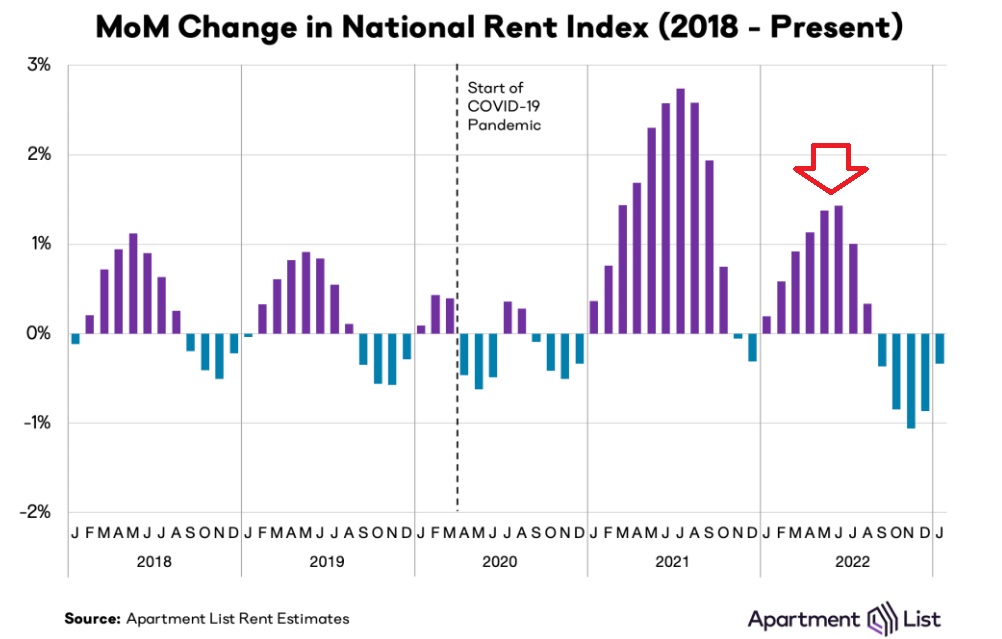

Come scrive l’economista di Vanguard, il paradosso di un mercato immobiliare che crolla , mentre i costi degli affitti continuano ad aumentare, è un ritardo tra l’attività di costruzione e i livelli degli affitti. Questi ultimi includono gli affitti effettivi pagati e “l’equivalente dell’affitto dei proprietari” che gli economisti impiegano per stimare i costi correnti per i proprietari di case. In genere occorrono 12-15 mesi o più perché un cambiamento significativo nell’attività abitativa si traduca in affitti più alti o, in questo caso, più bassi.

INFLAZIONE: NULLA DI NUOVO!

Alla fine tanto rumore per nulla, la montagna ha partorito un topolino, piccolo, piccolo, nonostante il rimbalzo dei prezzi della benzina e del gas, la tendenza principale dell’inflazione rimane al ribasso.

50% dell’aumento dell’inflazione è dovuto al prezzo degli affitti che è un indicatore che a breve farà crollare l’inflazione! Andate in pace e state sereni! 😎 https://t.co/z8XbkMCIWj

— Andrea Mazzalai (@icebergfinanza) February 14, 2023

Se si escludono gli affitti di cui parleremo a breve, davvero tanto rumore per nulla.

Today’s data showed that CPI ex Shelter rose 0.4% in January, rebounding from the -0.2% reading for December and 0% for November.

The 12-month change dropped again to 5.6% (from a June peak of 10.6%), while the 6-month annualized rate was 1.8%, and 0.9% 3-month annualized. pic.twitter.com/ljJRFfAMJ9

— MillStreetResearch (@MillStResearch) February 14, 2023

Certo, non raggiungeremo il 2 % in un attimo, ma la tendenza è chiara.

Ma ciò che conta è come voteranno i giudici, l’indicatore dell’IPC base dei servizi, esclusi gli affitti, misura attentamente seguita dalla Fed, si è raffreddato su base annua.

Siamo andati a cercare come sempre la storia e la storia suggerisce…

La pandemia di COVID-19 ha indotto un rallentamento delle costruzioni, aggravando la carenza di alloggi negli Stati Uniti, ha affermato Sathe. La carenza aiuta a spiegare perché i costi degli alloggi ora rappresentano una quota maggiore dei tassi di inflazione principali.

L’inasprimento finanziario della Fed e il conseguente aumento dei tassi ipotecari hanno rallentato quest’anno l’attività immobiliare. Il calo dei prezzi delle case finirà per filtrare in affitti più bassi, anche se con un ritardo significativo, ha affermato Sathe. Una nuova recessione economica, potrebbe allentare le pressioni inflazionistiche, anche se gli affittuari potrebbero non vedere i benefici per un altro anno.

Note: l’affitto equivalente dei proprietari (OER) è rappresentato da una sottocomponente dell’IPC, l’affitto imputato al proprietario, che detiene il peso più elevato nell’IPC core. Gli indicatori anticipatori tradizionali delle OER si basano su un modello proprietario di Vanguard utilizzato per prevedere i cambiamenti nelle OER. Gli indicatori anticipatori alternativi contengono dati pubblici di società private di locazione e edilizia abitativa.

Fonti: calcoli Vanguard, basati sui dati di Zillow, Apartment List, Bureau of Labor Statistics, US Bureau of Economic Analysis, Refinitiv e Moody’s, al 31 ottobre 2022.

Secondo l’economista di Vanguard non prima del secondo semestre si vedrà un riduzione di questo indicatore, forse fine anno.

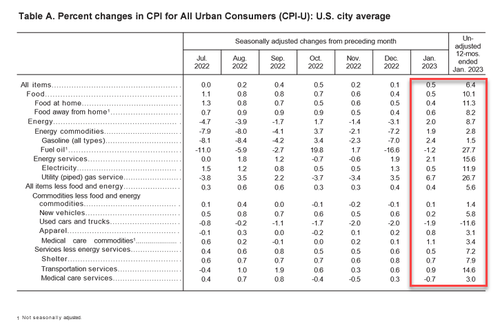

Riassumendo, gli affitti hanno contribuito maggiormente all’aumento mensile dell’IPC, costituendo quasi la metà del guadagno. Anche cibo, benzina e gas naturale hanno aumentato la cifra mensile.

Tutti indicatori destinati a rintracciare nei prossimi mesi.

L’indice degli affitti è aumentato del 7,9% nell’ultimo anno, rappresentando quasi il 60% dell’aumento totale di tutti gli articoli meno cibo ed energia.

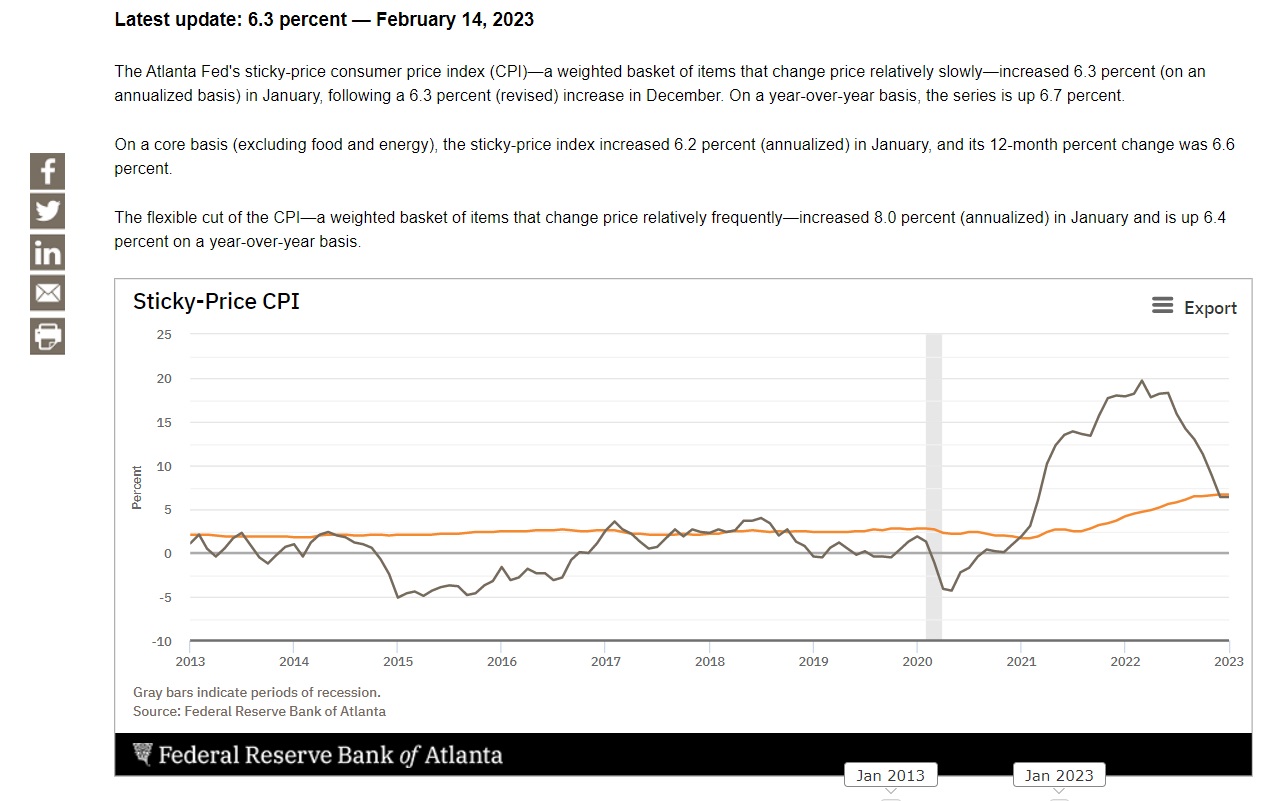

Detto questo i mercati possono fare tutte le scommesse che vogliono, bersi tutte le fantasie sul mercato del lavoro, ma l’unico vero indicatore da osservare attentamente in questo momento è questo…

Un indice curato dalla fed di Atlanta che tiene in considerazione tutte le componenti del CPI che si muovono lentamente, che hanno dinamiche “vischiose” come i prezzi degli affitti.

Siamo ormai vicini all’inversione dei dati pubblicati dal BLS, inattendibili come sempre e in ritardo…

… in realtà, se guardiamo ai dati aggiornati, gli affitti sono in continuo calo anche se rallentano.

Concludendo, la buona notizia è che l’inflazione ha chiaramente raggiunto il picco. Gli affitti stanno diminuendo più rapidamente del normale andamento stagionale. Nei prossimi mesi assisteremo ad un crollo della domanda e ad un aumento dell’offerta.

Ciò che conta è solo l’indice CORE CPI EX SHELTER non dimenticatevelo e la tendenza, la linea blu è convintamente al ribasso.

Core CPI ex-Shelter declines to 3.9% YoY https://t.co/x0hB8OsLJm

Core CPI ex-Shelter has increased at a 1.3% annual rate over the last four months. pic.twitter.com/KQFfpPytvi

— Bill McBride (@calculatedrisk) February 14, 2023

La buona notizia è che grazie alla Fed il mercato immobiliare continuerà a crollare, sia le vendite che i prezzi.

Un bel rimbalzo del 10 % dal 6 % al 6,60 %, continuate così!

L’informazione indipendente ha bisogno anche del Tuo prezioso sostegno!

E’ uscito il nuovo Machiavelli, OUTLOOK 2023 intitolato “The final cut” per tutti coloro che hanno contribuito o vorranno contribuire al nostro viaggio, con costanza o generosità.

I manoscritti da inizio anno sono stati una bussola perfetta dopo un periodo di crisi, ma come sempre la verità è figlia del tempo.

Ribadisco per l’ennesima volta che se ci sono problemi di ricezione, firewall, spam, comunicazione tra i diversi provider dovuti a invii multipli, basta inviare una mail e il nostro STAFF che provvederà a risolvere il problema.

Grazie a chi vorrà contribuire liberamente al nostro viaggio!

A questo indirizzo il nostro PUNTOSELLA aggiornerà nei commenti la sua personale rubrica mensile…

Ricordo a tutti coloro che avessero bisogno, che ICEBERGFINANZA è anche consulenza a 360 gradi, in mezzo a questa tempesta perfetta.

Cliccando sul link qui sotto e mandando una mail a icebergfinanza@gmail.com è possibile avere una consulenza strategica sui possibili sviluppi macroeconomici e finanziari dei prossimi mesi, oltre a ricevere i nostri manoscritti. Buona giornata Andrea

Chiunque volesse sostenere il nostro viaggio riceverà in OMAGGIO le analisi di Machiavelli. Per contribuire al nostro viaggio basta cliccare SUL BANNER a fianco dei post sul lato destro della pagina o andare alla sezione DONAZIONI…

SEMPLICEMENTE GRAZIE!

Eppure sento commentatori che dicono che il consumatore americano è pieno di soldi, come dimostrerebbe il dato di oggi sui consumi, e che l’economia negli USA tiene meglio del previsto.

Il rendimento del treasury trentennale è adesso al 3,8%: dove sarà a fine anno?

Io conosco polli che si bevono qualuque dato senza saper chi lo produce e da dove viene. Ahhhhhhh

Conoscendo la tua precisione e devozione scommetterei (ancora) che tua abbia,in linea puramente teorica, ragione,il problema è che da un punto di vista pragmatico non cambia assolutamente nulla.

Penso invece che dovremmo riconoscere, io per primo, che abbiamo fatto delle previsioni strutturate, serie, rigorose che però sono state clamorosamente smentite dai fatti.

Sono anni che imposto il Portafoglio immaginando una dura recessione collegata

a una gelata secolare dei prezzi.

Ebbene, e’ accaduto l’esatto contrario: crescita robusta e inossidabile con inflazione alta (escludo dal ragionamento il periodo covid quando il mondo si è fermato e quindi abbiamo avuto una recessione tecnica).

I dati sono forse gonfiati, ma nel mio piccolo vedo i consumatori spendere senza ritegno non rinunciando a nulla. In effetti, credo che le mie analisi non abbiano tenuto conto è abbiano sottovalutato il fattore che ha scardinato le conclusioni a cui ero arrivato: la piena occupazione.

Oggi, anche in Italia, non lavora solo chi non vuole lavorare.

Cosa accadrà da domani in poi, a questo punto, non lo so davvero. Probabilmente gli eccessi che si stanno formando sui mercati verranno prima o poi scontati. Il punto è però che negli investimenti non dovevamo muoverci con il “prima o poi”ma assecondare la tempistica degli eventi

“sento commentatori che dicono che il consumatore americano è pieno di soldi”

Se fosse così, non si spiega ‘perchè’ i consumi languono da diversi mesi in USA (come evidenziano i dati ufficiali) conoscendo la propensione del cittadino USA verso il consumo, piuttosto che verso il risparmio…

“nel mio piccolo vedo i consumatori spendere senza ritegno”

Forse perchè, dalla realtà che puoi vedere con i tuoi occhi da buon osservatore, i cittadini italiani sono in media messi assai meglio come RISPARMIO PRIVATO rispetto alla media dei cittadini USA (e non solo, anche alla media di tutti i cittadini UE assai più indebitati degli italiani) e quindi possono spendere…

Chiedo umilmente scusa alle migliaia di lettori silenti per i continui lamenti dei soliti noti. Purtroppo questo è il prezzo della libertà.

Intanto voglio sinceramente ringraziarti perché porti un grandissimo valore aggiunto con le tue ricerche e rielaborazione dati allo sviluppo del dibattito in materia. Un contributo preziosissimo, tanto che personalmente accedo prima a questo sito la mattina e dopo a Bloomberg e/o Il Sole.

Quello che però vorrei sottolineare è che questo dibattito dovrebbe essere una costruzione in divenire che deve prevedere il dissenso o la critica. La parola “lamenti” è fuori luogo a mio avviso.

Penso che tutti quelli che io ho sconsigliato di comprare quella spazzatura digitale chiamata bitcoin quando stava a poche migliaia di dollari abbiano tutto il diritto di criticarmi, e se poi si volessero addirittura lamentare, da parte mia, non potrei far altro che essere d’accordo con loro, pur esponendo le motivazioni che mi hanno indotto a dargli questo parere.

Considera che le previsioni la sbaglia solo chi le fa e se ne assume la paternità. L’importante è essere intellettualmente onesti e averle fatte con cognizione e buona fede, come accade in questo sito

Con grande stima e rispetto

La critica è una cosa, il continuare a lamentarsi perché al momento i mercati non ti fanno ragione un’altra. Francamente le critiche di questi ultimi 2 anni mi fanno sorridere, perché sono davvero marginalissime. In questi 16 anni insieme abbiamo davvero raggiunto traguardi notevoli con portafogli che chi mi segue dal lontano 2007 hanno comunque raggiunto il ragguardevole traguardo del 7% annuo total return. Certo in molti sono arrivati dopo, tanti non hanno seguito le nostre visioni, ma nessuno ha mai perso un centesimo! Recentemente non abbiamo indovinato il trend, ma per chi sa cosa è un investimento obbligazionario Il resto è polvere al vento. Saluti

Ok,ma non ti sembra di esagerare?,se ben ricordi ti dissi mesi or sono che avrebbero truccato tutto per nascondere la recessione ed è quello che sta accadendo,si lo so sul lungo la situazione tende alla realtà ma non consideri 2 fattori,inanzi tutto potrebbero stare nel Mark to Fantasy più della vita restante di un investitore,poi hai idea psicologicamente quanto sia,per tutti seppur con intensità diversa, devastante perdere soldi per manipolazione pur sapendo di avere ragione? Forse per uno preparato come te il fastidio è minimale ma per altri ,senza una forte consapevolezza e padronanza della materia, è durissima.

@ Claudio70

Non capisco il nesso logico del tuo ultimo intervento.

Se uno “non è preparato in materia” [come il Capitano] e desidera investire i propri risparmi, non l’avrà fatto di scelta sua (spero) ma si sarà affidato ad un consulente, e visto come le borse hanno recuperato le perdite del 2022 negli ultimi 2 mesi, non sarà messo poi così male. Specialmente se si ritrova ad avere strategia propria “speculativa” e non “cassettista” e ha le antenne percettive attente… che poi era il mio modo di operare quando ero attivo (ero il consulente di me stesso e dei miei risparmi); senza andare troppo lontano, uno dei titoli del FMIB a me più “cari” (perchè mi ha dato più soddisfazioni nel tempo) se comprato a ‘prezzo giusto’ nel ‘momento giusto’ nel 2022, ha reso in pochi mesi ad oggi +20%… ma non mi mangio le mani per non averne approfittato… e come quello, molti altri titoli quotati nel FMIB…

peraltro, se uno “non possiede il cuore” per reggere al forte rischio dell’equity, se proprio vuole investire può farlo nel settore delle obbligazione sovrane… in quel settore, ritorno del capitale investito garantito…

Sapendo che “tutto è ormai truccato” e la Borsa valori (tutte nessuna esclusa) è diventata una specie di bisca, bisogna entrare nello spirito del gioco se si desidera trarne beneficio, altrimenti si può sempre scegliere di restarne fuori…

Comunque su una cosa ti do ragione al 100% : stanno [disperatamente] tentando di negare, con ogni mezzo a loro disposizione, l’evidenza di una recessione… non in arrivo, ma già presente.

Devi essere connesso per inviare un commento.

Con tassi in salita saltava tutto,e la recessione è già qua,mi viene da piangere