Iniziamo con le buone notizie.

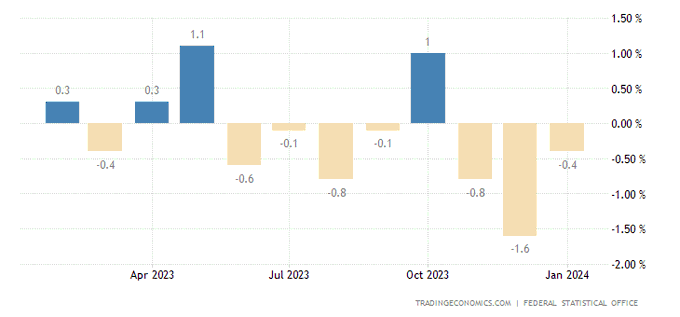

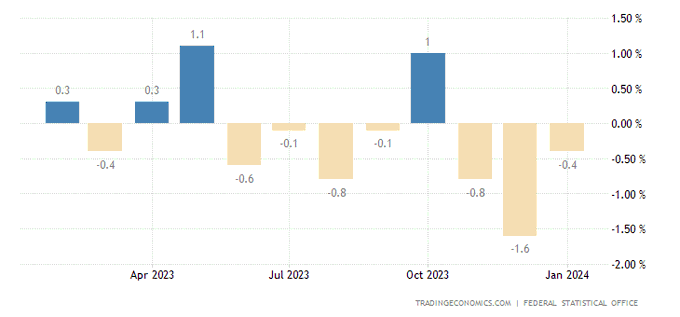

In Germania, crollano la produzione industriale e i consumi e soprattutto dopo decenni esplode la disoccupazione.

Consumi in grande spolvero…

… produzione industriale da ruggenti anni venti.

L’inflazione è l’ultimo dei problemi come testimoniano i dati di ieri.

Eppure, senza ascoltare un blogger qualunque e le sue deliranti analisi, lo aveva detto anche il nonno d’Italia.

Recessione che rischia di trasformarsi in recessione, AFD ormai secondo partito in Germania e i fantasmi di Weimar che appaiono qua e la.

Ovviamente si parla solo dei record del principale indice tedesco il DAX.

Francia e Germania sono in recessione, non importa cosa dicono i dati e le virgole che continuano a spostare.

Non ditelo in giro, ma il genio Macron è riuscito a fare addirittura quasi il 5 % di deficit nel 2023, con tanti saluti al 3 %.

Molti di Voi, conoscono Irving Fisher, il padre della teoria della deflazione da debiti, forse pochi conoscono da dove nacque l’impulso per studiare quanto accadde durante la Grande Depressione del ’29.

Ovviamente oggi è diverso, non accadrà più nulla.

Il crollo delle quotazioni di borsa del 1929 e la successiva depressione fu un grave colpo per la credibilità di Fisher e per il suo patrimonio personale. Divenne famosa la sua dichiarazione, a solo nove giorni dal grande crack, che i prezzi delle azioni avevano ormai raggiunto “quello che appare come un livello di alte quotazioni permanente”[2]. Fisher dichiarò il 21 ottobre del 1929 (8 giorni prima del crack) che il mercato “si stava solo scuotendo un po’” che i prezzi non avevano ancora toccato il loro reale valore e sarebbero saliti ancora più in alto. Il 23 ottobre annunciò in una riunione di banchieri che “i valori azionari nella maggior parte dei casi non sono eccessivamente alti”. Successivamente, dopo il crack del 29 ottobre, continuò per mesi ad assicurare agli investitori che la ripresa era dietro l’angolo.(Wikipedia)

Cieli blu infiniti, le quotazioni continueranno a salire, i fondamentali sono solidi.

E’ una delle tante bolle quella attuale, interessante sarà vedere come la Fed deciderà di farla esplodere, sempre che ci riesca.

Ma nella storia si era in procinto di ridurre i tassi con mercati sui massimi storici, frequentati ormai solo esclusivamente da algoritmi e fisici drogati, psicopatici ovunque.

In Cina, nota democrazia, hanno addirittura deciso dare una lezione ai fondi quant…

Come tanti coniglietti, si sono subito scusati, prospettando cieli blu infiniti, solo acquisti e niente vendite…

Mercoledì Lingjun si è scusata per l’impatto negativo in una dichiarazione sul suo sito web. L’azienda ha affermato che “ha una visione rialzista a lungo termine sui titoli cinesi e manterrà posizioni lunghe”, aggiungendo che esaminerà i problemi esistenti nelle transazioni.

Ci sarebbe da ridere per un anno intero a queste dichiarazioni, nulla di nuovo per noi, solo la dimostrazione che oggi il mercato è una bisca, clandestina, soprattutto in America, ma li, politici e regolatori, vengono regolarmente foraggiati per chiudere un occhio.

Godiamoci il nuovo record con i nostri titoli di Stato italiani, mentre lo spread non si sa che fine abbia fatto e nessuno parla più di MES.

Ieri il PCE è stato una non notizia, sotto la superficie, l’inflazione continua a scendere, solo i record di borsa e le commissioni sulle gestioni, tengono a galla l’inflazione.

Il trend del petrolio è ridicolo, con tutto il casino che c’è intorno non è neanche riuscito a risalire sopra 80, ma basta aspettare, non c’è fretta.

I tassi non scenderanno più, non ci sarà più alcuna recessione, tutti gli atterraggi saranno morbidi e le quotazioni resteranno permanentemente alte all’infinito, oltre a tre volte Natale e Pasqua, tutto l’anno.

Ci vediamo nel fine settimana con il nostro Machiavelli, grazie a coloro che sostengono il nostro viaggio.

Buon fine settimana. Andrea

Nel fine settimana è tempo che torni il nostro Machiavelli, ha alcune importanti novità da raccontarci, mentre si avvicina la primavera e le… idi di marzo!

Chi ha orecchie per intendere, intenda, gli altro buon atterraggio morbido!

Non dimenticare che il Tuo supporto al nostro lavoro è fondamentale!

Se vuoi salire a bordo e contribuire al nostro viaggio, clicca qui sotto.

MACHIAVELLI!

Abbiamo appena Inviato come OMAGGIO a chi sostiene generosamente e con costanza il nostro lavoro OUTLOOK 2024 “Euro Crisi 2.0” e EURO BREAK UP “Rischi e opportunità”

Abbiamo bisogno del Vostro importante sostegno, abbiamo bisogno di Voi, non si resiste sul web, con costanza, qualità e professionalità, in mezzo a un mondo manipolato per 18 anni, se non si racconta la realtà, si cerca di trovare la verità.

Grazie di cuore per il Vostro sostegno!

Ribadisco per l’ennesima volta che se ci sono problemi di ricezione, firewall, spam, comunicazione tra i diversi provider dovuti a invii multipli, basta inviare una mail e il nostro STAFF provvederà a risolvere il problema.

Ricordo a tutti coloro che avessero bisogno, che ICEBERGFINANZA è anche consulenza a 360 gradi, in mezzo a questa tempesta perfetta.

Cliccando sul link qui sotto e mandando una mail a icebergfinanza@gmail.com, è possibile avere una consulenza strategica sui possibili sviluppi macroeconomici e finanziari dei prossimi mesi, oltre a ricevere i nostri manoscritti.

CHI E’ ICEBERGFINANZA

SEMPLICEMENTE GRAZIE!

Nel frattempo senza troppo rumore le societa esperte in ristrutturazione dei debiti e negoziazione non si ricordano di essere mai state cosi piene di lavoro…..