Come vedremo nel fine settimana insieme al nostro Machiavelli, le ultime minute hanno rivelato che i governatori, sono molto preoccupati per l’andamento del mercato immobiliare commerciale americano.

Nel frattempo ieri, buone notizie dalle vendite di nuove abitazioni, che valgono oltre il 70% dell’intero indotto edilizio, si il settore che ogni mese il BLS, vi racconta in magica espansione, con assunzioni record in piena depressione immobiliare.

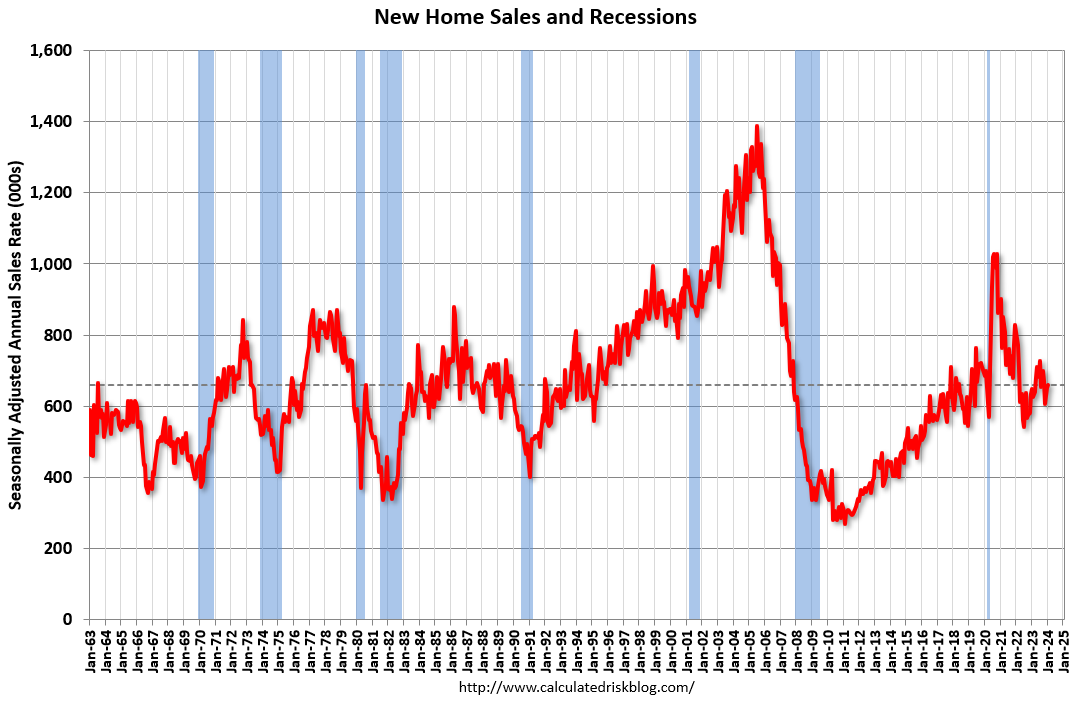

clicca sull’immagine per ingrandire

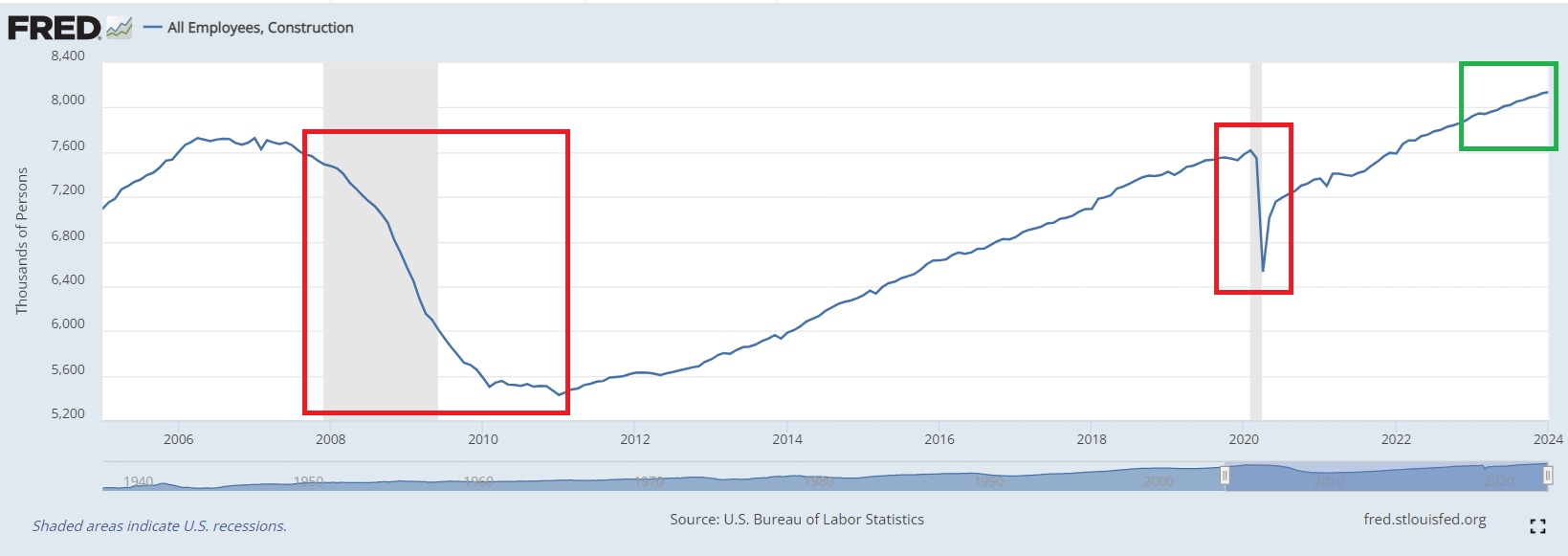

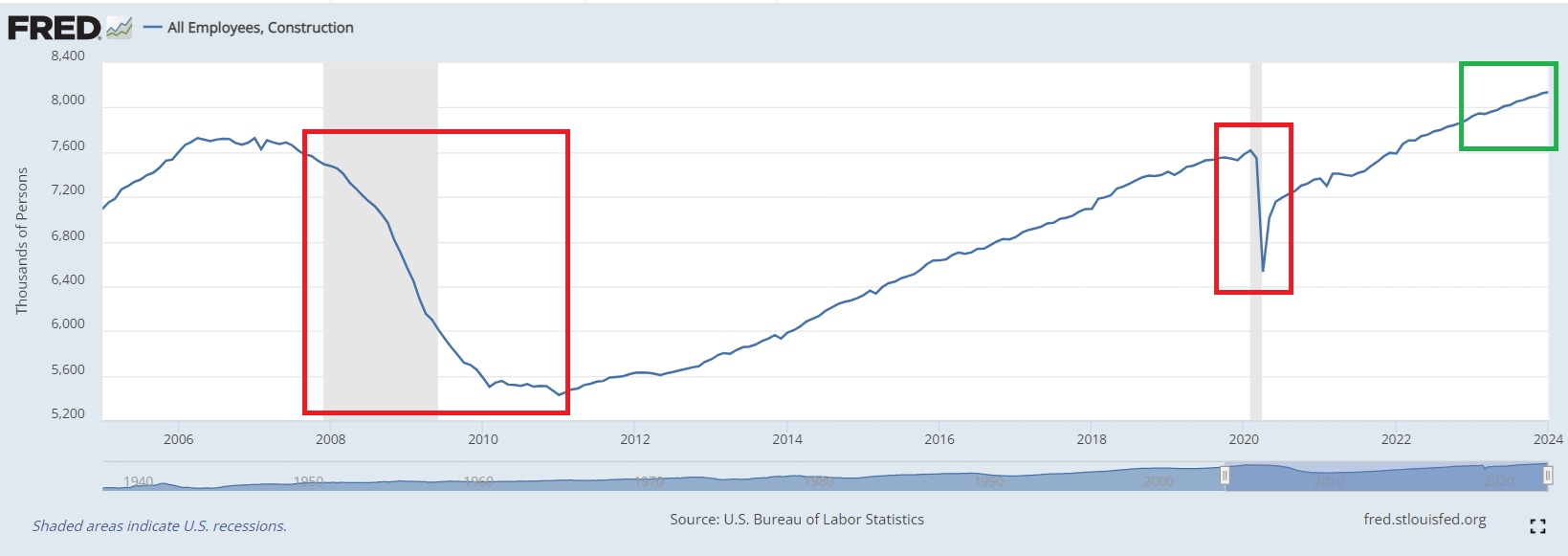

Ovvio no, nella crisi immobiliare del 2008, l’occupazione nell’edilizia crolla, durante la pandemia, naturalmente crolla.

Ma, come per miracolo, mentre crollano le vendite di nuove case, di quelle esistenti, si continua ad assumere.

Ora io capisco che bersi tutto è più facile, facile anche continuare a mettere in dubbio le nostre analisi, ma è ora di svegliarsi.

Manipolazione, frode, manipolazione, frode, manipolazione!

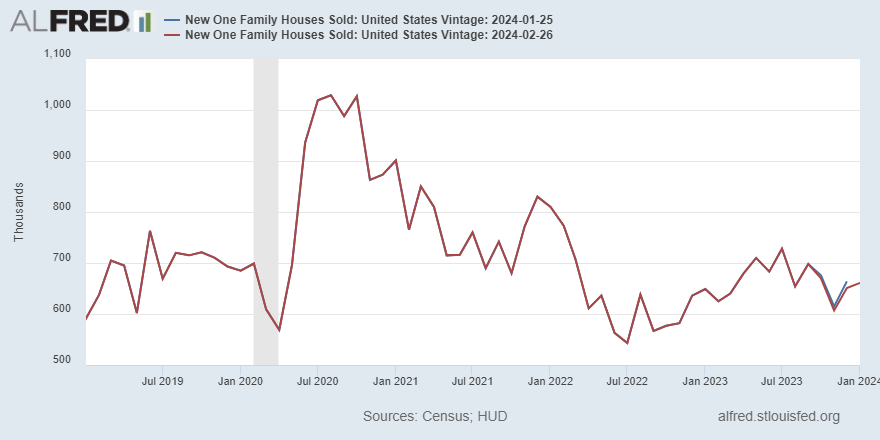

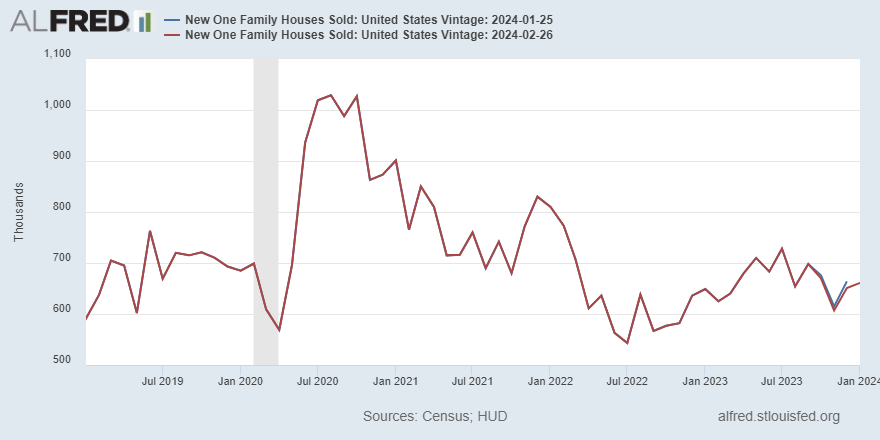

Ieri, come dicevamo sono usciti i dati relativi alle vendite di nuove abitazioni.

Il Census Bureau riporta…

Le vendite di nuove case unifamiliari nel gennaio 2024 hanno raggiunto un tasso annuo destagionalizzato di 661.000 , secondo le stime rilasciate oggi congiuntamente dall’US Census Bureau e dal Dipartimento per l’edilizia abitativa e lo sviluppo urbano. Si tratta dell’1,5% in più rispetto al tasso rivisto di dicembre di 651.000 e dell’1,8% in più rispetto alla stima di gennaio 2023 di 649.000.

Come potete vedere nel grafico di Bill, quando le vendite di nuove abitazioni scendono c’è sempre stata in passato una recessione.

L’inventario delle case completate in vendita è più del doppio del minimo storico, ma non si vendono.

Ma ovviamente i costruttori sono contenti e assumono, così tanto per divertirsi.

L’inventario delle costruzioni non avviate è al suo massimo storico.

Ma come, se va tutto così bene, perchè non si costruisce e non si vende?

Ovviamente, mese dopo mese, si rivedono in negativo i dati dei mesi precedenti.

A proposito di immobiliare commerciale di cui parleremo insieme a Machiavelli nel fine settimana, leggete attentamente cosa racconta questo pezzo di Bloomberg…

Siccome va tutto bene e non succede nulla, è una tempesta in un bicchiere d’acqua, sembra che negli ultimi 12 mesi, da quando sono fallite alcune banchette in America, il numero di prestiti legati al settore commerciale, in difficoltà è aumentato di 6.8 miliardi quasi 5 volte rispetto all’anno precedente.

Ma siccome, non è un problema, gli immobili commerciali rappresentano il terzo maggior settore di investimento dietro al reddito fisso e al mercato azionario.

Ve li immaginate i bilanci delle banche, quanta fantasia per nascondere le perdite?

Come potete vedere qui sotto, ogni indicatore del settore si inventa la sua.

Si sale o si scende, la risposta è ovvia, ma guai a dire la verità.

Dopo la pandemia, in molti non hanno più bisogno di un ufficio.

Nel fine settimana è tempo che torni il nostro Machiavelli, ha alcune importanti novità da raccontarci, mentre si avvicina la primavera e le… idi di marzo!

Chi ha orecchie per intendere, intenda, gli altro buon atterraggio morbido!

Non dimenticare che il Tuo supporto al nostro lavoro è fondamentale!

Se vuoi salire a bordo e contribuire al nostro viaggio, clicca qui sotto.

MACHIAVELLI!

Abbiamo appena Inviato come OMAGGIO a chi sostiene generosamente e con costanza il nostro lavoro OUTLOOK 2024 “Euro Crisi 2.0” e EURO BREAK UP “Rischi e opportunità”

Abbiamo bisogno del Vostro importante sostegno, abbiamo bisogno di Voi, non si resiste sul web, con costanza, qualità e professionalità, in mezzo a un mondo manipolato per 18 anni, se non si racconta la realtà, si cerca di trovare la verità.

Grazie di cuore per il Vostro sostegno!

Ribadisco per l’ennesima volta che se ci sono problemi di ricezione, firewall, spam, comunicazione tra i diversi provider dovuti a invii multipli, basta inviare una mail e il nostro STAFF provvederà a risolvere il problema.

Ricordo a tutti coloro che avessero bisogno, che ICEBERGFINANZA è anche consulenza a 360 gradi, in mezzo a questa tempesta perfetta.

Cliccando sul link qui sotto e mandando una mail a icebergfinanza@gmail.com, è possibile avere una consulenza strategica sui possibili sviluppi macroeconomici e finanziari dei prossimi mesi, oltre a ricevere i nostri manoscritti.

CHI E’ ICEBERGFINANZA

SEMPLICEMENTE GRAZIE!

Non ho mai messo in dubbio i tuoi dati e le tue analisi,e che purtroppo (forse) il sistema è più forte della verità…