Affascinante davvero affascinate come milioni di pecore in gregge si siano avviate dietro il pifferaio magico dei rialzi dei tassi in queste ultime settimane, un’occasione davvero spettacolare per prendere l’ultimo treno per nuovi minimi assoluti sui rendimenti.

Vuoi lasciarti scappare l’ennesima, spettacolare, occasione generazionale?

Ancora più spettacolare è che nel fine settimana, siano usciti addirittura due articoli sul Financial Times che confermano quello che noi scriviamo da tempo, senza seguire il gregge, senza conflitti di interesse, facendo analisi e non riportando come pappagalli quello che l’amministrazione Biden racconta.

Soprattutto non andando in giro come fanno i diversamente intelligenti, a dire che c’è troppa domanda, che l’inflazione è il risultato di un’economia in forma strepitosa.

Ho cancellato molti analisti ed economisti che seguivo dalla mia lista, sono diventati tutti pecore che seguono il gregge.

Questo lascia Powell nei guai. L’inflazione core annuale negli Stati Uniti è praticamente la stessa di dicembre. Eppure non è nemmeno del tutto chiaro se il processo di disinflazione sia terminato. Oggi le pressioni sui prezzi provengono da un insieme più ristretto di voci, tra cui l’edilizia abitativa e le assicurazioni. I segnali di un raffreddamento del mercato del lavoro indicano un allentamento della vischiosa inflazione dei servizi. Mantenere i tassi troppo a lungo potrebbe trasformare le crepe della solida economia americana in un abisso.

Powell è in totale confusione, come tutti i banchieri centrali non ha la più pallida idea di come funzionano le dinamiche sottostanti ai vari settori dell’inflazione, tre settimane prima apriva a più ribassi dei tassi, qualche giorno dopo se ne usciva con tassi fermi sino alla fine dell’anno.

Powell potrebbe chiarire su quali dati si sta concentrando la Fed e delineare il suo pensiero sulle tendenze a medio termine; con tale ancoraggio, i mercati potrebbero iniziare a esaminare i dati irregolari sull’inflazione mensile. Ma se la stessa Fed non è chiara sulla direzione da seguire, una maggiore trasparenza può fare più male che bene.

La Fed non ha la più pallida idea di cosa sta succedendo, sottolineando che l’inflazione ha cambiato marcia, Powell dimostra che i banchieri centrali sono solo dei politici ignoranti, che ignorano la realtà.

Lasciate da parte disegni oscuri o complotti, mai nella storia i banchieri centrali ne hanno indovinata una, mai.

Un giorno si inventano le commissione di gestione fondi, un altro le assicurazioni auto, un altro ancora le assicurazioni sanitarie, poi i costi del leasing,, in questi mesi, il BLS ha provato di tutto per taroccare i dati di fondo.

Sullo sfondo come raccontiamo da oltre un anno, restano gli affitti, i famigerati OER, in ritardo dai 12 ai 16 mesi, che valgono oltre il 36 % dell’intero indice CPI.

Affascinante, prima il Wall Street Journal ora il Financial Times, tutti a ripetere quello che scriviamo da mesi, da oltre un anno.

“… i contributi delle varie componenti all’inflazione annuale CPI statunitense. OER (alloggio) è stato un fattore trainante e, in misura minore, il trasporto. Entrambi sono alla base delle sorprese nei dati mensili di gennaio, febbraio e marzo. Aiutano a costituire la componente dei servizi permanenti. Scavando ulteriormente: gli alloggi sono essi stessi guidati dall’“affitto OER delle residenze ai proprietari”.

(…) I calcoli dell’OER sono dubbi (viene calcolato sulla base degli affitti per alloggi in affitto comparabili). Le misure dell’IPCA dell’UE e dell’IPC del Regno Unito – target rispettivamente della BCE e della BoE – lo escludono.

Come ha affermato Andrew Hunter, economista statunitense di Capital Economics: Gran parte del dibattito attuale sull’inflazione nei mercati sviluppati è guidato dal confronto tra mele e arance.

(…) Mark Zandi, capo economista di Moody’s, sostiene che l’offerta immobiliare è limitata da una politica monetaria restrittiva, che spinge verso l’alto gli affitti e quindi le OER.

E ora viene il bello, quello di cui parleremo tra poco in maniera approfondita.

Credetemi in Italia non troverete nessuno che fa analisi puntuali, approfondite e controcorrente come le nostre, nessuno, figuriamoci il Sole 24 Ore.

In ogni caso, la Fed punta all’inflazione PCE. Questa misura pone meno enfasi sulle OER (il PCE core gli attribuisce solo un peso del 13%). Misura anche l’inflazione assicurativa al netto dei sinistri.

(…) le misure che pongono meno enfasi sulle OER sono molto più vicine all’obiettivo. E c’è un titolo che non vedi: l’inflazione statunitense è in realtà la stessa dell’Eurozona (se confrontata a parità di condizioni)

Ovvero, sta scendendo e anche velocemente, ma per interesse o per ignoranza, nessuno sa fare analisi seriamente.

(…) come afferma Paul Donovan, capo economista di UBS Global Wealth Management: “Poiché le OER sono completamente inventate, il vero costo della vita per un proprietario di casa è più favorevole di quanto l’IPC principale vorrebbe farci credere”.

In conclusione: il CPI è rumoroso in questo momento. Ha senso concentrarsi sul PCE per gestire meglio le pressioni inflazionistiche sottostanti , che è comunque ciò che dovrebbe importare alla Fed.

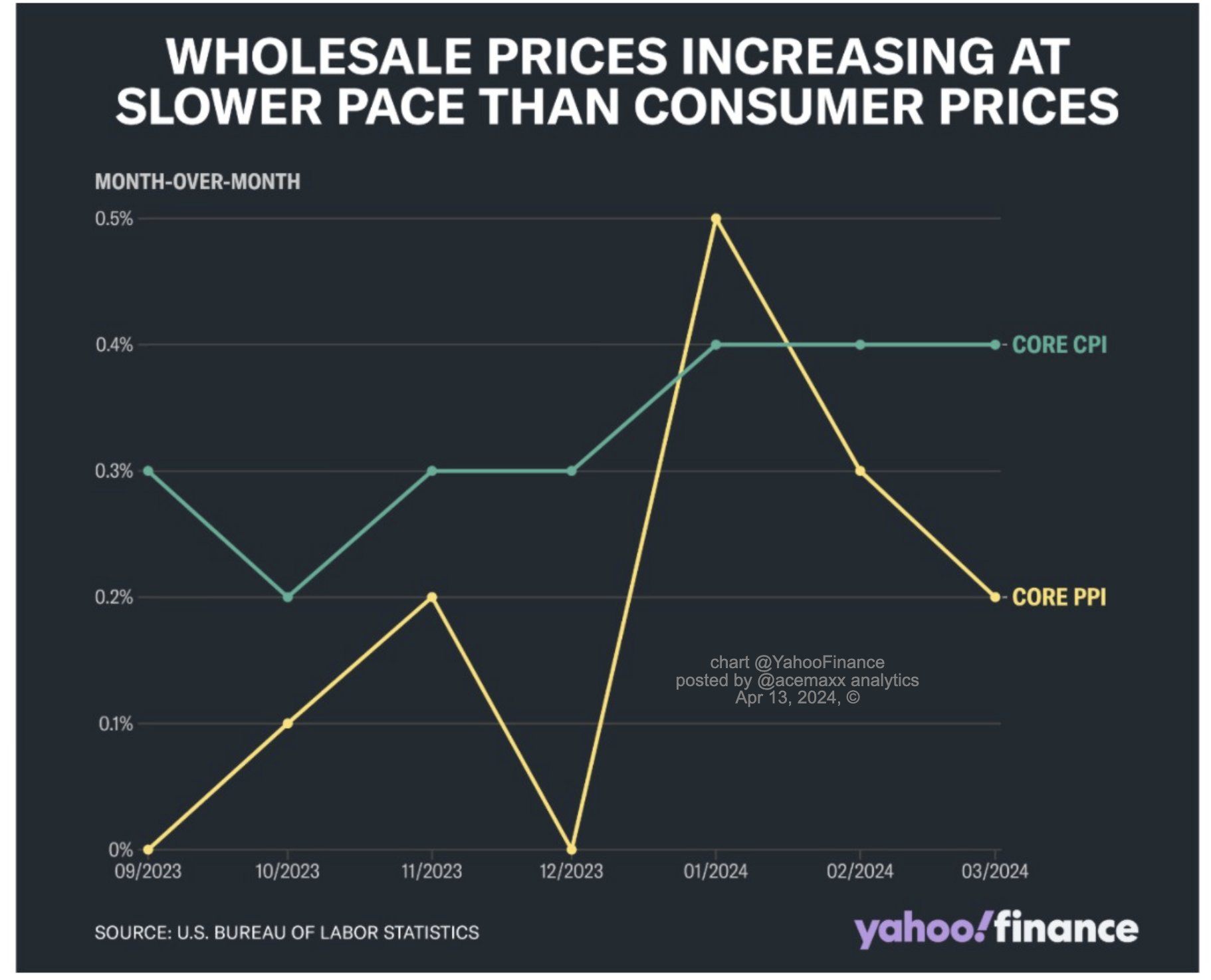

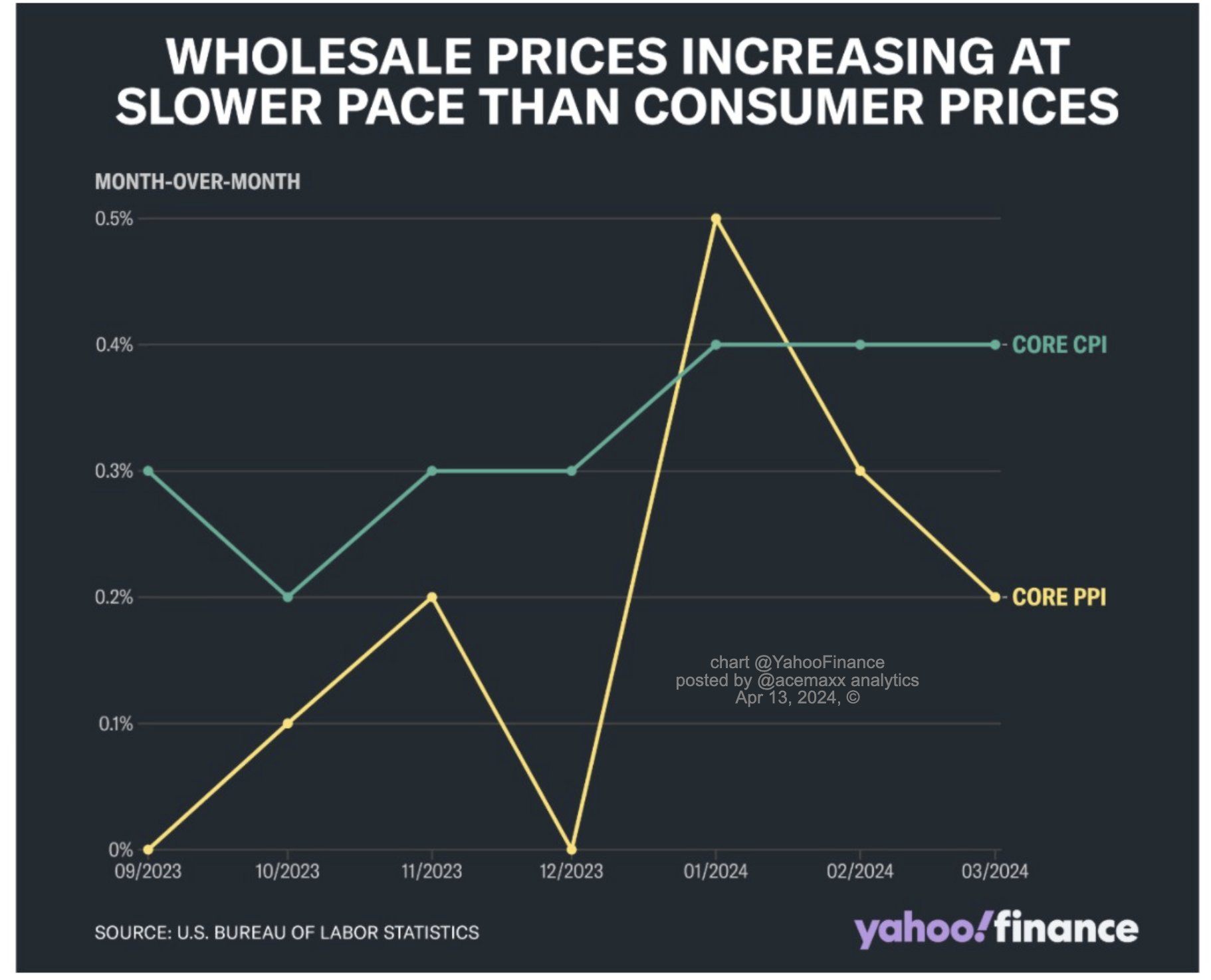

L’indice dei prezzi alla produzione riflette le pressioni sui prezzi all’interno della catena di approvvigionamento ed è un valido indicatore anticipatore dei prezzi che le famiglie finiscono per affrontare.

La crescita annuale dell’IPP per i beni della domanda finale è ora tornata in linea con il suo range storico.

Anche i salari stanno frenando o scendendo,

L’ultimo tracker di Indeed mostra che la crescita annuale dei salari pubblicati è tornata ai livelli del 2019. Ciò significa che anche la componente servizi del core PCE dovrebbe allentarsi ulteriormente.

Mettendo insieme tutto questo la disinflazione è viva e vegeta nell’indicatore PCE.

Ciò suggerisce che le pressioni sui salari dovrebbero continuare ad allentarsi. L’ultimo tracker di Indeed mostra che la crescita annuale dei salari pubblicati è tornata ai livelli del 2019. Ciò significa che anche la componente servizi del core PCE dovrebbe allentarsi ulteriormente.

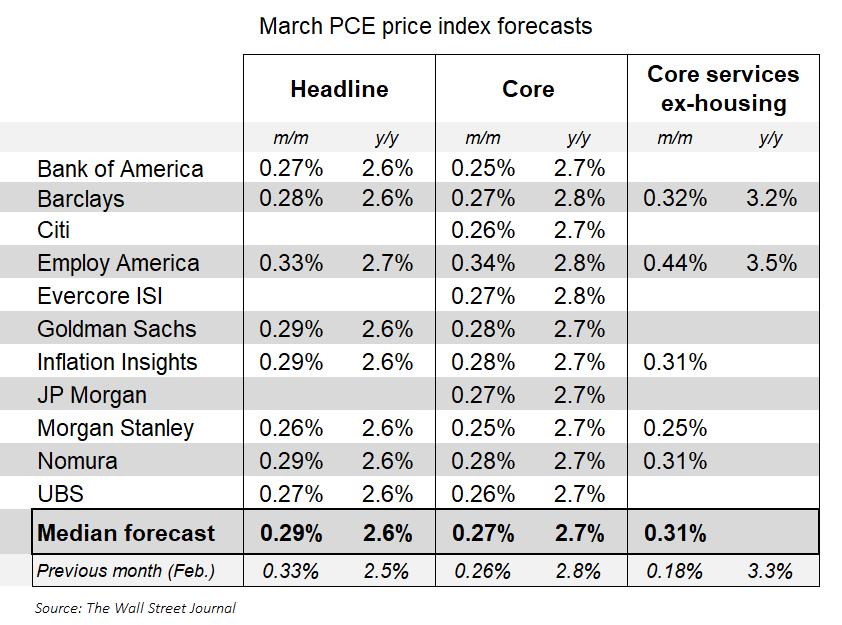

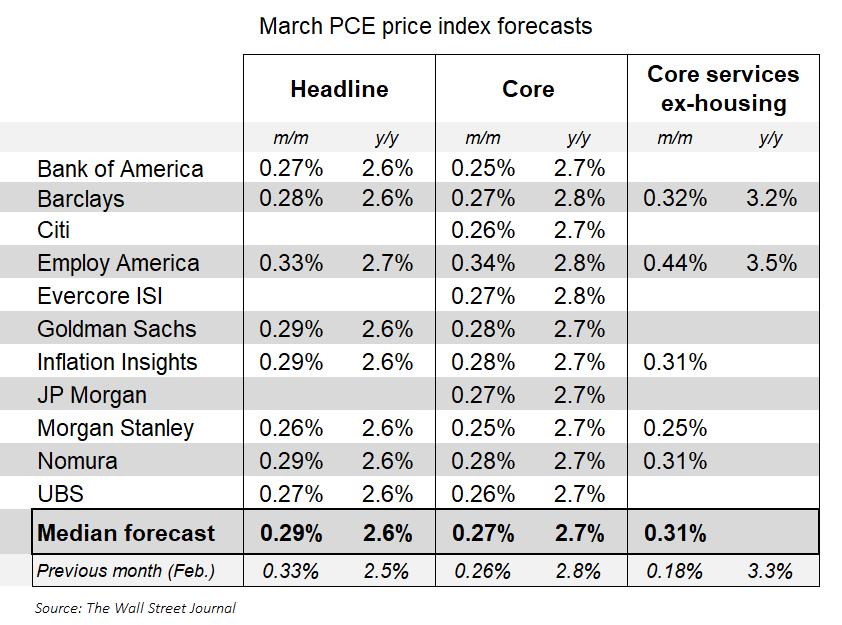

E ora diamo un’occhiata alle previsioni del gregge sull’inflazione Core PCE che uscirà venerdì.

L’indice PCE core di marzo è probabilmente aumentato dello 0,27%, secondo i meteorologi che traducono l’IPC e l’IPP Ciò abbasserebbe il tasso a 12 mesi al 2,7% dal 2,8% di febbraio Il tasso annualizzato a 6 mesi, balzato al 2,9% a febbraio, scenderebbe al 2,8%

Anche se i consumi farlocchi sono aumentati del 0,8% a febbraio come crede il gregge, il PCE si è attestato allo 0,3%, in ambedue i riferimenti.

L’indice dei prezzi alla produzione statunitense (PPI) è aumentato dello 0,2% a marzo, meno del previsto. ma questo il gregge ha preferito ignorarlo. Alcune componenti che contribuiscono in maniera rilevante al PCE erano molto più deboli del previsto.

Vediamo se sono bravi di taroccare anche questo indicatore.

Non dovrebbe essere difficile per un Paese nel quale 6 indicatori regionali negativi, fanno diventare positiva la loro somma a livello nazionale.

Io scommetto che salirà solo dello 0,2 %, ma sappiamo che è una scommessa persa a meno che…

Il PCE è stato notevolmente più freddo e basso del CPI negli ultimi 12 mesi.

Il grafico qui sotto lo dimostra.

Nel fine settimana il Financial Times sembra diventato una succursale di notizie di Icebergfinanza, molti articoli già scritti nel nostro Machiavelli.

I trader hanno aumentato le loro scommesse sul fatto che l’euro potrebbe tornare alla parità con il dollaro poiché l’inflazione persistentemente elevata e la crescita resiliente negli Stati Uniti aumentano le aspettative che la Federal Reserve inizierà a tagliare i tassi di interesse solo mesi dopo la Banca Centrale Europea.

Ci fa giusto comodo questa nuova finestra sui rendimenti, soprattutto perchè come ben sanno gli amici di Machiavelli, l’euro non invertirà il suo triste declino.

Vi risparmio di ultimi aggiornamenti SWIFT, un tracollo epocale!

Un consiglio, se volete ancora scommettere sulla dedollarizzazione o sulla fine del dollaro, prima fatevi visitare da uno buono, ma buono davvero.

Gli strateghi di Bank of America affermano che i mercati stanno attualmente scontando una probabilità superiore al 10% del ritorno alla parità del genere entro i prossimi sei mesi.

Noi invece entro fine anno, ci spingiamo al 100% di probabilità.

L’ultima volta che l’euro è sceso alla parità con il dollaro è stato nel 2022, per la prima volta in vent’anni, nel contesto dello shock dei prezzi energetici innescato dall’invasione su vasta scala dell’Ucraina da parte della Russia e durante un’enorme corsa al rialzo sul dollaro.

E noi siamo stati tra i pochissimi che lo hanno previsto.

E ora per concludere sul Financial Times, un pezzo che sembra scritto da Icebergfinanza, a caval donato non si guarda in..

Ci sono troppe preoccupazioni da parte delle banche e degli investitori obbligazionari mentre le obbligazioni crollano e i rendimenti risalgono verso il 4,75%, invertendo il rally della fine 2023 (“La grande scommessa sui tagli dei tassi è disattivata”, Opinion , 18 aprile ). Le aspettative su quanti tagli dei tassi si verificheranno quest’anno oscillano avanti e indietro nel costante gioco di previsioni che ora cambiano ogni giorno, a seconda del commentatore che segui. Gli investitori obbligazionari dovrebbero accettare il regalo. Ti viene data una seconda possibilità di acquistare durata a un livello di rendimento molto migliore rispetto a quattro mesi fa. Possibilità di rialzo dei tassi: zero. Le probabilità di un taglio dei tassi quest’anno sono di una certa entità: 99%.

Non resta che attendere, la verità è figlia del tempo!

L’informazione di qualità sopravvive solo grazie alla Vostra generosità.

E’ uscito l’ultimo manoscritto “L’Asino d’oro: metamorfosi” La primavera è alle porte, ora inizia il bello.

Non dimenticare che il Tuo supporto, al nostro lavoro è fondamentale!

Se vuoi salire a bordo e contribuire al nostro viaggio, clicca qui sotto.

SOSTIENI IL NOSTRO VIAGGIO!

Abbiamo Inviato come OMAGGIO a chi sostiene generosamente e con costanza il nostro lavoro OUTLOOK 2024 “Euro Crisi 2.0” e EURO BREAK UP “Rischi e opportunità”

Abbiamo bisogno del Vostro importante sostegno, abbiamo bisogno di Voi, non si resiste sul web, con costanza, qualità e professionalità, in mezzo a un mondo manipolato per 18 anni, se non si racconta la realtà, si cerca di trovare la verità.

Grazie di cuore per il Vostro sostegno!

Ribadisco per l’ennesima volta che se ci sono problemi di ricezione, firewall, spam, comunicazione tra i diversi provider dovuti a invii multipli, basta inviare una mail e il nostro STAFF provvederà a risolvere il problema.

Ricordo a tutti coloro che avessero bisogno, che ICEBERGFINANZA è anche consulenza a 360 gradi, in mezzo a questa tempesta perfetta.

Cliccando sul link qui sotto e mandando una mail a icebergfinanza@gmail.com, è possibile avere una consulenza strategica sui possibili sviluppi macroeconomici e finanziari dei prossimi mesi, oltre a ricevere i nostri manoscritti.

ICEBERGFINANZA: Consulenza economico/finanziaria.

SEMPLICEMENTE GRAZIE!

Per il capitano: nel grafico della FED si St:Louis

https://fred.stlouisfed.org/series/RRPONTSYD

si vede che la liquidità in eccesso parcheggiata nei fondi del mercato repo accantonati durante l’era Covid,e usata per pagare spese per interessi,interventi vari di sostegno,sta finendo(dai 2.440 miliardi ,ne rimangono meno di 500,) è corretto pensare che una volta finiti i soldi inevitabilmente partiranno i tagli dei tassi?