HOUSING BUBBLE…THE BIG SHORT!

Chi ci segue sa che il mercato immobiliare americano non solo registra da tempo prezzi in continua salita ben oltre il record precedente alla devastante bolla subprime, ma anche il livello del debito è a livelli mai visti.

Loro, i banchieri centrali dicono che a questa tornata non hanno regalato i mutui le banche, che le pratiche per controllare redditi e patrimoni a chi ha richiesto un mutuo sono state fatte a regola d’arte, sarà ma io ho il sospetto che anche questa volta finirà come la crisi subprime.

E vi spiego il perchè!

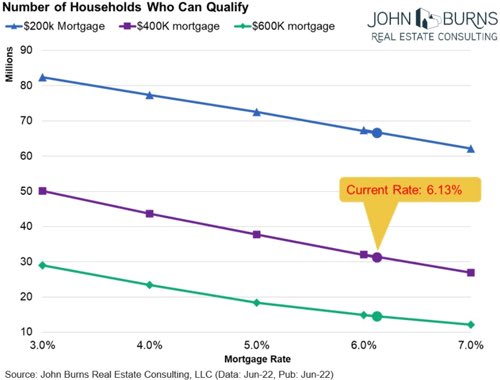

Con l’aumento dei tassi ipotecari dal 2,6% a oltre il 6%, 18 milioni di famiglie non possono più beneficiare di un mutuo di 400.000 dollari, una riduzione del 36% della domanda.

Ma davvero qualcuno crede che in America siano così in tanti a permettersi un mutuo di 400.000 dollari?

Qualcuno vorrebbe farmi credere che in questi anni con redditi in calo e negli ultimi mesi pure a livello reale, mangiati dall’inflazione e con tassi esplosi, prezzi ben oltre la spettacolare bolla 2008, le banche hanno elargito credito senza rischi?

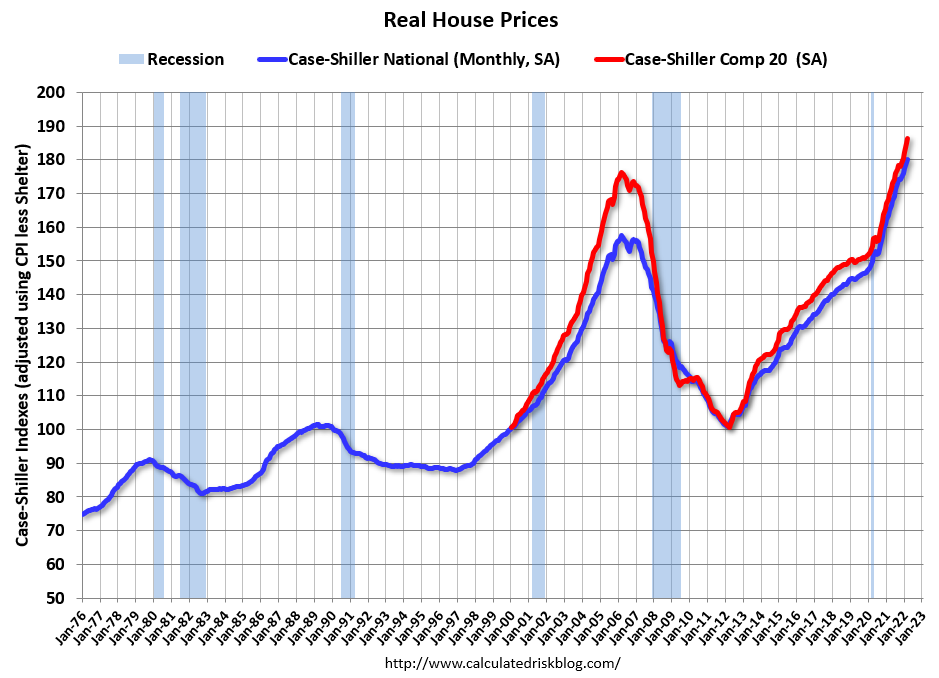

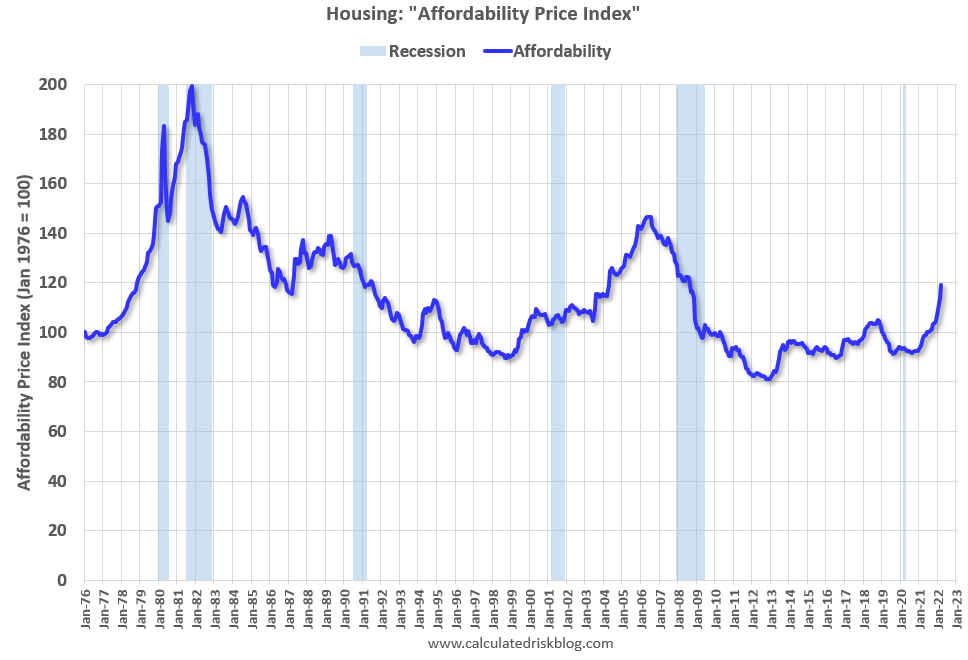

“Le case sono ai livelli meno abbordabili dalla bolla immobiliare. “Dopo aver corretto il prezzo per l’inflazione, i prezzi delle case sono al di sopra del picco precedente. “Il prezzo dell’affitto Case-Shiller è ai massimi storici e l’indice Composite 20 è tornato ben opra ai livelli di novembre 2005.” Calculatedrisk

Ho altri indicatori che segnalano uragano ma limitiamoci a questi il resto lo lasciamo al nostro Machiavelli.

Ieri altre belle notizie dal mercato immobiliare…

Le vendite di case esistenti sono diminuite per il quarto mese consecutivo, del 3,4% rispetto al mese precedente e dell’8,6% rispetto a un anno fa. Il prezzo medio delle case esistenti è 407.600, in aumento del 14,8% rispetto a maggio 2021.

E’ chiaro il concetto, chi può permettersi mediamente una casa USATA a oltre 400.000 dollari?

Soli il 25% delle transazioni è stata in contanti, il 16% di queste è opera della speculazione, ovvero significa che solo il 9% dei normali cittadini americani che acquistano case ha il denaro per acquistare senza mutui.

Il prezzo delle case esistenti è aumentato dai 273.000 dollari in media del 2018 agli attuali 407.000, ma di cosa stiamo parlando di sostenibilità?

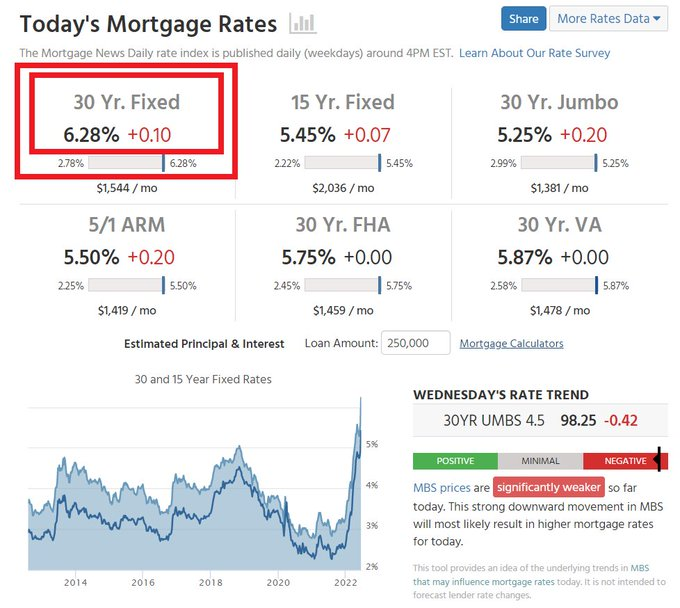

Mutui esplosi dal 2,5% al 6,3 in meno di un anno, normale no!

La più alta percentuale in aumento della storia immobiliare americana in un solo anno, più che raddoppiati, mai successo e qualcuno pensa ancora all’atterraggio morbido.

In qualche ufficio, nuovi Michael Burry si preparano alla nuova grande scommessa.

“Come ho detto a proposito del 2008, è come assistere a un incidente aereo. Fa male, non è divertente e non sto sorridendo”, recita il tweet che Burry ha poi cancellato come sua consuetudine.

Poi per carità, questi fottutissimi psicopatici sono disposti a qualunque cosa per manipolare dati o notizie, pur di tenere in piedi questa baracca, supportati da vigilanza e banchieri centrali che chiudono un occhio, anzi due.

Va tutto bene, rilassiamoci!

Nell’ultima settimana abbiamo suggerito più volte di fare attenzione, i soliti noti si sono scatenati. Ora numerosi supporti di breve sono stati abbattuti. Si scende ancora, poi ci sarà una reazione… l’ultima prima della tempesta estiva!

Come suggerito questa è l’ultima occasione per rientrare al porto prima della tempesta estiva, a tutti coloro che in questi mesi si sono rivolti a noi per una consulenza è il momento di tirare i remi in barca per l’azionario.

Ricordo a tutti coloro che avessero bisogno, che ICEBERGFINANZA è anche consulenza a 360 gradi, in mezzo a questa tempesta perfetta.

E’ uscito il nostro Machiavelli e la sua ”Tempesta estiva”

SOSTIENI LIBERAMENTE IL NOSTRO VIAGGIO!

https://icebergfinanza.finanza.com/il-perche-di-un-contributo/

Noi continuiamo a fare analisi anche se non interessano più a nessuno e seguiamo l’econofisica, quella che il nostro Puntosella ci sta raccontando da tempo, il resto lo lasciamo al tempo, alla verità figlia del tempo.

A questo indirizzo il nostro PUNTOSELLA aggiornerà nei commenti la sua personale rubrica mensile…

I manoscritti da inizio anno sono più che sufficienti per comprendere come coglierla, l’ultima grande occasione, la più colossale della storia, perché oggi sono tutti sul lato sbagliato di una barca che sta di nuovo per affondare.

Ricordo a tutti coloro che avessero bisogno, che ICEBERGFINANZA è anche consulenza a 360 gradi, in mezzo a questa tempesta perfetta.

Cliccando sul link qui sotto e mandando una mail a icebergfinanza@gmail.com è possibile avere una consulenza strategica sui possibili sviluppi macroeconomici e finanziari dei prossimi mesi, oltre a ricevere i nostri manoscritti. Buona giornata Andrea

Chiunque volesse sostenere il nostro viaggio riceverà in OMAGGIO le analisi di Machiavelli. Per contribuire al nostro viaggio basta cliccare SUL BANNER a fianco dei post sul lato destro della pagina o andare alla sezione DONAZIONI…

SEMPLICEMENTE GRAZIE!

Siccità ed effetto serra. La responsabilità è globale, difficile uscirne indenni. Anche coi soldi le prospettive a lungo termine sono catastrofiche. Speriamo che i bond alla fine facciano la svolta, cosi’ posso affrontare con piu’ serenità il breve termine. Amen

charliebrown@finanza:

Si parla delle famiglie americane, ma anche le normali famiglie italiane che risparmiano non sono messe bene.

Chi ha tenuto i soldi sul conto corrente ne ha perso in un anno il 7% causa l’inflazione. Chi ha creduto di investire, a questa perdita somma la perdita di valore dei BTP e delle azioni. Chi ha accumulato fondi bilanciati ha perso la sua parte (circa il 10% da inizio anno). Coi treasuries sappiamo come sta andando, ma anche coi gilts c’è poco da stare allegri: diciamo che queste obbligazioni in dollari e in sterline entrano però nelle famiglie solo indirettamente coi fondi obbligazionari, tranne poche eccezioni: comunque i fondi obbligazionari internazionali è più di un anno che sono in perdita.

Unica consolazione per le famiglie può essere stato un mutuo a tasso fisso stipulato fino all’autunno scorso.

Ho sentito chi non vuol sottoscrivere neanche un BTP Italia, perchè teme di aggiungere perdita a perdita. Ho sentito chi dice che forse conviene comperare dei Rolex.

Insomma c’è molta delusione e sfiducia, forse nemmeno Ennio Doris sarebbe più ascoltato: penso alla sua teoria del risparmio azionario diversificato in tutto il mondo.

Covid, guerra, inflazione, siccità e adesso in Sardegna anche le cavallette: ci siamo meritati tutto questo? Diciamo che trent’anni fa la domanda qualcuno se la sarebbe posta.

I btp Italia li eviterei come la peste onestamente, io ora come ora comprerei btp a tasso fisso, qualora i rendimenti tornassero di nuovo sopra al 4% lordo, durata direi sui 10-15 anni massimo, dopo la finestra si fa meno interessante. Ho personalmente acquistato anche titoli greci sempre stessa finestra, un po’ più breve 7-10 anni.

Titoli USA li vedo male onestamente, il rischio è che il dollaro, non essendo riuscito a raggiungere la parità per l’ennesima volta, torni indietro qualora la FED fosse costretta, come presto sarà, a sospendere il rialzo dei tassi, e inizi invece a tagliare, quindi magari si avrebbero tassi in discesa, ma svalutazione da dollaro debole, van bene se si vuole tentare del trading, ma come investimento piuttosto preferirei l’azionario USA se dovesse perdere un altro 10% almeno (-30% S&P o -40% Nasdaq), ingressi scaglionati per non fare come quelli che vogliono entrare a -99% e poi restano fuori a vita.

Personalmente qualora il dollaro dovesse anche temporaneamente arrivare alla soglia della parità, sfrutterei l’occasione, per chi ne ha la possibilità, di sbarazzarsi di quanti più dollari possibili, non credo che un dollaro forte, con un debito così alto e una recessione in vista, sia tollerabile per molto tempo senza causare una catastrofe globale.

“Ho sentito chi dice che forse conviene comperare dei Rolex…”

Davvero una BOLLA spettacolare anche quella… il mondo intero che tende a dare un valore esagerato ed irragionevole a scafi in acciaio (acciaio!) contenenti movimenti meccanici che non ne giustificano il valore di mercato attuale (me ne intendo un pochino nel campo degli orologi… ci sono svariati modelli di Rolex ormai da qualche anno fuori da ogni quotazione logica, specie nel mercato secondario)… si tratta della classica bolla in tutte le sue regole : finchè il mondo intero ci correrà dietro aumentando la domanda, la quotazione dell’offerta non potrà che salire e salire… finchè… finchè arriva il momento che scopri di avere pagato 1000 quello che ti ritrovi valere 500 o anche meno… è già accaduto con altri esempi simili nel corso della storia… però c’è da dire “bravi” a quelli del settore MARKETING della Rolex: nulla da dire, hanno saputo fare bene il proprio lavoro negli ultimi anni…

Devi essere connesso per inviare un commento.

Si parla delle famiglie americane, ma anche le normali famiglie italiane che risparmiano non sono messe bene.

Chi ha tenuto i soldi sul conto corrente ne ha perso in un anno il 7% causa l’inflazione. Chi ha creduto di investire, a questa perdita somma la perdita di valore dei BTP e delle azioni. Chi ha accumulato fondi bilanciati ha perso la sua parte (circa il 10% da inizio anno). Coi treasuries sappiamo come sta andando, ma anche coi gilts c’è poco da stare allegri: diciamo che queste obbligazioni in dollari e in sterline entrano però nelle famiglie solo indirettamente coi fondi obbligazionari, tranne poche eccezioni: comunque i fondi obbligazionari internazionali è più di un anno che sono in perdita.

Unica consolazione per le famiglie può essere stato un mutuo a tasso fisso stipulato fino all’autunno scorso.

Ho sentito chi non vuol sottoscrivere neanche un BTP Italia, perchè teme di aggiungere perdita a perdita. Ho sentito chi dice che forse conviene comperare dei Rolex.

Insomma c’è molta delusione e sfiducia, forse nemmeno Ennio Doris sarebbe più ascoltato: penso alla sua teoria del risparmio azionario diversificato in tutto il mondo.

Covid, guerra, inflazione, siccità e adesso in Sardegna anche le cavallette: ci siamo meritati tutto questo? Diciamo che trent’anni fa la domanda qualcuno se la sarebbe posta.