STRESS TEST EBA: TANTO FUMO POCO ARROSTO!

Mentre gufi, sciacalli e iene quotidianamente prevedono catastrofi e la fine del mondo, arriva il risultato di uno dei tanti stress test fallimentari che la BCE e l’EBA hanno somministrato negli ultimi anni, risultati che consiglio di amplificare il più possibile, perché molto probabilmente non rispecchiano la realtà, soprattutto per le banche tedesche e francesi, uscite con le ossa rotte nello scenario peggiore.

Forse a qualcuno era sfuggito in passato o forse no, ma gli stress test EBA sono sinonimo di fallimento. Tutti i precedenti test avevano promosso alcune banche irlandesi, Dexia e Bankia, poi inevitabilmente fallite e nazionalizzate. Per noi l’unico vero stress test è il leggendario modellino di Machiavelli che ci ha permesso di individuare ben 9 sulle prime 10 banche americane fallite, nazionalizzate o incorporate nella grande crisi subprime.

Anticipazioni stress test #Eba-Bce. UniCredit, Intesa SanPaolo, Ubi e Banco BPM superano la prova del nove. Intesa prima della classe? Ma c'è anche stress test parallelo Bce. E qui una banca non sta messa affatto bene

TUTTI I NOMI https://t.co/CDRjYVjFc1— Finanzaonline (@finanza_online) November 2, 2018

Prima vediamo cosa ha comunicato l’EBA…

Nel complesso le #banche europee hanno mostrato una buona capacità di tenuta a fronte delle condizioni ipotizzate nello scenario avverso degli #stresstest. I risultati confermano il generale rafforzamento della solidità del sistema bancario europeo https://t.co/kUgjQQ59Yi pic.twitter.com/NfpKyzL052

— Banca d'Italia (@bancaditalia) November 2, 2018

Non male direi, anche se c’è già il solito giornalista che vi racconta che gli scenari sono già tutti superati visto il livello dello spread utilizzato.

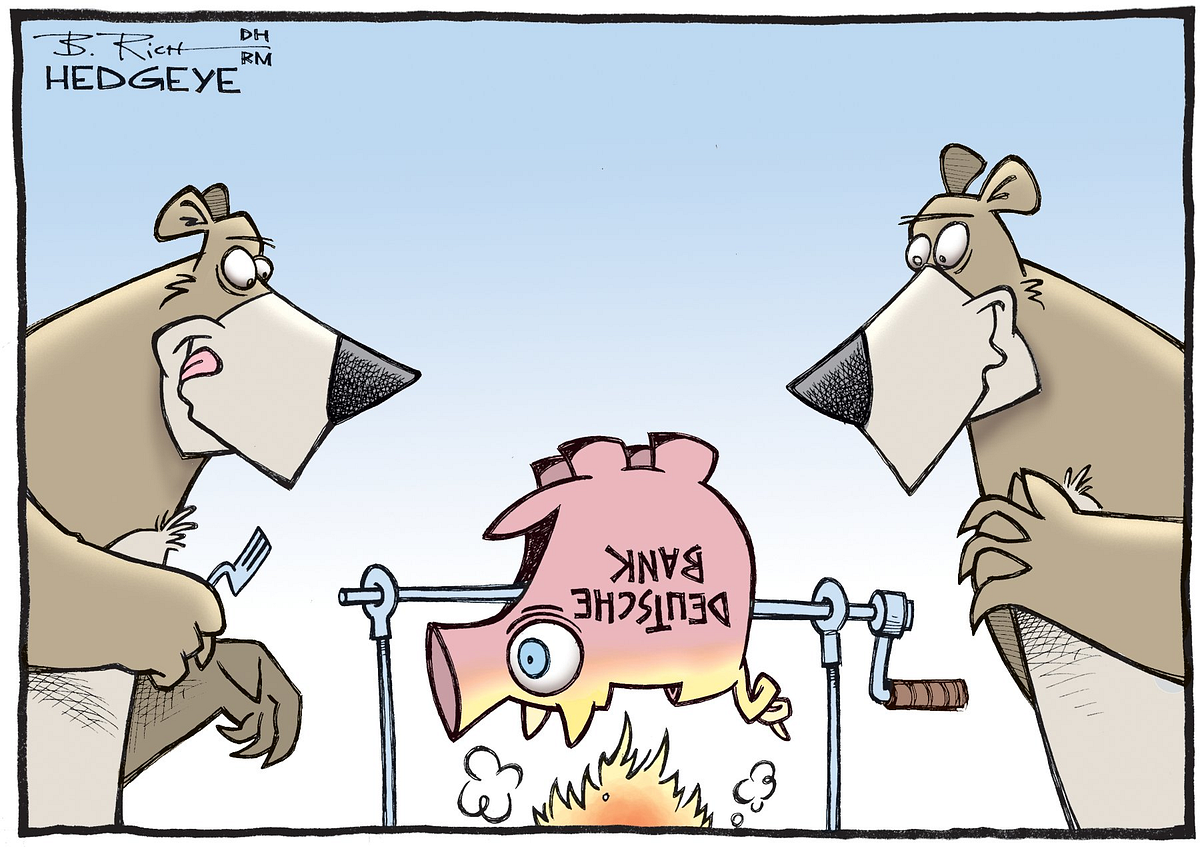

Noi invece vi facciamo notare la pessima figura delle banche tedesche, ma si tratta di un risultato che non rispecchia la realtà, titoli perlomeno opachi, al famigerato terzo livello dove vengono valutati soggettivamente con modelli fantasiosi renderebbero molto più problematica la posizione di molte banche tedesche.

Deutsche Banken schneiden bei #Stresstest schlecht ab. #EBA

Von @FelixLinckehttps://t.co/LNAa3DF6AD— BR24 (@BR24) November 2, 2018

Un deficit di capitale non indifferente per Deutsche Bank, ma per noi e i nostri lettori non è certo una novità, nello scenario peggiore riferito al 2020, ben tre banche tedesche, insieme a Barclay e BPM scendono sotto il limite del 3 %, campanello di allarme.

Intesa da sempre è la nostra banca preferita tra quelle ad alta capitalizzazione, ma scorrete l’elenco sottostante e vedrete in fondo a grandi linee, nessuna sorpresa, ci sono tutte le nostre preferite per il grande falò finale.

Abbiamo parlato prima di una notevole quantità di titoli contabilizzati al terzo livello da parte di molte banche europee, titoli che non hanno una valutazione certa un mercato organizzato nel quale possono essere negoziati facilmente. Nella sostanza il loro valore è quasi pari a ZERO!

Die NordLB und die Deutsche Bank liegen beim europaweiten Stresstest weit hinten. Aus Sicht der Aufsicht haben sich jedoch alle Institute als widerstandsfähig erwiesen. https://t.co/PGE7VdER9U

— HandelsblattFinanzen (@hb_finanzen) November 2, 2018

Loro i tedeschi, ovviamente la commentano così, da noi invece gufi e sciacalli cercano il pelo nell’uovo dello spread.

“Tutte le banche tedesche hanno dimostrato in uno scenario di flessione particolarmente forte per la Germania che sono resistenti”, ha dichiarato Raimund Röseler, la prima autorità di vigilanza bancaria finanziaria BaFin.

Anche il dirigente della Bundesbank Joachim Wuermeling ha elogiato la resilienza delle banche in Germania e in Europa. “Dalla fine della crisi finanziaria, un aumento di capitale mirato e una supervisione risoluta lo hanno garantito”

Per anni la vigilanza della BCE ha voluto farci credere che un titolo di Stato è più pericoloso di questa carta straccia, dei titoli illiquidi, ma su Milano Finanza c’è un articolo interessante di Francesco Ninfole che sostiene che una riduzione del 5 % del valore di questi titoli sarebbe sufficiente a distruggere almeno il 3 % del loro capitale, in misura variabile da banca a banca.

Ripeto non è una novità per noi, le banche che perderebbero maggiore capitale sarebbero oltre a Deustche Bank, Societe Generale, BNP Paribas e il Credit Agricole, una botta incredibile per DB il cui Cet1 crollerebbe di oltre 9 punti, di circa 4 le banche francesi e solo un punto per quelle italiane e spagnole, simulazioni di R&S Mediobanca.

Da sole Francia e Germania, le loro banche hanno un’esposizione pari al 75 % del totale di tutte le banche europee, è chiaro ora per quale motivo tedeschi e francesi strillano sui crediti deteriorati o sui titoli di Stato?

Europe urgently needs a banking union and eurozone investment budget, French Finance Minister Bruno Le Maire said https://t.co/ILUp4OMjwk

— POLITICOEurope (@POLITICOEurope) October 28, 2018

Dice bene il ministro francese Le Maire, l’eurozona non è pronta per una nuova crisi, i francesi hanno una paura folle che l’Italia non onori i suoi debiti, 267 miliardi di espozione ai titoli italiani, contro i 79 della Germania e i 69 della Spagna, secondo i dati della Banca dei Regolamenti internazionali.

BNP Paribas ha titoli spazzatura, derivati e strutturati pari al 34 % del capitale, Credit Agricole, il 36 % , Societe Generale, il 35 % addirittura in alcuni casi più dei mutui concessi.

Chiudiamo con i gufi, quelli che vi dicono che l’esame dell’autorità bancaria considera il differenziale tra titoli di Stato a 250 punti base nello scenario avverso e che quindi è gia tutto superato.

Noi insieme al nostro Puntosella e Machiavelli negli ultimi due mesi avevamo suggerito che lo spread non avrebbe superato quota 360 e così è stato, ora appuntamento nei prossimi giorni a 270, senza mettere limiti alla provvidenza. Sopra 400 punti con ci andiamo, rassegnatevi!

Per il resto, si vota in America, in settimana le elezioni si medio termine sono realtà, la corsa degli ultimi giorni potrebbe spegnersi, qualche sorpresa è sempre possibile, ma la dinamica non cambia, la corsa dei mercati azionari è finita, l’ultimo spasmo se ci sarà, sarà solo natalizio, ma mai dare nulla per scontato, come è accaduto in settimana, dove qualcuno pensava che la guerra commerciale fosse finita.

Un minuto di raccoglimento in memoria di tutti coloro che speravano di vedere lo #spread decollare a breve sopra quota 400. Ci vediamo a quota 270 e dintorni ! 😉 #HouseOfCards pic.twitter.com/CoXX9Hkx7H

— Andrea Mazzalai (@icebergfinanza) November 2, 2018

Speriamo di no.

Se accadesse , avremmo fatto una scelta errata. Cosa possibile in questo contesto di mercato.

Alcuni punti centrali del ragionamento fatto in anni di blog andrebbero riveduti e corretti.

Si certo, aumenteranno in tassi in mezzo ad una nuova depressione, in mezzo ad una nuova crisi…

icebergfinanza:

Si certo, aumenteranno in tassi in mezzo ad una nuova depressione, in mezzo ad una nuova crisi…

A me sinceramente non pare che la FED brilli in quanto ad intelligenza. Anzi, mi pare che proseguano ciechi nell’aumento dei tassi per motivi politici, saranno gli artefici della loro stessa rovina, io spero solo, egoisticamente parlando, di riuscire a comprare i bond USA il più in basso possibile per poi guadagnare quando si faranno crollare il pavimento sotto ai piedi da soli con le loro politiche scellerate.

signor pomata@finanzaonline:

homo_invictus@finanza,Speriamo di no.

Se accadesse , avremmo fatto una scelta errata. Cosa possibile in questo contesto di mercato.

Alcuni punti centrali del ragionamento fatto in anni di blog andrebbero riveduti e corretti.

I ragionamenti che ho letto qui sono giusti secondo me, si sottovaluta però l’idiozia delle “menti eccelse” al potere però, secondo me. In fin dei conti da gente che dava AAA ai subprime e nel mezzo della crisi che gli stava scoppiando sotto il naso dichiarava “l’immobiliare è più solido che mai” non ci si deve aspettare una grande obbiettività ed intelligenza. Io punto sull’idiozia autocompiacente dei vertici FED.

Devi essere connesso per inviare un commento.

Intanto il trentennale USA vola verso 3,5. Arriverà al 4% prima del patatrac totale? Onestamente spero di sì, sono ingordo, vorrei farne una buona scorta!