L'ORA DELLA CONSAPEVOLEZZA E IL RALLY DEL GAMBERO ROSSO!

http://www.dolci.it/cioccolateria/foto/gambero.jpg

Come spesso accadde all’improvviso, sui mercati finanziari scende la consapevolezza, una consapevolezza obbligata da innumerevoli segnali di accellerazione di una crisi che è il simbolo della irrazionalità di strumenti derivati sostanzialmente costruiti sulle fondamenta del fenomeno subprime e sulla ipotesi di una infinita crescita della quotazioni delle abitazioni.

Non vi è dubbio che oltre ad una perenne "sindrome di Peter Pan" quella mancanza di realismo, il rifiuto di prendere atto di una dinamica, quella immobiliare che vede un lungo e lento declino dovuto principalmente al fenomeno "subprime" risulta alquanto difficile comprendere come la semplice speranza in un miglioramento, della mancanza di segnali di contagio o il continuo riferimento alla forza dell’economia abbia permesso al sistema di arrivare ad un punto di rottura culminato con il sempre più probabile "CREDIT CRUNCH"

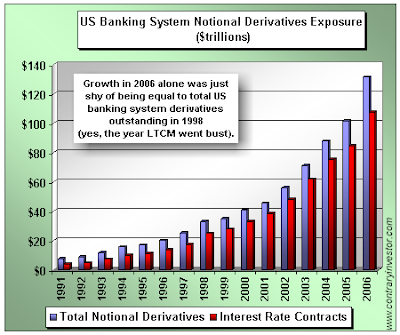

Una serie di fattori incredibilmente concatenati, un effetto domino che dovrà far riflettere a lungo sulla fragilità del sistema stesso se è vero che l’ultima grande crisi finanziaria vide la sua nascita a seguito della mancanza di liquidità nel sistema (LTCM DOCET)

Oggi non si tratta solo di mancanza di liquidità. ma siamo di fronte ad una crisi di fiducia nel sistema e un probabile effetto domino a livello di insolvenze, determinate dalla mancanza di trasparenza e chiarezza in strumenti che si sono rivelati come veri e propri boomerang, forieri di profitti esponenziali ma allo stesso tempo portatori di default e perdite altrettanto devastanti.

CDO Collateralized Debt Obbligation strumenti finanziari, contenutori ripieni di tranches di assets vari, prodotti strutturati con indebitamenti provenienti dal mercato immobiliare e commerciale, indebitamenti leveraged by out i cosidetti CLO Collateralized Loan Obbligation modificati, strutturati, costruiti con graduallità e rating che vanno dalla tripla AAA, passando per le BBB arrivando ai futuri junk bond, concepiti con derivazione "sintetica" al cubo alla deriva esponenziale per finire conditi con spezie rigorosamente CREDIT DEFAULT SWAPS.

Geniale semplicemente geniale …..o demenziale a seconda dei punti di vista.

Oggi non solo le stive delle grandi navi finanziarie ne sono piene, ma pure quelle di hedge fund, forse scaricate in qualche paradiso marino come rifiuti tossici, fondi pensioni o universitari, fondi monetari a_basso_contenuto_ABX che come abbiamo visto dovranno prima o poi utilizzare la consapevolezza contabile per evidenziare le perdite in corso. A proposito se qualcuno di voi ha qualche vecchia index o unit linked per gli amici date un’occhiata a questo_articolo di Borsa & Finanza.

L’onda lunga dei WRITTEN-DOWN in the credit crisis è solo all’inizio e come abbiamo visto se ieri le regole contabili del FAS 159 permettevano di stivare in bidoni ad alto contenuto di incertezza strumenti finanziari destinati al " terzo livello " contabile, oggi e precisamente dal 15 novembre la nuova contabilità del FAS_157 obbliga a contabilizzare e valorizzare tali strumenti al " fair value " il valore " market to market " evidenziato in questo momento dall’indice ABX. from_FINANCIAL_TIMES.

Mi rendo conto che talvolta rapito dalla creatività e dalla fantasia ometto di far comprendere al lettore il significato di alcuni termini, ma credetemi stò usando il più possibile un linguaggio "popolare", semplice per essere compreso "quasi" da tutti.

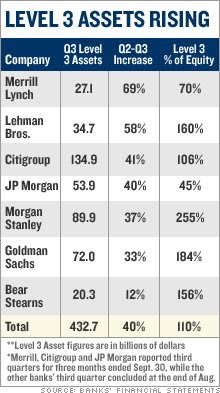

In questo Blog avete scoperto in esclusiva, il fenomeno dei CONDUITS&SIV e recentemente la notizia che dal 15 novembre nuovi standard di contabilità che entreranno in vigore renderanno più stringenti gli " abusi valutativi " del terzo livello ma per scendere nel dettaglio vorrei ricordare a tutti che stiamo parlando di cifre superiori ai mille miliardi gestiti nei veicoli strutturati ed altrettanti nei mercati dei CDO e degli ABCP Asset Backed Commercial Paper. Aggiungo solamente un’altra cifra che quantifica in circa 432 miliardi di dollari il totale degli assets stimati nel livello infernale.

Per quanto riguarda invece il famigerato terzo livello di cui spesso abbiamo parlato vorrei ricordare a coloro che navigano con la certezza nel cuore, che la maggiore banca mondiale, Citigroup, come abbiamo già visto, capitalizza 165 miliardi di dollari contro assets in bilancio al terzo livello per 135 mld circa e Morgan Stanley ha una percentuale del 255 % rispetto al suo equity.

Cifre dirà qualcuno, virtuali come le valutazioni fatte in casa aggiungo io, in fondo stà arrivando l’ ARCA di NOE’ targata MLEC il super SIV con la sponsorizzazione del governo per portare il salvo tutti gli animali stivati nell’angusto livello della commercial paper.

Chissà come si starà preparando alla grande novità GOLDMAN_SACHS, dopo aver depositato al terzo livello delle sue stive la più alta percentuale di assets detenuti. In fondo è solo questione di percezione o di leveraged by out.

Ovviamente questo è il tempo della consapevolezza anche per gli analisti come ad esempio quelli di MORGAN_STANLEY che prevedono un’ondata di downgrade sugli ormai leggendari CDO di derivazione ABS sino alla modica cifra di 350 miliardi di dollari.

Giorno dopo giorno, più sento scorrere le cifre di questo immane effetto farfalla, più mi convinco che nessuno è, o sarà in grado di quantificare gli effetti di questa crisi che resterà per sempre nella storia, una crisi che purtroppo ha ormai contaggiato irrimediabilmente anche la stessa economia reale.

Spesso mi chiedo se le previsioni delle banche centrali e i loro inviti ad aver fiducia siano un dovere istituzionale che và al di là del compito di segnalare la realtà e la sua evoluzione, così come chiunque avesse avuto una pur minima visione d’insieme avrebbe potuto comprendere che gli stessi meccanismi economici stavano entrando in crisi con investimenti e occupazione ormai al termine di un ciclo e consumi trainati spesso e volentieri dall’indebitamento relativo all’equity estratta dalle abitazioni o dai fondi pensione o tramite l’utilizzo di carte di credito.

In luglio il buon Bernanke sosteneva che le perdite potevano prudenzialmente quantificarsi in 50/100_MILIARDI di dollari o 50/100 miliardi di ….bollicine, mentre la Madre di tutti i write-down prevede oggi la modica cifra di_500_MILIARDI di dolori passando per i 300/400_MILIARDI di Deutsche Bank e i suoi analisti.

Bank_of_America la seconda banca americana per capitalizzazione mette le mani avanti dichiarandosi non in grado di prevedere quando finirà questa incertezza e prevedendo un impatto significativo sui conti del 4 trimestre con uno sprazzo_di_trasparenza quantificabile in 3 miliardi di dollari marks-down.

Tanto tuonò che piovve, a tal punto che prosegue inesorabile la pioggia di downgraded sugli outlook_di_alcune_banche americane come Washington Mutual, IndyMac e Capital One prese di mira da parte degli analisti di S&Poor’s dopo aver ridotto i rating ad un’oceano di derivati strutturati. Questa inoltre è una_lista di U.S. Alt-A RMBS messi un crediwatch negative dalla stessa Standard & Poor’s dimostrando una volta di più se ce ne fosse bisogno che ormai il fenomeno non è solo ed esclusivamente subprime, ma interesse ogni settore, ALT-A, PRIME sino ai JUMBO MORTGAGE.

Vorrei ora soffermarmi su un aspetto che ha l’aria di poter diventare un gigantesco spostamento d’aria, prendendo in esame alcune considerazioni dell’agenzia FITCH che oltre a declassare 37,2 miliardi di CDOs sarebbe in procinto di rivedere i rating di alcuni colossi assicurativi americani come ad esempio AMBAC,MBIA_e_CIFG che da soli garantiscono circa mille miliardi di dollari. Che centra direte Voi, ma se all’improvviso a dicembre Fitch dovesse procedere ad un improvviso quanto dichiarato possibile, downgrade di questi colossi che garantiscono con la loro "ipotetica" stabilità finanziaria da tripla AAA un buon giudizio nelle emissioni obbligazionarie delle imprese assicurate allora l’effetto_farfalla_sarebbe_devastante.

In tutta sincerità devo ammettere che se oggi dovessi uscire dal mercato azionario ci penserei su due volte prima di entrare in qualche obbligazionario corporate e troverei rifugio nel breve termine, magari supportato da un buon euribor come riferimento.

Ovviamente fà un certo effetto scoprire che ormai i costi dei credit_default_swaps del settore finanziario sono paragonabili a qualsiasi altro settore ……

e già che ci siamo proviamo ad immaginare quante di queste realtà commerciali all’avanguardia nella concessione dei mutui resisteranno alla grande recessione immobiliare e alle esponenziali foreclosure.

thanks to NYTIMES.com

Recentemente davanti al Joint Committee Economic, Bernanke ha amesso sottovoce la possibilità del fenomeno della Stagflazione, un incubo per i banchieri centrali, ma il riferimento potrebbe valere per l’economia mondiale nei prossimi anni, mentre per l’America la recessione se vogliamo inflattiva è ormai una realtà che vedrà la luce nel primo semestre del prossimo anno.

Il " MITO DEL DECOUPLING" sino a prova contraria deve essere ancora confermato dai fatti, ma non vi è alcun dubbio che la ormai leggendaria deflazione proveniente dal lavoro dei paesi emergenti sta avviandosi verso il capolinea anch’essa figlia della consapevolezza di quei popoli che vedono nascere un possibile miglioramento nello stile di vita, frutto del loro duro lavoro.

A chi ragiona solamente in termini economici e finanziari, ricordo che dietro questa ondata che ha permesso di tenere l’inflazione relativamente bassa a livello di quel pensiero un pò " CORE " una catena per le aspettative salariali e una cortina fumogena per il potere di acquisto vi stà in parte, il fenomeno terribile e devastante del "lavoro minorile " un lavoro che ancora oggi è fondato sullo sfruttamento dei " SOGNI di DIO " il futuro della nostra Umanità.

Sento già qualcuno che parla di opportunità data a coloro che diversamente non avrebbe altra possibilità di sopravvivere, sento già coloro che parlano di un’oceano di Umanità che oggi ha avuto l’occasione di poter entrare nella grande famiglia della produzione mondiale, del commercio mondiale e mi chiedo se questa occasione non poteva essere figlia della DIGNITA’, del RISPETTO, un’occasione di poter coinvolgere milioni di esseri umani con condizioni di vita e di lavoro perlomeno dignitose, come per fortuna alcune isole felici sono in grado di offrire, un commercio equo che rispetti le loro tradizioni e la loro terra, non come in passato la terra bruciata di alcune multinazionali.

Con tutta sincerità devo dire che non mi aspettavo negli ultimi giorni un cosi alto numero di analisti che improvvisamente, piano, piano, lentamente stanno affollando il " DESERTO DELLA RECESSIONE" quel luogo dove da tempo immemorabile il sottoscritto analizzando e cercando di comprendere le dinamiche che portano spesso ad intraprendere la via di una recessione, dicevo da tempo immemorabile sussurra e impersona la VOCE nel DESERTO.

E badate bene che non si tratta solamente di analisti folgorati sulla via di Damasco ma pure di colossi come Caterpillar o Harley Davidson che hanno parlato apertamente di recessione in corso o big tecnologici come Cisco che avverte che i consumi e gli investimenti sono fermi e che gli ordini dalla grande distrubuzione sono in evidente frenata.

Mai una volta che abbia letto, pure sui nostri giornali specializzati un solo analista o economista, il quale sia stato sfiorato dal dubbio, che questa recessione immobiliare prima e il credit crunch poi, potessero come un’onda lunga investire l’economia americana e di conseguenza quella mondiale.

Se dato un’occhiata al tag del mio blog relativo alla RECESSIONE_ECONOMICA vi accorgerete che il 21 aprile di quest’anno scrissi un post dal titolo ironico…. RECESSIONE_O_NON_RECESSIONE_QUESTO_NON_E’_UN_DILEMMA seguito a breve a maggio LA_PIRAMIDE_DEL_PIL_AMERICANO_PERCHE’_QUESTA_E’_UNA_RECESSIONE. e così via e via con costanza e passione, a spiegare il perchè questa crisi nascondeva i germogli di una recessione potenzialmente devastante.

Queste analisi ed alcune considerazioni su questa ripresa economica fondata sull’indebitamento e sulla crescita esponenziale del mercato immobiliare mondiale, provengono da molto lontano e spesso mi sono sentito "solo" nelle mie considerazioni ma da quando ho deciso di aprire questo blog alcuni MAESTRI come ad esempio NOURIEL_ROUBINI capace di analisi profonde e illuminanti di cui vi invito a leggere l’ultimo post, un’analisi estremamente lucida sull’economia americana e PAUL_KASRIEL altrettanto efficace e capace di sensibili argomentazioni, le mie convinzioni hanno acquistato solidità.

Alcuni come gli emeriti economisti della UCLA_ANDERSON_FORECAST università della California oggi pur riconoscendo che questa non è ancora tecnicamente una recessione la paragonano ad " un’esperienza simile alla recessione ", altri come gli HEDGE FUND invece_la_ritengono molto probabile e forse si preparano a lucrarne gli effetti.

Oggi ad esempio anche J.P.HUSSMAN della HUSSMANFUND scrive:

Expecting a recession

In recent months, I’ve repeatedly noted that while recession risks were gradually increasing, there was not sufficient evidence to expect an imminent economic downturn. Most economists still believe this. On Saturday, the consensus of economists surveyed by Blue Chip Economic Indicators indicated expectations that growth will be sluggish into next year, but that there will be no recession. Unfortunately, the economic consensus has never accurately anticipated a recession. For my part, the outlook has changed. I expect that a U.S. economic recession is immediately ahead.

…..purtroppo il consenso economico non ha mai previsto con precisione una recessione economica tanto che l’ultima recessione del 2001 fu scoperta successivamente…..

E il deserto si riempie pure di grossi calibri come alcuni analisti della MORGAN_STANLEY che sottovoce sussurrano:

The real risk is that the current credit crunch and financial turmoil will lead to a US recession, which in turn drags down the rest of the world; and that the weak dollar and high oil price is too much for the European cycle. It would be a mistake to abandon the discipline of our tactical indicators, but equally we should focus on the bigger picture most of all. We think the risks of a deterioration in the cycle have increased considerably, and for now we do not want to bet against this. We stop short of forecasting an outright recession, but we think the risks have increased considerably and will weigh on markets for the foreseeable future. Therefore, we go back to neutral in equities today, go overweight cash and stay underweight bonds.

The Morgan Stanley man now has three big questions:

First, – big economic impact or not? – how big is this credit crunch and how likely is it to spread to the real economy? Two – traction or not? – can authorities prevent and cushion the impact on the real economy through rate cuts, for instance? And three – decoupling or not? – to what extent can the rest of the world shrug off a big US slowdown?

Oggi come oggi anche se il mercato continua a scontare ulteriori ribassi dei tassi la rete di sicurezza della politica monetaria potrebbe venir meno visto e considerato che Bernanke si è spinto a parlare di "STAGFLAZIONE" e non passa giorno che i rappresentanti delle varie FED regionali non rilascino dichiarazioni contrarie ad ulteriori e veloci riduzioni di tasso senza dimenticare che all’ultimo FOMC l’unanimità è stata mitigata da un voto favorevole allo status quo.

Spesso in passato ho sollevato il dubbio che una politica monetaria di natura espansiva ed accomodante potesse costituire la migliore soluzione ai problemi di natura economica e finanziaria che puntualmente ad intervalli più o meno regolari si succedono nella storia.

Cosi scrissi in uno dei miei primissimi post nel gennaio di quest’anno:

"La grande partita del dollaro è appena incominciata e in questa partita l’invitato numero uno resta indubbiamente l’oro!

Così facendo, l’abbondanza di liquidità oltre a sostenere artificialmente la nuova espansione ha reso plausibile qualsiasi forma di speculazione e creazione fittizia di ricchezza come avvenne negli anni ’20.

In quelli anni l’espansione del credito si diresse quasi esclusivamente verso il finanziamento della speculazione e inoltre l’indebitamento al consumo sotto forma di prestiti rateali giocò un ruolo determinante per sostenere la crescita.(…) "

(…) Gli eccessi finanziari accumulati e gli squilibri economici sono talmente elevati per poter immaginare un lieto fine.

L’attenzione delle banche centrali concentrata quasi esclusivamente sulla massa monetaria non riesce a vedere due ostacoli imprevisti.

Uno è l’immane dose di creazione creditizia alla quale l’economia ed il sistema finanziario si sono assuefatti negli ultimi anni, mentre l’altro e’ il canale di tale creazione del credito avvenuta prevalentemente al di fuori del sistema bancario, attraverso i mercati finanziari.

Nel ’29 lo stesso sistema bancario non avendo particolari controlli, poté sviluppare con facilità una politica di credito facile e di speculazioni legate alla borsa, attraverso acquisti diretti o acquisizioni, favorendo operazioni allo scoperto che provocarono il fallimento di molti privati cittadini o delle stesse industrie, ritirando improvvisamente le linee di credito. Il crollo di Wall Street provocò quindi una serie di fallimenti a catena, dai mercati ai privati ed alle industrie, quindi al commercio, ritornando inevitabilmente alle banche.

Oggi come non mai potrebbero sembrare profetiche queste parole, ma quello che mi preme farvi notare è che, come negli anni ’20, il sistema finanziario oggi sottoposto ad una serie infinita di controlli e vincoli talvolta reali, altre volte come nel caso dei CONDUITS&SIV o HEDGE FUND per non parlare delle AGENZIE DI RATING figlie di enormi conflitti di interesse, talvolta apparenti, ripropone con sfumature diverse le stesse conseguenze.

L’immane dose di creazione creditizia, sicuramente positiva se canalizzata per gli investimenti, ricerca ed innovazione, accesso al credito "consapevole" finalizzato all’acquisto della propria casa e non destinato come la storia recente insegna, alla speculazione di breve respiro.

Il fenomeno della cartolarizzazione è come alcuni strumenti derivati un segno dell’innovazione positiva rivolta al mercato, ma come spesso accadde l’eccesso e la disinvoltura, nell’applicazione di tali strumenti, attraverso formule atte solo al massimo profitto figlio dell’irrazionalità comporta un chiaro rischio sistemico.

Oggi come allora il rischio è quello di una notevole contrazione del credito in seguito alle ben note difficoltà di bilancio delle grandi istituzioni finanziarie, una contrazione che paradossalmente è in atto proprio quando la politica monetaria della Federal Reserve torna ad essere nuovamente accomodante.

Non vorrei tornare in questa sede sull’argomento relativo alla cosidetta "MORAL HAZARD" ovvero quel comportamento da parte della banche centrali e talvolta degli stessi governi, che in nome del rischio sistemico hanno sostenuto attraverso la liquidità o dichiarazioni di garanzia nei confronti di banche o super fondi come ad esempio il MLEC di ispirazione governativa il cosidetto rischio morale nei confronti di una speculazione assolutamente selvaggia ed insensata, messa in atto non solo dai principali attori dei mercati finanziari ma anche all’interno dello stesso sistema bancario nel settore "INVESTMENT BANKING" che nulla ha a che vedere con una banca di tipo tradizionale, ma credo che ogni intervento di politica monetaria o di libero accesso alla cosidetta " DISCOUNT WINDOW " dovrebbe essere attuato con riferimento all’eccezionalità della situazione.

Oggi credo che il grande dibattito sulle reali funzioni delle banche centrali e le differenze sostanziali tra la Federal Reserve e la BCE sia al centro dell’attenzione e se posso esprimere il mio personale parere credo che sino ad oggi il comportamento delle banche centrali possa considerarsi ineccepibile per quanto riguarda l’intervento a sostegno della liquidità, certamente meno per quanto riguarda il ruolo relativo alla politica monetaria di cui Greenspan ne è stato il principale artefice contribuendo alla creazione della serie più incredibile di eccessi finanziari ed economici che la storia ricordi e ancor di più rispetto alla totale mancanza di controllo e verifica del sistema finanziario stesso.

Nel 1999 Greenspan affermò che identificare una bolla che si sgonfia è una sfida formidabile per una banca centrale significa gettare il guanto del suo giudizio contro il giudizio collettivo di milioni di investitori…..con il senno di poi neanche una sola di queste bolle è stata identificata mentre oggi il buon Greenspan gira il mondo come dice la splendida Caroline_Baum prevedendo bolle in Cina o Inghilterra a seconda di come gira il vento ed alzando o abbassando le percentuali di recessione per l’economia americana…..

Bubble Vision

Remember the fellow who said you couldn’t know a bubble until after it burst? With some distance from his perch at the Fed, Greenspan seems to have acquired 20-20 vision. He now dispenses bubble diagnoses freely (on the U.K. housing market and Chinese stock market), handicaps U.S. recession (the odds are less than 50 percent currently), and finally found a bailout he doesn’t like (the Treasury-supported plan to combine the best assets from bank-related Structured Investment Vehicles into a Super SIV).

Dove stava la Federal Reserve quando il sistema, in preda all’orgasmo da innovazione subprime, dispensava mutui e affidamenti al limite dell’irrazionalità, per quale motivo il sistema e le stesse banche centrali sino ad oggi hanno tessuto le lodi degli hedge fund o private equity, figli della nebbia, come dispensatori di liquidità che a posteriori si stanno rivelato uno dei più deboli talloni di Achille del sistema.

Come scrisse Mario Platero sul SOLE24ORE , Bernanke dovrebbe chiarire alcuni gravi sospetti che riguardano il comportamento degli organi federali riguardo alla possibile concertazione tra le grandi banche e i piccoli istituti di concessione crediti subprime. Le banche infatti non potevano concedere prestiti con la stessa facilità con cui lo concedevano le istituzioni meno regolamentate ma erano molto interessate e finanziavano questi ultimi con prestiti a lunga scadenza, salvo poi successivamente rilevare direttamente i portafogli prestiti con rendimenti molto interessanti.

La Fed invece era interessata a rafforzare la crescita economica, trainata direttamente o indirettamente dal settore immobiliare.

Un’analisi quella di Platero di alcuni mesi fà, che in maniera esemplare porta a scoprire uno dei problemi più evidenti che contribuirono a determinare la Grande Depressione. ovvero la creazione di credito al di fuori del sistema bancario, tramite finanziarie e istituti minori che come dimostrano gli ultimi dati, hanno creato una vera e propria frattura nel mercato immobiliare.

Come è possibile che solo oggi si avvii il censimento di CONDUITS&SIV veicoli finanziari, fuori bilancio, che si indebitano tramite l’emissione di commercial paper a breve termine per investire in strumenti ad alto rischio a lungo termine, dove la conoscenza dell’effettivo valore era riposta sull’infinita rivalutazione del mercato immobiliare o ancor di più contravenendo come nel caso dei SIV focalizzati esclusivamente sul marcato ABS o MBS, alla fondamentale regola della diversificazione?

Elasticità di regole contabili o artifici finanziari completano il quadro di questa stagione di alchimia creativa.

Vorrei ora proporVi alcune considerazioni da parte del senatore repubblicano Ron Paul che i lettori di questo blog già conoscono, nell’audizione di Bernanke davanti al Joint Economic Committee che ritengo estremamente lucide ed interessanti di cui troverete il video al seguente INDIRIZZO che ho trovato sul sito di MICHAEL_SHEDLOCK:

We don’t talk about how we got here.

We talk about how we are going to patch it up.

The bubble has been burst… and nobody says where does it come from?

And what is the advice that you generally get?

[The answer] is inflate the currency.

They don’t say inflate the currency, they don’t say debase the currency, they don’t say devalue the currency, they don’t say cheat the people.

They say lower the interest rates.’"

And you never tell them ‘the only way you can lower the interest rate is to create more money’. I see this as the problem we don’t want to talk about.

We [need to] get down to the bottom of this and define what inflation is, and not look at only prices. This was taught by the free market economists all through the 20th century. They [the free market economists] said ‘beware, [the central banks] will increase money supply but they will make you concentrate on prices. And they will give you CPIs and PPIs and fudge those figures’.

We ignore the fundamental flaw and that is not only have we had a subprime market in housing, the whole economic system is subprime in that we have artificially low interest rates. This has been going on for 10 years or longer and now we are bearing the fruits of that policy.

Instead of looking at consumer prices which nobody in this country really believes, we need to talk about the distortion, the malinvestment, the misdirection, the bad information that is gotten from artificially low interest rates. In may ways people refer to you as a price fixer. You fix interest rates. When the Fed fixes interest rates at 1%, that is price fixing.

The real deception is when we distort the value of money, when we create money out of thin air.

We have to get back to the very fundamentals of where this problem [bubbles] comes from. And the bubbles occur when we have malinvestment and the creation of new money.

So my question boils down to this: ‘How in the world can we expect to solve the problems of inflation, that is the increase in the supply of money, with more inflation.’

IL VERO INGANNO E’ QUANDO VIENE DISTORTO IL VALORE DEL DENARO, QUANDO SI CREA DENARO DAL NULLA!

E ora per una volta voglio spendere due parole sulle prospettive future dei mercati azionari così inclini alla tradizione che vede nell’ultimo mese dell’anno il " tradizionale " rally di fine anno, uno dei tanti rally evidenziati dalla Storia e dalla casistica che vede l’ultimo mese dell’anno estremamente benevolo nei confronti degli investitori certamente aiutati dalla ormai consolidata regola del lifting di fine anno a cui ricorrono fondi e gestioni per presentare un risultato positivo ai propri investitori.

L’ Eldorado dell’investitore, il mitico rally di fine anno presentatosi ben 18 volte negli ultimi 22 anni oppure il dogma del terzo ed ultimo anno delle elezioni presidenziali sempre positivo secondo la statistica tranne che una sola volta……….quel lontano 1931 figlio della Grande Depressione.

Provate anche solo per un attimo al di là della visione strettamente tecnica di questi mercati provate ad immaginare una via di uscita dal primo e sensibile credit crunch della storia della finanza con le conseguenze in materia di credito, provate ad immaginare i prossimi mesi con un’ escalation nella dinamica immobiliare con la scadenza e il picco degli ormai famigerati mutui ARMs Adjustable RAte Mortgage, l’incremento delle foreclosure e l’andamento nel segmento AAA dell’indice ABX, immaginate la stagione dei consumi, la dinamica dell’indice manifatturiero, l’occupazione in evidente e progressiva revisione al ribasso, il PIL che entra in una fase di crescita recessiva e che secondo la mia visione entrerà tecnicamente in recessione nei primi sei mesi del prossimo anno.

Provate a pensare all’ondata di default che stà per arrivare a cominciare dai pesanti downgrade delle agenzie di rating, all’imponente costo dei credit default swaps nei settori finanziario e immobiliare prima e manifatturiero poi e non dimenticate i segnali di crisi o fine corsa che provengono dal mercato immobiliare commerciale.

A questo proposito vi consiglio di dare un’occhiata a questo indirizzo della FEDERAL_RESERVE…..

(…)Regarding demand, approximately 35 percent of domestic and foreign institutions—up from about 25 percent in the July survey—reported that demand for commercial real estate loans had weakened over the survey period.(…)

E infine per coloro che guardano al futuro, agli utili che verranno ricordo soltanto che la stagione volge al tramonto. Date un’occhiata alla tabella di cui sotto …….

thanks to BESPOKEINVESTMENTGROUP

dalla quale potete notare come Energy, Financials e Consumer Discount stiano ragguardevolmente condizionando il calo degli utili globali relativi allo S&P 500 ………..– 1,40 %

Panico o volatilità che sia oggi il VIX torna ad affacciarsi ai massimi di quest’anno …….

thanks to BESPOKEINVESTMENTGROUP

ma ci si chiede oggi, come la tabella qui sotto testimonia ampiamente, se un incremento costante della volatilità come fà presuppore questa crisi che è solamente all’inizio, sia un segnale evidente di inversione, l’inizio di un BEAR MARKET.

thanks to BESPOKEINVESTMENTGROUP

Non ditemi per favore che i mercati e le borse seguono un percorso diverso dall’economia, perchè storicamente ne anticipano di circa 6/9 mesi, l’andamento.

Per quando riguarda il nostro indice purtroppo non vi sono dubbi a breve avremo il responso.

La pioggia di Hindemburger Omen che ha bagnato Wal Street negli ultimi tempi è un segnale micidiale che negli ultimi mesi si è presentato con una regolarità impressionante.

Oggi non mi meraviglierei di nulla, il RALLY di fine anno è un " DOGMA " dal quale non si può prescindere non sarebbe un mistero se all’improvviso questa tempesta si placasse come il leggendario MAR ROSSO e all’improvviso le acque si ritirassero per lasciare passare i soliti noti verso la Terra Promessa!

Da lontano, dalle mie memorie, mi giunge l’eco di un rimbalzo seguito a breve da un perdita progressiva di quota sino alle porte ……..di quel fatidico 20 dicembre o se volete 20 gennaio, giorno più o giorno meno, due date cruciali per le sorti a breve dei nostri listini. Prevedo una primavera che verrà ricordata per la sua enorme volatilità, un’infinito numero di battiti d’ala di numerose farfalle che ci accompagneranno nel prossimo anno.

Vorrei concludere quindi raccontandovi ed interpretandola all’incontrario sui nostri mercati finanziari, la favola del giovane GAMBERO di GIANNI RODARI che chiedendosi come mai nella sua grande famiglia tutti camminavano indietro egli decise di incominciare a camminare in avanti, come le rane e ….mi caschi la coda se non ci riesco.

Cominciò ad esercitarsi di nascosto e i primi giorni l’impresa tra i sassi del ruscello finanziario gli costava molta fatica….urtava dappertutto contro lo scetticismo generale, e si ammaccava la corazza contro l’ottimismo di maniera.

Ma un pò alla volta le cose andarono meglio, perchè tutto si può imparare, se si vuole.

La mamma lo guardava e supplicava, piangendo di ritornare in se, i suoi fratelli sghignazzavano e il padre severamente gli disse: Basta così, se vuoi restare con noi cammina come gli altri gamberi……

Il bravo gamberetto voleva bene alla sua famiglia ma era troppo sicuro di essere nel giusto per avere dei dubbi e abbracciandoli tutti prosegui per la sua strada sino a quando tra la meraviglia degli altri animali, incontrò un vecchio e saggio gambero che lo appostrofò:

Cosa credi di fare, li disse il gambero dall’espressione malinconica, anch’io quando ero giovane credevo di spaccare il mondo, di insegnare a tutti a camminare in avanti, dammi retta fin che sei in tempo, rassegnati a fare come gli altri……

Il gambero prosegui convinto delle sue idee, salutando gentilmente il vecchio gambero e andando incontro al suo destino…….rifiutando la tradizione che vede il rally di fine anno, in fondo, se tutti fossero obbedienti ai costumi del passato non esisterebbe più il progresso…..

Senza rinnegare il "TREND IS MY TREND" in fondo Momentum & Contrarian non sono altro che, le stesse facce, di una medaglia alle volte vincente.

14/11/2007. Ore 8,26 su Bloomberg TV, servizio sui subprime ed il sistema finanziario. Termina con queste parole (circa):

“fino ad ora le banche hanno svalutato gli asset per 45 miliardi, ma potrebbe trattarsi solo DELLA PUNTA DI UN ICEBERG”

CVD

Come Volevasi Dimostrare

Bill

ucci ucci sento odor di cristianucci … e di petrodollari in fumo!

prendendo a spunto una parte del tuo prezioso articolo Capitano, quella in cui fai riferimento allo sfruttamento di immense masse di lavoratori in tutto il mondo sottopagati e spremuti e spesso minorenni se non addirittura infanti (il tutto con il nobile scopo di tenere basso il costo dei beni “necessari” alle economie evolute), mi viene in mente una curiosa situazione, mia personalissima…..

Ricordo che condividevo un appartamento con un amico ai tempi degli studi ed ero solito dire che ci eravamo divisi i compiti: lui sporcava e io pulivo.

Ecco l’economia mondiale mi sembra simile: il terzo mondo lavora e l’occidente (in particolare gli USA) consuma (o se lavora più che altro fa girare carata). Credo che questo sia uno squilibrio enorme e come tutti gli squilibri prima o poi andrà sanato. Credo che a porre rimedio ci penserà la mano invisibile del mercato non appena sarà lasciata libera di agire.

saluti a tutta la ciurma,

Marco G.

Ottimo post Andrea, complimenti!

Su un punto dissento: Caroline Baum non é splendida, anzi piuttosto bruttina…..

Il motto di borsa é inoltre THE TREND IS YOUR FRIEND e vedrai che funzionerà anche al ribasso.

Grazie per l’eccellente lavoro d’analisi e le tue considerazioni che condivido pienamente!

Michele

Visto che si vuole cercare il pelo nell’uovo a me risulta che il motto di borsa sia THE TREND IS YOUR BEST FRIEND

Il difficile però sta nell’individuarlo..

Saluti

Mas

Michele, motti a parte e parlando in italiano secondo te ci sara’ o no il rally??

Frank

Bernanke: la Fed aumenterà il numero delle informazioni pubbliche.

Le proiezioni sull’economia verranno pubblicate quattro volte l’anno e non più due con un orrizonte temporale più ampio ( tre anni )

Secondo il banchiere centrale, migliorare la comprensione pubblica degli obiettivi e delle strategie della Fed riduce l’incertezza, consentendo sia agli addetti ai lavori che alle persone di prendere decisioni più consapevoli.

Io non so come la pensiate voi ma secondo me vista la ridotta possibilità di abbassare ancora i tassi cercheranno di condizionare i mercati con le loro indicazioni operative aumentandole e facendo in modo che tutti ma proprio tutti capiscano e possano adeguarsi.

Poi verranno le revisioni…………..

poi.

Mas

Tanto per tenere il conto :

Queste sono le perdite registrate in queste settimane sui subprime da alcune banche :

# Citigroup: $11bn

# Merrill Lynch: $8bn

# Morgan Stanley: $3.7bn

# Bear Stearns: $3.2bn

# UBS: $3.4bn

# Deutsche Bank: $3.2bn

# Credit Suisse: $1bn

# Wachovia: $1.1bn

# IKB: $1bn

By Fabio

Certo Marco, c’è sempre chi sporca e chi pulisce, chi semina e chi distrugge, chi costruisce senza fare rumore, chi in silenzio con i fatti da il suo contributo nella quotidianità ad un mondo migliore ed in loro io credo!

Ma per favore non toccatemi i bambini, i “SOGNI di DIO” in nome di qualunque sporco profitto.

Un vero ” CONTRARIAN ” un creativo, non utilizza mai gli slogan comuni caro Michele, il “RALLY DEL GAMBERO ROSSO ” lo dimostra …..in fondo FRANK sembra proprio che il mio messaggio non sia …passato.

Potrei raccontarVi a memoria il ” THE GREAT CRASH ” di JKGalbraith come oggi si respiri la stessa aria, l’aria di una volatilità che è solo all’inizio e ora …….MINE TREND IT IS TO GO TO SLEEP ….good night!

Semplicemente fantastica la capacità analitica che dimostri. Prezioso blog, per favore non smettere di scrivere.

Grazie

Maurizio

Fabio,

facendo un piccolo conticino della serva le perdite che hai evidenziato ammontano a 35,6 mld. Diciamo che con le perdite di banche minori, fondi, società di mutui arriviamo a 50 mld. dichiarati…….

Ne mancano all’appello 350-450 mld. visto che su stessa ammissione di Deutche Bank le perdite complessive ammonterebbero a 400 mld. (ma io dico anche 500).

Quindi se con svalutazioni per 50 mld. è successo quello che abbiamo visto nei giorni scorsi figuriamoci quando scenderanno a conto economico i restanti 350-450!!!!

saluti,

Marco G.

Devi essere connesso per inviare un commento.

E per fortuna che ti ritiravi ………..grande Capitano, prezioso più che mai!