INFLAZIONE: LA PRODUTTIVITA’ E’ DEFLATTIVA!

Prima di proseguire in attesa dei dati relativi ai consumi USA di maggio, per i quali si preannuncia una pessima sorpresa, diamo un’occhiata ancora da vicini ai dati dell’ultima tornata dei prezzi al consumo in America.

Uno sguardo un po’ più attento ai numeri indica che non c’è alcun rischio reale di inflazione all’orizzonte, come abbiamo scritto spesso in questi mesi di delirio inflattivo, il raffronto anno su anno non è molto informativo, soprattutto se si fa mente locale a cosa accadde lo scorso anno a marzo e aprile, in parte anche a maggio.

Utilizzando i dati prepandemia, il CPI complessivo è aumentato a un tasso annuo del 3,0 percento, mentre l’indice core è aumentato a un tasso annuo del 2,6 percento, ovvero standard già visti nelle precedenti illusioni del 2008 e 2012, mentre il deflatore della spesa per consumi personali (PCE) è ancora sotto controllo.

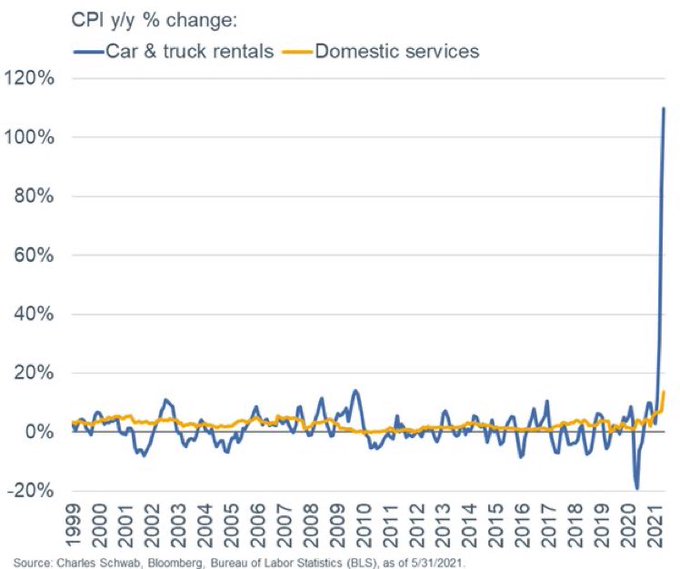

Non solo, questi dati sono influenzati da fattori decisamente temporanei, prezzi delle auto usate saliti complessivamente di oltre il 17 % in soli due mesi, il peso nell’indice generale è quasi del 4 %, significa che questo balzo dei prezzi delle auto usate da solo ha aggiunto quasi 0,9 punti percentuali al tasso di inflazione dell’indice core nei mesi successivi all’inizio della pandemia. Senza questa dinamica l’inflazione sarebbe sotto il 2 %, i cosa stiamo parlando?

Senza quello che è successo nel settore auto e semiconduttori, il resto è pura speculazione che svanirà come nebbia al sole in estate, vedremo movimenti di prezzo irregolari mentre l’economia continua a riaprire, probabilmente ci sarà nuova pressione sui salari ma appena tutto tornerà normale, anche questa pressione sparirà.

Molti lavori sono spariti, la ricerca di efficienza e produttività delle aziende continuerà a esercitare pressione al ribasso sui salari e sull’inflazione.

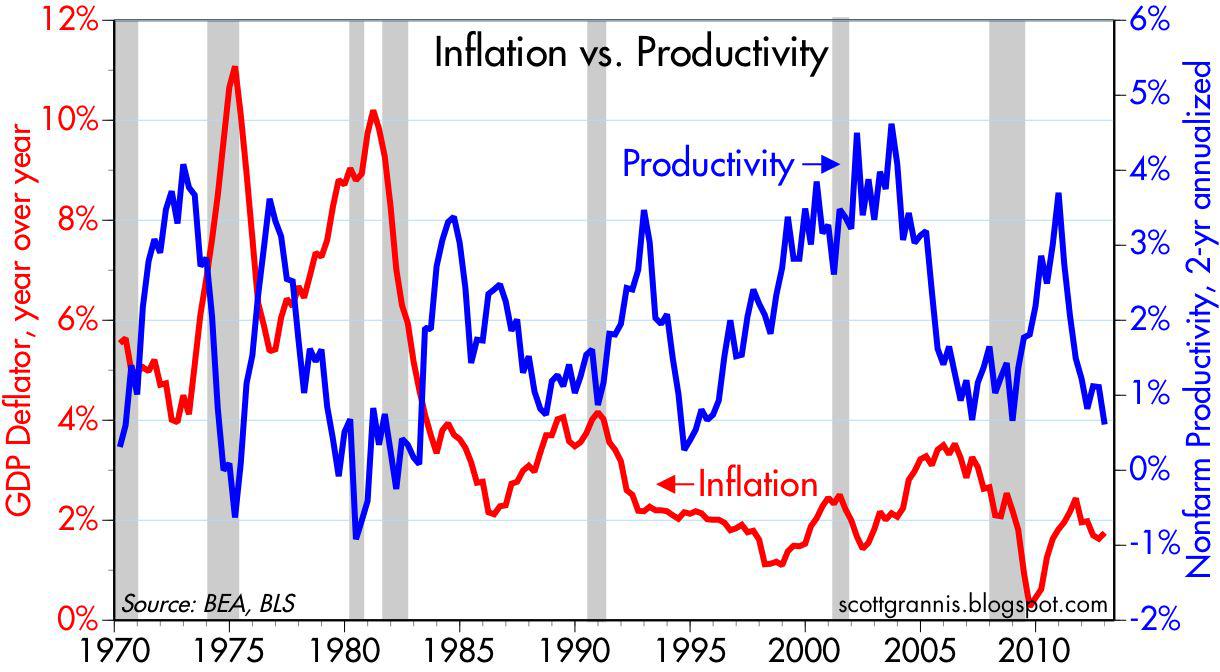

Date un’occhiata a cosa è successo in questi mesi alla produttività delle aziende, la produttività è esplosa.

La memoria storica è labile, oggi chi parla di stagflazione o inflazione negli anni ’70 aveva il ciuccio e il latte in bocca, l’inflazione degli anni ’70 era associata a un forte calo della crescita della produttività. Questo rallentamento è stato una delle principali cause di pressione inflazionistica durante il decennio, la stagflazione aveva altre origini, ma è più facile riempirsi la bocca invece di studiare. Se invece la crescita della produttività aumenta, agirà per alleviare l’inflazione.

In sintesi l’inflazione di questi mesi è un fenomeno temporaneo causato da un’enorme domanda repressa e problemi alla catena di approvvigionamento collegati alla pandemia di coronavirus.

I bond vigilantes in questi giorni hanno messo in guardia coloro che vogliono speculare al rialzo sull’inflazione, il dollaro venerdì ha lasciato un altro messaggio importante come vedremo insieme nel fine settimana insieme a Machiavelli in “ANACICLOSI” una teoria affascinante, capace di mostrarci un tentativo chiaro e primitivo di distinguere la storia dalla cronaca.

Guarda caso nell’ultimo manoscritto avevamo preventivamente condiviso la stagionalità dei bond americani e magicamente la dinamica si è confermata. Abbiamo “indovinato” anche il trend dell’oro, si quello che qualche fesso vendeva per comprarsi i bitcoin.

Molti fanno riferimento ai salari per raccontarci come l’inflazione stia per esplodere, ma non sono in grado di capire come in realtà, i salari REALI stanno scendendo a causa proprio dell’inflazione e quindi il potere di acquisto della classe media continua a scendere.

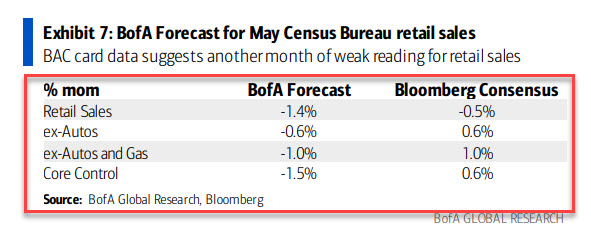

In settimana due appuntamenti importanti è prevista l’uscita delle vendite al dettaglio di maggio per la giornata di domani, il consenso udite, udite è per una diminuzione dello 0,4% ma come proprio ora che iniziano i ruggenti anni venti?

Inoltre ci sarà la riunione della FED, nulla di nuovo accadrà, la parola TRANSITORY dominerà ovunque. Il segnale più importante sarà se la Fed rivedrà l’inflazione core prevista per il 2022 e il 2023, il che potrebbe suggerire che parte dell’aumento dell’inflazione si dimostrerà un po’ più persistente, ma non accadrà è la loro unica arma.

Preparatevi inoltre a una brutta sorpresa per domani, il consenso è troppo ottimista!

La verità è figlia del tempo, noi anche attraverso il nostro servizio di consulenza stiamo condividendo l’ultima grande occasione, forse la più spettacolare.

Ricordo a tutti coloro che avessero bisogno, che ICEBERGFINANZA è anche consulenza a 360 gradi, in mezzo a questa tempesta perfetta.

Cliccando sul link qui sotto e mandando una mail a icebergfinanza@gmail.com è possibile avere una consulenza strategica sui possibili sviluppi macroeconomici e finanziari dei prossimi mesi, oltre a ricevere i nostri manoscritti. Buona giornata Andrea