COLLASSA LA CURVA DEI TASSI

Come scritto nell’ultimo manoscritto di Machiavelli, una seconda ondata è più che certa in autunno, ma non sarà certo quella a cambiare il destino dei mercati che come ben sapete sono ormai segnati dalle dinamiche econofisiche, ma l’improbabile per molti sconfitta di Trump alle elezioni presidenziali.

Premesso che il risultato non mi interessa più di tanto dal punto di vista politico, Biden è un fantasma di un partito democratico che in realtà è un armadio pieno di scheletri e Trump pur essendo uno dei pochi presidenti che ha sempre fatto quello che dice ha ottenuto pochi risultati interessanti durante questi 4 anni se non quelli di avere una ripresa artificiale e manipolata, solo grazie alla Federal Reserve.

Chi ci conosce da tempo sa che il primo obiettivo dello “stato profondo” deep state è da tempo quello di eliminare politicamente Trump, la guerra commerciale con la Cina ha creato un altro nemico a noi non importa quello che dicono i sondaggi, vista la fine miserabile fatta nel 2007 quando la Clinton era data per vincente al 99 %, a noi importa comprendere perché il nostro modellino prevede un altro crollo dei mercati, quando non importa, noi investiamo unicamente nel reddito fisso, non abbiamo alcuna fretta.

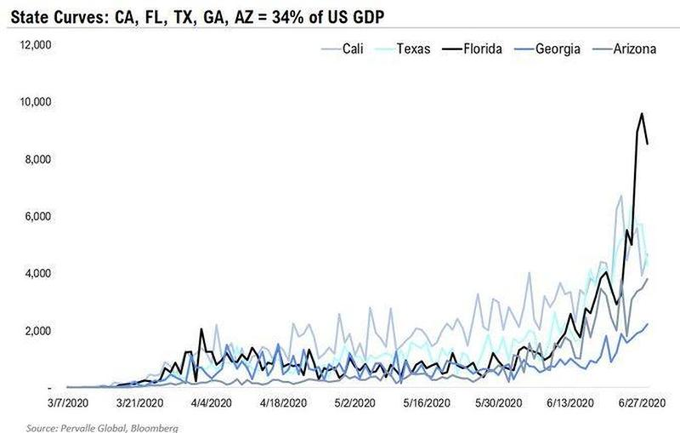

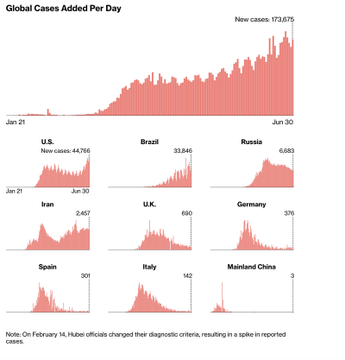

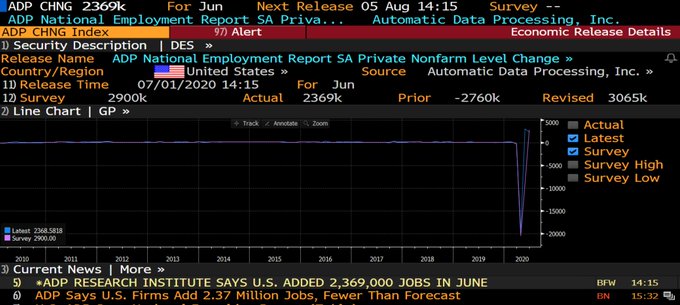

Le ultime dinamiche della pandemia, la diffusione del contagio in America non sembrano aiutare una amministrazione che si prodiga nell’ ” aggiustare ” i dati economici come meglio si può prospettando riprese spettacolari a VUUUUUUU, la clamorosa rivelazione di ieri della ADP ha dell’incredibile, un sistema di rilevazione dei dati quello americano obsoleto e ridicolo a dir poco.

Già tutto finito, pensate che sono riusciti nella revisione del mese di maggio a far sparire le perdite di 3 milioni di posti di lavoro e farle diventare un incremento di 2 milioni circa, in sintesi sono spuntati fuori 5 milioni di posti di lavoro dal nulla, un miracolo che fa prevedere uno spettacolo pirotecnico per il dato di venerdì.

Ora ci può stare che in una simile situazione un errore, un dato non conforme alla realtà, un problema di rilevazione sia possibile, ma per favore non prendiamo per i fondelli la gente con simili revisioni, non serve.

Altri miracoli sono arrivati dal dato del mercato manifatturiero americano, che comunque resta in contrazione.

Ad esempio il mercato del’auto tralasciando quello europeo che fa davvero paura, ha visto una ripresa ma si trova ancora in profondo rosso…

“Despite the signs of improvement later in the quarter, it's unlikely there will be a rapid increase in sales throughout the summer,”said Jonathan Smoke, chief economist for @CoxAutomotive. https://t.co/AM7RfH3hmW

— Danielle DiMartino Booth (@DiMartinoBooth) July 1, 2020

“Spending by JPMorgan Chase’s credit & debit card holders fell 13% YoY in week through June 27, compared w/decline of 9.6% in the previous week. What’s more, the pullback was broad-based and not limited to states such as Texas and Florida, where the virus is spreading.”@business

— Danielle DiMartino Booth (@DiMartinoBooth) July 1, 2020

Quindi uno dei motori dell’ultima ripresa americana si è ingolfato, una discesa del 13% nella spesa per acquisto auto rispetto al -9,6% della precedente settimana, soprattutto in molti Stati americani e non solo Texas o Florida dove stanno esplodendo i contagi.

Per quanto riguarda quello che sta accadendo in Europa, in Italia, recovery fund e altre cosuccie abbiamo tutto il tempo per assistere a un’estate interessante.

Negli ultimi verbali rilasciati ieri dalla FED compare per la prima volta la discussione sul controllo della curva dei tassi a medio termine che ai lettori di Machiavelli tanto interessa, riunione nella quale Powell ha ribadito che i tassi resteranno a zero per molto tempo e che continuerà ad acquistare treasuries, titoli di Stato americani per molti anni ancora.

Verbali Fed: c'è bisogno di una policy “molto accomodante” https://t.co/DIGM9I8ERe

— informazione finanza (@infoiteconomia) July 2, 2020

Come ben sapete l’oro sta suggerendo che il mercato incomincia a perdere la fiducia nelle banche centrali, che un errore di politica monetaria è sempre possibile, la mancanza di un ulteriore stimolo fiscale e monetario potrebbe far precipitare la situazione.

E’ possibile che servano altri due trilioni di dollari per monetizzare tutto il debito pubblico che il governo USA dovrà emettere nei prossimi mesi, ma per il momento la FED non sembra vederne la necessità.

Quello che a noi interessa è che l’ultimo verbale del FOMC, le minute hanno nominato per ben 15 volte la parola CONTROLLO DELLA CURVA DEI RENDIMENTI.

Un certo numero di partecipanti ha commentato a proposito di ulteriori sfide associate alle politiche di controllo incentrate sulla parte più lunga della curva dei rendimenti , compreso il modo in cui tali politiche potrebbero interagire con i programmi di acquisto di attività su larga scala e l’entità di politiche aggiuntive che fornirebbero nell’attuale ambiente di bassi tassi di interesse.

Nella loro discussione dell’esperienza storica e straniera con tali politiche e il potenziale ruolo di tali politiche negli Stati Uniti, quasi tutti i partecipanti hanno indicato di avere molte domande in merito ai costi e ai benefici di tale approccio.

Nella sostanza non sono più un tabù i rendimenti negativi e meno che meno il controllo dei tassi a lungo termine.

“alcuni partecipanti hanno affermato che tali politiche monetarie potrebbe comportare che la banca centrale imposti inavvertitamente limiti di rendimento o obiettivi a livelli inappropriati “

Questa ovviamente è una fesseria che solo un banchiere centrale può dire, questi non sono stati capaci per anni di controllare il giusto livello di liquidità nei mercati e ora parlano di livelli sui rendimenti appropriati, non sanno quello che dicono.

Quello che è certo è che oggi comprare titoli a lungo termine comporta un rischio molto basso per molti anni ancora.

Le simulazioni suggerivano che il Comitato avrebbe dovuto mantenere per molti anni condizioni finanziarie altamente accomodanti per accelerare significativamente la ripresa dall’attuale grave recessione. “

“le imprese e le famiglie potrebbero non essere così lungimiranti come previsto nelle simulazioni del modello, il che potrebbe ridurre l’efficacia delle politiche basate sull’influenza delle aspettative sulla politica per diversi anni nel futuro”

Si è discusso in sintesi di quale è il limite inferiore oltre il quale una riduzione dei tassi è controproducente, peccato che non sarà Powell a deciderlo ma il mercato che sta già iniziando a scontare questo scenario.

JP Morgan vede opportunità <br />a breve termine nei #titoli di Stato – https://t.co/8TOd8WJmQu

— Investing.com Italia 🇮🇹 (@InvestingItalia) July 2, 2020

BANCHE CENTRALI, ACQUISTI PER QUASI 4.000 MILIARDI DI DOLLARI DI ATTIVI

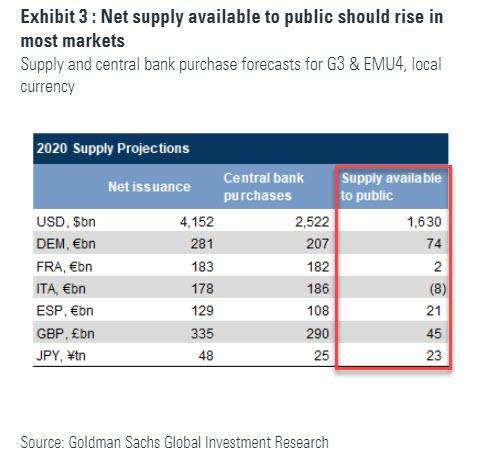

Infine, relativamente ai fattori tecnici di mercato, il Team segnala un’opportunità di investimento a breve termine nell’ambito dei titoli di Stato di Europa, Stati Uniti, Regno Unito e Giappone. La massiccia offerta di governativi di queste aree dovrebbe comportare importi complessivi superiori ai 2.000 miliardi, ma si prevede che in questi mercati le Banche Centrali acquisteranno attivi per quasi USD 4.000 miliardi. “L’aumento dell’offerta potrebbe causare un’indigestione di mercato e spingere al rialzo i rendimenti, che verrebbero successivamente di nuovo spinti al ribasso dalla domanda della Banche Centrali” conclude il Team.

Pensate che si è fatto riferimento addirittura alla monetizzazione del debito avvenuta durante la seconda guerra mondiale in America, quindi questa opzione è chiarissima nelle menti dei banchieri centrali anche se continuano a parlare anacronisticamente di indipendenza della banca centrale, indipendenza da chi se non sono altro che il braccio operativo del Governo americano.

Non hanno avuto il coraggio di usare la parola deflazione nel comunicato, loro la chiamano disinflazione, ridicolo…

Per quanto riguarda l’inflazione, i partecipanti hanno ribadito il loro punto di vista secondo cui l’effetto negativo della pandemia sulla domanda aggregata avrebbe probabilmente più che compensato qualsiasi pressione al rialzo dai vincoli di offerta in modo che l’effetto complessivo dell’epidemia sui prezzi fosse visto come disinflazionistico.

In conclusione come abbiamo più volte detto questo apre la strada alla nostra ULTIMA grande scommessa nel mercato del reddito fisso che i sostenitori del nostro viaggio, coloro che si avvalgono della nostra consulenza ben conoscono, un’opportunità che probabilmente farà impallidire i risultati di questi ultimi anni, che sono davvero importanti, un rendimento di oltre il 10 % annuale.