DEFLAZIONE DA DEBITI: FALLIMENTI E RISTRUTTURAZIONI DI MASSA!

Prima di iniziare vorrei fare un passo indietro visto che in molti hanno la memoria corta e soprattutto molta difficoltà a comprendere il vero significato di una deflazione da debiti…

Ma veniamo quindi alle possibili soluzioni nascoste tra le pieghe della storia e dell’analisi empirica.

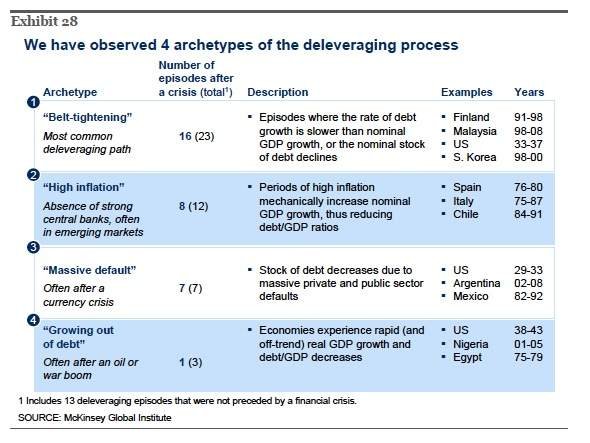

Incominciamo per prima dall’analisi empirica e precisamente da uno studio uscito qualche anno fa ad opera della McKinsey dal titolo “Debt and deleveraging: The global credit bubble and its economic consequences”, il quale analizza 45 episodi storici di deleveraging accaduti in alcuni settori delle 10 principali economie occidentali e 4 relative ai Paesi emergenti.

Il risultato è che in 23 episodi la crisi si risolse con una crescita futura del debito inferiore a quella del Pil, attraverso un calo del debito in termini nominali, in 12 episodi vi fu un aumento nominale della crescita attraverso la creazione di inflazione, la quale riduce il rapporto debito/crescita economica, in 7 episodi la contrazione del debito avvenne ad opera di fallimenti generalizzati pubblici e privati e solo in tre casi l’economia mostrò un livello di crescita in grado di far diminuire il rapporto debito/PIL.

Purtroppo, al momento attuale l’evidenza sembra far propendere tutto verso la terza ipotesi, ovvero la contrazione del debito attraverso fallimenti generalizzati o ristrutturazione del debito.

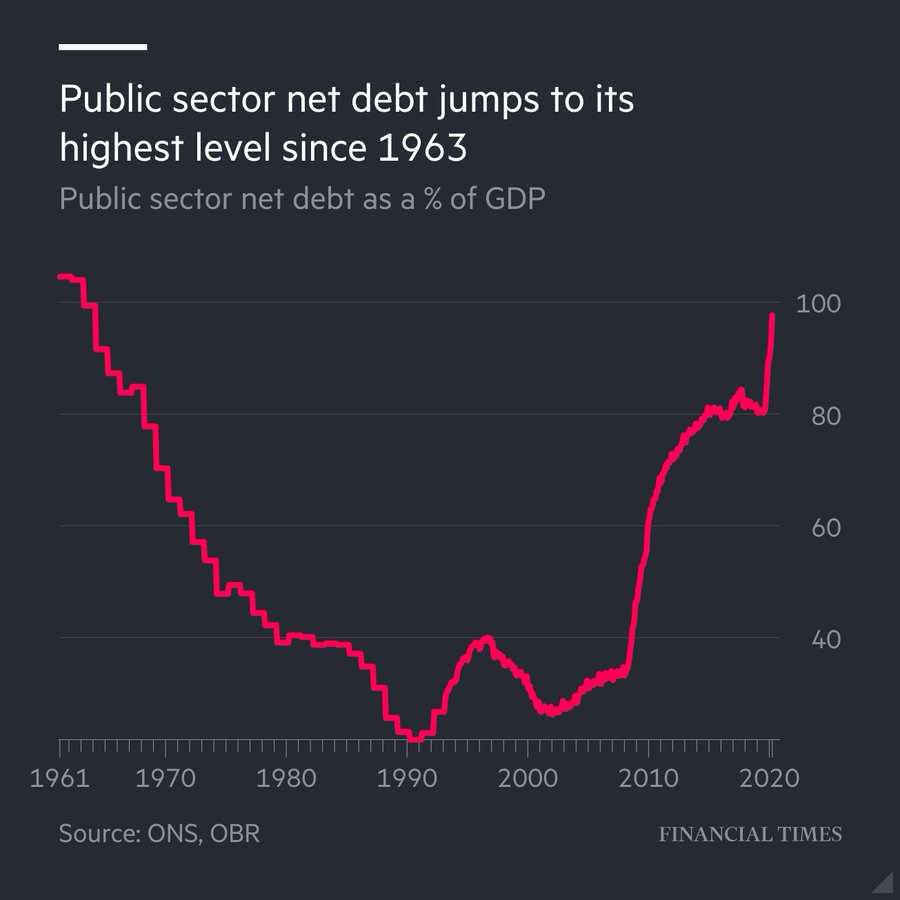

Soprattutto privato anche se quello pubblico non scherza!

Questo articolo è fondamentale per comprendere l’impressionante correlazione di alcuni settori e gli effetti a catena che assomigliano più ad una serie di esplosioni simultanee lungo tutta la filiere e l’indotto di ogni singolo settore.

Era il 3 ottobre 2014, tempi non certo sospetti…

Nel fine settimana un clamoroso annuncio da New York…

La Hertz, il colosso mondiale dell'autonoleggio, ha dichiarato bancarotta. Per ora la richiesta di fallimento riguarda solo Stati Uniti e Canada. Un'altra vittima illustre del covid-19, che ha devastato il settore dei viaggi e del turismo. pic.twitter.com/4EwYkKgoxg

— Tg3 (@Tg3web) May 23, 2020

20 dollari il valore di Hertz poco prima della tempesta perfetta COVID 19, 11 dollari il suo valore a fine agosto 2019.

Stiamo parlando della maggiore catena di autonoleggio mondiale, finita a 3 dollari venerdì annuncia bancarotta in America e Canada con 1 miliardo in cassa e quasi 19 miliardi di debiti, ripeto DICIANNOVE MILIARDI di debiti.

Si tratta di una leggenda fondata 102 anni fa, disintegrata da soli DUE MESI di inattività.

Davvero credete che bastino 2 mesi per affondare una simile società o forse il livello del debito era già prima tale da non permettere alcuna illusione?

Molte società di consulenza per la ristrutturazione del debito sono al lavoro in America, grandi aziende stanno cercando di fare delle proiezioni sui flussi di cassa, per vedere semplicemente come possono cavarsela i prossimi mesi.

Le aziende che dipendono dalla spesa dei consumatori sono particolarmente preoccupate. I consulenti per la ristrutturazione si aspettano che i rivenditori possano avere ulteriori problemi man mano che le persone riducono gli acquisti. Le compagnie energetiche, che hanno accumulato debito nell’ultimo decennio, sono sull’orlo del fallimento, nonostante il rimbalzo del petrolio, albergatori, compagnie di crociera, ristoranti, sponsor di eventi e istituti di credito ipotecario sono tra quelli improvvisamente in grossa difficoltà e la disoccupazione sale.

Per chi crede che il numero di disoccupati abbia raggiunto un picco o è un povero illuso o semplicemente vive nel paese delle meraviglie.

La Fed ha temporaneamente salvato il gigante delle crociere Carnival, con prestiti gratuiti, ma se non acquista crociere, se non compra i biglietti, Carnival fallirà tra qualche mese.

The previously unreported tale of Carnival’s rescue shows how effective the Fed has been in turning the debt spigot back on for large corporations https://t.co/4lSrVLWp3G

— The Wall Street Journal (@WSJ) April 26, 2020

Too big to fail, right?https://t.co/uLR6rRTlB9

— The Wolf Of All Streets (@scottmelker) May 19, 2020

Mentre la Federal Reserve fa di tutto per rafforzare i mercati del credito, le società americane si stanno riempiendo di debiti.

Da Carnival Corp. , Marriott International Inc. e Delta Air Lines Inc. a Gap Inc. e Avis Budget Group Inc. , molte delle società più colpite dall’epidemia di coronavirus hanno valutato miliardi di dollari di obbligazioni e prestiti nelle ultime settimane.

Non importa che i profitti siano stati spazzati via e che le loro operazioni commerciali non siano praticabili in questo momento o probabilmente in qualunque momento presto. Finché sono sostenuti dalla Fed, gli investitori sono disposti a prestare.

Tuttavia, poiché le aspettative di una ripresa economica a forma di V svaniscono rapidamente, sempre più veterani del settore stanno iniziando a esprimere preoccupazione per queste dinamiche del debito. Alcuni avvertono che la Fed sta mettendo i mercati del credito sulla buona strada per una futura ondata di insolvenze che rende il confronto attuale tra i fallimenti delle imprese timidi.

Una ristrutturazione può avvenire in trattative extragiudiziali. Ma quando i debiti di un’azienda sono complessi o le parti iniziano a discutere su chi sarà pagato per primo, la società può chiedere protezione in tribunale fallimentare, dove tutti i debiti vengono rinegoziati sotto la sorveglianza di un giudice. In caso di fallimento, la società cercherebbe anche nuovi finanziamenti e un nuovo inizio.

Il bello è che le corporation per le ristrutturazioni preferiscono lavorare con le banche piuttosto che cercare un prestito pubblico, soprattutto se ciò significa rinunciare alla possibilità di riacquistare azioni o gestire le restrizioni su come utilizzare il denaro.

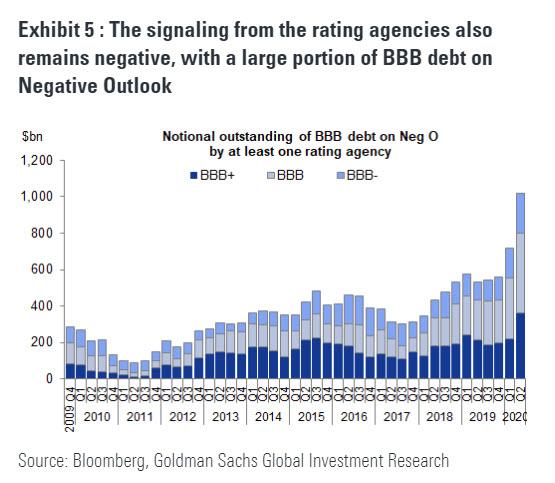

I fallimenti delle imprese sono inevitabili nell’attuale crisi, soprattutto perché ci sono 6 trilioni di dollari nel debito delle società statunitensi che rimane in sospeso quasi ai livelli record. Particolarmente vulnerabili sono i 760 miliardi di dollari in obbligazioni spazzatura emesse da società americane di cui 178 miliardi in scadenza nei prossimi 12 mesi, secondo Dealogic.

Moody’s, prevede che il tasso di insolvenza sulle obbligazioni societarie spazzatura raggiungerà il 10% all’inizio del prossimo anno e il caso peggiore potrebbe arrivare al 21%. Nel 2009, un anno dopo l’ultima crisi finanziaria, il tasso di inadempienza sulle obbligazioni spazzatura ha raggiunto il 13%, con 13.439 richieste di fallimento del capitolo 11, che si occupano di riorganizzazioni societarie.

Le inadempienze eserciteranno pressioni su fondi comuni di investimento, pensioni, hedge fund, assicuratori e altre imprese che investono in obbligazioni societarie, nessuno si aspetta un’ondata di insolvenze su obbligazioni societarie classificate come investment grade noi consigliamo invece di prepararsi a un’epica recessione.

Molto dipenderà da come si evolverà la pandemia, la storia in questo è inesorabile ne abbiamo già parlato insieme nell’ultimo manoscritto di Machiavelli, una spettacolare ricerca empirica attraverso 600 anni di storia …

Tornando a Hertz, il suo fallimento avrà ripercussioni anche sui produttori di auto, lo scorso anno da sola ha acquistato circa un milione e settecento mila autovetture pari al 10 % dell’intera produzione nazionale, aggiungetevi pure AVIS e avrete una risposta alle dinamiche future dell’intero settore.

Immaginatevi cosa accadrà al mercato dell’usato quando queste autovetture raggiungeranno il mercato.

Le teleconferenze hanno reso non più necessario il volo aereo e quindi il noleggio di un’auto, il bisogno di mangiare in un ristorante o dormire in un albergo. Se le auto non girano più come prima, la benzina non serve e le compagnie di assicurazioni perderanno fatturato.

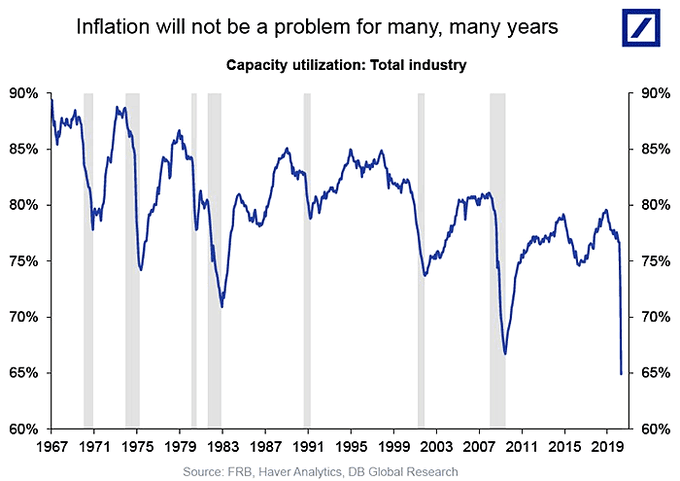

Chi parla di inflazione è un povero ignorante, possono provare ad alzare i prezzi le compagnie superstiti, ma non faranno alcun danno, anzi tutto imploderà più di prima, in pochi potranno permettersi questi aumenti, pochi davvero.

E’ tutto così semplice se ci arrivano anche quelli di Deutsche Bank, l’inflazione non sarà più un problema per molti anni ancora.

Tutti dovranno ridurre i prezzi e la spirale della deflazione da debiti continuerà!

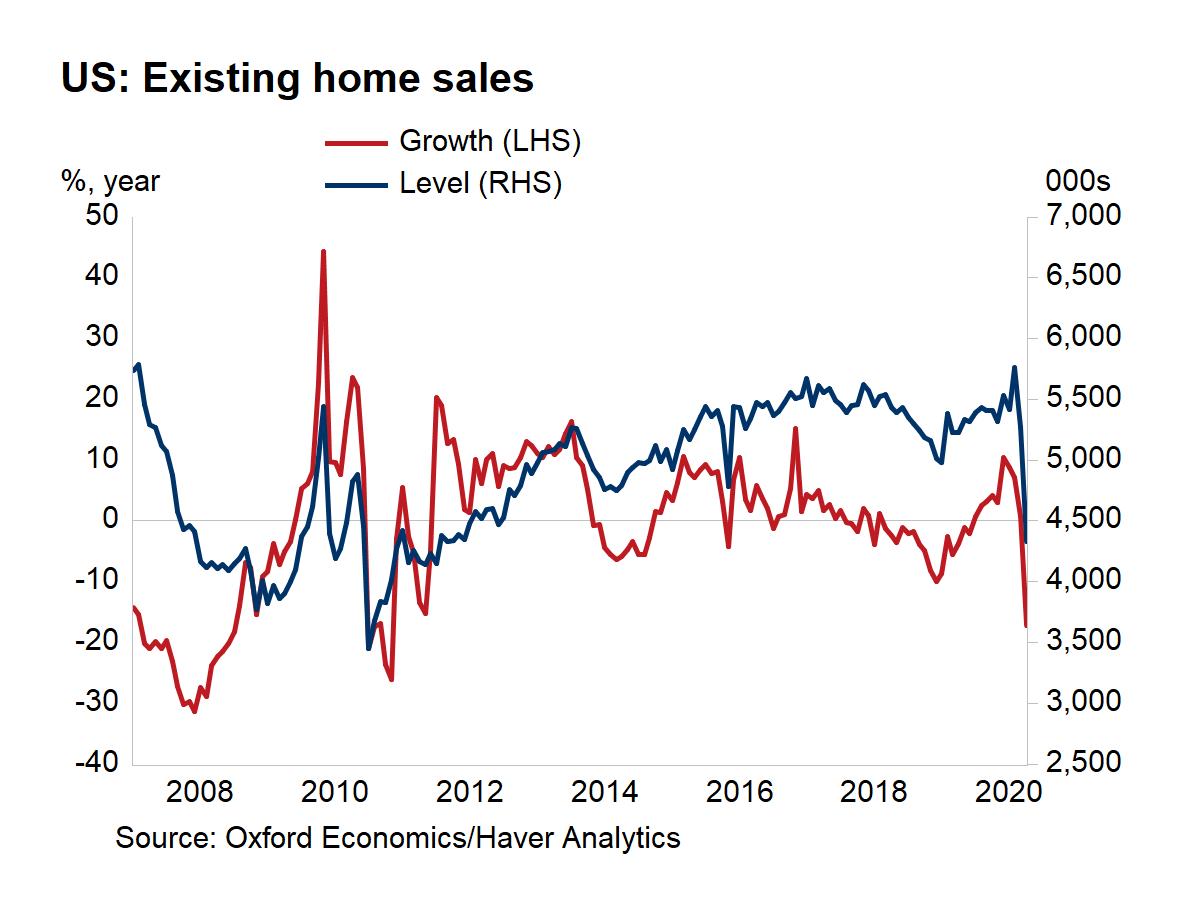

Se ci fermiamo a fare una riflessione dietro gli ultimi dati delle vendite di case esistenti in America, non possiamo non pensare alla filiera di attività coinvolte dietro il settore immobiliare.

Il crollo è stato davvero devastante in soli due mesi sono stati cancellati quasi dieci anni di ripresa. Agenzie immobiliari, notai, banche, imprese edili per ristrutturazioni, artigiani e tutto il settore dell’arredamento.

Credetemi, più passa il tempo e più mi rendo conto che ero davvero ottimista in questi anni.

Sales of previously-owned homes slid nearly 18% in April as the coronavirus pandemic upended the U.S. real estate market. It was the lowest level for sales since July 2010, with sales falling most notably on a monthly basis in the West. https://t.co/Fr0DoHogPY

— MarketWatch (@MarketWatch) May 23, 2020

Certo molto dipenderà anche da quello che accadrà quest’estate, ma poi arriverà di nuovo l’autunno e l’inverno, francamente il rimbalzo dell’indice dei costruttori mi sembra davvero eccessivo, come tutto il mercato in genere, ma noi non abbiamo fretta la verità è figlia del tempo.

Non basta gettare denaro a caso nei mercati come fanno le banche centrali…

…ormai sono sempre più convinto che l’opzione nucleare dei TASSI NEGATIVI sta per arrivare, troppa liquidità sui conti ma come ben sapete per noi sarà solo la conferma della soluzione finale, l’esplosione che proverà a sconfiggere definitivamente la deflazione da debiti.

Per chi non ci crede, per coloro che credono che i tassi negativi danneggino l’economia o le banche e che quindi non si arriverà mai all’opzione finale, suggerisco di leggere la magistrale risposta della BCE…

SPETTACOLO! BCE rimanda al mittente le accuse sui tassi di interesse negativi. La redditività ha beneficiato nonostante la compressione dei margini, grazie a un minor numero di prestiti in sofferenza, maggiore crescita economica e dei valori patrimoniali https://t.co/mnYNeaWrRU

— Andrea Mazzalai (@icebergfinanza) May 23, 2020

Per chi vuole sostenere il nostro lavoro, l’ultimo manoscritto è davvero un manuale per affrontare la crisi che verrà.

Domanda da novellino, non ci potrà essere neppure un’inflazione o iperinflazione solo per generi alimentari come si chiede Maurizio Blondet nel suo articolo: https://www.maurizioblondet.it/dalliper-deflazione-alliper-inflazione/

Caro Andrea, certo che sei stato ottimista, e va anche bene, essere pessimisti in questo momento storico non serve a niente.

Me ne torno a vedere la situazione del Katla…

No perché in America negli ultimi due mesi sono scesi anche i prezzi degli alimentari…

L’unica cosa che possa,ora come ora, innescare una fiammata inflattiva è se improvvisamente ci fosse un severo shock delle forniture petrolifere.

Devi essere connesso per inviare un commento.

Ho dato un (piccolo) sostegno, cosa si deve fare per accedere ai contenuti riservati?