BOND YIELD: PANIC BUYING!

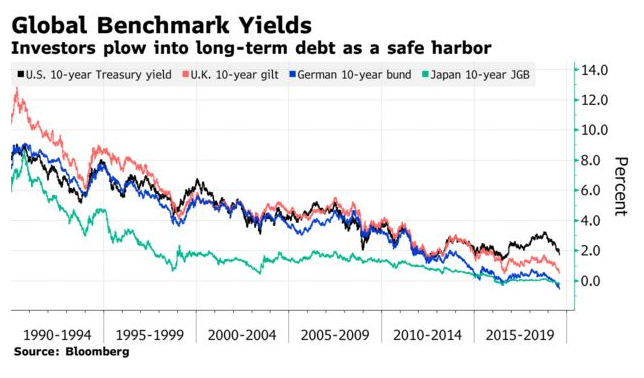

Ieri una giornata incredibile per gli amici di Machiavelli, il rendimento dei titoli di Stato americani, ma non solo ovviamente, sono collassati vicino ai minimi storici, visti in occasione della Brexit nel 2016…

Come ho scritto ieri ben tre banche centrali all’unisono hanno tagliato i tassi di riferimento, Nuova Zelanda, India e Thailandia…

3 Countries Cut Rates as World Braces for More Trade War Turbulence https://t.co/3t0X5741Fn

— Andrea Mazzalai (@icebergfinanza) August 8, 2019

E siamo solo all’inizio!

La risposta di Donald Trump ovviamemnte è stata violentissima!

Non servirà a nulla, il destino è segnato! https://t.co/Q7FA9FwiVx

— Andrea Mazzalai (@icebergfinanza) August 7, 2019

“Il nostro problema non è la Cina, visto che siamo più forti che mai. Il denaro si sta riversando negli Stati Uniti mentre la Cina sta perdendo migliaia di imprese che si trasferiscono in altri Paesi e la loro valuta è sotto attacco. Il nostro problema è una Federal Reserve troppo orgogliosa per ammettere il suo errore di avere agito troppo in fretta e di avere deciso troppe strette monetarie (e io avevo ragione)”.

INCOMPETENTI… li chiama, forse ora hai capito perchè l’oro, solo ora è decollato!

Il nostro trentennale dopo aver retto ad un lungo assedio attraverso la famigerata linea Maginot a quota 3,50 % ieri ha raggiunto un minimo del 2,13 % non molto lontano da quota 2,09 % minimo assoluto.

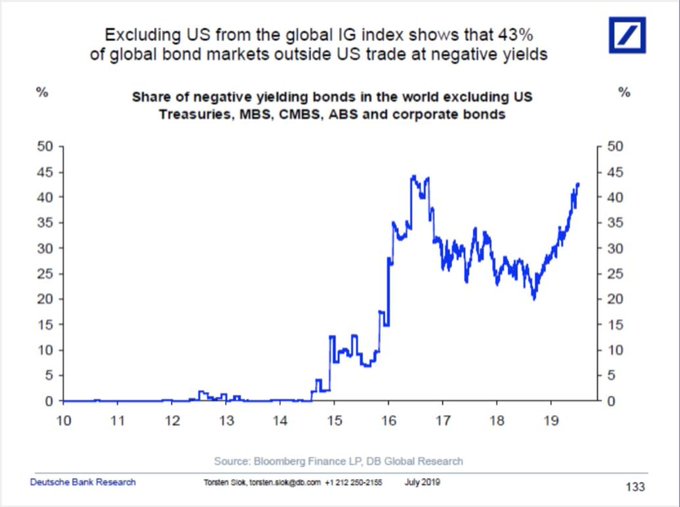

Amount of global debt with negative yields balloons to $15 trillion https://t.co/W9EDsaZuvU

— Andrea Mazzalai (@icebergfinanza) August 8, 2019

- Circa 15 trilioni di dollari di titoli di stato in tutto il mondo ora vengono scambiati con rendimenti negativi, secondo Deutsche Bank.

- Storicamente, le persone danno al governo i loro soldi, invece di spenderli, con la promessa di essere ripagati nel tempo, con gli interessi. Ora, i governi vengono essenzialmente pagati per prendere in prestito denaro, poiché le persone sono sempre più alla disperata ricerca di un rifugio sicuro per la loro ricchezza.

- Sebbene lo spread tra i rendimenti obbligazionari statunitensi e il resto del mondo sia ampio, è possibile che gli Stati Uniti possano essere risucchiati da questa tendenza globale.

No, non è solo possibile ma MATEMATICO, una certezza MATEMATICA e noi siamo stati praticamente i soli in Italia ad aver anticipato e raccontato, documentato attraverso le nostre ricerce e analisi questa tendenza e gli sviluppi futuri.

Giusto per comprendere in che contesto vi trovate ora mentre la stragrande maggioranza di analisti, economisti e consulenti Vi suggeriva di stare lontani dai bond e dal reddito fisso!

U.S. = 1.63% Poland = 2.03% Greece = 2.00% Italy = 1.38% Canada = 1.16% Norway = 1.11% U.K. = 0.47% Spain = 0.12% Japan = -0.19% Sweden = -0.28% France = -0.34% Denmark = -0.55% Germany = -0.59% Switzerland = -0.97%

Ieri qualcuno mi ha fatto notare che sono troppo generoso a condividere queste dinamiche liberamente sul blog, ma gli amici di Machiavelli stiano tranquilli, nel fine settimane scandaglieremo tutti i fondali possibili in esclusiva solo per loro, per chi sostiene il nostro viaggio e credetemi, abbiamo davanti la fossa delle Marianne.

Vi posso assicurare che sino a ieri pochissimi hanno seguito la nostra view principale!

Certo, ora è il momento di osservare il significato di GRATITUDINE per molti.

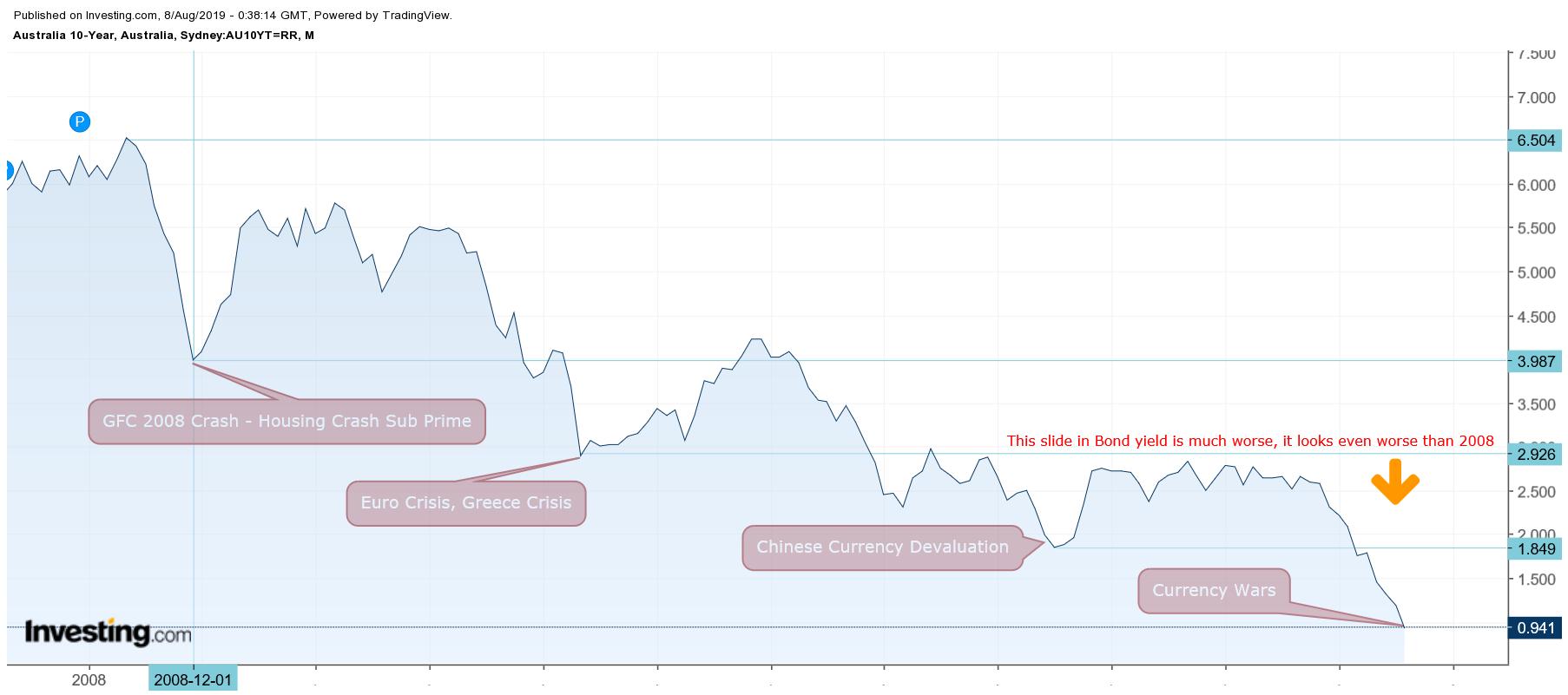

Al di la della temporanea sofferenza sul cambio, vorrei fare notare a tutti coloro che ci seguono da anni l’incredibile percorso del decennale australiano che seguiamo da quando il rendimento valeva il 4 %.

Questi sono gli effetti di una deflazione da debiti, questi sono gli incredibili effetti di una guerra commerciale.

Alcuni amici mi informano che in Svizzera le banche hanno iniziato ovunque ad applicare rendimenti negativi sui conti correnti e non poteva che essere così, questa è l’alba dell’esperimento atomico che Icebergfinanza vi documenta da ormai dieci anni.

Come molti di Voi hanno visto, anche l’oro è finalmente decollato insieme all’argento, abbiamo davanti una prateria ma attenzione, non sarà così semplice.

Ricordo a tutti quanto ho scritto alcuni mesi fa, l’oro sarebbe decollato non appena i mercati avessero perso la fiducia nelle banche centrali!

I bond vigilantes stanno suggerendo a Powell di fare molta attenzione a non ripetere lo stesso errore di Trichet nel 2008, i tassi devono scendere ovunque, il QE invece a nulla serve ZERO!

Chiedo scusa ma ora dobbiamo toglierci qualche sassolino dalla scarpa, lo so che non si dovrebbe fare ma iniziamo da qui…

Se chiedi a Bill Gross, l’ex re dei bond, il mercato obbligazionario è morto da tempo, l’orso sta per ruggire da ormai cinque anni…

If you ask Bill Gross, the bond bear market is about to roar with 10-year yields jumping @BChappatta https://t.co/PxXWR6Km5E pic.twitter.com/QQH3lmxzn1

— Bloomberg Markets (@markets) March 9, 2017

Se invece chiedi a Dimon, il ceo di JPMorgan, una banca qualunque viste le dichiarazioni del suo più importante esponente, i tassi del decennale andranno al 4 % e oltre …

JPMorgan CEO Jamie Dimon said 10-year U.S. Treasury yields at 4% would be "not a bad number'' — they're at 2.45% now https://t.co/pegp6tNC1B

— Bloomberg (@business) May 8, 2019

… per concludere nel cimitero degli ignoranti, coloro che non studiano la storia, la deflazione da debiti, ci mettiamo pure il nuovo re presunto dei bond Gundlach arriveremo al 6 % entro il 2020, intanto ora siamo a 1,60 %…

DoubleLine's Gundlach still sees 10- year Treasury yields heading to 6% by 2020 or 2021. https://t.co/0g0HzE1uEL

— Lisa Abramowicz (@lisaabramowicz1) June 13, 2018

MI fermo qui, appuntamento a fine settimana, con Machiavelli nel Paese delle Meraviglie!

E ora un piccolo rimbalzo per spuntare tassi migliori nelle aste dei trentennali e dei decennali!

Che volpone le banche commerciali!

tratto da zero hedge su articolo scritto da Mike Shedlock via MishTalk:

Fed Misunderstands Inflation

The Fed remains on a foolish mission to achieve 2% inflation.

In reality, the Fed produced massive inflation but does not know how to measure it.

Inflation is readily see in junk bond prices, home prices, equity prices, and credit expansion.

Note that small credit contraction in 2008-2010. Recall the ‘Great Recession” damage that accompanied it.

I do not expect a repeat on that scale, all at once. But I do expect a prolonged period of credit stagnation as retiring boomers start to worry about their retirement. All it will take to set the wheels in motion is a prolonged downturn in the equity markets.

Economic Challenge to Keynesians

Of all the widely believed but patently false economic beliefs is the absurd notion that falling consumer prices are bad for the economy and something must be done about them.

My Challenge to Keynesians “Prove Rising Prices Provide an Overall Economic Benefit” has gone unanswered.

BIS Deflation Study

The BIS did a historical study and found routine deflation was not any problem at all.

“Deflation may actually boost output. Lower prices increase real incomes and wealth. And they may also make export goods more competitive,” stated the BIS study.

It’s asset bubble deflation that is damaging. When asset bubbles burst, debt deflation results.

Deflationary Outcome

The existing bubbles ensure another deflationary outcome.

So prepare for another round of debt deflation, possibly accompanied by a lower CPI especially if one accurately includes home prices instead of rents in the CPI calculation.

Central banks’ seriously misguided attempts to defeat routine consumer price deflation is what fuels the destructive asset bubbles that eventually collapse.

For a discussion of the BIS study, please see Historical Perspective on CPI Deflations: How Damaging are They?

Message from Gold:

Please pay attention to gold. As Gold Blasts Through $1500, the Message is Central Banks Out of Control, Not Inflation-

Inflation is, or will soon be, in the rear-view mirror. Another deflationary credit bubble bust is at hand.

Macchievelli e Alice nel paese delle meraviglie

mentre l’ ITALIA fa scintille

non c’è spread

non c’è crisi di governo che tenga

per chi con il cuore lavora

grazie Monti ma Falqui , basta la parola , in confronto è come Lavazza

più lo mandi giù e più ti tira su.

Devi essere connesso per inviare un commento.

Caro Andrea, ti seguivo già molti anni fa, quando ero promotore finanziario. I tuoi articoli e consigli mi sono sono sempre tornati utili sia a livello personale sia per i clienti. Purtroppo spesso la visione che ci proponevano i gestori era mooolto diversa dalla tua. Poi per problemi personali ho avuto qualche anno di blackout. Da un paio di mesi sto però seguendo di nuovo i tuoi articoli e questo mi ha portato in tasca diversi soldini. La settimana prossima prometto sosterrò economicamente il tuo blog. Grazie e ….. continua così.