ASIA: EQUILIBRIO INSTABILE!

Mentre l’economia globale è ovunque in sala di rianimazione sostenuta disperatamente dalle flebo della svalutazione e delle iniezioni del quantitative easing, in Asia e precisamente in Cina e Giappone prosegue l’equilibrio instabile, che attende i consumi del mondo occidentale…

BEIJING—China’s economy is showing further signs of flagging, with an indicator of factory activity this month falling to an 11-month low.

New Signs of Slowdown in China’s Manufacturing Sector

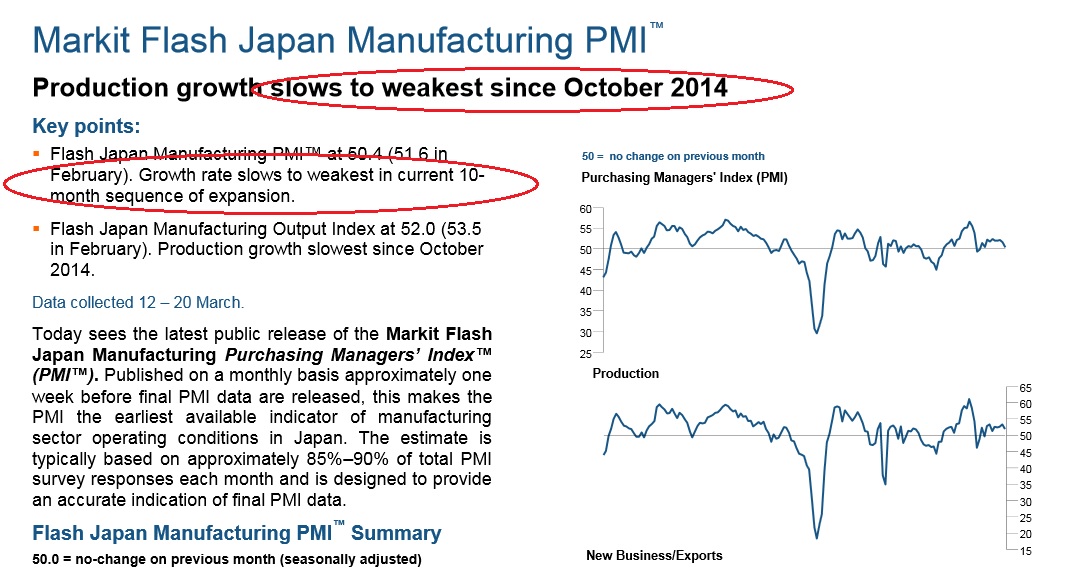

Japan March flash manufacturing PMI falls to 50.4, domestic orders weak

TOKYO (Reuters) – Japanese manufacturing activity expanded in March at a much slower pace than the previous month as domestic orders contracted in a worrying sign that the recovering economy may be losing some momentum.

The Markit/JMMA flash Japan Manufacturing Purchasing Managers Index (PMI) fell to a seasonally adjusted 50.4 in March from a final 51.6 in February.

Direi che il fallimento del quantitative easing sull’economia reale giapponese è palese.

E pensare che il solito gruppetto di ben informati lo scorso anno prevedeva meraviglie per l’economia globale!

Per chi vuole contribuire liberamente al nostro viaggio cliccando qui sopra è in arrivo l’analisi “Machiavelli 2015: esplosione deflattiva!” orizzonti e visioni per il 2015 ” Il Tuo sostegno è fondamentale per il nostro lavoro…

Contribuisci anche tu LIBERAMENTE a tenere in vita un’isola di condivisione quotidiana nell’oceano infinito di questa tempesta perfetta …

Chiunque volesse ricevere le ultime analisi può liberamente contribuire al nostro viaggio … cliccando qui sopra o sul banner in cima al blog o sul lato destro della pagina. Semplicemente Grazie.

l’Asia sta cambiando pelle, ci vorrà tempo e non so se ne hanno, saranno capaci etc… la Cina sta almeno per ora tentando di non sbragare come hanno fatto uanagana, giapponesi e noialtri per ultimi. Per ora non vedo bail out di creditori privati, anzi ! HSBC e compagnia bella sono lì a sperare in un bel QE alla cinese, non credo arriverà. Forse ci si dimentica, o mai lo si è compreso, che la crisi del 2008/09 non è stata superata (o rimandata) dal QE della FED ma dal massivo piano di investimenti cinesi (una manovra fiscale quindi) che dato il peso dell’economia cinese, ha sovraeccitato le economie di decine di altri paesi e inviato falsi segnali un pò ovunque, generando aspettative di crescita infinita, drogato il mondo delle commodities, spinto decine di compagnie occidentali a investimenti fallimentari nella Cina stessa. Ma cercando di leggere quel che è possibile di quel mondo opaco, le autorità cinesi ne sono perfettamente al corrente. Se ne scrive poco ma l’attuale classe dirigente non si è limitata a sostituire quella precedente… ci sono delle tombe in più là da qualche parte. Non ho idea su quale sia l’esito futuro, troppo opaco, complesso e privo di sufficenti riscontri, ma resta il mio convincimento che mentre l’occidente finanziarizzato è un cadevere in attesa di sepultura, il resto del mondo forse non lo è ancora ma le sue residue possibilità passano solo attraverso la fine del dollaro come moneta per regolare i saldi internazionali. Cosa ovvia, basta osservare come sia cresciuto il ruolo dell yuan il quale non sarà mai moneta di riserva, non interessa nè conviene ai cinesi ma moneta per regolare il saldo. E’ semplice:

Il paese A compra da B per 100 e vende per 95.

Sinora ci sono flussi in dollari per 195 e il dollaro è monopolio del cartello bancario anglosassone.

Ma questo è assurdo. A e B devono solo negoziare il saldo, cioè 5 e lo possono fare in valuta locale, in un paniere di valute etc… Chi ci guadagna ? Il commercio internazionale e i sistemi produttivi locali. Chi ci rimette ? Ovvio ! e ne verrebbe brutalmente ridimensionato, ma è esattamente ciò che sta accadendo.

“l’Asia sta cambiando pelle, ci vorrà tempo e non so se ne hanno, saranno capaci … mentre l’occidente finanziarizzato è un cadevere in attesa di sepultura.” ### Decisamente per loro ci sono più speranze,speranze che possono aumentare nel momento che sono in grado di non ripetere gli errori commessi dal ” mondo occidentale “. Grazie.

non è tanto per quello, certi errori fanno parte della natura umana… solo che in molte zone del mondo buona parte degli investimenti ad elevato ritorno come acquedotti, reti fognarie, elettriche etc… sono ancora in buona parte da fare o da ampliare e migliorare, e questo fornisce benzina per un’economia sana e non guidata solo da bolle speculative di natura finanziaria.

john_ludd@finanza:

kry@finanza,non è tanto per quello, certi errori fanno parte della natura umana… solo che in molte zone del mondo buona parte degli investimenti ad elevato ritorno come acquedotti, reti fognarie, elettriche etc… sono ancora in buona parte da fare o da ampliare e migliorare, e questo fornisce benzina per un’economia sana e non guidata solo da bolle speculative di natura finanziaria.

Corretto! Ed era questo il motivo per cui a noi europei conveniva accettare l’apertura della Russia alle ns. imprese; vi era e c’é ancora, ma non più per noi ormai (per Putin & Co è chiaro che non ci sono amici ad ovest), un intero continente da trasformare che avrebbe garantito per lo meno ancora ad una generazione quel benessere e sicurezza sociale goduti da quella nata dopo la WWII.

I loro figli avranno solo miseria.

la lista delle cose che a noi convenivano ma che non sono state realizzate è alquanto lunga ma il business in Asia è troppo grande e nel contesto di asfissia economica altrimenti globale non credo che sarà possibile imporre a francesi e tedeschi di suicidarsi. Inevitabilmente Washington ha solo due strade: assecondare il mutamento in atto rinunciando a essere l’unico impero globale in missione divina, pur mantenendo il ruolo di attore numero uno in occidente e forse anche oltre, oppure bruciare tutto a partire da se stessi.

Una domanda :

nel mio girovagare a caccia di dati e notizie, vedo spesso citare una “bolla immobiliare cinese” descritta come MASSICCIA, pronta a deflagrare da un momento all’altro…

(secondo alcuni, questo sarebbe l’unico problema potenziale da fronteggiare per i cinesi, intendo per le autorità al vertice della loro economia);

1) quanto c’è (o ci sarebbe) di vero in quello che dicono ?

e

2) se vero …quando? (dovrebbe “schiattare”)…

VELENO ( quanto hai ragione ) … http://www.finanza.com/Finanza/Notizie_Italia/Italia/notizia/Risparmio_gestito_raccolta_a_febbraio_oltre_i_20_miliardi_-435720

la bolla immobiliare cinese è reale ma appare in fase di rapida deflazione. I prezzi sono calati, in proporzione, più rapidamente del dopo bolla subprime in america, segno che le autorità locali si stanno lavorando mentre diffondono dati sulla crescita palesemente falsi ma che si prende per buoni, dato che siamo nell’era delle oche giulive. Per quanto tutto ciò che accade in Cina sia molto rilevante, mi permetto di pensare che la bolla immobiliare in Australia, in buona parte del Canada, in Danimarca… siano in proporzione maggiori e più pericolose per l’economia locale, ma se ne parla meno, come si tende a parlare meno di tutto ciò che va male o è pericoloso ma che sta dalla nostra parte. L’immobiliare non è argomento nel quel sono ferratissimo, Mazzalai lo è, magari ti risponde lui. Questo comunque ti rende l’idea della bolla nelle terra dei canguri che ha aspetti francamente ridicoli:

ancora non so quale sarà la miccia che farà esplodere sta cakkio di bolla.

Ma sono sempre più convinto che sarà il debito del settore shale Usa. Ma non capisco perchè gli uanagana non facciano nulla per impedirlo

il debito nel settore shale è solo una parte dei 2,6 trilioni di dollari impegnati nel settore oil&gas a livello globale; le compagnie più deboli e senza apprezzabili riserve o con riserve a un costo marginale eccessivo andranno gambe all’aria senza particolari conseguenze. Altre con problemi finanziari verranno rilevate dalle majors le quali hanno in pancia la maggior parte di quei 2,6 trilioni ma sono sistemiche DUE volte: la prima è che sono troppo grandi, la seconda è che senza di loro non si rimpiono i serbatoi, sono il bastione di questo sistema energivoro, senza di loro non c’è il sistema e io e te si mangia le patate che coltiviamo nell’orto.

Cosa farà esplodere la bolla attuale ? Ritengo ciò che oggi tutti a parole vorrebbero creare, ma che tutti ritengono impossibile ottenere.

…qualcuno che ogni tanto leggo, magari uno di quelli che ha messo in giro la teoria del “mostro” ormai incontrollabile, deve aver consigliato alla FED qualcosa del tipo “QE forever” or “from QE to eternity”… 😆

1 The National Debt

Just prior to the last recession, the U.S. national debt was a bit above 9 trillion dollars.

Since that time, it has nearly doubled.

So does that make us better off or worse off?

The answer, of course, is obvious.

And even though Barack Obama promises that “deficits are under control”, more than a trillion dollars was added to the national debt in fiscal year 2014.

What we are doing to future generations by burdening them with so much debt is beyond criminal.

And so what does Barack Obama want to do now?

He wants to ramp up government spending and increase the debt even faster.

This is something that I covered in my previous article entitled “Barack Obama Says That What America Really Needs Is Lots More Debt“.

2 US Total Debt

Over the past 40 years, the total amount of debt in the United States has skyrocketed to astronomical heights.

We have become a “buy now, pay later” society with devastating consequences.

Back in 1975, our total debt level was sitting at about 2.5 trillion dollars.

Just prior to the last recession, it was sitting at about 50 trillion dollars, and today we are rapidly closing in on 60 trillion dollars.

(by ZeroEdge)

ZH la spara sempre, a volte è utile ma spesso è solo un blog scandalistico. Il debito non è tutto uguale. Innanzitutto ogni dollaro o euro nasce come debito, quindi dipende per cosa lo crei. La rete infrastrutturale americana è penosa. La rete idrica è indegna, quella elettrica tra le peggiori e inefficienti, persino la rete telefonica, mobile e internet non è neppure paragonabile a quella di paesi che in questo senso ha investito di più e meglio, nord europa, svizzera, francia, giappone, singapore, buona parte della cina metropolitana… anche l’italia è meglio posizionata (e qui ci sarebbe da scrivere che sino all’avvento delle liberalizzazioni le nostre reti erano le migliori al mondo e che in nessun paese con simili complessità di territorio è stata sviluppata una rete gas così capillare). Ma gli USA sono il paese dell’ideologia idiota-liberista per quel che è relativo alla pubblica utilità e turbo-socialista per banche e industrie militari. Dato che abbiamo deciso di adottare lo stesso modello ma senza avere i cannoni immagina come andrà a finire. Lo riscrivo: vivono su una cattiva percezione esterna sul loro reale stato, pompata dall’industria mediatica, dall’ignoranza altrui etc.. Tranquillo che tutto finisce e chi sbaglia alla fine paga sempre.

Han già trovato la soluzione … secondo i commenti http://www.rischiocalcolato.it/2015/03/yemen-arabia-saudita-e-il-prezzo-del-petrolio.html

@ KRY

eh eh eh 😉

l’art che hai linkato parla chiaro… i segnali lanciati sono più che evidenti per chi li vuole (deve) interpretare…

“a la guerre come a la guerre” come usano dire i francesi : quando la terra ti crolla sotto i piedi, nessun colpo basso è più vietato.

Quei pazzi di americani non molleranno facilmente il posto privilegiato che occupano da decenni; più andiamo avanti nella navigazione e più il futuro potrebbe riservarsi sorprese (sgradite per lo più) a non finire.

JOHN

circa il sistema infrastrutturale yankee dici cose che condivido : se effettivamente esci dalle grandi città(soprattutto quelle del NeWEngland) per inoltrarti nella realtà rurale al di fuori, ti rendi conto della pochezza fino a chiederti : ma come hanno fatto, questi, ad essere in cima alla piramide per tutto questo tempo???

eh eh eh, evidentemente han fatto leva su qualcos’altro, proprio quello che hai sottolineato :

“banche, finanza e industrie militari” (a cui aggiungerei la solita, ovvia : industria legata al petrolio, senza nemmeno scomodare quella di recente tecnologia estrattiva; è da decenni che gli yankees fanno leva sopratutto su questa e sulla “amicizia” con i possessori della materia prima laggiù nel Golfo, anche se la storia nei suoi futuri sviluppi non esclude possibili colpi di scena)

Davvero John?

ma lo sai che basta poco, uno spillo, per far esplodere una bolla? Ma sicuro che lo sai.

Non rifacciamo l’errore di credere che una “piccola” cifra di debito andato a male sia trascurabile.

Ci sono masse cosi’ enormi in giro di soldi, essenzialmente debiti che poggiano a leva su altri debiti, che l’effetto valanga potrebbe essere impossibile da quantificare, cosi’ come le sue ramificazioni.

alla fine del periodo d’oro (cioè l’inizio della guerra in Vietnam e l’avvio dell’interventismo militare) la differenza tra USA e il resto del mondo era abissale, probabilmente paragonabile solo alla differenza che vigeva tra la Roma di Marco Aurelio e le province. Attraverso il new deal venne finanziato un colossale piano infrastrutturale, poi la grande guerra e infine la ricostruzione di paesi europei e del giappone, che fu oltre a essere straordinariamente efficace da un punto di vista politico, anche un grande business. Poi gradualmente la discesa, con la definitiva liberazione delle forze che avevano causato la grande crisi del 29, la finanziarizzazione come mezzo per sopperire alla fine della crescita del potere di acquisto mediano etc… Il discorso di commiato di Eisenhower è ancora una lettura obbligatoria, prefigurando esattamente quanto sarebbe avvenuto. Il tema è talmente complesso e sfaccettato che non basterebbe una vita ma certo l’impero è appena nato ed è già morente. Credo sia una questione di civiltà, che gli yankee non hanno mai avuto, nè sviluppato, limitandosi a importare idee e comportamenti dall’Europa, sia quelli positivi che quelli più deteriori compreso quel grande cancro che è il moloch bancario nato in UK 200 anni fa e che già prima della fine dell’impero britannico si trasferì a NY trovando condizioni ideali.

ci ho dedicato 20 secondi, mi sembra la solita complottologia di chi non ha una mazza da fare dalla mattina alla sera e crede di avere capito tutto solo perchè non ha niente di meglio da fare. Devo ancora leggere un articolo scritto o ripreso da Rischio Calcolato che valga la pena di essere letto sino in fondo. Ciao.

resto della mia idea, non ho idea di che cosa farà esplodere questo o quello, e non ce l’ha nessun altro. Si possono fare tutte le congetture del caso, il sistema è instabile e quindi qualcosa presto tardi accadrà, ma con il prezzo delle materie prime ai minimi e l’inflazione a zero la vedo difficile mettere in crisi l’assetto attuale, i cui sacerdoti affermano di volere inflazione sapendo benissimo che è ciò che distruggerebbe tutto e quindi ben si guardano dall’attivare politiche inflazionistiche che sarebbero capacissimi di realizzare se solo lo volessero. Con il costo del denaro a zero non esiste un limite superiore al debito dato che non costa nulla emetterlo nè assorbire quel che diventa palese pattume dentro i bilanci infiniti delle banche centrali. Per ora si lasciano giocare i bimbi piccoli e un pò stupidi in borsa così non pensano troppo e non rompono i coglioni. Sembra che blogger e indipendenti vari siano tutti dei genii con a disposizione informazioni segrete che solo loro hanno, mentre i governi più potenti del mondo e le loro agenzie e banche centrali siano occupati da minorati che leggono Topolino. Se non sprecassi a mia volta tempo a scriverne, direi che è “roba da matti”.

john_ludd@finanza:

kry@finanza,ci ho dedicato 20 secondi, mi sembra la solita complottologia di chi non ha una mazza da fare dalla mattina alla sera e crede di avere capito tutto solo perchè non ha niente di meglio da fare. Devo ancora leggere un articolo scritto o ripreso da Rischio Calcolato che valga la pena di essere letto sino in fondo. Ciao.

(Rischio calcolato lo leggo a modo di telegiornale) Infatti l’ho linkato a gnutim e considerato i commenti. Sei dello stesso parere anche su quelli che traduce Simoncelli ? Es. http://www.rischiocalcolato.it/2015/03/il-dollaro-morira-in-silenzio-non-col-botto.html Ciao.

Non lo leggo neppure, mi basta leggere il nome dell’autore. Rickards non è certo uno sciocco, ha un certo curricula, si è fatto un nome, ha venduto un sacco di libri, guadagna un mucchio di soldi con le conferenze, ci vive sopra e pure bene insomma. Le valute di riserve sono sempre transitorie e terminano di esserlo quando la forza del paese che la possiede non è più sufficente a difenderle. Questo è tutto. Ma per uno che vive nell’area euro, una valuta senza stato lontana anni luce dall’avere le condizioni per una efficace moneta comune… preoccuparsi della salute del dollaro… non saprei come definirlo. Ridicolo ? Assurdo ? Demenziale ? Scelgli tu. Se uno vuole un’alternativa al dollaro, beh esiste, ma non è l’euro.

“…. sia quelli positivi che quelli più deteriori compreso quel grande cancro che è il moloch bancario nato in UK 200 anni fa e che già prima della fine dell’impero britannico si trasferì a NY trovando condizioni ideali. ” @@@ La tiratina d’orecchi su rischio calcolato ci sta , con questo mi rivaluto (?) … http://www.nwo.it/banche.html

john_ludd@finanza:

kry@finanza,Non lo leggo neppure, mi basta leggere il nome dell’autore. Rickards non è certo uno sciocco, ha un certo curricula, si è fatto un nome, ha venduto un sacco di libri, guadagna un mucchio di soldi con le conferenze, ci vive sopra e pure bene insomma. Le valute di riserve sono sempre transitorie e terminano di esserlo quando la forza del paese che la possiede non è più sufficente a difenderle. Questo è tutto. Ma per uno che vive nell’area euro, una valuta senza stato lontana anni luce dall’avere le condizioni per una efficace moneta comune… preoccuparsi della salute del dollaro… non saprei come definirlo. Ridicolo ? Assurdo ? Demenziale ? Scelgli tu. Se uno vuole un’alternativa al dollaro, beh esiste, ma non è l’euro.

L’ho sempre detto che non sei umano, e mi sono sbagliato a dire che sei un extraterrestre infatti sei SPAZIALE. Ciao e grazie. ( Se non e EU è Au? [NO!K?] )

Vedo che stamani hai fatto un commento molto interessante:

“ma il fatto è che nel proseguo della storia, dopo la fine della II world war, sia USA prima che soviets poi hanno fatto “brillare” in atmosfera -anche a solo scopo di test e/o a scopo “dimostrativo” e questo ha importanza anche maggiore delle prove stesse nella “strategia nucleare” moderna-

ordigni nucleari la cui potenza tramuta in semplici petardi i due fatti scoppiare sui cieli Japan nell’agosto 45 (16 e 18 kilotoni rispettivamente quelli di Hiroshima e Nagasaki)

Dall’inizio degli anni 50 fino alla seconda metà anni 60 il braccio di ferro tra le due superpotenze nucleari del pianeta ha toccato l’apice, ognuna delle quali per dimostrare all’altra chi avesse potenza maggiore;

gli yankees si sono limitati, bontà loro, a soli 10megatons di potenziale come esemplare maggiore; ma in 15anni hanno fatto più esperimenti rispetto ai soviets anche con ordigni dal potenziale minore (1 o 2 megatons)

nella seconda metà anni 50, a parte tutti quelli minori prima e dopo questa occasione, i soviets fecero “brillare” in quota -1000mt di altitud- in Siberia, lontano da qualsiasi insediamento umano, un mostro da 50megatons;

non so se rendo l’idea : 50MEGATONS di potenziale, equivalente alla stima di 50 milioni di tonnellate di tnt

quando quelli “giapponesi” del ’45 erano nell’ordine di “soli” 18000 tonnellate di tnt…

perchè insisto su questo, anche se i tests furono effettuati al di fuori da qualsiasi conflitto bellico uff.le e lontano da qualsiasi insediamento umano?

non facciamoci ingannare dal fatto che lo abbiano fatto “lontano” da qualsiasi insediamento, perchè la faccenda della massa di particelle radioattive come pulviscolo in sospensione nell’ atmosfera è una questione perniciosa quanto altamente nociva nel tempo :

queste hanno fatto il giro del mondo più volte trasportate dalle correnti, cadendo poi lentamente per sospensione sui nasi e sulle bocche di tutti quanti; quando soviets e amerikani si sono accorti che questi tests condotti in atmosfera erano potenzialmente dannosi anche per i loro stessi abitanti(degli altri nel resto del mondo non è che gli fregasse granchè, ma dei propri SI…) si sono messi a fare esperimenti sotterranei, raggiunti in questo dai Cinesi a partire dai primi anni 70; i Francesi, sempre più sciovinisti degli altri, hanno preferito, come noto, le profondità dei mari per le loro skifezze…

il problema delle generazioni nate dal 1950 fino al 1968 -anno in cui le super potenze nucleari hanno deciso di comune accordo di sospendere e vietare tests nucleari condotti in atmosfera- è che questi esseri umani, in ogni parte del pianeta, hanno respirato fin dalla loro giovinezza una quantità spropositata di isotopi radioattivi assai superiore alla normale quantità minima presente in natura.

Le quantità di morti civili nel mondo a causa di malattie tumorali -con buone probabilità collegabili a quanto appena detto- hanno subito una brusca escalation a partire dagli anni 70, le statistiche parlano chiaro; bisognerebbe mettere in conto anche questo nelle coscienze di chi decise di “giocare con l’atomo” con sufficienza, senza avere le idee chiare sui potenziali pericoli.”

Ecco, quanto da te scritto si ricollega al dubbio sulle aspettative di aumento della vita, cosa a cui, come gia’ scritto, non credo affatto, almeno in Italia. Possibile che nessuno indaghi a fondo su questa (probabilissima) presa in giro? Sto pensando a qualche blogger…quanto allo stato, ci vorrebbe poco a fare la verifica fisica e la corrispondenza delle pensioni, con i pensionati ancora in vita.

[ Quota ] [ Replica ]

Ti chiedi quale sarà la miccia che farà esplodere la bolla? conosci(Aladdin)il genio che elabora e fornisce la risposta a ogni quesito.Il più complesso software di analisi di mercato che esiste oggi sul pianeta.Ipostando le query giuste Aladdin indica l’investimento su cui puntare al suo signore e padrone dal nome anch’esso evocativo:Blak Rock.Io solo preso una sintesi di un lungo articolo da un giornale,che conclude,nello scenario più catastrofico Aladdin potrebbe decidere come,dove e quando far scoppiare una bolla di liquidità dato che da lui dipende tra Blak Roch e gli altri a cui Blak vende il servizio del suo gioiello,circa il 7% del totale degli asset finanziari globali pari a 15 trilioni di $.

In riguardo a questo tuo commento:

“resto della mia idea, non ho idea di che cosa farà esplodere questo o quello, e non ce l’ha nessun altro. Si possono fare tutte le congetture del caso, il sistema è instabile e quindi qualcosa presto tardi accadrà, ma con il prezzo delle materie prime ai minimi e l’inflazione a zero la vedo difficile mettere in crisi l’assetto attuale, i cui sacerdoti affermano di volere inflazione sapendo benissimo che è ciò che distruggerebbe tutto e quindi ben si guardano dall’attivare politiche inflazionistiche che sarebbero capacissimi di realizzare se solo lo volessero. Con il costo del denaro a zero non esiste un limite superiore al debito dato che non costa nulla emetterlo nè assorbire quel che diventa palese pattume dentro i bilanci infiniti delle banche centrali. Per ora si lasciano giocare i bimbi piccoli e un pò stupidi in borsa così non pensano troppo e non rompono i coglioni. Sembra che blogger e indipendenti vari siano tutti dei genii con a disposizione informazioni segrete che solo loro hanno, mentre i governi più potenti del mondo e le loro agenzie e banche centrali siano occupati da minorati che leggono Topolino. Se non sprecassi a mia volta tempo a scriverne, direi che è “roba da matti”.”

Ecco, quando scrivi con l’attuale fase di tassi zero la vedo difficile mettere in crisi l’assetto attuale, c’e’ da dire che la speculazione( chiamiamola cosi’) conscia di cio’ e del cappello delle banche centrali su ogni nefandezza, ne sta’ approfittando altamente, inquinando tutto il sistema sempre piu’, con la spazzatura dei prodotti finanziari ben noti….per cui non capisco perche’, le autorita’ in primis americane, non abbiano mai voluto regolamentare rigidamente il tutto…mi sa’ che ormai e’ troppo tardi…

scusa se ti sollecitiamo (stressiamo) troppo, a tutte le ore.

non vorrei tu e altri prendessi troppo seriamente quel che scrivo. Per lo più brancolo nel buio, come la zia Maria, e come lei cerco innocentemente di trovare qualche ragione. A volte mi dimentico di quel che pensavo 12 mesi prima e rischio persino di risultare incoerente. Chissà, forse siamo solo come sardine in mezzo alla corrente, tutti ingannati dalla casualità.

http://previdenzacomplementare.finanza.com/2015/03/20/leta-per-la-pensione-aumenta-di-4-mesi/#comment-17642 qui ancora meglio https://www.google.it/search?client=aff-maxthon-newtab&channel=t2&q=aspettativa+di+vita+in+italia&gws_rd=cr,ssl&ei=-80RVZteo-DJA8vEgKgC

Letto…probabilmente la truffa non e’ solo italiana ma di tutto l’occidente, di fronte alla crisi non trovano di meglio che ridurre il periodo di pensione con l’improbabile aumento della speranza di vita…la donna ha una vita piu’ lunga, ma per gli uomini mi sembra impossibile campare mediamente 82 anni, tra i morti giovani per incidente o per tumore, vorrebbe dire per gli altri vivere fino a 90-95 , e’ una cosa palesemente assurda, l’uomo non ci arriva.

Sembra che tutti prendono per oro colato i dati istat, che gia’ sulla rilevazione dell’inflazione ha sempre lasciato piu’ di un dubbio(eufemismo)…

a me mi piace più gringos di uanagana. i gringos sono duri a morire, che ci piaccia o no, per ora comandano loro. spero di sbagliarmi

“Se uno vuole un’alternativa al dollaro, beh esiste, ma non è l’euro.”

…

Comincio seriamente a pensare che tu abbia ragione nell’affermare questo, JOHN.

C’è una moneta la cui economia e relativo Stato di provenienza stà progressivamente avanzando (per chi non avesse compreso, vedi caso Pirelli… solo per fare un piccolo es non lontano da noi…) lentamente ma inesorabilmente…

Molto interessante considerare che QUEL PAESE è fortemente centralizzato, qualsiasi cosa di importante (parlando di VALORI) si muova all’interno di esso e anche verso l’esterno è posto sotto stretta vigilanza e regolamentazione governativa di vertice.

Interessante anche notare quanto la Cina sia sensibile al bene di riferimento assoluto di sempre, quello che l’occidente sembra avere dimenticato per correre dietro alle promesse della carta :

L’ORO.

E’ di questi giorni un fatto che dovrebbe cambiare radicalmente l’assetto sul quale si è basata la valutazione del metallo giallo fino al recente passato, e nel nuovo sistema venutosi a creare -pare con non poco mal di pancia da parte di UK e USA- la Cina occupa una posizione di assoluto riferimento.

(la Cina è arrivata ad assumere una delle prime posizioni a livello mondiale, forse la prima assoluta, per quantità d’oro trattata sul proprio mercato; a prescindere dai costi, la Cina ha sviluppato la sua produzione d’oro, diventando il più grande produttore al mondo. Le raffinerie statali lavorano quest’oro insieme a quello importato da altre parti. Tutto l’oro che entra in Cina, non ne esce.)

«Questo mese il mercato dell’oro fisico subirà un cambiamento radicale quando il 20 marzo 2015 le quattro banche di Londra cederanno il passo all’International Commodity Exchange.

Dal primo aprile il Financial Conduct Authority estenderà i propri poteri: oltre al semplice ruolo di supervisore dei partecipanti, ricoprirà anche funzioni di aggiustamento. Ciò toglierà la possibilità alle bullion bank di controllare i prezzi, permettendo a tutti i partecipanti diretti e ai clienti sponsorizzati di partecipare al processo di aggiustamento.

Emergono due importanti conseguenze. In primo luogo, il mercato di Londra sta cambiando: sta passando dall’essere un mercato non regolamentato a parzialmente regolamentato, riducendo lo spazio per una manipolazione dei prezzi. E in secondo luogo, le grandi banche statali cinesi, presumendo che diventino partecipanti dirette, avranno la possibilità di dominare il mercato dell’oro di Londra senza dover avere a che fare con una delle sopracitate quattro banche. Non sappiamo ancora chi siano i partecipanti diretti, ma è una certezza che la Cina sarà rappresentata.»

(da articolo correlato all’argomento – fonte Alasdair Macleod 23.03.2015)

i gold lovers devono comprendere che non avranno MAI la possibilità di valorizzare il loro oro ai valori che sognano. Se mai ci sarà il boom nel quale sperano (assai stupidamente dato che sarebbe un segnale in sè tragico), non gli verrà permesso almeno in Europa e negli USA dove ogni transazione è elettronica. L’oro ha valore politico, nessuno conosce il valore che vi ripongono le banche centrali e/o i governi che ne possiedono. Fatto sta che da molti anni non ne vendono, anzi ne accumulano e questo stuzzica la fantasia della gente che si chiede da dove questo oro arrivi, elucubrando teorie su teorie che di sicuro i cinesi non soddisferanno MAI perchè non è il loro stile, non è la loro storia, non è così che le cose funzionano. L’oro è il denaro dei re e dei principi, tu lo sei ? No, non lo sei, ma se credi che l’oro possa avere un ruolo per te, devi almeno ragionare come lo farebbe un re o un principe.

L’unica persona (e nessuno sa chi sia) che scrive di oro in maniera interessante è FOA e in parte Jesse, gli altri mi sembrano dei matti, più o meno da rinchiudere tutti.

Tieni poi sempre a mente quello che i vari goldbuggers accuratamente non fanno. Per paesi come Cina o India l’oro ha un valore “interno”. La maggior parte viene acquistata da privati (circa l’80% di tutto l’oro è in mano a privati) in quanto non esiste da quelle parti una fiducia di lungo corso nelle istituzioni governative. In occidente questa fiducia resiste almeno in parte e non in ogni nazione, quindi l’oro fluisce da ovest verso est. I problemi interni alla Cina, che conosciamo solo in parte data la barriera informativa posta dalla lingua e dalla cultura, sono tali da giustificare l’acquisto di oro fisico da parte dei privati, peraltro incoraggiata dal governo che lo preferisce di certo alle speculazioni immobiliari.

In occidente, quel che vedo/temo è che il ruolo di eccezionale importanza, se non di assoluto predominio su ogni altra funzione, assunto dalle banche centrali è estremamente pericoloso in quanto sta portando all’equiparazione Banche Centrali = Governi. Se le prime falliscono nella missione che si sono date, allora la ricaduta può arrivare al cuore delle istituzioni provocando un collasso non solo finanziario ma politico/istituzionale. D’altra parte questo ruolo assunto dalle banche centrali è in gran parte stato determinato dalla progressiva rinuncia da parte delle altre istituzioni a fornire l’indirizzo e in definitiva il governo che in passato era la loro funzione. Il frutto della privatizzazione globale sta quindi terminando di minare alla base il fondamento di quello che era la forza dei governi occidentali. Solo da questo punto di vista vedo una potenziale posizione di forza in governi come Cina e Russia. Sembrano avere più possibilità nel governare in uno stato di emergenza post collasso (più la Russia che la Cina).

“In occidente, quel che vedo/temo è che il ruolo di eccezionale importanza, se non di assoluto predominio su ogni altra funzione, assunto dalle banche centrali è estremamente pericoloso in quanto sta portando all’equiparazione Banche Centrali = Governi. Se le prime falliscono nella missione che si sono date, allora la ricaduta può arrivare al cuore delle istituzioni provocando un collasso non solo finanziario ma politico/istituzionale.”

…

Questa che hai scritto è ormai una realtà; impossibile darti torto perchè i fatti ti danno ragione :

quando vedo i vari Draghi e Yallen di turno seguiti da batterie di flash e microfoni come fossero rock-star di antica memoria, mi rende l’idea che i cari vecchi tempi passati erano molto meglio di adesso…

“D’altra parte questo ruolo assunto dalle banche centrali è in gran parte stato determinato dalla progressiva rinuncia da parte delle altre istituzioni a fornire l’indirizzo e in definitiva il governo che in passato era la loro funzione”

Penso che in EU ad aver determinato questo nuovo potere assunto ufficiosamente dalla BCE ci sia una precisa ragione, superiore a qualunque altra : l’assunzione della moneta unica.

Prima dell’introduzione dell’euro non era così; nessun governo pur forte -guarda caso spalleggiato dal governatore della BCE- si sarebbe mai sognato di inviare “una letterina” ad un altro suo pari, per “consigliargli” quelle che secondo il primo erano riforme da attuare per la “salute” del secondo…(sic);

inoltre, essendo la BCE una specie di spa dove le altre banche centrali europee detengono la propria quota, se uno si chiede di chi appartiene la quota maggiore (Germania) ottiene subito riposte a molte altre sue domande…

Io non mi ritengo un “gold lovers” in quanto ne possiedo una modica quantità, ma penso che l’oro avrà un ruolo assolutamente centrale e strategico nel futuro a medio termine.

E non è una “fiducia” legata a inclinazioni personali, ma al quadro di riferimento.

Quello che vedo è che il gigante di carta legato ai valori mobiliari continua a scricchiolare sempre di piu’ e diventa sempre piu’ debole. Il rischio sistemico, anche se non prezzato tramite sotterfugi e stratagemmi di ogni tipo è sempre piu’ alto.

A fronte di cio’ vedo che le Banche centrali se hanno oro depositato altrove lo fanno rientrare (sia la Bundesbank che la Banca centrale dell’Olanda hanno fatto rientrare le riserve o sono in corso di rientro), la Cina (e la Russia) continuano ad acquistare ed accumulare oro fisico, direi che gli unici “al di fuori” della corsa sono proprio e SOLO gli anglosassoni.

E direi che pensare ad un problema relativo alle transazioni elettroniche è un errore, per il semplice fatto che in caso di “corsa al’oro” cio’ che avverrebbe è la semplice nascita di mercati paralleli, siano essi in nero o costituiti da concorrenti in forma elettronica diciamo “non anglosassone”.

A cio’ dobbiamo aggiungere che l’oro è DA SEMPRE storicamente e da millenni, il bene rifugio per eccellenza.

Il problema relativo all’avvio della corsa all’oro è in realtà abbastanza semplice, ovvero essa si svilupperà quando si verificherà una semplice casistica, ovvero la crisi debitoria di un paese che ne dispone in riserva sufficiente e che praticamente trasformi il suo sistema finanziario (non monetario, è un errore comune) in un semi-gold-backed.

E sarebbe persino la soluzione piu’ oculata e funzionante, come ho abbondantemente spiegato nel minisaggio qui leggibile nel capitolo “La corsa all’oro e il sistema di compensazione” e nei capitoli successivi.

lukell.altervista.org/UnasoluzioneallacrisiEsiste.pdf

E’ altresi’ vero che tale opzione è pressochè ristretta appunto a paesi del Sud Europa quali Italia e Francia, ma non dobbiamo mai dimenticare che la Russia (e in subordine la Cina) si stanno preparando alla de-dollarizzazione degli scambi, ed in tal senso, il balance sull’oro gli permettererebbe di poter operare su riserva senza dover temere sia sbalzi valutari che problemi di definanziarizzazione legati allo scoppio della bolla mobiliare.

Quindi se dovessi buttare due euro su chi puo’ accendere la miccia terrei molto d’occhio la Russia, allo stato attuale.

Devi essere connesso per inviare un commento.

L’elefante Debito che schiaccia il pallone gonfiato borsa … a no l’elefante esportazioni asiatiche che poggia sui debiti al consumo occidentali.