FINANCIAL: IL GENIO TORNA A CASA!

MenuController.getInstance().bindHandlers($(‘zoomedOutMenu’),{“zoomedOutMenu”:{“on”:”#F7F7F7″,”off”:”#BDBDBD”,”link”:”#000000″,”border”:”#000000″},”btn_share”:{“on”:”#E3E4E6″,”off”:”#F7F7F7″,”link”:”#000000″,”border”:”#000000″}});

FullViewMenuController.getInstance().bindHandlers($(‘zoomedOutMenu’),’out’);

Mille e una notte come ai bei tempi, la fregatura della lampada di Aladino funziona ancora, evviva le favole non solo leggende, sono pura realtà!

Nel contesto di mille e una note il genio di Ken Lewis Ceo di Bank of America, sussurra che il credito è messo male, molto male, sono infatti convinti a BOFA che il credito peggiorerà anche di molto prima di stabilizzarsi o migliorare.

" Credit is bad and we believe credit is going to get worse before it will eventually stabilize and improve. "

" Bank of America set aside $13.38 billion for credit losses in the quarter, up from the fourth quarter’s $8.54 billion. "

…..davvero non male per mille e una luce in fondo al tunnel!

Chissà forse nel primo semestre del 2010 o forse nel 2011! Lewis dice inoltre che i suoi economisti sono in contradizione per quanto riguarda i termini di recupero dell’economia e ci credo hai mai visto qualcuno che lavora presso una banca che possa esprimere liberamente il suo credo economico, mai!

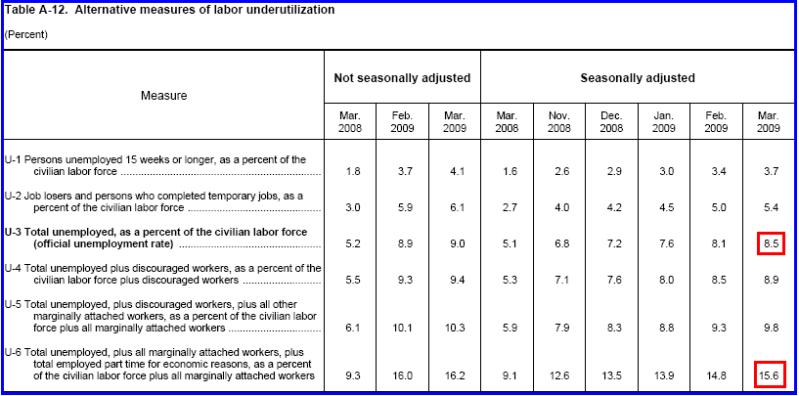

Si parla inoltre del tasso della disoccupazione, quell’asticella del 10 % che fa paura a tutti, ma come sempre si parla del nulla, nei dati ufficiali se un lavoratore che lavorava a tempo pieno e oggi fa un partime di due ore è considerato occupato, andate a vedervi la disoccupazione reale nella tabella qui sotto, leggetela bene, i calcoli si fanno con la realtà e non con la fantasia.

TABLE_A12_ALTERNATIVE_MEASURES_OF_LABOR:UNDERUTILIZATION!

Adesso vi dico un’altra cosina sottovoce in modo che non sento nessuno…….non vorrei mai turbare questa magica atmosfera da mille e una notte! Qualcuno vi ha mai raccontato che Wells Fargo ha il più grande portafoglio di mutui commerciale americano e dopo aver assorbito Wachovia con il suo carico di mutui ARMs si evidenzia anche in questo campo!

Per rinfrescarvi la memoria inoltre vi riporto quanto scritto in data 18 luglio 2008!

Seconds still lurking

Despite the optimism, a burgeoning portfolio of second-lien mortgages at Wells Fargo that had in recent weeks concerned analysts and investors hasn’t gone anywhere; and, if anything, Wednesday’s quarterly result also holds evidence that the credit losses in that particular portfolio have yet to fully reverberate throughout the bank.

Come scritto su Wikipedia in finanza un " SECOND LIEN LOAN " è una tipologia di mutuo con garanzie di seconda fascia, "secondo privilegio", il LIEN è una forma di security interest concesso su più voci di una proprietà per garantire il pagamento di un debito.

Una sorta di ipoteca di secondo grado, su un medesimo bene si possono iscrivere più ipoteche, a garanzia di crediti diversi. Ogni successiva ipoteca è, in ordine di tempo, contrassegnata da un numero, che prende il nome di grado (ipoteca di primo grado, di secondo grado e così via). Se il bene ipotecato verrà sottoposto a vendita forzata, con il ricavato della vendita si soddisferà anzitutto il creditore con ipoteca di primo grado e, se c’è un residuo, quello di secondo grado e così via (artt. 2852 ss.). Il creditore che ha una ipoteca di grado inferiore può estinguere, con il pagamento, il credito di chi ha un’ipoteca di grado superiore, con l’effetto di surrogarsi nei suoi diritti (surrogazione ipotecaria di pagamento, art. 1203, n. 1).

Solitamente i first lien vengono concessi sull’ 80 % della valore delle abitazioni e il restante 20 % viene coperto dai second lien.SECOND_LIEN_FALLOUT

Ebbene Wells Fargo abbonda con i "second lien" oggi le ipoteche di secondo grado non valgono nulla o quasi!

In casa JPMorgan un genio ribelle, non ci sta, un certo Matthew Jozoff vede unlteriori 400 miliardi di perdite a causa del continuo deterioramente del credito e molto probabilmente nuove ricapitalizzaizone necessarie.

Ma ci voleva un genio per comprendere che oltre al tornado dell’immobiliare residenziale e commerciale, stava per abbattersi quello dell’economia reale, la disoccupazione e la mancanza di investimenti, carte di credito, credito al consumo, leasing, prestiti agli studenti e chi più ne ha, più ne metta. E pensare che qualcuno vuole rimborsare il TARP……. Secondo lo stesso report ci sia aspetta un totale di 1.200 miliardi di svalutazioni, siamo solo al 70 % con circa 920 miliardi, l’ottimismo continua!

Per sostenere ICEBERGFINANZA clicca qui sotto

E ora ascoltate bene cosa dice l’amministratore delegato della Texas Instrumental:

" We also caution that the stabilization is likely being driven by customers that are slowing their inventory reduction and not by broad-based increases in end consumption or by customers rebuilding inventory . " CALCULATEDRISK

" Si avverte che la stabilizzazione può essere guidata da alcuni clienti che frenano la riduzione del loro inventario e non da un ampio aumento del consumo finale che costringe ad una ricostruzione dell’inventario stesso "

In "dialetto realistico" significa che non vi è alcuna ripresa se le aziende o le ditte al dettaglio stanno facendo salire leggermente la produzione per riempire i magazzini se il consumatore finale non compra e che la stabilizzazione è un sogno nel futuro!

Tu chiamala se vuoi deflazione!

Now that they have realigned their own production with the lower level of consumer end demand and reduced their existing chip inventory, order trends for our chips have started to improve. This leads us to believe that the worst of the inventory drain is now finished and our shipments will more closely reflect our customers’ production levels.

Questo invece sempre in dialetto economico significa che il punto minore di giacenza dei magazzini è ormai finito e che quindi le aziende che hanno provveduto a rintegrare i loro inventari se la domanda non parte nel secondo trimestre questa parvenza di ripresa finirà!

La società, leader mondiale nella produzione di chip per telefonini, ha archiviato il primo trimestre di quest’anno con un utile netto pari a 17 milioni di dollari, in forte calo rispetto ai 662 milioni dello stesso periodo del 2008. Il risultato per azione è stato di 0,01 dollari, superiori alle stime della comunità finanziaria che aveva invece messo in conto una perdita per azione di 0,03 dollari.

In discesa anche il fatturato che si è attestato a 2,1 miliardi di dollari, in netta flessione rispetto ai 3,3 miliardi dei primi tre mesi dell’esercizio precedente. Anche in questo caso però sono battute le stime degli analisti che si erano preparati ad una contrazione più marcata a 1,9 miliardi di dollari. TRENDONLINE

Thanks to Ritholtz.com

Ripeto per chi non avesse ben compreso, gli utili di questo primo trimestre risultano affascinanti, ovvero meglio delle attese in quanto la riduzione dei costi è impressionante, sono stati azzerati gli investimenti, azzerato il personale, si è trattato di una ricostituzione dei magazzini e di una serie di artifici contabili che non mancano mai in una recessione!

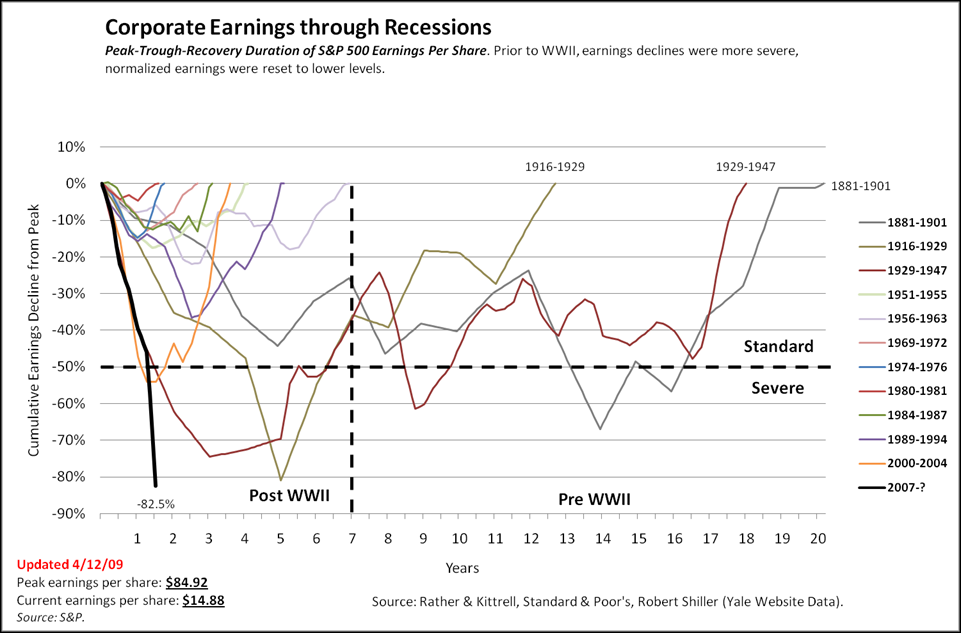

Per chi dice che i profitti non posso scendere in generale a zero date un’occhiata ala grafico qui sotto!

Il Conference Board’s Index of Leading Indicators (LEI) continua a scendere e gli unici componenti positivi sono la massa monetaria, le aspettative dei consumatori ( che lasciano il tempo che trovano in mezzo a questa tempesta ) e lo spread dei tassi di interesse, un pò pochino direi!

Torno a ribadire che ogni miglioramento degli indicatori economici è dato, come abbiamo visto nelle parole dell’amministratore delegato della Texas Instrumental, nella ricostituzione dei magazzini che non necessariamente significano ripresa dei consumi!

Three out of the ten components of LEI – real money supply, consumer expectations, and interest

In settimana ritorna la giostra delle vendite delle abitazioni, i dati sui cantieri sono stati ignorati, quelli sull’esplosione di foreclosures pure, quelli su un’acellerazione della caduta dei prezzi anche, vediamo

A proposito ho scoperto per quale motivo esistono gli inventari ombra, quelli secondo i quali le banche non riescono ad immettere un certo numero di abitazioni pignorate, quelli che vanno sotto il nome di REO’s; semplicemente perchè vengono devastati dai proprietari inferociti o da bande di teppisti organizzati!

Icebergfinanza come un cantastorie che si esibisce nelle strade e nelle piazze delle città!

La "filosofia" di Icebergfinanza resta e resterà sempre gratuitamente a disposizione di tutti nella sua "forma artigianale", un momento di condivisione nella tempesta di questi tempi, lascio alla Vostra libertà, il compito di valutare se Icebergfinanza va sostenuto nella sua navigazione attraverso le onde di questo cambiamento epocale!

Per sostenere ICEBERGFINANZA clicca qui sotto

Montecristo.

Trovo molto valida l’idea fatta dal blogger d’incontrarci tra di noi, magari a Roma.

House prices at discount now

by Dean Hamilton – Tampa FL

About Real Estate prices decline, we are living a typical scenario of a bubble burst where we do see a disconnection between values and prices.

We are now, both as single household and collectively paying the ticket of a incorrect economical behavior of millions of individuals that have been misled

in the buying decision process.

Where space is not at all a valuable commodity the price of an house should not in any case exceed 30%-40% of the mere construction cost plus taxes and fees.

We know that building cost of average single house hover around $120/ Sq.Ft. With this picture in mind nobody should have paid a nice 2000 Sq.Ft cottage

with garage more than $200.000 to $250.000.

It’s plenty of people around that in the last five year paid some 50% more than that thinking they did a good deal and after a couple of year they could even

withdraw additional cash from their lenders because home value increased (?) further. It’s difficult to say who have been the most foolish.

Now we do see on the street these houses sold for much less than building cost and I do believe that it is just a very short term market distortion due to the crisis and

desperate cash need of lenders.

I strongly suggest to consider the real bargain you can find on the street in these days without speculating too much if you can get few thousand bucks of further discount delaying the purchase. Sooner than later house price will return to normal market value based on building cost and if you have found the right home for your family you would have done a good deal in any case.

Of course if you are considering the purchase just on an investment base the approach should be different.

April 20, 2009 19:01 EDT

LE ALTRE VOLTE

Le altre volte, a metà crisi (18 mesi), arrivava un bel rimbalzo, poi 3-6 mesi di andamento laterale ed infine un altro annetto di passione.

Ma, stavolta, è diverso…

Caro Andrea, qual è il problema???

Anche Yunus ha presentato il suo libro nella sede della Fondazione Cariplo, con la presenza di Unicredit e Banca Intesa………..

Capisco il tuo rammarico per l’assenza di alcuni esponenti veramente rappresentativi ma credo che sia importante esserci comunque. Del resto il popolo degli onesti, la maggioranza silenziosa, e quelli che non fanno rumore vivono all’interno di un sistema, si tratta di attivarli nell’opera di diffusione di conoscenza e consapevolezza, credo che nessuno di noi voglia ribaltare un sistema, ma una rivoluzione culturale….s’ha da fare.

Tutti noi abbiamo contatti con una putrida palude ma possiamo non farci neanche sfiorare dal cattivo odore……….

Credo che, come tu hai imbarcato sul tuo veliero naviganti i più diversi, così al festival Icebergfinanza potrebbe raccogliere adesioni ad un modo di essere e non di apparire, ad una scala di valori alla cui cima ci sia l’Uomo e il suo bisogno primario di comunicare.

Neanche io mi faccio illusioni ma vale la pena seminare….e tentare…..

gracav

Egregio SD#1 …. è un piacere condividere certe visioni …. ma difficilmente anche i nostri “grandi imprenditori” si assumeranno la responsabilità delle scelte e … riusciranno a “socializzare” le perdite. Comunque la cina …. gli andrebbe troppo bene, per non parlare delle cinesi che notoriamente hanno un carattere di ferro.

E’ singolare come l’andamento di una borsa crollata di oltre il 50% in un anno, influenzi le dichiarazione di varie “eminenze” economiche, trovandole pronte a rincorrere ogni variazione positiva significativa per infondere “fiducia” ad un mercato “bastonato”, ma incapaci di effettuare alcuna reale modifica ad un sistema che si è rilevato autodistruttivo e che … non ha ancora minimamente completato la sua opera, come il nostro Capitano ci sta ricordando in questi articoli.

La mia speranza è ovviamente che riprenda a salire fino a tornare a valori più accettabili, ma oramai è diventato …. un gioco a troppe mani, politiche e finanziarie, dove si può guadagnare in ogni modo.

Comunque …. il valore della borsa, bene o male rispecchia e determina la ricchezza del paese che la possiede, la possibilità delle sue aziende di fare investimenti, contrarre debiti e sostenerli, la possibilità dei suoi azionisti di “spendere” e dell’economia reale di “tirare”.

Mercato immobiliare in calo (per essere “politici”), 50% in meno di valore medio azionario (sempre ottimisti), significa che in teoria ci siamo impoveriti enormemente tutti, che molti debiti fatti in precedenza, privati e “commerciali” non sono più garantiti da alcunchè.

Ora dovrebbe arrivare la “seconda passata”, la presa di realtà della società che … non ci sono più i soldi di prima e che occorre ridimensionare le pretese di vita. Immagino la contentezza delle fasce più deboli: in fondo la metà dello stipendio di un operaio non basta a garantire alcunchè …. la metà dello stipendio di un manager o di un politico (a qualsiasi livello) garantisce … le ferie comunque.

La cosa che più sorprende … è il non affrontare il problema da parte dei nostri politici, dei nostri “media”. Un muro di gomma quasi generalizzato, come se qualche mese di risalita della borsa possa aggiustare il tutto. Vorrei ricordare ai “positivi” che per tutto il tempo che questa crisi durerà … la gente deve mangiare. Tutti e possibilmente decentemente.

Tanto per “cambiare” argomento …. che splendore, che notizia … JP Morgan che è intenzionata a “fare shopping” di piccole banche locali USA. Tutti happy happy!

Che notizia confortante per l’economia USA e per lo stato federale, che dall’inizio della crisi ne ha già chiusi 87 di “stì barboni”. Per fortuna ora ci pensa la grande banca …. sostenuta dalla ricchezza del “suo” mercato aggiungerei.

Quale profonda sensibilità per il proprio territorio, la propria popolazione …. hai i conti in rosso? Non c’è problema, ti chiudo.

Di solito al venerdì si presentano i g-man e giù la serranda. Bella forza.

Peccato che tutta questa morale si frantumi davanti alle banche troppo grandi per fallire, o forse troppo marce per affondare.

E’ una farsa che dura da oramai due anni. Soldi alle grandi che continuano a speculare e se ne infischiano “del territorio”, pugno di ferro con le piccole banche, legate spesso alle economie locali di “non troppo piccole città”. Tanto per inciso … i depositi e i conti sono garantiti e alla fine “l’esborso” dello stato non è esagerato. Mentre i conti con i correntisti passano alla banca affianco …. finchè regge.

Delirio su delirio.

Le grandi banche …. tecnicamente fallite e salvate con il denaro pubblico, fanno shopping delle realtà minori, magari invischiate in problemi di liquidità ereditati proprio dalla crisi innescata dai grandi speculatori.

Francia R

Gran Bretagna in deflazione dopo quasi 50 anni

di Virginio Di Carlo

I prezzi al dettaglio sono crollati in Gran Bretagna nei primi mesi dell’anno in corso fino a far scendere l’indice di riferimento al livello negativo del -0,4% e comportando così, di fatto, l’ingresso del Paese in deflazione, per la prima volta dal 1960.

Dopo un totale appiattimento del Rpi (Retail price index) raggiunto nel corso di febbraio, infatti, l’indice è arrivato in marzo a perdere lo 0,4% su base annua, evidenziando chiaramente come nelll’economia inglese si stia registrando il più grave periodo di recessione a partire dalla seconda guerra mondiale.

Sceso anche il Cpi (Consumer price index), l’indice che misura l’inflazione dei prezzi al consumo, che passa dal 3,2% al 2,9%. Bank of England ha stimato una riduzione del livello di inflazione nei prossimi anni, con valori che dovrebbero avvicinarsi allo zero entro il 2011.

Ma per l’Rpi poteva andare molto peggio, almeno a giudicare dai giudizi espressi in quesi giorni da numerosi analisti europei. Per Colin Ellis, economista della Daiwa Secuirtiies, un aggravamento nell’andamento dell’indice dei prezzi al dettaglio è solo rimandato: «Il record negativo riferibile all’indice Rpi registrato a partire dal secondo dopoguerra risale al giugno del ’59, quando si scese al -0,8%. Ma su questi fronte si tratta solo di una questione di tempo: si toccheranno presto nuovi record». «L’indice dei prezzi al datteglio è stato trascinato in basso dal costante declino del mercato ipotecario». sostiene Ellis. «Molti proprietari di case hanno assistito una continua discesa delle rate dei loro mutui dopo lo storico taglio dei tassi – portati allo 0,5% – operato da Bank of England. Ma sono certamente scesi i prezzi di pane, prodotti ortofrutticoli e in quello dei trasporti publici».

Andrea: “Il Conference Board’s Index of Leading Indicators (LEI) continua a scendere e gli unici componenti positivi sono la massa monetaria, le aspettative dei consumatori ( che lasciano il tempo che trovano in mezzo a questa tempesta ) e lo spread dei tassi di interesse, un pò pochino direi!” Come segnalato da Andrea nel 2007 , il LEI è un valido segnale anticipatore delle recessioni. Il dato giusto da prendere in esame però non è la variazione mensile o trimestrale ! , bensì quello annuale. E questo dato annuale – causa la fortissima discesa nel 2008- sta dando segnali d’inversione! KESRIEL Gli attuali 3 unici componenti positivi sono quelli in realtà di maggior importanza predittiva ! I componenti sono 10. Tra i negativi ci sono tra gli altri : – i prezzi di borsa – i disoccupati ( che raggiungeranno come sempre il picco a fine recessione, ritengo superfluo analizzarlo per sostenere la tesi che la recessione continuerà a lungo) – e i permessi di costruzioni ( che secondo Andrea è bene che scendendano per smaltire gli stock d’immobili invenduti) . Tra i positivi – le aspettative sui consumi ( non diciamo da sempre che il PIL USA si basa sui consumi? ) , e – la massa monetaria che affiancata alla curva dei tassi costituiscono assieme al LEI Index complessivo un indicatore con capacità predittiva della recessione del 90%. da un vecchio grafico sempre pubblicato dal Capitano nel 2007 si evidenzia queste capacità predittive della curva dei tassi nei confronti degli ordini. Qui sotto la spead curve aggiornata a Marzo 2009 : Sempre rileggendo lo stesso Post del 2007 vi accorgerete che i primi componenti ad anticipare l’inversione sono stati -fiducia consumatori -stock price – spread sui tassi – tasso finanziamento banche . Ma allora non sembrava così pochino “Secondo Kasriel la cosa più stupefacente è che gli specialisti del Conference Board , l’organizzazione stessa che calcola e pubblica il LEI sembrano ignorare completamente il forte messaggio ciclico che potrebbe essere trasmesso.” sono le parole usate da Andrea. Ritengo che possa essere utile essere aggiornati su questo indicatore su cui Kesriel è stato anche premiato , no? Agli utili pari a zero del 1932 -1933 aggiungerei l’informazione che erano anni di deflazione di -10% annuo e quindi in termini reali non erano poi così malvagi ! Per tornare alla disoccupazione e dei consumi rifaccio notare come questa crisi , a differenza delle altre, a causa degli enormi stimoli governativi, della rapida discesa dell’inflazione e dei tassi in un paese enormemente indebitato , è caratterizzata da un importante aumento del potere d’acquisto delle famiglie ! Senza questo dato diventa fuorviante guardare appunto solo alla disoccupazione o all’azzeramento del MEW. Fogar

Andrea: “Il Conference Board’s Index of Leading Indicators (LEI) continua a scendere e gli unici componenti positivi sono la massa monetaria, le aspettative dei consumatori ( che lasciano il tempo che trovano in mezzo a questa tempesta ) e lo spread dei tassi di interesse, un pò pochino direi!” Come segnalato da Andrea nel 2007 , il LEI è un valido segnale anticipatore delle recessioni. Il dato giusto da prendere in esame però non è la variazione mensile o trimestrale ! , bensì quello annuale. E questo dato annuale – causa la fortissima discesa nel 2008- sta dando segnali d’inversione! KESRIEL Gli attuali 3 unici componenti positivi sono quelli in realtà di maggior importanza predittiva ! I componenti sono 10. Tra i negativi ci sono tra gli altri : – i prezzi di borsa – i disoccupati ( che raggiungeranno come sempre il picco a fine recessione, ritengo superfluo analizzarlo per sostenere la tesi che la recessione continuerà a lungo) – e i permessi di costruzioni ( che secondo Andrea è bene che scendendano per smaltire gli stock d’immobili invenduti) . Tra i positivi – le aspettative sui consumi ( non diciamo da sempre che il PIL USA si basa sui consumi? ) , e – la massa monetaria che affiancata alla curva dei tassi costituiscono assieme al LEI Index complessivo un indicatore con capacità predittiva della recessione del 90%. da un vecchio grafico sempre pubblicato dal Capitano nel 2007 si evidenzia queste capacità predittive della curva dei tassi nei confronti degli ordini. Qui sotto la spead curve aggiornata a Marzo 2009 : Sempre rileggendo lo stesso Post del 2007 vi accorgerete che i primi componenti ad anticipare l’inversione sono stati -fiducia consumatori -stock price – spread sui tassi – tasso finanziamento banche . Ma allora non sembrava così pochino “Secondo Kasriel la cosa più stupefacente è che gli specialisti del Conference Board , l’organizzazione stessa che calcola e pubblica il LEI sembrano ignorare completamente il forte messaggio ciclico che potrebbe essere trasmesso.” sono le parole usate da Andrea. Ritengo che possa essere utile essere aggiornati su questo indicatore su cui Kesriel è stato anche premiato , no? Agli utili pari a zero del 1932 -1933 aggiungerei l’informazione che erano anni di deflazione di -10% annuo e quindi in termini reali non erano poi così malvagi ! Per tornare alla disoccupazione e dei consumi rifaccio notare come questa crisi , a differenza delle altre, a causa degli enormi stimoli governativi, della rapida discesa dell’inflazione e dei tassi in un paese enormemente indebitato , è caratterizzata da un importante aumento del potere d’acquisto delle famiglie ! Senza questo dato diventa fuorviante guardare appunto solo alla disoccupazione o all’azzeramento del MEW. Fogar

Andrea: “Il Conference Board’s Index of Leading Indicators (LEI) continua a scendere e gli unici componenti positivi sono la massa monetaria, le aspettative dei consumatori ( che lasciano il tempo che trovano in mezzo a questa tempesta ) e lo spread dei tassi di interesse, un pò pochino direi!” Come segnalato da Andrea nel 2007 , il LEI è un valido segnale anticipatore delle recessioni. Il dato giusto da prendere in esame però non è la variazione mensile o trimestrale ! , bensì quello annuale. E questo dato annuale – causa la fortissima discesa nel 2008- sta dando segnali d’inversione! KESRIEL Gli attuali 3 unici componenti positivi sono quelli in realtà di maggior importanza predittiva ! I componenti sono 10. Tra i negativi ci sono tra gli altri : – i prezzi di borsa – i disoccupati ( che raggiungeranno come sempre il picco a fine recessione, ritengo superfluo analizzarlo per sostenere la tesi che la recessione continuerà a lungo) – e i permessi di costruzioni ( che secondo Andrea è bene che scendendano per smaltire gli stock d’immobili invenduti) . Tra i positivi – le aspettative sui consumi ( non diciamo da sempre che il PIL USA si basa sui consumi? ) , e – la massa monetaria che affiancata alla curva dei tassi costituiscono assieme al LEI Index complessivo un indicatore con capacità predittiva della recessione del 90%. da un vecchio grafico sempre pubblicato dal Capitano nel 2007 si evidenzia queste capacità predittive della curva dei tassi nei confronti degli ordini. Qui sotto la spead curve aggiornata a Marzo 2009 : Sempre rileggendo lo stesso Post del 2007 vi accorgerete che i primi componenti ad anticipare l’inversione sono stati -fiducia consumatori -stock price – spread sui tassi – tasso finanziamento banche . Ma allora non sembrava così pochino “Secondo Kasriel la cosa più stupefacente è che gli specialisti del Conference Board , l’organizzazione stessa che calcola e pubblica il LEI sembrano ignorare completamente il forte messaggio ciclico che potrebbe essere trasmesso.” sono le parole usate da Andrea. Ritengo che possa essere utile essere aggiornati su questo indicatore su cui Kesriel è stato anche premiato , no? Agli utili pari a zero del 1932 -1933 aggiungerei l’informazione che erano anni di deflazione di -10% annuo e quindi in termini reali non erano poi così malvagi ! Per tornare alla disoccupazione e dei consumi rifaccio notare come questa crisi , a differenza delle altre, a causa degli enormi stimoli governativi, della rapida discesa dell’inflazione e dei tassi in un paese enormemente indebitato , è caratterizzata da un importante aumento del potere d’acquisto delle famiglie ! Senza questo dato diventa fuorviante guardare appunto solo alla disoccupazione o all’azzeramento del MEW. Fogar

Andrea: “Il Conference Board’s Index of Leading Indicators (LEI) continua a scendere e gli unici componenti positivi sono la massa monetaria, le aspettative dei consumatori ( che lasciano il tempo che trovano in mezzo a questa tempesta ) e lo spread dei tassi di interesse, un pò pochino direi!” Come segnalato da Andrea nel 2007 , il LEI è un valido segnale anticipatore delle recessioni. Il dato giusto da prendere in esame però non è la variazione mensile o trimestrale ! , bensì quello annuale. E questo dato annuale – causa la fortissima discesa nel 2008- sta dando segnali d’inversione! KESRIEL Gli attuali 3 unici componenti positivi sono quelli in realtà di maggior importanza predittiva ! I componenti sono 10. Tra i negativi ci sono tra gli altri : – i prezzi di borsa – i disoccupati ( che raggiungeranno come sempre il picco a fine recessione, ritengo superfluo analizzarlo per sostenere la tesi che la recessione continuerà a lungo) – e i permessi di costruzioni ( che secondo Andrea è bene che scendendano per smaltire gli stock d’immobili invenduti) . Tra i positivi – le aspettative sui consumi ( non diciamo da sempre che il PIL USA si basa sui consumi? ) , e – la massa monetaria che affiancata alla curva dei tassi costituiscono assieme al LEI Index complessivo un indicatore con capacità predittiva della recessione del 90%. da un vecchio grafico sempre pubblicato dal Capitano nel 2007 si evidenzia queste capacità predittive della curva dei tassi nei confronti degli ordini. Qui sotto la spead curve aggiornata a Marzo 2009 : Sempre rileggendo lo stesso Post del 2007 vi accorgerete che i primi componenti ad anticipare l’inversione sono stati -fiducia consumatori -stock price – spread sui tassi – tasso finanziamento banche . Ma allora non sembrava così pochino “Secondo Kasriel la cosa più stupefacente è che gli specialisti del Conference Board , l’organizzazione stessa che calcola e pubblica il LEI sembrano ignorare completamente il forte messaggio ciclico che potrebbe essere trasmesso.” sono le parole usate da Andrea. Ritengo che possa essere utile essere aggiornati su questo indicatore su cui Kesriel è stato anche premiato , no? Agli utili pari a zero del 1932 -1933 aggiungerei l’informazione che erano anni di deflazione di -10% annuo e quindi in termini reali non erano poi così malvagi ! Per tornare alla disoccupazione e dei consumi rifaccio notare come questa crisi , a differenza delle altre, a causa degli enormi stimoli governativi, della rapida discesa dell’inflazione e dei tassi in un paese enormemente indebitato , è caratterizzata da un importante aumento del potere d’acquisto delle famiglie ! Senza questo dato diventa fuorviante guardare appunto solo alla disoccupazione o all’azzeramento del MEW. Fogar

Ciao Andrea, sempre lucido e preciso. Ora ti tocca tenere un seminario al Festival 🙂

Un piccolo consiglio tecnico, perchè non prevedere anche un formato pdf – newsletter della tua disamina giornaliera?

Ciao Max

Andrea: “Il Conference Board’s Index of Leading Indicators (LEI) continua a scendere e gli unici componenti positivi sono la massa monetaria, le aspettative dei consumatori ( che lasciano il tempo che trovano in mezzo a questa tempesta ) e lo spread dei tassi di interesse, un pò pochino direi!” Come segnalato da Andrea nel 2007 , il LEI è un valido segnale anticipatore delle recessioni. Il dato giusto da prendere in esame però non è la variazione mensile o trimestrale ! , bensì quello annuale. E questo dato annuale – causa la fortissima discesa nel 2008- sta dando segnali d’inversione! KASRIEL Gli attuali 3 unici componenti positivi sono quelli in realtà di maggior importanza predittiva ! I componenti sono 10. Tra i negativi ci sono tra gli altri : – i prezzi di borsa – i disoccupati ( che raggiungeranno come sempre il picco a fine recessione, ritengo superfluo analizzarlo per sostenere la tesi che la recessione continuerà a lungo) – e i permessi di costruzioni ( che secondo Andrea è bene che scendendano per smaltire gli stock d’immobili invenduti) . Tra i positivi – le aspettative sui consumi ( non diciamo da sempre che il PIL USA si basa sui consumi? ) , e – la massa monetaria che affiancata alla curva dei tassi costituiscono assieme al LEI Index complessivo un indicatore con capacità predittiva della recessione del 90%. da un vecchio grafico sempre pubblicato dal Capitano nel 2007 si evidenzia queste capacità predittive della curva dei tassi nei confronti degli ordini. Qui sotto la spead curve aggiornata a Marzo 2009 : Sempre rileggendo lo stesso Post del 2007 vi accorgerete che i primi componenti ad anticipare l’inversione sono stati -fiducia consumatori -stock price – spread sui tassi – tasso finanziamento banche . Ma allora non sembrava così pochino “Secondo Kasriel la cosa più stupefacente è che gli specialisti del Conference Board , l’organizzazione stessa che calcola e pubblica il LEI sembrano ignorare completamente il forte messaggio ciclico che potrebbe essere trasmesso.” sono le parole usate da Andrea. Ritengo che possa essere utile essere aggiornati su questo indicatore su cui Kesriel è stato anche premiato , no? Agli utili pari a zero del 1932 -1933 aggiungerei l’informazione che erano anni di deflazione di -10% annuo e quindi in termini reali non erano poi così malvagi ! Per tornare alla disoccupazione e dei consumi rifaccio notare come questa crisi , a differenza delle altre, a causa degli enormi stimoli governativi, della rapida discesa dell’inflazione e dei tassi in un paese enormemente indebitato , è caratterizzata da un importante aumento del potere d’acquisto delle famiglie ! Senza questo dato diventa fuorviante guardare appunto solo alla disoccupazione o all’azzeramento del MEW. Fogar

Andrea: “Il Conference Board’s Index of Leading Indicators (LEI) continua a scendere e gli unici componenti positivi sono la massa monetaria, le aspettative dei consumatori ( che lasciano il tempo che trovano in mezzo a questa tempesta ) e lo spread dei tassi di interesse, un pò pochino direi!” Come segnalato da Andrea nel 2007 , il LEI è un valido segnale anticipatore delle recessioni. Il dato giusto da prendere in esame però non è la variazione mensile o trimestrale ! , bensì quello annuale. E questo dato annuale – causa la fortissima discesa nel 2008- sta dando segnali d’inversione! KASRIEL Gli attuali 3 unici componenti positivi sono quelli in realtà di maggior importanza predittiva ! I componenti sono 10. Tra i negativi ci sono tra gli altri : – i prezzi di borsa – i disoccupati ( che raggiungeranno come sempre il picco a fine recessione, ritengo superfluo analizzarlo per sostenere la tesi che la recessione continuerà a lungo) – e i permessi di costruzioni ( che secondo Andrea è bene che scendendano per smaltire gli stock d’immobili invenduti) . Tra i positivi – le aspettative sui consumi ( non diciamo da sempre che il PIL USA si basa sui consumi? ) , e – la massa monetaria che affiancata alla curva dei tassi costituiscono assieme al LEI Index complessivo un indicatore con capacità predittiva della recessione del 90%. da un vecchio grafico sempre pubblicato dal Capitano nel 2007 si evidenzia queste capacità predittive della curva dei tassi nei confronti degli ordini. Qui sotto la spead curve aggiornata a Marzo 2009 : Sempre rileggendo lo stesso Post del 2007 vi accorgerete che i primi componenti ad anticipare l’inversione sono stati -fiducia consumatori -stock price – spread sui tassi – tasso finanziamento banche . Ma allora non sembrava così pochino “Secondo Kasriel la cosa più stupefacente è che gli specialisti del Conference Board , l’organizzazione stessa che calcola e pubblica il LEI sembrano ignorare completamente il forte messaggio ciclico che potrebbe essere trasmesso.” sono le parole usate da Andrea. Ritengo che possa essere utile essere aggiornati su questo indicatore su cui Kesriel è stato anche premiato , no? Agli utili pari a zero del 1932 -1933 aggiungerei l’informazione che erano anni di deflazione di -10% annuo e quindi in termini reali non erano poi così malvagi ! Per tornare alla disoccupazione e dei consumi rifaccio notare come questa crisi , a differenza delle altre, a causa degli enormi stimoli governativi, della rapida discesa dell’inflazione e dei tassi in un paese enormemente indebitato , è caratterizzata da un importante aumento del potere d’acquisto delle famiglie ! Senza questo dato diventa fuorviante guardare appunto solo alla disoccupazione o all’azzeramento del MEW. Fogar

Andrea: “Il Conference Board’s Index of Leading Indicators (LEI) continua a scendere e gli unici componenti positivi sono la massa monetaria, le aspettative dei consumatori ( che lasciano il tempo che trovano in mezzo a questa tempesta ) e lo spread dei tassi di interesse, un pò pochino direi!” Come segnalato da Andrea nel 2007 , il LEI è un valido segnale anticipatore delle recessioni. Il dato giusto da prendere in esame però non è la variazione mensile o trimestrale ! , bensì quello annuale. E questo dato annuale – causa la fortissima discesa nel 2008- sta dando segnali d’inversione! KASRIEL Gli attuali 3 unici componenti positivi sono quelli in realtà di maggior importanza predittiva ! I componenti sono 10. Tra i negativi ci sono tra gli altri : – i prezzi di borsa – i disoccupati ( che raggiungeranno come sempre il picco a fine recessione, ritengo superfluo analizzarlo per sostenere la tesi che la recessione continuerà a lungo) – e i permessi di costruzioni ( che secondo Andrea è bene che scendendano per smaltire gli stock d’immobili invenduti) . Tra i positivi – le aspettative sui consumi ( non diciamo da sempre che il PIL USA si basa sui consumi? ) , e – la massa monetaria che affiancata alla curva dei tassi costituiscono assieme al LEI Index complessivo un indicatore con capacità predittiva della recessione del 90%. da un vecchio grafico sempre pubblicato dal Capitano nel 2007 si evidenzia queste capacità predittive della curva dei tassi nei confronti degli ordini. Qui sotto la spead curve aggiornata a Marzo 2009 : Sempre rileggendo lo stesso Post del 2007 vi accorgerete che i primi componenti ad anticipare l’inversione sono stati -fiducia consumatori -stock price – spread sui tassi – tasso finanziamento banche . Ma allora non sembrava così pochino “Secondo Kasriel la cosa più stupefacente è che gli specialisti del Conference Board , l’organizzazione stessa che calcola e pubblica il LEI sembrano ignorare completamente il forte messaggio ciclico che potrebbe essere trasmesso.” sono le parole usate da Andrea. Ritengo che possa essere utile essere aggiornati su questo indicatore su cui Kesriel è stato anche premiato , no? Agli utili pari a zero del 1932 -1933 aggiungerei l’informazione che erano anni di deflazione di -10% annuo e quindi in termini reali non erano poi così malvagi ! Per tornare alla disoccupazione e dei consumi rifaccio notare come questa crisi , a differenza delle altre, a causa degli enormi stimoli governativi, della rapida discesa dell’inflazione e dei tassi in un paese enormemente indebitato , è caratterizzata da un importante aumento del potere d’acquisto delle famiglie ! Senza questo dato diventa fuorviante guardare appunto solo alla disoccupazione o all’azzeramento del MEW. Fogar

Andrea: “Il Conference Board’s Index of Leading Indicators (LEI) continua a scendere e gli unici componenti positivi sono la massa monetaria, le aspettative dei consumatori ( che lasciano il tempo che trovano in mezzo a questa tempesta ) e lo spread dei tassi di interesse, un pò pochino direi!” Come segnalato da Andrea nel 2007 , il LEI è un valido segnale anticipatore delle recessioni. Il dato giusto da prendere in esame però non è la variazione mensile o trimestrale ! , bensì quello annuale. E questo dato annuale – causa la fortissima discesa nel 2008- sta dando segnali d’inversione! KASRIEL Gli attuali 3 unici componenti positivi sono quelli in realtà di maggior importanza predittiva ! I componenti sono 10. Tra i negativi ci sono tra gli altri : – i prezzi di borsa – i disoccupati ( che raggiungeranno come sempre il picco a fine recessione, ritengo superfluo analizzarlo per sostenere la tesi che la recessione continuerà a lungo) – e i permessi di costruzioni ( che secondo Andrea è bene che scendendano per smaltire gli stock d’immobili invenduti) . Tra i positivi – le aspettative sui consumi ( non diciamo da sempre che il PIL USA si basa sui consumi? ) , e – la massa monetaria che affiancata alla curva dei tassi costituiscono assieme al LEI Index complessivo un indicatore con capacità predittiva della recessione del 90%. da un vecchio grafico sempre pubblicato dal Capitano nel 2007 si evidenzia queste capacità predittive della curva dei tassi nei confronti degli ordini. Qui sotto la spead curve aggiornata a Marzo 2009 : Sempre rileggendo lo stesso Post del 2007 vi accorgerete che i primi componenti ad anticipare l’inversione sono stati -fiducia consumatori -stock price – spread sui tassi – tasso finanziamento banche . Ma allora non sembrava così pochino “Secondo Kasriel la cosa più stupefacente è che gli specialisti del Conference Board , l’organizzazione stessa che calcola e pubblica il LEI sembrano ignorare completamente il forte messaggio ciclico che potrebbe essere trasmesso.” sono le parole usate da Andrea. Ritengo che possa essere utile essere aggiornati su questo indicatore su cui Kesriel è stato anche premiato , no? Agli utili pari a zero del 1932 -1933 aggiungerei l’informazione che erano anni di deflazione di -10% annuo e quindi in termini reali non erano poi così malvagi ! Per tornare alla disoccupazione e dei consumi rifaccio notare come questa crisi , a differenza delle altre, a causa degli enormi stimoli governativi, della rapida discesa dell’inflazione e dei tassi in un paese enormemente indebitato , è caratterizzata da un importante aumento del potere d’acquisto delle famiglie ! Senza questo dato diventa fuorviante guardare appunto solo alla disoccupazione o all’azzeramento del MEW. Fogar

sì , è vero #11 ! Ho fatto un po’ di casino, scusate Fogar

Una delle lezioni più importanti di questa crisi, più che in altre del passato, è la estrema debolezza e vulnerabilità di una parte consistente del tessuto economico reale ovvero di molte imprese Italiane (ed anche di molti enti ed istituzioni).

E’ cosa assodata che le varie componenti dell’economia si muovono con andamenti ciclici (che modulano portanti di lungo e lunghissimo periodo) ma che

la durata del ciclo non è uguale per tutte le componenti, alcune sono anzi anticicliche.

La sovrapposizione di funzioni cicliche è a sua volta una funzione ciclica o pseudo ciclica con minimi e massimi relativi anche molto distanti dalla media.

Anche considerando che stiamo vivendo una condizione statisticamente improbabile (ma tuttaltro che imprevedibile) in cui più fattori hanno trovato un minimo

contemporaneamente, e qui dovremmo aprire una parentesi sulla correlazione tra fattori che se tenuti indipendenti portano a previsioni false (vedi paper di David X Li), resta il fatto che molti sono andati incontro un prevedibile inverno rigido in costume da bagno (l’inverno è sempre prevedibile, la rigidità meno) .

Con la lodevole eccezione della “Famiglia Italiana s.p.a” che per fortuna resta sempre ben capitalizzata e scarsamente propensa all’indebitamento, aziende, enti e istituzioni sono arrivate alla crisi in uno stato patrimoniale allarmante pur venendo da almeno tre anni di vacche grasse (anche troppo, forse gli ormoni…).

Francia R ci ricorda che anche durante la crisi tutti devono mangiare, possibilmente decorosamente, vero e giusto, ma come è possibile che una azienda possa ritenersi sana se non ha IN CASSA una liquidità che le consenta almeno sei mesi di operatività. Le banche sono … quello che sono, ma se dovessero selezionare il merito di credito delle aziende Italiane guardando i loro bilanci non dovrebbero scucire un euro nella maggior parte dei casi. Aziende solidissime che non guadagnano un euro e che non hanno un Euro in cassa?

La spina dorsale dell’economia Italiana?

Poi potremmo anche parlare della disinvoltura con cui viene utilizzata la CIG, …

Quando si parla di nuove regole…

ad malora

Il Cuculo

Crisi: Usa, Geithner, gran parte banche ha ampia liquidita’

di ANSA

Si riscontrano segnali di miglioramento della fiducia

(ANSA) – ROMA, 21 APR – La maggior parte delle banche ha piu’ liquidita’ e maggiori capitali del necessario secondo il segretario al Tesoro Usa, Timothy Geithner. Parlando alla commissione del fondo Tarp del Tesoro Usa per il salvataggio delle banche, Geithner ha spiegato che l’incertezza sullo stato di salute delle banche ha determinato la contrazione del credito, che ‘rema contro la ripresa economica’. Tuttavia si riscontrano segnali di ‘miglioramento della fiducia’ e un ‘certo disgelo nel mercato del credito’.

….se lo dice pinocchietto Geithner c’è da crederci…a proposito, le 25 banche già fallite dall’inizio dell’anno come eran messe a liquidità..?? 🙂

ciao

giacomo

Per Fogar #11,

Cito quello k scrivi:

“Per tornare alla disoccupazione e dei consumi rifaccio notare come questa crisi , a differenza delle altre, a causa degli enormi stimoli governativi, della rapida discesa dell’inflazione e dei tassi in un paese enormemente indebitato , è caratterizzata da un importante aumento del potere d’acquisto delle famiglie ”

Ma k caxxo dici !??!?

Dove lo vedi tu un importante aumento del potere d’acquisto delle famiglie ????

Quale famiglia aumenta il potere d’acquisto? Le famiglie senza casa e senza lavoro???

MA smettila.

Non ti mando a quel paese perchè non è gentile farlo nel blog di Andrea …..

Huntre76Lima

The Baseline Scenario

What happened to the global economy and what we can do about it

Two Hearings On Banks Today

with 9 comments

This morning, by coincidence, there are parallel hearings on Capitol Hill dealing with the nature of our banking system and attempts to stabilize it. In the Cannon House Office Building, starting at 9:30am, the Joint Economic Committee will hear from Thomas Hoenig, Joseph Stiglitz, and me, on whether Big Finance is too big to save (see yesterday’s preview for details).

At 10am over on the Senate side (Dirksen Senate Office Building), Secretary Geithner will appear before the TARP Congressional Oversight Panel. We preview that event this morning on The Hearing, with a discussion of the context, the latest numbers, and our forecast of the ideas that will be expressed; it’s a viewer’s guide – but one that you can talk to by sending in comments (and, most important, your questions for the Secretary).

My questions for Secretary Geithner remain about the same as they were on February 7th. As reflected in those questions, I continue to worry that the Administration’s “wait-and-see” strategy is just increasing the ultimate costs – in terms of financial losses and unemployment. No government ever likes to tackle a severe banking crisis head on (mostly because that would greatly upset the financial elite), but it’s almost always the right thing to do.

I remain unconvinced by the Treasury’s line that “there is no alternative” to their approach. Or perhaps they are shifting towards the line that: “based on information that only the government has (and can have), it is our assessment that all other approaches would be more damaging.”

If that is now their position, we have built a financial system that is immune to democracy – today’s complexity and lack of transparency mean that it is easier than even to become too big to fail. The major banks now know this and will behave accordingly.

By Simon Johnson

..scusate m’è partito il commento sopra di Johnson… insomma una altra bella lavata di capelli! 🙂

marco

La rassicurazione di Geithner è decisamente intempestiva perchè viene ad interrompere una correzione di cui il mercato aveva bisogno.

Oggi non c’è sostegno ad ulteriore crescita dei corsi azionari, (molte trimestrali sono pure migliori delle attese ma a valori già scontati dal recupero delle scorse settimane) e bloccando la correzione si rischia di aprire una fase laterale lunga e volatile buona solo per i traders ma non per dare un segnale di stabilizzazione all’economia reale che cerca supporti consistenti su cui ripartire.

ad malora

Il Cuculo

il potere d’acquisto delle famigli è aumentato !?!?!?!?

dove su marte forse ?

tra affitto e bollete (approposito non dovevano diminuire? ) mi rimane poco e niente

per FOGAR..

Coi tassi bassi e gli stimoli dei governi… Abbiamo piu potere di indebitamento forse, altro che potere di acquisto!!!

per Huntre76: Se ti piacciono: – i fogli excel vai alla tabella 10 – i documenti pdf sempre alla tabella 10. – Se ti piacciono invece i grafici vai al grafico 14. Se avessi difficoltà ad interpretarne il significato , puoi sempre chiedere lumi a chi riesce a rimanere più calmo e obiettivo. Rimando a disposizione. Fogar PS sempre la stessa cosa , non si cerca di capire il punto di vista altrui ma si cerca di contrattaccarlo; ma soprattutto guai a chi osa dire qualcosa di positivo in questo Blog …

per Huntre76: Se ti piacciono: – i fogli excel vai alla tabella 10 – i documenti pdf sempre alla tabella 10. – Se ti piacciono invece i grafici vai al grafico 14. Se avessi difficoltà ad interpretarne il significato , puoi sempre chiedere lumi a chi riesce a rimanere più calmo e obiettivo. Rimando a disposizione. Fogar PS sempre la stessa cosa , non si cerca di capire il punto di vista altrui ma si cerca di contrattaccarlo; ma soprattutto guai a chi osa dire qualcosa di positivo in questo Blog …

per Huntre76: Se ti piacciono: – i fogli excel vai alla tabella 10 – i documenti pdf sempre alla tabella 10. – Se ti piacciono invece i grafici vai al grafico 14. Se avessi difficoltà ad interpretarne il significato , puoi sempre chiedere lumi a chi riesce a rimanere più calmo e obiettivo. Rimando a disposizione. Fogar PS sempre la stessa cosa , non si cerca di capire il punto di vista altrui ma si cerca di contrattaccarlo; ma soprattutto guai a chi osa dire qualcosa di positivo in questo Blog …

per Huntre76: Se ti piacciono: – i fogli excel vai alla tabella 10 – i documenti pdf sempre alla tabella 10. – Se ti piacciono invece i grafici vai al grafico 14. Se avessi difficoltà ad interpretarne il significato , puoi sempre chiedere lumi a chi riesce a rimanere più calmo e obiettivo. Rimando a disposizione. Fogar PS sempre la stessa cosa , non si cerca di capire il punto di vista altrui ma si cerca di contrattaccarlo; ma soprattutto guai a chi osa dire qualcosa di positivo in questo Blog …

Montecristo:

Ho appena letto che forse saranno concessi ulteriori prestiti a GM e Cliser per 5 miliardi di dollari “Ansa”

Quasi quasi ci vado pure io in America con tutti sti miliardi qualche milione per me ci sarà.

Fogar avrei qualche domanda in proposito sull’aumento del potere d’acquisto.

Come ben saprai si viene da anni di contrazione del potere reale d’acquisto dei salari Un’anno probabilmente non fa statistica se scendi di 10 e recuperi 1 la differenza rimane sempre negativissima. Oltretutto la contrazione e’ stata associata ad un aumento esponenziale dell’indebitamento delle famiglie per accensioni mutui(in alcuni anni le famiglie hanno avuto l’acqua alla gola per i tassi alti e oltretutto glieli hanno fatti variabili) ,comprare automobili e tanto altro.La valutazione va fatta sempre su un periodo medio- lungo(3- 5 anni )anche perchè probabilmente da settembre avremo una ripresa silente dell’inflazione.

La Coscienza del caos

X Fogar

copia e incolla data 3032009

Aprile Online.info

Per gentile concessione di AprileOnline.info… (continua)

Sito autore: aprileonline.info

L’indice del fatturato dell’industria e l’indice dei salari rappresentano il peggior dato dal 1991. I due indicatori sono scesi del 2,1% rispetto a dicembre.

Nel confronto su base trimestrale, il fatturato scende dell’8,8% e gli ordinativi del 14,2%. L’auto resta uno dei settori più colpiti.

Gli ordinativi sono scesi del 35,8% su base tendenziale, con una riduzione del 29,3% per la componente nazionale e del 43% per quella estera. Il fatturato è invece diminuito del 47,4% su base annua, con un crollo del 42,8% della componente nazionale e del 52,3% di quella estera.

‘Tante volte ho l’impressione che il susseguirsi di dati vecchi possono scoraggiare la ripresa e rendere più complessa la crisi’, ha commentato il ministro dello Sviluppo economico, Claudio Scajola, il quale afferma che ‘i monitoraggi ci segnalano che ci sono spiragli lontani ma ci sono’. ‘L’ho sentito dire anche dall’amministratore delegato di Fiat, Marchionne, e da altri esponenti dell’industria’. Ma l’ottimismo del ministro non trova riscontri nella realtà dei fatti.

I salari netti sono fermi al 1993: lo ha spiegato oggi, dati alla mano, l’Ires Cgil che nel suo ultimo rapporto sottolinea come dal 1993 al 2008, nonostante l’aumento dei prezzi, i salari hanno registrato una crescita pari a zero.

Secondo l’Ires-Cgil, infatti, l’inflazione è cresciuta del 41,6%, le retribuzioni contrattuali del 41,1% mentre le retribuzioni di fatto del 47,5%. Secondo i dati elaborati dall’Ires-Cgil sulle dichiarazioni dei redditi presso i Caaf, inoltre, circa 13,6 milioni di lavoratori guadagnano meno di 1.300 euro netti al mese e circa 6,9 milioni ne guadagnano meno di 1.000, di cui oltre il 60% sono donne.

E che gli stipendi fossero ‘al palo’ se ne sono accorti benissimo anche la maggior parte dei lavoratori dipendenti, visto che faticano terribilmente ad arrivare alla fine del mese anche quando usufruiscono di salari considerati ‘medi’.

Inoltre, i dati sui confronti internazionali ‘confermano l’insistenza di una questione salariale tutta italiana – si legge nell’indagine – in cui le retribuzioni nette italiane (a parità di potere d’acquisto) risultano inferiori di 12 punti rispetto a quelle spagnole, di 29 punti rispetto a quelle dei francesi, di ben 43 punti rispetto alle tedesche, di 56 punti rispetto ai salari dei lavoratori degli Stati Uniti, fino ad arrivare a meno della meta’ di quelle dei lavoratori inglesi’.

Più in dettaglio, tra il 1993 e il 2007 le retribuzioni italiane sono cresciute del 4 per cento (appena 750 euro) contro la crescita reale delle retribuzioni lorde dei lavoratori spagnoli del 10 per cento (1.700 euro), dei lavoratori tedeschi (4 mila euro) e americani (3.400 euro) del 13 per cento, dei francesi del 23 per cento (4 mila euro) e degli inglesi del 29 per cento (8.300 euro).

E non basta. Nei passati 15 anni ‘i lavoratori dipendenti hanno lasciato al fisco 6.738 euro cumulati, in termini di potere d’acquisto, tra la mancata restituzione del fiscal drag e l’aumento della pressione fiscale – dice il rapporto – Lo Stato ha dunque beneficiato di circa 112 miliardi di euro tra maggiore pressione fiscale e fiscal drag’.

Dunque ora ‘serve una nuova politica dei redditi, interventi più forti per sostenere la ripresa’, ha dichiarato il leader della Cgil Guglielmo Epifani, visto che ‘il fisco ha mangiato i pochi guadagni di produttivita”. E per cominciare a ‘dare una risposta concreta alla questione salariale’ Epifani ha chiesto ‘un aumento di 100 euro in busta paga a lavoratore.

Nell’impostazione del bilancio del 2010 – ha spiegato il numero uno di corso Italia – chiediamo che questo obiettivo venga assunto dal governo e contemporaneamente che tutti gli interventi del 2009 siano a sostegno di chi perde il lavoro e dei precari’. La copertura dell’aumento dei 100 euro in busta paga potrebbe provenire, secondo Epifani, da ‘una minore spesa per interessi sul debito pari a 7 miliardi nel 2009; la restituzione del fiscal drag del biennio 2008-2009 per almeno 4 miliardi di euro; la lotta all’evasione con il ripristino delle misure introdotte dal governo Prodi per recuperare almeno i 5 miliardi di euro mancanti dal gettito Iva, e infine, per la parte restante (4 miliardi) dalla maggiore propensione al consumo che contribuisce alla crescita del Pil (+1 per cento in quattro anni) e da un disavanzo contenuto recuperabile al 2011′.

Ai dati più che allarmanti sui salari italiani si aggiungono i numeri sulla disoccupazione nel biennio 2008-2010, che sfiora il milione di lavoratori, e l’incidenza pesantissima di prezzi e tariffe sul loro reddito.

E’ evidente che servirebbe una strategia politico-economica volta alla redistribuzione della ricchezza, vale a dire l’opposto di quanto sta accadendo in questo Paese da quando Berlusconi siede a palazzo Chigi.

Data di pubblicazione: 30/03/2009

Categoria: Lavoro e Fisco

Ultime news sull’argomento:

•Calcolo 730 2009 online: siti, servizi, software disponibili gratis

•Assegni e tempi di incasso: diminuiscono i giorni così come i costi da Ottobre 2009

•Licenziamenti insegnanti nel sud Italia, assunzioni al nord: si delinea riforma Gelmini

•Licenziamenti per crisi economica: Yahoo, Ubs e Air France tagliano migliaia di posti di lavoro

•730 2009: compilare online la dichiarazione dei redditi con un programma gratis Microsoft

Ultimi articoli in Lavoro e Fisco:

•Lavorare di più e da farsi da fare contro la crisi secondo Berlusconi: l’intervento di una giovane laureata

•Stipendi e potere di acquisto italiani tra i più bassi in Europa: retribuzioni ferme da 15 anni se rapportate all’inflazione

•Laureati in Italia 2008-2009: i più richiesti dal mercato del lavoro, stipendi e possibilità di carriera con la crisi inizia a farsi sentire pesantemente

•Perdere posto di lavoro: sostegni e ammortizzatori per disoccupati dalle Regioni. Nel Lazio arriva il reddito minimo di 7000 euro all’anno.

•Lavoro e giovani in Italia: puntare alle specializzazioni e al terziario o ritornare artigiani di qualità senza disprezzare settori che ci hanno fatti grandi nel mondo? Statistiche e considerazioni

La Coscienza del caos

Organo non comunista hihihihihihiihi

Sabato 5 Luglio 2008, 16:42

Salari: In Cinque Anni Perso Quasi Il 12% Del Potere d’Acquisto

Di (Fin/Ct/Adnkronos)

Roma, 5 lug. (Adnkronos) – Quasi il 12% in cinque anni. La perdita del potere d’acquisto dei salari sta assumendo proporzioni sempre piu’ evidenti. Le retribuzioni da lavoro dipendente, infatti, non tengono il passo dell’inflazione. E negli ultimi sei mesi la situazione e’ ulteriormente peggiorata, con il trend che fa segnare una brusca accelerazione: a gennaio la stessa rilevazione faceva segnare -10,9%. E’ un’indagine dell’ADNKRONOS, che rielabora calcoli di OD&M su dati ufficiali Istat, a fare il punto, aggiornato al 5 luglio, sull’andamento della capacita’ di spesa degli italiani che possono contare su un reddito fisso. Tradotto in termini reali, su 13.000 euro annue, 1.000 euro nette per tredici mensilita’, rispetto a due anni fa si sono perse 620 euro, che diventano 1.583 rispetto al luglio del 2003. La perdita del potere d’acquisto e’ costante negli ultimi 5 anni, dall’introduzione dell’euro: -4,6% rispetto a un anno e mezzo fa, -4,8% rispetto a due anni fa, -7,1% sul luglio 2005, -7,9% sul luglio 2004, -11,8% rispetto a luglio 2003. In termini assoluti, in due anni la riduzione registrata e’ di 620 euro l’anno per chi guadagna 1.000 euro al mese, di 1240 per chi ne guadagna 2.000, di 1.858 per chi ne guadagna 3.000, di 3091 per chi ha un reddito mensile netto di 5.000 euro.

Rispetto a cinque anni fa, chi guadagna 1.000 euro al mese, e quindi puo’ contare su 13.000 euro l’anno, ha visto ridursi il proprio potere di acquisto di 1.538 euro; chi ne guadagna 2.000 (26.000) di 3.064 euro; su 3.000 euro mensili (39.000 l’anno) la perdita del potere di acquisto e’ stata pari a 4.607 euro; su 5.000 euro (65.000) di 7.663.

La coscienza del caos

c’è un equivoco. io parlo, come fa sempre il Capitano, di dati USA ! Fogar

Geithner parla e le Borse annullano il ribasso

E’ stato il segretario al Tesoro americano, Tim Geithner, a dare il segnale di svolta dichiarando che la grande maggioranza delle banche americane ha capitali in eccesso rispetto al necessario. Il ministro ha anche aggiunto che ci sono segnali che la fiducia sta tornando nel mercato del credito. In questi giorni le banche americane sono tornate nel mirino degli investitori che aspettano con ansia l’esito degli stress test cui gli uomini del Tesoro Usa stanno sottoponendo le principali istituzioni finanziarie del Paese per vagliarne la solidità patrimoniale. E le parole di Geithner oggi hanno rassicurato non poco, dopo che ieri era circolata la voce, poi smentita, che su 19 banche sottoposte al test, ben 16 fossero risultate con patrimonio inadeguato.

Ciao Fogar come vedi c’è sempre qualcuno che sa accettare il confronto e comunque sia la dose di rispetto che trovi in questo blog non la trovi da nessu’altra parte!

Ora cercherò di usare parole semplici, è ora che economisti e company scendano dal piedistallo per spiegare in maniera semplice la situazione.

Io non sono un economista anche se ho la passione per l’economia e quindi interpreto alla mia maniera i dati; sino ad oggi i fatti mi hanno dato ragione, da domani si vedrà.

In effetti per quanto riguarda il LEI ma non solo ogni indicatore per avere una tendenza si deve dare un’occhiata al medio termine, alle variazioni anno su anno, possibilmente depurate dalla componente inflazione e stagionalità.

Ora interpretare alcuni dati all’inizio di una fase di recessione non significa interpretare gli stessi dati alla stessa all’inizio di una eventuale ripresa.

I segnali di inversione del LEI sono segnali di frenata della caduta o di stabilizzazione e probabilmente porteranno ad un rimbalzo, probabilmente assisteremo ad una W che ci accompagnerà almeno per un lustro ( 2007-2012 ) sottolineo come minimo!

Ora se siamo onesti io non ho mai sottolineo mai enfatizzato più di tanto un indice di fiducia dei consumatori ne positivo ne negativo che tiene in considerazione un campione di 5000 anime su una popolazione di centinaia di milioni di anime.

La massa monetaria è ghiacciata, non può produrre nessun effetto sull’economia perchè siamo all’inizio di una deflazione ( la sibillina inflazione di cui tutti parlano non arriverà prima di un anno se non più, l’unica possibilità è che il trading delle banche di investimento sulle ” materi prima di carta ” riprenda a ritmi forsennati, mai in questo caso nessuna azienda avrà il coraggio di aumentare i prezzi, nessuna!

Componenti di maggiore capacità predittiva nella madre di tutte le crisi finanziarie ed economiche della storia non significano nulla, sono saltate tante di quelle correlazione e di quelli indicatori che si tratta di tirare una moneta, abbiamo 50 % per parte di indovinare.

Per quanto riguarda la disoccupazione l’elemento nuovo di questa crisi è la sottoccupazione mai registrata a questi livelli nella storia e nessuno sa se la disoccupazione in questa crisi sarà un elemento che si spegnerà come ultimo riflesso di questa recessione.

Negli anni ottanta una recessione a W violentissima, avvenne in un altro contesto, e gli indicatori variarono come flipper, per esempio alla fine del secondo periodo si ebbe una ripresa strepitosa della produzione, dei consumi , dell’immobiliare etc.

Oggi qualunque ripresa non potrà esimersi da una profonda U o da un’ampia W sempre che all’orizzonte non si delinei un L che è la soluzione più probabile nel medio e lungo termine.

Oggi la curva dei tassi ci dice che l’inflazione è morta e sepolta e ci riporta alla situazione giapponese!

Gli ultimi dati sono chiari anche per coloro che continuano a urlare inflazione, certo che prima o poi arriva magari tra un paio di anni, quando avremo risolto questa terribile crisi con metodi che prefigurano la prossima.

Nel 2007 non sembrava pochino cosa visto che si parlava di recessione e non si chissà quale ripresa?

Utili pari a zero e deflazione a meno 10 % non significa che i prezzi non possano scendere di almeno un 5 % nella peggiore delle ipotesi oggi; se i prezzi delle abitazioni scendono del 30 % in media e quelli delle azioni del 40 % e di conseguenza la disponibilità delle pensioni 401K questa è l’anticamera della deflazione che si riperquoterà sui prezzi sull’occupazione sugli investimenti logorando terribilmente l’economia.

Prova a chiedere a chi continua a parlare di inflazione cosa ne pensa della realtà, dei dati usciti in America e oggi anche in Inghilterra e di quelli che stanno uscendo all’ingrosso in Italia e che per mezzo di una catena di distribuzione cannibale non riescono ad arrivare al dettaglio fino a che il consumatore non comprende l’arma terribile che ha in mano in una situazione deflativa.

Il potere di acquisto in una fase deflativa iniziale nella massa rimane soggetto alle pressioni della disoccupazione sino ad un punto di equilibrio e non vi è alcun stimolo fiscale che funziona quando la gente è piena di debiti, ripeto piena di debiti, neanche la deflazione che aumenta il debito.

Infine Fogar non osservare la pagliuzza nell’occhio del vicino sino a quando non osservi la trave che giace nel tuo, non ho sentito nessuna osservazione da parte tua al crollo del valore delle abitazioni nell’indice principe lo S&P CASE SHILLER indices prices, nulla a riguardo agli ultimi dati sui consumi, nulla a riguardo ai dati sulla produzione reali, sottolieno reali, nulla neppure all’osservazione del CEO di TEXAS che dice chiaramente che questa timida ripresa è da ricondurre alla ricostituzione delle scorte e quindi non certo ad una ripresa dei consumi, tutto ciò non è mai stato commentato da te come un segnale realmente negativo, anche tu ora tendi a voler evidenziare solo gli aspetti positivi.

Ora concludo dicendo semplicemente questo aspettiamo il tempo, lasciamo parlare il tempo, ma non domani, neanche questa estate, aspettiamo la fine dell’anno e il prossimo anno e poi riparleremo alla luce dei fatti!

Ciao a tutti Andrea

Mi spiace dirtelo.

Non sai quanto mi secca.

Hai ragione anche questa volta.

Mi spiace dirtelo.

Però nn posso farne a meno.

In cuor mio,per i miei figli,il mio lavoro……speravo avessi esaurito gli argomenti.

Dopo questi anni,tutto ho visto e non volevo crederci.

Solitamente dopo tre volte,la quarta, una boiata la dici.

E’ statistica.

Invece.

Hai ragione anche stavolta.

Andrea sei davvero bravo e mi auguro che riesci nel tuo intento.

Fare cambiare il sistema dal basso.

Non mollare,contro tutti e tutto!!!!!

Complimenti.

Saluti a tutto il blog.

Lui580

Cari tutti,

premesso che come tutti sappiamo i responsabili della crisi hanno piazzato i loro uomini molto vicino al nuovo Presidente USA, e che possiamo quindi aspettarci valanghe di soldi per quelli che sono “too big to fail”, vorrei sapere perché vi dovrebbe essere inflazione o deflazione e non tutte e due contemporaneamente per diverseb aree geografiche.

Gli USA sono superindebitati, bruciano trilioni di $ per sostenere un sistema finanziario al collasso, hanno (se ce ne fossimo dimenticati) almeno due guerre in corso che succhiano un mare di risorse e rischiano una grave crisi del dollaro con forte inflazione.

I falsi in bilancio autorizzati con l’abbandono del “mark to market” daranno respiro ai finanziari, e potranno sostenere le borse per un po’, ma alla fine il vero valore degli asset in portafoglio dovrà emergere.

Credo che noi Europei rischiamo invece un periodo di deflazione perché la BCE non ha seguito la Federal Reserve, e nel contempo assistiamo alla riduzione del potere di acquisto di milioni di europei, potere di acquisto che sarà molto difficile recuperare anche perché alcune fette di mercato vengono occupate dai “nuovi” produttori come la Cina e l’India e sarà difficile che le nostre imprese riescano nuovamente a recuperare visti i nostri alti costi di produzione. I posti di lavoro persi in Europa nell’industria sono, temo, persi per sempre e non verranno ricreati neanche da una ripresa globale, visto che i consumatori si orienteranno su prodotti a più basso costo. Un esempio lampante, nell’auto, è il clamoroso successo della Renault Dacia, o le liste di attesa chilometriche per la Nano.

Il calo dei costi delle materie prime ci svantaggia da questo punto di vista, dato che aumenta la parte del lavoro nel valore dei beni manufatturati, e possiamo quindi aspettarci un lungo periodo di utili in calo per le imprese europee che riusciranno a sopravvivere.

Guido

Bentornato -La Coscienza del Caos- molto istruttivo il post 25 sulla perdita d’acquisto delle retribuzioni medie. Purtroppo ce ne siamo accorti e dalle mie parti è da diverso tempo che le persone hanno “tagliato” gran parte delle spese superflue per poter vivere degnamente. Prossimamente si comincerà a tagliare anche il resto del “superfluo” e forse anche ricominciare ad allevare qualche piccolo animale per i bisogni personali (tipo galline, conigli, piccioni ecc ecc).

Francia R. #6 io credo che se i nostri “grandi imprenditori” hanno spostato delle produzioni in Asia lo hanno fatto sicuramente in accordo con la politica dei due paesi…forse non avevano alternative per entrare in quei mercati.

Invece noi gente comune dovremo cavarcela da soli, io spero vivamente che i popoli dell’Asia diventino più ricchi; ma spero anche che noi non diventeremo più poveri o almeno che la nostra ricchezza non diminuisca. In fondo è auspicabile che nel mondo ci sia più uguaglianza economica.

Anche l’Asia è un insieme di paesi con miliardi di persone, un infinità di etnie diverse, un infinità di lingue e dialetti completamente diversi, diverse culture e storie millenarie. E’ simile alla nostra vecchia Europa con tanti popoli, lingue e culture.

Un’amica Thai che ha vissuto e lavorato diversi anni in Europa a volte mi ripete questa battutta; come è possibile che voi europei così simili fisicamente e culturalmente vi siete combattuti ed uccisi in tante guerre??? siete prorio strani!!!!

E io gli rispondo; e voi Asiatici non vi siete combattuti uguale???

Lei mi risponde; tu non capisci niente di Asia!!!! hehehehe.

Adesso la mia amica è “sparita”….le Thai sono un pò strane…a volte spariscono per mesi o anni….và tu a capirle hehehe, chissà se ha compreso l’occidente!!!!

Un saluto

SD

Domanda…se il detto l’inflazione mangia i debiti e’ sempre stato vero, con la deflazione gli stessi non ce li si scrolla di dosso…

Saluti

Massimo

Caro SD,

i poveri, come i ricchi non hanno nazionalità.

I ricchi occidentali e asiatici sono solo contenti se i poveri occidentali e asiatici si scannano fra di loro così hanno le mani libere per ingrassare meglio.

Gli occidentali delocalizzano in asia e producono a prezzi stracciati per poi rivendere in occidente agli STESSI PREZZI dei beni prodotti in occidente.

Se non si capisce questo giochino continueremo a prendercela con il cinese o il rumeno immigrato di turno.

Matteo

Devi essere connesso per inviare un commento.

Buongiorno

Bello l’articolo di oggi sugli utili aziendali e disoccupazione, chissa quanto tempo ci vorrà ancora per stare un pò tranquilli?.

Francia R. #33 di ieri, leggo con piacere che ci siamo “capiti”, la tua frase:

“Comunque qualche anno fa, per motivi di lavoro ho avuto modo “di intravedere” le realtà con cui ci misuriamo e, se il mercato fosse libero veramente, non ci sarebbero storie ….. dalle nostre parti chiuderemmo in tanti.

Abbiamo giocato a fare gli imprenditori in casa d’altri, producendo “al meglio”, negando però tutte quelle conquiste sociali che hanno reso la nostra società vivibile, con la scusa che erano …. esseri inferiori.

Prima o poi la paghiamo, stanne sicuro.”

mi è piaciuta moltissimo; ed allora lasciamo che quei quattro imprenditori da strapazzo vadano a “comandare” in questo “altro mondo”, loro sono bravi “hanno capito tutto” e sono sicuri di conquistarlo……problema loro……tanti auguri di ottimi affari e business.

Io personalmente non ho nessun problema; lavora per gli USA o lavora per la CINA….devo sempre lavorare, cambia poco.

Un saluto

SD

P.S. Quasi, quasi scelgo di farmi comandare dai Cinesi Femmina (con la F maiuscola) hehehehehe. E’ uno scherzo………o forse nò!!!