in caricamento ...

CREDIT CRUNCH E DEBITO: MEMORIA CORTA!

Recentemente ho ricevuto una mail, la quale mi suggeriva che in giro c’è qualche scienziato che continua a sostenere che in Europa e in America, non c’è alcuna contrazione del credito, nessun problema, va tutto bene…

Nessuna contrazione del credito… Pmi, Cgia: calano i prestiti bancari, -5,3 miliardi in due anni https://t.co/cJQ3bcMq2H

— Andrea Mazzalai (@icebergfinanza) March 5, 2023

Infatti ci sono intere mandrie di cavalli che corrono ad abbeverarsi, immagino che se prima era già difficile trovare qualcuno che avesse il coraggio di sottoscrivere un mutuo casa allo 0,75%, oggi che a meno del 3,60% non lo trovi, tutti in fila fuori dallo sportello.

Ieri quella simpaticona di Lagarde, oltre a dire che è peccato indicizzare le pensioni all’inflazione, ha suggerito alle banche di darsi da fare per aiutare i mutuatari mentre lei continuerà ad alzare i tassi…

“Un aiuto importante potrebbe arrivare dalle banche nell’alleviare il rialzo dei tassi così da evitare seri problemi «Sono sicura che molte banche sono pronte a rinegoziare È nel loro interesse e non vogliono dei crediti non pagati nei loro bilanci»🤣🤣🤣 https://t.co/SDl2mNIziR

— Andrea Mazzalai (@icebergfinanza) March 5, 2023

Un aiuto importante potrebbe arrivare dalle banche europee, ha spiegato la presidente, varando le misure necessarie ad alleviare il rialzo dei tassi sui mutui così da evitare seri problemi ai debitori. «Sono sicura che molte banche sono pronte a rinegoziare – ha aggiunto -. È nel loro interesse e non vogliono dei crediti non pagati nei loro bilanci». In Spagna, così come in Italia, si è ipotizzato di applicare un cap, un tetto, ai tassi, un’idea che secondo Christine Lagarde rimane materia «fra creditore e debitore».

Ma davvero c’è qualche buontempone che crede che le banche verranno incontro ai loro mutuatari?

Il ceo della BCE che chiede ai suoi azionisti di rinunciare al regalino che la banca centrale a confezionato per le banche, a scapito dei mutuatari. Roba da ridere per un mese.

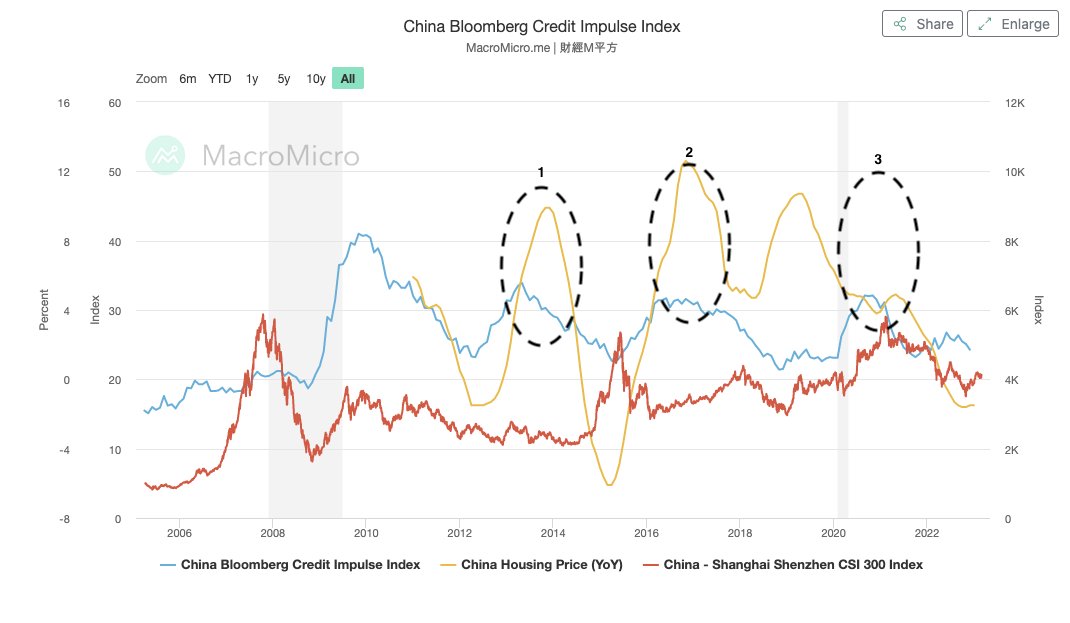

In Cina il credito è tornato in contrazione…

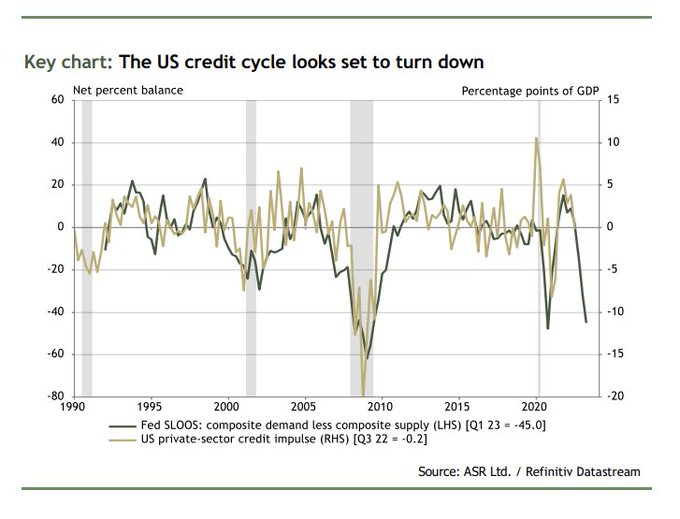

In America sta precipitando…

In Europa poi è una meraviglia…

Ma ovviamente tutti con il nasino all’insù a guardare nello specchietto retrovisore.

Ma davvero c’è qualche ingenuo che crede che con questi tassi l’economia globale possa volare?

In America negli ultimi decenni del secolo scorso la crescita era mediamente del 3,5% all’anno, oggi con decine di trilioni di dollari di liquidità in circolazione agonizza intorno al 2 %.

E badate bene, negli ultimi 20 anni con tassi a zero o quasi!

E ora che i tassi sono decollati, grazie alla stupidità delle banche centrali, qualcuno parla di ripresa economica?

Come suggerisce Lacy Hunt, uno degli economisti più illuminati degli ultimi anni, ogni dollaro aggiuntivo di debito nel 1980 durante la Grande Inflazione, generava almeno una crescita di 60 centesimi di Pil, ultimi anni nei quali la produttività del debito è aumentata. Nel 2019 siamo arrivati a soli 27 centesimi di crescita, ci vogliono circa 3,7 dollari di prestito per creare un dollaro di crescita economica e il rapporto è in costante peggioramento, quanto può durare?

Suvvia, tornate sulla terra!

Chi è con noi dal 2007 non può non conoscere Cullen Roche, autore di Pragmatic Capitalism, un blog molto seguito a quei tempi.

Incredible collapse in M2 money supply growth.

People were very concerned this would cause hyperinflation back in 2020…. pic.twitter.com/BZyZm0XVQC

— Cullen Roche (@cullenroche) January 24, 2023

Anche lui fa notare come noi in OUTLOOK 2023, il collasso della moneta in circolazione, M2, ovvero banconote e monete in circolazione, attività finanziarie come mezzi di pagamento, depositi bancari e postali, moneta legale, riserve obbligatorie (M1) e altre attività a liquidità elevata.

Abbiamo sentito parlare di iperinflazione quando nel 2020 M2 esplodeva al rialzo, ma oggi non sentiremo parlare di deflazione, perchè in fondo è una parola che terrorizza i banchieri centrali da sempre.

Loro amano l’inflazione!

Osservando qui sotto la dinamica a lungo termine, viene subito in mente la Grande Depressione o meglio ancora la seconda guerra mondiale.

Ma va bene così, voi continuate ad osservare le magie dei mercati azionari.

A proposito, un suggerimento, questo spike sul mercato tedesco è l’ultimo, come suggerito dal nostro Puntosella la prossima settimana ci divertiamo.

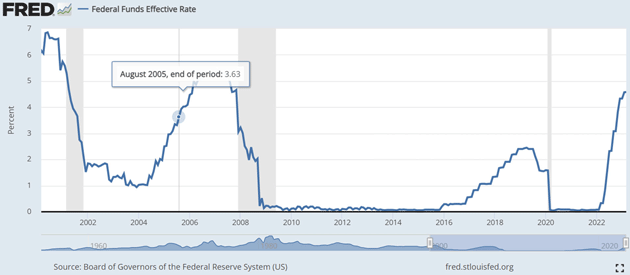

Nel fine settimana John Mauldin ha pubblicato la sua newsletter, ripercorrendo il suicidio monetario della Fed dal 2004 al 2010. Suicidio che ovviamente oggi viene ripetuto… Thoughts from the Frontline dal titolo How It Started/How It’s Going

Un bel ripasso che servirebbe a molti …

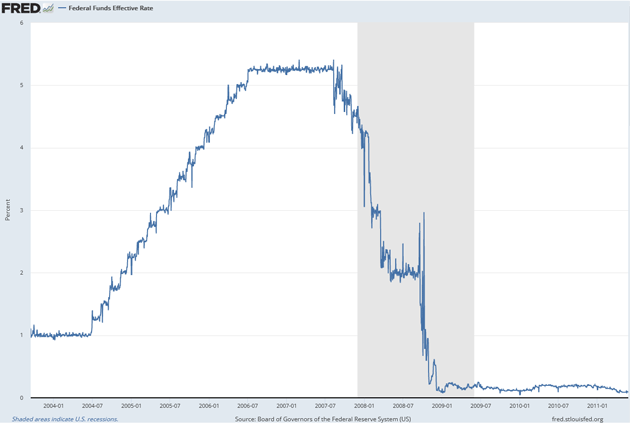

Qualcosa del genere accadde durante la Grande Recessione. Oggi dimentichiamo esattamente come si è svolto quel periodo, quindi rivediamo la sequenza. Possiamo farlo visivamente seguendo i cambiamenti nel tasso dei fondi federali. Eccolo dal 2004 al 2010.

Fonte: Fred

Il periodo di espansione è iniziato con la Fed che ha mantenuto il suo tasso ufficiale principale all’1%, dove aveva toccato il minimo dopo il ciclo precedente. Nell’estate del 2004 la Fed ha pensato che fosse giunto il momento di alzare i tassi, e lo ha fatto costantemente per i due anni successivi. Se quella crescita temperata non è ancora chiara. Può darsi che la prospettiva di tassi più alti abbia reso le persone ancora più desiderose di acquistare case (e gli istituti di credito più desiderosi di finanziarle) prima che i tassi aumentassero ulteriormente.

Indipendentemente da ciò, alla fine del 2007 era abbastanza chiaro che qualcosa non andava… abbastanza da giustificare una risposta. Così iniziarono i tagli dei tassi. Poi nel 2008 Bear Stearns è imploso, seguito mesi dopo da Lehman Brothers.

Ad ogni passo lungo il percorso, i funzionari della Fed pensavano (come molti analisti) di avere la situazione sotto controllo. (“I subprime sono contenuti.”) I bei tempi sarebbero ripresi a breve. Non l’hanno fatto.

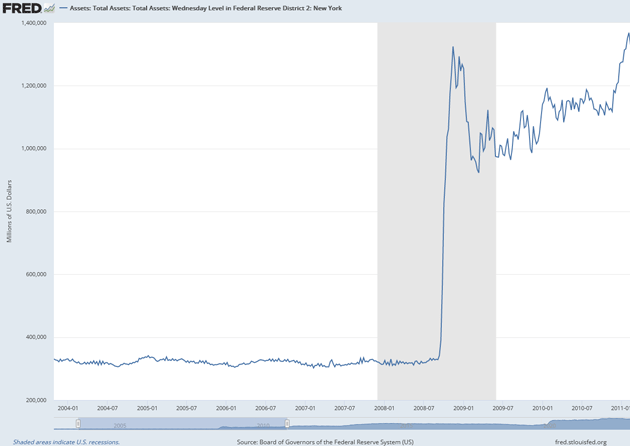

Questo grafico mostra le attività del bilancio della Fed per lo stesso periodo del grafico dei tassi sopra.

Fonte: Fred

… un rapido tentativo di ridurre il bilancio un paio di mesi dopo si è scontrato con un muro di mattoni. Il denaro gratuito si è rivelato piuttosto popolare.

Nel marzo 2009 la Fed ha ampliato il suo programma di acquisto di MBS e ha aggiunto anche acquisti di buoni del Tesoro. Inizialmente li hanno definiti temporanei, con date di fine e importi limitati. Molto presto, però, fu chiaro che quei limiti erano solo parole.

La Fed era in trappola e avrebbe continuato a stimolare a tempo indeterminato.

La Fed era in trappola e avrebbe continuato a stimolare a tempo indeterminato.La Fed era in trappola e avrebbe continuato a stimolare a tempo indeterminato.La Fed era in trappola e avrebbe continuato a stimolare a tempo indeterminato.La Fed era in trappola e avrebbe continuato a stimolare a tempo indeterminato.La Fed era in trappola e avrebbe continuato a stimolare a tempo indeterminato.

Ma davvero qualche ingenuo pensa che questa volta è diverso e la Fed non è in trappola?

Si lo so, riflettere troppo fa male, meglio vivere di illusioni.

Se avete tempo, rileggetevi la storia e soprattutto quella del Giappone, con qualche intervallo inflazionistico, le deflazioni da debito, durano dai 33 anni minimo ai 47 della seconda guerra mondiale.

E qualcuno è disposto a credere che dopo soli 15 anni è già tutto finito!

Auguri!

Buon fine settimana e sostenete il nostro lavoro se ci credete, abbiamo bisogno di Voi, non si resiste sul WEB, in mezzo a un mondo manipolato per 16 anni, se non si racconta la realtà, si cerca di trovare la verità.

Grazie di cuore per il Vostro sostegno!

Il nostro Machiavelli è tornato nel fine settimana, con ” Spy balloon, palloni spia ” l’orizzonte diventa sempre più limpido!

L’informazione indipendente ha bisogno anche del Tuo prezioso sostegno!

E’ uscito il nuovo Machiavelli, “Spy balloon, palloni spia” per tutti coloro che hanno contribuito o vorranno contribuire al nostro viaggio, con costanza o generosità.

I manoscritti da inizio anno sono stati una bussola perfetta dopo un periodo di crisi, ma come sempre la verità è figlia del tempo.

Ribadisco per l’ennesima volta che se ci sono problemi di ricezione, firewall, spam, comunicazione tra i diversi provider dovuti a invii multipli, basta inviare una mail e il nostro STAFF che provvederà a risolvere il problema.

Grazie a chi vorrà contribuire liberamente al nostro viaggio!

A questo indirizzo il nostro PUNTOSELLA aggiornerà nei commenti la sua personale rubrica mensile…

Lo trovate anche su TWITTER

Ricordo a tutti coloro che avessero bisogno, che ICEBERGFINANZA è anche consulenza a 360 gradi, in mezzo a questa tempesta perfetta.

Cliccando sul link qui sotto e mandando una mail a icebergfinanza@gmail.com è possibile avere una consulenza strategica sui possibili sviluppi macroeconomici e finanziari dei prossimi mesi, oltre a ricevere i nostri manoscritti. Buona giornata Andrea

Chiunque volesse sostenere il nostro viaggio riceverà in OMAGGIO le analisi di Machiavelli. Per contribuire al nostro viaggio basta cliccare SUL BANNER a fianco dei post sul lato destro della pagina o andare alla sezione DONAZIONI…

SEMPLICEMENTE GRAZIE!

“Il ceo della BCE che chiede ai suoi azionisti di rinunciare al regalino che la banca centrale ha confezionato per le banche, a scapito dei mutuatari. Roba da ridere per un mese.”

Dopo più di dieci anni di ‘denaro a costo zero’, in conseguenza della politica monetaria delle BC che ha portato a ZERO il margine di operatività per le banche, ora che finalmente quest’ultime rivedono il ritorno di un minimo margine di operatività grazie all’aumento dei tassi, beh… è quasi come dire ad un assetato nel deserto privo d’acqua da giorni, di non bere quando finalmente ce l’ha a disposizione… figurarsi se tutte le banche UE non approfitteranno di questo momento… a volte c’è quasi da chiedersi con quale ingenuità o con quale coraggio ‘la grinzosa’ messa al vertice della BCE spera di essere ascoltata nei propri inutili discorsi e consigli indesiderati…