in caricamento ...

UNA SITUAZIONE FONDAMENTALMENTE SOLIDA!

Abbiamo visto Bernanke prendere il Nobel per l’economia dopo aver negato centinaia di sirene di allarme in mezzo alla crisi subprime, Draghi negare più vote quest’anno che saremo caduti in recessione, in fondo il mestiere di un banchiere centrale è quello di mentire, nascondere la realtà…

Come sempre nella storia capacità finanziaria e perspicacia polita sono inversamente proporzionali. La salvezza a lunga scadenza non è mai stata apprezzata dagli uomini d’affari se essa comporta adesso una perturbazione nel normale andamento della vita e nel proprio utile. Cosi si auspicherà l’inazione al presente anche se essa significa gravi guai nel futuro.

Questa è la minaccia per il capitalismo (…) E’ ciò che agli uomini che sanno che le cose vanno molto male fa dire che la situazione è fondamentalmente sana!

Questa frase del grande JK GALBRAITH è un’altra pietra fondamentale su cui si basa da anni il nostro viaggio insieme alla …”Verità figlia del Tempo!”

La dinamica dei mercati delle ultime due giornate della scorsa settimana, ha basi tecniche dettate dalle coperture e ricoperture di gestori in preda al panico per un dato qualunque come quello sull’inflazione, che non staremo qui ad elencarvi, la sostanza è che il saldo alla fine è ZERO!

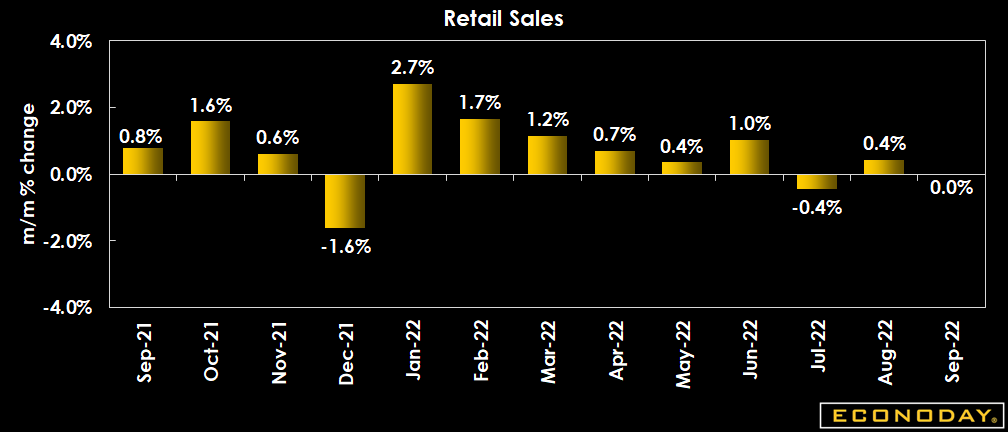

Prima di trattare in maniera semplice e sintetica l’argomento relativo al debito pubblico e ai titoli di Stato, una breve parentesi dedicata alla spettacolare performance delle vendite al dettaglio in America, uscite venerdì scorso…

ZERO!

Non importa cosa vi raccontano i media mainstream, nessuno dei dati che vi rifilano sono aggiustati alle variazioni di prezzo.

In termini reali, ovvero con i consumi depurati dall’effetto inflazione, le vendite al dettaglio sono diminuite in 5 degli ultimi sette mesi, per gli ultimi tre mesi la somma è ZERO!

Sintetizzando, se togliamo l’effetto inflazione, le vendite sono PESSIME, punto!

Siamo in recessione, loro vi dicono di no, non importa quello che vi dicono, siamo alle porte di un lunghissimo periodo di stagnazione!

Ma veniamo a noi, ricordate la Yellen?

Governatrice della Federal Reserve. Ebbene ora fa il segretario al tesoro americano.

Ha negato per mesi l’inflazione, ha negato per mesi che il mercato dei titoli di Stato non ha alcun problema.

Ora invece…

Treasury Secretary Janet Yellen cited concerns about the potential for a breakdown in trading of US Treasuries, as her department leads an effort to shore up that crucial market https://t.co/s1vUvs9xxs

— Bloomberg (@business) October 12, 2022

Il segretario al Tesoro Janet Yellen ha citato le preoccupazioni per il potenziale di un guasto nel commercio dei Treasury statunitensi, poiché il suo dipartimento guida uno sforzo per sostenere quel mercato cruciale.

“Siamo preoccupati per una perdita di liquidità adeguata nel mercato”, ha detto Yellen mercoledì rispondendo alle domande a seguito di un discorso a Washington. La capacità di bilancio dei broker-dealer di impegnarsi nel market making dei Treasury non è aumentata molto, mentre l’offerta complessiva di Treasury è…

Esplosa!

Semplifico1 E’ compito di una banca centrale far funzionare il mercato dei titoli di Stato di un Paese, lo fanno alla luce del sole o anche nell’ombra, figurarsi di cosa volete che sia preoccupata la Yellen.

Loro lo sanno, finiscono tutti ai giardinetti a dare mangimi ai piccioni se il mercato obbligazionario di un Paese si rompe, figurarsi quello americano.

Infatti, nello spazio di un istante fanno finta di fare un sondaggio per chiedere a tizio, caio e sempronio, se è il caso che si mettano loro a sostenere il mercato obbligazionario come stanno facendo in questi giorni tutte le banche centrali mondiali.

Ricompriamo tutto noi, prima che crolli tutto… https://t.co/ssUQLQ5y0y

— Andrea Mazzalai (@icebergfinanza) October 15, 2022

Il Dipartimento del Tesoro statunitense chiede ai principali dealer di titoli del Tesoro USA se il governo debba riacquistare alcune delle sue obbligazioni per aumentare la liquidità nel mercato da 24 trilioni di dollari.

Ci sarebbe da ridere per un secolo, ma lasciamo perdere!

Dopo aver risposto in maniera esauriente a molte delle Vostre domande nel fine settimana, qui condividiamo un concetto semplice, semplice…

Contrary to popular belief, higher levels of government and private debt lead to lower (real) yields over time – not higher.

It's all about equilibrium: a world swimming in (unproductive) debt needs lower and lower real yields to remain functional. pic.twitter.com/482iuDzMYn

— Alf (@MacroAlf) October 16, 2022

Contrariamente alla credenza popolare, livelli più elevati di debito pubblico e privato portano a rendimenti (reali) inferiori nel tempo, non superiori. È tutta una questione di equilibrio: un mondo immerso nel debito (improduttivo) ha bisogno di rendimenti reali sempre più bassi per continuare a funzionare.

Spero che sia chiaro, è la sintesi del trend secolare, la deflazione da debito, il resto pura illusione!

Salve,

che ne dice di chi sostiene che non si sta andando in stagflazione perchè i dati dell’occupazione esprimono un tasso record di bassa disoccupazione? (cfr. https://www.zerohedge.com/markets/central-banks-are-impotent-russell-napier-warns-shift-power-cannot-be-underestimated)

Inflazione in Italia a settembre: 8,9%

rendimento BTP 10 anni: 4,7% rendimento reale BTP: – 4,2%

Qualcuno sa spiegarmi la convenienza di acquistare BTP se l’inflazione non scende?

Non mi pare una condizione di deflazione, se i conti son questi. Ma forse i miei sono solo i conti della serva…

In altre parole, il modo più semplice di fare i conti indica che chi ha puntato o punta adesso sul tasso fisso sarà remunerato solo se l’inflazione torna sotto il 4%. Non c’è più tanta differenza tra Europa e USA in termini di rendimento, prescindendo da un possibile apprezzamento del dollaro.

L’inflazione “brucia” denaro: quindi anche i debiti. L’Italia, molto indebitata, scarica sugli investitori e sui consumatori questo elemento distruttivo.

Come emittente abbiamo quindi “risparmiato” circa 270 miliardi, solo in parte ridotti dall’aumento degli interessi. Naturalmente, la recessione riduce le entrate fiscali e ciò non è certo positivo per le nostre casse pubbliche ma per il momento il mercato “premia” l’emittente e “punisce” l’investitore: sono d’accordo con voi

non siamo in deflazione, perlomeno non ancora, ma non è obbligatorio investire in BTP. Si possono anche lasciare i soldi in CC e perdere 8,9% invece del 4,2%….ammesso e non concesso che il BTP sia una storia a lieto fine. Oppure si possono comprare azioni e sperare nel lungo periodo. Oppure fare come George Best: “Ho speso molti soldi per alcool, ragazze e macchine veloci. Il resto l’ho sperperato.”

Va tutto bene, ciò che conta è la consapevolezza

Se i BTP non sono una storia a lieto fine l’ordine di grandezza del problema è tale che anche la perdita di una parte dell’investimento diventa secondaria. Per chi teme questo scenario credo ci sia solo l’oro fisico da tenere in una cassetta di sicurezza.

Investire OGGI su un Btp a 10 anni al 4% (io ho acquistato al 3.5% a 5 anni) potrebbe essere una buona idea quando il trend deflativo secolare da sempre indicato da Andrea ritornerà in primo piano.

“Se i BTP non sono una storia a lieto fine…”

uno Stato come l’Italia, con un livello di crescita MOLTO BASSO (non tragga in inganno il +6,6% di PIL fatto registrare nel 2021 perchè conseguenza macro di un fattore anomalo imprevisto che ci ha portati a perdere il -9,0% l’anno precedente) ed un debito pubblico ABNORME (2.750 miliardi di € da ultima rilevazione), in tempi ‘normali’ ormai passati [e consegnati alla storia] dovrebbe garantire assai più del 4% di interesse ai sottoscrittori del suo debito… questo grazie all’azione della BCE, che è l’unico motivo per esserne grati, anche se di fatto la stampa illimitata di carta moneta ha generato PROBLEMI assai più complessi di difficile risoluzione, anche uscendo dal solo ambito italiano, ma questa è un altra storia…

Per quello che ho detto, finchè ci sarà un minimo di coesione a garantire l’€, non credo sia possibile che l’Italia possa fare la fine dell’Argentina di fine millennio (quelcuno se la ricorda?)… Certo però è che, in mezzo a tutto questo caos, tutto è possibile e tutto può avvenire… anche una fine precoce imprevista e non calcolata dell’€ come moneta unica a garantire ‘il collante’ nell’UE (a dire il vero l’unico collante a tenere insieme 27 Stati che in 20anni non sono ancora riusciti a darsi una vera UNIONE POLITICA).

Dicevo ‘tempi normali’ ormai passati, perchè dovrebbe essere chiaro che il periodo storico presente è quello più complesso e caotico che si sia mai presentato da vivere…

Quando singole società private quotate in borsa arrivano a capitalizzare più del PIL di uno Stato sovrano appartenente al ‘G7’ significa che si è oltrepassata la soglia della ragione… quello cui stiamo assistendo è la fine della corporazione di governo degli Stati sovrani, a favore di singole società private e di singoli soggetti (come Bill Gates, Elon Musk o Jeff Bezos) che stanno assumendo IL CONTROLLO DEL MONDO attraverso FINANZA ed INTELLIGENZA ARTIFICIALE. Un mondo fatto di pochi super-ricchi e pochi ricchi, ed una ENORME massa omogenea indistinta di poveri. Con la fine di ogni forma di WELFARE e di garanzia sociale che era stata faticosamente conquistata nella seconda metà del 900. Non un bel mondo da vivere, ma pur sempre un mondo…

🙁

Non sono in grado di comprendere i grafici di Puntosella a meno che lui stesso non li spieghi con chiarezza.

La sua spiegazione dell’analisi del DAX per periodi decennali era appunto chiara. Da qui al 2028 il DAX non dovrebbe scendere sotto 10800 nè salire oltre 14495, con variazioni quindi in positivo e in negativo non superiori al 15% dal valore attuale. Considerato che dai massimi di gennaio 2022 il DAX è attualmente è a -20%, diciamo che più di metà della discesa sarebbe compiuta ma che anche la risalita nei prossimi anni dovrebbe essere limitata.

Questa situazione mi pare indichi che il recupero delle perdite sarà lento e che forse anche i superconsigliati PAC sull’azionario non dovrebbero essere così produttivi, almeno in Europa.

Non so se questo scenario sia compatibile con un ribasso dei tassi nella seconda metà del 2023, che è quello che molti come me si augurano avvenga sia in Europa sia negli USA affinché almeno le obbligazioni, tanto penalizzate nel 2022, tornino nel 2023-2024 a dare sollievo ai nostri risparmi.

A creare le Bolle e l’inflazione, i fenomeni delle varie banche centrali, sono stati bravissimi. A raffreddare il tutto sono invece scarsi. L’unica cosa che hanno ottenuto: la forte correzione dei Bond

…una domanda rivolta al Comandante del Vascello :

Capitano,

gli ultimi Tuoi 6 articoli pubblicati hanno i “commenti disabilitati”…

immagino sia una Tua scelta consapevole e non di una svista?…

Nessuna delle 2 possibilità, solo un problema tecnico che solo ora sono riuscito a risolvere. Buona giornata Andrea

Devi essere connesso per inviare un commento.

Deflation Will Become The Problem When “Something Breaks”

da zerohedge il 14 ottobre….chissà?