INFLAZIONE DOVE SEI CARA INFLAZIONE!

Come abbiamo scritto nell’ultimo Machiavelli, in attesa di conoscere nei dettagli la nuova Federal Reserve di Trump, conoscere l’uomo che darà il via all’era dei tassi negativi, andiamo a dare un’occhiata veloce a quanto hanno dichiarato nell’ultimo incontro i governatori …

La Federal Reserve sembra intenzionata ad aumentare i tassi a dicembre nonostante una inflazione al palo. È quanto emerso dai verbali della riunione degli scorsi 19 e 20 settembre del Federal Open Market Committee, il braccio di politica monetaria della banca centrale Usa. Nel documento si legge che «quasi tutti» i membri dell’Fomc «sono stati d’accordo nell’indicare nel comunicato» diffuso il mese scorso dopo il loro meeting che «un approccio graduale nell’alzare i tassi sara’ probabilmente necessario». Tuttavia, si legge, «molti» hanno espresso preoccupazione che un’inflazione bassa quest’anno «possa riflettere non solo fattori transitori» – come indicato in più occasioni dal governatore Janet Yellen – «ma anche sviluppi che potrebbero risultare più persistenti». Verbali Fed: tassi su a dicembre anche se inflazione ferma

… ma anche sviluppi che potrebbero risultare più persistenti.

Questo gruppetto di inutili personaggi che amministrano l’istituzione privata più importante del mondo, non conoscono la storia o meglio si rifiutano di comprendere che l’America e il mondo intero sono nel bel mezzo di una sindrome giapponese, che questa è una…

«Serve pazienza»

Alcuni hanno chiesto «pazienza» nel rimuovere l’approccio accomodante della Fed. «Una valutazione dei trend dell’inflazione è necessaria»…

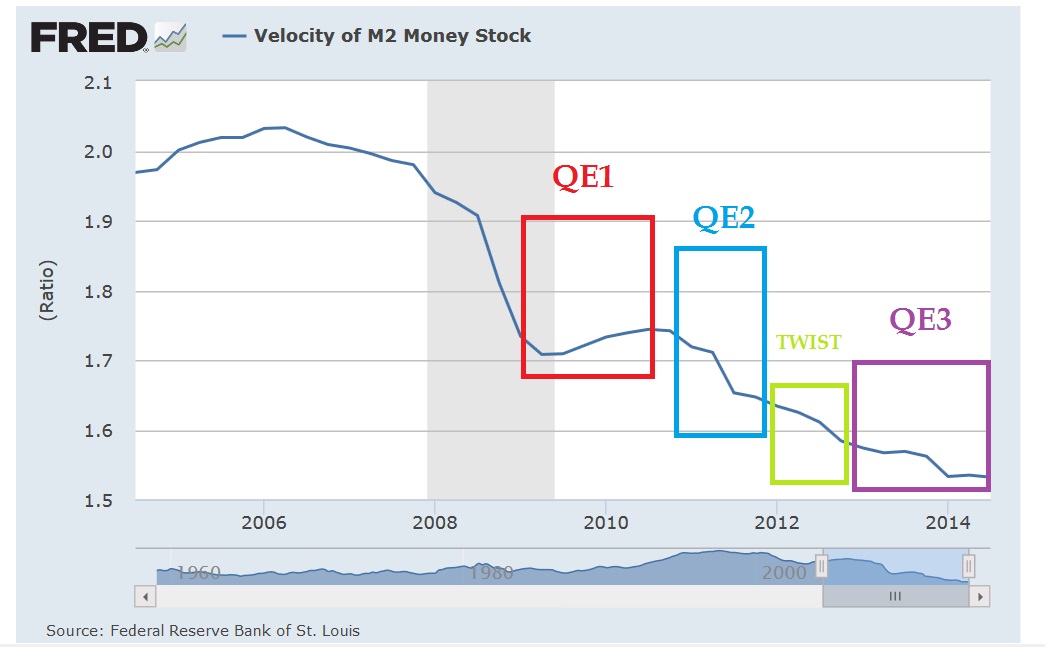

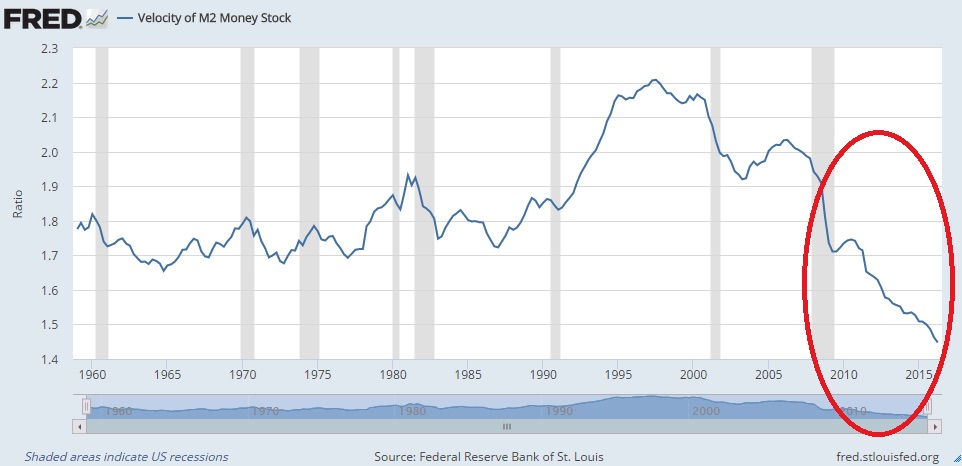

Su da bravi, prendetevi questo weekend e studiate a fondo gli effetti deflattivi della vostra politica monetaria, non serve molto a comprendere che più liquidità date ai vostri azionisti, le banche e più il mondo viene inondato da deflazione.

Suvvia, unico in Italia, ci sono arrivato io che sono un blogger qualunque. figurarsi se non potevate arrivarci voi1

O forse no, perché come diceva Brad DeLong che ha davvero scritto un pezzo memorabile sulla professione economica in genere…

I principi economici che sostengono le loro teorie sono un inganno: non sono verità fondamentali ma mere manopole da girare e regolare in virtù delle giuste conclusioni che emergono dall’analisi.

Le giuste conclusioni dipendono da quale dei due tipi di economisti si è. Il primo sceglie, per ragioni non economiche e non scientifiche, un orientamento politico e una serie di alleati politici, e gira e regola le sue ipotesi fino a giungere alle conclusioni che meglio si adattano al suo orientamento e che possono compiacere gli alleati. Il secondo prende tutte le ossa della storia, le butta in una casseruola, accende il fuoco e le fa bollire, sperando che le ossa trasmettano degli insegnamenti e suggeriscano i principi per guidare gli elettori, i burocrati e i politici della nostra civiltà, mentre avanzano lentamente verso l’utopia. ( Sole24Ore )

Ve lo dice anche il vecchio Ben, uno che non faceva una mossa senza chiedere consiglio a Goldman Sachs…

(Il Sole 24 Ore Radiocor Plus) – Washington, 12 ott – Ben Bernanke, il governatore della Federal Reserve che ha preceduto Janet Yellen, e’ tornato a suggerire che prima di alzare i tassi la banca centrale Usa lasci correre l’inflazione temporaneamente oltre il suo target di crescita annua del 2%. Bernanke ha presentato una sua ricerca al Peterson Institute for International Economics a Washington, nell’ambito di una conversazione a cui ha partecipato anche il numero uno della Banca centrale europea Mario Draghi. “Determinando i target dei prezzi, periodi con inflazione sotto gli obiettivi prefissati (che probabilmente si verificano quando i tassi sono fermi vicino allo zero), dovrebbero essere seguiti da periodi in cui la banca centrale permette all’inflazione di portarsi sopra il target, arrivando a una politica di tassi ‘piu’ bassi per piu’ tempo’”. Lo studio di Bernanke – la cui tesi ricalca quella di due economisti della Fed, Michael Kiley e John Roberts – e’ giudicato interessante da Lael Brainard, ma il membro del Board della Fed ritiene che un approccio cosi’ controverso sarebbe difficile da comunicare e da calibrare con altre misure come l’acquisto di asset. Inoltre, la combinazione di tassi e di una disoccupazione bassi che ci sarebbero durante periodi di inflazione oltre i target, potrebbe portare alla creazione di rischi per la stabilita’ finanziaria.

Bernanke ha poi smontato la tesi di chi crede che l’allentamento monetario della Fed abbia dato benefici soprattutto ai ricchi.

Bernanke può smontare tesi, provare a prendere in giro, un gruppetto di inutili idioti, giornalisti o economisti con le sue tesi, la realtà è sotto gli occhi di tutti, mani nella storia il QE generalizzato ha creato una simile disparità di ricchezza.

Ciao Ben, tornate nell’anonimato della storia, insieme a Greenspan hai fatto finta di non vedere la madre di tutte le bolle, quando in giro per l’America in molti ti suggerivano di fare attenzione alle pratiche predatorie dei mutui subprime, tu hai fatto finta di nulla, anzi sostenevi che non c’era alcun pericolo, goditi i milioni di dollari che ti regalano le banche d’affari ad ogni conferenza, ma non ci rompere i cosiddetti con le tue fesserie.

Ieri anche lei, l’unica che sembra capirci qualcosa è stata chiara……

Fed’s Brainard: In future recessions, could signal that rates at zero …

Il presidente della federazione di Dallas Robert Kaplan dice che il rendimento basso del decennale americano è un segno “minaccioso” uno sviluppo “un po ‘inquietante”.

Secondo alcuni nostri informatori e credetemi sono tanti, sembra che qualche ingenuo ad alto livello, addirittura tra le banche, si sta preparando a scommettere su un sensibile rialzo dei tassi in Europa a breve entro cinque anni. Sarà la più spettacolare tonnare della storia!

“Quello che non voglio fare è aumentare i tassi così velocemente sino ad invertire la curva di rendimento perché la storia ha dimostrato che una curva di rendimento invertita è un precursore di una recessione”.

Appare soltanto in tempi di pace e prosperità, e scompare nei tempi bui…

grazie caro capitano, i grafici sembrano delle piste da sci del Bondone ,da tanto ripidi che sono

verso il basso, a questo punto corre l’obbligo di prendere un bel btp matusalemme

Capitano faccia qualcosa perché quest’araba fenice non smette più di volare

Per questo anno non smetterà ancora di volare!!

Il prossimo vedremo….ma prima vediamo dove ci porta fino alla fine dell’anno.

Attenzione alle prossime due settimane in quanto potrebbe, il condizionale è d’obbligo, esserci una correzione…ma nulla di più e un rigurgito a novembre!!

Nelle sale operative si respira aria tesa….un misto di incredulità e paura…tutto carburante per la salita…

Potrebbe essere violenta e concentrata ma non si dovrebbe distogliere lo sguardo dal traguardo finale…. Buy on the dio…ancora!!

Saluti.

“Su da bravi, prendetevi questo weekend e studiate a fondo gli effetti deflattivi della vostra politica monetaria, non serve molto a comprendere che più liquidità date ai vostri azionisti, le banche e più il mondo viene inondato da deflazione. Suvvia, unico in Italia, ci sono arrivato io che sono un blogger qualunque. Figurarsi se non potevate arrivarci voi.”

Caro Andrea,

non è questo il punto;

non è che “non possono” arrivarci; è che NON VOGLIONO ARRIVARCI (avendo i loro buoni motivi per NON farlo);

ma questo credo Tu lo sappia meglio di me.

La loro politica monetaria ha fatto [e stà facendo] LA FELICITÀ di una cerchia ristretta di amigos (Goldman in testa) e ha relegato la maggiorparte del resto del mondo alla fame o quasi.

Ora, l’unico loro problema è cercare di spiegare la propria strategia al parco buoi (facendo credere a questi che le BC operano nell’interesse della gente comune) senza che la moltitudine possa comprendere i loro VERI propositi, perchè altrimenti partirebbe la corsa in massa verso la Torre, a gettare giù dal punto più alto una testa dopo l’altra…

Non è che non creda più nella discesa, prima o poi per forza di cose ci sarà, ma vorrei chiedere ad Andrea e a tutti voi una cosa. Poniamo che un indice qualsiasi, diciamo S&P perda da ora il 30% che sembrerebbe a tutti una cifra monstre. Le quotazioni tornerebbero a 1800 circa dove eravamo circa un anno e mezzo fa, ma soprattutto ben sopra i 670 toccati con la crisi del 2008. Percui chi avesse comprato dopo la crisi del 2008 sarebbe comunque sopra di quasi il 300%. A questo punto si potrà dire lo stesso che sia un big short o che questo futuro crollo faccia venire i brividi a quello precedente? Perché ora, solo per avvicinare quelle quotazioni dovrebbe scendere di quasi il 75%. Poi hai voglia a dire fra un anno o due o quel che sarà, è crollato del 50%! (per esempio). Anche con questo calo rispetto al 2008 ci troveremmo sopra del 100% (670 nel 2008 – 1250 se perdesse il 50% da oggi). Secondo me per ora anche nella peggiore delle crisi, chi ha comprato ha fatto gli affari migliori…

embi@finanzaonlineSi fa per ragionare. In una salita di borsa c’e’ chi fa i soldi (e anche chi li perde, molti meno), naturalmente e’ difficile ci sia fallimenti eccetera. Qualora invece la borsa dovesse scendere di brutto, dato anche lo stato comatoso delle economie soprattutto occidentali, perche’ e’ 40 anni che si hanno continui peggioramenti, stavolta si avrebbe, penso, un effetto leva-contagio dalle proporzioni non definibili forse, ma molto molto temibili. Terreno inesplorato, dato l’uso di stumenti tipo derivati eccetera che prima non c’erano o non in queste proporzioni. Il sistema (il loro) probabilmente salterebbe. Quindi questa volta sarebbe diverso. Ecco perche’ le quotazioni salgono sempre: non hanno alternative. Naturalmente non puo’ durare all’infinito.

Grazie per la risposta, capisco benissimo quello che dici. Però a questo punto, per quanto mi riguarda, una discesa del 50% sarebbe appena il minimo sindacale che accetterei dopo tutto il predicare prudenza e crolli di questi mesi e anni e dopo queste salite ininterrotte. Ma un 50% e oltre per la finanza è una cifra da suicidio e se ciò avvenisse e il sistema saltasse come dici e come queste cifre presuppongono ho il timore che anche chi ha tenuto duro con investimenti che per ora non pagano non vedrebbe niente lo stesso per il caos che si creerebbe (fallimenti di banche, di broker, intermediari ecc.). Quindi non vorrei che a questo punto comunque vada resterà solo la gloria del capitano per le sue premonizioni

stanziale@finanza,

Bravi vedo che ci state arrivando tutti, cosa diceva quel maleducato cafone schizzofrenico di apprendista?

Auguri a tutti noi ne abbiamo bisogno,ma forse è perché non abbiamo le basi disse qualcuno ahahahah ahahahah

embi@finanzaonline,

Scusate il francesismo ma mi sono rotto il cazzo! Chi ha predicato prudenza dal gennaio dello scorso anno sino al mese di giugno ovvero per quindici mesi di fila? In alcuni casi siete davvero patetico uno passa il tempo a suggerirvi che il mercato avrebbe preso il volo quando tutti meno se lo aspettavano e suggerisce di accontentarsi dopo oltre un anno e l’unica cosa che sanno dire è che i mercati continuano a salire e che saliranno all’infinito e via dicendo. Per favore lasciate perdere dedicatevi ad altro, quello che farò io alla tra due o tre anni quando tutto sarà compiuto. Notte e … state sereni. Andrea

Onore al merito e al…..francesismo! !!

È vero tutto ciò che dici è c’è anche di peggio…ovvero chi è Short da tre anni sul mercato obbligazionario…che follia!!! Eppure sono considerati dei guru…ma de che! !!!

Per quello che mi riguarda, attraverso le mie analisi (e sono molteplici) avevo creduto perlomeno ad una correzione del mercato azionario abbassando la quota dal 50/70% al 15/30% …salvo riportare la piena esposizione a metà settembre (analisi ciclica docet) ..ora sono ritornato al 15/30% ma se non corregge un pò. …piena esposizione!! Risk management e Risk forword. ..sai di cosa parlo..

Dove ho dovuto dissentire è sul USD …e magari la mia analisi era più corretta ma ci stà! !!

Quindi, onore al merito e si và avanti!!! Le tue analisi sono sempre ben apprezzate! !!

Saluto tra due capitani!!!

Io non mi sono mai permesso di contraddire, sto solo facendo notare che da mesi aspettiamo la fine del volo americano e la primavera, estate, autunno di ferro e fuoco e niente accade. Ora una correzione del 20% non basterebbe più per far gridare al crollo. Aspettiamo discese del 70%-80% per giustificare i proclami o ci accontentiamo di poco?

icebergfinanza,

Aggiungo che ringrazio sempre il capitano per i dati che ci fornisce e per aprirci gli occhi su molte cose. Ma le vicende politiche di questi giorni e settimane mi fanno fare un parallelo con le banche centrali: essendo loro a fare le regole, cambiano per non cambiare mai niente e sperare che la logica e la giustizia prevarranno è utopia, percui solo un evento catastrofico soverchierà le loro costruzioni. Ma a quel punto non sono così sicuro che noi anche se oculati, potremo festeggiare. Un pò come essere contenti di aver sollevato l’attuale classe dirigente attraverso una guerra civile

Pienamente d’accordo. In questo momento le valutazioni folli che hanno raggiunto alcune asset class non contano una “cippa”. In assenza di fattori esogeni, questo mercato può avere spazi di rialzo significativo fino a primavera 2018, poi vedremo. Mi auguro anche io una correzione veloce, per incrementare l’esposizione azionaria, nel frattempo sui ribassi compro i treasury coprendo il cambio

Devi essere connesso per inviare un commento.

Buongiorno… leggendo sogno… grazie Andrea