BAGLIORI DI FUOCO…ORIZZONTE IMMOBILIARE!

Oggi verranno rilasciati i dati relativi alle vendite di abitazioni esistenti che valgono per oltre l’80 % dell’intero mercato immobiliare americano, anche se sostanzialmente la loro influenza sull’economia è pari al due di picche, in quanto al di la dell’indotto creato dalle compravendite, foraggiando immobiliaristi e notai, credito o debito, eventuali ristrutturazioni e acquisto di mobilia, ben difficilmente possono creare posti di lavoro come la costruzione di nuove abitazioni.

Ebbene, credo che molte aspettative positive, nel dato odierno, siano mal riposte al di la della fine degli incentivi statali e molto probabilmente il dato di domani rifletterà una "tossicodipendenza" da incentivi statali che andrà oltre le più rosee previsioni.

Sembra inoltre secondo David Rosenberg, come riportato da Bill di Calculatedrisk che la discussione su un’eventuale disegno di legge per la proroga degli incentivi fiscali unitamente a quella dei sussidi di disoccupazione si sia arenato al Senato americano per due voti, il che assicurerebbe virtualmente l’impossibilità di diventare legge entro il termine del 30 giugno, visto che bisogna passare anche alla camera. Come ben sapete, chiunque abbia firmato un preliminare di acquisto entro il 30 di aprile deve chiudere il contratto entro la fine di giugno, diversamente il diritto agli incentivi salta.

Inoltre dando un’occhiata al programma federale "HAMP" che permette ai mutuatari in difficoltà nel pagamento delle rate di rinegoziare il mutuo con il sostegno governativo, sempre secondo Bill, si intravvedono all’orizzonte maggiori pignoramenti e vendite allo scoperto, dovute essenzilmente all’impossibilità comunque di rinegoziare mutui che gli americani non avrebbero mai potuto permettersi, figurarsi poi con la recente ondata di licenziamenti e difficoltà nel trovare un posto di lavoro.

Cari compagni di viaggio, il "deleveraging" universale in atto nei sistemi occidentali è irreversibile nei prossimi anni, non si tratta solo di mancanza di credito, non si tratta solo di spesa pubblica, di mancanza di incentivi, come insegna la storia dopo le manie arrivano le fobie e il famoso cavallo di Keynes non beve alla fonte non perchè non vi è più acqua, ma perchè ne ha la pancia piena e quella che intravvede la immagina inquinata.

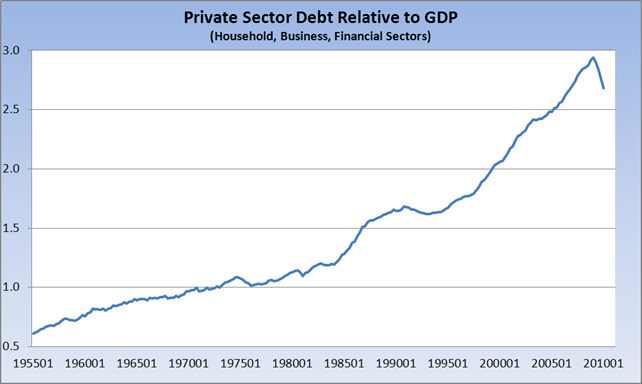

Fabrizio Galimberti, che saluto, sul Sole 24 Ore ci dice che la ripresa arriverà dai privati, esponendo i dati dei fondi americani comunicati dalla Fed relativi al primo trimestre, dove il vuoto della domanda privata è stato sostituito da quella pubblica. Fabrizio sostiene che la sbornia privata è stata pagata duramente e il debito del settore privato è addirittura diminuito in termini nominali e che quindi gli eccessi del settore stanno rientrando ponendo basi solide per la ripresa.

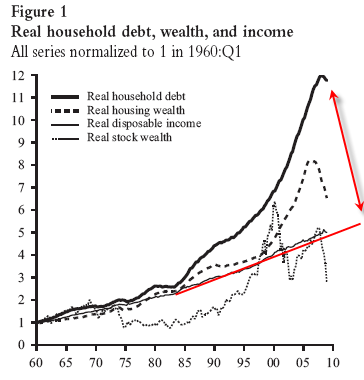

Mi permetto solo di condividere questo grafico proveniente dalla Federal Reserve di San Francisco che evidenzia più di mille parole quale sarà la dinamica temporale futura di questo processo di rientro generalizzato dal debito, che i lettori di Icebergfinanza ben conoscono.

Questa è la dimensione di quanto è accaduto in Giappone dove il deleveraging è proseguito per oltre un decennio perduto….

E questa è la situazione attuale pubblicata secondo i dati FED da David Rosenberg.

Non credo serva aggiungere altro talvolta i grafici parlano più di mille parole! Nel frattempo il miraggio Yuan si allontana velocemente e l’euro riprende la sua dinamica nei confronti del dollaro anche perché probabilmente qualcuno sta incominciando a porsi la domanda dell’anno. Se gli " StressTest " saranno reali, limpidi e trasparenti, cosa di cui dubito fortemente, quale sara’ la reazione dei mercati in ambito obbligazionario e non soli azionario, ovvero se ad esempio scopriremo che la Germania ha un sistema finanziario realmente fragile, pesantemente esposto nei confronti dei paesi europei dell’ area mediterranea quale sara’ la dinamica futura del Bund oggi unico e assoluto porto di rifugio della liquidita’ mondiale ? Ai posteri l’ardua sentenza!

SE VUOI SOSTENERE ICEBERGFINANZA CLICCA QUI SOTTO!

La "filosofia" di Icebergfinanza resta e resterà sempre gratuitamente a disposizione di tutti nella sua "forma artigianale", un momento di condivisione nella tempesta di questi tempi, lascio alla Vostra libertà, il compito di valutare se Icebergfinanza va sostenuto nella sua navigazione attraverso le onde di questo cambiamento epocale!

Non solo e sempre economia e finanza, ma anche alternative reali da scoprire e ricercare insieme cliccando qui sotto in ………

Opsma e vero che…?Housing Double Dip Accelerates As Existing Home Sales Plunge -2.2% In May Versus 6.0% Consensus, Down From 8% In Aprilops….PORTELLO

Opsma e vero che…?Housing Double Dip Accelerates As Existing Home Sales Plunge -2.2% In May Versus 6.0% Consensus, Down From 8% In Aprilops….PORTELLO

Opsma e vero che…?Housing Double Dip Accelerates As Existing Home Sales Plunge -2.2% In May Versus 6.0% Consensus, Down From 8% In Aprilops….PORTELLO

Opsma e vero che…?Housing Double Dip Accelerates As Existing Home Sales Plunge -2.2% In May Versus 6.0% Consensus, Down From 8% In Aprilops….PORTELLO

Carissimo,volevo sottoporti una domanda. In questi anni hai sostenuto che il Ted spread è un ottimo indicatore del livello di rischio sistemico del settore finanziario. Mi domando se è ancora così.A seguito delle manovre della Fed e del Governo USA per dare liquidità al sistema, la mia impressione è che la rischiosità del sistema bancario e la rischiosità del debito federale si siano drammaticamente sovvrapposte. In pratica coincidono, quindi i livelli di Ted spread non possono variare più di tanto perché i due indici sono perfettamente correlati. Lo stesso andamento del LIBOR mi fa ritenere che le politiche adottate abbiano creato delle distorsioni nel mercato bancario, per cui i rendimenti non sono più legati al rischio perchè tanto ci sono fonti alternative di finanziamento.Spero di aver posto adeguatamente il tema.Cosa ne pensi?Roberto C.

Il lavoro del Club di Roma aveva come titolo originale "The limits to growth"che avrebbe dovuto essere tradotti in "Il limite della crescita" e non "I limiti dello sviluppo" anticipando una visione distorta secondo cui non c'è sviluppo senza crescita e appare abbastanza chiaro che il misuratore della crescita sia il PIL.In effetti la complessità del modello World utilizzata per lo studio è una approssimazione di un modello complesso che ha evidenti limiti nelle previsioni a lungo termine, per dare un'idea è come cercare di estendere il modello delle previsioni meteorologiche, valido per 8 giorni ai prossimi 5 anni. E' probabile che molte delle simulazioni realizzate diano dei risultati paradossali.Più interessante è il metodo utilizzato per la simulazione che si concentra su i flussi (sempre attingendo dall'esperienza dei simulatori meteorologici) di materie prime, energia e rifiuti. In un modello a sorgenti e pozzi.E' ineressante notare che i più si concentrano sul possibile inaridirsi delle sorgenti mentre lo studio indicava che in molti modelli simulati una crisi sarebbe arrivata prima dalla saturazione dei pozzi.

IL MATTONE E' STORIA CHIUSA ….PER I PROSSIMI 25 ANNICaro Andrea l'immobiliare ha sempre avuto le sue ciclicità di salita e di discesa che di solito durano dagli 8 ai 12 anni, ma questa crisi potrebbe essere atipica.L'assurdo sta nei debiti pubblici dei vari governi che spingeranno sia USA che UE a tenere i tassi sullo zero per molto tempo, ora in una situazione di inflazione bassa o nulla, potrebbe significare almeno in Europa una stabilizzazione dei costi dell'immobiliare quindi assisteremo ad un movimento laterale dell'immobile che secondo me punterà all'ingiù per parecchio tempo.Considerando l'andamento dell'economia mondiale diciamo che almeno fino al 2015 non ci saranno fiammate, poi potrebbe esserci qualche anno di ripresa di sicuro seguito da un altro decennio di crisi.Oggi investire in un immobile fra tasse e spese di manutenzione non è proprio il massimo, quindi compra solo chi ha necessità di avere una casa, ma oggi avere un mutuo è difficile è i contratti di lavoro precario non aiuteranno il mercato.Sono convinto che ci saranno tagli i nelle prossime finanziarie di molti governi fra cui quello italiano, oramai molti paesi parlano di taglio degli stipendi e delle spese generali di almeno il 10%!!Questa crisi non passerà subito, anzi molto probabilmente durerà molti anni e l'Italia è il paese che meno mi ispira fiducia, sembra essere una nazione dominata dall'apatia.

La mancanza di una GREENPEACE/AMNESTY nella Finanza !Capitano, ciurma, vi sottopongo una considerazione che arrovella alquanto! Chi da voce oggi ai cittadini nel marasma finanziario ?Partendo dall' idea che esistono organizzazioni non-profit che si occupano di specifici argomenti, ho fatto i nomi di GREENPEACE o AMNESTY come esempi ma ve ne sono tante altre, oggi nella finanza non esiste nulla di simile, nessuno che "faccio un paragone" sta dalla parte delle Balene o dei Torturati..in questo caso dei cittadini che si ritrovano a sentirsi dire il classico NESSUNO POTEVA IMMAGINARLO…NON SI PUO' CAMBIARE QUESTO E' IL SISTEMA !Perche' allora non cominciare a pensare almeno all' idea di un' organizzazione del genere, ad esempio mentre lobbisti di ogni tipo, mandano frotte di studi per spiegare che la tassazione delle transazioni finanziare e' estremamante dannosa (si per loro) nessuno percorre strade alternative e magari spiega che esisteva gia' quando avevo i calzoncini corti ed un ghiacciolo costave 30 lire…erano i bolli dei fissati bollati !Insomma qualcuno che suoni una campana diversa…e la renda pubblica non solo attraverso il web ma anche con punti di vista o posizioni alternative, e credetemi su questo sito se ne stanno fucinando tante !Chissa magari spavento il Capitano ma quale nome migliore di ICEBERG FINANZA e' sinonimo di serieta' …. Un salutoMassimo

Buona seraIntanto che attendiamo la ripresa immobiliare…………servirà pazienza.Giorni fà un Anonimo scrivera di animali in estinzione, vi allego un link con un vidio dove si vedono gli animali estinti ultimamente, quelli che stanno sparendo in questo momento e quelli la qui fine è quasi segnata…..naturalmente se qualcuno è interessato:http://www.youtube.com/watch?v=I-7wLdKjf2YSD

Buona seraIntanto che attendiamo la ripresa immobiliare…………servirà pazienza.Giorni fà un Anonimo scrivera di animali in estinzione, vi allego un link con un vidio dove si vedono gli animali estinti ultimamente, quelli che stanno sparendo in questo momento e quelli la qui fine è quasi segnata…..naturalmente se qualcuno è interessato:http://www.youtube.com/watch?v=I-7wLdKjf2YSD

Buona seraIntanto che attendiamo la ripresa immobiliare…………servirà pazienza.Giorni fà un Anonimo scrivera di animali in estinzione, vi allego un link con un vidio dove si vedono gli animali estinti ultimamente, quelli che stanno sparendo in questo momento e quelli la qui fine è quasi segnata…..naturalmente se qualcuno è interessato:http://www.youtube.com/watch?v=I-7wLdKjf2YSD

Buona seraIntanto che attendiamo la ripresa immobiliare…………servirà pazienza.Giorni fà un Anonimo scrivera di animali in estinzione, vi allego un link con un vidio dove si vedono gli animali estinti ultimamente, quelli che stanno sparendo in questo momento e quelli la qui fine è quasi segnata…..naturalmente se qualcuno è interessato:http://www.youtube.com/watch?v=I-7wLdKjf2YSD

Saluti al capitano e a tutta la ciurmaSempre più convincenti le tue considerazioni.Anche oggi sui mercati mondiali contraddizioni e incongruenzeche mi fanno sospettare che la politica, cerca di intervenire pesantemente sui mercati,non solo, con la promessa di leggi adeguate, ma con ordini di scuderiasulle banche e questo, se non suffragato da leggi che regolano e limitano i derivati e la leva finanziaria, porterà a una emorragia pericolosa.Oggi il ted spread è sceso come sta facendo da qualche giorno ma i titoli bancari sono scesi, si potrebbe pensare a una presa di beneficio, visto i guadagni dei giorni scorsi.Se è così, non ci sarebbe contraddizione, ma il sospetto che le banche si siano ricomprate tra loro per innescare un piccolo rally è grande .per Roberto C:come la vedo io il ted spread è un buon indice che dice molto specialmente a quattro settimane,ma anche nel breve è significativo, però come aggi, ci sono circostanzeche lo rendono poco credibile.Certo se si vuole fare trading gli indici che si possono tener e sotto controllo sono tantissimi ma a breve il mercato risente più delle notizie o meglio della loro enfatizzazione e se si vuol acchiappare qualche euro si segue la corrente contro ogni convinzione pronti a scappare.Buona notte

Il segreto del capitale Maurizio Blondet – “Schiavi delle banche” – http://www.effedieffe.com Avete accumulato un piccolo o grande risparmio: 50 mila euro, 100 mila. Anche 500 mila, se siete un dentista o un bottegaio. La propaganda del capitalismo terminale vi invita, anzi vi spinge, vi obbliga a farlo fruttare: nel futuro, vi dice la sirena seduttrice, vi ritroverete con una bella somma, ben accresciuta, che renderà serena la vostra vecchiaia. Voi, perciò, affidate i vostri risparmi a un fondo d'investimento, a un fondo pensione. Se i risparmi sono alti, a una società di gestione dei patrimoni. Ogni fondo ha un gestore: un esperto, uno che sa – diversamente da voi – come far fruttare i vostri soldi. Li impiega in azioni e obbligazioni, da esperto qual è: i titoli più lucrosi, nel mix più sapiente. La realtà è un po' diversa. La prima cosa che fa' il gestore, appena ricevuti i vostri soldi, è: comprarsi la Mercedes più grossa sul mercato, aggiungervi una Porsche per i suoi week-end, accaparrarsi un attico di lusso. Per vivere da ricco. La Mercedes nuova del gestore dovrebbe suscitare qualche sospetto. Si sta occupando davvero di far diventare ricchi noi? La Mercedes l'ha comprata coi soldi nostri; fossero stati suoi, magari, avrebbe scelto un modello più economico. Speriamo almeno che accresca il nostro risparmio, il nostro modesto capitale. In realtà, i gestori dei fondi, in media, non riescono quasi mai a battere l'indice. Lo hanno provato studi seri (1): perdono soldi più o meno come avreste fatto voi, se aveste giocato in Borsa personalmente. Almeno vi sareste rovinati da soli, senza pagare commissioni. Perché questo è il punto: perda o vinca, per il gestore è lo stesso. Lui, guadagna sempre: si fa pagare per gestire i vostri risparmi. In anticipo. Grasse commissioni. Il capitale, del resto, mica è suo: è vostro. Suo è il lucro. Ancor peggio, se vi consigliano di mettere i soldi in azioni. Dicono in America: sulla porta di Wall Street (la Borsa) c'è una scritta: Caveat Emptor, stia attento il compratore. Ma questa scritta la vedono solo gli esperti, gli speculatori professionali. E, loro, non hanno nessun interesse ad aprirvi gli occhi, perché la vediate anche voi. Anzitutto, non vi avvertono che la Borsa è come la caccia alla volpe: un gioco per grandi abbienti. Anche negli Stati Uniti, dove tutti hanno qualcosa in azioni, il 10 per cento delle famiglie detiene l'86 per cento dei titoli. Uno degli scopi primari (e il meno confessato) della Borsa è di fabbricare capital gains (profitti sul capitale) per consentire ai miliardari di evitare le tasse: il prelievo fiscale sui redditi di lavoro è aggressivamente progressivo, sui capital gains o è zero, o è a percentuale piatta (non aumenta col reddito). Ma la Borsa serve anche per fabbricare perdite, in modo da compensare profitti: sempre per consentire ai signori di sfuggire al fisco. Tuttavia, la Borsa ha bisogno dei piccoli risparmiatori. Altrimenti, essendo un gioco a somma zero (2), chi potrebbero spogliare i professionisti dell'azzardo? Da qui l'invito generale, nei tempi del capitalismo ultimo, a diventare tutti azionisti. Lo chiamano capitalismo democratico: senza dire che esso presenta per il padronato alcuni vantaggi collaterali. Per esempio, se un'azienda paga i suoi lavoratori, in parte, con proprie azioni (come avviene in Usa, e si vorrebbe cominciare a fare in Europa), su quell'emolumento non deve sborsare i contributi previdenziali. Cercano di stimolare persino il vostro patriottismo: mettendo i risparmi in Borsa, finanziate le aziende italiane (non è vero: le imprese si finanziano sul mercato dei titoli solo in percentuale marginale; per lo più s'indebitano con le banche, emettono bond od obbligazioni, o presso merchant bank). Sempre più seducente, si ripete l'urgente invito a investire i risparmi nei fondi, anche per assicurarsi la pensione: tra vent'anni, il vostro pacchetto di azioni avrà preso un bel valore, e potrete cominciare a realizzarlo. E' una frode (3): le azioni, fra vent'anni, saranno quasi sicuramente ribassate. Per il solo fatto che allora ci saranno meno italiani di oggi, e quindi la domanda di azioni sarà più debole. Negli anni '70, un analista americano di nome Gelvin Stevenson provò a confrontare le performances borsistiche secondo le varie classi di reddito: scoprì che chi ha redditi alti vince, e chi ha redditi bassi, tendenzialmente, perde. E che perde tanto più, quanto più il suo reddito è basso. Fino a pochi anni fa, gli agenti di Borsa – mediatori necessari, se volete acquistare azioni – erano una casta chiusa, un monopolio. Questi sacerdoti del mercato e del rischio, stranamente, si erano protetti da ogni rischio, e dalla concorrenza sui prezzi. Si facevano pagare in commissioni fisse. Ancor oggi, che vincano o perdano (coi soldi vostri), ha poca importanza: loro incassano per ogni transazione che operano a vostro nome. A volte comprano e acquistano coi soldi vostri, solo per accrescere il loro onorario. Diversi anni fa, a New York, un povero risparmiatore di nome Guy R. Pierce affidò il suo modesto gruzzolo, 3 mila dollari, agli agenti Richard, Ellis & Co. Nel giro di un mese, Pierce ritrovò il proprio patrimonio ridotto a 110,98 dollari in liquidità e 50 dollari in azioni. Come scoprì il giudice a cui il malcapitato si rivolse, il suo agente era giunto ad operare sul conto del cliente, in un mese, "fino a 15 acquisti di un solo titolo per complessivi 31 mila dollari, e altrettante vendite di quel solo titolo per oltre 26 mila dollari. In un caso il broker vendette allo scoperto un titolo per ricomprarlo lo stesso giorno, perdendo in entrambe le transazioni". Per questa splendida performance, la Richard, Ellis & Co. addebitò a Pierce commissioni per 1022 dollari. Il capitalismo terminale, finanziario, come tende a retribuire il minimo possibile il lavoro, così tende a non retribuire il risparmio. In ogni caso, la sua vittima predestinata è il lavoratore-produttore, colpito da due parti: da salariato, e da risparmiatore. Il risparmio è una sciagura, di questi tempi. Come Pinocchio, incauto, mostra al Gatto e alla Volpe i suoi zecchini d'oro, così accade a voi risparmiatori quando mettete il denaro risparmiato in banca. In tal modo, il Gatto e la Volpe sono al corrente di quanto avete. Da quel momento, hanno un solo pensiero: portarvi via i soldi. Già il bancario allo sportello, ben istruito, vi fa' notare che tenete cifre troppo grosse sul conto corrente, che non rende niente (ma non è la banca a fare in modo che non renda niente?). Mettetelo nei nostri fondi, il vostro capitale. Che rendono il 3, il 5. Detratte, come ovvio, spese e commissioni. A Pinocchio, il Gatto e la Volpe parlarono di un favoloso orto, dove gli zecchini, seminati, avrebbero generato alberi di zecchini, con frutti d'oro. Voi risparmiatori venite convinti, né più né meno di Pinocchio, che quel campo dei miracoli esiste. E dove sia, lo sa solo il gestore. Invece, se proprio le cose vanno bene – se la Borsa sale, una situazione in cui anche gli inesperti guadagnano – il gestore sì farà fruttare il vostro risparmio il 7, anche il 18 per cento; ma a voi, fateci caso, sarà attribuito il 4, o il 14 per cento. Il resto, arricchisce i gestori. Se le cose vanno male in Borsa e il gestore (come sareste capace di fare anche voi) perde, il danno è tutto vostro. Non rivedrete più il vostro capitale. Ve ne daranno due o tre motivi. Primo: "non le conviene uscire adesso". Secondo: "il suo capitale, in questo momento, non è liquido" (i titoli non sono realmente liquidi, ossia vendibili in tempi di crisi, di calo rapido dei corsi: nessuno li compra). Fino al terminale argomento: "il suo capitale è perduto. Non sapeva di averlo impiegato in un investimento a rischio?". E' il metodo del Gatto e della Volpe. Il vostro capitale, per loro, è un fastidioso passivo: perché devono pagarvi qualcosa, un interesse, un frutto, sborsandolo di tasca loro. L'attivo, per loro, non è il vostro capitale, sono i frutti che loro possono introitare, moltiplicati, dal vostro risparmio. Quelli, se li tengono loro quanti più possono. Ma allora che fare? Lasciare i soldi in banca, su conto corrente che non rende niente? Perché almeno sono liquidi, cioè li potete ritirare in ogni momento? Ah, poveri imperdonabili Pinocchi: voi ignorate tutto della banca, ignorate i trucchi del credito, ignorate gli impegni che avete assunto quando avete messo i soldi in banca. E' appunto sulla vostra ignoranza che ingrassano i finanzieri, gli speculatori, i banchieri. Il trucco comincia lì, proprio nella banca. La banca vi fa' credere che presta il vostro denaro ad attività produttive. Se avete messo 100 mila euro in deposito, essa presta – vi fa' credere – i 100 mila euro a un imprenditore che chiede un fido. Così spiega la forbice fra il tasso passivo che paga a voi – l'1 per cento d'interesse, che con l'addebito delle spese diventa lo 0 per cento, o addirittura un interesse negativo (e voi già ci perdete, per il solo fatto di aver affidato i soldi alla banca) – e il tasso attivo che fa' pagare all'imprenditore, indebitandolo: il 7 per cento, magari il 12 o più. Voi credete che questo sia il lucro della banca: 7 meno 1, 12 meno uno. In percentuale su quei 100 mila euro, fa' un guadagno di 7mila o 12mila. Un po' eccessivo, ma insomma la banca …

Un po' eccessivo, ma insomma la banca corre dei rischi: l'imprenditore può diventare insolvente, la banca ha delle spese. Il lucro è legittimo. Così credete voi. Ma la banca, sul vostro deposito, in realtà lucra non il 7 ma il 28%, non il 12 ma il 48%. La banca ha davvero scoperto il campo moltiplicatore degli zecchini; solo, non ve ne fa partecipi. A voi, riconosce solo l'1 per cento. Come avviene? Dov'è il trucco? Il trucco è: quando voi depositate in banca 100 euro, la banca può creare fra i 10 e i 20 prestiti da 100 euro ciascuno: ossia "crea" moneta per mille o duemila euro. Nei paradisi fiscali, dove non si richiedono riserve obbligatorie, anche di più, fino a 10 mila euro. E su tutto quel denaro inventato e dato a prestito la banca lucra gli interessi. Ma come fa' la banca, obietta Pinocchio, a prestare denaro che non ha in cassa? Può perché sa che i depositanti non ritireranno tutti insieme la totalità dei loro depositi, né i debitori realizzeranno di colpo i loro fidi (4). Lo faranno a poco a poco, secondo necessità; lo faranno per lo più emettendo assegni, non ritirando contanti. Basterà il flusso di cassa (il debitore paga gli interessi con denaro vero) per consentire alla banca di pagare contanti ai depositanti, relativamente pochi, che chiedono soldi veri. Per mantenere il pubblico nell'illusione che la banca è solvente, che i soldi li ha (5). Ma quei soldi, non sono altro che scritture contabili. Tra l'85 e il 95 per cento del denaro circolante è creato dalle banche. Attraverso l'apertura di credito. Moneta-credito. Moneta scritturale, come si dice nel gergo della banca. O anche, in America: moneta creata dall'aria, fiat money. O come dice Maurice Allais, l'unico economista Nobel affidabile: moneta creata ex nihilo (6). "Ex nihilo": può essere più chiaro? Ezra Pound, che aveva compreso il trucco, ne era diventato quasi pazzo nello sforzo di avvertirne il pubblico, di gridarlo in versi ruggenti, di svegliare Pinocchio, l'ingannato, dalla sua auto-illusione. Citava di continuo la definizione che l'Enciclopedia Britannica, monumento del pensiero politicamente corretto, dava della banca: "la banca lucra gli interessi dal denaro che crea dal nulla". (7) Ogni banca, avendo in cassa depositi per cento euro, paga per quel deposito l'1 per cento; poi ne presta almeno 400 al 7 per cento, lucrando 28 euro di interessi. Si può essere più chiari di così? Ma Pinocchio continua a dormire: noi, voi. Pound sapeva anche questo, e citava una frase che il primo lord Rotschild avrebbe pronunciato nel 1861: "pochissimi capiranno il sistema, e quelli che lo capiranno saranno occupati a far soldi. Il pubblico probabilmente non capirà che è contro il suo interesse". E' così. Talora, in certi momenti roventi della storia economica, specie in Usa, le banche hanno creato denaro dal nulla in percentuali enormi, senza il più flebile rapporto coi depositi di cui avevano l'affidamento. In quei rari momenti, tragici crack che rovinavano milioni di uomini e donne, il loro bluff è stato rivelato: troppi depositanti si sono precipitati allo sportello per riprendersi i soldi, e si è visto che la banca, quei soldi, non li aveva. Ma da tempo hanno imparato la quota di espansione della moneta falsa che non inquieta i gabbati risparmiatori. Nei paesi europei, questa quota è fra quattro e sei volte i depositi. Da noi per esempio, con una riserva obbligatoria del 15%, le banche possono, su depositi ammontanti a 2 milioni di euro, fare crediti per 11.333.333 milioni: quasi il sestuplo. E sulla differenza, 9.333.333, la banca estrae gli interessi. E' denaro falso. E' denaro vuoto. Ma il denaro, anche falso, comanda il lavoro: l'imprenditore che ha ottenuto un fido fa' sgobbare gli operai e funzionare i macchinari, per guadagnare tanto da restituire i ratei del capitale con gli interessi. Così il denaro vuoto si riempie con la vera fonte della ricchezza, che è il lavoro e il sudore degli uomini. Ma così, la banca preleva continuamente un tributo occulto su tutte le attività produttive dell'uomo. Ogni lavoratore, ogni imprenditore, è suo schiavo. Basta che la banca espanda il credito (crei pseudo-capitale) e vedrete i lavoratori accelerare il ritmo, sudare e affannarsi come burattini impazziti per pagare gli interessi sul debito, su quel denaro falso; basta che restringa il credito, e i lavoratori saranno licenziati a migliaia. Anche se noi, personalmente, non prendiamo a prestito denaro dalle banche, tuttavia paghiamo degli interessi, senza saperlo, come consumatori. Infatti ogni prezzo che paghiamo, ogni merce o servizio che compriamo, contiene un certo ammontare di interessi. Margrit Kennedy, una economista del centro-studi Hermann Institut Deutschland, ha provato a determinare la quota d'interessi che paghiamo (alle banche) per alcuni servizi pubblici in Germania. Per la raccolta dei rifiuti (un'attività che impiega poche macchine e molta manodopera), tale quota è il 12% del prezzo. Per l'acqua potabile, il 38%. Per l'edilizia popolare, il 77%. In media, su tutti i beni e i servizi, paghiamo il 50% di interessi. Nei tempi medievali, i sudditi pagavano al signore feudale, o alla Chiesa, "la decima", ossia solo il 10% dei loro introiti. Oggi paghiamo cinque volte la decima ai prestatori di capitale. Il feudalesimo non è tramontato; s'é rafforzato, sotto altra forma. La sola salvezza sarebbe non stare al gioco. Ridurre l'indebitamento delle famiglie e delle industrie, e degli Stati. Ma le banche non lo consentono: esse vogliono indebitare il mondo, perché il mondo lavori per esse. Ecco perché Ezra Pound scrisse quella frase strana, per avvertirci: "un popolo che non s'indebita fa' rabbia agli usurai". Perché sarebbe ben possibile allo Stato emettere moneta libera da interessi, moneta liberatrice dalla schiavitù delle banche e dalla necessità d lavorare per le banche. Ma questa prerogativa è, in Europa, positivamente vietata dal Trattato di Maastricht, nell'articolo 104. Perché le banche indebitano, in modo primario ed essenziale, i governi. Gli Stati. Questi non possono stampare moneta; devono emettere Buoni del Tesoro, titoli in cui riconoscono il loro debito, e consegnarli alla Banca Centrale, che emette moneta per un valore pari ai titoli emessi. In tal modo, anche sulla moneta della nazione la banca – perché la Banca Centrale è dovunque proprietà privata delle banche – preleva un interesse, i frutti dei Buoni. Solo pochi statisti hanno osato stampare moneta di Stato, non gravata da interessi. Quei pochi, pochissimi, hanno provato sul loro corpo la rabbia degli usurai. Nessuno di loro è morto tranquillo nel suo letto. Alla fine del 1862 Abramo Lincoln ebbe bisogno di 449 milioni di dollari di allora per finanziare la guerra di secessione, in pieno corso. Le banche si offrirono di creare quella moneta con il solito metodo: ma chiesero il 30% d'interesse, per via dei rischi della guerra che rendevano lo Stato debitore a rischio d'insolvenza. Lincoln allora ricorse al potere che gli veniva dalla costituzione americana, articolo 1: sottopose al Congresso, che l'approvò, la proposte di emissione di banconote di Stato (greenback), prestito che il popolo può fare a se stesso, senza pagare gli interessi. In piena guerra, si videro l'agricoltura e l'industria nordiste tornare a fiorire. Il lavoro umano, comandato da denaro abbondante, riempì quei biglietti di ricchezza reale. Nel 1864 Lincoln si ricandidò alla presidenza, dichiarando pubblicamente la sua intenzione di continuare ad emettere moneta di Stato, invece che acquistarla ai banchieri di Londra. Secondo una tradizione difficile da controllare, il superbanchiere londinese sir Goschen (ebreo) disse ai suoi pari: "se questa insana politica finanziaria perdurasse, quel governo fornirà la propria moneta a costo zero. Non avrà alcun debito. Avrà tutto il denaro necessario per i suoi commerci. Questo governo dev'essere distrutto, o distruggerà ogni monarchia del mondo". Era l'inizio del 1865. Il 14 aprile dello stesso anno, Lincoln cadeva sotto le revolverate di un sicario. Era accaduto già ad Alexander Hamilton, il segretario al Tesoro di George Washington, fondatore della banca nazionale americana, emettitrice di banconote di Stato: fu ucciso in duello, non ancora cinquantenne, da uno spadaccino professionale. Sarebbe accaduto anche a Hitler, colpevole di aver ridotto al minimo le transazioni valutarie nei commerci internazionali, sostituendolo con un sistema di scambio di merci fisiche. Anche su Ezra Pound, come sappiamo, calò la vendetta degli usurai. Egli aveva cercato di proclamare al mondo il trucco del capitale: i soldati americani lo esposero in una gabbia nella Pisa liberata. Poi, per 13 anni, fu recluso in manicomio. Il più grande poeta americano. di Maurizio Blondet Note [1] J. Nikonoff, La comédie des fonds de pension, Parigi 1999. [2] A somma zero è ogni gioco in cui se uno dei giocatori guadagna, è perché altri giocatori hanno perso la stessa cifra. La roulette, anzi ogni gioco d'azzardo, è un gioco a somma zero. L'economia reale non è un gioco a somma zero persino nel caso peggiore: quando io compro un televisore o un orologio potrò perderci qualcosa (se lo pago più del dovuto), ma entro pur sempre in possesso di un bene reale, che vale più di zero. Nei casi migliori, l'economia …

[1] J. Nikonoff, La comédie des fonds de pension, Parigi 1999. [2] A somma zero è ogni gioco in cui se uno dei giocatori guadagna, è perché altri giocatori hanno perso la stessa cifra. La roulette, anzi ogni gioco d'azzardo, è un gioco a somma zero. L'economia reale non è un gioco a somma zero persino nel caso peggiore: quando io compro un televisore o un orologio potrò perderci qualcosa (se lo pago più del dovuto), ma entro pur sempre in possesso di un bene reale, che vale più di zero. Nei casi migliori, l'economia è un gioco in cui, più o meno, tutti guadagnano. L'economia non è una torta da cui si tagliano fette più sottili, quanti più sono gli invitati. L'economia è il pasticciere capace di fare una torta più grande, quando ci sono più invitati. [3] La demografia lo predice ineluttabilmente: la generazione attualmente matura, quella del baby boom, è molto numerosa. Affollando la Borsa, fa' rincarare le azioni. In vecchiaia dovrà realizzare, ossia vendere le azioni che ha acquistato oggi, in tempi di forte domanda; e le venderà alla prossima generazione, che è molto meno numerosa (e meno ricca). Quindi ci sarà un'offerta eccessiva di azioni, e una debole domanda. Bisognerà svendere le azioni. Allora i gestori dei fondi, che dovevano garantirvi la vecchiaia, vi diranno: "è la legge del mercato". Cfr. Bernard Maris, O la Borsa o la vita, Milano 2001, p. 70. [4] Fu la famiglia ebraica Del Banco, a Pisa, nel '200, a inventare il giroconto, la girata sugli assegni e sui conti fra cambiavalute, la tecnica bancaria che consente la moltiplicazione della moneta scritturale, la creazione dal nulla. I Del Banco cambiarono poi nome nei secoli: in Germania si chiamarono Kassel, poi von Warburg; emigrati in America, divennero i banchieri Warburg. [5] Le banche temono sommamente, infatti, la corsa dei depositanti agli sportelli, come avviene in caso di crisi. Avvenne nel '29, è avvenuto nel 2000 in Argentina. Allora si vede il bluff: i conti che il cliente crede liquidi, immediatamente disponibili, non lo sono affatto. In Argentina, i depositanti hanno potuto ritirare solo 100 dollari a settimana. Anche in Italia, chi chiede più di 2500 euro in contanti dal suo conto, deve dare un preavviso di tre giorni. Il denaro, semplicemente, non c'è. [6] "Essenzialmente, l'attuale creazione di denaro ex nihilo operata dal sistema bancario è identica alla creazione di moneta da parte di falsari. In concreto, i risultati sono gli stessi. La solo differenza è che sono diversi coloro che ne traggono profitto" (Maurice Allais, La crise mondiale aujourd'hui, Parigi 1991). [7] Come ha scritto uno che il trucco lo ha praticato: "solo a posteriori l'osservazione del bilancio di ogni banca fa' apparire che essa ha trasformato certi depositi in certi crediti. Mentre il processo fondamentale [del funzionamento bancario] è esattamente inverso: le banche prese nel loro insieme creano dei crediti, che solo in seguito alimentano con le masse monetarie e semi-monetarie [col flusso degli interessi lucrati sul denaro ex nihilo]". Il sincero esperto in questione è Jean-Yves Haberer, ispettore alle finanze del governo francese, segretario di Stato (1986-88), e presidente esecutivo del Crédit Lyonnais (Haberer, Monnaie et politique, Parigi, 1996, p.240). http://www.disinformazione.itDORF

C’ERA UNA VOLTA L’AMERICA,ANDREA VEDE BAGLIORI DI RECESSIONE ALL’ORIZZONTE,LA FAVOLA DEGLI INCENTIVI GOVERNATIVI ……FALLITA!![..] MERCOLEDÌ, 23 GIUGNO 2010 REAL ESTATE: STUPORE IMMOBILIARE! Stupore, immenso stupore immobiliare, le vendite di abitazioni esistenti sono crollate innaspettatamente! Lasciate perdere i mercati, loro sanno essere razionali ci [..]

C’ERA UNA VOLTA L’AMERICA,ANDREA VEDE BAGLIORI DI RECESSIONE ALL’ORIZZONTE,LA FAVOLA DEGLI INCENTIVI GOVERNATIVI ……FALLITA!![..] MERCOLEDÌ, 23 GIUGNO 2010 REAL ESTATE: STUPORE IMMOBILIARE! Stupore, immenso stupore immobiliare, le vendite di abitazioni esistenti sono crollate innaspettatamente! Lasciate perdere i mercati, loro sanno essere razionali ci [..]

C’ERA UNA VOLTA L’AMERICA,ANDREA VEDE BAGLIORI DI RECESSIONE ALL’ORIZZONTE,LA FAVOLA DEGLI INCENTIVI GOVERNATIVI ……FALLITA!![..] MERCOLEDÌ, 23 GIUGNO 2010 REAL ESTATE: STUPORE IMMOBILIARE! Stupore, immenso stupore immobiliare, le vendite di abitazioni esistenti sono crollate innaspettatamente! Lasciate perdere i mercati, loro sanno essere razionali ci [..]

C’ERA UNA VOLTA L’AMERICA,ANDREA VEDE BAGLIORI DI RECESSIONE ALL’ORIZZONTE,LA FAVOLA DEGLI INCENTIVI GOVERNATIVI ……FALLITA!![..] MERCOLEDÌ, 23 GIUGNO 2010 REAL ESTATE: STUPORE IMMOBILIARE! Stupore, immenso stupore immobiliare, le vendite di abitazioni esistenti sono crollate innaspettatamente! Lasciate perdere i mercati, loro sanno essere razionali ci [..]

C’ERA UNA VOLTA L’AMERICA,ANDREA VEDE BAGLIORI DI RECESSIONE ALL’ORIZZONTE,LA FAVOLA DEGLI INCENTIVI GOVERNATIVI ……FALLITA!![..] MERCOLEDÌ, 23 GIUGNO 2010 REAL ESTATE: STUPORE IMMOBILIARE! Stupore, immenso stupore immobiliare, le vendite di abitazioni esistenti sono crollate innaspettatamente! Lasciate perdere i mercati, loro sanno essere razionali ci [..]

C’ERA UNA VOLTA L’AMERICA,ANDREA VEDE BAGLIORI DI RECESSIONE ALL’ORIZZONTE,LA FAVOLA DEGLI INCENTIVI GOVERNATIVI ……FALLITA!![..] MERCOLEDÌ, 23 GIUGNO 2010 REAL ESTATE: STUPORE IMMOBILIARE! Stupore, immenso stupore immobiliare, le vendite di abitazioni esistenti sono crollate innaspettatamente! Lasciate perdere i mercati, loro sanno essere razionali ci [..]

C’ERA UNA VOLTA L’AMERICA,ANDREA VEDE BAGLIORI DI RECESSIONE ALL’ORIZZONTE,LA FAVOLA DEGLI INCENTIVI GOVERNATIVI ……FALLITA!![..] MERCOLEDÌ, 23 GIUGNO 2010 REAL ESTATE: STUPORE IMMOBILIARE! Stupore, immenso stupore immobiliare, le vendite di abitazioni esistenti sono crollate innaspettatamente! Lasciate perdere i mercati, loro sanno essere razionali ci [..]

C’ERA UNA VOLTA L’AMERICA,ANDREA VEDE BAGLIORI DI RECESSIONE ALL’ORIZZONTE,LA FAVOLA DEGLI INCENTIVI GOVERNATIVI ……FALLITA!![..] MERCOLEDÌ, 23 GIUGNO 2010 REAL ESTATE: STUPORE IMMOBILIARE! Stupore, immenso stupore immobiliare, le vendite di abitazioni esistenti sono crollate innaspettatamente! Lasciate perdere i mercati, loro sanno essere razionali ci [..]

Devi essere connesso per inviare un commento.

vorrei sapere se secondo voi le previsioni del club di Roma del 72 a partire dal modello base, vi sembrano cosi sballate ?