VORTICE IN FORMAZIONE: COMMERCIAL REAL ESTATE!

diversamente.blog.excite.it/img/Vortice.JPG

Trasparenza e fiducia ecco oggi le due parole che riassumono in un soffio di vento, nel leggero battito della farfalla subprime, l’essenza stessa di questa crisi, fiducia, il fondamento stesso delle relazioni umane.

La farfalla subprime e il suo battito leggero che piano, piano progressivamente diventa un uragano, la stessa teoria del caos che contesta alla base l’assunto dell’efficienza dei mercati e il dogma dell’investitore razionale.

L’indice beta, il rischio, l’affidabilità di un’emittente e delle stesse agenzie di rating travolti da uno tsunami denominato indice effe come fiducia che nei mercati finanziari è sinonimo di liquidità.

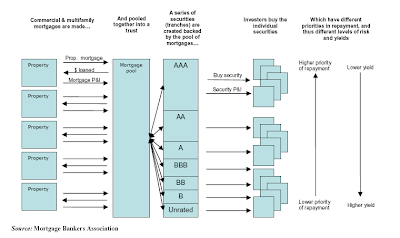

La cartolarizzazione , securitisation, sinonimo di liquidità attraverso un processo ben noto che vede liberare l’obbligo di assumersi il rischio sino alla scadenza di un affidamento da parte di un soggetto finanziario, nata nel lontano 1970 ad opera di Fannie Mae, Ginnie Mae e Freddie Mac agenzie governative di concessione mutui americane con la cartolarizzazione dei mutui residenziali. A proposito di un potenziale rischio sistemico proveniente dalle stesse agenzie di cui sopra date un’occhiata a questo post da Minyanville.

Oggi si cartolarizza sostanzialmente ogni tipologia di affidamento che và dai mutui residenziali ai mutui commerciali, dal credito al consumo alle carte di credito, dal leasing sino ai famosi leveraged by out figli di una stagione di acquisizioni e M&A semplicemente irrazionale nella sua coda finale.

Oggi ci occuperemo in particolare del settore COMMERCIAL REAL ESTATE un settore del mercato immobiliare ed edilizio che sino a ieri ha beneficiato di una luce e una dinamica irripetibile.

Non dimentichiamo inoltre altri settori potenzialmente forieri di ulteriorii svalutazioni attraverso i mercati finanziari come il leasing. il credito al consumo in particolar modo nel settore auto e le carte di credito, per riservare infine un potenziale e questo si devastante effetto destabilizzante nel settore dei CLO o LBO che prima o poi avvertiranno l’onda in arrivo dei default corporate.

Cartolarizzazione significa come detto prima maggiore disponibilità di credito in ogni settore in quanto il rischio viene redistribuito attraverso i mercati finanziari con l’opportunità di un’assunzione che presuppone una consapevolezza resa alquanto opaca dalla velocità di diffusione di strumenti finanziari utilizzati con leva esponenziale nella fase positiva del mercato. Non vi è alcuna garanzia che il rischio sia sostenuto dalla consapevolezza e nessuna garanzia di " sopportabilità" del rischio se non vi è trasparenza.

Non vi è stata alcuna garanzia di trasmissione delle informazioni relative al sottostante al punto che nessuno è in grado di risalire alla composizione di questi prodotti derivati e strutturati, creati in America ieri e venduti attraverso veicoli finanziari europei o giapponesi, in Giappone o Europa ad fondi pensione, universitari e monetari sotto l’egidia della tripla A.

Ma torniamo ora al Commercial Real Estate e diamo un’occhiata a cosa ci dice l’indice CMBX di MARKIT_GROUP a partire dal settore più " pregiato" sino a arrivare ai sottoprodotti BBB.

Oggi anche un cieco dovrebbe notare analizzando l’economia che gli investimenti nel settore commerciale stanno stabilizzandosi e che la dinamica commerciale storicamente segue sempre in ritardo quella residenziale ma non per questo la parabola è diversa.

Chi ha interesse nella costruzione di nuovi edifici i, centri commerciali, uffici, capannoni, negozi, fabbriche ora che l’economia è avviata verso una contrazione che non può che sfociare in una recessione!

Date un’occhiata qui sotto e valutate ad occhio il peso del mercato immobiliare commerciale.

in questi grafici qui sotto potete avere una visione del comportamento di alcuni segmenti del mercato edilizio commerciale e residenziale dello stato del Texas presenti sul sito della FED_di_DALLAS per farvi un’idea delle dinamiche in atto durante la recessione del 2001.

Qui sotto in questo grafico viene dimostrato come gli investimenti in strutture non residenziali incominciano storicamente a declinare solo a recessione in corso e quindi la dinamica potrebbe ripresentarsi regolarmente come in passato.

se volete conoscere meglio le dinamiche a questo indirizzo ECONOMISTVIEW dove avrete splendida visione d’insieme rispetto al ciclo degli investimenti.

Oggi se la produzione scende, nessuno investe in attrezzature o macchinari e quindi non servono nuove strutture per accoglierli. La spesa per investimenti verrà contagiata dalla rarefazione del credito.

SE volete avere dei riscontri recenti a quello che stò affermando basta dare un’occhiata a questo post del WSJonline e alle affermazioni di Moody’s secondo cui la dinamica del mercato immobiliare commerciale è ormai contaggiata dal credit crunch in corso.

Gli analisti sostengono che i mutuatari commerciali sono più sofisticati di quelli residenziali e quindi hanno meno probabilità di essere sorpresi dall’aumento dei tassi di riferimento e dalle dinamiche dei mutui mentre la forza generalizzata del mercato commerciale è un fattore attenuante.

Beata innocenza, chi glielo va a dire ora che anche il commercial real estate è giunto alla fine della sua corsa.

Oggi coloro che hanno investito neglii immobili commerciali a prezzi via via esponenziali incominciano a preoccuparsi di come onorare i propri debiti in seguito al minor reddito che gli affitti di questi locali producono. Il leasing droga e propulsore di questa stagione di leva esponenziale stà declinando inesorabilmente e oggi i prestiti contratti al 95/100 % del costo di costruzione devono fare i conti con un valore di mercato che potrebbe non coprire gli investimenti.

La cosidetta sofisticazione di Moody’s dimentica forse il fenomeno della cartolarizzazione ora che i crediti concessi dalle banche sono stati suddivisi in tranche dall’esito incerto e spediti nei mercati globali. Chiedete in giro quanto è facile oggi rinegoziare un mutuo cartolarizzato, quali sono i margini di manovra in un mercato completamente paralizzato.

La quite prima della tempesta, ecco a cosa assomiglia la dinamica del mercato immobiliare commerciale im America, una stabilizzazione che precede la stessa dinamica residenziale. Secondo Merrill Lynch nel corso del primo semestre di quest’anno si è avuto un aumento del 11 % nelle chiusure di catene di vendita al dettaglio, più velocemente di quanto avvenuto nel 2005/2006.

Molti di voi ricorderanno il post sull’operazione leveraged by out da parte di Blackstone per l’acquisto della EQUITY_OFFICE_PROPERTIES_TRUST con 39 miliardi di dollari offerti per un valore di 23 mld e ben 16 mld di debiti. Oggi BLACKSTONE ha qualche piccolo problemino in borsa…………

thanks to WALLSTFOLLY

e qualche piccolo problemino ce l’ha pure l’indice di riferimento il REAL ESTATE ISHARE.

![[IYR.png]](https://bp3.blogger.com/_nSTO-vZpSgc/RzlfnH5c73I/AAAAAAAABlE/CW5htGHpZnA/s1600/IYR.png)

Recentemente la società di private equity SOMERSET_PARTNERS ha annunciato l’acquisizione di 450 PARK AVE per la cifra record di 509 milioni di dollari ed oggi qualche ……secolo dopo vi sono alcuni problemi nel chiudere l’operazione visti l’aumento del costo del debito dovuto all’onda lunga del credit crunch 2° parte.

Tornando per un attimo indietro alla saga del leveraged by out di blackstoniana memoria come dimenticare che HARRY_MACKLOWE che acquistò numerosi grattacieli di Mahattan dal gruppoo Blackstone per 7 mld di dollari oggi è in seria difficoltà.

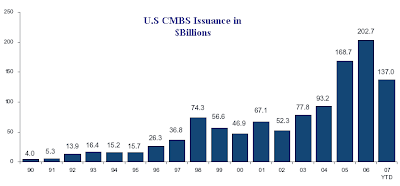

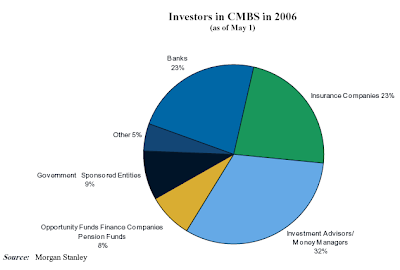

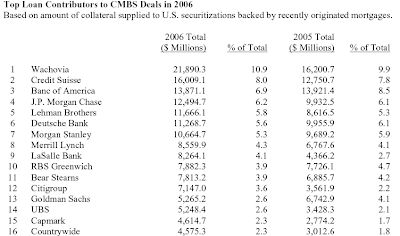

Al primo trimestre di quest’anno i prestiti per il settore commerciale ammontavano a circa 800 miliardi di dollari e questa cifra è la testimonianza di un nuovo uragano che in progressione il prossimo anno di abbatterà sui mercati globali attraverso le cartolarizzazioni di questo imponente mercato.

Splendidi grafici che ci danno una visione d’insieme ineccepibile thanks to http://www.cmbs.org/

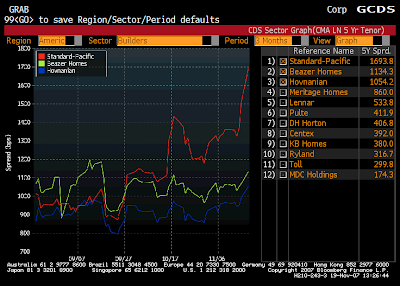

L’indice di fiducia dei costruttori edili NAHB langue ai minimi storici e i credit default swaps degli stessi costruttori volano verso i possibili default.

E con estrema tenerezza dal ponte della mia nave osservo gli analisti di Goldman Sachs in preda ad una crisi di consapevolezza agitare le bandiere per segnalare al mondo intero svalutazioni in arrivo, svalutazioni e valutazioni tali da affossare i mercati globali un colpetto a Citigroup uno a Merrill un’altro a Morgan Stanley proseguendo per JP Morgan Chase sino ad arrivare al relitto di Bear Stearns.

Che sia in atto una guerra epocale per il dominio dei mari del Sud, 2000 miliardi di tagli agli approvvigionamenti, tagliando il 7 % del debito americano nell’epoca dell’economia fondata su debito sono sufficenti a mettere in ginocchio qualsiasi economia ci dice Goldman Sachs e Morgan Stanley comunica che il Bull Market è finito illusioni o non illusioni.

Signori dove stavano questi leggendari analisti alcuni mesi fà, all’inizio dell’anno quando il sottoscritto, dalla plancia di questo splendido veliero segnalava le stesse cose, faceva le stesse osservazioni, analisti figli del conflitto di interesse che all’improvviso sentono il dovere di confidarci le loro osservazioni, magari concordate per una strategia short da parte di qualche hedge targato Goldman.

Finiamola con i giochini che aumentano o diminuiscono le percentuali di recessione, finiamola di vedere ad ogni istante una luce in fondo ad un tunnel da dove proviene ogni giorno solamente quella del treno che puntualmente stà per arrivare.

Finiamola di essere ottimisti solo per interesse o per paura e mettiamocii a ragionare sulle prospettive. Avete mai sentito parlare di cicli economici, avete mai sentito parlare di dinamiche immobiliari lunghe talvolta un lustro e più intero.

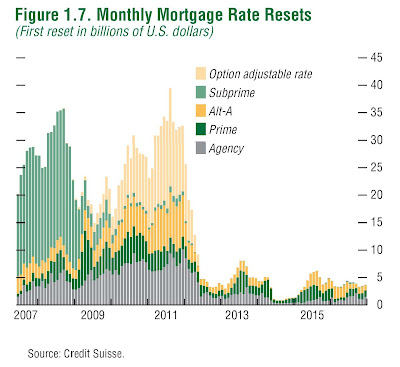

Riguardatevi questo grafico e provate a memorizzarlo, cercate di comprendere che oggi la media di aggiustamento dei famigerati ARMs Adjusted Rate Mortgage è di 300 bp sopra il tasso di mercato.

Il prossimo vortice in formazione che esamineremo insieme è quello relativo ai CREDIT DEFAULT SWAPS ed in particolare alle società di assicurazione che in questo momento sono sotto la lente di osservazione delle agenzie di rating le quali alla metà del prossimo mese comunicheranno le nuove valutazioni e c’è da scommetterci che un nuovo uragano si abbatterà sui mercati.

Ah, dimenticavo non sono proprio capace di stare sotto coperta e quest’anno il Rally di Natale ……… dai posti di vedetta della nostra nave, non si scorge neanche a sognarlo!

Transactions-Based Index (TBI)

http://web.mit.edu/cre/research/credl/tbi.html

Transactions Indexes Based on NCREIF Database

| 2007 Q3 | |||||

|---|---|---|---|---|---|

| Price Index (Variable Liquidity) | Total Return Index (Variable Liquidity) | Supply and Demand Indexes | |||

| All | |||||

| Apartment | |||||

| Industrial | |||||

| Office | |||||

| Retail | |||||

www.cristianopizzo.com/galleria_quadri/quadri…

é questo il genere di background chiesto ad Andrea. Una volta si chiamava “gioco delle tre carte”. Se non lo sai fare, é meglio lasciare la finanza….

Cari naviganti,

queste sono le performance degli indici borsistici nel 2007:

Dow Jones +3.97%

S&P500 + 1.33%

Nasdaq100 +15.04%

Eurostoxx50 +2.59%

DAX +13.87%

CAC40 -1.97%

MIB 30 -8.42%

Queste valutazioni sono il risultato di milioni di investitori che hanno analizzato gli stessi dati ed informazioni in nostro possesso e li hanno proiettati nel futuro. Pensate veramente che hanno sbagliato tutto? Non credo. Ci aspetta probabilmente una recessione in America e tempi difficili. Ma la risposta dei mercati é che il futuro non é così a tinte fosche. Proviamo una volta a girare il problema: forse non sono le Borse ad essere troppo alte ma noi ad essere troppo pessimisti. Fondamentalmente escluderei anch’io un rally di Natale ma leggo così tanti consigli di vendita navigando in Internet che mi chiedo dove sono rimasti i venditori. Se chi doveva e voleva vendere l’ha fatto, adesso restano solo compratori…..

Michele

Caro Michele,

hai scattato la foto .

La fine del film ( o forse sarebbe meglio dire del cinema) la vedremo fra tre mesi.

Ciao

Mas

Caro Mas,

“E’ radicata la credenza nei mercati finanziari che non sempre la borsa rispetti quella che è la tendenza generale del ciclo economico!

Si dice che solitamente i mercati scontino in anticipo quelle che sono le prospettive economiche prossime venture!

D’ora in poi credo che l’attenzione farebbe meglio a spostarsi, tralasciando temporaneamente la visione di grafici ed analisi tecnica anche se il siderografo di Bradley, le onde di Elliot, e i cicli di Rinehart non promettono niente di buono, su tutta una serie di dati ed indici anticipatori che da qui sino alla fine di aprile, daranno una svolta alla tendenza generale!”

Quanto hai letto finora non l’ho scritto io ma Andrea il 31 di marzo. Da mesi attendiamo la recessione ed il crollo delle Borse. Forse tra tre mesi starai ancora aspettando Godot o forse dovrai aspettare ancora di più. Non lo so, lascio aperta la mia mente a tutte le possibilità. Di certo nella vita c’é solo la morte.

Michele

Nel Regno Unito gli spread rispetto al tasso Libor delle cartolarizzazioni delle carte di credito sono passati da 12 punti base di inizio 2007 ai 60 punti base di oggi…….

Ce ne è di gente che non paga….

Saluti a tutti…se e’ vero che stiamo andando incontro ad una stagflazione (stagnazione+inflazione) allora la FED dovrebbe veramente alzare i tassi d’interesse !!!!

La stessa cosa fu fatta da Volker negli anni passati la cui leva assieme ad una politica di tagli ebbe effetto…peccato che oggi la leva di tagli fiscali sia nulla in quanto gia ABUSATA da Bush jr.

————-da wikipedia——-

Stagflation in the USA was defeated by the then Federal Reserve chairman, Paul Volcker, who sharply increased interest rates to reduce money supply from 1979-1983 in what was called a “disinflationary scenario.” Starting in 1983, fiscal stimulus and money supply growth combined to create a sharp economic recovery which is in line with standard macro-economic models; however, there was a five-to-six-year jump in unemployment during the Volcker disinflation. It appears that Volcker trusted unemployment to self-correct and return to its natural rate within a reasonable period, which it did.

Come dire che se il malato e’grave …allora la cura non puo’essere indolore come molti pensano.

Sapete quale sarebbe l’effetto sulle borse ?

Saluti

Massimo

Ciao Michele

sinceramente mi suona assai strana la tua passione nel delineare un ottimismo che proviene da lidi solitamente interessati.

I risultati parziali delle borse che tu hai lasciato sono il frutto di una stagione antecendente al credit crunch e tutto lo tsunami di ultime rilevazioni pervenute sul mercato.

E’ ormai prassi consolidata modificare o far apparire sotto altra luce le osservazioni fatte da altri, molto più semplice dimenticare che la mia previsione di recessione riguarda da tempo i primi sei mesi del 2008 e non quella che forse tu invano vai aspettando da marzo!

Non conosco chi sei, cosa fai, dove lavori e qual’è il tuo compito ma mi auguro che non sia anche tu uno di quelli che dimenticano che i dati sul mercato del lavoro provengono da un metodo che al 70 % tira ad indovinare i prossimi assunti, che il PIL è figlio di deflattori e figlio di quel pensiero un pò “core” terrorizzato dalla stagflazione o inflazione reale che tende a sovrastimare la crescita.

Se sei un amante dell’analisi tecnica ovviamente la tua visione è un mondo di grafici nei quali molti stanno attendendo il ribalzo sulla trendline dei sogni.

Strana mania quella degli ottimisti che quando è in atto una crescita irrazionale stanno in silenzio e quando qualcuno avverte che prima o poi dalla vetta si scende gridano allo scandalo ed al pessimismo.

Caro Michele hai forse dimenticato che si sale da quasi cinque anni, stai dimenticando forse che questa è la madre di tutte le crisi finanziarie del passato e che la via di uscita passa necessariamente da una lunga e dolorosa epurazione di prodotti e attori di mercato che hanno perso le loro scommesse o vuoi farmi credere che in un battito di ciglio abbiamo scontato tutto e via lasciandoci alle spalle il passato.

No caro Michele sul mercato vi è una quantità enorme di liquidità pronta a innondare ogni angolo ma è meglio che prima venga ripulito per qualche anno ogni eccesso di questa stagione!

Non ho nessuna intenzione di convincerti della bontà delle mie osservazioni ma per favore non giriamo le parole e ricordiamoci che se i mercati sono ancora in alto lo si deve alle banche centrali e ai sostegni interessati del ” libero mercato”

Andrea

A proposito del gioco delle tre carte……alcuni sono stati cosi svelti che oggi non sanno neanche più dove stanno le carte vincenti….ed è un miracolo se riconoscono ancora le loro carte.

Alla faccia del background di incompetenti di primo livello…….

Andrea

ciao andrea sono (minghin) volevo solo ricordare alcuni numeri di fib : gennaio 2007 :42470 : gennaio 2006 :36765 :gennaio 2005 :31430:visto la crisi attuale molto più grave di quello che pensano !!! secondo il mio modesto parere ,saranno da ricordare come dei marziani , emi sa tanto che non potrò andare in ferie , visto che dovrò scortare ancora per parecchio tempo , ma quato tempo ?? forse fino 26850 gennaio 2003 ciao

Caro Andrea, grazie per la tua risposta. Mi scuso se ti ho dato un’impressione sbagliata. Io sono convinto della bontà delle tue osservazioni come ho già sottolineato più volte. Dissento invece sullo scenario costantemente negativo. Come detto in altre occasioni molte sono le forze che tentano di impedire un crollo dei mercati finanziari ed una recessione. Tu dici che “se i mercati sono ancora in alto lo si deve alle banche centrali e ai sostegni interessati del “libero mercato”: hai ragione. Parliamo della stessa cosa. Quando sviluppiamo dei scenari per il futuro dobbiamo tener conto di questi fattori.

Io ho già vissuto il crollo delle Borse di marzo 2000 – ottobre 2002. Anche a quei tempi si prevedeva un collasso dei sistemi finanziari. Poi improvvisamente i mercati si sono stabilizzati e grazie alla crescita dell’immobiliare USA ed al risveglio della Cina siamo ripartiti. Oggi sono pessimista e negativo come te ma continuo a guardarmi in giro in cerca di soluzioni e possibilità poiché sono convinto che esiste una via d’uscita che per ora non vediamo. Cerchiamola assieme…

Buon lavoro.

Cordialmente

Michele

Michele, oggi sei pessimista ieri eri ottimista insomma deciditi.

Mas

se volete vedere le cose in modo corretto, non dimenticate il mercato piu’ grosso al mondo che e’ il forex, 2.000 mld $ giornalieri di scambi, gli attori sono sempre gli stessi, ma le vere e grosse speculazioni passano sempre da li, e’ gia’ in corso da tempo una forte speculazione,ed uana lotta tra banche ed hedge, stavolta pero’ gli equilibri potrebbero essere messi in discussione, per chi cerca una via d’uscita temporanea c’e’ l’oro ma le quotazioni parlano da se, per chi vuole vedere la fine del tunnel deve chiudere gli occhi e riaprili nel 2011/2012, il bear market e’ partito ufficialmente, solo che questa volta sara’ un po piu’ cattivo e non si fermera’ prima del 2009/2010. come sara’ il mercato e l’economia a quella data, sicuramente geograficamente i mercati piu’ interessanti sarano quelli ricchi di materie prime, sud america, africa e russia, ma attenzione, io non compro niente prima del collasso, poi quando il mostro verra’ sbattuto sui giornali allora adosso, ma non fatevi prendere la mano, tenete i soldi “sotto il materasso”, grossi guai sono dietro l’angolo, non fatevi ingolosire dalle quotazioni, non fate paragoni sui prezzi passati, aspettate almeno il 2009 avanzato per comprare, e poi fatelo a tranche.

………………….

………………….

Il Segretaio al Tesoro Henry Paulson che in passato ha sempre paventato grande ottimismo afferma oggi che le insolvenze legate ai mutui nel 2008 saranno decisamente più alte rispetto a quelle di quest’anno. Se persino la Casa Bianca, con alle porte le elezioni presidenziali, sta ammainando la bandiera dell’ottimismo significa che le cose stanno veramente precipitando…… teniamoci forte!

saluti,

Marco G.

Ciao Mas,

pensavo di aver chiarito la mia opinione nel commento del 15 novembre (“nebbiolina”) ma forse mi sono espresso male.

Sono fondamentalmente pessimista e ribassista ma questo non esclude che esiste la possibilità di un rally a corto termine. L’S&P500 é, malgrado il costante flusso di notizie negative, sopra i minimi di marzo ed agosto. Se un’indice non vuole scendere adesso é possibile che risalga alcune settimane per poi ricominciare a cadere più tardi. Un baer market non é una strada a senzo unico ma ci sono accelerazioni, rimbalzi, ritracciamenti e così via.

Ieri ho scritto: “Fondamentalmente escluderei anch’io un rally di Natale ma leggo così tanti consigli di vendita navigando in Internet che mi chiedo dove sono rimasti i venditori. Se chi doveva e voleva vendere l’ha fatto, adesso restano solo compratori…..” Se voi questo lo interpretate come ottimismo vuol dire che la prossima volta cercherò di essere più chiaro.

Michele

e di questo che mi dici Andrea:

tratto da bloomberg

Europe Suspends Mortgage Bond Trading Between Banks (Update1)

By Esteban Duarte and Steve Rothwell

Nov. 21 (Bloomberg) — European banks agreed to suspend trading in the $2.8 trillion market for mortgage debt known as covered bonds to halt a slump that has closed the region’s main source of financing for home lenders.

The European Covered Bond Council, an industry group that represents securities firms and borrowers, recommended banks withdraw from trades for the first time in its three-year history until Nov. 26. Banks are still obliged to provide prices to investors, according to the statement today.

Banks including Barclays Capital, HSBC Holdings Plc and UniCredit SpA took the step as investors shun bank debt on concern lenders face more mortgage-related losses. Abbey National Plc, the U.K. home lender owned by Banco Santander SA, became the third financial company to cancel an offering of covered bonds within a week today as investors demanded banks pay the highest interest premiums to sell bonds in the 12 years since Merrill Lynch & Co. began collecting the data.

“We are in a deteriorating situation,” Patrick Amat, chairman of the Brussels-based ECBC, said in a telephone interview. “A single sale can be like a hot potato. If repeated, this can lead to an unacceptable spread widening and you end up with an absurd situation.”

Covered bonds are securities backed by mortgages or loans to public sector institutions. Banks designed the notes to offer more protection to bondholders than asset-backed debt by making the borrower liable for repayments if the assets underlying the securities aren’t sufficient. They typically have the highest credit ratings.

Spread Widening

Abbey National in London said today it had postponed its sale of covered bonds because of “poor” demand. AIB Mortgage Bank, a unit of Dublin-based Allied Irish Banks Plc, pulled a covered bond sale in euros yesterday and Ahorro y Titulizacion, an investment unit controlled by Spanish savings banks, decided against offering debt on Nov. 16.

“In light of the current market situation and in order to avoid undue over-acceleration in the widening of spreads,” the committee of banks and borrowers “recommends that inter-bank market making be suspended,” the council said in an e-mailed press statement.

The ECBC established an “8-to-8 committee” of eight banks that arrange sales of covered bonds and eight representatives for issuers of the debt in September to set recommendations in deteriorating markets.

“Without market making between banks, investors will shun the sales of new covered bonds,” said Santiago Rubio, who oversees 14 billion euros ($21 billion) of assets as head of fixed income at La Caixa’s asset management arm in Madrid.

To contact the reporters on this story: Esteban Duarte in Madrid at eduarterubia@bloomberg.net Steve Rothwell in London at

Mariano

Buona sera a tutti. Vi ho seguito in silenzio da un paio di settimane, quando sono rientrato sui fondi (come anticipatovi l’11 novembre, valuta 12 e quindi prendendo proprio il minimo assoluto e switchando il 15, valuta 16 novembre) e raccogliendo un misero ma sempre buono 2.8% medio che su certe cifre sono migliaia di euro.

In questo sono stato indirizzato da analisi che non vi interesseranno.

la stessa analisi mi ha suggerito di uscire per tempo (rivedendo i miei precedenti obiettivi già a voi preannunciati) perchè fino ai primi di dicembre si prevede forte correzione. Poi però rientrerò perchè almeno fino alla fine di dicembre (e non è un fatto di rally natalizio come si usa dire) i mercati reagiranno. Lo so che vi interessa poco il punto di vista di uno che con la borsa ci opera (ma non sono un esperto e forse per questo che in dieci anni mi sono fatto male solo una volta, ma io tengo sempre alta la guardia, ma non vedo perchè non debba sfruttare i momenti di debolezza del mercato.

Ci teniamo aggiornati.

Giulio

Caro Mariano domani ti risponderò in un post intero, ma fin da adesso ti posso riassumere tutto ciò in queste parole…………..un’onda speculativa ha un effetto più o meno immunizzante e il tracollo conclusivo distrugge automaticamente le fondamenta della speculazione stessa, con il passare del tempo e con il tramonto dei ricordi l’immunità scompare pronta a lasciare l’alba ad una nuova speculazione.

Oggi è notte ed è il tramonto della FIDUCIA …….una notte lunga e non per questo benefica!

Buona Notte Andrea!

Michele ….parliamo della stessa cosa e in fondo credo che anche tu sia convinto che in questo momento non esistono vie di uscita……i miei post sono pieni di soluzioni che passano da due parole semplicemente utilizzabili: etica professionale e trasparenza, senso del limite e strumenti di controllo efficaci e trasparenza trasparenza e trasperenza ancora.

Per il resto ora stà scendendo la notte ma poi vi è sempre un’alba, non sappiamo quanto lunga sia la notte ma se l’alba fosse dietro all’angolo rifiorirebbe la speculazione e tutto tornerebbe come prima, più di prima!

Ciao Andrea

Ciao Mas mia fedele vedetta e ciao anche a te Giulio tornato dal mare silente …….le discese sono sempre intervallate da rimbalzi e pull back ma se credi come dice quella mummia di COHEN che parte un rally di Natale del 10 % per lo S&P 500 accomodati pure……e buona fortuna!

Andrea

Chi può negare un rally di Natale del 10% dopo che il mercato ha perso il 20% o più?

“Per me si va nella città dolente, per me si va nell’eterno dolore, per me si va tra la perduta gente. Giustizia mosse il mio alto fattore… fecemi la divina potestate la somma sapienza e il primo amore… dinanzi a me non fuor cose create se non etterne… e io etterno duro… lasciate ogni speranza voi ch’entrate.”

Buona notte.

Bill

Per uno abituato a guardare solo i trend di lungo periodo come me, queste fluttuazioncine settimanali all’insu’ o all’ingiu fanno poco effetto.

Io guardo ai fondamentali , ma fondamentali veramente, che sarebbero in primo luogo le risorse energetiche e alimentari.

Ebbene ragazzi, siamo alla canna del gas, letteralmente.

Guardate un po questo grafico

http://bp2.blogger.com/_kdcZbozWthI/R0AfwgsyZcI/AAAAAAAAAXI/C7oSW-GAsMQ/s1600-h/576×394.gif

E’ tratto dal blog http://netoilexports.blogspot.com/

Se avete una piccola curiosita’, allora andate a cercare su google queste parole: export land model

In parole povere, la produzione stagna o cala, il consumo interno dei paesi produttori cresce, le esportazioni calano del combinato disposto del tasso di riduzione della produzione e di crescita dei consumi interni.

Noi paesi consumatori siamo in depletion secca, dal 2005, e ancora non lo abbiamo capito.

Naturale che il sistema economico/fianziario mondiale inizi a entrare in sofferenza profonda…

E non c’e’ soluzione a breve/medio che tenga. Ci saranno conflitti geopolitici, che ovviamente saranno scambiati come cause della crisi energeticc/finanziaria, non come effetti, ma che volete… gli uomoni amano le storie semplici e le illusioni

Saluti

Pierluigi

ANDREA CI RAMMENTA CHE I NODI CHE DEVONO ANCORA VENIRE AL PETTINE SONO QUELLI DEL MERCATO IMMOBILIARE COMMERCIALE[..] GIOVEDÌ, 23 LUGLIO 2009 IN BOCCA AL LUPO! Non è la prima volta che ad Icebergfinanza incontriamo il lupo, spesso lo abbiamo evidenziato in tutto ciò che perde il pelo ma non il vizio, abbiamo esclamato insieme, il classico, a [..]

ANDREA CI RAMMENTA CHE I NODI CHE DEVONO ANCORA VENIRE AL PETTINE SONO QUELLI DEL MERCATO IMMOBILIARE COMMERCIALE[..] GIOVEDÌ, 23 LUGLIO 2009 IN BOCCA AL LUPO! Non è la prima volta che ad Icebergfinanza incontriamo il lupo, spesso lo abbiamo evidenziato in tutto ciò che perde il pelo ma non il vizio, abbiamo esclamato insieme, il classico, a [..]

Devi essere connesso per inviare un commento.

La Fed non può tagliare e allora cosa fa?

Fa trapelare tramite il Financial Times che i verbali della riunione del Fomc del 30 e 31 ottobre (che la Fed renderà noti questa sera) conterranno previsioni ottimistiche per gli USA.

Ciò è bastato per fare girare il nikkei da -2% a +1%

Non ce che dire le stanno proprio provando tutte!

Ma come ho già avuto modo di dire questa volta non ce la faranno.

Mas