TRUMP MOMENT: DOLLAR CREDIT CRUNCH!

Una delle tante leggende metropolitane che circolano in rete e nella finanza è che in giro per il mondo c’è penuria di dollari, non se ne trovano proprio.

Vediamo cosa hanno scritto ieri di bello su Bloomberg…

How Donald Trump Could Exacerbate a Global Dollar Shortage …

La vittoria a sorpresa di Trump alle elezioni presidenziali degli Stati Uniti ha posto le basi per una intensificazione della crisi di finanziamento in dollari che affligge evidenziata recentamente da Carmen Reinhart, una nostra vecchia conoscenza.

The Return of Dollar Shortages

Facendo riferimento alla storia del dopo guerra e alle dinamiche import/export di economie che affrontavano gli ingenti danni di guerra e le dinamiche della ricostruzione Reinhart fa riferimento alla scarsità di dollari di quell’epoca nella quale, non dimenticatelo, gli Stati Uniti per partecipare alla seconda guerra mondiale tramite la Fed monetizzarono il debito emesso dal Governo americano.

A quell’epoca il governo americano fu l’unico fornitore di beni strumentali per la ricostruzione. Così, senza accesso ai dollari americani, le economie europee non potevano ottenere gli input necessari per aumentare le loro esportazioni.

Il problema fu che contemporaneamente numerosi paesi impiegarono le stesse tattiche in un ambiente in cui vi era una vasta gamma di controlli sui capitali e cambi ufficiali ancorati al dollaro USA, facendo così fiorire un mercato nero parallelo (rispetto al tasso di cambio ufficiale) nella maggior parte dei paesi europei (e in Giappone) salito alle stelle fino ai primi anni 1950, raggiungendo livelli che ora si tende ad associare con i mercati emergenti “instabili”.

Secondo Carmen Reinhart oggi nonostante l’ampia tendenza globale verso una maggiore flessibilità nella politica del cambio e la libera circolazione dei capitali attraverso i confini nazionali, una “carenza di dollari” è riemersa.

Infatti, in molti paesi in via di sviluppo, il mercato unico fiorente negli ultimi due anni o giù di lì è stato il mercato nero di valuta estera. Mercati valutari paralleli, soprattutto per i dollari, sono tornati.

Questa volta, la fonte della carenza dollaro è associata al crollo dei prezzi petroliferi e delle materie prime.

Dopo una lungo e spettacolare salita dei prezzi delle materie prime a partire dai primi anni del 2000, guidata in gran parte dal boom degli investimenti della Cina, molti esportatori di materie prime si sono trovati con livelli storicamente elevati di riserve valutarie.

Tutto ciò principalmente in attività in dollari, soprattutto titoli del Tesoro USA. In questo ambiente inebriante, alcuni paesi sono andati oltre e hanno adottato (ancora una volta) una politica di ancoraggio della loro valuta al dollaro.

Per i paesi che avevano abbracciato i tassi di cambio più flessibili – Russia, Brasile e Colombia, tra molti altri – l’inversione iniziale di prezzi del petrolio e delle materie prime primarie ha inaugurato un crollo della valuta, mentre quelli che hanno mantenuto accordi di cambio più rigidi hanno sperimentato una rapida perdite di riserve.

Il Piano Marshall, attraverso la sua generosa concessione di sovvenzioni, è stato progettato per alleviare la carenza di dollari in Europa del dopoguerra. Nessun piano simile è plausibile all’orizzonte. Nella sua impostazione attuale, è più plausibile aspettarsi una variante degli anni 1980, con più emergenti e paesi in via di sviluppo alla ricerca di programmi del FMI. Questa, forse, potrebbe essere l’occasione per la Cina per riempire un vuoto nella parte superiore.

Ma torniamo all’articolo di Bloomberg.

Mentre alcuni analisti prevedono che il dollaro si rafforzerà sotto la sua presidenza secondo una ricerca di Deustche Bank non è necessariamente quello che ridurrà i finanziamenti..

Al contrario, l’elezione del Trump pone le basi per un ulteriore balcanizzazione dei mercati monetari globali e un impedimento al libero flusso di migliaia di miliardi di dollari di diverse valute dollari, tra cui una riduzione delle transazioni transfrontaliere e la possibile fine delle linee di swap in valuta amichevoli offerte dalle banche centralisostengono gli strateghi.

“Ci aspettiamo una sorta di de-globalizzazione un impatto negativo sui mercati finanziari, in particolare per quanto riguarda la disponibilità di fondi in dollari”, scrivono.(…) Il potenziale rimpatrio di più di un trilione di dollari in utili off-shore statunitensi potrebbe aggravare ulteriormente la pressione sui finanziamenti in dollari.”

Attenzione signori siamo sempre nel campo delle ipotesi nessuno sa quello che farà Trump, tra il dire e il fare c’è di mezzo l’oceano pacifico e atlantico!

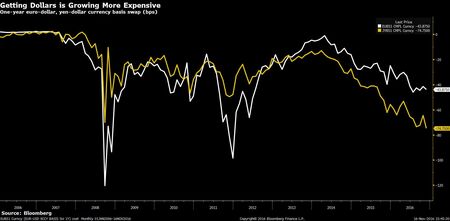

Una confluenza di regolamentazioni post-crisi, divergenze nelle politiche monetarie e la riforma del mercato monetario si dice che hanno limitato la disponibilità di finanziamenti in dollari, con ulteriore costo per convertire i pagamenti in valuta locale in dollari raggiungendo i suoi massimi livelli in circa tre anni sia per l’euro che per lo yen giapponese – nonostante i livelli abbondanti di liquidità globale. Questa tendenza potrebbe essere di fatto “permanente” sotto un regime Trump, dicono gli analisti di Deutsche Bank, se dovesse mettere in pratica le sue politiche commerciali, riducendo la circolazione dei capitali in tutto il mondo e provocando un altro giro di riduzione della leva finanziaria transfrontaliera.

Attenzione perchè ora si parla di un tema che abbiamo affrontato recentemente su Machiavelli…

Ad esempio il piano di Trump di rimpatriare i profitti delle imprese verso gli Stati Uniti potrebbe sottrarre una parte dei finanziamenti in dollari a disposizione del mondo, dal momento che si parla di quasi 2 trilioni di dollari di utili societari.

“Un rientro dei capitali avrebbe un impatto sulla disponibilità di liquidità in dollari per le banche europee, dove la maggior parte degli utili aziendali statunitensi sono stati reinvestiti”, hanno scritto gli analisti di DB.

Mentre la scarsità di finanziamenti in dolalri potrebbe essere alleviata dalle banche centrali che mirano a facilitare tensioni nell sistema finanziario, la retorica populista di Trump mette la disponibilità delle linee swap in dollari da parte della Federal Reserve in dubbio. Tali linee di swap in dollari, in cui le banche centrali si impegnano essenzialmente a scambiare valute tra di loro, ha visto la Fed fornire $ 600.000.000.000 dollari di liquidità in dollari durante la crisi finanziaria del 2008.

Nel frattempo sembra che il calo di oltre 22 miliardi di $ in una settimana di titoli di Stato Americani, sia dovuto in buona parte alle banche centrali straniere che hanno continuato la loro liquidazione incessante di carta degli Stati Uniti.

Secondo i dati riportati da ZeroHedge anche i TIC ufficiali testimoniano questa tendenza a vendere i titoli del tesoro americano. Come più volte scritto questa è solo una tendenza di breve termine una reazione emotiva per l’elezione di Trump a presidente degli Stati Uniti. Verrà il tempo in cui banche centrali e investitori esteri torneranno disperatamente a cercare i titoli di Stato americani nel 2017 quando l’Europa verrà messa in forse dalla nuova ondata di elezioni in Olanda Francia e Germania per non parlare di quello che molto probabilmente accadrà in Austria e Italia il 4 dicembre prossimo.

La recente tendenza a vendere 343 miliardi di dollari di titoli da parte delle banche centrali estere è una dinamica che dura da 12 mesi e quindi non è riconducibile solo alle lezioni di Trump.

Negli ultimi Machiavelli vi abbiamo raccontato come la tendenza a vendere da parte della Cina e di altri paesi è stata sostituita dall’ingresso di acquisti provenienti dai cosiddetti paradisi fiscali mondiali.

Scrive ancora ZeroHedge come abbiamo sottolineato un mese fa, quello che sta diventando sempre più evidente è che entrambe le banche centrali estere, fondi sovrani, gestori delle riserve, e praticamente ogni altra istituzione ufficiale in possesso della carta degli Stati Uniti, sta liquidando le loro partecipazioni ad un ritmo molto preoccupante, qualcosa che, alla luce delle azioni la scorsa settimana sembra essere stata una mossa prudente. MOSSA PRUDENZIALE!

In alcuni casi, come la Cina, è per compensare la pressione della svalutazione; in altri, come l’Arabia Saudita, che è per fornire i fondi necessari per compensare il crollo del petrodollaro e per far fronte all’impennata del deficit di bilancio del paese. In tutti i casi, suggerisce preoccupazione per un picco di emissione di debito nel futuro dagli Stati Uniti, soprattutto sotto lo stimolo fiscale dell’ amministrazione Trump.

Noi nel fine settimana abbiamo provato a cancellare tutte queste illusioni raccontandovi la storia è soprattutto cosa significa cercare di usare lo stimolo fiscale in mezzo ad una deflazione da debiti.

Noi non abbiamo fretta, sembra essere tornati indietro di tre anni a quel magico 2013 quando controcorrente abbiamo spinto la prua della nave in direzione AMERICA. Aspettando la prossima crisi osserviamo all’orizzonte i bagliori del QUANTITATIVE EASING NUMBER FOUR al quale la Fed non potrà rinunciare per lanciare l’ennesima scialuppa di salvataggio ai suoi mercati prediletti!

Non c’è due senza tre dice il famoso proverbio della cultura popolare italiana.

Dopo la Brexit e le elezioni americane, abbiamo bisogno del Vostro prezioso aiuto per sovvertire tutti i pronostici e sondaggi che danno vincitore nella categoria ECONOMIA il Sole 24 Ore.

Chissà che il 29 novembre grazie all’onda d’urto del popolo di Icebergfinanza non ci sia anche in Italia un … ICEBERGFINANZA MOMENT!

Forza coraggio bastano cinque minuti di tempo CLICCANDO SUI BANNER AZZURRI che trovate in questo articolo e dieci voti a scelta tra cui uno alla sezione 27 ECONOMIA. Semplicemente Grazie Andrea

Mha , io guadando ad occidente oltre il tramonto … vedo l’oriente , sarà perchè

https://www.youtube.com/watch?v=ayxtLHYi3dA

Mha , io guardando ad occidente oltre il tramonto … vedo l’oriente , sarà perchè

https://www.youtube.com/watch?v=ayxtLHYi3dA ?

Devi essere connesso per inviare un commento.

Che sia l’inizio della fine del ciclo egemonico?

Troppo spesso guardiamo gli US come faro del pensiero ma forse dobbiamo volgerci ad Oriente se vogliamo vedere il sole che sorge….ad occidente se vogliamo vedere il tramonto!

http://english.pku.edu.cn/news_events/news/global/5145.htm