in caricamento ...

DON’T CRY FOR ME ARGENTINA! IL BATTITO DELLA FARFALLA

Inutile che racconti ai lettori il significato del battito della farfalla…” Il battito delle ali di una farfalla in Brasile può scatenare un tornado in Texas ” uno dei capitoli del nostro libro, uno dei fili conduttori del nostro blog ancora nel 2007 quando nessuno conosceva la farfalla subprime, a parte noi ovviamente, una farfalla scoperta studiando la Storia!

Venerdi all’improvviso in una calda serata emergente su twitter, in un inverno qualunque, Robert J. Shiller, recente premio Nobel all’economia, uno che ha previsto tre delle ultime tre grandi crisi economiche, uno dei padri dell’economia comportamentale …

Shiller era a Davos, in mezzo alla plutocrazia mondiale, si dove si nascondono i maggiori responsabili di questa tempesta perfetta, per parlare di bolle azionarie ed immobiliari ed è rimasto colpito, dall’improvviso cambiamento di atmosfera portato dalla notizia della crisi argentina, un pò come accadde del 2010, con la Grecia.

Ora se uno dei padri dell’economia comportamentale condivide questa sensazione, significa che quello che sta accadendo all’Argentina, ma che nei prossimi mesi potrebbe accadere ad altri paesi, non è la solita tempesta in un bicchier d’acqua emergente, la svalutazione del peso è solo all’inizio statene certi, perchè solo un ingenuo qualunque poteva pensare che un paese come l’Argentina potesse sopportare a lungo l’aggancio ad una moneta forte come il dollaro.

Dopo una giornata di panico, dove gli incendiari vanno a nozze, mi aspettavo qualche titolo del tipo …”Le borse bruciano...” e puntuale è arrivato dalla redazione di Repubblica, figurarsi…La Cina e la Fed scuotono i mercati. Crolla Milano, l’Europa brucia 220 miliardi …

Ora come amo ripetere, nella finanza tutto si crea nulla si distrugge, si brucia, tutto si trasferisce da una tasca all’altra, questo non dimenticatevelo mai, perchè le borse che bruciano i soldini sono solo leggende metropolitane per allocchi da Paese dei balocchi.

Ma prima facciamo un piccolo passo indietro sino al famigerato “Black Monday” del 1987 ascoltando cosa ci racconta lo stesso Shiller…

Investor Behavior in the October 1987 Stock Market Crash: Survey Evidence …

I questionari sono stati inviati al momento del crollo del mercato azionario a entrambi gli investitori individuali e istituzionali interrogandoli sul loro comportamento durante il crollo. Quasi 1000 sono le risposte ricevute. I risultati dell’indagine mostrano che:

a) nessuna notizia o rumor comparsa il 19 ottobre o durante il fine settimana precedente era responsabile del comportamento degli investitori

b) le notizie apparse nel corso della settimana precedente hanno avuto solo una marginale relazione con le decisioni di acquisto o di vendita

c) c’è stato un gran parlare e ansia il 19 di ottobre, molto più di quanto suggerito dal volume degli scambi

d) molti investitori pensavano di poter prevedere l’andamento del mercato

e) acquirenti e venditori in genere pensavano prima del crollo che il mercato era sopravvalutato

f) la maggior parte degli investitori ha interpretato il crollo come dovuto allo stato psicologico degli altri investitori

g) molti investitori sono stati influenzati da considerazioni di analisi tecnica

h) gli stop-loss erano solo una piccola parte nella dinamica di assicurazione dei portafogli

i) alcuni investitori hanno cambiato la loro strategia di investimento prima del crollo

L’Argentina torna a far paura, svalutazione shock per il Peso.

Avevano i nostri eroi, si quelli che tengono su i mercati per far finta di sostenere l’economia reale, bisogno di una scusa per trasferire un po del denaro creato da una tasca all’altra ovvero dalle tasche degli ultimi arrivati alle loro un pò di euforia irrazionale?

Ciò dimostra come spesso accade, che la componente emotiva è fondamentale per scatenare crolli o crisi finanziarie quando ormai i mercati sono al loro culmine, rassicurati sulla inesistenza di qualunque bolla e il famigerato “Minsky Moment” può materializzarsi da un momento all’altro.

Minsky sosteneva che i mercati finanziari sono intrinsecamente instabili e che prolungati periodi positivi come quello che stanno vivendo certi mercati non possono che concludersi con impressionanti collassi spesso e volentieri originati da una crisi di credito.

Sorpresa, l’Argentina!

Ma perchè non la Turchia o l’Ucraina e solo e sempre l’Argentina?

Venerdi ho scritto ...Per tutti quelli che sono rimasti sorpresi dal crollo del peso…nulla vien mai all’improvviso! pic.twitter.com/GYgu1Wtj0r

Ve l’ho postato in maniera che sia ben visibile la dinamica, perchè ci vuol coraggio per considerare sorpresa una tendenza che proseguiva ininterrottamente da mesi e da anni…

Chi mai presterà ora dollari all’ Argentina per arginare la svalutazione del peso?

L’aiuteranno forse gli eroici cittadini ai quali la magnanima presidentezza ha concesso sempre che abbiano una posizione fiscale immacolata e sulla base del reddito e patrimonio dichiarato di poter tornare a comprare dollari con una piccola tassa del 20 % anzichè del 25 %.?

Solo Stati Uniti d’America e Fondo Monetario Internazionale sono come sempre in grado di aiutare il paese adagiato alla fine del mondo e la storia sembra ancora una volta ripetersi, tale e quale, anche se questa volta non finirà tanto facilmente.

Argentina, il governo avverte agli «speculatori»: non forzino il cambio di otto pesos per dollaro

Il ministro dell’Economia Axel Kicillof, in un’intervista al quotidiano pagina 12, dice che iIl governo argentino considera adeguato il tasso di cambio di 8 pesos per un dollaro. “Il livello è ora adeguato – ha affermato – vogliono portarci a 13, cosa che avrebbe un effetto devastante sulla produzione, l’occupazione e i salari” del paese. Il ministro ha nuovamente puntato il dito contro “il settore finanziario del paese e alcuni settori dell’economia”, colpevoli di aver creato da anni un mercato dei cambi illegale per speculare. “Vogliono destabilizzare il governo e dire che il dollaro è a 13 pesos”.

Fantastico no è come buttare un pezzo di carne sanguinolenta in mezzo ad un branco di squali ed infatti come ci ha segnalato Publio … Argentina, the peso and the ‘blue dollar’: what tourists need to know tutto ormai era già compiuto!

Nel frattempo nel fine settimana, dalle voragini di ignoranza e stupidità di cui è disseminato il nostro Paese si sono levate le urla isteriche di chi suggeriva di fare attenzione, ecco sai questa è la fine che farà l’Italia se proverà ad uscire dall’euro, farà la fine dell’Argentina che si ispirava al dollaro, come noi all’euro, entrambe monete forti per poi all’improvviso svalutare..

A parte il fatto che nel 1992 un insospettabile come Mario Monti non perdeva occasione di ricordare ai giornalisti che in fondo LA SVALUTAZIONE CI HA FATTO BENE’ – la Repubblica.it si proprio L’UOMO CHE SI ISPIRAVA AI FALLITI lascio a Alberto Bagnai sul suo Goofynomics il compito di spiegarvi per quale motivo è assurdo uniformare la situazione italiana a quella argentina…

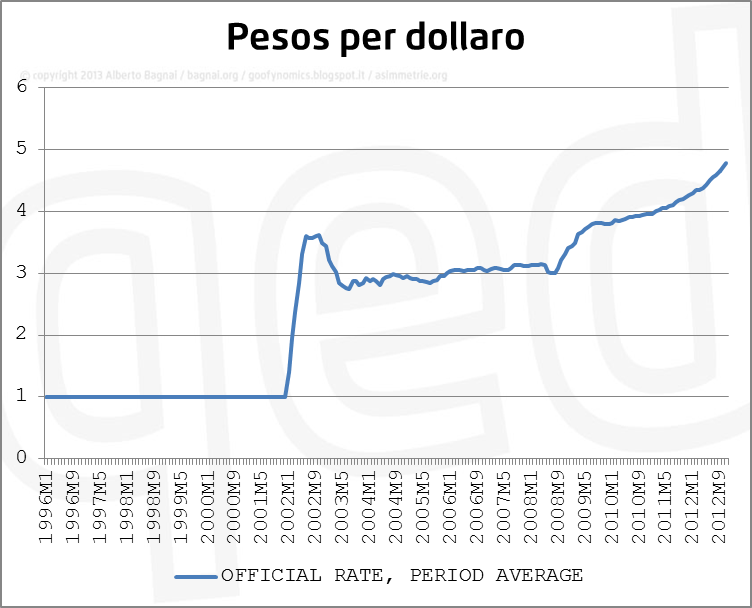

Ma i dati, i santi e veri dati dell’economia e della statistica, per i quali io, come il Gaddus, non ho l’odio che ad essi portano i “sofi e sofoni tutti immersi nella categoria qualitativa”, i dati, che ci dicono? Bene: intanto questo è il tasso di cambio nominale bilaterale fra peso e dollaro, quotato incerto per certo come si fa in tutto il mondo civile (con l’eccezione di qualche provincia del Veneto rinomata per la produzione vinicola):

La storia la sapete e non c’è bisogno di commentarla, e questi sono i dati ufficiali, quelli del forex. All’inizio del 2002 il cambio ha ceduto di schianto (ma come sapete nel periodo di aggancio si era accumulato un differenziale di inflazione di circa il 200%, quindi era ovvio che il devaluation rate misurato incerto per certo recuperasse altrettanto), poi si è ripreso, poi da giugno 2003 si è stabilizzato, per poi ricominciare a cedere. Notate che ora stiamo intorno a 8!

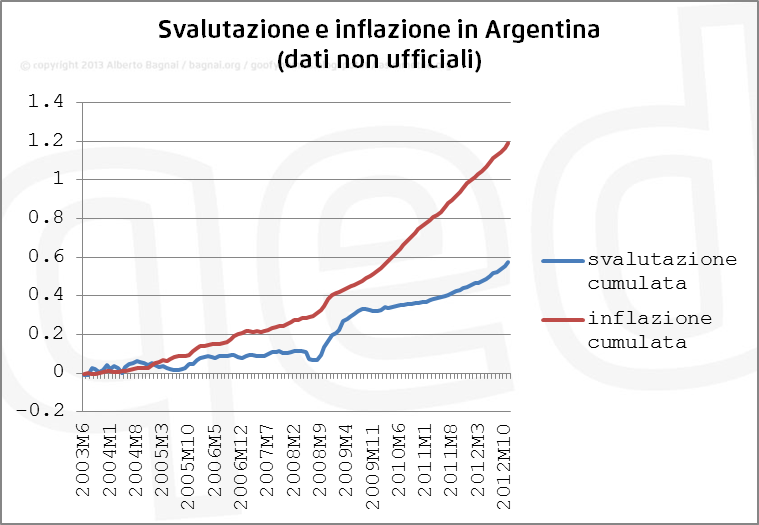

Ma cosa è successo da quando il cambio si è stabilizzato? Qual è stata l’evoluzione dei prezzi argentini rispetto a quelli statunitensi, e del cambio peso/dollaro?

Qui vedete la svalutazione cumulata del cambio (cioè la cumulata della variazione mensile del tasso di cambio), insieme al differenziale di inflazione cumulato fra Argentina e Stati Uniti, a partire da quando il cambio nominale si stabilizza, cioè dal giugno del 2003:

Vedete? Il differenziale di inflazione segue una rotta pressoché costante, aumenta uniformemente di circa 0.006 (lo 0.6%) al mese. Notate: l’inflazione che considero è quella congiunturale, cioè mese su mese precedente. E il cambio? Il cambio sembra che non faccia quello che dice Roberto, perché sembra che sia tenuto “stabile” (e quindi “forte”) fino a circa il 2008, per poi cedere (il prezzo in dollari del peso si innalza) a partire dallo scoppio della crisi. Reazione questa piuttosto naturale, peraltro. Ma c’è un problema. Questo succede se consideriamo i dati ufficiali dell’inflazione argentina, i quali, come sapete, sono piuttosto chiacchierati.

Se invece consideriamo stime alternative (delle quali parla l’Economist) il quadro in effetti cambia (i dati sono qui):

A partire dal 2008 in effetti il cambio comincia sì ad adattarsi, a cedere, ma rimane di gran lunga indietro rispetto all’evoluzione del differenziale di inflazione, molto più esplosiva se si considerano dati meno addomesticati. Ora, siccome alla fine l’evidenza è che l’Argentina ha dovuto svalutare, questo convalida a posteriori sia l’interpretazione di Roberto, che il grafico costruito coi dati non ufficiali. Infatti, se la situazione fosse quella dipinta dai dati ufficiali, l’Argentina di svalutare non avrebbe tutto questo bisogno, perché il cambio nominale sarebbe stato sufficientemente accomodante dalla crisi in poi.

Chiaro?

Insomma: BAU (Business As Usual).

Cosa dobbiamo trarre come morale da questa favola?

Due cose.

La prima è che se il cambio si svaluta, vuol dire che era troppo forte, cioè che il paese non se lo poteva permettere, il che normalmente accade quando una leadership corrotta o inetta, ma comunque populista, ha giocato fino al giorno prima il gioco di “quota 90”, il gioco della difesa simbolica del prestigio della Nazione riflesso dalla “forza” della sua valuta.

La seconda è che sono i differenziali di inflazione a guidare gli aggiustamenti del cambio. Da qui discendono due conseguenze. La prima è che il 17% del quale parlavano i giornali ieri probabilmente è solo un assaggio: l’Argentina, se le stime non ufficiali sono un minimo attendibili, dovrà correggere ulteriormente la parità col dollaro. La seconda è che quello che “schizza”, generalmente, è il cambio, dopo che un paese ha deciso di “legarsi le mani” a un paese forte, e non l’inflazione, dopo che un paese ha deciso di fare la cosa giusta. Abbiamo anche detto, però, che nei paesi dell’America Latina (ma non in Europa) c’è effettivamente evidenza che il primo schizzo (quello del cambio) inneschi una spirale di schizzi, dando vita ad una piacevole Villa d’Este inflazionistico-svalutativa. Quindi lì, ma non qui, la svalutazione effettivamente rischia di attivare un processo idraulico-cumulativo.

Non qui.

Non qui.

Non qui.

Questo dice l’economia, con buona pace dei cialtroni a cornu Epistolae, e anche di quelli a cornu Evangelii. Oh, naturalmente prevenire è meglio che curare, ma io più che dire queste cose da un anno, raccontare come sarebbe finita (ed è finita come dicevo io), e spiegare le vere analogie fra Italia e Argentina (l’aver perseguito politiche populiste di rigidità del cambio), non potevo fare.”

Buona Consapevolezza a tutti come sempre, il resto è un’ardua sentenza che lasciamo ai posteri, ops scusate ai mercati!

Sul Sole24Ore, Marco Lo … a che punto siamo del ciclo finanziario per sapere se comprare o vendere – è a un tale tasso di ansia che non di rado le analisi restano riservate. Con grande coraggio, quindi, Barclays Capital il 20 settembre 2008 pubblicò un’analisi sullo stato della crisi dell’epoca. La data la dice lunga sul livello non di ansia ma di terrore che vivevano gli operatori in quei giorni. Gli analisti calcolarono che, considerata la media di durata e profondità dei cali della storia passata, lo S&P500 aveva margini di discesa ancora del 14,8% e per 332 giorni: la luce in fondo al tunnel sarebbe prevista per il 25 agosto del 2008. Considerando invece i dati mediani (che escludono i casi estremi) si poteva sperare di rivedere i livelli 2007 a fine aprile 2009, a seguito di un altro -10,1%. Le cose sono andate ancora meglio: il rimbalzo partì il 9 marzo del 2008, per proseguire ancora ora. O almeno fino a quando gli analisti non ne vaticineranno la fine. Il Sole 24 Ore – leggi su http://24o.it/n6TDm

A parte che il rimbalzo parti il 9 marzo del 2009 o non 2008, Barclays Capital pubblicò, l’analisi dopo il collasso di Lehman Brothers si quello che Icebergfinanza raccontava dall’inizio del 2007!

Per il resto nell’ ultimo aggiornamento di “Madame Volatilité” è abbastanza semplice capire dove si nasconde la prossima crisi emergente ma non solo.

La sensazione è che questo sia solo un assaggio, loro ci riproveranno a diffondere la pace dei sensi, un allocco in più per il paese del balocco non fa mai male per loro, l’appuntamento è per mercoledi con la Federal Reserve e il suo tapering volante. Sono veramente curioso di osservare in che condizioni arriveranno i mercati all’appuntamento del FOMC e curioso di vedere se avranno in coraggio di ignorare quanto sta accadendo nei mercati emergenti anche perchè in fondo l’ Argentina è solo la punta di un iceberg mica male davvero.

« SOSTIENI L’INFORMAZIONE INDIPENDENTE contribuisci anche tu LIBERAMENTE a tenere in vita un’isola di condivisione quotidiana nell’oceano infinito di questa tempesta perfetta …Chiunque volesse ricevere le ultime analisi può liberamente contribuire al nostro viaggio cliccando sul banner in cima al blog o sul lato destro della pagina. Semplicemente Grazie!

Inoltre Vi aspettiamo tutti per la nuova avventura su METEOECONOMY per condividere insieme nuove informazioni e analisi non solo economico/finanziarie attraverso la tempesta perfetta.

World Economic Forum di Davos:

Reshaping the World !!

andare sul sito del Forum e vedere quelle facce… sembra di andare sul sito del trailer di un film Horror.

La faccia della Lagard… un vero nightmare.

L’analisi empirica è una meraviglia soprattutto se combinata con l’economia e la finanza comportamentale con un pizzico di neuroeconomia. Se poi mescoli piano piano e vi aggiungi un pizzico di prudenza e buon senso, la Storia rriva sempre puntuale all’appuntamento o meglio sino ad oggi in sette anni c’è quasi sempre arrivata. Sono consapevole che prima o poi deciderà di sorprendere tutti noi. Andrea

Un foto di famiglia, si i figli del principio di Peter, psicopatici in azione!

Andrea, volevo fare alcune osservazioni sugli emergenti. E’ vero che la loro crescita è stata drogata dall’afflusso di capitali esteri, è vero che da quando si parla di tapering c’è stata la fuga da quei mercati, ma è pur sempre vero che nonostante tutti i guai, primo fra tutti il deficit della bilancia commerciale, questi paesi crescono. Ora volevo chiederti un’opinione su questo scenario, la Fed inizialmente fa un tapering molto lieve, a regime, vista la trappola della liquidità in cui si trovano, saranno sempre costretti a inondare di liquidità il sistema finanziario. Questo farà si che i tassi sui titoli di Stato Usa rivedranno i minimi. Ma se questo è vero è altrettanto vero che i capitali andranno alla ricerca di una remunerazione adeguata, e quindi ritorneranno verso gli emergenti a lucrare rendimenti a doppia cifra, le valute di quei paesi si apprezzeranno nuovamente e si raggiungerà di nuovo l’equilibrio in un sistema mondiale ormai allo stadio terminale. Le banche centrali hanno distrutto tutto, fiumi di liquidità gratis che tengono in piedi l’occidente e non solo visto che questi capitali poi vanno nei mercati emergenti per scroccare buone cedole. Premesso che tutto è malato ho l’impressione che comprare zar o try a questo livello sia un buon investimento. Follia o buon senso?

Ci sono cose che si sanno, altre che si sa di non sapere e cose che non si sa di non sapere. Mi sembra dalla tua risposta che tu appartenga alla ristretta categoria di chi ha compreso la differenza tra le tre. Non mi hai deluso !

Tanto tempo fa, quando l’uomo era lo stesso di oggi ma aveva più tempo per pensare, un tizio chiese a un vecchio saggio “tu che sei vecchio e saggio puoi dirmi come sarà il futuro ?” e il vecchio “prevedere il futuro non è saggio, e chi è saggio non prevede il futuro”

Capitano,

vogliono provare a ricaricare il fucile e l’unico modo per farlo è non usarlo.

Ci trascineranno in questo gioco fino a veramente non si sa quanto. L’unica cosa certa è che non funzionerà perchè usano vecchie logiche da gatti per risolvere problemi con elefanti. Tapereranno!!!

20 SEGNALI CI STANNO AVVERTENDO DELL’APPROSSIMARSI DELLA CRISI ECONOMICA GLOBALE

Avete prestato attenzione a ciò che sta accadendo in Argentina, Venezuela, Brasile, Ucraina, Turchia e Cina? Se avete fatto come la maggior parte degli americani, certamente no. Gli statunitensi non sembrano prendersi troppo cura di ciò che sta accadendo nel resto del mondo, ma invece dovrebbero.

Nelle più grandi città di tutto il mondo ci sono in questo momento saccheggi e violenza, scarseggiano le forniture di base ed è in atto una corsa agli sportelli bancari. Non siamo ancora nella fase di “crisi globale”, ma le cose stanno peggiorando ogni giorno di più.

Sento che il 2014 potrebbe diventare un importante “punto di svolta” per l’economia globale e, per quanto si riesca a vedere, questa percezione sta pienamente avverandosi. Venti segni premonitori ci avvertono che stiamo rapidamente avvicinandoci a una crisi economica globale …

Alla luce di quanto ho esposto, c’è ancora qualcuno, là fuori, che ha ancora voglia di sostenere che “sta andando tutto bene”, nell’economia globale?

Purtroppo, la maggior parte degli americani non ha finanche la minima conoscenza di tutte queste cose.

In tutto il paese, oggi, la maggior parte dei “titoli di testa” è relativa a Justin Bieber.

I media mainstream sono letteralmente ossessionati dagli scandali delle celebrità, e con essi gran parte della popolazione degli Stati Uniti.

Una grande tempesta economica si sta rapidamente avvicinando, e la maggior parte delle persone non sembra nemmeno essersi accorta delle nubi che si stanno addensando sull’orizzonte.

Alla fine, forse, avremo quello che ci siamo meritati.

Michael Snyder

questo è il link : http://www.comedonchisciotte.org/site/modules.php?name=News&file=article&sid=12852

DORF

Buona sera

Capitano Andrea questa sera il tuo articolo mi sembra abbastanza tecnico.

Correggimi se sbaglio, ma faccendo un riassunto, la conclusione è che al mondo c’è una grande parte della popolazione (di qualsiasi classe e rango) che pretende e vuole vivere da “signore” senza poterselo permettere e ….peggio…..per farlo cerca di “fregare” il prossimo.

Probabilmente mi sbaglio, ma chissà forse dipende dalla mia impreparazione per quanto riguarda la finanza e l’economia.

SD

http://www.finanzacritica.it/2014/01/attese-e-paure-nellera-della-exit-strategy/

L’Argentina e solo uno dei focolai esistenti… neanche il più significativo…

Devi essere connesso per inviare un commento.

Mazzalai, stai diventando un pò troppo sicuro di te per i miei gusti. Un pò come un ottimo arrampicatore che butta via la corda perchè non è mai caduto. Certo che l’Italia non è l’Argentina e infatti l’inflazione da noi è 100 punti base sotto quella del paese cui siamo aggangiati e considerando che da noi calerà ancora mentre da loro aumenterà di questo passo in meno di 10 il gap accumulato in passato verrà riassorbito e l’Italia sarà una nuova piccola Germania con milioni di nuovi minijob. Tutto accuratamente programmato e per ora con straordinario successo… ma anche il Bayern Monaco prima o poi perde una finale… e Bagnai è molto bravo ma accuratamente omette tutto quanto mal si adatta alla propria tesi.