in caricamento ...

LA CRISI IMMOBILIARE,FINANZIARIA, INFLAZIONE E RECESSIONE: LE QUATTRO STREGHE!

http://www.mercantedirimedi.com/img/streghe_portafortuna.jpg

Oggi è il giorno delle tre streghe, la scadenza per eccellenza, il giorno che solitamente avviene ogni trimestre dell’anno, in cui scadono contemporaneamente i contratti delle opzioni sui titoli e sugli indici delle borse mondiali oltre ovviamente agli stessi futures sugli indici.

Il grande filosofo Hume diceva che dalla semplice osservazione del ripetersi di certi eventi, come il sorgere del sole ogni mattina o il suo tramonto ogni sera, non potremmo trarre la semplice e scontata conclusione che ciò continuerà a verificarsi in futuro, ovvero la mancanza di un fondamento razionale. Sento spesso gli analisti fare paragoni con le crisi del passato, ma credo che nessuna crisi sia paragonabile con quella attuale, la presenza contemporanea delle quattro streghe non si era mai verificata in passato ed ora stiamo navigando verso il Capo di Buona Speranza, verso mari inesplorati.

Chiunque ostenti sicurezza, chiunque intraveda l’ormai leggendaria luce in fondo al tunnel è figlio di un’illusione!

Abbiamo spesso paragonato questa crisi finanziaria ad un boomerang che inesorabilmente nella sua traiettoria di ritorno, sibilando, trancia lo stato patrimoniale delle realtà finanziarie mondiali e non solo.

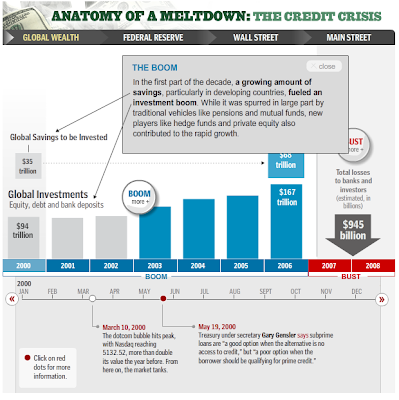

In settimana un articolo del New York Times ha fatto il punto della situazione, i numeri sono impressionanti, nel periodo che va dai primi mesi del 2004 sino alla metà del 2007, un periodo magico per Wall Street, le sette più grandi banche d’America hanno accumulato qualcosa come 254 miliardi di dollari di profitti.

The numbers are staggering. I numeri sono impressionanti. Between early 2004 and mid-2007, a period of unprecedented wealth on Wall Street, seven of the nation’s largest financial companies earned a combined $254 billion in profits.

But since last July, those same banks — Bank of America, Citigroup, JPMorgan Chase, Lehman Brothers, Merrill Lynch, Goldman Sachs and Morgan Stanley — have written down the value of the assets they hold by $107.2 billion, gutting their earnings and share prices.

Worldwide, the reckoning totals $380 billion, much of which reflects a plunge in the value of tricky mortgage investments…..

Nello spazio di un istante sono stati spazzati via circa 107 miliardi di dollari in svalutazioni e circa 380 miliardi a livello mondiale, la maggior parte di questi ad opera del battito della farfalla " subprime ".

Anche quando la crisi volgerà al termine, perchè dopo il tramonto vi è sempre un’alba, anche dopo il sistema dovrà fare i conti con una riduzione dei ricavi, profitti ridotti all’osso e una minore occupazione.

Resta ancora da definire la portata dell’incantesimo della quarta strega, quella recessione che si preannuncia lunga e profonda!

Solo l’effetto leva poteva originare una crescita esponenziale dei profitti ed ora siamo in piena " deleveraging spiral " una spirale continua che porterà ad un ridimensionamento attraverso gli anni. Il fenomeno delle cartolarizzazioni è quasi morto e sepolto, trasferimento e diluzione del rischio, prodotti strutturati derivati, alla leva demenziale e veicoli ombra, conduits, Sivs, Sivs lite e Vie, saranno presto ricordi del passato e l’ingegneria finanziaria dovrà trovare altre vie per originare profitti, una sorta di PEAK FINANCIAL 2007.

A proposito di leva finanziaria, Godlman & Lehman non perdetevi questo post di MISH’s!

L’ultimo BIS_QUARTERLY_REVIEW , della Banca dei Regolamenti internazionali è ricco di materiale sulla crisi finanziaria, si sostiene pure che in fondo forse siamo di fronte ad un eccesso di svalutazioni di prodotti che in fondo non possono valere così poco, ma forse quelli della BIS dimenticano il terzo livello, un oceano di prodotti valutati soggettivamente nella formula " mark to model " prodotti che non tengono conto dell’effetto combianto che le quattro streghe produrranno nel tempo.

In fondo siamo tutti degli esperti, esperti che un domani sapranno perchè le cose che avevamo previsto ieri, non si sono avverate oggi, questo per dire che le mie non sono verità assolute, è più di un anno che le mie visioni si stanno avverando ma questo non vuol dire che sono in grado di conoscere il domani, sono solo uscito dalla corrente principale e mi sono seduto in riva al fiume per riflettere su quest’epoca irrazionale.

Chiunque abbia seguito le mie visione da luglio dello scorso anno è seduto in riva la fiume, ha ancorato il suo veliero in qualche isola tropicale, qualche bond ancorato all’euribor che nel corso del tempo è lievitato sino a superare il 5 %. Inoltre dal luglio dello scorso anno l’oro ha proseguito il suo volo sino alla recente consolidazione, io la chiamo la calma prima della tempesta. Inoltre ha assistito serenamente all’innabissarsi di indici e titoli che nello spazio di un anno hanno visto spazzati dal vento delle quattro streghe la loro capitalizzazione.

Questa è un’avventura assolutamente gratuita, il contributo è libero, ma molti nell’universo finanziario pagano per vedersi affondare i propri velieri.

Alcuni lettori sostengono che il ricorso a metafore o aforismi appesantisce il nostro viaggio, ma questo è lo stile di Icebergfinanza, la finanza è già abbastanza arida e l’economia talvolta una scienza triste per non cercare di riempirle di un’aria nuova sia essa filosofia o avventura.

Non è facile restare seduti in riva al fiume ed osservare l’irrazionalità della corrente principale, noi italiani passiamo il nostro tempo a temere biscotti olandesi ( un esempio di etica sportiva sublime, quella olandese) e non ci accorgiamo dell’immensità dei " biscotti finanziari " che ci vengono serviti nei tiramisù virtuali della finanza quotidiana, biscotti imbevuti di caffè avariato.

A proposito di luce in fondo al tunnel volevo segnalarvi un illuminante articolo apparso ieri sul Corriere della Sera a firma Federico Fubini che in un’intervista a Gary Parr ci dà una reale dimensione della crisi.

Gary Parr è uno dei banchieri d’affari in prima linea nella stabilizzazione del sistema finanziario globale in cambio di generosi compensi, sostiene che le regole e la loro assenza non c’entrano e richiama Gustave Le Bon che alla fine dell’ 800 studiò la psicologia delle masse in preda all’oscillazione tra entusiasmo e paura.

Chissà forse le regole non servono, ma l’etica nella finanza e nell’economia dovrebbe essere insegnata nelle università, prima di formare uomini o manager in grado di conoscere solo ed esclusivamente il profitto.

Garry Parr non è uno qualsiasi ha fornito l’architettura dell’accordo per il salvataggio di Bear Stearns ad opera di JPMorgan con il sostegno della Fed e pilotato l’ingresso dei fondi sovrani in Morgan stanley e Citigroup, in breve un esperto in prima linea.

Non si tratta dell’opinione di uno qualsiasi ed è un piacere trovare la conferma alle mie tesi.

Ebbene dice Fubini, la previsione di Parr è che non è affatto finita la crisi per la quale le sue arti e i suoi rapporti sono ricercatissimi.

" Dov’è il punto più basso della crisi? LO IGNORO! "

Ebbene questo si chiama parlare chiaro, ignorare come dovrebbe fare qualunque persona di buon senso, facendo presente che alla base del sisma resta la caduta del mercato immobiliare americano ancora in corso.

" Se guardo ai progetti sui quali stiamo lavorando, penso che siamo ancora da qualche parte a metà del guado. Continueranno le forti svalutazioni e tornerà l’esigenza di ricapitalizzare un certo numero di istituti in giro per il mondo. Alcuni di loro avranno questioni serie da affrontare. se un istituto è in rosso e continua a perdere soldi, la FED non può occuparsene e potrebbe esserci bisogno di nuovi capitali. E se non fossero disponibili, allora avremmo un problema."

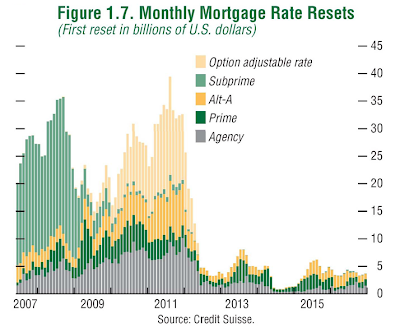

Parr teme che nuovi buchi vengano alla luce sui mutui del 2006 e 2007 e non ha tutti i torti chiunque abbia letto la mia analisi " REALISMO IMMOBILIARE " sa che Subprime è il passato, i mutui ARMs sono il futuro!

Per tutti coloro che si sforzano di vedere una ripresa del settore dietro l’angolo, Parr è molto esplicito:

" C’è un punto interrogativo su quanti soldi possano fare le banche in futuro, non penso che perderanno soldi, ma quanto potranno risultare redditizzi i loro modelli di business? Molte banche di affari si basavano sulle cartolarizzazioni ma quel mercato è cambiato. "

Più che cambiato io oserei direi che è semidefunto, chissà qualche druido della finanza starà preparando qualche nuova porzione magica.

Come abbiamo già visto per esempio, il sistema non ha ancora provveduto a adeguare i rispettivi bilanci al downgrade delle monolines che qualcuno sostiene scontate dai mercati, ma che nella realtà sono ancora stivati nel terzo livello.

The banks are supposed to be especially good at valuing all the lumps of loans and assets they own.That is why many a Wall Street bonus is based on estimates of hard-to-value dealings in arcane assets.

The very mortgage bonds that are now being written down, in fact, led to hefty bonuses for bank employees before the good times ended.

Qui sotto dal Washington Post abbiamo una panoramica aggiornata sulla situazione generale.

- UBS

$38.20

- Citigroup

$37.25

- HSBC

$18.30

- Royal Bank of Scotland

$15.20

- Bank of America

$13.60

- See All »

- Washington Mutual

$6.02

- Freddie Mac

$6.00

- Fannie Mae

$4.55

- Countrywide

$2.60

- Capital One

$1.90

- See All »

- Merrill Lynch

$36.10

- Morgan Stanley

$14.20

- Credit Suisse

$9.50

- Credit Agricole

$8.30

- Bear Stearns

$4.96

- See All »

thanks to Washington Post!

Gli ultimi bilanci di Lehman, Goldman e Morgan, tra chiaro e scuro sono il passato, il futuro è ancora da decifrare. JP Morgan ha acquisito Bear Stearns, Bank of America, Countrywide a sconto quanto si vuole, ma queste due realtà erano e sono piene di rifiuti tossici, asset spesso illiquidi.

La luce in fondo al tunnel, la crisi alle spalle ad ogni occasione buona, signori qui si tratta di fiducia, questa è una crisi di fiducia, una crisi che si è trasformata in un deserto dove la liquidità a disposizione scarseggia e sopraggiunge la peste dell’insolvenza.

Per quale motivo una banca dichiara 45 miliardi di liquidità e poi si rivolge al mercato attraverso continuie emissioni di bond o aumenti di capitale, sostenendo il giorno prima di non aver bisogno di alcun aiuto dal mercato, per quale motivo questa è la regola e non l’eccezione?

Le sorprese non sono mai finite basti pensare alle ultime dichiarazioni di Citigroup secondo la quale ulteriori svalutazioni sono in arrivo, sui subprime, sui leveraged by out loans e altri assets, svalutazioni inferiori al passato ma comunque pur sempre sensibili, costi legati al peggioramento della qualità del credito potrebbero avere un impatto significativo sulla performance dell’anno e pensare che siamo solo all’inizio dell’incantesimo della recessione.

Citigroup parla di acquisizioni dove vi è un senso, ma acquisizione di che se riescono appena a pagare il dividendo e non passano mesi che i financial sono alla ricerca di capitali. Sono ben poche le banche in grado di fare acquisizioni ed alcune potrebbero permettersele in base alla forza dell’euro.

Forse non si tratta di mancanza di trasparenza, forse si tratta solo di disperazione le dichiarazioni dei Ceo finanziarie ottimistiche dimenticatevele, dimenticate speranze e fiducia, si tratta di sopravvivenza!

Se volete dare un’occhiata a questo post del WSJonline vi troverete le ultime magie nel campo della creatività contabile finanziaria!

![[chart]](http://s.wsj.net/public/resources/images/MI-AQ951_BANKS_20080618182858.gif)

Secondo una ricostruzione del Sole 24 Ore siamo di fronte ad un oceano di liquidità richiesta al sistema per complessivi 42000 miliardi di euro, circa tre volte tanto il primo trimestre 2007 di cui 100 sottoscritti dai fondi sovrani. Per gli States la percentuale è esponenziale dai 45 miliardi di euro ai 14.150, in alcuni casi si tratta di emissioni obbligazionarie a tassi da paesi emergenti, per gli investitori un sorta di coltello dalla parte del manico, ma a mio modesto parere in particolare per quanto riguarda gli aumenti di capitale, si tratta solo di cercare di afferrare un coltello in caduta libera!

I fondi sovrani hanno subito perdite miliardarie cercando di afferrare questi coltelli in caduta libera, in fondo per loro si trattava di entrare nelle stanze del potere finanziario, SOVEREIGN_WEALTH_FUNDS_MULTIBILLION LOSSES qui potrete trovare un piccolo radar sulla situazione in corso SWF_RADAR

Sul WSJonline potrete trovare oltre alla chiusura dell’ Old Lane Partners anche alcuni esempi di scempi finanziari! BULLDOZED

| Buyer/Company | Deal Terms | Status |

| Citigroup/Old Lane Partners | Acquired in July 2007 for nearly $800 million | Citigroup plans to shut down the hedge fund |

| Bank of America/Countrywide Financial | Bought stake last August with an $18-a-share conversion price | Mortgage lender’s stock now trading at $4.77; BofA is buying the company |

| Joseph Lewis/Bear Stearns | British billionaire spent $1.1 billion building a roughly 9.6% stake at prices near $100 a share | Bear sold to J.P. Morgan Chase for $10 a share |

| Abu Dhabi Investment Authority/Citigroup | $7.5 billion infusion in November 2007 gave ADIA convertible stock | Citigroup shares plunged 35% since then |

| Warburg Pincus/MBIA | Private-equity firm agreed in December to buy $500 million in stock for $31 a share | Bond insurer’s shares now at $4.91 |

Sarebbe inoltre interessante sapere cosa ne pensano i sottoscrittori degli ultimi aumenti di capitale, vedi Lehman a 28 dollari, piombata sino a 20 ed ora stabile sotto i 25.

In questo momento il mercato sconta unicamente e non pienamente l’incantesimo della strega finanziaria e di quella immobiliare, ma della recessione e dell’inflazione non vi è alcuna traccia.

Un interessante articolo su Bloomberg ci dice che ……"Inflation is eliminating the rewards of owning US stocks.

Standard & Poor’s 500 Index shares yield 0.22 percentage point more in profits than the interest on 10-year Treasury notes, the smallest advantage since 2004, data compiled by Bloomberg show.

Uno 0,22 % in più, un ritorno da magia, ma si sa nel lungo termine………

A proposito di luci in fondo al tunnel o di crisi verso il tramonto la Bank of England è molto esplicita……….dal telegraph.co.uk

Conditions in the money markets remain "stressed", with banks reluctant to lend to each other for longer than a month, the Bank of England has said.

In a further sign that recovery from the financial crisis is still at a very early stage, the Bank used its quarterly examination of the markets to warn that many areas are almost frozen, as banks continue to repair their balance sheets.

La fiducia è assente, ripeto assente ed alcune aree sono completamente congelate vedi il mercato delle cartolarizzazioni.

It comes after Bank Governor Mervyn King warned that the crisis is not over, and amid fears that central banks around the world are preparing to raise their interest rates.

Ebbene su questo ho i miei dubbi, seri dubbi, la Federal Reserve si guarderà bene dall’alzare i tassi primo perchè siamo nel periodo di politica monetaria neutrale in tempo di elezioni e poi perchè questa sarà una recessione lunga e profonda!

Inoltre Morgan Stanley sembra prospettare un evento catastrofico nella nuova "guerra" dei tassi tra la BCE e la FED!

The clash between the European Central Bank and the US Federal Reserve over monetary strategy is causing serious strains in the global financial system and could lead to a replay of Europe’s exchange rate crisis in the 1990s, a team of bankers has warned.

"We see striking similarities between the transatlantic tensions that built up in the early 1990s and those that are accumulating again today. The outcome of the 1992 deadlock was a major currency crisis and a recession in Europe," said a report by Morgan Stanley’s European experts.

Come negli anni 90 la FED ha messo in pratica una politica economica espansiva per attenuare la recessione e la BundesBank ha proseguito nella sua politica hawsih sull’inflazione. Il crollo del dollaro nell’agosto del 1992 contro il marco tedesco ripropone il paragone con la situazione attuale solo che oggi …..

It is potentially worse for Europe this time because the yen and yuan have also fallen to near record lows. So has sterling.

The point of maximum stress could occur in coming months if the ECB carries out the threat this month by Jean-Claude Trichet to raise rates. It will be worse yet – for Europe – if the Fed backs away from expected tightening. "This could trigger another ‘catastrophic’ event," warned Morgan Stanley. ( from Telegraph )

Ed è appunto qui che mi vorrei soffermare per dichiarare il mio più assoluto scetticismo in riferimento al possibile aumento dei tassi già scontato dal mercato in America. Gli ultimi dati sull’inflazione core, al consumo o alla produzione, piuttosto che importata ci segnalano, se mai ve ne fosse stato bisogno, che la Federal Reserve ben difficilmente toccherà i tassi, le tre streghe sono in agguato, crisi finanziaria, immobiliare e recessione in particolare! Un rialzo dei tassi approfondirebbe la recessione in corso e precluderebbe la possibilità di tornare indietro, pena perdita di una credibilità già opaca.

Thanks to Jim Sinclair’s Mineset, .

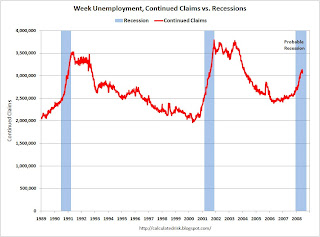

Nessuna banca centrale si sognerebbe di aumentare i tassi con un tasso di disoccupazione in progressivo aumento, tasso di disoccupazione che non riflette ancora la realtà offuscata dal modello virtuale CES/NET Birth/ Death che continua imperterrito ad aggiungere posti di lavoro sulla base di una stagionalità che non tiene conto del ciclo in contrazione.

Come dice Roubini, non si tratta ancora di Stagflazione, non certo per l’ America più vicina ad una " Stagdeflation " forse ci vorrà uno schock geopolitico, ma in Europa e nel resto del mondo l’inflazione è una realtà! Possiamo discutere se si tratta di inflazione da materie prime o di ancorare le aspettative d’inflazione, ma la realtà è questa nella vita quotidiana come acqua che si insinua nelle fessure sino a quando il gelo improvviso non fa esplodere le fessure.

La Federal Reserve è convinta che l’incantesimo della recessione sia alle spalle, il governatore ombra Fedlstein molto meno, ma Bernanke per la prima volta e Paulson da tempo immemorabile con quella flemma diplomatica ci segnalano un giorno si e uno no la volontà di un dollaro forte.

Ma un dollaro forte non dipende da loro ma dalla fiducia nella moneta americana e le persistenti intenzioni di sganciarsi da una moneta che importa inflazione da parte dei paesi produttori di petrolio sono realtà indiscutibili.

Resta infine una questione di non poco conto, nonostante la botta del referendum irlandese, l’euro ha tenuto egregiamente le posizioni i dati stanno peggiorando anche in europa ma il dollaro dovrà ancora scontare una recessione più profonda e lunga di quello che la banca centrale crede e il differenziale sui tassi è una realtà da non sottovalutare.

L’incantesimo della recessione è evidente nei segnali che l’economia reale americana stà rilasciando, disoccupazione in aumento, investimenti in contrazione, produzione industriale e utilizzo degli impianti in discesa, consumi sostenuti dall’inflazione e dall’illusione dei rimborsi fiscali. Lo zero virgola del primo trimestre di crescita sarà rivisto nel tempo al ribasso, deflattore e scorte unitamente alle esportazioni sono statistiche che lasceranno il tempo che trovano, ovvero la fine di un ciclo.

La nuova posizione della Fed sul dollaro contrasta con l’ideologia monetarista di Bernanke, il mercato ha già dimezzato le aspettative di un rialzo dei tassi, nel prossimo FOMC vi sarà una maggiore enfasi sull’inflazione ma niente di più.

Le aspettative di inflazione con quel pensiero un pò core, sono sotto controllo e con un’economia che distrugge posti di lavoro e costringe ad un aumento del lavoro a parttime e difficile vedere una pressione sui salari, vero pericolo per una spirale stagflazionistica al contrario della BCE assillata dalle giuste pressioni salariali.

I rischi per la crescita permangono al ribasso inoltre per il sistema finanziario l’ultima valvola di sfogo rimangono le materie prime, ultima spiaggia per continuare a produrre profitti. Aumentare i tassi significa introdurre nuove pressioni sui tassi ipotecari di un mercato immobiliare in piena agonia dove già da tempo i tassi sono in aumento a seguito della contrazione del credito, le richieste di rifinanziamento scendono, le richieste di mutui pure.

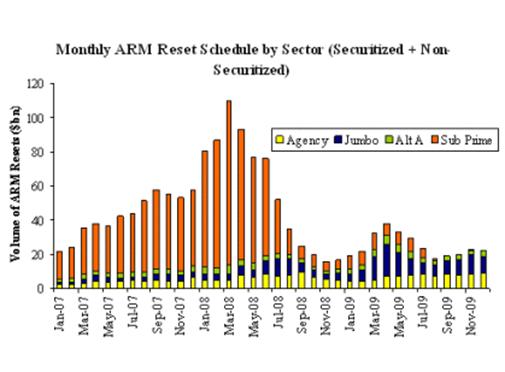

Date un’occhiata ai dati della Mortgage Bankers Association, notate nulla alla voce ARMs?

The average contract interest rate for 30-year fixed-rate mortgages increased to 6.57 percent from 6.24 percent, with points decreasing to 1.1 from 1.12 (including the origination fee) for 80 percent loan-to-value (LTV) ratio loans.

The average contract interest rate for 15-year fixed-rate mortgages increased to 6.14 percent from 5.78 percent, with points decreasing to 1.1 from 1.12 (including the origination fee) for 80 percent LTV loans.

The average contract interest rate for one-year ARMs increased to 7.22 percent from 6.87 percent, with points increasing to 1.56 from 1.42 (including the origination fee) for 80 percent LTV loans.

Dal 6.87 al 7.22 si tratta di un balzo settimanale di 35 punti base un’enormità e noi tutti abbiamo già visto che i subprime sono il passato ma i mutui ARMs sono in futuro che verrà.

Il boom immobiliare è stato avviato dal fenomeno subprime, un fenomeno in continua espansione ma è stato supportato dal fenomeno ARMs, qui non si tratta di mutuatari di seconda categoria, immigrati, giovani coppie o addirittura poveri ma di mutuatari di alto livello e buona redditività ai quali sono stati assegnati mutui a tassi molto bassi originariamente con rate spesso al limite che si stanno adeguando in un ambiente economico ostile dove il potere di acquisto è eroso dall’inflazione, dove la home equity giorno dopo giorno scompare e la disoccupazione sale.

Per comprendere il pericolo proveniente dalle risistemazioni di mutui ARMs vi rimando al mio ultimo post dal titolo REALISMO_IMMOBILIARE nella parte finale vi troverete un’accurata descrizione di questi mutui creativi intanto vi lascio un antipasto grafico….

Fonte: Bank of America

Molti di Voi ricorderanno la mia visione di un minimo importante nella primavera del 2009, non un riferimento a caso ma supportato dalla temporalità di questa recessione e da uno studio/analisi sul bottom del mercato immobiliare.

Talvolta ho lasciato tra le righe la mia convinzione che gli indici americani dovevano scontare il peggioramento macroeconomico/immobiliare/finanziario e inflattivo scendendo sotto i 10.000 del Dow e i 1000 dello S&P500.

Ebbene Paolo di Mercato Libero mi ha segnalato un analista di RBS ancora più deciso in fatto di realismo dei mercati, ma francamente mi sembra una soluzione irrealistica.

Secondo Bob Janjuah di RBS lo S&P500 dovrebbe perdere circa 300 punti entro il mese di settembre ovvero un quarto della sua capitalizzazione una volta ceduto il supporto intorno a 1270 in quanto l’impatto dell’inflazione non sarebbe stato ancora scontato dai mercati. Un sell off altamente improbabile sul breve termine possibile sul medio lungo.

Ripeto, solo uno shock geopolitico potrebbe indurre una simile reazione.

Secondo l’analista in questione gli indici iTraxx e il sottoindice Crossover potrebbero effettuare degli spike creando una nuova ondata di panico.

Comunque sia da mesi " CASH is KING " il resto sono chiacchere al vento, importante è preservare il capitale e chi ha seguito le mie visioni sta serenamente seduto in riva al fiume ad attendere l’onda finale.

A proposito dell’incantesimo immobiliare ho scoperto che il NAR del New Jersey dopo aver riferito di vendite piatte nel settore immobiliare all’improvviso ci informano di un calo del 30 % nelle vendite. Tu chiamele se vuoi …..revisioni e pensare che i mercati si esaltano o deprimono per dati che spesso non hanno nessuna attendibilità solo per il semplice motivo che è impossibile fornire dati a ritmo continuo in così poco tempo.

Nel frattempo la fiducia dei costruttori dell’indice NAHB assomiglia più ad una palla lanciata lungo un pendio, che nel suo corso rimbalza proseguendo nella sua discesa.

Durante la conferenza stampa il CEO Jerry Howard ha osservato…..

“Each week that goes by, another 15,000 workers are losing their jobs and 47,000 families are entering foreclosure. Home equity has fallen by $879 billion during the past year alone,” said Howard. “How many more Americans have to suffer before Congress will act?”

Perdita del posto di lavoro, perdita della propria abitazione e perdita della "home equity" ovvero di patrimonio netto un cocktail recessivo esplosivo!

Vi è un’altra considerazione da fare che abbiamo già visto in passato rispetto alla mobilità degli americani. Spesso per muoversi dai sobborghi delle grandi metropoli e giungere al posto di lavoro si debbono fare oltre 200 chilometri nella migliore della ipotesi e con la benzina oltre i 4 dollari al gallone non deve essere un bel viaggiare ma quando l’americano medio è costretto a cambiare addirittura città per lavoro con la famiglia al seguito diventa un dramma in quanto spesso questa mobilità non è solo temporanea ma definitiva ed allora essere costretti a vendere la propria abitazione nel mezzo della più grande depressione immobiliare della storia americana rappresenta una perdita sicura. Oggi probabilmente molti acquirenti sono riconducibili all’acquisto forzato dalla mobilità!

|

Housing Market Index |

||||||||||||||||||||

| 2006 | 2007 | 2008 | ||||||||||||||||||

| Nov | Dec | Jan | Feb | Mar | Apr | May | Jun | Jul | Aug | Sep | Oct | Nov | Dec | Jan | Feb | Mar | Apr | May | Jun | |

| 33 | 33 | 35 | 39 | 36 | 33 | 30 | 28 | 24 | 22 | 20 | 19 | 19 | 18 | 19 | 20 | 20 | 20 | 19 | 18 | |

In sostanza giorno dopo giorno impariamo che le variabili che determinano la dinamica di un mercato immobiliare sono infinite.

Thank to Washington Post via MISH’s

Permessi di costruzione e housing starts proseguono nel loro declino, in alcuni casi accellerando e il completamento delle abitazioni che sono sotto di circa un 27 % anno su anno e di oltre il 50 % dal picco del 2006 pone un interrogativo che Calculated_Risk ci riporta.

Per quale motivo con un crollo del 50 % nell’avvio di nuovi cantieri la disoccupazione segnalata dal BLS nel settore edile non riflette a pieno la situazione.

La grande massa degli immigrati clandestini provenienti dai confini del Messico, utilizzati come lavoratori in nero nell’edilizia, la possibilità che un grande numero di dipendenti sia passato dal settore residenziale a quello commerciale e sia ancora segnalato come dipendente del settore residenziale e una minor occupazione a part time ovvero a cotimo nel settore.

Questo testimonia la mia tesi che rispetto al passato l’occupazione non registra ancora un crollo in quanto il lavoro a part-time e quello in nero erano spesso predomimanti.

Nel frattempo la produzione industriale prosegue nel suo inesorabile e naturale declino..

Industrial production declined 0.2 percent in May after having fallen 0.7 percent in April. The rate of capacity utilization for total industry declined 0.2 percentage point, to 79.4 percent, a level 1.6 percentage points below its average for 1972-2007.

In una recessione, in un’economia di revisione la tendenza non può che essere al ribasso anche nelle successive riletture e un’economia dove la produzione scende e la capacità di utilizzazione degli impianti regredisce progressivamente la recessione è di casa. A breve vedremo gli effetti della favola del decoupling trasformarsi in un recoupling mondiale.

In un’economia dove gli investimenti sono in declino da ormai lungo tempo la rotta è segnata.

L’ Empire_State_manifacturing_Survey è molto esplicito…

The indexes for new orders, shipments, and unfilled orders were negative and lower than their May levels. The prices paid index remained elevated, falling only slightly below last month’s record high. The prices received index rose markedly and, at 26.7, approached a record level; the future prices received index also rose sharply, reaching a record high of 47.7. Employment indexes hovered around zero. Future indexes generally improved only slightly from the relatively low levels of the past several months, although the capital expenditures index rose several points.

…..l’ occupazione non segnala alcuna ripresa e il Philadelphia Index non fa altro che confermare la contrazione dell’economia, previsioni di continui aumenti nei prezzi e una disoccupazione in progressivo aumento….

Indicators for employment and hours worked were consistent with the decline in the other broad indicators. The current employment index declined from -1.0 to -6.9, its fifth negative reading in six months. The percentage of firms reporting a decrease in employment (26 percent) exceeded the percentage reporting an increase (19 percent). Edging three points lower, the average workweek index remained negative for the sixth consecutive month.

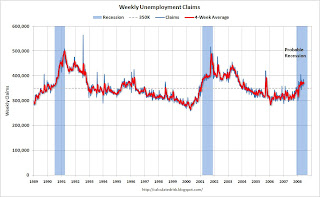

I sussidi di disoccupazione sono un continuo campanello di allarme che suona ininterrottamente da mesi per coloro che sanno ascoltare sono scesi di un nulla ma quelli della settimana precedente tanto per non smentire la tendenza sono stati rivisti al rialzo e la media a quattro settimane rimane saldamente oltre i 350.000 limite che delimita la tendenza recessiva storica.

Cliccare sui grafici per ingrandire

thanks to calculatedrisk.blogspot.com

Per concludere il lavoro di Icebergfinanza Davide prosegue contro il Golia mediatico l’enfasi che i media mettono sulla salita del Leading Indicator dello zero virgola ( 0,1 % ) è un esempio di informazione parziale.

Per il secondo mese consecutivo i contributi positivi vengono dallo spread tra i 10year treasury e i Fed Funds. Date un’occhiata a questo post di Paul Kasriel ed a questo grafico illuminante!

La continua opera di prestatore di ultima istanza da parte della Federal Reserve che assume collaterali del mercato immobiliare in cambio di titoli di stato attraverso le varie strutture e la finestra di sconto non poteva essere altrimenti ovvero per non perdere il controllo dei tassi la Fed ha dovuto sterilizzare queste massicce immissioni di riserve attraverso una progressiva diminuzione degli acquisti di US Treasury securities. La Fed è un importante acquirente/venditore di questi titoli quindi secondo Paul Kasriel l’aumento a dieci anni della resa dei titoli di stato è dovuto al declino della presenza di tali titoli nei forzieri della Federal Reserve. Detto questo la distorsione sulla crescita del Leading Indicator è evidente!

Se vuoi contribuire al viaggio di Icebergfinanza, se ritieni utile il lavoro , le informazioni e le visioni del nostro veliero, se ritieni che le mie visioni ti abbiano aiutato nel preservare i tuoi risparmi, libero di esprimerti come meglio credi.

Semplicemente grazie!

Se non disponi di carta di credito o ricaricabile ti ricordo che è sempre possibile farsi abilitare il proprio bancomat alle transazioni on line.

Shock Geopolitico…e’ dietro l’angolo !

Caro Andrea, dal lontano Medio Oriente e’ giunta notizia che gli stati GCC ossia i paesi del Golfo hanno firmato un accordo per creare una nuova entita’ un Banca Centrale dei Paesi del Golfo, ed il prossimo passo sara’ la costituzione di una singola moneta per tutti tali paesi, le cui valute a diversi livelli sono ancorate solamente al Dollaro. Ebbene la dead-line dovrebbe essere il 2012 non tanto lontano tutto sommato) se visto la debolezza del biglietto verde decidessere di ancorare tale valuta ad un basket di valute, ed abbandonare seppure parzialmente il dollaro allora il piano inclinato si farebbe sempre piu’ ripido !

Grande, Grande, Grande…Capitano il bello di questo sito e’ che si guarda avanti…non di settimane ma di anni, od almeno ci si prova.

Saluti alla ciurma

Massimo

Si sono in ferie ma ogni tanto il timone ha bisogno di una rotta nuova e quindi almeno un riassuntino non potevo esimermi dal lasciarvelo.

Stò ancora sorridendo ai commenti di alcuni esperti sul mitico siderografo di Bradley e al suo andamento inverso rispetto allo S&P500, che piaccia o no è un perfetto indicatore delle svolte e questa sappiamo tutti dove porta!

Sorrido e penso ancora a questa avventura, sorrido e penso a tutti coloro che in questi mesi hanno continuato a strambare di qua e di là alla ricerca del salto di vento…..un po bandiere al vento e noi dritti sulla nostra rotta, controvento in solitaria, con la consapevolezza nel cuore.

Non è stato facile, la solitudine è una compagna con cui è difficile viaggiare, difficile dirigere controvento la punta della tua prua, ma ti da un senso di libertà che nessuna esperienza al mondo ti può lasciare.

Solo nei sogni gli uomini sono davvero liberi: è da sempre così e così sarà per sempre…….forse questo è un sogno ma si sta trasformando in una realtà!

Non importa cosa vi dicono, le parole e le idee possono cambiare il mondo, ognuno di noi ha il potenziale per farlo, ognuno di noi è un vulcano di risorse inesplorate.

Ci vuole anche la disponibilità a mettersi in gioco, la disponibilità a comprendere che non sempre la tua visione è quella giusta ma devi sempre e comunque essere convinto di ciò che senti dentro se hai il supporto della consapevolezza, del confronto, dell’analisi a 360 %.

È proprio quando pensate di aver capito qualcosa che dovete guardarla in una prospettiva diversa…

Ho giocato con alcune frasi dal mitico ” Attimo fuggente ” ma questa è reltà la realtà del nostro veliero in mezzo alla tempesta……

Dei due sentieri scelsi il meno battuto per non scoprire in punto di morte che non ero vissuto……..

L’avventura continua con nel cuore un mondo nuovo, un mondo alternativo al fallimento di questa finanza di questo modo di concepire l’economia……

La navigazione è lunga, l’utopia la accompagna, ma giorno dopo giorno si riveste di realtà, la realtà del bisogno di una maggiore etica nella società, aria pulita……

Andrea

sembra ke la situazione si stia facendo critica.

mi piacerebbe sentire il parere di andrea e di qualke altro “big del blog” sulla decisione di arrestare 64 persone x i mutui subprime in USA.

a me xsonalmente mi sembrano solo dei capri espiatori

maat

Carissimo Andrea,

Complimenti ,come al solito perfetto!!!

Sai che ho sempre condiviso le tue analisi, ritenendo però che sarebbero riusciti per un po’ di tempo a sostenere i mercati per attuare la loro distribuzione ( e in effetti gli aumenti di capitale si sprecano così come le emissioni di prestiti obbligazionari) ora però sono “costretto” a sposare in toto la tua visione: niente luce in fondo al tunnel sino alla primavera del 2009, non potranno più fare niente per evitare l’inevitabile.

Il Capitano ha tenuto salda la barra del timone, ed ha avuto ancora una volta ragione!!!

E’ un privilegio far parte di questo equipaggio !

Mas

Post molto bello ed asauriente stop.

Scenario scomodo ma assai credibile stop.

Non togliere i giubbotti di salvataggio stop e fine.

Buone vacanze Andrea e grazie

Guido

Grande Capitano,

non sarai mai un top manager della Telecom, perché studi la storia, non credi nei corsi di automotivazione e sopravvivenza, hai rispetto dell’uomo, ed anche l’aver ragione, dopo aver vissuto tanta solitudine, non aggiunge nessuna soddisfazione.

Iddio Ti protegga, e tutti noi, Grande Capitano. Canna al Vento

A torto o a ragione non sarai mai solo. C’è qualcuno lassù che ti segue sempre.

Per la gioa dell’equipaggio sono lieto di comunicare che sul mio veliero famigliare è stato scoperto un comunissimo virus varicella-zoster ) appartenente al gruppo degli Herpes-virus.

Quindi vacanza….semi naufragata! Uno dei miei gioielli questa notte ci ha fatto una sorpresa, il suo organismo ha emesso in contemporanea una serie di sostanze tossiche ( nessun CDO & LBO ) naturali.

Detto questo la vacanza continua e qualche post in più non ve lo toglie nessuno!

Buon Vento e grazie ancora dell’oceano di stima!

caro Andrea, per le monoliner non c’è aciclovir (Zovirax etc : efficace solo se preso in fase precocissima!…anche per i bambini piccoli!…) che tenga…

stanno cercando di accordarsi per la cancellazione della protezione a suo tempo venduta su CDO&LBO (Ft parla di circa 125Mld$ in gioco).

Le principali banche coinvolte? le solite, Citigroup, Merrill Lynch , Ubs…

ad maiora

Gabriel

Caro Gabriel non hanno più alcuna possibilità se non quella di cambiare le regole del gioco in corso, short selling, interventi delle banche centrali al limite del regolamento, mark to model trasformato in costo originario ed altro ancora.

Auguri a tutti coloro che amano questa corrente!

Andrea

Anche secondo HypoVereinsbank la Fed non alzerà i tassi

Fed never raised rates while employment continued to fall.

Continua così, Capitano!

Fogar

Anche secondo HypoVereinsbank la Fed non alzerà i tassi

Fed never raised rates while employment continued to fall.

Continua così, Capitano!

Fogar

Luoghi di lavoro deve avere l’acqua potabile a sufficienza e facilmente accessibile. Esse devono inoltre avere spogliatoi, docce, lavabi e servizi igienici, così come locali e aree di sosta. Vi raccomando anche di migliorare la loro vita buy viagra

Luoghi di lavoro deve avere l’acqua potabile a sufficienza e facilmente accessibile. Esse devono inoltre avere spogliatoi, docce, lavabi e servizi igienici, così come locali e aree di sosta. Vi raccomando anche di migliorare la loro vita buy viagra

Devi essere connesso per inviare un commento.

Bravo Andrea,

Un post monumentale…..

Ma non eri in vacanza ?

Roberto.