La Cina è un’immensa mina deflattiva esplosa nell’oceano globale, una spettacolare bolla immobiliare a fare da attrattiva principale.

Chi non conosce la storia, non conosce le lezioni che arrivano dal Giappone degli anni ’90, storia che ci ha permesso nel 2008, di essere tra i pochissimi al mondo a prevedere la Grande Recessione e crisi subprime.

Bastava studiare la storia della Grande Bolla, io l’ho studiata grazie alle tesi degli studenti giapponesi, in inglese.

Figurarsi se in occidente, qualcuno aveva tempo e voglia di studiare, il più colossale caso della storia di debt deflation…

DEFLAZIONE DA DEBITI: COSA POTREBBE ACCADERE.

Ieri, in Cina, la sorpresa di un taglio sui mutui ben oltre le previsioni…

La PboC riduce di 25 punti, al minimo storico, i prestiti a cinque anni, validi per i mutui. La mossa punta a stimolare la domanda di credito e a invertire la flessione dell’immobiliare dopo i crack come Evergrande. Attesa per marzo, uno dei mesi più forti per le compravendite

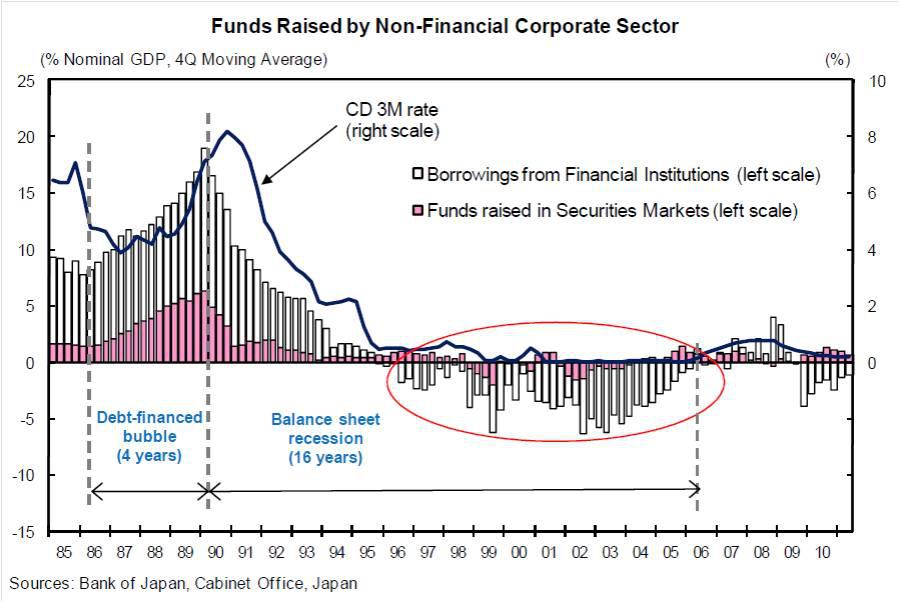

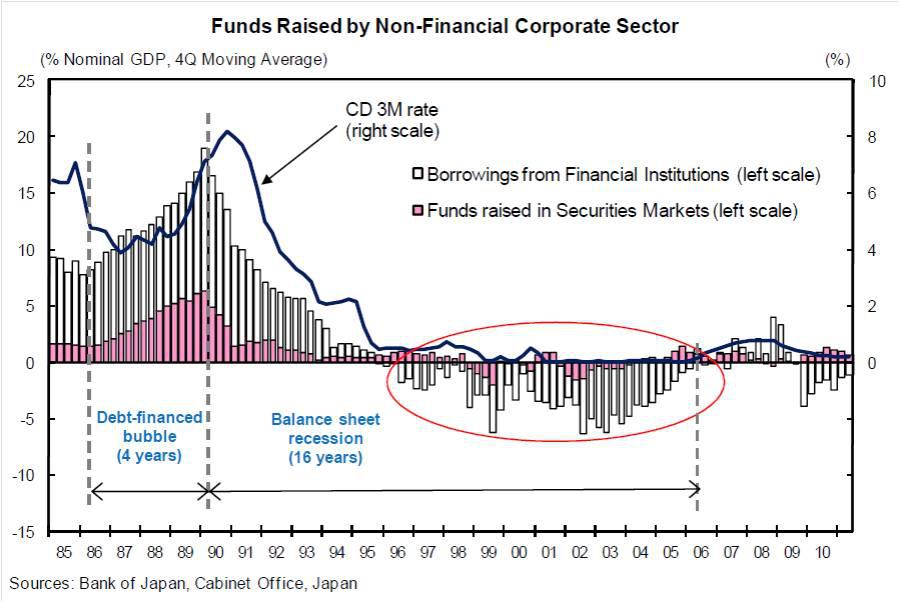

Possono attendere quanto voglio, la storia del Giappone ci racconta che puoi tagliare i tassi anche a zero, ma il mercato non riparte, dopo la mania c’è sempre una fobia.

La Cina è e resterà per tanti anni ancora una potentissima calamita deflattiva globale.

Signori, il debito è una calamità!

Se non riuscite a capire questo, ascoltate i banchieri centrali che non ne azzeccano una da decenni.

Debito, debito e ancora debito.

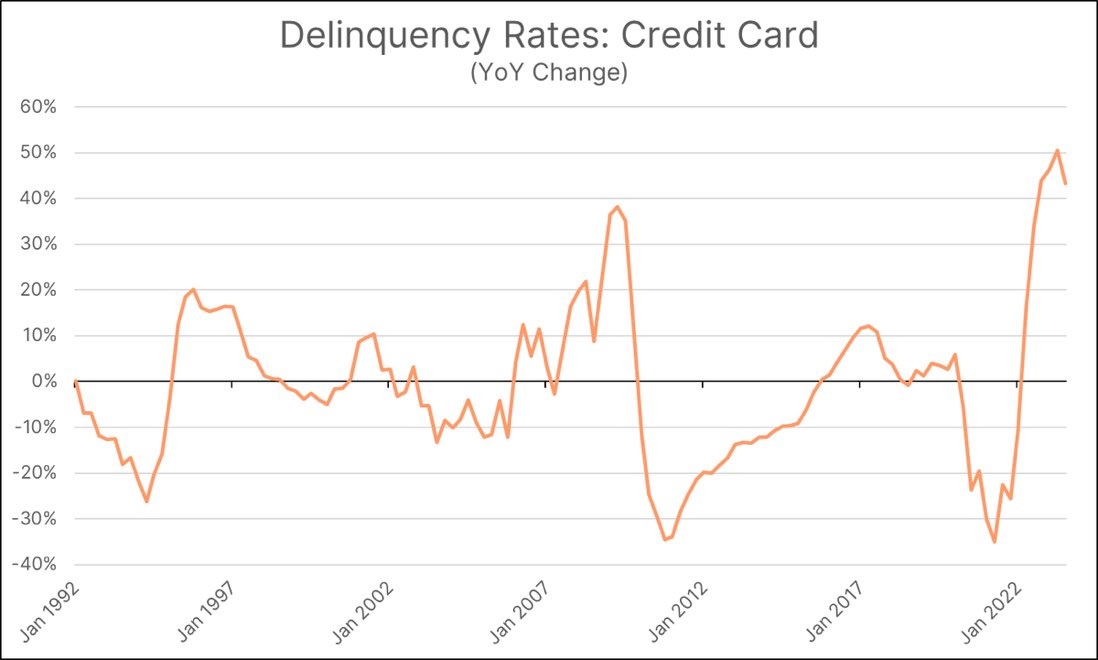

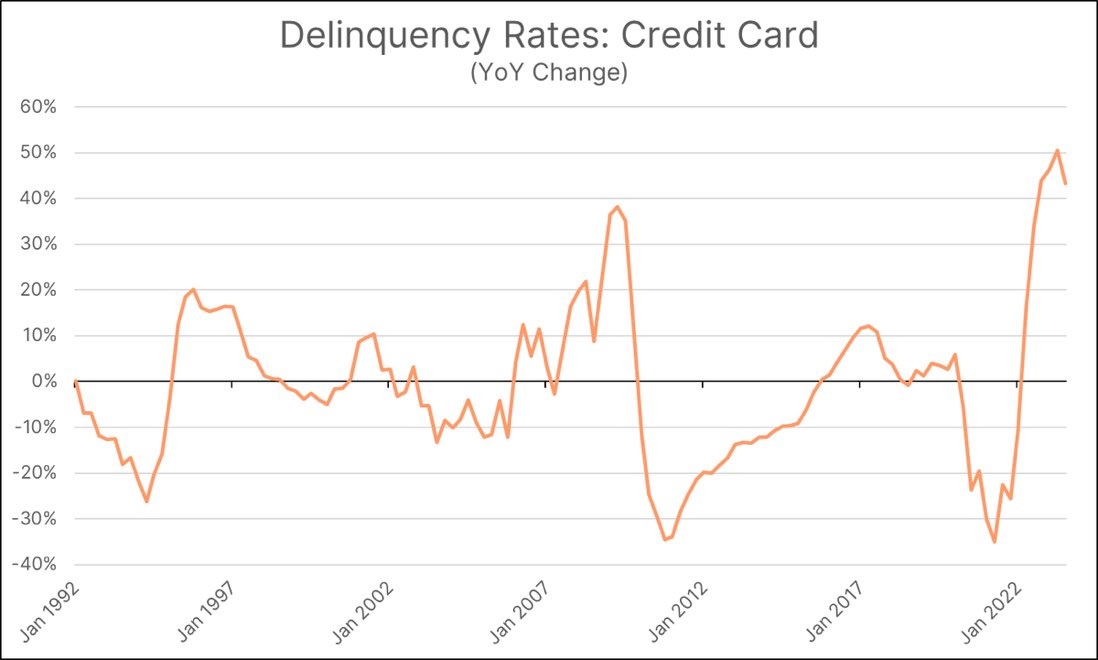

Le vedete le carte di credito quei sopra, gli americani ci vanno a nozze insieme alle loro banche, soprattutto regionali.

Visto che c’è la piena occupazione e i ruggenti anni venti, tutti onorano il loro debito senza problemi o no?

Nel frattempo anche i tedeschi con la loro bolla immobiliare e le loro barchette, ops scusate banchette aspettano invano l’arrivo del MES…

Ma tu pensa, dopo una bolla i prezzi calano, e con essi le garanzie e, a si certo, da noi la BCE tiene su i tassi, perchè noi mica siamo la Cina o il Giappone, giusto?

Godetevi lo spettacolo, la storia è sempre la stessa.

La prossima settimana è tempo che torni il nostro Machiavelli, ha alcune importanti novità da raccontarci, mentre si avvicina la primavera e le… idi di marzo!

Chi ha orecchie per intendere, intenda, gli altro buon atterraggio morbido!

Non dimenticare che il Tuo supporto al nostro lavoro è fondamentale!

Se vuoi salire a bordo e contribuire al nostro viaggio, clicca qui sotto.

MACHIAVELLI!

Abbiamo appena Inviato come OMAGGIO a chi sostiene generosamente e con costanza il nostro lavoro OUTLOOK 2024 “Euro Crisi 2.0” e EURO BREAK UP “Rischi e opportunità”

Abbiamo bisogno del Vostro importante sostegno, abbiamo bisogno di Voi, non si resiste sul web, con costanza, qualità e professionalità, in mezzo a un mondo manipolato per 18 anni, se non si racconta la realtà, si cerca di trovare la verità.

Grazie di cuore per il Vostro sostegno!

Ribadisco per l’ennesima volta che se ci sono problemi di ricezione, firewall, spam, comunicazione tra i diversi provider dovuti a invii multipli, basta inviare una mail e il nostro STAFF provvederà a risolvere il problema.

Ricordo a tutti coloro che avessero bisogno, che ICEBERGFINANZA è anche consulenza a 360 gradi, in mezzo a questa tempesta perfetta.

Cliccando sul link qui sotto e mandando una mail a icebergfinanza@gmail.com, è possibile avere una consulenza strategica sui possibili sviluppi macroeconomici e finanziari dei prossimi mesi, oltre a ricevere i nostri manoscritti.

CHI E’ ICEBERGFINANZA

SEMPLICEMENTE GRAZIE!

Tornando a Walmart

“Walmart, la più grande catena al mondo nel canale della grande distribuzione organizzata, ha chiuso il quarto trimestre dell’anno fiscale 2024 (terminato il 31 gennaio 2024) con un fatturato consolidato di 173,4 miliardi di dollari, in crescita del 5,7%, e un tasso di margine lordo consolidato in aumento di 39 punti base grazie al miglioramento di Walmart US. L’EPS rettificato è stato di 1,80 dollari escludendo l’effetto, al netto delle tasse, di un guadagno netto di 0,23 dollari su azioni e altri investimenti, contro le attese degli analisti per 1,65 dollari. Nell’intero esercizio il fatturato consolidato è stato di 648,1 miliardi di dollari, in crescita del 6,0%, con un utile operativo consolidato in crescita di 6,6 miliardi di dollari, o del 32,2%. L’utile netto è stato di 15,5 miliardi di dollari (+32,8%).”

Dati taroccati?Falsi?