LA FINE DEL DOLLARO!

La premessa prima di iniziare oggi è che questo post non è per i deboli di cuore e suggerisco che è indicato solo per un pubblico adulto e ovviamente vietato ai minori di 12 anni.

Nei mesi scorsi, nelle scorse settimane, ho ascoltato dotti, medici e sapienti, scienziati raccontare che l’oro volava perché il dollaro era debole, il dollaro stava svalutandosi, la grande correlazione che abbiamo smontato più volte negli ultimi manoscritti, le stesse fesserie che ogni giorno giornalisti e analisti, opinionisti scrivono per riempire i loro giornali, i report delle loro banche d’affari.

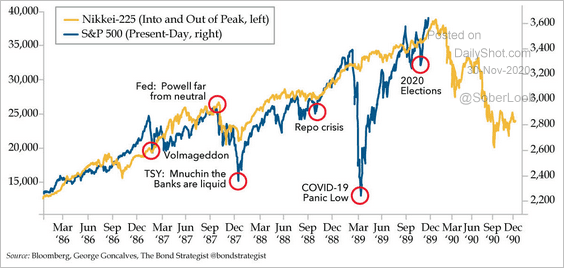

Come mai oggi il dollaro è oltre quota 1.20, il dollar index sul minimo dell’anno e l’oro ha perso oltre il 10 % dai massimi?

La risposta è semplice, non esistono più correlazioni serie in un mondo manipolato dall’econofisica, dove la speculazione in mezzo a volumi assenti o quasi, non esistono logiche, ma solo frode e manipolazione di corsi e di notizie, con analisti, economisti e giornalisti che ogni giorno si prestano a scrivere vere e proprie cazzate per giustificare cose assurde che nulla hanno a che vedere con la realtà.

Ieri sono usciti dati non certo belli dall’economia americana, la seconda ondata non darà scampo, ma quello che conta è la fantasia di un vaccino che non servirà a nulla o quasi, perché la scienza che loro sempre citano ci dice che servono anni e non mesi per avere qualcosa di veramente efficace e non effetti placebo.

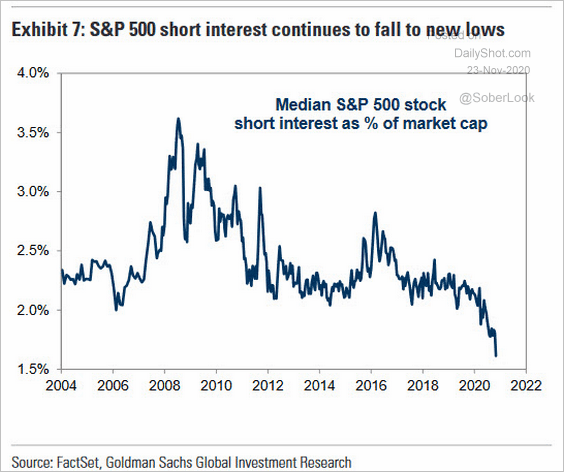

Come scrive Lance Roberts, riportando uno splendido grafico storico di Danielle DiMartino, stiamo seguendo di pari passi il Giappone e l’evoluzione della sua spettacolare storia, perché no…

Interesting chart from @DiMartinoBooth. I don't like analogs but since we are going the way of #Japan in the #US, why not? pic.twitter.com/ZMxD6S8HZs

— Lance Roberts (@LanceRoberts) November 30, 2020

Vorrei ricordare a tutti quello che abbiamo più volte scritto in passato che anche durante la bolla giapponese i mercati scontavano la protezione delle banche centrali, addirittura la loro manipolazione testimoniata più volte da Edward Chancellor, studioso di storia a Cambridge ed Oxford, editorialista del Financial Times e dell’Economist…

Riferendosi alla grande crisi giapponese, alla ormai tripla lost decade giapponese, Chancellor scrive:

” Il giorno dopo il crollo di ottobre i rappresentanti delle più importanti società di brokeraggio del Giappone – Nomura, Daiwa, Yamaichi e Nikko, chiamate le “quattro grandi” – furono convocati al ministero delle Finanze. Ricevettero l’ordine di mantenere il mercato delle azioni NTT e di impedire all’indice Nikkei di scendere sotto quota 21.000. Ubbidendo a questa richiesta i broker offrirono ai loro clienti più importanti garanzie contro le perdite per incoraggiarli a rientrare nel mercato. Nel giro di pochi mesi l’indice Nikkei aveva recuperato le perdite e stava puntando verso nuovi picchi. In forma ufficiosa i funzionari del ministero delle Finanze si vantarono che la manipolazione del mercato azionario erà più facile del controllo del mercato valutario.”

Credo che non vi sia bisogno di aggiungere nulla, ma proseguiamo:

” Nel complesso i “quattro grandi” pesavano per più di metà degli scambi del mercato azionario di Tokyo.(…) In un rapporto intitolato “Theme Chasing: The Engine of the Tokyo Stock Market” una banca d’investimento americana avvisava i suoi clienti: “L’istinto del gregge è un solido istinto di sopravvivenza in un ambiente di eccessiva liquidità”. Grazie alle loro ampie partecipazioni azionarie nella stampa i “quattro grandi” broker riuscirono a manipolare l’informazione che raggiungeva i loro clienti.

L’istinto del gregge, non esiste una sola pecora fuori dal gregge oggi, sono tutte li!

#TechnicallySpeaking

Following the best November in the markets since 1930, is the #narrative all "priced in." We take a look at where markets are trading, and the #risks to the #bullish view.https://t.co/oVofbCUtWI— Lance Roberts (@LanceRoberts) December 1, 2020

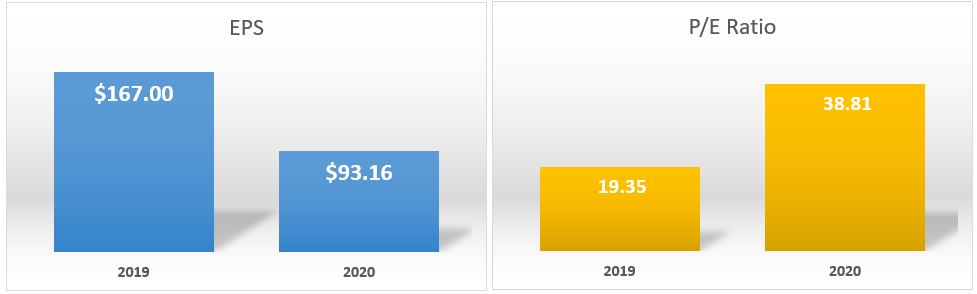

Ad esempio, nel quarto trimestre del 2019, l’indice S&P 500 ha chiuso l’anno a 3230,78, con un aumento del 27,6% nell’anno. La base del rally è stata un accordo commerciale (che non è mai avvenuto), tagli fiscali e massicci livelli di riacquisto di azioni proprie. A quel tempo, gli analisti stimavano che i guadagni riportati per l’anno fiscale 2020 sarebbero stati di circa $ 167 / azione. Gli investitori hanno giustificato il pagamento di guadagni 19,35x a causa dei bassi tassi di interesse e della forte crescita economica prevista.

Purtroppo non è successo. Invece, l’economia è stata colpita da una pandemia, una recessione e livelli crescenti di disoccupazione. Tuttavia, a causa di massicci interventi del governo, il mercato è tornato a scambiare vicino ai massimi storici, in crescita di oltre l’11% per l’anno.

Tuttavia, gli utili per il 2020 non arriveranno a $ 167 / azione, ma piuttosto più vicini a $ 93 / azione. Tale valore è inferiore di oltre $ 74 rispetto a quanto stimato, lasciando investitori che detengono attività che hanno raddoppiato la valutazione da 19x a 38x guadagni.

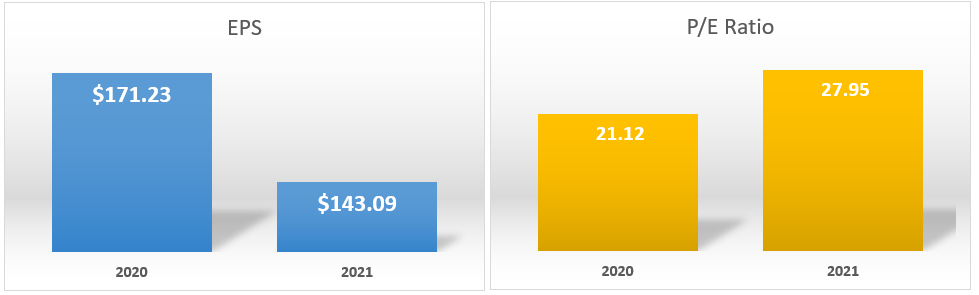

Gli investitori si stanno attualmente affrettando verso asset già sopravvalutati ancora una volta sulla base delle aspettative che gli utili del 2021 saliranno a $ 143,09 / azione. Il problema è che mentre gli investitori inseguivano il mercato al rialzo, le stime per il 2021 sono crollate di circa $ 30 per azione.

Ma questo quando si è in gregge non conta, prima o poi la tosata arriva per tutti, ma qualcuno continua a raccontare favole, fesserie su un mercato che serve solo ad arricchire un manipolo di grassi e avidi banchieri e imprenditori.

Tornando al grafico di Danielle, noi abbiamo sottomano un’altra epocale analogia per questi primi 15 giorni di dicembre, un messaggio che proviene dal passato, un’analogia IMPRESSIONANTE, ma non per chi crede che ormai i mercati sono solo sotto il dominio dell’ECONOFISICA e delle ripetizioni spazio e tempo prodotto dalla fisica, ma la teniamo da parte perché se dovesse verificarsi il prossimo anno sarebbe davvero interessante e ve la mostreremo nell’OUTLOOK 2021.

E’ triste dirlo, ma bisogna mettersi in testa che nei mercati azionari comanda la fisica, non c’è un solo prezzo che ha fondamento nella realtà oggi, ne materie prime, ne azioni, qualsiasi strumento finanziario, per non dire di quelli che ancora credono che lo spread dipende da come si muovono i governi o i tassi si giustificano in base all’inflazione.

Gli Stati Uniti non sfuggiranno allo stesso destino del Giappone, nessuna possibilità ZERO assoluto!

Nel frattempo come vi ho fatto notare iniziano a diminuire le scommesse sulla reflazione e sulla forza dell’euro, ma il mercato vuole vedere come la Lagarde saprà gestire questa opportunità, siamo di nuovo di fronte all’ombra di Mario Draghi capace di abbattere il cross EUR/USD da 1,40 a 1,04 in soli due anni, un’impresa memorabile della quale abbiamo beneficiato tutti soprattutto gli amici di Machiavelli.

Non importa cosa fa il mercato oggi nel breve termine, ma quello che accadrà nei prossimi mesi e nei prossimi anni, non puoi sfuggire alla deflazione da debito, dopo aver fallito per 12 anni, qualunque politica monetaria ed aver solo alimentato la più spettacolare bolla della storia, al confronto la crisi subprime era una passeggiata nel parco.

Sento parlare di stimoli fiscali ma sono solo chiacchiere, i soldi non arrivano ai consumatori a chi ne ha bisogno, il debito aumenta ovunque, la deflazione da debito impera, regna sovrana e deciderà le sorti dei prossimi anni.

Sempre e comunque, la storia si ripete, la stupidità degli uomini è il denominatore comune, non importa se si tratta di azioni o vaccini, guerre commerciali o inflazione, siamo tornati indietro ad ottobre 2018, anche li tutti vedevano tassi al 5 o 6 %, reflazione, il migliore dei mondi possibili, poi all’improvviso crollò tutto.

“Ci sentiamo come se fossimo in una macchina del tempo: tutto ciò che abbiamo studiato si sta avverando”, spiegano a Euronews lestoriche spagnole Laura e Maria Lara Martinez, che hanno studiato l’influenza del 1918 dal suo centenario.

Come finì la #pandemia di influenza spagnola e quali lezioni traiamo da un secolo fa? Cosa successe quando le misure restrittive vennero allentate? Come finì la pandemia del 1918 senza un vaccino? #coronavirus #covid19 https://t.co/a1gBBOLtxj

— Andrea Mazzalai (@icebergfinanza) December 2, 2020

Nel frattempo le vicende di Unicredit suggeriscono che il Partito Democratico non ha ancora rinunciato ad avere una banca, una sua banca, hanno messo Padoan alla presidenza e ora provano a fondarla con il Monte dei Fiaschi di Siena.

Noi siamo sereni, seduti in riva al fiume ad attendere la rima della storia, anzi stiamo aspettando l’avvento dell’euro come moneta di rifugio, si il rifugio dell’idiozia!

Ricordo a tutti coloro che avessero bisogno, che ICEBERGFINANZA è anche consulenza a 360 gradi, in mezzo a questa tempesta perfetta.

Cliccando sul link qui sotto e mandando una mail a icebergfinanza@gmail.com è possibile avere una consulenza strategica sui possibili sviluppi macroeconomici e finanziari dei prossimi mesi, oltre a ricevere i nostri manoscritti. Buona giornata Andrea

Complimenti Andrea .. .giusto oggi ho ricevuto telefonate di amici che mi dicono “HAI VISTO che forte l’EURO !! IL DOLLARO CROLLERA PER SEMPRE'”… e credimi mi sono trattenuto dal ridere al telefono … comunque nel medio termine cross euro/dollaro ha brekkato discendente dei tre massimi relativi e tu sai che vedo comunque possibilità di rafforzamento fino a 1.24 .. spero di sbagliarmi però. Un abbraccio e buon lavoro.

In linea di massima l’infima minoranza che ha gestito l’operazione convinta di essere i padroni del ‘sistema’ per ‘riformarlo’ a propria misura e interresse, scoprirà insieme ai tiraoiedi che non è così che funziona.

Faranno anche altro, le proveranno tutte.

Per quanto riguarda i ‘vaccini’, non vedo novità per riconsiderare la mia personale posizione scettica sullo specifico caso e per quanto riguarda le certificazioni, il mondo è cambiato negli ultimi decenni visto anche il caso di un altro ente di certificazione per altro, la FAA.

Spero solo che siano innocui per chi se li farà e che male che vada favoriscano la ricrescita del capello all’eventuale interessato.

a proposito di unicredit

ECCO COME DISTRUGGERE IN POCHI GIORNI QUELLO CHE UN BUON MANAGER AVEVA COTRUITO IN QUESTI ANNI,,,,tutta colpa di quei 2 incapaci di Padoan e Gualtieri (caso strano delle stessa parrocchietta politica) buoni solo a tramare i loro pastrocchi coi soldi degli altri (in particolare azionisti unicredit e contribuenti italiani)…cosi’ come un Re Mida al contrario Padoan da quando e’ divenuto presidente unicredit ha trovato il modo e maniera di rovinarla facendole ingoiare il rospo PMS giustamente detto in articolo LA MELA AVVELANATA….. ma andate a ca…re

in 3 giorni di borsa unicredit -18% ma da chi siamo governati??? e mi meraviglio anche del CDA di unicredit completamente prono ai voleri del MEF , solo Mustier ha provato ad opporsi

Due parole sul vaccino al quale si accenna all’inizio di questo articolo.

L’autorizzazione in tempi così ridotti credo presenti rischi non tanto per l’efficacia del vaccino quanto per la sua sicurezza, specialmente trattandosi di un vaccino contenente l’RNA del virus e non una proteina antigene come nei vaccini tradizionali.

Una sperimentazione clinica troppo veloce probabilmente non è sufficiente per escludere effetti collaterali ritardati rispetto al tempo della somministrazione del vaccino stesso.

In certi casi può essere necessario anticipare i tempi, ma la cosa non va presentata solo come una grande conquista: l’aspetto “rischio”, del quale solo il prof. Crisanti in Italia ha giustamente parlato, andrebbe invece chiarito in termini scientifici, mentre quella che si sente mi pare più che altro propaganda.

In ogni modo c’è da augurarsi che gli esperti della FDA, e degli altri organismi coinvolti nelll’autorizzazione all’uso del vaccino, esperti lo siano davvero e non come lo furono quelli dell’organizzazione mondiale della sanità nel predisporre misure di prevenzione o di contenimento dell’epidemia.

Nessuna morte del dollaro, ma nulla vieta che il dollaro vada tranquillamente anche a 1,30-1,40 prima di tornare alla sua media storica vs Euro. Che tra l’altro se non erro è più o meno attorno a questi valori.

Sul discorso USA = Giappone dissento alla grande invece, ci passa un mondo di differenza sul come è strutturata la demografia, il mondo del lavoro, le consuetudini sociali, e non ultimo la ricchezza di materie prime e lo spazio abitabile disponibile. (il Giappone è pressoché tutto montuoso, le pianure sono poche, l’opposto negli USA).

Quel che credo fermamente è che l’EUROPA farà la fine del Giappone, e pure peggio, ma non gli USA.

Siete fantastici, siete restati ormai ancora nel secolo scorso e nei film di Hollywood con le bambine bionde e boccolute! Nessuna, ripeto nessuna valuta di riferimento e’ restata tale nel corso del tempo e cosi’ sara’ per il dollaro! Negli ultimi 6 mesi hanno stampato trilioni di dollari e voi continuate ad avere fiducia in un paese con oltre 250.000 morti do covid che aumentano di 2500 ogni giorno? E’ solo questione di tempo, provate a leggere le notizie di altri mondi e capirete che ormai gli US non rappresentano piu’ un modello che il mondo segue, non dal punto di vista democratico, non dal punto di vista sociale ma nemmeno dal punto di vista militare ormai non sono capaci di imporre nulla.

Non state fissi sulle vostre idee, godete e cavalcate il mercato, pochi maledetti e subito ad esempio BPER +40% in poche settimane e se volete stare sulle commodity platino e non oro! Non si va mai contro il mercato…alla lunga potrete pure avere ragione ma nel corto si perdono tante occasioni! Brindate alla vita’

Ultimo commento: Moderna non ha mai fatto un vaccino nella sua storia…di cosa stiamo parlando?

la strada però mi sembra quella (da un punto di vista finanziario): rendimenti dei bond in calo da anni, senza intravedere altri sbocchi…..

Seguo questo sito da anni. Sono totalmente d’accordo con Andrea, il responsabile, e apro queste pagine sempre con piacere perché trovo qualcuno che conforta la mia convinzione.

Sono infatti circondato dal pensiero unico della crescita infinita di Borse ed economia.

A mio avviso ci troviamo nel mezzo di mille bolle finanziarie e prima o poi scoppieranno lasciando sulla loro strada danni tremendi.

Tuttavia, mi trovo costretto ad ammettere che ho completamente sbagliato il “Timing” e ho sottovalutato la capacità delle Banche centrali e dei Governi di alimentare queste mostruosità.

Anche io sono pieno di T BOND ancora in guadagno, ma sinceramente avrei dovuto ascoltare

di più la “follia” di alcuni investitori che conosco, brave persone, ma che sicuramente capiscono meno di niente di economia e finanza… e nonostante ciò sono diventate ricche comprando titoli del Nasdaq, Ferrari o Diasorin. Invece ho creduto che le mie approfondite ed elaborate analisi fossero superiori e ho peccato di presunzione.

Dovevo seguire questa scia e poi cercare di uscire in tempo. Non ho scusanti verso me stesso

Carissimi compagni di viaggio quello che a me impressiona di piu’ è il commento su tweet di Lance Roberts ”

Lance Roberts

@LanceRoberts

#TechnicallySpeaking

Following the best November in the markets since 1930, is the #narrative all “priced in.” We take a look at where markets are trading, and the #risks to the #bullish view.”

Il miglior Novembre dal 1930, in quel periodo ci si trovava all’ interno se non alla fine del poderoso rimbalzo seguito al crash dell’ ottobre 1929.

Da li al 1932/33 il mercato azionario americano perse l’ 89 %.

Non voglio dire che possa capitare la stessa cosa ma se la storia ama fare la rima!!!

Ci troviamo all’ interno di un ciclo di 90 anni.

Nel 1837/38 ci fu un periodo simile al 1929, ossia primo crash seguito da forte rimbalzo e poi sucessiva perdita di un 70/80%.

1838+90 anni = 1929 e sappiamo cosa successe !!!

1929 * 90 = 2019. . . ..crash per il covid con borse che hanno lasciato sul campo un 30/35%, forte rimbalzo che stiamo ancora assistendo e poi ….2021/2022 se la storia si ripeterà ci si potrebbe aspettare un bel crollo !!!!

homo_invictus@finanza, Sono d’accordo, impossibile fare previsioni sul cambio. Comprare titoli in valuta estera é sempre una scommessa, quello che si guadagna con i tassi più alti può essere ampiamente perso col cambio. Come sta succedendo in questi giorni con i tesorucci. Nessuno può dire quale sarà il valore del dollaro tra 6 mesi o 1 anno. Prima o poi il dollaro si rafforzerà, ma quando? L’affermazione che “la verità é figlia del tempo”, é senza dubbio corretta, ma non dice nulla sul timing: potrebbe essere anche fra 10 anni. Possiamo basare le decisioni di investimento su queste affermazioni cosi generiche? A voi la risposta.

Quante volte negli ultimi 12 anni ho letto simili commenti… e poi all’improvviso! La verità è figlia del tempo! STAY TUNED!

Ponendomi un problema diverso, l’idea di base è piuttosto semplice: rubare tutto quello che c’è da rubare, ingrassando gli apparati che gli permettono di farlo o rimuovendoli. E riformandoli alla bisogna.

Se guardi i nostri che sono la bassa forza e ‘lavorano’ via fax multitasking sul dettaglio vedi come funziona, sono anche previdenti per evitare le solite baruffe e hanno deciso di autoregolamentarsi con la ‘riforma’ delle lobby per una corretta spartizione del bottino e delle prebende fisse.

La scommessa è da dove partirà la corsa, se sarà a tappe e con più bssi di partenza per un tipo di globalizzazione imprevista o meglio, sottovalutata. Come già ricordato, tifo per gli inseguitori.

Eh si, negli Usa ne stanno morendo a caterve. Infatti una dipendente del John Hopkins ha calcolato meno decessi totali nel 2020, rispetto al 2019.

Questo anno i miei clienti porteranno a casa un 7-8%. Perché malgrado tutte le analisi, non si sta seduti su un solo lato della barca. Quindi va bene obbligazionario americano, va bene dollari, ma un 30 per cento su azionario su biotech, cambiamenti climatici, robotica, digital, clean energy, non hanno fatto male. Prima o poi ci sarà lo storno, ma con la fed put si potrà mediare. Ah! Dimenticavo… solo sicav, a 5 stelle, senza costi di ingresso e con trattenuti onesti.

I clienti mi ringraziano.

Devi essere connesso per inviare un commento.

A fine provocatorio copio\incollo analisi su oro e treasuries da websim:

Bond

Ieri si è visto un primo tentativo di sell off sul mercato obbligazionario, rimasto dormiente fino a fine novembre. Il rendimento del Treasury USA 10 anni è salito a 0,91% da 0,83% in seguito all’aspettativa di nuovi aiuti pubblici. Il rendimento sembra essersi messo in marcia verso l’1%, quota che dovrebbe superare senza problemi, visto che il principale strumento utilizzato in finanza per anticipare l’inflazione quota a 1,83%, massimo degli ultimi 18 mesi. L’inflazione media attesa nei prossimi cinque anni è ancora più su, a 2,2%, oltre il livello di guardia posto dalla Federal Reserve, che però quest’estate ha detto di essere pronta ad accettare temporanei sforamenti. Preferiamo stare alla larga dai Treasury a lunga scadenza, che potrebbero patire ancora nel caso l’economia fornisse segnali convincenti di ripresa.

Oro

(1.815 usd). Il +2% di ieri ha rappresentato il miglior risultato giornaliero da un mese ed è giunto dopo il -5,5% perso a novembre. La debolezza del dollaro a cui è inversamente correlato ha inciso molto sul rimbalzo, scattato a ridosso del primo supporto discriminante in area 1.750/1700 usd. Operatività. Segnali di riequilibrio del trend ribassista di breve arriveranno solo con il ritorno sopra 1.870 usd. Per cui attendiamo una eventuale risalita verso quel livello per vendere/shortare.