in caricamento ...

DEBT NIGHTMARE!

Affascinante, davvero affascinante…

The United States is already facing a gloomy fiscal landscape. The federal deficit this year topped $660 billion, despite healthy economic growth, and the national debt now exceeds $20 trillion. Janet Yellen, the outgoing chairwoman of the Federal Reserve, appointed by President Barack Obama, warned last week that the national debt “is the type of thing that should keep people awake at night.”

“… È il genere di cose che dovrebbe tenere tutti svegli la notte.”

Questo è il genere di cose che accade solo di notte, il buio che esiste nella mente di questi poveri signori, i banchieri centrali, che come ben sapete servono ad un solo scopo.

Ovviamente non è possibile sempre generalizzare, ma Brad DeLong ha davvero scritto anni fa un pezzo memorabile sulla professione economica in genere…

I principi economici che sostengono le loro teorie sono un inganno: non sono verità fondamentali ma mere manopole da girare e regolare in virtù delle giuste conclusioni che emergono dall’analisi.

Le giuste conclusioni dipendono da quale dei due tipi di economisti si è. Il primo sceglie, per ragioni non economiche e non scientifiche, un orientamento politico e una serie di alleati politici, e gira e regola le sue ipotesi fino a giungere alle conclusioni che meglio si adattano al suo orientamento e che possono compiacere gli alleati. Il secondo prende tutte le ossa della storia, le butta in una casseruola, accende il fuoco e le fa bollire, sperando che le ossa trasmettano degli insegnamenti e suggeriscano i principi per guidare gli elettori, i burocrati e i politici della nostra civiltà, mentre avanzano lentamente verso l’utopia. ( Sole24Ore )

…gira e regola le sue ipotesi fino a giungere alle conclusioni che meglio si adattano al suo orientamento e che possono compiacere gli alleati, ovvero le stesse banche loro maggiori azionisti, i banchieri centrali sanno bene che il debito non è un problema, basta chiedere qualcosa ai giapponesi, ma si sa, in un mondo di ignoranti, il debito pubblico è peccato, mentre il debito privato è cosa buona e giusta.

E allora perché preoccuparsi di queste cosucce, visto che come sempre non accadrà nulla?

Trump is talking about a potential US government shutdown

Alzarono il tetto del debito e vissero tutti felici e contenti!

Loro, i banchieri centrali, il debito potrebbero cancellarlo con un click!

Thanks to Visual Capitalist .

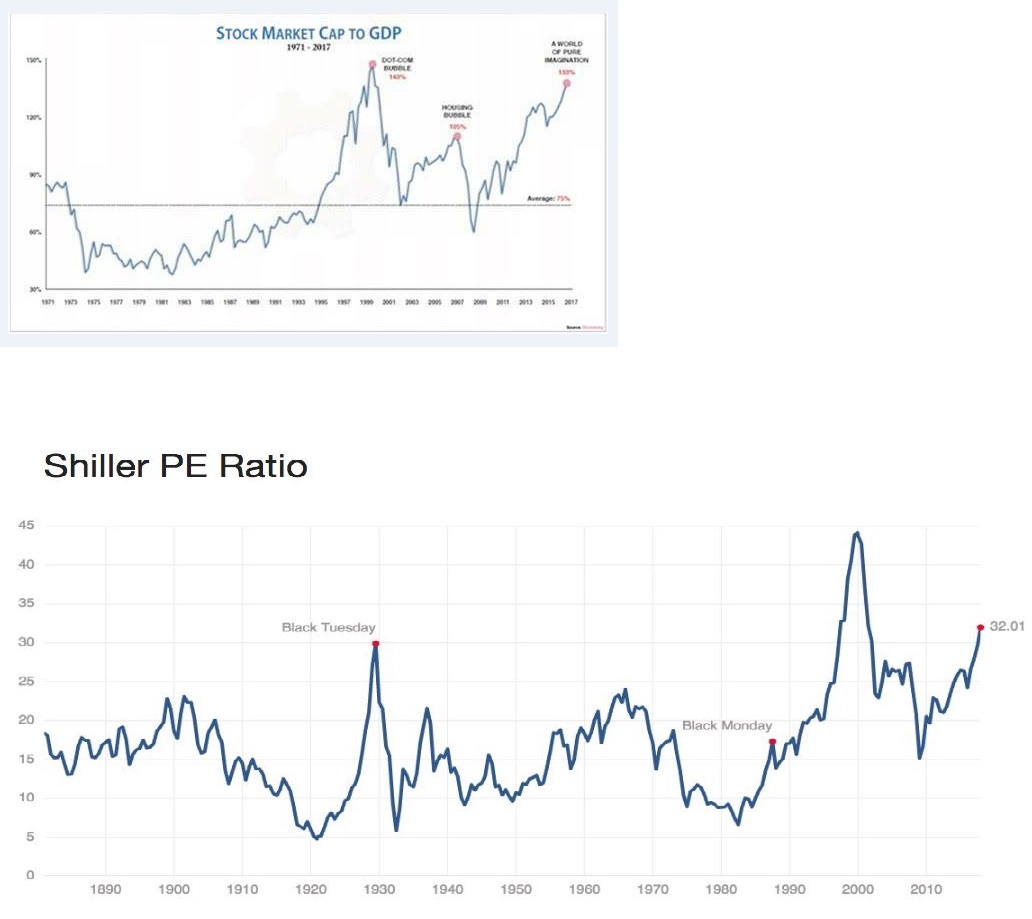

Basterebbe dare un’occhiata qui sotto per comprendere che il genere di cose che dovrebbe tenere tutti svegli la notte è altro, ma loro sono pagati per ignorare, in fondo anche la prossima crisi non sarà prevedibile…

Il debito è una loro invenzione, l’aumento globale del debito è la diretta conseguenza della loro politica monetaria, con i vari QE globalmente stanno riempiendo di gas la camera dell’economia mondiale, la responsabilità è solo loro.

Ve la ricordate l’arma letale di Trump, «Border tax»: ecco l’arma letale di Donald Trump

Nascosta tra le righe della riforma c’è un dettaglio, ce l’ha messo il diavoletto che vuole portare a termine questa nemesi, una piccola norma che non mancherà di colpire le società straniere che vendono beni e servizi in America, una percentuale del 20 % via controllate che operano sul territorio USa e in più una minimum tax del 10% da richiedere ogni volta che ci saranno trasferimenti di denaro a favore di controllate o case madri all’estero.

La“border adjustment tax” la giusta dose di protezionismo travestito a danno delle aziende globali.Nel prossimo outlook 2018 vi racconteremo la vera dimensione di questa riforma fiscale.

Appare soltanto in tempi di pace e prosperità, e scompare nei tempi bui…

QUel poco che penso di aver capito mi fa dire che se una Banca Centrale ha emesso dei titoli di debito,pubblico,e poi se li è ricomprati con il QE, li può cancellare, facendo così scendere il DP.

MI sbaglio ?

Ricordo a tutti che già ora e in passato le banche centrali hanno cancellato parte del debito …

How cancelling central banks’ holdings of government

Siccome è a pagamento o iscrizione ve lo posto qui…

We’ve run a couple of posts here on FTAV recently about how cancellation of QE debt isn’t really such a big deal: more an accounting change than anything material because both treasuries and central banks are part of the public sector.

Here is an argument that this mere accounting exercise could be worthwhile — particularly if the debt-laden developed countries descend into another downturn.

The reason is that, going into a crisis this time around, the leverage would be too damn high.

The argument is from Morgan Stanley cross-asset strategist Gerard Minack, who says the remarkable thing about developed economy deleveraging is how little of it has happened:

The credit super-cycle ended four years ago, but leverage has hardly fallen in major economies: debt-to-GDP ratios remain historically high. Exhibit 1 shows total debt/GDP in the G3 (US, Europe, Japan).

Debt/GDP ratios – Japan, US and Europe. Morgan Stanley

Soo… why so much debt, then? Particularly when corporates and households are trying hard to delever? Minack says the problem is some of that deleveraging (particularly for households) is being tackled by saving more, but that won’t solve the problem, or at least not very quickly. This is because of *what* the borrowings were used to finance: mostly pre-existing assets (that were forecast to rise in value) rather than expenditure.

The answer is that the key to the buildup in leverage was not borrowing to finance saving shortfalls. What drove the credit-super cycle was borrowing to buy pre-existing assets. The purchase (or sale) of pre-existing assets can (and often does) drive a gap between a sector’s net saving and the change in its debt or leverage. This explains how, for example, Japan could become so levered despite persistently being a saving country (running current account surpluses).

In otherwords, it’s not the flows of income vs expenditure that led to the high leverage. It’s the changes in assets and liabilities.

This fact is probably not news to most of our readers; but Minack says that it has significant implications for how (limited) deleveraging has been achieved so far, and for how more of it might be achieved. In particular, increasing savings hasn’t so far had much effect and probably won’t.

To explain why, Minack explains that deleveraging has been occurring very unevenly within (and across) western economies.

Households are deleveraging, but that is mostly via asset sales/writedowns/defaults, and saving more — the latter is in turn mostly because of fiscal stimulus.

Take the US household sector as an example. Total debt has fallen US$876bn from its peak. The household sector is now saving. However, estimates for mortgage defaults centre around $1¼-½ trillion – implying that defaults account for all the net reduction in household debt.

Governments of course are more leveraged, which is the corollary of some of the deleveraging by households and the corporate sector. You probably don’t need a pic for that first part. For the house and private sector savings-government debt connection, Minack explained to us by email:

There has been some delevering in the household sector. But that’s a function, initially, of mortgage defaults. We could continue to delever that way, but it’s not what policy makers want. The other way has been to grow income faster than debt. However, that income growth has in large part reflected the income (and general macro) support from government stimulus. In other words, much of the ‘good’ household deleveraging has come because of the government borrowing more. They’ve swapped income and saving.

The non-financial corporate sector is deleveraging, but slowly:

US and Europe non-financial corporate sector flows – Morgan Stanley/Gerard Minack

The financial corporate sector has been rather more effective at this than the non-financial sector, because it has recourse to two options which non-financials do not: substituting deposits for credit funding, and raising equity.

US Europe financial sector debt:GDP ratio – Morgan Stanley/Gerard Minack

The overall outcome of this, says Minack, is that deleveraging is happening too slowly across entire economies, because increased savings are a slow way to decrease leverage: much of the little private sector saving that has occurred has been due to asset sales and writedowns, rather than savings.

And this is where we get to a scenario (not a prescription, he pointed out to us by email) that Minack thinks might come about if these indebted countries enter another crisis — but this time, with a much heavier burden than in 2008.

He says there are a few options: defaults, write-downs, capital injections (asset swaps, in part), and selling assets to pay down debt.

But this would be the easiest (emphasis ours):

All these face hurdles. But there is one write-down that, in theory, would be relatively simple to accomplish: Cancel government debt held by central banks. For example, the Federal Reserve is now the largest holder of US Government debt (Exhibit 7). But it would seem feasible in a number of other economies; perhaps the most obvious is Japan.

It wouldn’t necessarily be popular with everyone; but it might be the only option (our emphasis again):

This would, of course, be highly controversial. However, the history of the past four years is that policy makers have been forced by crisis to consider, then implement, increasingly unconventional and controversial policy measures. It is difficult to see how significant broad-based leverage reduction can be achieved without significant capital/financial transactions. Saving alone is not enough. The current still-elevated leverage may be sustainable now, but it will not be if recession returns. It seems likely that at some stage policy makers will face renewed recession, with leverage at extreme levels, and possibly conventional policy tools exhausted. Cancelling public debt may seem the least-bad alternative in that circumstance.

Back to the question which Joseph’s post raised in October — what purpose would writing off these debts serve? Government treasuries and central banks are both public institutions, and the earnings on sovereign debt owned by the central bank is remitted back to the treasury anyway (although the methods vary between countries). So why bother writing off this government debt?

Mainly on the perception front. As one of our commenters described, it “creates the perception of extra fiscal headroom”.

Or as Minack wrote to us: “…to the extent the private sector is concerned by the debt overhang — so called Ricardian equivalence — then it could help at the margin.”

Of course this wouldn’t be without risks, and the government of the day would have to be quite persuasive to avoid the main risk:

The biggest risk in all is that investors think that having pulled this swiftie once, governments will keep on doing it. If they did, we would be on the road to Weimar. But if — and I know it’s a big ‘if’ — they promise that it’s a once-off, then I can’t see the problem.

So, a potentially messy solution — but one for a big, messy problem.

Questo invece è da leggere attentamente…

Armchair Planners Plotting Monetary Conflagration

http://www.acting-man.com/?p=20022

Chi dice il contrario è solo un perfetto idiota o uno dei tanti giullari del sistema!

Quella parte di debito che la BC di turno ha comprato può essere cancellata se la BC rinuncia a farsi restituire i soldi creati dal nulla per comprare il debito. Diverso è il discorso per il debito posseduto da soggetti privati.

In linea di principio uno stato con una banca centrale controllata dal Tesoro e sovranità monetaria non ha necessità di vendere il proprio debito se non per alcune ragioni specifiche:

gestire i disavanzi commerciali, acquisire valuta straniera, creare un collaterale per le banche.

Uno stato con sovranità monetaria potrebbe pagare i servizi pubblici, gli stipendi dei dipendenti pubblici, le opere pubbliche, le pensioni, semplicemente creando il denaro necessario. Ovviamente cercando di mantenere un equilibrio di bilancio per non creare una crisi di fiducia sulla moneta che porterebbe all’iperinflazione. Chi si oppone e si opporrà sempre a questo tipo di “gestione” del denaro è ovviamente il sistema bancario, che da sempre è governo ombra di tutti i governi da centinaia di anni.

Il potere più grande è quello di controllare la “creazione ” del denaro.

il mio grado di ottusaggine evidentemente è troppo elevato per partecipare e comprendere ragionamenti di cos’ alto livello … Continuo a non capire! se le BC rinunciano a farsi rimborsare i crediti, … ma non abbiamo detto che sono controllate da privati ? ed allora costoro ci rimetterebbero una tonnellata di fantastilioni o no ? … se un debito non viene rimborsato, qualcuno … ci rimette o no ? Allora se è una cosa semplice , facciamolo … se qualcuno prendendomi per somari mo volesse spiegare meglio gliene sarei infinitamente grato …. merci !

vito_t@finanzaonline:

il mio grado di ottusaggine evidentemente è troppo elevato per partecipare e comprendere ragionamenti di cos’ alto livello … Continuo a non capire! se le BC rinunciano a farsi rimborsare i crediti, … ma non abbiamo detto che sono controllate da privati ? ed allora costoro ci rimetterebbero una tonnellata di fantastilioni o no ? … se un debito non viene rimborsato, qualcuno … ci rimette o no ? Allora se è una cosa semplice , facciamolo … se qualcuno prendendomi per somari mo volesse spiegare meglio gliene sarei infinitamente grato …. merci !

Debito Usa oltre 20.500 pari al 106% come nel 1942/43

debito studentesco oltre 1.500 come non mai

e c’è ancora chi dice che non siamo in guerra …

… tanto la storia non si ripete…

Vito_t sicuramente in molti non sono quì per insultare nessuno, ma per capire e per farsi “gli affari propri” (nel senso buono del termine).

Voglio svelare un mio segreto, io lavoro in una BC, se vuoi nei prossimi giorni fissiamo un appuntamento. Ti posso prestare qualche miliardo di fiat money al tasso negativo dello 0,5 % con scadenza trentennale……ma guarda che se fra 30 anni non me li rendi tutto quello che hai costruito mi appartiene.

Ci metto un attimo ad accreditarteli su c/c…..mi firmi qualche documento, un paio di garanzie, qualche ipoteca. Ma guarda che ti terro d’occho nel frattempo.

SD

.. era semplicemente un pò di autoironia, … ma francamente , più per miei limiti non capisco … nemmeno quello che vuoi dire tu, .. e vedo che di interventi di risposta non ce ne sono, uno in inglese, ma se qualcuno ha capito e ha le idee chiare , che intervenga .. Io ribadisco la domanda , ma se i debitori non pagano, qualcuno ci rimette o no ? oppure è tutta fuffa, ed allora perchè non lo fanno ? …

Ottimo intervento, Cuculo, sono contento.

@Vito: le banche sono controllate da privati, sono loro nel senso della % patecipazione e dello scopo, fanno il loro interesse, ma la gente non lo deve sapere bene, non possono palesarsi piu’ di tanto. Quando la bce ha comprato debito pubblico italiano, francese o tedesco, ha fatto un allentamento, il mercato lo ha sentito e prezzato (cioe’ l’euro dovrebbe essersi svalutato con le altre monete), . Quindi se i 150 miliardi nostri ce li eliminano con un click non succede nulla. Non lo fanno perche’ vogliono tenerci sotto ricatto ed espropriarci. Vorrei scrivere di piu’ ma devo andare a lavorare. Ieri la piattaforma aveva problemi, non si poteva scrivere.

Scusate la mia ignoranza, non ho studiato ma ad ogni debito, non corrisponde un credito? Se le BC annullano i debiti, quali sono i creditori che ci rimettono? Nessuno?qualcosa non mi torna. Se basta un clic per creare denaro perchè esistono i debiti pubblici? Anzi, perchè esistono i debiti? Se lo può fare una banca centrale perchè non il singolo cittadino?

vito_t@finanzaonline:

il mio grado di ottusaggine evidentemente è troppo elevato per partecipare e comprendere ragionamenti di cos’ alto livello … Continuo a non capire! se le BC rinunciano a farsi rimborsare i crediti, … ma non abbiamo detto che sono controllate da privati ? ed allora costoro ci rimetterebbero una tonnellata di fantastilioni o no ? … se un debito non viene rimborsato, qualcuno … ci rimette o no ? Allora se è una cosa semplice , facciamolo … se qualcuno prendendomi per somari mo volesse spiegare meglio gliene sarei infinitamente grato …. merci !

Penso sia banale: se la BCE crea denaro dal nulla, con questo compra titoli di stato dei paesi UE e dopo li straccia, chi dovrebbe rimetterci? Chi è il creditore della BCE? Nessuno, quindi nessuno perde soldi!

Il vero problema è il debito nei confronti dell’estero, a causa di uno sbilancio commerciale, il resto è un non problema. In un paese con sovranità monetaria il debito pubblico è al servizio del cittadino e dello stato, ed è una cosa positiva.

Come dice

ilcuculo@finanza,

Uno stato potrebbe fare a meno del debito e pagare in moneta, ma il debito è al servizio di chi lo compra, quindi serve.

Se non basta in Inglese…

Eliminare il debito pubblico degli Usa con un colpo, e fare lo stesso con Gran Bretagna, Italia, Germania, Giappone, Grecia eccetera. E nello stesso tempo alimentare la crescita, stabilizzare i prezzi e spodestare i banchieri. In modo pulito e indolore, e più rapidamente di quel che si può immaginare. Con una bacchetta magica? No. Con una legge semplice, ma capace di sostituire l’attuale sistema attraverso il quale a creare denaro dal nulla sono le banche private.

Un provvedimento che obblighi le banche a una riserva del 100%.

Non lo propone Beppe Grillo, che pure dal suo blog offre analisi e proposte peraltro mica molto diverse, linkando un sito dove i militanti del M5S trovano bell’e pronto un “Kit” tutto da imparare e divulgare con disegni, tabelle e semplici ma articolate spiegazioni su “Come abbassare il debito” (anche se poi nel Programma del M5S di questi temi non si trova traccia, per ora ).

Con tutto il rispetto per Grillo& soci, parliamo di cose a ben altro livello. Dello studio di due economisti del Fondo Monetario Internazionale, Jaromir Benes and Michael Kumhof intitolato The Chicago Plan Revisited. Una proposta rivoluzionaria e “scandalosa” che sta diventando un cult in giro per il mondo, assicura il Telegraph che lo sintetizza, e suscita un dibattito acceso. Il che è già un sintomo della sua attualità.

Un mondo in debito. Che il sistema economico (capitalistico) sia inceppato lo segnala un dato: il debito globale è arrivato all’esorbitante somma di $200 trilioni (200mila miliardi), mentre il PIL del mondo è inferiore ai $70 trilioni. Vale a dire che il rapporto debito/ PIL globale rappresenta il 300% del PIL. E a detenere questa immensa montagna di debito – che continua a crescere – sono più le economie avanzate che i paesi in via di sviluppo.

Il cuore e la croce del problema è quindi in Giappone, Usa e in buona parte dell’Europa (compresa l’Italia dove gli enormi interessi sul debito continuano…ad accrescere il debito, in un circolo vizioso).

Di qui il dibattito. “Catalizzato a sorpresa dal FMI, che ha rispolverato una vecchia idea: semplicemente cancellare il debito, farlo sparire”, osserva Zerohedge, con vari link.

Allarme & Contrordine del FMI. A scatenare il recente dibattito è stato in realtà l’ultimo Rapporto del Fondo Monetario Internazionale, di ottobre, che – come racconta Linkiesta – punta il dito sulle politiche di austerità volte a portare sotto controllo i debiti pubblici. Queste politiche potrebbero portare in recessione le economie, con dei costi politici oltre che economici non indifferenti.

Le politiche di austerità hanno, infatti, prodotto un effetto indesiderato e imprevisto, ossia una flessione delle economie maggiore delle aspettative.

Le conseguenze di tagli e aumenti delle tasse deprimono l’economia più di quanto si era calcolato, anche perché la politica monetaria è già espansiva, sostiene l’FMI nel suo rapporto.

(Sì, avevano sbagliato i calcoli, il post tenta anche di spiegare come e perché. Come dire che tartassare i cittadini porta benefici relativi all’economia in quanto non innesca ma anzi deprime l’auspicata “Crescita”. Una bella correzione di rotta, rispetto alle ricette seguite fin qui). (1).

Non solo. “Il Fondo Monetario e altri di quel giro sarebbero realmente preoccupati dalla prospettiva di un’altra crisi, anche peggiore di quella del 2008. Sembra che il FMI pensi che l’austerità possa essere usata per giustificare la privatizzazione di servizi pubblici e che tagliare il conto dei benefici sia stato eccessivamente enfatizzato, con conseguenze potenzialmente disastrose”. Così Business Insider, ( qui e qui) che riferisce la domanda che aleggia per Wall Street: il debito non lo si potrebbe cancellare?

Che fare? Ecco quindi la ricerca di nuove idee per frenare questa crescita immane del debito pubblico, particolarmente grave in paesi come Usa e Gran Bretagna che hanno anche messo centinaia e centinaia di miliardi nel tentativo, mica tanto riuscito, di fornire credito per rianimare l’economia ( i cosiddetti QE).

Non a caso se ne parla ad alto livello proprio a Londra, dove in discussione sono tuttavia varianti meno estreme di quella sostenuta dai due economisti di cui sopra.

Ad essere dibattuta lì – come racconta l’Linkiesta – è la possibilità/ convenienza di cancellare il debito pubblico in mano alla banca centrale inglese, la Bank of England, che è pari al 25% del debito emesso. Cancellandolo, si pagherebbero molto meno interessi, si libererebbe liquidità e si potrebbe rendere meno dura l’austerità. Il dibattito ferve sull’autorevolissimo Financial Times ( qui), su Alphaville, noto blog dello stesso FT, e ancora qui. Con una prevalenza di contrari, par di capire.

Il piano rivoluzionario. Ma torniamo alla ben più radicale proposta dei due economisti del FMI. Il lavoro è intitolato ” The Chicago Plan Revisited” in quanto rilancia e approfondisce il Chicago Plan originario di altri due economisti, Henry Simons della Chicago University – culla del liberismo – e Irving Fisher, nel bel mezzo della Grande Depressione degli anni Trenta. Lo riassume bene il Telegraph citato, dove Ambrose Evans-Pritchard segnala anche favorevoli e contrari.

Cancellare il 100% del debito. “Il trucco è rimpiazzare il nostro sistema dove il denaro è creato da banche private – per il 95-97% della disponibilità di denaro – con denaro creato dallo Stato. Vorrebbe dire tornare alla norma storica, prima che il re inglese Carlo II mettesse in mani private il controllo del denaro disponibile”. Nel 1666.

“Significa un assalto alla ‘ riserva frazionale’ delle banche (termine che ricorre da tempo su blog considerati cospirazionisti che parlano di ‘ signoraggio’). Se i prestatori vengono forzati ad avere il 100% di riserve proprie dietro i depositi e i prestiti, perdono l’esorbitante privilegio di creare denaro dal nulla.

La nazione riguadagna il controllo sulla disponibilità di denaro in giro. Non ci sono più corse agli sportelli e si riducono i perniciosi cicli di espansione/contrazione del credito”.

Un po’ di Storia. “Gli autori del primo Piano di Chicago avevano pensato che i cicli di espansione/contrazione del credito portano a una insana concentrazione di ricchezza. Avevano visto nei primi anni Trenta i creditori pignorare gli agricoltori ridotti sul lastrico, accaparrarsi le loro terre o comprarsele per un pezzo di pane.

Oggi, gli autori della nuova edizione di quel piano sostengono che il trauma del ciclo di credito che si espande/contrae – causato dalla creazione privata del denaro – è un fatto storico che si ritrova già coi giubilei del debito nell’antica Mesopotamia, e nell’antica Grecia, e a Roma, a un certo punto(2).

Il controllo sovrano (dello Stato) o del Papa sulla moneta corrente rimase tale (in Gran Bretagna) per tutto il Medio Evo, fino al 1666, quando è cominciata l’era dei cicli di espansione/contrazione. Certo, si aprì la strada alla rivoluzione agricola e subito dopo alla rivoluzione industriale al più grande balzo economico e industriale mai visto. Ma non cavilliamo” ironizza il Telegraph, che non prende partito (3).

I miti. E’ un mito – divulgato innocentemente da Adamo Smith – che il denaro si sia sviluppato come mezzo di scambio basato sull’oro, o legato ad esso, dicono gli economisti del FMI.

Come è un mito, puntualizza lo studio degli economisti del FMI, quel che si impara sui libri, che sia la Fed, la banca centrale americana, a controllare la creazione di denaro.

In realtà il denaro è creato al 95-97% dalle banche private. Attraverso i prestiti.

Le banche private infatti non fanno prestiti in quanto hanno depositi in denaro. Il processo è esattamente il contrario, spiega un post di istockanalyst, che ci pare molto ben fatto.

Ogni volta che una banca fa un prestito, scrive nel computer il credito (più gli interessi) e nel suo bilancio la passività corrispondente. Ma di quel denaro che presta la banca ne ha una minima parte. Se lo fa prestare da un’altra banca, o dalla banca centrale. E la banca centrale a sua volta crea dal nulla il denaro che presta alla banca.

Nel sistema attuale infatti la banca non è obbligata ad avere riserve proprie altro che per una frazione minima di quello che presta.

In un sistema a “riserva frazionale” ad ogni denaro creato dal nulla corrisponde un debito equivalente. Il che produce un aumento esponenziale del debito, fino al punto che il sistema collassa su sé stesso.

Gli economisti del FMI, rovesciano la situazione. La chiave è la separazione netta fra quantità di denaro e quantità di credito, fra creazione di moneta e crediti.

I prestiti sarebbero interamente finanziati da riserve, ovvero guadagni accantonati. Vale a dire che i prestatori (le banche) non potrebbero più creare nuovi depositi dal nulla ovvero generare i loro finanziamenti attraverso i prestiti, un privilegio straordinario ed esclusivo, negato ad altri business.

Le banche diventerebbero quel che erroneamente si crede che siano, puri intermediari che devono procurarsi all’esterno i loro fondi per essere in grado di fare prestiti.

La Fed – la banca centrale Usa – si approprierebbe per la prima volta del controllo sulla disponibilità di denaro, rendendo più facile gestire l’inflazione.

Di fatto, viene osservato, la banca centrale verrebbe nazionalizzata diventando una branca del Tesoro (ora la Fed fa capo a banche private). E il debito nazionale si trasformerebbe in un surplus. Le banche private dovrebbero infatti prendere a prestito riserve per compensare le eventuali passività.

Lo Stato non sarebbe più debitore, ma diventerebbe un creditore, in grado di acquistare il debito privato, assicurano gli economisti, che hanno fatto calcoli complicatissimi con metodi iper moderni, viene detto. Anche il debito privato verrebbe così cancellato.

Non c’è da stupirsi se già l’originario Chicago Plan, per quanto deliberato da commissioni del Congresso americano, non divenne mai legge, a dispetto del fatto che a caldeggiarlo furono ben 235 economisti accademici, allora e anche nel dopo guerra, compresi il liberista Friedman (nel 1967) e Tobin (il padre della Tobin tax, nel 1985), mentre allora Keynes, il padre di politiche economiche che passano per “stataliste”, lo osteggiò.

“In pratica il piano morì per la fortissima resistenza del settore bancario”.

Le stesse banche che oggi recalcitrano davanti agli obblighi di riserva un po’ più alti (ma sempre dell’ordine del 4-6%) imposti dalle regole di Basilea III, comunque insufficienti a fare da deterrente in caso di nuova crisi. Le stesse che spendono miliardi in lobbying e in contributi elettorali ai candidati presidenti. E che davanti al nuovo Chicago Plan minacciano sfracelli e sostengono che “vorrebbe dire cambiare la natura del capitalismo occidentale”.

Il che forse è vero. Magari però sarebbe un capitalismo migliore. E meno rischioso.

————————————————

NOTE (e scusate la lunghezza del post)

(1) Ricette allineate a un noto studio della BRI- la Banca dei Regolamenti Internazionali, la banca delle banche – che nel 2010, per arginare i debiti pubblici crescenti nei paesi ricchi, dove la popolazione invecchia di più, suggeriva di tagliare la spesa sociale, pensioni, lavoro, sanità e altri benefici del welfare. Peraltro, in quel rapporto il debito pubblico italiano, per quanto alto, risultava tra quelli meno in aumento.

(2) I due economisti ricordano il piano di Solone, nell’Atene del 599 A.C, che cancellò i debiti contratti verso gli oligarchi creditori, restituì le terre, fissò i prezzi delle materie prime, e ristabilì la creazione pubblica di moneta esente da debito. E la Lex Aeternia dell’antica Roma nel 454 A.C, mantenuta finché il Senato perse il controllo del denaro.

(3) In realtà già a fine ‘800 ci fu un ciclo negativo, poi la Prima Guerra Mondiale, la Grande Depressione – a cui tentarono di reagire gli economisti del Chicago Plan – finita di fatto con la Seconda Guerra Mondiale e l’espansione seguente, quindi ancora varie crisi, sempre più ravvicinate, fino a quella odierna, più grave perché globale e favorita da regole alla finanza sempre più lasche.

Ricordo a tutti il mio post dal titolo…

http://icebergfinanza.finanza.com/2012/11/09/back-to-mesopotamia/

… uno dei più letti della storia di Icebergfinanza….

Andrea , stai tentando di colmare una stratosferica distanza che c’era e che in gran parte c’è ancora fra il tuo livello di conoscenze e il mio o di chi lo ha come me … e quindi credo che sia esclusivamente colpa mia non comprendere quello che ti ostini a tentare di insegnarci. Grazie COMUNQUE .. ma io non capisco, troppo complesso il ragionamento altro che click … io pesavo solo che a moltiplicare i pani e pesci fosse stato un Signore un pò di tempo fa, ma evcidentemente oggi sembrerebbe bastare una legge .. Ripeto GRAZIE COMUNQUE !

VITO te lo spiego in un video. professore economista NINO GALLONI. qui video : https://www.youtube.com/watch?v=gQopapP90t4

quando le banche poverine dicono che hanno crediti incagliati, non è vero, è una bugia. avendo la banca prestato a te nulla di nulla, non può pretendere nulla da te. nel video ti spiega che sei tu che sei la ricchezza. sei tu che crei denaro “vero” grazie al tuo lavoro. la banca non crea nulla. prova a dirlgi a quegli stronzi che mettano la loro riserva al 100%. ci sarà da ridere. non c’è oro dietro alla alla loro carta straccia. anzi nemmeno carta, ma dei clic fatti sul computer. devi capirla questa truffa, eppoi ti incazzerai di brutto. se non ti arrabbi vuol dire che non hai capito. fai uno sforzo e guardati il video.

DORF

laforzamotrice@finanza,

esatto è cosi’. potrebbe anche il cittadino crearsi il suo denaro. ma bisogna che sia credibile, ed è per questo che mettono delle autorità. e le tasse servono appunto x far si che la gente pensi che il denaro sia credibile, sia una roba seria. chiedi a marco della luna, lui te lo spiega bene…lo scopo ultimo è tenerti schiavo…..schiavo….schiavo… e contento pure di prenderlo in quel posto là. studia AURITI, marco della luna, nino galloni, bagnai…

dorf

ci perdono tutti i detentori di moneta perchè se creo denaro dal nulla e lo metto in circolazione, la moneta perde potere d’acquisto ( a sensazione si dovrebbe chiamare inflazione… ).

La domanda vera è : perchè un consorzio di banche private ( BCE) ha il diritto di creare denaro col quale presta i soldi agli Stati (popoli che dovrebbero essere sovrani ) chiedendone poi gli interessi ???

Il denaro non deve essere creato dal nulla. Deve essere in circolazione una quantità prestabilita, gli Stati ( o le banche ) dovrebbero poi raccogliere i risparmi ( = surplus lavorativo ) e darlo a chi è in grado di migliorare i processi di produzione ( bravi imprenditori ) o inventare nuove produzioni ( bravi ricercatori ).

Ma il genere umano purtroppo ha ancora bisogno del vecchio motore del progresso : l’avidità ed il desiderio di dominare. Per il nuovo motore, collaborazione e condivisione, occorre ancora tanto tempo…

.. ma di teorie ce ne sono per tutti i gusti, occorrerebbe verificarne la realizzazione, e qui temo che le cose si cimplicherebbero un tantino …. Poi cercherò di vedere il video, ..

Dorf scrivi …

avendo la banca prestato a te nulla di nulla, non può pretendere nulla da te …

beh proprio nulla di nulla non direi, io credo che in questi ragionamenti sei mosso da un pò di acredine … giustificata … verso le banche … ma con quel nulla di nulla magari ci siamo comprati le case …. e se quel nulla di nulla .. non lo restituisco, la casa di chi sarà ?

così per buttarla sul pratico e non sulle .. nuvole ..

Stessa cosa per gli stati, se non devono restituire più nulla .. consoliderebbero i patrimoni .. e se coloro che avevano prestato i quattrini non perdono nulla, .. hanno inventato il moto perpetuo ….

La domanda vera è : perchè un consorzio di banche private (BCE) ha il diritto di creare denaro col quale presta i soldi agli Stati (popoli che dovrebbero essere sovrani) chiedendone poi gli interessi ???

… … … … … … … …

La risposta più ovvia : PERCHÈ QUANDO HAI CREATO UN DEBITORE, HAI UNO SCHIAVO AL TUO SERVIZIO, che puoi dirigere, bachettare [e RICATTARE] come meglio ti pare.

Meglio ancora se questo debitore non è uno dei tanti anonimi privati, ma un intero Stato sovrano con decine di milioni di cittadini,

il concetto lo avevano capito bene già dal passato :

“Ci sono due modi per conquistare e sottomettere un Paese :

il primo è mediante LA SPADA; il secondo è CONTROLLANDO IL SUO DEBITO.”

(cit. J.Adams, 2ndo pres.d.USA)

come è possibile notare, tale filosofia di pensiero è seguitissima oggi come nel passato, con un dettaglio decisivo in più rispetto al passato :

CHI POSSIEDE LA CAPACITÀ DI CREARE MONETA [dal nulla], POSSIEDE IL POTERE ASSOLUTO.

Questo potere NON è più in mano agli Stati, ma in mano di istituzioni opache autoreferenziali indipendenti, quali la BIS (Banca dei Regolamenti Internazionale) che di fatto controlla e dirige tutte le principali BC del pianeta, BCE BoJ Fed BoE etc etc…

La capacità di creare moneta dal nulla è stata concessa ad un manipolo di BC che ora governano il mondo intero (tenendolo per i testicoli).

«Datemi il controllo sulla moneta di una nazione e non mi preoccuperò di chi ne fa le leggi.» cit. M.A.Rothschild, banchiere tedesco del XVIII secolo, fondatore dell’impero bancario della famiglia Rothschild.

L’idea di €uro [quale moneta unica per schiavizzare popoli interi] parte da molto lontano, indietro nel tempo…

Ma scusate, anzi scusa andrea, nel post che hai messo ho letto questo:

Ad essere dibattuta lì – come racconta l’Linkiesta – è la possibilità/ convenienza di cancellare il debito pubblico in mano alla banca centrale inglese, la Bank of England, che è pari al 25% del debito emesso. Cancellandolo, si pagherebbero molto meno interessi, si libererebbe liquidità e si potrebbe rendere meno dura l’austerità.

Ora per prima cosa che il QE non avrebbe funzionato lo sapevano tutti quelli che hanno un minimo di conoscenza economica, perche come emerso dalla discussione anche se la banca vuole prestare vi è il caso che io non li voglia i soldi.

Keynes prefigurò la storiella del filo in cui puoi tirare ma non spingere.

Riguardo allo scritto , risulta evidente che per prima cosa uk paga già cifre ridicole sul debito.

Risulta evidente che la banca centrale possiede già il 25% del debito.

Il che è evidente che lo sta cancellando pagando le cedole ma al rimborso basterà che lo stato non emetta nuovo debito e quello vecchio sparisce di conseguenza.

La discussione oramai infinita su euro è proprio questa ossia il perche uno stato sovrano che decide con quale moneta si salda nel suo interno i debiti dare avere decide di dotarsi di una moneta che è controllata da altri stati o altre entità private?

I rapporti veri sono quelli tra stati nazione, i debiti esteri e non quelli interni.

Sono diventati problemi perche la moneta è diventata moneta estera come se nel portafoglio avessimo tutti ora dollari australiani .

signor pomata@finanzaonline,

Quindi in sostanza diventa un problema più che economico di democrazia spicciola perche ogni paese è ricattabile , ogni paese deve conquistarsi sul mercato come un imprenditore qualsiasi il denaro per saldare i debiti con chi emette la moneta.

Non è un problema economico ma proprio di libertà, di decidere nella propria nazione se costruire un asilo o un ospedale.

Io nelle discussioni estenuati nel forum di macro su finanzaonline che per convincermi del contrario della mia opinione voglio che mi si dica chi ha prestato i soldi al giappone per ricostruire mezzo paese inondato e radiattivo?

A chi sono andati a mendicare i soldi allora?

E sopra tutto e ripeto sopra tutto come mai quando i mercati scendono , quando sui mercati vi è paura ci si rifugia nella moneta di uno stato con debito superiore al 200% del pil , mezzo distrutto e radiattivo?

Magari che questi figli di puttana mentre dicono a noi che il debito pubblico è un problema poi quando devono pararsi il culo propendono per rifugiarsi in una moneta il cui stato ha da tempo immemorabile surplus esteri?

Premessa l’avversione alle banche, e al sistema con cui speculano sui debiti, non mi convincete affatto. 1) NON E’ OBBLIGATORIO FARE DEBITI, io non ne ho, e molte persone che conosco non ne hanno. 2) Se chi fa debiti lo fa con senno (vale anche x chi gli fa credito) questi vengono ripagati. 3) Se io ho debiti che non riesco a pagare è perchè ho sbagliato i miei conti (anche la banca/bancario che me li ha prestati, ma lei non usa i suoi soldi quindi se ne frega) 4) I crediti aperti dalla BCE e simili finiscono in mano ai PRIVATI, sia che siano piccoli investitori che speculatori, se io azzero i debiti costoro si ritrovano con acquisti a costo zero o quasi? E io (io cittadino comune) che pago o ho pagato regolarmente il mio mutuo sono un coglione? Perchè nessuno accenna alla responsabilità di chi fa un debito e non riesce a pagarlo?

Chi fa debiti non è detto che li faccia per forza, l’acquisto di un’abitazione, della nuova tv, o dell’automobile talvolta è una necessità, ma spesso è un capriccio, cosi come lo è l’investimento azzardato. IL DEBITORE NON E’ UNA VITTIMA, il mio direttore di banca era incazzato nero con una cliente che da tre mesi non pagava la rata del mutuo (già ricontrattata) ma vedeva nelle spese sul c/c una consolle per i figli), Tempo fa sentivo una signora napoletana alla radio che si lamentava perchè la banca la stava mettendo sul lastrico: aveva fatto 40 000 euro di debito per IL MATRIMONIO DELLA FIGLIA. Dovrei considerarla una vittima? Allora lo è anche il giocatore d’azzardo, il drogato, l’alcolizzato ecc.ecc. . E allora il carnefice chi è? La persona corretta che non trascende?

Equitalia, se si pagano correttemente multe e tasse non viene a romperti le balle, o sbaglio? Com’è che quando abbiamo successo siamo bravi noi, ma se falliamo la colpa è degli altri?

No, non mi convincete, cancellare parte del debito può essere una soluzione pratica, il male minore, esattamente come hanno fatto con le varie Etruria, Veneto, MPS ecc.ma non ditemi che è “giusta”, cosi come non sono giusti i vari condoni fiscali, edilizi, giudiziari che altro non sono che l’ennesimo schiaffo per tutti coloro che si comportano correttamente e troppo spesso sono un incentivo per i disonesti o gli stupidi a continuare sulla propria strada, ne più ne meno di come fanno i ladriuncoli quando sanno di non rischiare nulla.

Concludo riponendo la mia eterna domanda: qual’è la VERA essenza del denaro? Non quella che gli si da, ma quella che realmente è, o dovrebbe, essere. Io lo so. Voi?

@ LaForzaMotrice

“Perchè nessuno accenna alla responsabilità di chi fa un debito e non riesce a pagarlo?”

…

Ti espongo un esempio pratico [che credo abbia interessato moltissimi comuni cittadini in Italia] di responsabilità minima o nulla da parte di CHI ha contratto un debito :

step 1) mutuo ventennale sottoscritto da soggetto X per acquisto abitazione, magari nel 2005 quando le cose “andavano bene” e non vi era sentore alcuno (almeno nell’economia reale) di quello che stava per sopraggiungere;

step 2) arrivo della congiuntura economica, con conseguente stretta creditizia verso le aziende private;

step 3) quest’ultime costrette a tagli di personale per sopravvivere, quando non di chiusura definitiva;

step 4) nel 2015 il soggetto X perde l’occupazione, con prospettiva quasi nulla di riuscire a trovarne uno nuovo [data la nota congiuntura ormai in atto lontana dal risolversi], con ancora 10 anni di mutuo sulle spalle e magari con famiglia a carico = terminata cassa integrazione, SE PREVISTA, soggetto X annuncia alla banca di non potere mantenere fede al contratto e cessa di pagare il mensile dovuto.

Cosa puoi rinfacciare a costui ? Di non essersi dotato della SFERA MAGICA, quando era in tempo, per predire il futuro ???

Di non essere riuscito a prevedere che un governo [di assoluti INCAPACI votati totalmente verso Bruxelles] avrebbe introdotto il famigerato JOB-ACT in Italia che di fatto condanna un intera popolazione [specie quella che si ritrova più giovane attualmente] al precariato cronico per chissà quanti anni a venire ??

E Quello che più fà ink.re è che gli artefici di tale manovra -renzi in primis- si autocelebrano pubblicamente quando ne hanno occasione, affermando di avere creato “1 milione di nuovi posti di lavoro” negli ultimi 3anni, quando il 75% di questi NON SONO CONTRATTI A TEMPO INDETERMINATO.

Razza di m-i-s-e-r-a-b-i-l-i.

Alla fine, trattandosi di poveri comuni mortali [e non di grandi società che hanno seguito un percorso assai diverso nella produzione propria di NPL nelle principali banche italiane] ha ancora senso parlare di “responsabilità” in casi come quello che ho elencato ??

laforzamotrice@finanza,

Secondo me tu non hai capito e la cosa è ovvia visto che sono decenni che investono nella disinformazione , che lo stato nazione non è il padre di famiglia.

Se lo stato nazione per finanziare il costo di un ponte chiede a te i soldi vuol dire che qualcosa non funziona dentro quello stato.

Oggi risulta in italia come se lo stato prima chieda i soldi a privati e poi chieda a te di guadagnarli sul mercato per poi prenderteli e pagare il debito.

Poi quando scrivi:

Perchè nessuno accenna alla responsabilità di chi fa un debito e non riesce a pagarlo?

Io ti rispondo invece che tutti dicono quello che dici te ma nessuno dice che la colpa è a metà tra chi prende in prestito e chi presta.

Chi presta deve essere certo che chi chiede i soldi possa avere buone possibilità di saldare il debito.

Come avrai notato nella crisi del 2008 e quella europea da debiti privati nessuno ha chiesto il dazio a chi aveva prestato incautamente ossia le banche private anglosassoni nel 2008 e quelle francesi e tedesche nella crisi europea.

Ma i buffi li ha coperti l” uomo della strada che quando le cose andava alla grande mai vide le cedole di quegli affari.

In pratica in europa come appare ovvio vi è un problema dentro un problema e la soluzione per i gestori del sistema è annullare qualsiasi parvenza di democrazia.Non è difficile vederlo, basti vedere le formazioni degli oltimi governi del sud europa e come nascono i governi nel nord europa.

A proposito della magica legge italica scritta in inglese ma che in italiano ha il significato di inculare il prossimo , oggi mi son sorbito 2 ora di seminario su codesta legge.

Tutto tempo perso se non ho capito come nascono i posti di lavoro in tempi in cui le aziende chiudono.

In codesta legge si è voluto cambiare lo status di chi prima del 2015 aveva un reddito inferiore a 8000 euro che era di disoccupazione.

Oggi se hai un reddito di 1 EURO sei occupato.

Se hai una partita iva che dichiara 10EURO sei occupato.

Insomma basta che fai un contratto interinale da una settimana che sei un nuovo occupato .

Forte è?…..fa tanto ammerrigano.

Fatemi capire, allora se avete comprato dei cct voi trovate assolutamente accettabile che lo stato vi dica ad un certo punto” mi spiace, le cose vanno male, non vi restituisco più nulla?” Perchè è la stessa cosa che secondo voi dovrebbe fare il creditore nei confronti del debitore quando questo si trovi nella condizione di non poter onorare il proprio debito, perchè le cose non sono andate come previsto? RICHIARITO che banche e bancari sono da castigare nel 90% dei casi, ascoltatevi in podcast la trasmissione di Giannino di oggi 06/12/2017 ore 16.00 per capire meglio, dove un sindacalista dei bancari si VANTA di aver ottenuto 7ANNI di prepensionamento all’85% dello stipendio, per i licenziandi i famosi POVERI ESODATI ( capito SD? NO COMMENT), rimane il fatto che se uno non è responsabile dei propri debiti chi lo è? Non è che se gli affari vanno benissimo la banca chiede di maggiorare gli interessi, o sbaglio? Quelli che oggi non hanno problemi ma pagano rate di mutuo inferiori a chi paga l’affitto perchè sfruttano giustamente i tassi bassi accetterebbero che la banca chiedesse un extrainteresse? Mi sa di no, e quindi? Sono terrorizzato da questo modo di “ragionare” a senso unico, e sono sicuro che la pagheremo carissima tutti questa incredibile stupidità generalizzata, a cui non riesco ad abituarmi. Ma d’altra parte cosa aspettarsi da una massa di dementi che inneggiano alla sconfitta della famigerata “FILIERA” (viva AMAZON che salta la filiera) senza rendersi conto che l’85% dei posti di lavoro è “FILIERA”? pagliacci.

PS, e sulle banche nessuno si azzardi a dirmi che “usano soldi loro”, visto che senza contare i miliardi di stato usati per le varie banche, io pago 10 euro al mese per una tenuta conto di un C/C che NON USO. 🙁

In quanto allo stato che deve fare il ponte, chi lo usa quel ponte? Io, percui mi sembra giusto che paghi, compatibilmente, la mia parte e questo vale per sanità, strade, scuole, e tutti gli altri servizi che se non pagassi allo stato dovrei pagare (probabilmente molto di più) a dei privati.che poi rubino, questo è altro argomento, non confondiamo ciò che dovrebbe essere, che è ciò a cui dobbiamo puntare, con quello che è, se io comune metto i cestini dello sporco per raccogliere sacchetti con le cacche dei cani, io la mia parte l’ho fatta, se poi la gente non li usa, la colpa non è del sindaco, ma dei barboni che non puliscono.

In quanto a punire banche e speculatori, su questo sarei ben felice di fare il boia, ma la plebe preferisce guardare la finale del grande fratello Vip con il 31% di audience più di 5 milioni di spettatori, mentre ad un eventuale processo alle banche quanti credete saremmo? 200/300 mila? Piantatela di dare la colpa agli spacciatori, sono i drogati i veri colpevoli!

laforzamotrice@finanza,

Veramente è quello che accade o potrebbe accadere oggi quello che dici perché lo stato è insolvente .

Io ho detto molto diversamente ma te senti giannino noto economista e per te lo stato è come una azienda.

La monetizzazione già la fanno, se il tuo cct viene pagata la cedola e a scadenza ti rimborsano a te non cambia nulla….cambia se la bc è parte dello stato o una entità a se ossia privata.

laforzamotrice@finanza,

Il resto è tutto livore, tutto odio nulla n ben definito contro lo stato che non esiste in questo contesto e il popolo che ascolta giannino e odia lo stato e i propri paesani.

Tutti ladri ovviamente tranne te o giannino.

Quello sugli esuberi bancari è uno schifo ma non meno di molti altri che vengono ricompensati per quello che fanno e dicono ossia fare in modo che le cose vadano come oggi.

Leccano perche avranno il tozzo di pane buono.

Forse è qui il punto, io non faccio differenza tra stato o privato, lo scopo finale è quello di amministrare bene, l’unica differenza è che lo stato gli eventuali “guadagni” li dovrebbe ridistribuire ai suoi “azionisti”, il popolo, sotto forma di servizi, mentre un privato sotto forma di liquidi che poi ognuno spenderà come vuole, tutto qui. Per il resto, diritti e doveri uguali per tutti.

Ciao, si fa per ragionare. Cosa intendi nel tuo commento delle 14.53 “ma al rimborso basterà che lo stato non emetta nuovo debito e quello vecchio sparisce di conseguenza.”

La mia domanda e’ con che rimborsa? Io penso -TANTO PER COMINCIARE- che i debiti dello stato in possesso bce, in pratica SONO GIA’ ESTINTI, in quanto essendo in bilancio della banca centrale sono gia’ prezzati, spesati, sentiti dai mercati, dato che all’allentamento dovrebbe seguire una svalutazione della valuta. E’ in pratica una espansione monetaria. Quindi se gli stati fossero in grado di rimborsare alla bce, il bilancio della stessa si restringe, in pratica puo’ eliminare degli euro, e quindi l’euro stesso si dovrebbe rivalutare.

Comunque sopra sd ha scritto “sono della bce, ti presto qualche miliardo….” non e’ escluso che prima o poi succeda davvero(DICIAMO POI , cioe’ ALLA FINE DELLA TRUFFONE) , questi gaglioffi sono sopra ogni legge(E NON E’ UN CASO), gli euro si stampano anche in asia(?), nessuno sa’ nulla chi quando come e non sono garantiti ne’ dagli stati(molto peggio che il dollaro), ne’ da oro, solo dalla credulita’ di Giannino e laforzamotrice.

la forzamotrice, prova ALMENO UNA VOLTA a rovesciare i tuoi ragionamenti sul debito…la grecia ha (vado a memoria) 300 miliardi di debiti, di cui 50 fatti da lei e 250 da interessi su interessi. Chi glie li ha prestati? Non e’ che la germania o la francia hanno venduto dei beni fatti col sudore della fronte(come pensi tu), e con il ricavato hanno fatto un prestito alla povera grecia. No i 250 miliardi di interessi derivano dal dito indice sul mouse di Draghi e quello prima di lui, che con un clik hanno creato 250 miliardi di euro e prestati alla grecia per ridurla in schiavitu’. Lo stesso noi l’italia, che abbiamo pagato dal 1981 al 2013 ben 3100 miliardi di euro di interessi sul debito pubblico, cioe’ molto piu’ del debito pubblico (circa 1/3 a stranieri, ha ricordato qualcuno). Soldi a fondi, banche straniere=ricchezza italiana regalata.

Ps cerca di spiegarlo a Giannino.

Debito e interessi, nessuno ne parla !!!!

Curioso che nessuno parli di come il livello dei tassi d’interesse sia la chiave dell’ esplosione del debito. Negli anni 80 quando si svalutava a go go i titoli di stato pagavano dal 13% al 17% diciamo il 15% di media ed allora in pochi anni siamo passati dal 60% debito/pil ad oltre il 100% in pochi anni ripeto non in secoli cambiando assolutamente nulla!!!!

Non vedo cosa ci si trovi di cosi tremendo nel pagare 3100 euro in 31 anni, visto che il debito continua ad aumentare anzichè diminuire. Forse vi sfugge il semplice fatto che NORMALMENTE RIMBORSANDO UN MUTUO (interessi compresi) il debito DOVREBBE CALARE. Se invece questo aumenta, non è colpa degli interessi, ma degli interessi sugli interessi, E QUESTO SUCCEDE PERCHE’ NON SI RIPAGANO I DEBITI, MA ANZI LI SI AUMENTA.

Non è difficile capirlo se invece di ragionare su stati, come se le regole economiche per gli stati dovessero essere diverse) ragionate da privati. Se io ti presto dei soldi, e tutte le volte che mi paghi gli interessi mi chiedi di aumentare il prestito, è facile che gli interessi aumentino, non sei d’accordo? Se i nostri governi continuano a sprecare in regalie elettorali (pensioni, bonus, prepensionamenti, casse integrazioni, condoni fiscali ecc.)quei denari che dovrebbero abbassare il debito, non è colpa delle banche (o degli investitori) che comprano il debito pubblico. RIPETO, SE CAPITE CHE COSA è DAVVERO IL DENARO, LA SOLUZIONE E’ SEMPLICE.

laforzamotrice@finanza,

Ti ho detto che il punto è proprio quello.

Lo stato se è come il privato ossia alla fine tira le somme e o sta pari o sta sopra tu stai sempre sotto.

Se lo stato avesse fatto il privato quelli in campagna neanche la luce e il gas avrebbero per non dire del telefono, sarebbe ovvio che quella è una spesa senza ritorno o almeno non nel senso che intendi te ossia che alla fine ci guadagni.

Il mio ragionamento è trovare le differenze tra prima e dopo ossia tra uno stato nazione italia con banca centrale dipendente ossia sotto sotto il tesoro e banca centrale indipendente dallo stato stesso in pratica lo stato adotta una moneta estera come fosse il dollaro.

Nel primo caso la banca centrale può fare quello che oggi fa la bce ossia compra titoli di stato e controlla gli interessi, gli interessi dei titoli venivano ristornati al tesoro e quindi zero costi per lo stato.

La banca centrale diciamo italiana come può fallire se può emettere moneta, qualsiasi coglione si presenti a chiedere che il debito venga saldato potrà riavere il proprio gruzzolo immediatamente e cosi facendo gli si tapperà la bocca.

Oggi come funziona:

Lo stato emette debito che viene venduto a privati, la bce lo compra in seconda battuta e lo mette in pancia.

Incassa le cedole ma lo stato dovrà guadagnare la moneta per il rimborso perche non è possessore ne della banca ne della moneta e pagare le cedole.

Prima del qe il mercato prezzava il rendimento e non lo stato.

Ora se io ho torto e lo continuo a dire e aspetto smentite , perche il giappone ha un debito sopra il 230% sul pil e nessuno gli va a dire di fare le riforme?

Anzi comprano la sua moneta nei periodi di crisi.

Sembra palese che il debito interno non è un problema, il problema lo hanno creato in europa dotando tutti di una moneta estera e via inizia la competizione tra stati.

Chi vince è ovvio ossia quello più forte.

La bce mi si dirà che è controllata da le banche centrali degli stati della zona euro e quindi dovrebbe essere cooperativa con tutti.

Allora mi si dovrebbe spiegare come mai manda lettere minatorie a gli stati stessi imponendo lei la politica dei salari delle pensioni della fiscalità.

Chiaramente non vi è cooperazione ma un governo dettato dalla linea del più forte.

Voglio dire, sono arrivati a pensare di fare una legge in cui i depositi non siano più garantiti, allora che cazzo servirebbe la bce?

Non è garante del debito degli stati, non è garante delle banche private e dei correntisti.

Sembrerebbe garante di se stessa.

laforzamotrice@finanza,

Inizio a dubitare che sei tarlato a questo punto.

Ci saranno 200 stati nel mondo che hanno sovranità monetaria e solo noi coglioni europei non la possiamo avere oltre qualche colonia francese.

Tu continui a dire che lo stato è come te e allora fatti la tua moneta e finisca qua…se riesci.

Se è come dici te allora mi posti per favore chi ha prestato i soldi al giappone per ricostruire il paese?

Il debito nel proprio conio dovrebbe essere chiaramente estinguibile dallo stato e quindi dalla banca centrale.

Se una banca centrale si chiama banca di italia può arrivare prima che si formi lo stato nazione italia?

Nulla, che vuoi che sia pagare 3100 miliardi di interessi illegittimi, quando la moneta dovrebbe essere del popolo, se ne dovrebbe occupare solo il parlamento che dovrebbe rispondere al popolo sovrano. Per via degli interessi idioti che paghiamo, solo per quello, hanno ridotto in schiavitu’ milioni di persone e fatte morire molte migliaia in europa. Con questo giochino ci hanno portato via tutto cio’ che possedeva lo stato comprese le banche , poi buona parte del settore industriale, ecc…CON avanzo primario, notasi bene…

@madmax-certo e’ cosi, i tassi dinteresse. Non intervenendo piu’ la banca d’italia a fine asta a comporare l’invenduto e calmierare i tassi, il debito pubblico e’ esploso, dal 1981 al 1992 e’ raddoppiato soprattutto perche’ senza la banca d’italia siamo subito andati in mano alla speculazione internazionale. Esattamente quello che volevano. Altro che spesa pubblica come pensa la forzamotrice..

Certo, persino il ministro Orlando e’ arrivato a dire che nel 2011 la bce ci ha chiaramente ricattato.

L’ultimo commento, che e’ un post, poi mi cheto perche’ ho veramente abusato. Ma, credo, si ricollega al senso di quanto ha scritto sopra il capitano http://vocidallestero.it/2017/12/05/il-difetto-fatale-del-neoliberismo-e-un-modello-economico-scadente/ buonanotte.

Ma scusami ragazzo, dai mi citi Giannino? Uno dei più schifosi e bugiardi che ci siano? Non è neanche economista. É solo un giornalista mainstream. Guarda ti devi leggere nino Galloni. Quello è uno bravo. Vorrei vedere un faccia faccia tu e lui. Il mutuo casa lo ripaghi tu con il tuo lavoro. La banca non ti dà niente. Solo sei but sul pc. Sei tu che finanzi la banca punto. Ripeto leggi vedi i video di galloni. Uno della scuola di Federico caffè. Bye

stanziale@finanza,

Scusate il commento era per forza motrice

dorf001@finanza,

Per rimembrare….

Decisione di tale gravità presa senza passare da un voto del Parlamento,

con una semplice lettera inviata dall’allora ministro del tesoro Beneamino

Andreatta , TUTOR del successivo presidente del consiglio Romano Prodi,

al Governatore di allora Carlo Azeglio Ciampi.

Sono costoro i responsabili dell’essere diventati un paese_colonia

e da spolpare di tutte le sue attività industriali e bancarie, asservendo

la POLITICA italiana agli interessi stranieri.

Qui, qualche notizia sui numeri di allora.

**********************************************

E’ peraltro degno di nota che fino al 1981, contrariamente al luogo comune che la vorrebbe “spendacciona” e finanziariamente poco virtuosa, l’Italia aveva la quota di spesa pubblica in rapporto al PIL più bassa tra gli Stati Europei: il 41,1% contro il 41,2% della Repubblica Federale Tedesca, il 42,2% del Regno Unito, il 43,1% della Francia, il 48,1% del Belgio e il 54,6% dei Paesi Bassi. Il rapporto tra debito pubblico e PIL era fermo nel 1980 al 56,86%.

Il 12 febbraio 1981 il Ministro del Tesoro Beniamino Andreatta scrisse al Governatore della Banca d’Italia Carlo Azeglio Ciampi una lettera che sancì il “divorzio” tra le due istituzioni.

Il provvedimento, formalmente giustificato dall’intento del controllo delle dinamiche inflattive generatesi a partire dallo shock petrolifero del 1973 e susseguente all’ingresso dell’Italia nel Sistema Monetario Europeo (SME), ebbe effetti devastanti sulla politica economica italiana.

Dopo il divorzio tra Banca d’Italia e Tesoro, lo Stato dovette collocare i titoli del debito pubblico sul mercato finanziario privato a tassi d’interesse sensibilmente più alti. In conseguenza di ciò, durante gli anni ’80 si assistette a una vera e propria esplosione della spesa per interessi passivi. Se alla fine degli anni ’60 essa si assestava poco sopra il 5%, nel 1995 aveva raggiunto circa il 25%. Il tasso di crescita della spesa per interessi tra il 1975 e il 1995 fu del 4000%. In valori assoluti, la spesa per interessi passivi, sostanzialmente stazionaria fino a quell’anno, passò dai 28,7 miliardi di Lire del 1981 ai 39 dell’anno successivo, fino ai 147 del 1991. Negli anni ‘80 il rapporto tra spesa pubblica e crescita del PIL fu praticamente stabile. Il deficit salì invece, proprio nell’anno del divorzio tra Banca d’Italia e Tesoro (1981), al 10,87 % rispetto al 6,97% del 1980, mantenendosi su tale valore per tutto il decennio successivo.

La crescita del deficit annuo rispetto al PIL, derivante dalla spesa per interessi passivi, portò in pochi anni il rapporto debito/PIl dal 56,86 del 1980 al 94,65% del 1990, fino al 105,20% del 1992. Tale rapporto, nonostante le politiche di austerità degli ultimi 20 anni, non è diminuito ma è rimasto stabile fino alla crisi finanziaria del 2008.

da ricordare che all’epoca il sistema finanziario italiano poteva

contare anche sulle 3 BIB(Banche d’Interesse Nazionale) oltre che

di MedioBanca, anch’essa Istituto pubblico e non Banca di Enrico Cuccia,

come mediaticamente la si voleva intendere…. altra disinformazione per

togliere di mezzo coloro che si opponevano allo sfascio del tessuto industriale

italiano ed alla cosiddetta “privatizzazione”, che altro non era che un trasferimento

di ricchezza COMUNE a soliti noti del “quartierino”.

Gli Italiani devono prendere coscienza, come cittadini e come Nazione, che tutti i giudizi sommari e incompetenti sulla storia economica italiana recente, regolarmente propinati da stampa, televisione e politici alla popolazione, sono completamente smentiti dai reali dati storici e dalle statistiche macroeconomiche.

Qui il maestoso Giulio Sapelli.

Che sconforto: eppure Andrea spiega davvero bene. Se qui non si riesce a far comprendere a nessuno cosa sia il coefficiente di riserva frazionaria e cosa implica e chi conduce la creazione della moneta, stiamo freschi… D’altronde non per nulla siamo giunti alla situazione attuale.

Che sconforto: eppure Andrea spiega davvero bene. Se qui non si riesce a far comprendere cosa sia il coefficiente di riserva frazionaria e cosa implica e chi conduce la creazione della moneta, stiamo freschi… D’altronde non per nulla siamo giunti alla situazione attuale.

puntosella@finanza,

Sapelli è un economista vero, ho sentito alcune volte i suoi interventi in tv……poche per la precisione.

Diceva cose evidenti anche se proprio perche evidenti poi sperava in cose stile effetto placebo tipo la vittoria delle sinistre.

Sono le sinistre che.hanno incaprettato i lavoratori sia in germania che in italia che in francia o almeno hanno tentato ma da italia non si è capito come è finita realmente.

Siamo in un mare di merda, finirà se gli ammerigani riterranno che il gioco non vale la candela, purtroppo.

io ho l’umiltà di scrivere che non ho capito! tu invece sei un sapientone .. cosa ci vuoi fare .. Senza ricorrere a concetti .. diciamo un pochino astratti, non riesco a comprendere, MA I MIEI LIMITI SONO ENORMI , non cosa potrà accadere in futuro partendo da un punto zero, ma cosa potrebbe accadere dei debiti già contratti .. si aumnentano le riserve etc etc ma chi ne è controparte perchè qualcuno E’ CONTROPARTE , dovrebbe subire il mancato rimborso, oppure quel famoso Signore che poi tanto bene non è finito tanto tempo fa, si rimaterializza e riprende a moltipliclare pani pesci e .. crediti ..

signor pomata@finanzaonline,

Provengo da una famiglia di ideali di Sx e dei suoi componenti sono

stati rastrellati e portati al campo di Fossoli, vicino a Carpi nel ’44 ed

uno di loro dopo qualche giorno fucilato perché capocentro in Francia

per i fuoriusciti, ai tempi in cui essere socialisti non era proprio

una passeggiata e se fossero ancora vivi oggi ed osservando

come OGGI, [ma sono oltre 30] ragiona la classe dirigente di Sx,

altro che Piazzale Loreto o forni crematori….. questi delenquenti

si sono venduti TUTTI alla Finanza mettendo dei cetrioloni

in *ulo al mondo che dicevano e dicono a parole di rappresentare

e difendere.

Incompetenti e corrrrrrotttttti….. che hanno “piazzato” la Globalizzazione

come fosse la manna del cielo, senza capire lo tsunami che si stava

abbattendo sulla nostra economia che viveva e sopravviveva grazie

alla sua capacità di trasformazione…. formata da PMI e privilegiando le

grandi aziende alimentate da capitale pubblico, che nel frattempo, più che

occuparsi di produzione si dedicavano alla finanza ed ai suoi derivati.

Ho conosciuto quello che è stato considerato dalla NUOVA Sx il più bigotto

dei banchieri italiani, ma che è stato per decenni il difensore UNICO in ITALIA

nel fare finanza.

il Suo principio era che la finanza dev’essere SERVA dell’economia

e l’uso del potere della finanza dev’essere al servizio della DIGNITA’

dell’uomo, vale a dire a difesa del lavoro, non del posto di lavoro.

Un vecchio segretario del PCI, conosciutolo nel CNL di Milano,

nel dopoguerra gli fu sempre amico, riconoscendogli ONESTA’ , CAPACITA’

e soprattutto coerenza comportamentale e in qualsiasi momento sapeva di

poter contare sul suo aiuto…. altri mondi che non esistono più.

Si, siamo proprio in un mare di merda.

Almeno tu ammetti di non capire e provi a farlo, intuendo che qualcosa non torna, ma c’è chi come

laforzamotrice@finanza,

alias giannino è convinto di sapere, vuole spiegare, e invece non ha capito niente.

Il problema è che laforzamotrice rappresenta degnamente la maggioranza degli italiani, quindi non abbiamo scampo.

Evidentemente c’è a chi piace essere schiavo, convinto che ce lo meritiamo!

Che tristezza!

1) Siete ridicoli quando parlate di essere schiavi, evidentemente non avete la minima idea di che cosa stiate parlando, e questa è si una vera tristezza.

2) Io NON ho citato Giannino, ma ho segnalato una sua trasmissione, in cui i soliti parassiti si vantavano di esserlo alla faccia dei coglioni che si fanno il culo al loro posto. PRIMA, se volete,

ascoltate POI CRITICATE.

Vedi sopra.

madmax,

Non dimenticare 2 cose, 1) C’era una cosa chiamata inflazione, per cui in termini reali quanto pagava lo stato?

2) A chi pagava quegli interessi? Forse ai “poveri schiavi” che tutti citate?

Non basta confrontare quanto è la spesa pubblica nei vari stati per definire chi è virtuoso o meno, occorre valutarne la qualità: un esempio la spesa per gli uffici del lavoro, non so quanto si spenda in Germania , ma di sicuro quelli sono soldi spesi utilmente, mentre quelli spesi in Italia, pochi o tanti che siano, sono buttati nel cesso. Io sono disoccupato, non lo dico per sentito dire, lo so.

signor pomata@finanzaonline,

Ti cito: “La banca centrale diciamo italiana come può fallire se può emettere moneta, qualsiasi coglione si presenti a chiedere che il debito venga saldato potrà riavere il proprio gruzzolo immediatamente e cosi facendo gli si tapperà la bocca.”

Premesso che questo suonerebbe molto come uno schema Ponzi, anzi sarebbe uno schema Ponzi,

VI RIFACCIO LA DOMANDA VI RIFACCIO LA DOMANDA VI RIFACCIO LA DOMANDA :

perchè se La banca centrale, cioè uno stato, può semplicemente stamparsi i soldi, dovrebbe emettere debito? Per pagare interessi a voi?

Concludendo: lo stato italiano spende circa il 50% del pil, ma chi è che incassa? Ah già, i politici, sono tutti miliardari in euro.

La quantità di denaro in circolazione non può essere né “ad libitum” di banche o di stati , né una quantità finita.

Il denaro è un controvalore figurativo ala ricchezza reale che è formata dai beni ed dai servizi realmente realizzati e scambiati.

Esiste un flusso di beni e servizi a cui deve corrispondere un flusso contrario di un collaterale, detto denaro che chiude il cerchio e questi flussi devono essere regolati dal leggi , così come il flusso degli elettroni in un circuito è regolato dalle leggi di Kirchhoff.

Quindi la quantità di denaro in circolazione deve essere determinato da una funzione che ha come variabili in entrata il PIL, il volume degli scambi, la velocità di circolazione, il volume degli investimenti, lo stock di ricchezza fisica esistente.

Se al crescere del PIL del volume degli scambi etc. etc…. non corrispondesse un incremento della massa monetaria si andrebbe in deflazione (come nel caso del Gold Standard), se la massa monetaria crescesse molto di più dell’economia sottostante si avrebbe una impennata dell’inflazione.

Come sostengo da sempre , poichè c’è una correlazione diretta tra la disponibilità di energia ed il volume dell’economia reale sottostante, una moneta avente come supporto l’energia si presterebbe perfettamente allo scopo. Il KWh sarebbe perfetto. ha un piccolo problema , è poco manipolabile.

Così logico (non semplice) da essere banale, ma vuoi mettere il piacere di immaginare retroscena da “spectra”?

laforzamotrice@finanza,

Il tuo è livore puro.

Io sono disoccupato come te, sfruttato dalle interinali e deriso da officio del lavoro.

Ma grazie a dio ho avuto la fortuna di capire cosa accadeva e sono sereno.

Non perche ho soldi ma perche non è colpa mia e non posso farci molto se non quello che già faccio.

Il risponderti è già qualcosa di utile alla causa.

Immagina una comunità che ha confini e regole, immagina che questa comunità si dia dei governanti in maniera democratica.

Ora non credi che servirebbe una moneta per gestire i dare avere interni?

Lo stato la stampa e la gestisce e tutti la usano.

Del resto tu dentro questo stato con cosa faresti acquisti o vendite con soldi di altri paesi?

Lo stato avendo bisogno di una autostrada che magari unisce te con i tuoi figli emette la moneta che serve per pagare chi lavora al progetto , gli operai e le materie prime.

Tu se lo stato non avesse debito come potresti avere soldi in tasca?

Devi capire se puoi la differenza tra debito interno e esterno……quello interno è sempre gestibile, quello esterno porta le nazioni alla povertà e miseria.

Non ho molto tempo e da cellulare…provaci puoi farcela.

Ho sempre le stesse 2 domande,

1) cosa è il denaro?

2) perchè se io posso stampare il denaro dovrei aver bisogno di fare debito?

Queste sono per tutti, per te invece:

“Immagina una comunità che ha confini e regole, immagina che questa comunità si dia dei governanti in maniera democratica.”

Ora, secondo te democratico cosa significa, che si vota per il bene comune o per il PROPRIO bene? Davvero credi che la maggioranza voti per il bene comune? Se lo pensi sei proprio ingenuo, per questo la democrazia non funziona, e chi va al potere non sono i migliori, ma solo i più ruffiani e bugiardi.

Ripeto, i drogati in maggioranza votano per chi gli da la dose, non per chi li vorrebbe disintossicare.

laforzamotrice@finanza,

1) cosa è il denaro?

il denaro può essere tante cose messe assieme, ma tutte

accomunate da un contratto, da un accordo che la comunità

tutta ha deciso.

Ha deciso che stipulando quel contratto quella unità

di conto sia accettata per superare il baratto e facilitare

gli scambi di beni e servizi tra i membri di quella comunità.

La comunità accetta quell’unità di conto, che può presentarsi

come moneta, carta moneta, assegno, carta di credito e

quant’altro è stato precedentemente definito e contrattato.

Se circola nel territorio della comunità, tutti sono obbligati

ad accettarlo, fuori dal proprio territorio, bisognerà fare

degli accordi con altre comunità che usano altre unità

di conto, che son sempre numeri, ma rapportati alla ricchezza

che quelle altre comunità esprimono, sotto forma di potere

di scambio, ricchezza che non è solo la somma di beni materiali

e servizi prodotti ed erogati, ma anche potere POLITICO,

che si manifesta anche sotto forma di organizzazione sociale,

industriale, commerciale e militare.

Per cui direi che alla fine il denaro è una scelta.

Scegliere di barattare o di fare altro dal baratto.

E’ questo fare altro dal baratto che fa nascere il denaro.

il denaro è nato da un’idea…. il denaro E’ IDEA, idea venuta

a qualcuno che si è posto il problema di superare un limite,

e superare il limite fa parte della natura umana.

ho cercato di spiegarlo con concetti terra terra

poiché provenendo io dalla campagna ho risposto come

se rispondessi alla domanda del mio maestro dell’elementari.

Scusami se sono stato stringato.

2) perchè se io posso stampare il denaro dovrei aver

bisogno di fare debito?

A questa seconda domanda non so rispondere…. anzi …

mi sembra in contraddizione, per cui sono io che pongo la domanda.

Nell’accordo sulla nascita o produzione del denaro,

mi sembra che ci fosse scritto che a Totò&Peppino, come singoli

individui non fosse demandato il compito di produrre il denaro

necessario per intraprendere la loro attività, ma che questo

fosse dominio di un comitato istituito ad Hoc,che aveva il compito

di stabilirne anche il QUANDO ed il QUANTO.

Conscio che il compito redatto è senz’altro incompleto,

chiudo dicendo che una comunità che usa DENARO PROPRIO

non ha alcuna necessità di INDEBITARSI, poiché il debito

registrato tra i vari membri di una comunità, altro non è

che una partita di giro.

Gli Interessi, molti o pochi che lo stato italiano pagava

quando il debito era tutto interno, era solo una partita di giro,

che non implicava perdita di decisione POLITICA come

avviene adesso che dobbiamo sottostare ai compiti che

i creditori esteri ci impongono…. come succede all’imprenditore

che avuto un PRESTITO dalla Banca e trovandosi IN DIFFICOLTA’

si vede arrivare in Azienda il funzionario o il dirigente della Banca

ad ispezionare che tutto funzioni e che le misure concordate vengano

messe in pratica, perdendo di fatto la SUA LIBERTA’ decisionale,

non può mandarli a fa***ulo, poiché non ha alternative.

Ecco perché ritengo che sia stata una grossa “strunzata”,

quella di separare il conto corrente del Tesoro

da Banca d’Italia presa dal DUO Andreatta-Ciampi nel 1981

e quest’ultimo, non capendo una beata mazza sui cambi,

da ministro del tesoro, nel settembre del1992 ne ha combinato una seconda

portandoci ad una svalutazione della lira di oltre il 30% ed azzerando tutte

le riserve in valuta estera, incaponendosi a difendere la lira a oltransa,

non accorgendosi che SOROS ci stava spennando…. ed che oggi il nostro

presidente del consiglio Gentiloni riceve in pompa magna a palazzo chigi….

roba da matti.

Leggasi le informative dell’ambasciata Americana che sono

state desecretate, a proposito della valutazione che facevano

del soggetto prima che da Pescara fosse trasferito a Roma

presso la sede centrale di BI.

http://www.grognards2011.it/2016/09/il-disastro-euro-ha-la-sua-faccia-franco-bechis/

beh, in un certo senso mi hai chiarito il problema: “Conscio che il compito redatto è senz’altro incompleto,

chiudo dicendo che una comunità che usa DENARO PROPRIO

non ha alcuna necessità di INDEBITARSI, poiché il debito

registrato tra i vari membri di una comunità, altro non è

che una partita di giro.”

Ciò mi significa che in una famiglia dovrebbe valere la teoria “figliol prodigo”? Uno si fa il mazzo, l’altro sputtana il patrimonio a bagordi ma poi arriva il vecchio coglione a ridistribuire tutto? Mah, sarà perchè io son ateo, ma per quel che mi riguarda non mi sta bene, pareggiare i debiti di una parte della comunità con i crediti dell’altra, specie se i debiti dei primi sono frutto di privilegi, sprechi e lussi, che è ciò che avviene in Italia non è prorpio cosa.. Senza offesa, ma “partita di giro” un beneamato . Volendo anche la situazione pensionistica italiana è una “partita di giro” visto che molti hanno più di ciò che gli spetterebbe, ma altrettanti hanno/ avranno di meno. No, non mi sta assolutamente bene.

A proposito di Debito Pubblico, e quanto da me scritto in precedenza,

ecco un intervento del mio amico Giovanni tenuto a Milano ieri sera

Mercoledì 20 Dicembre 2017

Zibordi spara a zero sul debito pubblico italiano

Devi essere connesso per inviare un commento.

leggo…

Loro, i banchieri centrali, il debito potrebbero cancellarlo con un click!

.. perdonate l’ottusità, .. sono qui per ricevere insulti …. ma il debito se qualcuno non lo paga,….. il creditore non lo incassa, e ome è possibile concretizzare questa affermazione ? a me sembra un briciolo insensata, … perchè se le BC si sostituiscono ai debitori diventano bene o male loro stesse debitrici, … o no ? E poi se è così semplice, perchè mai non farlo be dare così il via ad un altro giro di giostra ? Scusate le domande banali, .. ma sono ottuso …