Era l’ormai lontano Aprile del 2007 quando scrissi un post dal titolo " La leggenda del consumatore americano" un post nel quale accennai per la prima volta al fenomeno "MEW" Mortgage Equity Withdrawals, ovvero la possibilità di utilizzare la propria abitazione come una miniera da cui estrarre il valore dell’incremento di prezzo, consolidando e rifinanziando i mutui dinamica che ha permesso all’economia americana di sostenersi in questi anni sul pilastro del consumatore americano.

" Come è nata la “leggenda” dello stoico consumatore americano? Semplicemente dal fatto che a differenza di altri paesi, in America, la quota relativa ai consumi interni costituisce più dei due terzi dell’intero Prodotto Interno Lordo ovvero GDP Gross Domestic Product.

Se analizziamo la composizione del PIL, attraverso il sito della BEA, ovvero il Bureau of Economic Analysis vi troveremo che i consumi totali (Consumer Spending), attraverso il dato relativo alle vendite al dettaglio, incidono circa il 36 % sul PIL con la componente servizi al 23 %, la componente relativa alle spese per l’abitazione, per l’arredamento, ristrutturazioni e rifinanziamento mutui al 10,5% per un totale di circa il 70 % .

La restante parte è determinata dal 12,5% dalle spese per costruzioni e il 17,5 % è prodotto dall’export e dall’incremento delle scorte industriali.

Quindi risulta chiaro ora, come il settore edilizio incide in maniera rilevante sia sulla determinazione del PIL che sulla capacità di spesa delle famiglie attraverso l’estrazione di valore dalla miniera residenziale. In un articolo apparso su Blomberg.com si evidenzia come secondo alcune statistiche per ogni dollaro di ricchezza accumulata sulla casa, la gente spende dai 4 ai 9 centesimi per i consumi, mentre per il Fondo Monetario Internazionale sono 18 e per Goldman Sachs ben 50 centesimi. Ciò evidenzia che non vi è collegamento unanime tra il MEW e la spesa per consumi, per quanto riguarda le percentuali, ma si sa che le statistiche e le ricerche dipendono dal metodo di analisi. (…) Nel 2005 è stata pubblicata dalla FED, una ricerca che evidenziava come nell’ultimo decennio, il MEW era passato dall’ 1 % all’8% con un picco corrispondente a 1 trilione di dollari e una suddivisione tra vendita dell’abitazione e rifinanziamento dei mutui. Ebbene dal ’95 siamo passati da 37 miliardi di dollari a 532 miliardi con un’espansione valutata in 17 volte le disponibilità di 10 anni prima. (…)

Bene queste erano le mie riflessioni tre anni fa prima di intravvedere la madre di tutte le crisi, riflessioni supportate dal seguente grafico, nel quale si evidenzia che senza il supporto del fenomeno MEW, l’ultimo decennio la crescita sarebbe stata sostanzialmente recessiva.

Già alla fine del 2008, il fenomeno "MEW" smetteva di essere uno dei fornitori ufficiali del leggendario consumatore americano.

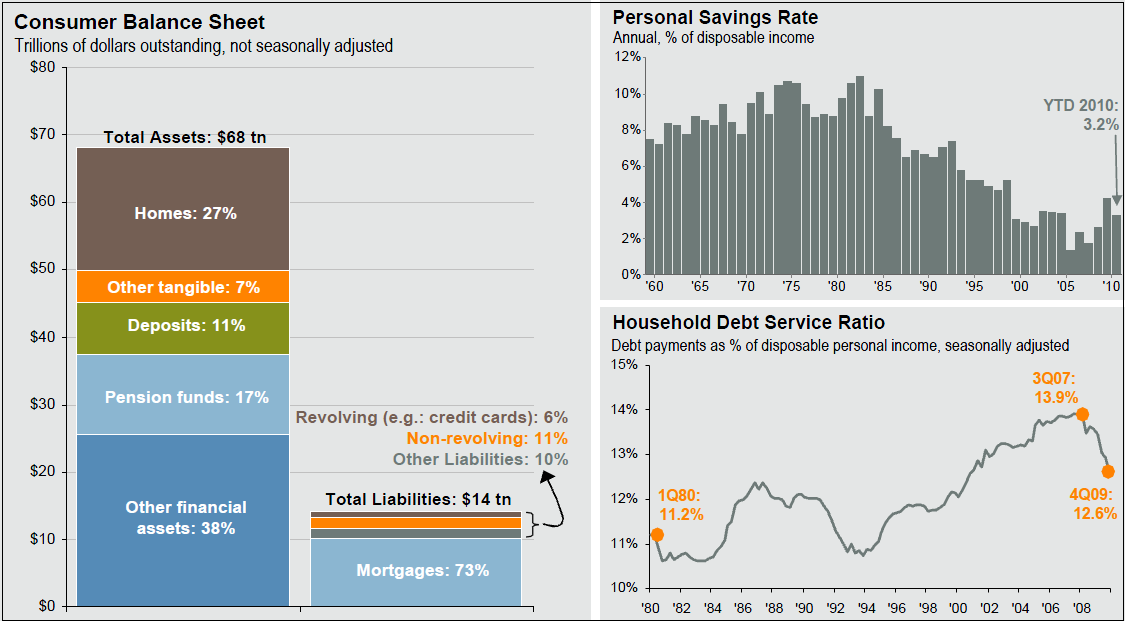

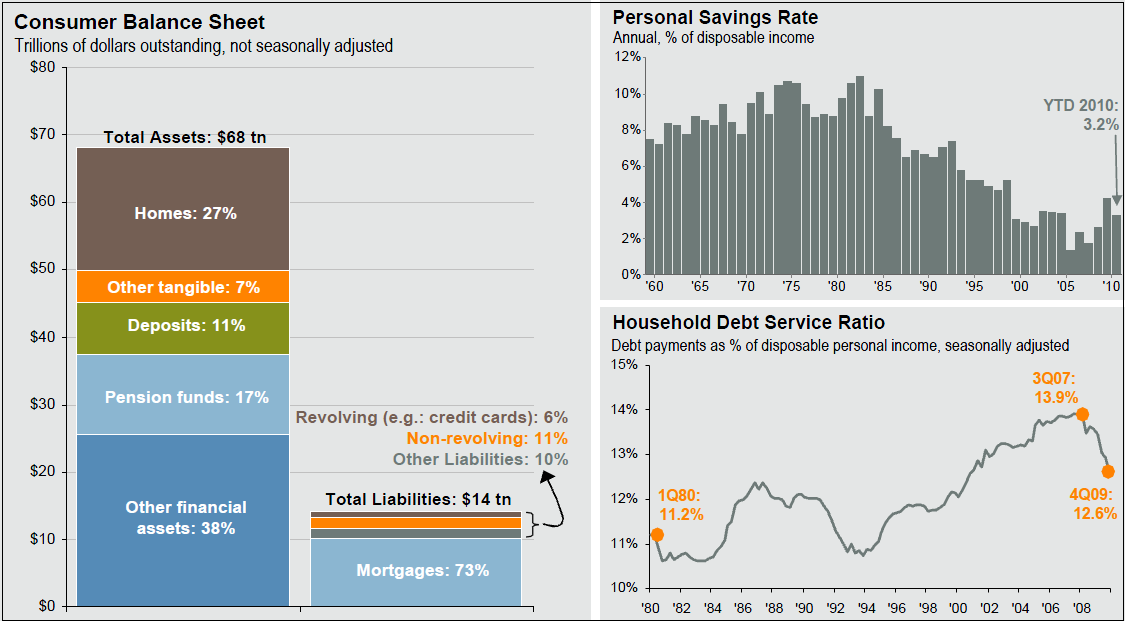

Ora proviamo a dare un’occhiata ad alcuni grafici che testimoniano le attuali tendenze in atto tra i consumatori americani.

Questo è il grafico relativo alla percentuale di risparmio privato, in rapporto al reddito disponibile prodotto dalla BEA, Bureau of Economic Analisys, sul suo sito.

Ebbene, nulla di eccezionale nonostante la madre di tutte le crisi, la cicala americana non ha nulla in comune con le formiche cinesi, giapponesi, italiane e tedesche e probabilmente non ha alcuna intenzione di mettere in pratica il "paradosso della parsimonia" ovvero il risparmio quando in realtà servirebbe il consumo. Ora in una economia dove le revisioni sono all’ordine del giorno anche a distanza di anni, risulta difficile cercare di intravvedere delle tendenze, che in alcuni dati come potete vedere qui sotto, risultano ampiamente fuorvianti. Quello che in realtà nel 2005 sembrava essere un risprmio negativo è stato poi rivisto in maniera ampiamente positiva.

Comunque sia, la logica sussurra che nella sua fragilità finanziaria, il consumatore dovrebbe teoricamente rifugiarsi nella frugalità del risparmio in attesa di tempi migliori, non si pretende di risalire sino al livello degli anni 70 o 80 ma almeno come testimonia il grafico della Fed di Saint Louis tra il 7 e l’ 8 %.

Ora, tralasciando il fatto che non siamo in grado di avere dati attendibili sulla dinamica delle carte di credito e sullo stesso merito di credito necessario per ottenerle, non sappiamo quale sia il livello di utilizzo e l’onere annesso, qualche risposta sulle difficoltà che può incontrare il consumatore americano si può trovare osservando la recente dinamica del credito al consumo, in un paese, l’ America dove il ricorso al debito è stata la prassi.

Ebbene negli ultimi settant’anni mai una sola volta la dinamica del credito al consumo aveva vissuto una caduta, mai neanche durante le ultimi 11 recessioni tranne una pausa negli anni ’90.

Sinora ho solo elencato alcuni fattori che possono molto probabilmente costituire un freno per i consumi americani, ai quali potremo aggiungere il livello di reddito disponibile per gli acquisti, le retribuzioni orarie, gli oltre nove milioni di lavoratori a part-time tra i quali anche coloro che lavorano per una sola ora al giorno, considerati occupati dal BLS e l’ imponente livello di disoccupati o cassa integrati non ufficializzati nelle liste dello stesso BLS.

Sarà anche vero che oggi gli americani, preferiscono non onorare le rate del mutuo per continuare a sostenere lo stesso tenore di vita; perso per perso con l’ equity negativa, ovvero il valore dell’abitazione inferiore al mutuo residuo, il fallimento è un atto dovuto, quindi perchè non dedicarsi al sostegno della crescita americana.

Non meno importante è sottolineare come oggi, il 50 % della popolazione degli Stati Uniti, che costituisce la "Middle Class" classe media, consuma circa lo stesso quantitativo del 10 % della classe ricca, mentre il 40 % della popolazione a basso reddito non arriva a disporre del 12 % del consumo complessivo.

Inoltre il 10 % dei ricchi monopolizza circa il 40 % del reddito e detiene il 56 % di tutto il patrimonio del paese. Altra importante caratteristica è che il 90 % della popolazione detiene oltre il 50 % del patrimonio in immobili contro il 25 % della classe benestante la quale a sua volta è ampiamente esposta in azioni e attività imprenditoriali. Ecco chi ha beneficiato del recente rally azionario, escludendo il recupero dagli abissi di fondi pensione, fondi comuni etc,etc.

Ma facciamo ora un salto in casa altrui è in particolare da Barry Ritholtz il quale ultimamamente interpreta positivamente i recenti dati disponibili sui consumi.

click for larger chart clicca per ingrandire grafico

Source : JPM , FRB, JP Morgan Asset Management. Data includes households and nonprofit organizations. BEA, FRB, JP Morgan Asset Management I datti sottolinea Barry ci dicono, che dopo un ostato di panico durante il congelamento della crisi del credito, mostrano una ripresa della domanda lenta ma inesorabile.

I "Perma-Bears" e i recessionisti ( ….che annoverano anche il sottoscritto come una delle possibili eveluzioni della crisi ) sono riluttanti ad ammetterlo sottolinea Barry, ma il dato continua a migliorare gradualmente, anche se ammette come il confronto anno su anno è letteralmente assurdo con un periodo di depressione nei consumi, nei mesi del minimo dei mercati. Graduale miglioramento mese su mese, ampio risalto anno su anno.

Ci voorà ancora del tempo prima di tornare ai livelli del 2006 e 2007, in cui le abitazioni venivano utilizzate come bancomat, ma questo non significa che non vedremo marcati miglioramenti nei prossimi trimestri. Ovviamente non sono d’accordo con Barry, per le ragioni che ho sopra delineato, non sono d’accordo in quanto attulamente mancano quasi tutti i motori che hanno alimentato la leggenda dello stoico consumatore americano.

• Luxury sales rose 22.7% (Mastercard SpendingPulse))

• Furniture sales rose 13.8% and appliance sales rose 6.9%

• Auto sales gained 24% from year ago levels ( AutoTalk )

• March was the 7th consecutive month of increasing retail sales growth

• Cargo volume at major ports imports is trending towards an 8% increase in Aprile

• Commerce Department’s personal consumption expenditures was $34.7 billion in February, an increase of 0.3% over January — the fifth monthly gain in a row.

• Gasoline demand continues to rise — +1.2%.

Due ultime cose da considerare sempre secondo Barry, ignorare l’assurdità dell’esplosione delle vendite del 10 % comunicato dal International Council of Shopping Centers che ha a che fare con lo spostamento del calendario pasquale rispetto alle mutate abitudini dei consumatori e dimenticarsi la fine del mondo amche se la situazione non è cosi rosea e un lento e doloroso recupero ci attende.

Ora lancio la palla invece a Mike Shedlock, Globaleconomicanalysis il quale parafrasando Ritholtz ci dice che il rimbalzo anemico sino ad oggi non significa che vedremo miglioramenti notevoli nei prossimi trimestri, un modo altrettanto vero e più realistico di dire la stessa cosa. Le entrate fiscali degli Stati sono di gran lunga una migliore misura per determinare il livello di spesa rispetto ad un singolo negozio o ad una singola catena retail, citando un report del 28 febbraio nel quale il livello di tasse raccolte è stato orribile.

Senza contare come dice giustamente Mike che ci sono voluti incentivi alla rottamazione, crediti fiscali e miliardi di dollari di liquidità per sostenere questo rimbalzo della crescita.

Ecco quindi alcuni dati un po più aggiornati in relazione alla ricchezza e al reddito delle famiglie americane provenienti dall’Università della California a Santa Cruz ad opera del professor G. William Domhoff

In the United States, wealth is highly concentrated in a relatively few hands. As of 2007, the top 1% of households (the upper class) owned 34.6% of all privately held wealth, and the next 19% (the managerial, professional, and small business stratum) had 50.5%, which means that just 20% of the people owned a remarkable 85%, leaving only 15% of the wealth for the bottom 80% (wage and salary workers). In terms of financial wealth (total net worth minus the value of one’s home), the top 1% of households had an even greater share: 42.7%. Table 1 and Figure 1 present further details drawn from the careful work of economist Edward N. Wolff at New York University (2009)..

Financial Wealth Distribution

Housing, Liquid Assets Distribution

Income and Wealth by Race

Table 5a: Concentration of stock ownership in the United States, 2001 2007

Table 5b: Amount of stock owned by various wealth classes in the US, 2007

Se potete leggetevi tutto l’articolo è molto ma molto interessante e non fa altro che riconfermare alcune mie considerazioni fatte lo scorso anno nel post dal titolo " Deflazione: Una rivoluzione copernicana" che verrà messo a disposizione di tutti alla fine del mese.

MiKe riassume l’analisi del professore sintetizzandola:

a) L’80 % della popolazione ha solo il 7 % della ricchezza finanziaria

b) L’80 % della popolazione partecipa solo nella misura del 8,9 % al capitale sociale

c) Solo il 31,6 % della popolazione ha più di 10.000 dollari in azioni.

d) Solo il 70 % della ricchezza delle famiglie bianche è nella residenza principale contro il 95 % dei neri e il 96 % degli ispanici.

Come più volte osservato in questo blog, milioni di famiglie si ritrovano con un mutuo superiore al valore della propria casa e i pignoramenti aumenteranno per non parlare poi del tasso di disoccupazione reale. Se anche il settore privato riprenderà a riassumere, ma noi sappiamo che prima verranno aumentate le ore di lavoro e reintegrati i lavoratori a partime, gli stati americani disferanno la tela privata diminuendo la spesa e aumentando le tasse, tagliando il lavoro.

Se qualcuno si illude che dopo la mania non arrivi la fobia, fa male i suoi conti, lo possono fare i media e tutti coloro che hanno interesse a dioingere una realtà diversa, ma queste sono le dinamiche e il consumo non ternerà per molto tempo ancora ai livelli pre crisi situazione irripetibile.

E’ facile migliorare le aspettative quando la memoria va a circa un anno fa, è facile migliorare la realtà, senza comprendere ciò che vi sta dietro.

Trentuno fallimenti illustri nel 2009, nel settore retail e meno male che non fallisce nessuno in questa crisi che le aziende sono tutte capitalizzate. In fondo si possono dichiarare incassi da favola svendendo tutto per fallimento, se questa è inflazione chissà cosa accadrà quando prima o poi qualche grande banca verrà nazionalizzata.

Wednesday, April 7, 2010

Wednesday, April 7, 2010

Texas has fallen a bit deeper into the budget hole with another month of disappointing sales tax collections, according to a Texas comptroller’s office report released on Wednesday. .

A closely watched indicator of Texas’ fiscal health, the state’s sales tax revenue is now $1.5 billion below where it was at the same time last year, the figures showed.

Grazie mille Mike di questa carrellata che non fa altro che confermare le nostre visioni, di un lungo periodo di convalescenza dell’economia americana e mondiale, altro che riprese stellari, altro che crescite da post-guerra, solo un lungo e lento recupero soggetto a migliaia di variabili che ancora oggi ricorda l’isola dei ciliegi sempre che qualcuno non creda ancora alle favole, pur di fronte ad alocune evidenze che solo il tempo potrà smentire.

Nella notte è in viaggio l’ultima analisi dedicata dal titolo " Oltre le illusioni di breve termine" un piccolo viaggio attraverso l’analisi fondamentale, analisi che a disposizone di coloro che hanno sostenuto il nostro viaggio o lo vorranno sostenere, da richiedere non caso non fosse arrivata a destinazione.

Per sostenere ICEBERGFINANZA clicca qui sotto

Icebergfinanza come un cantastorie che si esibisce nelle strade e nelle piazze delle città!

La "filosofia" di Icebergfinanza resta e resterà sempre gratuitamente a disposizione di tutti nella sua "forma artigianale", un momento di condivisione nella tempesta di questi tempi, lascio alla Vostra libertà, il compito di valutare se Icebergfinanza va sostenuto nella sua navigazione attraverso le onde di questo cambiamento epocale!

Non solo e sempre economia e finanza, ma anche alternative reali da scoprire e ricercare insieme cliccando qui sotto in ……….

Dato per scontato che la ripresa non verrà dagli Usa, non sarebbe il caso di focalizzare maggiormente l'attenzione su Cina, India, Brasile (e Russia?), sull'attendibilità dei loro dati, sulla previsione di quanti consumatori con entrate a livello Usa/Europa si affacceranno sul mercato nei prossimi anni?Gianni