DEAD CAT BOUNCE! IL RIMBALZO DEL GATTO MORTO!

http://i166.photobucket.com/albums/u109/DollSecrets/cat.jpg

E’ in corso una diversa interpretazione della realtà finanziaria ed economica tra l’America e l’Europa, una serie impressionante di rimbalzi da parte dell’indice S&P500 quasi a cercare disperatamente di superare quel limite, 1320 o di tenere il supporto 1270 che separa i mercati da un tentativo di ripresa e l’abisso! Dead Cat Bounce, ovvero il rimbalzo del gatto morto, secondo un termine tecnico che evidenzia un tentativo di rimbalzo caratterizzato da volumi decrescenti, l’ennesimo rimbalzo seguito da una caduta spettacolare, secondo l’idea che anche un gatto morto rimbalza cadendo da un’altezza spettacolare.

In fondo non hanno tutti i torti i mercati europei nel scendere, in quanto la situazione dei sistemi finanziari svizzero, tedesco ed inglese non è certo delle migliori e in Inghilterra e Spagna in particolare, il rischio di un sisma immobiliare si fà giorno dopo giorno più evidente.

Dead Housing Bounce, ecco quello che significa in sintesi il primo rimbalzo nella vendita di abitazioni esistenti da mesi a questa parte. Mi spiace per alcuni lettori, credetemi non è mia vocazione infrangere i sogni del mercato, ma analizzando, purtroppo la realtà è completamente differente dalla speranza.

La vendita di abitazioni esistenti è salita a 5,03 milioni di unità con un incremento percentuale del 2,9 % sotto del 23,8 % rispetto al febbraio 2007.

Il prezzo mediano è sceso a 195.900 dollari in febbraio in calo del 8,2 % rispetto ad un anno prima, un discesa maggiore nelle abitazioni di fascia alta. L’inventario è sceso del 3 % rappresentando 9,6 mesi necessari allo smaltimento delle scorte rispetto ai precedenti 10,2 di gennaio.

Lawrence Yun, chief economist del NAR, l’ottimismo in persona, coloro che da mesi intravedono dietro l’angolo la stabilizzazione del mercato immobiliare comunicano che non sono in attesa di un notevole miglioramento prima della seconda parte dell’anno ma questo è un altro segno che il mercato si stà stabilizzandoandoando!

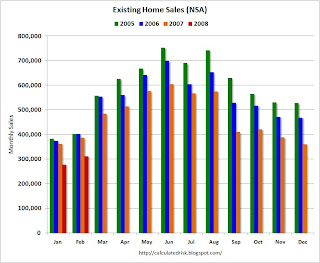

Ebbene date un’occhiata al grafico qui sotto è noterete quanto importante sia il mese di febbraio nella dinamica di un mercato immobiliare. In sostanza poco o niente!

thanks to http://housingdoom.com/

Le vendite nel mese di febbraio sono state le più deboli dal 1998! Come potete vedere gli incrementi nei mesi di gennaio e febbraio degli scorsi anni sono poco significativi, dimostrando la debolezza assoluta del mercato immobiliare. Ingrandendo il grafico qui sotto avete un’idea di quello che contano nella dinamica questi due mesi.

Thanks to CALCULATEDRISK

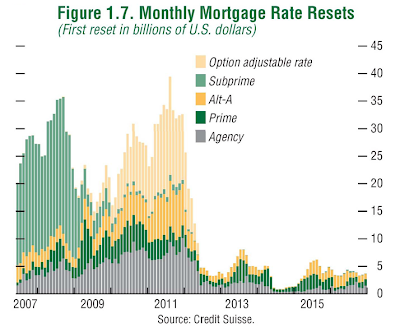

Dal mese di marzo avremo un quadro più chiaro rispetto alla futura dinamica del mercato immobiliare americano, senza dimenticare che nonostante le mille soluzioni che si stanno prospettando sul mercato, dai maggiori poteri alla FHA alla flessibilità nei requisiti patrimoniali dei giganti federali Fannie Mae e Freddie Mac, passando per il " delicato" WELCOME_TO_BAILOUT_NATION, per l’andamento del mercato immobiliare e di conseguenza dei prodotti strutturati ad esso collegati dovremmo tenere sempre ben presente questa tabella.

A proposito di Fannie Mae & Freddie Mac e del suo rischio sistemico un consiglio appasionato, statene alla larga! ofheo.gov

Prodotti strutturati che secondo un interessante post di Gillian Tett sul FinancialTimes vedrebbero finalmente una loro valutazione ad opera di JP Morgan Chase che ha deciso di pubblicarne una serie di dettagliate valutazioni presso un tribunale canadese.

Alcuni di questi titoli hanno perso un terzo del loro valore, rigorosamente tripla A mentre altri come ad esempio alcuni subprime mortgage linked securities legati a titoli emessi da UBS hanno perso il 95 % del loro valore.

Molti investitori temono che le istituzioni finanziarie stiano ancora utilizzando a piacimento il cosidetto " market to model " un modello soggettivo per svalutare alcuni assets che è difficilmente verificabile dai revisori in quanto è un’impresa confrontare stime interne con parametri di riferimento esterni. Le stime in riferimento a JP Morgan sono emerse in seguito alla "ristrutturazione" di venti sivs canadesi contenenti 32 miliardi di dollari di asset backed commercial paper.

E’ ora che il Governo Americano e la Federal Reserve incomincino a pensare seriamente a Main Street, ovvero ai mutuatari o alle famiglie che giornalmente rischiano di perdere la propria abitazione in quanto un intervento adeguato in tal senso avrebbe evitato e troncato sul nascere, l’esplosione di questo credit crunch sistemico.

La Fed ed alcuni analisti ricordano come non vi sia stato alcun azzardo morale nella vicenda Bear Stearns, evidenziando come gli azionisti della banca d’investimento siano stati spazzati via, peccato che ieri JP Morgan si sia affrettata a riconoscere sino a 5 volte il valore di un’azione che, la Fed ha garantito in tutto e per tutto a favore di una istituzione, JP Morgan in grado di rilevare il portafoglio di Bear Stearns senza un svendita e una garanzia di quelle proporzioni. Il socialismo per ricchi in sintesi, l’ennesimo caso di socializzazione delle perdite e privatizzazione dei profitti.

In fondo le scommesse sono tutte puntate sulla possibilità che le banche centrali acquistino direttamente ogni junk subprime in circolazione, il mercato vive di scommesse, peccato che ultimamente non ne indovini una tranne quelle segnate da un destino " superiore" pilotato. Bloomberg.com

All’interno di un Bear Market vi è sempre la possibilità di improvvisi rally da parte dei mercati, rally spesso di breve durata. Il mare di liquidità tenuto insieme dalla diga dei fondi monetari, secondo un sondaggio Merrill Lynch è accompagnato dalla convinzione che il mercato azionario sia sottovalutato al contrario di quello obbligazionario. Inoltre la presenza della fine del trimestre alimenta nei gestori la voglia di presentare bilanci trimestrali figli di un’illusione ottica di breve termine.

Se volete dare un’occhiata alle future prospettive sui mercati da parte di nostalgici bullish vi consiglio di non perderVi questo post su Big Picture dove via Barrons si prospetta addirittura il DOW a 20.000 entro l’anno! E pensare che Goldman ha appena pensionato la leggenda Cohen! Mi raccomando non dite a nessuno della mia previsione di un obiettivo sotto 10.000 entro la tarda primavera 2009!

Tutto è possibile, ripeto tutto è possibile in un mare di liquidità che supera la disponibilità degli anni di Greenspan, una lateralizzazione, qualche effimero rimbalzo, non certo un’inversione di trend anche perchè a breve avremo una nuova stagione degli utili societari oltre ad ulteriori conferme di una recessione che sarà lunga e profonda! In questo momento solo l’onda subprime è giunta sulla riva, mancano ancora le onde dell’oceano di carta finanziaria fuori bilancio, del commercial real estate, delle carte di credito e dei leasing, del credito al consumo senza dimenticare la leva dei famigerati leveraged by out.

" Una genuina riduzione del nostro livello di benessere è in arrivo " come ha sottolineato Mervyn King governatore della Bank of England.

Alcuni di questi rimbalzi alimentati da improvvisi rally dei finanziari sono venuti in seguito ai bilanci trimestrali di alcune di queste realtà, pessimi bilanci resi accettabili da attese spesso amplificate al ribasso per rendere luccicante tutto ciò che diversamente non assomiglia all’oro. In fondo che ne sappiamo noi di quanti prodotti strutturati giaciono al terzo livello dei bilanci delle società finanziarie, che ne sappiamo di quanta carta finanziaria è "occultata" nei veicoli strutturati fuori bilancio, conduits, sivs o vie! Ovviamente non tutti gli assets presenti al terzo livello sono carta straccia, solo che nessuno li vuole, non hanno mercato! Tutto potrebbe avere valore, tutto potrebbe essere inutile!

Interessante e illuminante è questo post scovato nel blog di FOX_BUSINESS Emac.Blogs dal titolo THE TICKING TIME BOMB AT GOLDMAN & LEHMAN.

Leggetevelo tutto è assolutamente da non perdere!

A proposito del terzo livello…….

It’s such a touchy number that Goldman didn’t disclose an updated figure for it in its recent profit release or on its earnings call today, waiting to do so weeks from now when it has to file its latest quarterly with the Securities & Exchange Commission. Lehman also didn’t print the figure in its earnings release, but disclosed the number on its earnings conference call this morning.

|

Bank |

Level 3 Assets |

Shareholder Equity |

Ratio |

|

Morgan Stanley |

$74 billion |

$31 billion |

2.38 |

|

Goldman Sachs |

$69 billion |

$48 billion |

1.44 |

|

Lehman Brothers |

$39 billion |

$25 billion |

1.56 |

|

Bear Stearns |

$28 billion |

$12 billion |

2.33 |

|

Citigroup |

$133 billion |

$114 billion |

1.16 |

|

Merrill Lynch |

$41 billion |

$32 billion |

1.28 |

Note: Latest figures available. Source: Company filings; Lehman’s numbers were reported in the company’s conference call

Lehman Bros. says its level 3 assets have lately dropped by $3b to $38.7b, after having more than doubled to $42b in the last six months of last year. Lehman in its most recent quarterly report took just a $1.8b “mark to market” haircut against earnings due to the market downturn in these holdings.

But $38.7b is still a big number, oustripping Lehman’s $24.8b in shareholder equity, or what’s generally understood as net worth. The number was of such concern that it was partly why Lehman has hastened in recent days to point out that it has not just a $2b credit line–a sign of the good faith and confidence its lenders have in its operations–but also that it has a “robust liquidity pool” of $34b plus other “unencumbered” assets of $64b to plug this black hole.

The numbers are pretty frightening–they show the financials still have a long way to go. For instance, Wall Streeters are now talking about just how vulnerable Merrill Lynch really is. The numbers show that Merrill has $41.4b in level 3 assets, far above its $31.9b in shareholder equity.

In sostanza Lehman comunica una riduzione di 3 miliardi di dollari nel terzo livello dopo un sostanziale raddoppio negli ultimi sei mesi dello scorso anno, chissà come valuteranno gli assets relativi alla loro esposizione nei confronti del commercial real estate, tutto direttamente al terzo livello. Importi enormi in rapporto al patrimonio netto seguiti da dichiarazioni atte a tranquillizzare il mercato sulla richiesta di una linea di credito per 2 miliardi di dollari dichiarando di detenere un " robust liquidity pool " di 34 miliardi oltre ad assets "unencumbered" liquidabili in qualsiasi momento per 64 miliardi.

Secondo l’articolo, i numeri sono rilevanti e mostrano che il cammino delle svalutazioni è ancora lungo. Ad esempio Merrill Lynch e la sua vulnerabilità con 41,4 miliardi al terzo livello rispetto al suo shareholder equity.

Goldman Sachs has significant balance-sheet risk. Over the past few years, Goldman generated returns on equity well above the industry average, but, in our opinion, at least a portion of that growth came at the expense of declining asset quality. Over this time period, level 3 assets (assets which are marked to model) have increased substantially. During fiscal 2007 (November), for example, level 3 assets grew from $29.9 billion to $54.7 billion, or, in other words, from 85% of equity to 127% of equity. The company also generated approximately $2 billion in unrealized gains from its level 3 assets during fiscal 2007. Net level 2 assets, which uses both market and model inputs in order to value assets, stand at $185 billion. Marketwatch.com

FILINGS_SEC_LEHMAN The Company’s aggregate residential mortgage inventory at February 29, 2008 and November 30, 2007 can be classified into the following product categories:

|

In billions |

|

Feb. 29, 2008 |

|

Nov. 30, 2007 |

|

|||

|

Prime and Alt-A (1) |

|

$ |

14.6 |

|

$ |

12.7 |

|

|

|

Europe |

|

|

9.5 |

|

10.2 |

|

||

|

Subprime/Second Lien (2) |

|

4.0 |

|

5.3 |

|

|||

|

ABS-CDO |

|

|

0.9 |

|

1.1 |

|

||

|

Asia-Pacific |

|

|

0.7 |

|

0.5 |

|

||

|

Other U.S. |

|

|

2.1 |

|

2.3 |

|

||

|

|

|

|

$ |

31.8 |

|

$ |

32.1 |

|

Latest CFNAI News Release

February economic activity sluggish

The Chicago Fed National Activity Index was −1.04 in February, down from −0.68 in January. All four broad categories of indicators made negative contributions to the index in February.

Come amo ricordare non vi è vento per il marinaio che non sà dove andare.

thanks to

HONEST_MONEY_GOLD_&_SILVER_REPORT_&_FINANCIALSENSE.

……Tu chiamala se vuoi……..coincidenza!

Negazione, speranza, panico

• da Il Sole 24 Ore del 26 marzo 2008, pag. 1

di Carlo Debenedetti

Gli economisti americani usano dire che «anche un gatto morto rimbalza». Sono convinto che quei signori di fisica capiscano ben poco, ma questa formula ha sempre aiutato tutti noi ad avere fiducia nei momenti di crisi dell’economia perché sarebbe arrivato, in ogni caso, il momento della ripresa.

Dobbiamo – ma soprattutto possiamo – confidare ancora una volta nel gatto che rimbalza? In fondo questi giorni, dopo il salvataggio di Bear Stearns, sono i giorni della speranza.

I corsi azionari hanno conosciuto rialzi significativi (ma per la verità di solidità almeno dubbia), le vendite degli appartamenti sono aumentate, gli investitori hanno acquisito una maggiore serenità. C’è da auspicare, però, che, dopo essere passati dalla negazione della crisi alla speranza, non si passi dalla speranza al panico. E il rischio, lo dico subito, c’è. Eccome.

L’intervento di J.P. Morgan su Bear Stearns nel week-end delle Idi di marzo (le sinistre Idi di marzo), sostenuto con l’assunzione del rischio della Federai Reserve, ha riportato speranza sui mercati. È curioso notare, tra l’altro, che fu proprio Jp Morgan un secolo fa a dar vita, nel 1907, a un intervento analogo per salvare alcune società di brokeraggio di Wall Street e fermare il panico finanziario. Ma questa volta ciò che conta è il ruolo della Fed. O meglio il messaggio che Bernanke e soci hanno voluto dare al mercato: niente paura perché c’è la protezione della Fed.

È fin troppo facile – ed è per la verità preoccupante – constatare che la stessa Federai Reserve solo qualche mese fa negava l’esistenza dì un problema di così vaste dimensioni, valutando le sofferenze nell’ordine dei 30 miliardi di dollari. Ed è altrettanto preoccupante constatare la fragilità di certe valutazioni – anche della Fed stessa – che emerge alla luce del quintuplicarsi dell’offerta su Bear Stearns.

Ma non serve guardare al passato. Ciò che conta è che ora Bernanke sembra aver fatto una mossa utile a restituire speranza agli operatori del credito. Accettando di scambiare della carta dal valore dubbio con buoni del tesoro garantiti dal Governo degli Stati Uniti ha dato tranquillità alle banche d’investimento e a tutta l’economia, senza per questo produrre un automatico aumento della quantità di moneta, con gli inevitabili perversi effetti inflazionistici.

Basterà? È questa la grande incognita. Ora gli operatori sanno che c’è una rete di protezione per i propri crediti. Il problema è che quella rete ha un’estensione limitata.

Consumatori, aziende e Wall Street sono tutti corsi a cambiare i loro crediti di dubbio valore con titoli di stato. Il movimento è così forte che fondi come Vanguard hanno rifiutato di accettare ulteriori investimenti nei loro prodotti espressi in "Treasury Only". E Merrill Lynch ha incominciato a far pagare l’i,5% per accedere ai fondi monetari.

La Fed, però, ha già speso 400 miliardi di dollari degli 800 miliardi che possiede in titoli di stato nel suo bilancio per soddisfare l’aumento della domanda. Oltre non potrà andare.

Questo vuoi dire che è in corso una scommessa dagli esiti imprevedibili. Il salvataggio della Bear Stearns ha fatto sapere agli investitori che esiste una rete di protezione e in questo modo si è recuperata tranquillità. Ma se il mercato capirà che quella rete ha un limite e che quel limite potrebbe essere raggiunto, allora il panico renderà inarrestabile la corsa ai titoli di stato portando a un rapido esaurimento del margine di protezione che la Fed è in grado di assicurare. A quel punto l’unico esito possibile sarebbe quello di stampare moneta. Eventualità che non avveniva dal ’29 e che avrebbe esiti disastrosi sull’economia non solo americana.

Va capito, del resto, che la crisi dei mercati finanziari è il riflesso della crisi nella sottostante economia reale. E non viceversa. Il lungo periodo in cui si è voluto negare, da parte di Wall Street e della Fed, che l’economia stava andando in recessione ha di fatto impedito che si prendessero le misure necessarie a contenere i crescenti problemi sul mercato dei crediti.

Ancora il 17 marzo Jp Morgan proclamava che non esisteva una recessione americana. Ma tutti dovrebbero prendere atto dei dati: nei tre mesi di dicembre-gennaio-febbraio gli occupati nel settore privato sono scesi di ben 141mila unità e il tasso di crescita della occupazione globale su base annua è caduto allo 0,6%, assai meno di quell’1% che in passato ha proclamato l’inizio di una recessione.

Il problema dei problemi resta quello della continua caduta dei prezzi degli immobili con le relative tempeste sul mercato dei crediti. Nel mese di febbraio l’indice del prezzo degli immobili è sceso del 9,1% su base annua, abbastanza per erodere 2mila miliardi di dollari della ricchezza delle famiglie. Poiché si prevede un ulteriore 12% di caduta dei prezzi immobiliari nel prossimo anno, il risultato sarebbe una discesa complessiva di oltre il 20% del prezzo delle case, che significherebbe una cancellazione di 5mila miliardi di dollari della ricchezza delle famiglie.

I dati di lunedì sul rimbalzo nella compravendita di immobili sono certamente incoraggianti. Ma anche per i più ottimisti è difficile immaginare che possano essere il segnale dell’inversione di tendenza. I prezzi delle case non hanno ancora raggiunto il fondo, come ha confermato ieri l’indice S&P/Case-Shiller. E solo quando questo avverrà potrà dirsi superata la crisi.

Intanto restano 9 milioni le famiglie americane che sono esposte con i loro mutui per una cifra superiore al valore attuale dei loro immobili. E questo vuoi dire che nuovi casi Bear Stearns possono essere all’orizzonte. Perciò non è da bocciare come pura propaganda elettoralistica la proposta di Hillary Clinton di aiuti ai proprietari di immobili per 30 miliardi di dollari. Sarebbe un una nuova porta aperta alla speranza. E poco importa se sarebbe un intervento dello Stato ad aprirla: di questi tempi, come nota sul Financial Times Michael Skapinker, in pochi sono ormai disposti a credere che «il mercato sia la risposta a qualunque problema».

Bisogna tutti essere consapevoli, del resto, che se misure come quella proposta dalla signora Clinton non saranno sufficienti, potrebbero restare solo due strade per risolvere il problema fondamentale e cioè bloccare la persistente caduta dei prezzi immobiliari: o la Fed stampa tanta moneta da provocare un ritorno all’inflazione o, alternativamente, l’attuale massa di mutui viene nazionalizzata a un prezzo inferiore al loro valore.

Sono entrambe, evidentemente, opzioni assai poco attraenti. Se si arriverà a quel punto, infatti, il ciclo della negazione, della speranza e del panico raggiungerà il suo culmine negativo. E potremmo allora scoprire che il gatto, quando cade morto stecchito, non torna su, resta al suolo, e a rimbalzare proprio non ce la fa.

Tutto risolto?

Oppure l’ orso sta preparando una trappola?

Altair

indice case shiller – 2,4% m/m a gennaio, non aggiungo altro, i tendenziale annuo supera il 20% di calo, ma tranquilli e’ tutto sotto controllo parola di BB & co.

Mariano

Caro Andrea, cari naviganti, vi sto seguendo da lontano, continuando ad apprezzare il vostro apporto alla consapevolezza dei lettori.

Tante volte ho voluto inviare un messaggio, ma, dopo averlo scritto, passava qualche giorno, per cui non era più attuale.

Tutto ciò che si era detto nei mesi scorsi si sta puntualmente avverando e Andrea ne sta seguendo giorno per giorno l’evoluzione con dati sempre puntuali ed approfonditi.

Ma quali sono le cause di tutto questo?

Come nella mia professione, mi piace andare a monte del problema, chiedendomi sempre “perché”. Ho trovato nella CRM terapia (e nella Neuropsicofisiopatologia) un ottimo spunto per curare all’origine. Vi invito tutti, se tenete alla vostra salute, a curarvi con la CRM terapia. Troverete notizie sul sito http://www.irf.it

Facciamo come i bambini e chiediamoci sempre –perché- e quando ci rispondono richiediamo perché e così via. Vedrete che ad un certo punto, soprattutto i medici, vi diranno “non so”, i più onesti, oppure “perché è così” o altre risposte meno degne di nota.

Assumendo il cervello come protagonista della nostra salute, si spiegano quasi tutte le nostre patologie, ma nella conoscenza comune questi concetti non sono ancora arrivati, per cui si continuano a sentire blasonati professoroni parlare alla TV di patogenesi ben lontane dall’origine reale del problema.

Ora, Andrea ha fatto e sta facendo un lavoro enorme nel ricercare le cause che ci stanno portando al prossimo sfacelo economico, dal quale potrà rinascere, speriamo, un nuovo modo di intendere l’economia, ma finchè non arriveremo a capire l’origine dei problemi economici umani, non potremo trovare la terapia più appropriata.

Lo stesso avviene in politica e, probabilmente, in religione. Come mi è già capitato di esporre, chi conosce bene l’uomo è in grado di sfruttarne i difetti a proprio vantaggio e, sia gli stati che le religioni ci coinvolgono in quella matrice di non-conoscenza e non-consapevolezza che ci condiziona drasticamente la vita. Fino a che non ne riconosciamo l’origine.

Mi spiego. Perché il comunismo non funziona? Idea bellissima, ma non corrispondente alla natura umana, tanto che per metterla in pratica si devono costruire regimi totalitari, che vanno comunque allo sfacelo economico.

Per creare sviluppo e sollevare gli uomini dalla povertà è necessario liberare le potenzialità presenti nell’uomo, per cui il capitalismo e il liberalismo hanno portato il benessere e sollevato dalla povertà milioni di persone. Chi non si è ancora reso conto di questo non ha una fetta di consapevolezza.

Però qualsiasi sistema porta con se dei problemi, sempre legati alla natura dell’uomo, che mettono in evidenza i difetti della natura umana.

Lo stato si deve interessare dei cittadini, ma se se ne interessa troppo nascono problemi.

Il cittadino deve essere lasciato libero di agire, ma questo porta ad altri importanti problemi e così via. Trovato il modo per far andar le cose, dopo un po’ degenerano e autoimplodono. Gli esempi sono tantissimi. La storia ne è piena e gli errori regolarmente si ripetono.

Vi siete mai fatta una scala numerata di valori, ciò che per voi è più importante e via via ciò che è meno importante. Nella mia scala al primo posto sta la LIBERTA’. Ero indeciso tra SALUTE e libertà, ma ho risolto il problema intendendo la salute come Libertà dalle malattie.

Avete mai provato a fare una scala di non valori, ciò che secondo voi fa andare male le cose?

Arriviamo all’origine del problema?

Il discorso sarebbe lungo, ma per me l’origine del problema è l’AVIDITA’. Mi ha fatto piacere, in questi giorni, vedere quante volte il problema è stato avvicinato e quasi risolto. “Canna al vento” l’ha scritto e secondo me ha fatto centro.

Pensate alla politica e in genere a tutto il potere, come degenera a causa dell’avidità. E’ questa che muove i mali della società, della politica, di qualsiasi regime, del capitalismo, del datore di lavoro, dell’operaio. Provate a dirmi un altro minimo comun denominatore che implichi più cause del danno creato dall’avidità e sarò ben lieto di cambiare idea. Il nostro vascello potrebbe essere un laboratorio di menti libere che trovano la causa originaria, il peccato originale (toh’!!) e da lì iniziare a proporre soluzioni, sia a livello economico, sia politico, sia sociale.

Chissà che da cosa non nasca cosa….

Un saluto a tutti da Bill.

Caro Bill finalmente possiamo liberare il nostro cervello dalla nebbia e dai numeri di questa nemesi finanziaria e parlare delle origini di ogni problema di questa benedetta terra!

Io l’ho spesso chiamato edonismo, massimizzazione a breve termine di ogni risultato ma non per la collettività non a servizio dell’uomo ma a servizio dell’ego, una sorta di privatizzazione del benessere con una socializzazione che in nome di un presunto rischio collettivo ridistribuisce il fallimento del capitalismo.

Non esiste che una strada una civiltà, una umanità, un’economia a servizio dell’uomo , un’etica finanziaria che consiste nel reciproco vantaggio di una qualsiasi transazione dimenticando l’idiozia e la demenza di questa bassa finanza, finanza di uomini o druidi usciti da università dove si insegna a raziare il benessere collettivo in nome del benessere del singolo.

Questa finanza stà vivendo il suo tramonto, è solo questione di tempo, imploderà portandosi dietro il ricordo di un istante di gloria effimera, portandosi dietro la distruzione del benessere collettivo e l’incapacità di comprendere che in fondo non serve tanto per essere dei perfetti idioti, che in fondo chi dimentica il passato è distinato a riviverlo.

Andrea

Ciao Andrea

complimenti per il sito e le tue analisi eccezionali

quando dici:In questo veliero vi tengo legati al palo della realtà fondamentale per non lasciarvi trascinare dal canto delle sirene di un’illusione senza fine.

Mi sento più tranquillo per il futuro.Grazie

Herio

Ho letto da qualche parte che l’oro ha toccato il suo massimo di circa 800 dollari l’oncia nel 1982.

Da circa 5 anni l’oro si è apprezzato del 40 % circa, attestandosi adesso a circa la stessa cifra del 1982 (dai 1000 potrebbe tornare come avete detto a 850 dollari l’oncia).

Ora mi chiedo, chi aveva investito nel 1982, negli anni a seguire avrà visto svalutare il suo investimento più del 40 % per riuscire ad avere oggi la stessa somma investita nel 1982 con tutta la perdita inflazionistica e perdita di valore del suo capitale che c’è stata dal 1982 ad oggi?

E come si fa ad escludere che in futuro non ci possa essere un’altro deprezzamento come quello seguito all’anno 1982?

E per finire quale strumento è consigliabile?l’etf sull’oro fisico potrebbe replicare l’andamento del metallo nobile,ma è sufficientemente liquido?e soprattutto nel caso peggiore di crisi o default vari non saremmo tutelati?allora meglio direttamente i lingotti o le monete?

Se qualcuno può dare delle risposte o delucidazioni, lo ringrazio anticipatamente.

Qoelet

Non esiste se non nel mattone un investimento che nel lungo termine abbia dato un ritorno reale soddisfacente ma oggi sappiamo che anche il mattone sta vivendo la sua nemesi.

Nel lungo termine siamo tutti morti come sostiene il buon Keynes!

Negli ultimi 5 anni l’oro sale da quota 350 e se la proporzione non mi inganna si tratta quasi di un 200 % ovvero 40 % annuo mentre a 10 anni da quota 300 oltre il 200 % diminuendo quindi la performance annua.

L’oro è un bene rifugio, non è un bene per tutte le stagioni, ripara dall’inflazione, se vogliamo fare un ragionamento superficiale nessun assets è in grado di dare grandi soddisfazioni nel lungo termine 20/25 anni.

Magari prima o poi nel lungo termine l’oro tornerà a 200 dollari o forse solo a chissà dove ma ormai abbiamo visto che il lungo termine

è un concetto soggettivo.

Per quanto riguarda gli ETF liquidità e rischio emittente sono reali come reale è il rischio di considerare un investimento di lungo termine qualsiasi assets o una mancata diversificazione ma gli etf sono come pure le azioni strumenti di breve respiro oggi più che mai.

Monete d’oro e lingotti non sono strumenti “stivabili ” o trattabili facilmente quindi non liquidabili facilmente anche se il rischio ETF è reale.

In fondo si tratta solo di avere una strategia qualunque essa sia accompagnata da una buona dose di consapevolezza nel rischio.

Andrea

grafico imperdibile

ogni articolo mi sembra più interessante, ed oggi ho scoperto un Bill altrettanto interessante. Sicuramente mi ha fatto venire la curiosità e appena potrò andrò a vedere il sito sulla CRM terapia.

La “novella dei perchè” è veramente degna di nota. Mi piacerebbe fare una discussione sui “mali del mondo”, sull’avidità e sul perchè questa esista!!

Bello un vascello di menti libere per navigare …… attraverso il peccato originale??? boh???

molto lieto di avervi incontrato

saluti

interessante lo spunto di Bill.

Se vogliamo risalire ancora più a monte all’origine dei comportamenti allora a monte dell’avidità sta il “controllo”. Che cosa vogliamo tutti indistintamente, buoni e cattivi? Il controllo delle nostre vite (buoni) o il controllo delle vite altrui (cattivi). L’avidità è uno strumento con il quale ammassiamo ricchezza e potere per garantirci tale controllo.

saluti, Marco

Mi spiace è un po’ lungo, ma pieno di spunti.

ciao

gian

L’avidità è nemica del mercato

MARCO PANARA

«Greed is good predicava Michael Douglas nelle vesti di Gordon Gekko, nel film Wall Street, del 1987 greed is right». Non è vero. L’avidità (greed) non è né buona né giusta. E, quel che più conta, dal punto di vista del sistema, non funziona. Se ne discute dai tempi di Adamo Smith ed anche da prima, ma l’evidenza ci dice che quando l’avidità si allarga e diventa pervasiva, all’economia fa tutt’altro che bene.

La crisi finanziaria nella quale è precipitato il mondo, che sarà lunga e faticosa da digerire, «la più grave dopo quella del ‘29», l’ha definita Steven Pearlstein sul Washington Post ancora nel dicembre scorso, è figlia proprio dell’avidità.

L’avidità non è una cosa nuova, accompagna l’uomo da sempre e, presumibilmente, non lo lascerà. Per lunghissimi periodi della storia è stata legale, l’avidità di re e baroni che impoverivano il proprio popolo, poi con il «no taxation without representation», con le monarchie costituzionali e le democrazie, l’avidità di stato è stata temperata, regolata, almeno dove la democrazia è arrivata. E’ rimasta l’avidità privata, dei singoli, più o meno (meno, in realtà) contrastata da regole che guardavano all’interesse generale.

Poi è accaduto qualcosa: la deregulation, la benvenuta liberalizzazione dei mercati, l’altrettanto benvenuto crollo del comunismo, fatto sta che è cominciata una nuova fase, dominata dalla finanziarizzazione dell’economia e, in particolare, dalla finanziarizzazione del credito. Ottimi passaggi, ai quali il mondo deve anni di fiorente sviluppo, l’allargamento dell’area del benessere, l’esplosione delle tecnologie. La globalizzazione. Ma deve, e cominciamo ora a pagarne lo scotto, anche dell’altro: il rischio che l’avidità, se istituzionalizzata, industrializzata, portata a modello sociale, possa mettere a repentaglio molto di quello che si è costruito.

L’aspetto morale lo lasciamo ad altri. Prendiamo l’aspetto funzionale: l’avidità rischia di uccidere i mercati liberi e aperti che tanta prosperità hanno creato. Il problema non è il singolo individuo, di personaggi avidi ce ne sono stati sempre e sempre ce ne saranno. E’ piuttosto nel fatto che la finanziarizzazione dell’economia e del credito hanno istituzionalizzato e industrializzato un sistema nel quale il reddito di breve periodo conta e vale di più della reputazione, di più della costruzione o della creazione di qualcosa. Vale in se, è la chiave del successo sociale e, nel breve periodo, del successo almeno borsistico dell’impresa.

La questione del ‘giusto profitto’ è irrisolvibile, ma quando imprese finanziarie guadagnano miliardi di dollari e singoli, persone fisiche, dopo dodici mesi di lavoro portano a casa decine di milioni di dollari, in alcuni casi centinaia e in qualcuno anche miliardi, e non per aver scoperto la cura contro il cancro né qualcosa che sostituisca il petrolio, un’evidenza si pone. C’è la sensazione che più che di ricchezza creata, si tratti di ricchezza spostata, trasferita da alcune tasche ad altre.

Negli Stati Uniti, la culla di questo modello, se ne discute da mesi, in Europa la Germania combatte una battaglia solitaria contro questo tipo di eccessi. Ma la questione, ancora una volta, non sono i singoli, è la tenuta del sistema.

La parola ‘greed’, avidità, ricorre spesso nei titoli dei commenti dei media americani sulla crisi scatenata dai subprime. C’è una specie di consensus sul fatto che si sia come rotta una diga, e c’è preoccupazione per tutto quello che può scappare fuori da quella falla. La finanziarizzazione del credito è stata una innovazione strepitosa, al servizio dell’espansione dell’economia. Le cartolarizzazione dei rischi assunti dalle banche e la rivendita dei titoli rappresentativi di quei rischi ha consentito da una parte di distribuire il rischio e dall’altra di ampliare la capacità di credito del sistema, e questo ha dato un grande contributo alla crescita del prodotto mondiale. Poi però quello strumento, via via più sofisticato, è diventato una gallina dalle uova d’oro, una slot machine che creava utili miliardari per le investment bank che li collocavano, bonus milionari per i giovani finanzieri che li costruivano, decine di milioni per le società di rating che ne valutavano l’affidabilità, redditi elevati (almeno all’inizio) per gli investitori che li acquistavano (spesso senza sapere che cosa compravano veramente).

Con questo giochetto del rischio che finiva in tasca di chissà chi, i primi che lo assumevano non si sono curati abbastanza della solvibilità dei debitori e della qualità delle garanzie, contava di più il guadagno immediato. Il futuro sarebbe stato un problema di altri.

Il guadagno elevato ha fatto aggio sulla professionalità, sulla prudenza, sulla rispettabilità, in tutti i passaggi della catena. Ora la frittata è fatta e la lista dei danni si allunga giorno dopo giorno: le banche, gli hedge fund, i private equity, le famiglie che hanno acquistato una casa con un mutuo e quelle che vorrebbero acquistarla ma trovano chiusa la porta della banca che dovrebbe finanziarle, le imprese che trovano meno credito in giro ed a prezzi assai più cari, l’economia insomma, tutta.

Secondo alcuni dietro l’istituzionalizzazione dell’avidità, che da individuale è diventata aziendale, c’è la pressione dei risultati trimestrali, la corte di analisti e di investitori che si aspettano redditi sempre crescenti, un ritorno sul capitale del 10 per cento non basta, uno del 15 soddisfa a mala pena, uno del venti va bene, ma comunque deve continuare a crescere. E, viene da chiedersi, come può un ritorno sul capitale investito del 20 per cento essere realizzato stabilmente senza togliere qualcosa ai clienti, ai fornitori o ai dipendenti? Ed è un obiettivo al quale la finanza nel suo complesso può tendere, o che può pretendere, senza creare nel medio periodo problemi all’economia? E un progressivo spostamento del reddito prodotto dal lavoro al capitale, fenomeno già vistosamente in atto da almeno dieci anni a questa parte, non crea rischi alla coesione e alla stabilità sociale?

Uno dei sintomi della malattia, proprio all’interno dei mercati borsistici, è già percepibile. E’ la lunga catena dei delisting, che altro non è che la fuga da meccanismi che non riconoscono i valori e i risultati di aziende sane che, deprezzate, preferiscono tirarsi fuori.

Quanto all’industrializzazione dell’avidità oltre alle letture sociologiche che raccontano di una società in cui il patrimonio conta più del lavoro e di quello che viene costruito con il lavoro, è la sola garanzia di libertà di scelta, di azione e di stabilità in un mondo forse non a caso sempre più precario la discussione pone al centro il sistema degli incentivi, i meccanismi delle retribuzioni, legati ai risultati di breve periodo e del tutto sconnessi con la stabilità di quei risultati nel tempo.

Discussioni aperte. Resta quella falla nella diga, una falla larga, che tocca i meccanismi profondi della società in cui viviamo e ancora di più il futuro che ci aspetta. Perché se il castello era di carte, e quel castello è crollato, all’avidità che era stato il fragile cemento con il quale era stato costruito si sostituisce la paura, la voglia di mettere toppe frettolose, la tentazione di iperregolamentare, si ricreano le condizioni per un ritorno dei protezionismi e dei nazionalismi. Ovvero di tutto ciò che con l’apertura e la liberalizzazione dei mercati, e con i successi ottenuti per questa via, credevamo di aver messo nell’angolo.

purtrppo sono convinto che i cambiamenti che ci aspettano sarranno solo dolori per molti (diciamo i soliti).

negli scenari possibili in cui mi sono imbattuto c’e’ ne uno che mi ha incuriosito particolarmente, provo a descriverlo :

gli aggregati monetari in dollari sono cresciuti in maniera esponenziale siamo ai dati 2007 a circa 50.000 mld di dollari circa 4 volte il pil americano, solo di interessi ci sono circa 2.000 mld annui il 15 % del pil usa, ora evidentemente la crescita degli agregati non e’ piu’ sostenibile, si parla della creazione di una nuova moneta americana L’amero, che sostiurebbe il dollaro americano canadese e il peso messicano.con questa mossa gli usa che a debito si sono comprati mezzo mondo resterebbero con le attivita’ reali in loro possesso ed un debito dimezzato nel suo valore reale, perche’ il dollaro collasserebbe del 50 e più %.

da qui partirebbero fenomoni che non riesco neanche ad immaginare, ma sicuramente a vantaggio di pochi e a costo di tanti.

Mariano

olà

in trendonline si fa l’ipotesi che la FED possa comprare tutto il marcio possibile e quindi risolvere tutti i problemi.

ma questo è possibile senza conseguenze ?

a me sembra troppo facile

maat

Tempo fa qualcuno di Voi mi fece notare che forse Carlo De Benedetti imprenditore ed editore della Repubblica leggeva il nostro blog ed in effetti in un paio di occasioni qualche passaggio mi pareva di conoscerlo.

Non vi ho più fatto caso sino ad oggi quando in prima pagina del sole ho trovato questo pezzo:

Negazione, speranza, panico

• da Il Sole 24 Ore del 26 marzo 2008, pag. 1

di Carlo Debenedetti

Gli economisti americani usano dire che «anche un gatto morto rimbalza». Sono convinto che quei signori di fisica capiscano ben poco, ma questa formula ha sempre aiutato tutti noi ad avere fiducia nei momenti di crisi dell’economia perché sarebbe arrivato, in ogni caso, il momento della ripresa.

Dobbiamo – ma soprattutto possiamo – confidare ancora una volta nel gatto che rimbalza? In fondo questi giorni, dopo il salvataggio di Bear Stearns, sono i giorni della speranza.

I corsi azionari hanno conosciuto rialzi significativi (ma per la verità di solidità almeno dubbia), le vendite degli appartamenti sono aumentate, gli investitori hanno acquisito una maggiore serenità. C’è da auspicare, però, che, dopo essere passati dalla negazione della crisi alla speranza, non si passi dalla speranza al panico. E il rischio, lo dico subito, c’è. Eccome.

L’intervento di J.P. Morgan su Bear Stearns nel week-end delle Idi di marzo (le sinistre Idi di marzo), sostenuto con l’assunzione del rischio della Federai Reserve, ha riportato speranza sui mercati. È curioso notare, tra l’altro, che fu proprio Jp Morgan un secolo fa a dar vita, nel 1907, a un intervento analogo per salvare alcune società di brokeraggio di Wall Street e fermare il panico finanziario. Ma questa volta ciò che conta è il ruolo della Fed. O meglio il messaggio che Bernanke e soci hanno voluto dare al mercato: niente paura perché c’è la protezione della Fed.

È fin troppo facile – ed è per la verità preoccupante – constatare che la stessa Federai Reserve solo qualche mese fa negava l’esistenza dì un problema di così vaste dimensioni, valutando le sofferenze nell’ordine dei 30 miliardi di dollari. Ed è altrettanto preoccupante constatare la fragilità di certe valutazioni – anche della Fed stessa – che emerge alla luce del quintuplicarsi dell’offerta su Bear Stearns.

Ma non serve guardare al passato. Ciò che conta è che ora Bernanke sembra aver fatto una mossa utile a restituire speranza agli operatori del credito. Accettando di scambiare della carta dal valore dubbio con buoni del tesoro garantiti dal Governo degli Stati Uniti ha dato tranquillità alle banche d’investimento e a tutta l’economia, senza per questo produrre un automatico aumento della quantità di moneta, con gli inevitabili perversi effetti inflazionistici.

Basterà? È questa la grande incognita. Ora gli operatori sanno che c’è una rete di protezione per i propri crediti. Il problema è che quella rete ha un’estensione limitata.

Consumatori, aziende e Wall Street sono tutti corsi a cambiare i loro crediti di dubbio valore con titoli di stato. Il movimento è così forte che fondi come Vanguard hanno rifiutato di accettare ulteriori investimenti nei loro prodotti espressi in “Treasury Only”. E Merrill Lynch ha incominciato a far pagare l’i,5% per accedere ai fondi monetari.

La Fed, però, ha già speso 400 miliardi di dollari degli 800 miliardi che possiede in titoli di stato nel suo bilancio per soddisfare l’aumento della domanda. Oltre non potrà andare.

Questo vuoi dire che è in corso una scommessa dagli esiti imprevedibili. Il salvataggio della Bear Stearns ha fatto sapere agli investitori che esiste una rete di protezione e in questo modo si è recuperata tranquillità. Ma se il mercato capirà che quella rete ha un limite e che quel limite potrebbe essere raggiunto, allora il panico renderà inarrestabile la corsa ai titoli di stato portando a un rapido esaurimento del margine di protezione che la Fed è in grado di assicurare. A quel punto l’unico esito possibile sarebbe quello di stampare moneta. Eventualità che non avveniva dal ’29 e che avrebbe esiti disastrosi sull’economia non solo americana.

Va capito, del resto, che la crisi dei mercati finanziari è il riflesso della crisi nella sottostante economia reale. E non viceversa. Il lungo periodo in cui si è voluto negare, da parte di Wall Street e della Fed, che l’economia stava andando in recessione ha di fatto impedito che si prendessero le misure necessarie a contenere i crescenti problemi sul mercato dei crediti.

Ancora il 17 marzo Jp Morgan proclamava che non esisteva una recessione americana. Ma tutti dovrebbero prendere atto dei dati: nei tre mesi di dicembre-gennaio-febbraio gli occupati nel settore privato sono scesi di ben 141mila unità e il tasso di crescita della occupazione globale su base annua è caduto allo 0,6%, assai meno di quell’1% che in passato ha proclamato l’inizio di una recessione.

Il problema dei problemi resta quello della continua caduta dei prezzi degli immobili con le relative tempeste sul mercato dei crediti. Nel mese di febbraio l’indice del prezzo degli immobili è sceso del 9,1% su base annua, abbastanza per erodere 2mila miliardi di dollari della ricchezza delle famiglie. Poiché si prevede un ulteriore 12% di caduta dei prezzi immobiliari nel prossimo anno, il risultato sarebbe una discesa complessiva di oltre il 20% del prezzo delle case, che significherebbe una cancellazione di 5mila miliardi di dollari della ricchezza delle famiglie.

I dati di lunedì sul rimbalzo nella compravendita di immobili sono certamente incoraggianti. Ma anche per i più ottimisti è difficile immaginare che possano essere il segnale dell’inversione di tendenza. I prezzi delle case non hanno ancora raggiunto il fondo, come ha confermato ieri l’indice S&P/Case-Shiller. E solo quando questo avverrà potrà dirsi superata la crisi.

Intanto restano 9 milioni le famiglie americane che sono esposte con i loro mutui per una cifra superiore al valore attuale dei loro immobili. E questo vuoi dire che nuovi casi Bear Stearns possono essere all’orizzonte. Perciò non è da bocciare come pura propaganda elettoralistica la proposta di Hillary Clinton di aiuti ai proprietari di immobili per 30 miliardi di dollari. Sarebbe un una nuova porta aperta alla speranza. E poco importa se sarebbe un intervento dello Stato ad aprirla: di questi tempi, come nota sul Financial Times Michael Skapinker, in pochi sono ormai disposti a credere che «il mercato sia la risposta a qualunque problema».

Bisogna tutti essere consapevoli, del resto, che se misure come quella proposta dalla signora Clinton non saranno sufficienti, potrebbero restare solo due strade per risolvere il problema fondamentale e cioè bloccare la persistente caduta dei prezzi immobiliari: o la Fed stampa tanta moneta da provocare un ritorno all’inflazione o, alternativamente, l’attuale massa di mutui viene nazionalizzata a un prezzo inferiore al loro valore.

Sono entrambe, evidentemente, opzioni assai poco attraenti. Se si arriverà a quel punto, infatti, il ciclo della negazione, della speranza e del panico raggiungerà il suo culmine negativo. E potremmo allora scoprire che il gatto, quando cade morto stecchito, non torna su, resta al suolo, e a rimbalzare proprio non ce la fa.

Chissà, forse è solo una coincidenza in ogni caso non è la prima volta che i miei pensieri vengono trasportati dalla brezza di internet!

Caro Carlo se fosse vero un piccolo contributo anche anonimo farebbe sempre piacere per sostenere il tuo e nostro blog………;-))))

Per il resto dimenticatevi le illusioni, la Fed non è

assolutamente in grado di raccogliere tutta la spazzatura in circolazione tuttalpiù può stampare moneta distruggendo la classe media e il sogno di un reale cambiamento.

Sarà una sensazione ma credo che aprile ci riserverà molte sorprese….Aprile non ti scoprire!

Andrea

Gagliardo come sempre il Capitano, pare di essere in una regata di flotta…una barca avanti…la flotta che segue, il problema e’ che chi sta davanti riesce a tenere la prua molto alta rispetto agli altri…perche’ naviga su un altro vento !!!!

Vorrei condividere con te e la ciurma un interessante spunto di discussione su quanto sta accadendo in East Europe.

Ebbene in molti paesi quali Lituania, Polonia, Slovacchia, Repubblica Ceka qualcosa come oltre l’ 80% del sistema bancario e’ in mano a stranieri…bene cosa c’e’ di strano direte voi il punto e’ che il contagio e’ iniziato molti istituti sopratutto US a causa dei bagni fatti stanno restringendo il credito…per cui al posto di avere una sana diversificazione geografica che dovrebbe permettere di compensare in parte il rischio non fanno altro che “contagiare” il cruch in mercati prima esenti da tali problemi…

Un grande in bocca al lupo e sotto ai copioni !

Salute e te Capitano ed alla ciurma.

Massimo

>Va capito, del resto, che la crisi >dei mercati finanziari è il riflesso >della crisi nella sottostante >economia reale. E non viceversa.

nessuno dice qualcosa??? chi la pensa così chi legge questo blog?

federico

Nella Grande depressione la nemesi si diffuse dall’economia al sistema finanziario oggi non è così l’economia reale, la sua salute presunta era il frutto dell’indebitamento, del mare di liquidità, della anestetizzazione della consapevolezza, dell’indebitamento con le generazioni future per pagare il debito del presente e del passato.

Poco importa da dove proviene questa nemesi ma non vi è alcun dubbio che il cancro è localizzato nel sistema finanziario è si stà trasmettendo all’economia reale anche se essa stessa conviveva con alcune metastasi di spessore sociale e politico.

Andrea

Comento 8 Andrea

a proposito di rendimenti:

se abbiamo acquistato oro a 350

e dopo cinque anni è a 1000

il rendimento è del 23,335%

( non 40% )

mentre se abbiamo acquistato oro

a 300 e dopo dieci anni vale 1000

il rendimento è del 12,783%

Altair

Allora diciamo che abbiamo triplicato il capitale in 5 anni e più che triplicato nei dieci anni……una miseria di questi tempi, in questi anni dove i guadagni dell’equity evaporano.

Andrea

Devi essere connesso per inviare un commento.

Ben rientrato Andrea.

Che la consapevolezza sia con noi.

saluti a tutti.

nautilus