in caricamento ...

IL LUNGO RESPIRO DELLA RECESSIONE!

http://www.corriere.it/Media/Foto/2006/07_Luglio/20/fdg/ORSO.jpg

Alfred Nobel, ingegnere inventore della dinamite, amava ricordare che la Speranza è quel velo della natura che nasconde le nudità della Verità!

E’ importante la Speranza, nella vita umana non è affatto un velo, sperare significa lasciare che la nostra mente viaggi alla ricerca di un punto di approdo, un’isola, un orizzonte immaginario che ci permetta di proseguire la navigazione ma con la consapevolezza che la stessa Speranza è come un orizzonte dai contorni non definiti, un orizzonte di cui non si conoscono albe o tramonti.

Sino a poco tempo fà nessuno prevedeva una recessione, nessuno prevedeva alcunchè di estremamente negativo per l’orizzonte dei mercati finanziari e per l’economia mondiale, non lo prevedevano gli economisti, non lo prevedevano gli analisti, i gestori, i governatori delle banche centrali, gli organismi sovranazionali OCSE o FMI che sia, i politici, commentatori e giornalisti, per nessuno eccetto alcuni la recessione era possibile.

In settimana, all’improvviso, sia Jeffrey Lacker governatore della FED di Richmond con la sua previsione di una lieve recessione possibile, sia la Yellen governatrice della FED_di_SAN_FRANCISCO, con una ancor più perentoria dichiarazione in favore di una inevitabile recessione, comunicano quello che io, nella mia analisi lunga un anno intero, vado dicendo, ovvero che l’insieme combinato di fattori negativi provenienti dalla finanza avrebbe sicuramente contagiato l’intera economia, provocando una recessione nei primi sei mesi dell’anno 2008, ogni riferimento, ogni considerazione la troverete nel tag dedicato alla RECESSIONE_ECONOMICA.

Oggi tutti sostengono che era prevedibile, oggi tutti si dimostrano consapevoli della situazione, oggi l’oceano del pessimismo è solcato da velieri provenienti dalle terre della crescita infinita, dall’isola del decoupling mondiale, dalla convinzione che l’economia è solida e il sistema finanziario indistruttibile, dalle terre dell’eroico consumatore americano che sostiene l’intera economia mondiale con un indebitamento stratosferico, consumatore che riceverà le 500/1000 monete d’oro per sostenere ancora una volta la sua stessa leggenda facendo tremare le fondamenta della bilancia federale, velieri con timonieri che cambiano opinioni a seconda di dove porta il vento seguendo infine la nemesi dell’economia.

Krugman con la prudenza che contraddistingue ogni economista, sottolinea nel suo editoriale sul NEWYORKTIMES che una recessione è sempre più possibile e fà un riferimento alle precedenti recessioni e alle cause che le hanno originate ricordando che se l’esperienza passata è una guida i problemi persisteranno per molto tempo, sino alla metà del 2010! Il pericolo, sottolinea Krugman è che l’effetto combinato di uno scoppio di una bolla immobiliare paragonata allo scoppio della new economy del 2001 e il credit crunch attuale paragonato alla crisi delle Savings and Loan del tardo 1980 anni entrambi di recessione, preluda ad una recessione ben più grave.

Vi è inoltre un riferimento all’occupazione ed alla crisi svedese del 1991 che provocò un aumento della disoccupazione dal 2 al 9 % nell’arco di due anni, cosa che se dovesse verificarsi nell’economia americana equivarebbe al una recessione di una gravità mai sperimentata.

Un interessante post pubblicato su BIGPICTURE prende a riferimento la crisi norvegese del 1987, la prima crisi sistemica in un paese industrializzato, dal 1930 portando all’attenzione l’analogia dei tassi reali negativi cinque anni prima dello scoppio della crisi sistemica sia in Norvegia che negli Stati Uniti.

Nel post si ricordano le analogie con la crisi in atto e si ricorda che nella crisi norvegese:

Norwegian Hangover Cure

• Private solutions were explored before the government intervened.

• Share capital was written down to zero before committing public funds.

• The government acted swiftly to limit contagion, but did not provide a blanket guarantee.

• Liquidity support was given to illiquid, but solvent institutions.

• The government did not use an asset management company.Viene quindi fatto notare come le autorità norvegesi evitarono qualsiasi rischio morale!

Per chi avesse tempo e voglia ho inserito un nuovo link riferito al CENTER_OF_ECONOMICS &_POLICY_RESEARCH dove appare una interessante ricerca sulle conseguenze della recessione sulle variabili economiche.

La Yellen che non è un membro votante del FOMC, ha detto di " non essere fiduciosa " in quanto gli indicatori mostrano una crescita anemica per la prima metà di quest’anno e che il mercato del lavoro si stà contraendo in modo dannoso per i consumi anche se non in modo drammatico!

I consumi appunto, il Personal Consumption Expenditures PCE che in passato nelle precedenti recessioni o scese di pochissimi punti o addirittura come nelle recessioni del 1981/82 e quella recente del 2001 continuò a salire in piena recessione.

Consumi che come spesso ricordato, compongono circa il 70 % dell’intero PIL prodotto interno lordo americano, consumi che provengono da un mese quello di dicembre, punta di diamante dell’intera stagione, un mese disastroso meno 0,4 % e che, dalle prime avvisaglie, si preannunciano altrettanto anemici nel mese di gennaio con un possibile meno 0,2 % che conosceremo mercoledi. NEWYORKTIMES I dati relativi al mese di gennaio, secondo l ‘INTERNATIONAL_COUNCIL_OF_SHOPPING_CENTER, le vendite delle maggiori catene di negozi sono il peggior dato dal 1970.

I dati comunicati da Wal Mart testimoniano il peggior risultato degli ultimi 30 anni!

Se qualcuno si illude che basti un palliativo di 500/1000 dollari per far ripartire l’economia, allora dovrebbe ricordare che la flessione dei valori residenziali, la contrazione del credito, l’erosione del potere di acquisto favorita da una moneta che importa inflazione unitamente a energia ed alimentari in tensione, congiuntamente ad una ripresa della disoccupazione sono un’ipoteca difficilmente estinguibile.

Nel frattempo volge alla conclusione la luna di miele tra il consumatore americano e le carte di credito , una conclusione evidenziata non solo dai dati pubblicati dalla FEDERAL_RESERVE, ma pure dalla tendenza da parte delle maggiori istituzioni bancarie a rivedere i termini e le linee di credito. A_CREDIT_CARD_YOU_WANT_TO_TOSS!

Ritardi ed inadempienze sono ormai all’ordine del giorno con percentuali in progressivo aumento, percentuali evidenziate anche attraverso l’analisi di prodotti strutturati con sottostanti relativi al credito al consumo e alle cartolarizzazione del debito relativo alle carte di credito. Questa è un nuova fonte di possibili svalutazioni finanziarie.

Interessante inoltre questa visione di JOHN_MAULDIN secondo il quale, riprendendo alcune considerazioni di David Rosenberg capo economista per il Nord America di Merrill Lynch, all’appello della disoccupazione mancano ancora i lavoratori autonomi, un numero di circa 10 milioni di individui con una reale possibilità di salita della disoccupazione al 6 % nei prossimi trimestri con conseguente effetto sulla spesa dei consumatori. Il riferimento ai lavoratori autonomi che in qualche maniera stanno sfalsando le percentuali di disoccupazione viene evidenziato anche da un articolo apparso su BLOOMBERG.com dal titolo U.S. Job-Market Weakening Is Led by Self-Employed, Data Shows.

Sempre secondo l’analisi di Mauldin, Fitch si attende che le perdite sui Subprime Loans emessi nel 2007 saranno intorno al 26 % e ciò significa che anche i " subprime " credit cards, auto loans e student loans costeranno molto di più e saranno sempre meno disponibili. Vi sono decine di milioni di carte di credito subprime e il costo per il creditore sarà nei default in aumento del 7,6 % sopra i 60 giorni in dicembre. Inoltre il crollo delle carte di credito in dicembre testimonia come probabilmente una recessione nello stesso mese sia già incominciata.

Il mercato della COMMERCIAL PAPER torna ad indebolirsi nonostante alcuni flebili segnali di ripresa ma nel mercato overnight prosegue la mancanza di fiducia tra le banche e non passa giorno in cui non circolino notizie di un probabile default in arrivo, delle difficoltà patrimoniali di una delle più grandi banche europee.

A proposito di dollaro vorrei ora aprire una piccola parentesi in riferimento alla tendenza futura di questa moneta, una moneta che subisce il fascino della svalutazione, una svalutazione che ha ormai superato il 50 % del proprio cammino.

Alcuni sostengono che ormai la svalutazione del dollaro sia giunta al capolinea, che la favola del decoupling stia per vivere una nuova realtà, realtà che preannuncia una possibile inversione del ciclo economico europeo e mondiale con conseguente indebolimento di tutte le monete verso dollaro per riflettere il nuovo differenziale sulla crescita anticipando una futura ripresa dell’economia americana.

Bene, ricordando a tutti i navigatori che l’oceano valutario è un mare infestato di squali, un oceano dalle dimensioni leggendarie dove pirati e corsari in passato diedero vita a memorabili tempeste valutarie ( assalto alla sterlina costretta a svalutare ed uscire dallo SME, da parte del finanziere Soros o l’affondamento del LTCM ad opera della svalutazione del rublo) non è affatto escluso che prima o poi possa scatenarsi una guerra valutaria con un contorno di guerre commerciali o un revival del protezionismo .

Risulta inoltre difficile pensare che gli Stati Uniti possano continuare ad attrarre capitali con tassi di interesse tra i più bassi al mondo per finanziare un deficit enorme solo sulla base di una presunta superiorità economica e finanziaria come sostiene l’analista di Morgan Stanley, Stephen Jen, messa in dubbio dal fenomeno subprime e dal’innovazione finanziaria, risulta difficile pensare che questa recessione sia di natura superficiale e che dalla seconda metà dell’anno l’economia possa riprendersi sostenuta dal palliativo della manovra fiscale o dalla corsa alla Casa Bianca.

La notizia di un possibile e progressivo abbandono_del_dollaro da parte dei paesi OPEC ricorda che le variabili a sfavore della moneta americana non sono affatto finite.

Giovedi e venerdi avremo i dati riferiti alla bilancia commerciale e ai TICS ovvero investimenti in dollari, il differenziale dei tassi non invoglia più gli investimenti cinesi che inoltre soffrono della svalutazione del dollaro. Vedremo come andrà ma credo che non sia affatto scontato il triplo massimo in prossimità di quota 1,50 e che se nei prossimi giorni non verrà rotto l’argine che sostiene la corsa dell’euro, allora uno spike sopra la quota psicologica di 1,50 sarà una realtà.

Per quanto riguarda infine la leggenda del decoupling in favore delle economie mondiali la settimana trascorsa ha evidenziato come purtroppo questa speranza è andata delusa, una speranza che non ha mai voluto tener conto di come il consumatore americano sostenesse una spesa ben al di sopra delle reali possibilità, di come la ricchezza sia terribilmente mal distribuita.

Alcune cartine qui sotto tratte da WORLDMAPPERorg evidenziano in maniera impressionante gli squilibri mondiali:

Living on over 200 dollars

Living on up to 10 dollars

Sempre che qualcuno non pensi che sia l’infanzia violata a dover sostenere i consumi con il frutto del loro duro lavoro…..

Child Labour

Tralasciando per un attimo i riferimenti agli squilibri mondiali anche nel campo dei consumi, vi lascio alcuni link che dimostrano in maniera inequivocabile che la globalizzazione agisce in ogni direzione positivamente e negativamente e che nessun continente può ritenersi immune da una recessione americana.

Così si pronuncia il presidente della Asian Development Bank Haruhiko Kuroda rispetto all’immunità delle economie asiatiche nei confronti di una frenata dell’economia:

Asian Development Bank chief Haruhiko Kuroda warned Friday that the continent was not immune to a US economic slowdown, despite its resilience amid the housing market turmoil.

Asian economies "are not totally immune to global market turbulence and negative developments," Kuroda told a symposium in Tokyo ahead of this weekend’s meeting of Group of Seven finance chiefs.

"A deep and prolonged US recession, should it ever occur, could be accompanied by much slower growth in Asia," he said.

Per_la_prima_volta_in_tre_anni_è_previsto_un_rallentamento_in_India

Anche_in_Giappone_la_recessione_bussa_alle_porte

La_recessione_USA_si_stà_propagando_all’economia_Canadese

LA_frenata_USA_rallenta_anche_il_"_MADE_in_CHINA_"

Frenata_europea Incertezza_elevata_sull’economia_europea

Economia_inglese_tra_pressioni_inflazionistiche_e_segnali_di_debolezza

GranBretagna_di_fronte_ad_enormi_perdite_di_lavoro

L’Australia_tra_pressioni_inflazionistiche_e_tensioni_sui_mutui

Contemporaneamente al G7 non si pronuncia la parola recessione, solo un rallentamento un fortissimo rallentamento, anzi si applica il principio della speranza, la speranza in un’economia che possa riprendersi nel breve termine, massima trasparenza, collaborazione da parte dell’Opec e flessibilità della valuta cinese fanno da contorno alle conclusioni del Financial Stability Forum secondo le quali i mercati sono destinati a convivere per lungo tempo con l’instabilità!

Illustrando alla stampa le conclusioni del rapporto preliminare, Draghi ha spiegato che le prossime due settimane saranno cruciali per valutare l’entità dei danni al sistema finanziario, con la pubblicazione da parte delle banche dei primi bilanci sottoposti a revisione contabile dall’inizio della crisi dei mercati di agosto.

Il mercato è avvertito, ma non credo affatto che basteranno due settimane!

I sistemi bancari, italiano, spagnolo e giapponese sembrerebbero i meno esposti e questa è la conferma di una bella notizia, fino a prova contraria.

Non è finita, non è affatto finita ed è inutile cercare di intravedere una qualsiasi luce in fondo al tunnel, sorrido quando sento alcuni sottovalutare le conseguenze dell’effetto combinato di questa crisi, sorrido quando alcuni sottovalutano la mina vagante delle monolines e dimenticano il credit default swaps!

Questa crisi è il tramonto folgorante di ogni modello quantistico, questa crisi è il tramonto del Value at Risk un modello che pur nella diversificazione non tiene assolutamente conto della liquidità e della correlazione del rischio.

Sento spesso parlare di questa era come di un ambiente che non ha nulla a che vedere con il passato, un mondo nel quale il concetto di rischio è sotto controllo grazie a strumenti soffisticati, che alla prova di fatti rivelano come la possibilità di una catastrofe finanziaria in un’economia spesso correlata sia essenzialmente possibile.

Che si chiami " effetto farfalla " o " cigno nero " l’uomo non è assolutamente in grado di gestire talvolta l’eccesso naturale, figuriamoci l’imprevedibile capriccio di un evento che la stessa Natura oserebbe definire innaturale, come la massimizzazione a tutti i costi del profitto, senza il buonsenso o il senso del limite.

Sorrido quando sento analisti o strategist evocare carte di credito, credito al consumo, prodotti strutturati di composizione leveraged by out, monolines e credit default swaps, solo ora a distanza di mesi, quando ormai l’evidenza è la realtà di tutti i giorni, analisi figlie di una speranza mai sopita, analisi che hanno portato i propri clienti verso il vortice di un gennaio disastroso, nei mulinelli di un bear market che nessuno voleva riconoscere, se non ad inversione avvenuta.

Non è possibile intraprendere un rotta controcorrente o controvento quando le correnti sono in un’unica direzione, affidandosi esclusivamente alla speranza o ad un’analisi superficiale, dicendo poi che non era prevedibile ed affidandosi al cosidetto " cigno nero " evento imprevedibile!

Per quale motivo il presidente della Deutsche Bank, Ackermann dovrebbe parlare di uno TSUNAMI_in_ARRIVO dal settore delle monolines, uno tsunami dalle conseguenze ben più gravi del fenomeno subprime?

Aderire ad un aumento di capitale dei colossi monolines è come stipulare una polizza di assicurazione ad un " DEAD MAN WALKING ", colossi che pagano interessi da paesi emergenti per stimolare le ricapitalizzazioni, che hanno perso più dell’ 80 % della loro capitalizzazione non meritano nessuno investment grade!RMBS_BONDS_BY_MBIA_ON_RATING_WATCH_NEGATIVE

Di quanto capitale hanno bisogno questi colossi della finanza creativa, quanti prodotti strutturati sono sul punto di esplodere, quanti di questi strumenti su un totale di 3000 miliardi di dollari vedranno una richiesta di rimborso anticipato e quanti di questi prodotti assicurati a suo tempo dalle monolines verranno onorati sino in fondo? Le tensioni sull’ITRAXX e sul CDX sono li, giorno dopo giorno a ricordare che in fondo la copertura del rischio, spesso è un boomerang a doppia lama. FAHRENHEIT 451

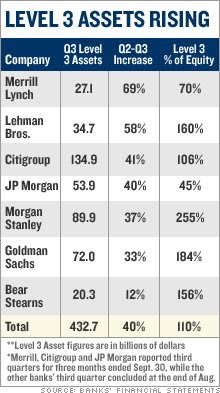

Come non dimenticare poi il famigerato terzo livello, quel livello della contabilità dove le grandi istituzioni finanziarie accumulano strumenti valutati secondo il " market to model " livello nel quale in questo momento si trovano svalutazioni potenziali in grado da far tremare il ratio di qualsiasi banca.

![[text]](http://online.wsj.com/public/resources/images/P1-AJ277_MarksJ_20071011204108.jpg)

MARKET_TO_MODEL_ON_WALL_STREET_THE_NUMBER!

Tornando per un attimo al mercato immobiliare, nel discorso della Yellen si tende ad enfatizzare come le richieste di finanziamento ipotecario stiano confermando un trend al rialzo che si trascina da circa 5 settimane, indice che settimanalmente viene reso noto dalla Mortgage Bankers Association e che raggiunge il livello più elevato dal marzo 2004. La componente che riguarda l’effettivo acquisto di un immobile sale del 12 % mentre la voce rifinanziamenti arretra per la prima volta nell’ultimo mese.

Spesso in passato ho cercato di ricordare che la MBA non è in grado di segnalare le richieste multiple, ovvero la necessità da parte dei potenziali acquirenti di richiedere un mutuo presso più banche dovuto essenzialmente al credit crunch ed ai termini più severi per un accreditamento. Questo dato quindi non è affatto affidabile nel segnalare una svolta nella tendenza.

Alcuni ricordano che la politica monetaria espansiva stà rendendo più " vantaggioso " il costo economico di un mutuo con un tasso medio di interesse intorno al 5,60 % ma dimenticano che le difficili condizioni di mercato potrebbero indurre le banche ad aumentare gli spread applicati alla clientela, vanificando la riduzione dei tassi.

Il_PENDING_HOME_SALES_INDEX ovvero l’indice che segnala i preliminari di acquisto delle abitazioni declina per l’ennesima volta evidenziando come tale indicatore segnali la situazione economica delle famiglie le quali debbono essere finanziariamente in grado di poter portare a termine l’acquisto con il rogito.

Nessun segnale di inversione o speranza proviene infine dai costruttori ed in maniera particolare da TOLL_BROTHERS costruzioni di lusso e DR_HORTON , in sintesi tassi di cancellazione elevati, prezzi delle abitazioni in picchiata, inventari ovvero abitazioni invendute troppo elevati, nessuna luce in fondo al tunnel prima di dodici mesi.

Considerando che la dinamica recessiva di un mercato immobiliare in passato ha spesso avviato una recessione economica, vorrei ricordare che altrettanto in maniera inversa una ripresa del mercato immobiliare in passato ha spesso sostenuto una ripresa del ciclo economico, attraverso una ripresa degli investimenti residenziali.

“”Che si chiami ” effetto farfalla ” o ” cigno nero ” l’uomo non è assolutamente in grado di gestire talvolta l’eccesso naturale, figuriamoci l’imprevedibile capriccio di un evento che la stessa Natura oserebbe definire innaturale, come la massimizzazione a tutti i costi del profitto, senza il buonsenso o il senso del limite “”

una grande verità, espressa con una grande pennellata!

l’infrequente cigno nero è in realtà frequentissimo…i disastri derivanti dalla invalsa abitudine di applicare la distribuzione gaussiana ( e i suoi ridicoli corollari come VAR, Beta, frontiera efficiente, etc ) alla finanza e all’economia, possono essere devastanti…praticamente nessuno utilizza una distribuzione tipo Pareto-Levy ( quanti sono gli italiani che conoscono Pareto? ), forse per il suo implicito contenuto angosciante…

e mi sa che fra monolines, CDS, subprime, credit cards, hedge, credito al consumo, immobiliare commerciale ( e non), derivati con leva, etc etc, i cigni neri volteggiano come stormi di avvoltoi : avete notato che al centro di tutti questi fenomeni c’è un’unica parola, antica e moderna, cioè un “classico” delle crisi:

il DEBITO.

ad maiora

Gabriel

Ciao Andrea, io non so quanto durera’ la recessione, credo sinceramente che gli equilibri si troveranno ragionevolmente tra i sei e i 12 mesi.

la cosa che mi interessa maggiormente sono i risvolti oscuri di questa crisi, ci sono conti che non tornano e comportamenti pregressi inspiegabili (almeno fino ad oggi)

ci sono un po di domande che mi assillano da tempo e alle quali non riesco a dare una risposta.

una di queste e’ : perche’ sono stati alzati i tassi con una forza impetuosa per poi fare una retromarcia delle dimensioni che vediamo?

le possibili risposte sono :

1)alla FED sanno quello che fanno e vedremo i risultati

2) alla FEd non sanno quello che fanno e ci porteranno nel baratro

3) alla fed stanno facendo quello che possono, ma i modelli applicati in passato non stanno funzionando.

4) hanno provocato volutamente il credit crunch, per fare una grossa speculazione, ma l’esperimento e’ sfuggito di mano.

Mariano

Caro Mariano,

secondo me alla FED sanno benissimo quello che fanno, e obbedendo ad ordini superiori (siamo in un anno elettorale) cercano disperatamente di tenere in aria il dirigibile gonfio di debiti dell’economia USA.Così facendo rischiano una fuga devastante dal dollaro, ma soprattutto provocheranno un aumento dell’inflazione (già in rialzo per conto suo a causa dell’aumento dei prezzi delle materie prime) e faranno pagare la crisi ai poveracci che non hanno in borsa neanche un soldo.

Cari amici, credo che sia il momento di stare con le mani in mano, e per impiegare utilmente il tempo, può soccorrere prima di investire un solo centesimo dei nostri (presumo sudati) risparmi in Borsa, leggere, con il rispetto che merita, The Intelligent Investor (in Italiano, credo non esista visto che da noi la Borsa è così trasparente che non sarebbe di alcuna utilità :-))) il classico di Benjamin Graham pubblicato nel 1949 e rimasto, a giudizio di Warren Buffett, “il miglior libro in materia d’investimenti.” Graham fondò una filosofia del “valore” che si è rivelata difficile da superare e che ci eviterà, mi auguro, di andare a far compagnia ai tanti che in borsa si sono fatti solo del male..

Per quelli che hanno ancora più tempo, può giovare anche il grande Charles Mackay “La pazzia delle folle – Ovvero le grandi illusioni collettive” Ed. Il Sole 24 Ore.

Guido

Caro Maatmatithiak la tua considerazione dimostra come non è affatto facile scrivere su un blog se le parole che hai scritto appena un post fà vengono dimenticate così facilmente………

” Credo che questa recessione ci accompagnerà come minimo per quattro trimestri tra alti e bassi, se non qualcuno in più e la politica monetaria produrrà in suoi effetti sul medio termine sempre che non venga annullata da un ambiente recessivo che mai nella storia aveva conosciuto effetti combinati di tali dimensioni! ”

Così scrissi non mesi fa ma giovedi e ancora …….dati che confermano giorno dopo giorno la mia visione della scorsa primavera di una recessione americana entro il primo semestre 2008.

Quindi no sei mesi di recessione ma entro i primi sei mesi ……..

a ancora…….. ” Sarà una Primavera all’insegna della volatilità, verso il basso, ma ricordatevi che secondo la mia visione non avremo un minimo importante, prima della primavera inoltrata dell’anno 2009!

Figuriamoci se mi aspetto un minimo nella prinmavera del 2009 e una recessione che essendo già cominciata finisce nel terzo trimestre……

Il DEBITO Gabriel, il debito esponenziale, il debito virtuale, il debito ammortizzato e come diceva Benjamin Franklin i creditori hanno maggior memoria dei debitori!

Caro Mariano alla Fed usano un modello, il modello monetarista innondano di liquidità l’oceano sanno quello che vogliono ma non hanno la più pallida idea di quello che succederà, provano con lo stesso modello non importa se vi sarà inflazione quella colpisce la classe media, vogliono combattere la recessione quella colpisce tutti indistintamente come dice Guido loro devono tener alto il dirigibile elettorale!

Ciao a tutti Andrea

certo, i creditori hanno memoria lunga, più dei debitori…ma nei tempi moderni, io sono convinto che a rimetterci di più è il creditore-prestatore…nei tempi antichi, il debitore veniva incatenato e ridotto a schiavo, e quante guerre scoppiate solo per recuperare crediti…ma oggigiorno, vediamo la gente, appena pochi mesi dopo il disastro dei tango-bond, precipitarsi a sottoscrivere nuovamente titoli argentini non appena questi sono stati emessi con un allettante spread…mi sa che col tempo assisteremo al trionfo delle insolvenze “calcolate e volute” ( di individui, istituzioni e stati): uno sberleffo del debitore verso il creditore, e via….!

dopo l’Argentina, perchè mai uno Stato sovrano devastato da debiti dovrebbe auto-strangolarsi per ripagarli? un bel default, un marameo, e via, nuove emissioni con brillanti spread!

si vede che la memoria dei creditori non è poi così lunga….

PS Krugman parla apertamente di un paio di annetti di recessione….e se le borse ripartono, storicamente, da due a sei mesi prima della ripresa dell’economia…

ad maiora

Gabriel

andrea ,io avevo letto il precedente post e l’ avevo anche sottoscritto dicendo che anch’io nel mio piccolo la pensavo come te

pero leggendo oggi questa frase si puo anche interpretare nel senso che pensi che larecessione si esaurisca in 6 mesi,

forse ho capito male

“In settimana, all’improvviso, sia Jeffrey Lacker governatore della FED di Richmond con la sua previsione di una lieve recessione possibile, sia la Yellen governatrice della FED_di_SAN_FRANCISCO, con una ancor più perentoria dichiarazione in favore di una inevitabile recessione, comunicano quello che io, nella mia analisi lunga un anno intero, vado dicendo, ovvero che l’insieme combinato di fattori negativi provenienti dalla finanza avrebbe sicuramente contagiato l’intera economia, provocando una recessione nei primi sei mesi dell’anno 2008, ogni riferimento, ogni considerazione la troverete nel tag dedicato alla RECESSIONE_ECONOMICA.”

Devi essere connesso per inviare un commento.

olà capitano,

viste tutte queste analisi mi sembra molto, ma molto ottimistica la tua valutazione di 6 mesi di recessione

non ti sembra?

maat