in caricamento ...

LA LUNGA NOTTE DEL MERCATO IMMOBILIARE: ECLISSE TOTALE

Secondo la NAR, NATIONAL_ASSOCIATION_OF_REALTORS le vendite di abitazioni esistenti sono cadute del 4.3% ad un tasso annuale di 5.5 milioni di sedi in agosto. Una caduta delle abitazioni unifamiliari del 3.8% ad un tasso annuale di 4.8 milioni di sedi , il livello più basso da cinque anni a questa parte. Siamo sotto del 23,7 % dal picco massimo del settembre 2005. Un crollo continuo e costante che coinvolge tutti gli stati americani con un declino del 9,8 % all’Ovest.

Il " rallentamento " nel declino di Luglio è ormai un pallido ricordo e il credit crunch congiuntamente alla stretta del credito ipotecario sono fattori che determineranno un’accellerazione a breve termine.

Nel sito della NAR si ricorda che Lawrence Yun, capo economista della NAR, dopo aver più volte scorto la luce in fondo al tunnel immobiliare e aver abbassato le stime di vendita in più occasioni, aveva previsto il declino.

Un inventario che sale del 0,4 % per un totale di 4,58 milioni di sedi invendute che corrisponde ad un attesa di vendita di circa 10 mesi in aumento dai 9,5 di luglio.

" I tassi di interesse stanno declinando e la disponibilità di credito aumentando, gli interventi governativi della FHA e la disponibilità ad aumentare i limiti del finanziamento delle agenzie statali potrebbero fornire un sollievo supplementare e sembrerebbe che il peggio per il mercato del credito sia passato."

Beata innocenza, figlia di un persistente conflitto di interesse! Questo è un possibile "disclaimer" che si riferisce al dato in questione:

Existing-home sales, which include single-family, townhomes, condominiums and co-ops, are based on transaction closings. This differs from the U.S. Census Bureau’s series on new single-family home sales, which are based on contracts or the acceptance of a deposit. Because of these differences, it is not uncommon for each series to move in different directions in the same month. In addition, existing-home sales, which generally account for 85 percent of total home sales, are based on a much larger sample – nearly 40 percent of multiple listing service data each month – and typically are not subject to large prior-month revisions.

Ricordo quindi per l’ennesima volta che i dati sono basati sulla chiusura delle transazioni, ovvero sulla firma definitiva dell’atto di compravendita, a differenza delle nuove abitazioni che vengono rilevate con i preliminari di acquisto dietro accettazione di un acconto.

Non vi è alcun dubbio che questi contratti in fase di preliminare possono essere stati sottoscritti anche in giugno oltre che a luglio e come spesso avviene per quanto riguarda le abitazioni esistenti, ciò presuppone che l’impegno è avvenuto in un momento nel quale la stretta sul credito non era ancora in corso.

Ora anche se il livello degli inventari si stabilizzasse, i mesi di eccedenza di sedi invendute potrebbero continuare a salire, se le vendite scendono a questo ritmo. Per il momento il livello degli inventari è superiore alla crisi immobiliare del 1990 ed leggermente sotto quela degli anni ’80.

Un’autentica doccia fredda anche quella comunicata oggi dal US.CENSUS.BUREAU secondo il quale le vendite di nuove abitazioni sono crollate mese su mese del 8,3 % con una variazione anno su anno del -21.2 %. Il dato del mese di luglio è stato rivisto al ribasso di 3.000 unità. Siamo sotto del 26,4 % dal picco del settembre 2005.

Se date un’occhiata alle tabelle in questione vedrete come la percentuale di errore dei dati rimanga sempre elevata sul totale nazionale in un 9/12 % di possibilità di revisione al prossimo rilascio dei dati. Se ricordiamo che le ultime revisioni sono sempre avvenute al ribasso abbiamo un quadro più preoccupante della situazione.

In dettaglio troviamo una accelerazione della discesa nel SouthAmerica ( – 70.000 ) dove si concentra la maggior parte della popolazione e nel West. ( – 8.000 )Diversamente nel Northeast ( + 22.000 ) e nel Midwest ( + 23.000 ) abbiamo una ripresa del mercato. Ci tengo a sottolineare che il dato relativo al Northeast ha una percentuale di revisione possibile del 66,7 % e che su un dato complessivo di 795.000 abitazioni vendute ben 586.000 fanno riferimento al South e West America.

Altro dato significativo riguarda la più grande caduta dei prezzi mediani dal 1970 con una variazione negativa del 7,5 % in un anno quindi il peggior risultato da 30 anni a questa parte.

Secondo il Census il numero di vendite porta gli inventari di abitazioni invendute a 8,2 mesi da 7,6, il tempo necessario per smaltire le eccedenze.

Ci tengo a ricordare che il CENSUS BUREAU nei suoi dati relativi all’inventario non tiene in considerazione gli annullamenti, ovvero coloro che non portano a termine l’operazione di acquisto, diminuendo sensibilmente la reale consistenza delle abitazioni nuove invendute e sottovalutando il numero di mesi necessari a smaltire le abitazioni in eccesso.

Come se non bastasse l’indice dei prezzi S&P Chase Shiller è caduto di un ulteriore 4,5 % con un declino di 15 aree metropolitane su 20 una debacle_continua. Questa è la versione_integrale del report in questione.

Da BLOOMBERG inoltre avrete un video con l’opinione di Robert Shiller ideatore dell’indice in questione con la collaborazione di Standard & Poor’s BLOOMBERG.NEWS.

Ora vorrei farvi conoscere alcune stime fatte da alcune grandi case di investimento americane che secondo il nostro NOURIEL-ROUBINI avrebbero preso il suo posto in quanto a previsioni pessimistiche sull’evoluzione di questa grande deflazione-recessione immobiliare.

Secondo alcune stime recenti JP Morgan prevede un ulteriore caduta del 25 % per un totale del 56 % dal picco di settembre 2005 da raggiungersi nel 2008. Goldman Sachs, Citigroup ed altri si stanno adeguando. Ricorda che la sua previsione era considerata un limite " lunatic " mentre oggi è diventata saggezza convenzionale.

Un aumento del 100 % delle quotazioni in termini reali dal 1997 equivale al più grande aumento degli ultimi 120 anni e JP Morgan prevede che la luce in fondo al tunnel si vedrà forse solo nel 2009.

Quindi la mia previsione di una recessione lunga 4/5 anni non era molto lontana dalla realtà.

Oggi inoltre l’economia reale dovrà fare i conti non solo con la recessione più grande dal 1929 ma con un crollo virtuale ed effettivo delle valutazioni delle case, il credit crunch che limiterà la disponibilità di credito sia ipotecario che al consumo, l’occupazione in declino e l’inflazione reale determinata dall’aumento dei prodotti energetici ed alimentari.

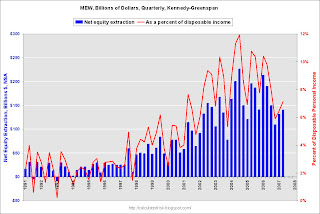

Inoltre come non dimenticare il fattore principale che ha supportato in questi anni il grande boom immobiliare e di conseguenza economico, ovvero il MEW Mortgage Equity Withdrawal dato dalla possibilità di estrarre equity, ricchezza dalla propria abitazione.

Talvolta i mercati hanno la cattiva abitudine di vedere il bicchiere o mezzo vuoto o mezzo pieno. Non possiamo continuare a dimenticare che il mercato immobiliare ha contribuito a rilanciare l’economia e la finanza in questi anni. Il fenomeno delle cartolarizzazioni, il trasferimento del rischio che ha permesso di alimentare i finanziamenti ipotecari e le risistemazioni dei mutui ha prodotto una stagione indimenticabile di profitti per la finanza mondiale nella costruzione ed intermediazione di questi prodotti derivati. Ovviamente la crescita immobiliare ha prodotto occupazione sia nel settore edilizio, nel suo indotto, nella intermediazione immobiliare per arrivare alla fonte del credito, spesso commerciale, aziende satellite delle grandi realtà finanziarie americane.

La spinta propulsiva all’indotto immobiliare riguarda settori che vanno dalla produzione di materiali edili all’arredamento, dall’impiantistica al giardinaggio ai trasporti etc.

Oggi l’occupazione americana è in crisi e le perdite del settore finanziario sono cumulabili con quelle della costruzione e del settore manifatturiero. Ricordo per dovere di cronaca che normalmente, il settore terziario dei servizi, trave portante dell’occupazione americana registra una sostanziale stabilità nelle fasi recessive.

Ieri l’ Help Wanted Index barometro della stato di salute del mercato del lavoro è sceso oltre le attese e alcuni segnali che provengono dalle vendite al dettaglio evidenziano_una_contrazione nei consumi.

Torniamo quindi al MEW evidenziando come nel 2° trimestre del 2007 secondo il dottor Kennedy che elaborò insieme ad Alan Greenspan lo studio sul MEW pubblicato nel settembre 2005 nel sito della_FEDERAL-RESERVE l’importo prelevato sia di circa 140,3 miliardi di dollari corrispondente al 7,1 % del reddito personale disponibile. Come vedete da grafico il rimbalzo degli ultimi du trimestri può essere considerato come il canto del cigno che precede un periodo nel quale l’accesso al credito e al rifinanziamento dei mutui dovrà confrontarsi con la mancanza di liquidità nel sistema e il blocco del mercato delle cartolarizzazioni.

Cliccare sul grafico per ingrandire.

THANKS TO CALCULATED RISK. BLOGSPOT.COM

QUI, inoltre troverete un interessante articolo che spiega la Sindrome del MEW

Vorrei inoltre ricordare che il fenomeno MEW è molto diffuso anche in Inghilterra dove l’evoluzione della percentuale di estrazione di ricchezza dalle abitazioni è seguita in una apposito spazio nel sito della Bank of England.

A questo indirizzo avrete una visione grafica dell’evoluzione di questi anni.

Inoltre qui troverete riportato un articolo apparso sul blog BIG_PICTURE che riporta a sua volta un articolo del WSJ in cui viene evidenziata l’evoluzione del MEW inglese.

L’evoluzione della situazione immobiliare in Inghilterra richiama per certi versi quanto accaduto in America con la variabile che i prezzi sono saliti in maniera esponenziale.

Qui sotto trovate un grafico che riporta le variazioni dei prezzi nelle realtà immobiliari mondiali pubblicata su ECONOMIST.COM

Date ora un’occhiata a questo post apparso sul NewYorkTimes una visione in diretta del mercato immobiliare

Il MEW è un fenomeno di ricchezza effettiva o virtuale che si fonda sull’incremento continuo delle quotazioni immobiliari, che in Italia è sostanzialmente limitato ad alcune nuove realtà finanziarie o commerciali, ma che si può identificare con una condizione psicologica che porta il proprietario di un’abitazione ad aumentare i consumi sulla base di una maggiore sensazione di ricchezza.

La dinamica americana del MEW pur con le dovute specificità e diversità sia stà lentamente espandendosi anche in Europa dove la crescita delle quotazioni è stata fondamentalmente più esuberante che in America.

Concludo ricordando che in un contesto di restrizione del credito e di mancanza di liquidità difficilmente l’effetto di un calo delle quotazioni immobiliari non potra fare a meno di influire sui consumi in genere e sopratutto sulle garanzie che i consumatori potranno portare per rifinanziare i propri mutui in considerazione di una sensibile pressione sui tassi a breve termine, principale riferimento per l’entità della rata da pagare.

Ieri è stata una giornata pesante per il mercato monetario con l’euribor a tre mesi salito dal 4,72 % al 4,78 % confermando le pressioni in corso e la sfiducia degli operatori. Le banche centrali continuano ad intervenire in maniera esponenziale sul mercato interbancario.

25/09/07 18:43 – CREDIT CRUNCH: ALTRI $40 MILIARDI –

Il credit crunch cominciato con la crisi dei mutui subprime in California e Florida ha raggiunto anche il Canada, dove ben $40 miliardi in commercial paper sono ora congelati. Cio’ sta creando perdite e seri problemi ad almeno 25 grosse aziende canadesi, secondo Bloomberg. Gli investitori stanno scappando dal mercato delle asset-backed commercial paper.

25/09/07 17:47 – AZIENDE USA SEMPRE PEGGIO –

Il merito di credito delle società industriali Usa versa sui minimi di tutti i tempi ed è destinato ulteriore deterioramento nell’arco dei prossimi tre anni. La valutazione è di Standard & Poor’s, che mette in evidenza in un rapporto come nel settore le imprese a rating ‘B’ – giudizio a livello medio-basso – rappresentino oggi circa il 46% delle società coperte dall’agenzia e fronte del 7% del 1980. L’incremento, spiega lo studio, va messo in relazione alle nuove società di media proporzione che debuttano sul mercato obbligazionario insieme alla crescita esponenziale nelle operazioni di acquisizione con capitale a prestito.

Da wallstreetitalia

Ringrazio Andrea … per l’ articolo !

Dico la mia sul perchè non si crolla : ripeto tutta sta nei dati sull’ occupazione . Finchè c’ è occupazione l’ america non teme una brusca frenata. Nonostante le brusche correzioni del mercato immobiliare il lavoro tiene (anche se ultimamente qualche segno di cedimento l’ ha mostrato ) a questo va sommato le speranza (e sarà così!) di ulteriori tagli dei tassi !

ripeto finchè il lavoro tiene ….

Ringrazio ancora il capitano .

Ciao a tutti

By Fabio

Ps : segnalo questo sito se si vuole un pò approfondire ai dati di oggi

http://www.bea.gov/newsreleases/glance.htm

E’ il sito praticamente ufficiale !

… finchè il lavoro tiene, e finchè il credito tiene;

ma crollando il valore degli immobili probabilmente viene meno anche il lavoro: clicca qui

Fogar

Fogar ti do pienamente ragione … ma cosa vuoi che ti dica : o il mercato del lavoro è in grado di riassorbire tutto o prima o poi tocchera anche anche all’ occupazione , ma sarà l’ ultimo stadio della “malattia” !

Ciao

By Fabio

Passavo da queste parti e ho sentito parlare di occupazione.one.one.

Vi invito a visitare il sito ufficiale del BLS ed in particolare i dati relativi ai lavoratori cosidetti scoraggiati, i part time forzati e tutti gli immigrati legali o illegali che sono i primi che perdono il proprio posto di lavoro ma che non vengono considerati nelle statistiche.

L’ultimo dato relativo al calo di 15.000 richieste di sussidio di disoccupazione è semplicemte irreale determinato da coloro che rinunciano ad iscriversi ai sussidi o che non lo hanno ancora fatto in considerazione della speranza che la concorrenza offra loro un lavoro specialmente nel settore finanziario.

I settore finanziario ” subprime” è definitivamente tramontato, abbandonato dalla grandi firme della finanza americana con il conseguente collasso dell’occupazione, seguito dalla costante emoragia del manifatturiero, del settore edilizio che deve ancora esplodere nella sua gravità e della grande distribuzione.

Il mantenimento dei profitti presuppone il sacrifico dei lavoratori!

Credetemi ormai la tendenza è avviata ed è irreversibile.

Ciao Andrea

Devi essere connesso per inviare un commento.

Su cbsmarketwarch sono usciti i dati del consumer spending e dell’inflazione “core” di agosto… che dire, gli americani spenderebbero a credito anche mentre stanno cadendo da un burrone.

Questi qui del sito, tra l’altro, non si sono nemmeno degnati di scrivere quanto vale l’indice di inflazione reale… bah