in caricamento ...

REVERSE REPO… COUNTDOWN!

In questi ultimi 2 giorni, molti sono i segnali che preannunciano uno spettacolare tramonto all’orizzonte.

Canada’s economy unexpectedly shrinks, posting its first quarterly contraction since the depths of the pandemic last year https://t.co/mMNN49rwfG

— Bloomberg Economics (@economics) August 31, 2021

La contrazione del Pil canadese non dovrebbe lasciare indifferenti, il Pil è andato inaspettatamente negativo per il secondo trimestre a seguito di enormi revisioni negative mensili.

L’istituto Statistics Canada ha dichiarato martedì che il prodotto interno lordo si è contratto a un tasso annualizzato dell’1,1% nel secondo trimestre, mancando le aspettative per un’espansione del 2,5% in un sondaggio di Bloomberg

I dati includevano sostanziali revisioni al ribasso per i due mesi durante i quali gran parte del paese era in isolamento per contenere Covid-19, ma non includeva dettagli sulla causa dei cambiamenti, che hanno portato alla riduzione della produzione nei settori dei servizi colpiti dalla crisi.

Stesso problema per l’Australia…

Australia’s economy is set to contract sharply in the current quarter as the nation’s two largest cities remain shuttered to try to contain an outbreak of the delta variant https://t.co/UnSQ5CyozM

— Bloomberg Economics (@economics) September 1, 2021

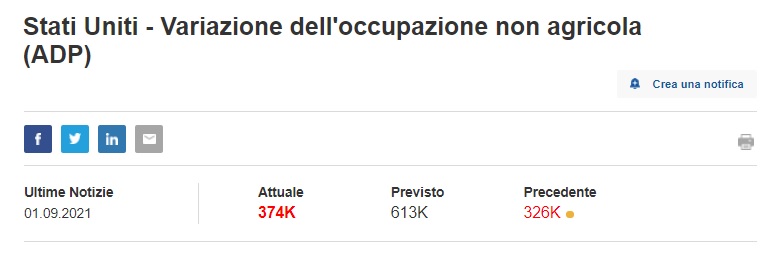

Ieri sono usciti una serie di dati in America, che perlomeno suggeriscono prudenza, in attesa della salute del mercato del lavoro attesa in uscita per domani, anche se spesso i dati della Adp sono poco attendibili.

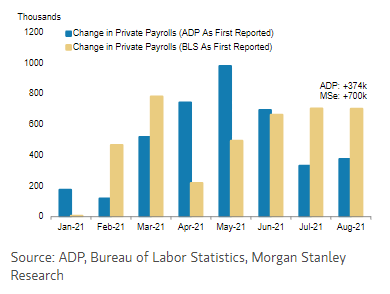

Negli ultimi 2 mesi i dati del BLS, come potete vedere nel grafico qui sopra, hanno suggerito un mercato del lavoro molto più in forma di come viene dipinto nel settore dei servizi privati, visto che la Adp non rileva l’occupazione statale.

Anche ieri il dato era ampiamente sotto le previsioni dei soliti economisti di maniera.

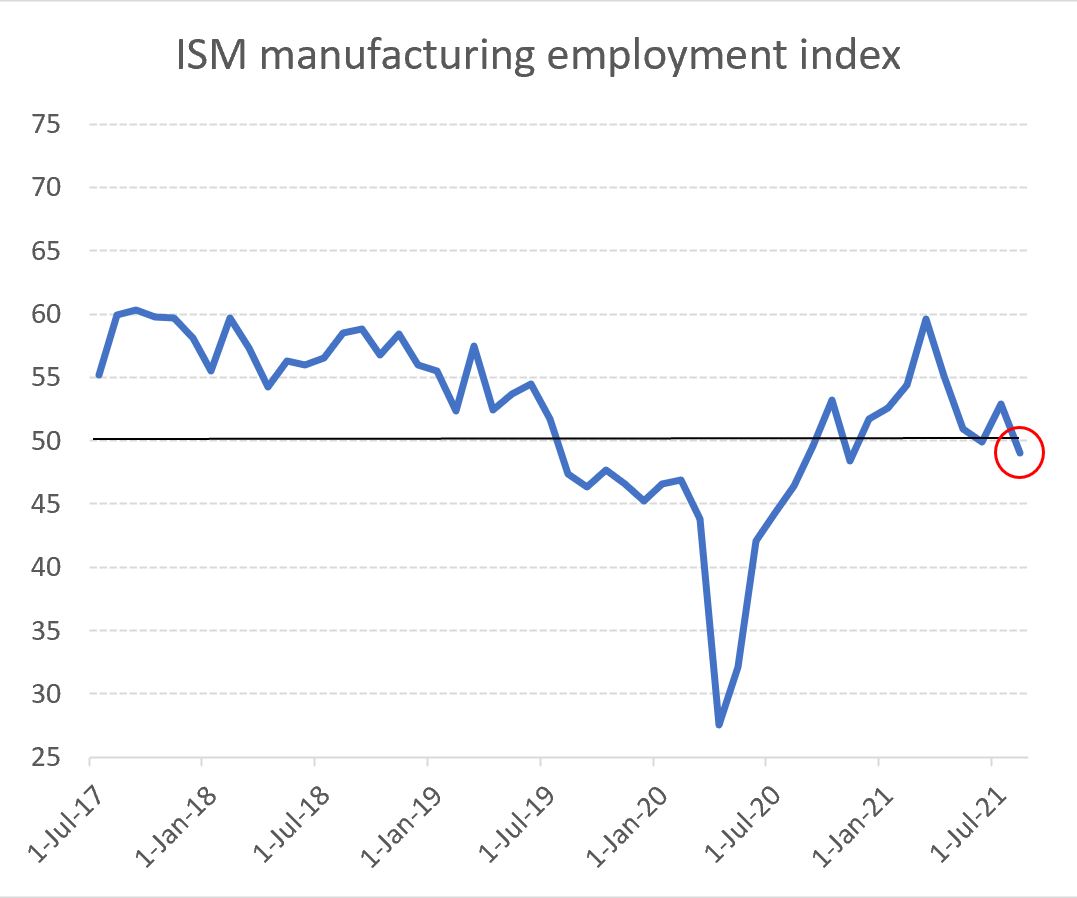

Ciò che conta è che anche il riferimento all’occupazione dell’indice manifatturiero ISM suggerisce cautela, visto che è tornato nuovamente a segnalare contrazione e questo spesso e volentieri non sbaglia quasi mai e indirizza il dato di domani.

Ma occupiamoci ora di Europa, visto che gli ultimi dati sull’inflazione che corrispondono al picco, hanno messo in agitazione i soliti nipotini della Repubblica di Weimar…

SCOOP: ECB should discuss cutting crisis aid next week, Holzmann tells @martoneder @jrandow and me https://t.co/6t91th3wsJ

— Carolynn Look (@carolynnlook) August 31, 2021

Esplodono al rialzo i rendimenti dei titoli di Stato europei, soprattutto quelli dei nostri BTP come se domani arrivasse la fine del mondo. In realtà non è successo nulla di particolare, i movimenti sono stati insignificanti, chi è intelligente sa che la ECB è in trappola come la Fed, non hanno scampo non potranno mai alzare i tassi o ridurre oltri certi limiti gli acquisti.

Increase in Italian public debt Jan-2015 to Apr-2021: 415 Bn Eur.

ECB’s purchases of Italian public debt (PEPP + PSPP), same period: 595 Bn EurNet: -180 Bn.

The ECB absorbed 143% of the net issuance since 2015. The BTP market left for investors is shrinking. pic.twitter.com/pOZwTCRsEf

— Stephane Deo (@StephaneDeo) June 15, 2021

Giusto per non smentirsi continua la strepitosa seria al rialzo dei REVERSE REPO, un record dietro l’altro senza fine…

Usage of the Fed's reverse repo facility shows no sign of slowing https://t.co/0uL5d9gEC0

— Bloomberg Economics (@economics) August 31, 2021

Negli ultimi giorni sempre più evidenti le crepe nel mercato monetario con il tasso effettivo sceso allo 0,08%, con una sensibile riduzione delle emissioni da parte del Tesoro USA che creano problemi di collaterale disponibile sul mercato, come vi abbiamo raccontato nei dettagli nell’ultimo manoscritto.

The Fed’s floor for overnight funding markets is proving to be no match for the deluge of cash https://t.co/4orz9wfyAq via @markets

— Andrea Mazzalai (@icebergfinanza) September 2, 2021

Il limite minimo della Federal Reserve per i mercati dei finanziamenti overnight si sta dimostrando incapace di reggere il diluvio di liquidità.

I titoli del mercato monetario che vanno dai buoni del Tesoro agli accordi di riacquisto continuano a essere scambiati al di sotto dello 0,05%, il tasso di offerta sulla struttura di pronti contro termine inversa overnight, che dovrebbe fungere da pavimento per il front-end. La Fed nella riunione di giugno aveva alzato il tasso di cinque punti base per aiutare a sostenere il buon funzionamento dei mercati dei finanziamenti a breve termine.

Una pressione al ribasso, davvero pericolosa per l’intero mercato dei fondi monetari, come abbiamo visto all’inizio di agosto.Un certo numero di aziende, tra cui Vanguard Group, ha chiuso i principali fondi del mercato monetario lo scorso anno dopo aver lottato per coprire i costi operativi in un ambiente a basso tasso di interesse.

Come abbiamo suggerito nei prossimi mesi nuovi record nei reverse repo, porteranno a cali nei rendimenti a lungo termine.

Il dollaro inoltre, come vedremo nel prossimo Machiavelli, è vicino alla svolta definitiva.

I manoscritti da inizio anno sono più che sufficienti per comprendere come coglierla, l’ultima grande occasione, la più colossale della storia, perché oggi sono tutti sul lato sbagliato di una barca che sta di nuovo per affondare.

Ricordo a tutti coloro che avessero bisogno, che ICEBERGFINANZA è anche consulenza a 360 gradi, in mezzo a questa tempesta perfetta.

Cliccando sul link qui sotto e mandando una mail a icebergfinanza@gmail.com è possibile avere una consulenza strategica sui possibili sviluppi macroeconomici e finanziari dei prossimi mesi, oltre a ricevere i nostri manoscritti. Buona giornata Andrea

Chiunque volesse sostenere il nostro viaggio riceverà in OMAGGIO le analisi di Machiavelli. Per contribuire al nostro viaggio basta cliccare SUL BANNER a fianco dei post sul lato destro della pagina o andare alla sezione DONAZIONI…

SEMPLICEMENTE GRAZIE!

“la ECB è in trappola come la Fed: non hanno scampo, non potranno mai alzare i tassi o ridurre oltre certi limiti gli acquisti.”

Considerato il “cul de sac” nel quale si sono ficcati (prima la FED, poi la BCE che non poteva fare a meno di seguire l’esempio aperto dagli americani a partire dal 2008),

sarà ben difficile assistere ad una forma di “tapering” da parte di una delle due, perchè non se lo possono più permettere (e il perchè l’ho scritto qui molte volte) almeno sul medio termine. Potevano permettersi di farlo [forse] nel 2013/14 dopo che la Fed aveva messo termine ai suoi primi tre QE, ma insistendo su quella via si sono condannati a non doverla più abbandonare.

Per come la vedo io (analizzando i vari dati a disposizione) il mondo occidentale è condannato ad una deflazione di lungo periodo (altri 10anni almeno) a meno che nel frattempo non avvenga nel mondo “qualcosa” di ECCLATANTE (e non è affatto detto che questo “qualcosa” possa essere di carattere positivo…)

C’è un particolare al quale l’opinione pubblica occidentale non è molto attenta, visto che è regolarmente addormentata e fuorviata dai propri media editoriali (sic) :

gli ultimi dati per quanto riguarda le RISERVE AUREE FISICHE citano Russia e Cina che hanno abbondantemente superato le 4000 TONN di possesso cadaune, ponendosi entrambe al secondo posto assoluto a livello mondiale (dietro solo agli USA che ancora detengono il primato mondiale con 8000 TONN di ORO fisico posseduto); come noto, Russia e Cina hanno iniziato a rastrellare furiosamente ORO FISICO a partire dal 2015 e non si sono mai fermati da allora e neppure hanno intenzione di fermarsi nel futuro, a quanto pare… 10anni fà questi due Paesi non possedevano la quantità di ORO che hanno immagazzinato al 2021, tanto che erano molto indietro nella classifica relativa, rispetto a molti paesi occidentali come FR ITA DE e UK… questa loro scelta di puntare decisamente sul GOLD vorrà pure significare qualcosa…

quindi abbiamo due posizioni nettamente differenti:

gli “occidentali” (capitanati da Fed e Bce) che insistono nell’immettere “liquidità” sotto forma di “carta” alla quale viene dato “valore”;

gli “orientali” che stanno insistendo decisamente sull’ ORO fisico, elemento al quale l’uomo ha sempre dato [grande] valore fin dall’antichità…

ORO vs carta…

Elemento Fisico prezioso vs “fiducia sulla parola”…

perchè questa, alla fine, è la “valuta fiat”, il cui valore si basa esclusivamente sulla “fiducia”… tutto il mondo, non solo occidentale, per le proprie transazioni commerciali esige “dollari” USA… c’è quindi da sperare che lo Stato USA non perda la propria “credibilità” agli occhi del mondo intero, perchè sarebbe l’inizio della fine di un ciclo storico…)

Devi essere connesso per inviare un commento.

E’ evidente il danno economico che le varie restrizioni (più o meno esplicite) stanno facendo.

Mi chiedo dove vogliano arrivare.