in caricamento ...

CROLLA IL DOW JONES…PANICO ALLA CASA BIANCA!

1

Trump disperato per un colpetto da 800 punti sul DOW JONES che chiama queste tre volpi? Che accadrà quando gli indici americani si disintegreranno sotto i colpi della recessione globale, suicidi di massa? Ussignur! https://t.co/8jNPEYDsw9

— Andrea Mazzalai (@icebergfinanza) August 16, 2019

Ma come neanche una telefonatina mentre collassava General Electric sulle accuse di frode, giunte da colui che scoprì il genio di Bernie Madoff?

«General Electric ha nascosto 40 miliardi di perdite». Panic selling in Borsa https://t.co/P5rBa0ici1

— Andrea Mazzalai (@icebergfinanza) August 16, 2019

Una vera e propria reazione di panico, con un’ondata generalizzata di vendite si è scatenata giovedì tra i trader a Wall Street sul titolo General Electric, con voci addirittura di rischio bancarotta per una delle principali blue chip della borsa americana, conglomerata simbolo dell’industria made in Usa da anni in difficoltà. Il “panic selling” che ha fatto crollare fino al 15% le azioni Ge, per poi chiudere la giornata di scambi con un calo superiore all’11%, peggiore seduta dal 2008 – venerdì il titolo ha fatto segnare un rimbalzo del 6% nelle prime ore di contrattazione – è stato generato da un report di 175 pagine diffuso da Harry Markopolos, l’investigatore finanziario privato già noto alle cronache per essere stato il primo whistleblower ad aver lanciato l’allarme sullo schema Ponzi da 65 miliardi di dollari messo in piedi da Bernard Madoff.

Io Ragazzi vi ammiro, non so davvero come fate a restare investiti in mezzo a tutto quel rischio che si nasconde ovunque, Vi ammiro davvero senza ironia.

Allo stesso tempo se penso a qualche genio che lavora nel settore finanziario che ha suggerito per mesi ai sui dipendenti e clienti di stare lontani dai titoli di Stato italiani e americani, mi viene da ridere a crepapelle. Ma lasciamo perdere che è meglio, a certi livelli l’ignoranza è di casa!

Tornando alla Casa Bianca, davvero Trump è nel panico, prima rinvia i dazi su alcuni prodotti per non offendere Babbo Natale…

Usa, slittano a dicembre i dazi su alcuni prodotti cinesi. Trump salva lo shopping di Natale, nuova tregua con Pechino #ANSA https://t.co/uvH80qQn9s

— Ansa Economia (@ansa_economia) August 13, 2019

… e ora proroga di 90 giorni la possibilità per Huawei di acquistare beni e servizi da aziende americane.

Ban Huawei, #Trump concede una proroga di 90 giorni https://t.co/W3rXd1c5K3 pic.twitter.com/CnkGSQ0iu9

— ilGiornale (@ilgiornale) August 17, 2019

Roba da matti, qui in pieno panico mi sembrano gli americani, non certo i cinesi!

Ma scusate, se Huawei è così pericolosa per la sicurezza degli Stati Uniti, per quale motivo questa proroga? Forse Wall Street ha bisogno di qualche rassicurazione, prima di crollare?

Tu pensa che Anghela, addirittura sta pensando di aprire i cordoni della borsa, in deficit, su in deficit per tenere in piedi l’economia della Germania che sta andando in rovina…

Germany’s government is ready to run a budget deficit if Europe’s largest economy collapses, Der Spiegel reported https://t.co/lX275uEDRG

— Bloomberg (@business) August 16, 2019

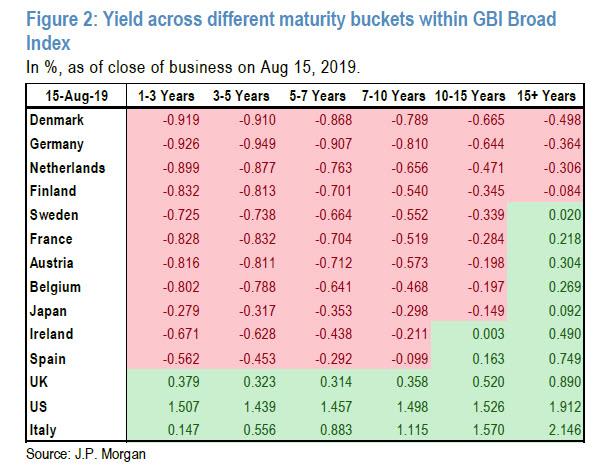

A proposito di rendimenti negativi, visto che in molti in questi anni li ritenevano impossibili, visto che consulenti e semianalisti hanno prospettato la fine del mondo se il reddito fisso sarebbe diventato negativo…

‘Zero has no meaning’ for U.S. debt, Greenspan says https://t.co/S03Oj9lTWT

— Bloomberg Markets (@markets) August 14, 2019

L’ex presidente della Federal Reserve Alan Greenspan afferma che non sarebbe sorpreso se i rendimenti dei titoli statunitensi diventassero negativi. E se lo fanno, non è un grosso problema.

“C’è un arbitraggio internazionale in atto nel mercato obbligazionario che sta aiutando a ridurre i rendimenti del Tesoro a lungo termine”, ha detto Greenspan, che ha guidato la banca centrale dal 1987 al 2006, in un’intervista telefonica. “Non vi è alcuna barriera per i rendimenti del Tesoro USA che vanno sotto lo zero. Zero non ha alcun significato, oltre ad essere un certo livello. “

Lo sapete chi è questo signore?

Ebbene questo è quel signore che ha portato l’America dentro la più colossale bolla finanziaria della storia, quella subprime!

Questo Signore che ha la faccia come una porta girevole, non più tardi di due anni fa e a marzo del 2018 sosteneva che il mercato obbligazionario era in bolla ora non più…

Alan Greenspan: We are in a bond market bubble https://t.co/7sUStZyCij

— Andrea Mazzalai (@icebergfinanza) August 16, 2019

Greenspan: Bond bubble about to break because of 'abnormally low' interest rates https://t.co/Wo44c3fjEU

— Andrea Mazzalai (@icebergfinanza) August 16, 2019

2017 e 2018 … la bolla obbligazionaria sta per esplodere a causa dei tassi abnormalmente bassi, siamo nel 2019 è tutto vola senza esplodere!

Anzi ormai i tassi negativi sono una consuetudine!

Mi viene da ridere quando sento qualcuno che parlando di un titolo a lungo termine, quota 100 è un rischio non indifferente, anche 110 o 120, infatti il cento anni austriaco è arrivato a quota 200…

Coraggio Signori, non subito, ma c’è ancora tempo per l’ultimo giro di ruota!

L’ignoranza di queste persone è spettacolare, non sanno nulla della storia, sono semplicemente pagati per non dire nulla, eppure milioni di persone pendono dal loro respiro, per poi essere spazzati via dalla storia, risparmi compresi.

Se chiedi a Bill Gross, l’ex re dei bond, il mercato obbligazionario è morto da tempo, l’orso sta per ruggire da ormai cinque anni…

If you ask Bill Gross, the bond bear market is about to roar with 10-year yields jumping @BChappatta https://t.co/PxXWR6Km5E pic.twitter.com/QQH3lmxzn1

— Bloomberg Markets (@markets) March 9, 2017

Se invece chiedi a Dimon, il ceo di JPMorgan, una banca qualunque viste le dichiarazioni del suo più importante esponente, i tassi del decennale andranno al 4 % e oltre …

JPMorgan CEO Jamie Dimon said 10-year U.S. Treasury yields at 4% would be "not a bad number'' — they're at 2.45% now https://t.co/pegp6tNC1B

— Bloomberg (@business) May 8, 2019

… per concludere nel cimitero degli ignoranti, coloro che non studiano la storia, la deflazione da debiti, ci mettiamo pure il nuovo re presunto dei bond Gundlach arriveremo al 6 % entro il 2020, intanto ora siamo a 1,60 %…

DoubleLine's Gundlach still sees 10- year Treasury yields heading to 6% by 2020 or 2021. https://t.co/0g0HzE1uEL

— Lisa Abramowicz (@lisaabramowicz1) June 13, 2018

Nel frattempo anche i migliori piangono e con loro chi non ha ancora compreso il rischio dei mercati emergenti in genere…

Scommesse spericolate: Templeton e Pimco affondano insieme all'Argentina. E qualcuno punta forte su un rialzo record dell'S https://t.co/yP6UbfjA6f di @bi_italia

— Andrea Mazzalai (@icebergfinanza) August 18, 2019

Leggo infine sul Financial Times che alcuni investitori e hedge fund hanno fatto meraviglie con il reddito fisso…

How hedge funds are thriving in a world of negative-yielding debt https://t.co/QcSOaowjly

— Financial Times (@FT) August 15, 2019

To be sure, some human traders have managed to figure out that it’s all about the momentum.

Nevertheless, some high-profile human traders have done well from the fixed-income frenzy this year. Brevan Howard, headed by billionaire Alan Howard, has gained around 8.5 per cent in its main fund, while Caxton Associates is up 16.3 per cent and Greg Coffey’s Kirkoswald Capital Partners is up around 18 per cent, all helped by bets on falling yields.

“Looking at negative yields can be a bit misleading,” said Emiel van den Heiligenberg, head of asset allocation at Legal & General Investment Management. “There are ways of making money from it.”

Tutta quella fatica per così poco, bastava comprare un Tbond un anno fa circa e oggi avresti una performance superiore al 35 % è proprio vero che le cose semplici sono le più vere!