in caricamento ...

POWELL SUPER HAWKISH!

Chi ci segue da tempo sa che il nostro maestro oggi sarebbe contento, la determinazione di Powell nel cacciare i fantasmi irreali dell’inflazione è giusto quello che ci vuole per distruggere l’economia e riprendere il trend secolare della deflazione da debiti.

Ieri Powell ha lasciato il dolcetto per poi fare lo scherzetto al mercato…

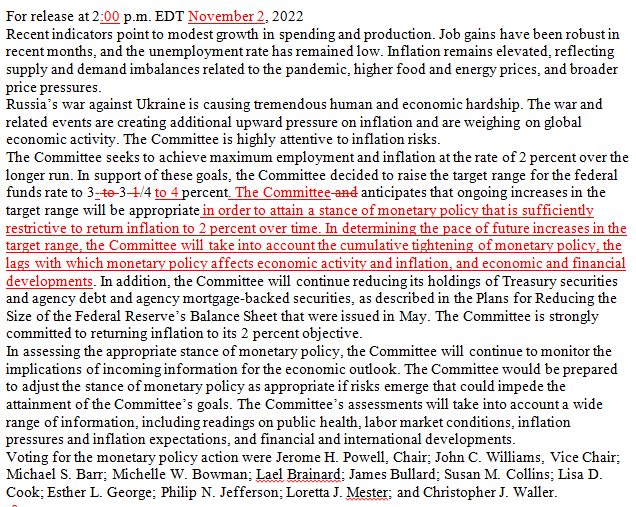

Ha fatto credere nel comunicato che questo era l’ultimo rialzo di una certa importanza, che i prossimi sarebbero stati di intensità minore, se il mercato del lavoro fosse crollato dopo le elezioni di medio termine, avrebbe smesso di dare la caccia alle streghe.

Perchè dovrebbe crollare il mercato del lavoro se è in splendida forma?

Ma perchè sono tutti dati “aggiustati” per fare un piacere al vecchio Joe, che comunque perderà le elezioni di medio termine.

Ieri ci ha provato l’ADP a tenere alto il morale dei mercati, inventandosi un meraviglioso quadro d’insieme dell’economia americana…

October payrolls from @ADP stronger at +239k vs. +185k est. & +192k in prior month (rev down from +208k) … strongest gain since July, driven by leisure/hospitality (+210k); manufacturing sector lost 20k jobs pic.twitter.com/TpVpSfAtpH

— Liz Ann Sonders (@LizAnnSonders) November 2, 2022

Ma come, non vorrai mica che un presidente chieda di mettere mano ai dati per “aggiustarli”

Figurarsi, chi penserebbe mai una cosa simile…

New York, 19 nov. (TMNews) – Nuove accuse sulla manipolazione dei dati di disoccupazione negli Stati Uniti prima delle presidenziali. Il tasso di disoccupazione negli Usa, nel settembre 2012, fece registrare una diminuzione dello 0,3%, attestandosi sul 7,8 per cento. Fu un dato positivo per l’economia americana, diffuso poco prima delle presidenziali, che aiutò Barack Obama a confermarsi alla Casa Bianca. (…) Secondo il Post, le persone incaricate di condurre i sondaggi – su cui si basano i dati sulla disoccupazione – subirono pressioni per falsificare i dati, completando le schede sullo status lavorativo dei cittadini, in caso di risposte incomplete o assenti. In realtà, il problema dei dati inventati risale al 2010, quando un impiegato del Census Bureau – incaricato dal dipartimento del Lavoro a condurre i sondaggi – fu scoperto mentre ‘fabbricava’ le risposte. “Ma non è l’unico” ad averlo fatto, ha assicurato la fonte del quotidiano, secondo cui diventò un’abitudine per molti impiegati, soprattutto nella campagna elettorale dello scorso anno, e che prosegue anche oggi.

Poi nel dopo partita, ieri Powell smentendo completamente le illusioni create nel primo comunicato ha dato ben tre mazzate sulla testa dei mercati!

E’ molto prematuro pensare o parlare di sospendere l’aumento dei tassi. Voglio che le persone capiscano che siamo determinati a proseguire con gli aumenti, con tanti saluti all’atterraggio morbido.

In sintesi Powell ha detto che continueranno ad alzare i tassi sino a quando non raggiungeranno il 4,50% tenendo aperta la porta sino al 5 %.

Ha anche affermato che si sarebbe aspettato un maggior calo dell’inflazione ora che i problemi legati alla pandemia sono stati risolti, ma probabilmente legge solo quello che vuole, i prezzi alla produzione stanno crollando!

La barzelletta di ieri è che Powell vuol far credere ai mercati che se l’inflazione non scende, lui farà salire i tassi sopra il livello dell’inflazione stessa e li restano per molto tempo.

Figurarsi, hanno fatto uscire un comunicato che dice tutto il contrario, loro lo sanno che stanno facendo crollare l’economia, tempo qualche mese e caleranno le braghe.

Ma la ciliegina sulla torta è arrivata verso la fine, facendo crollare i mercati…

… e volare il dollaro!

… che oggi è ancora più in alto con tanti saluti a chi in questi giorni ci ha scritto che il trend era finito che molti analisti lo rivedono sopra 1,10 entro fine anno e altre barzellette simili.

Questa la ciliegina sulla torta…

”La gestione del rischio è fondamentale: se dovessimo stringere eccessivamente, potremmo utilizzare i nostri strumenti per sostenere l’economia in un secondo momento; ma se non riuscissimo a stringere abbastanza, l’inflazione si rafforzerebbe e questo sarebbe un problema molto più grande”.

Sono terrorizzati, non sanno più che pesci pigliare, ma entro il prossimo anno, faranno la più spettacolare dello inversioni a U nella storia della politica monetaria.

Ieri abbiamo scritto che la festa è finita sui mercati, probabilmente questa è stata l’ultima occasione per sistemare il proprio portafoglio, forse arriva Babbo Natale, ma il prossimo anno i minimi di questo anno verranno polverizzati e il calo del 2022 sarà una passeggiata rispetto a quello che accadrà nel 2023.

Per restare indipendenti e alimentare la nostra passione, abbiamo bisogno anche del Tuo prezioso sostegno!

E’ uscito il nuovo Machiavelli, intitolato “LA CALMA PRIMA DELLA TEMPESTA’” per tutti coloro che hanno contribuito o vorranno contribuire al nostro viaggio.

I manoscritti da inizio anno sono stati una bussola perfetta dopo un periodo di crisi, ma come sempre la verità è figlia del tempo.

Ribadisco per l’ennesima volta che se ci sono problemi di ricezione, firewall, spam, comunicazione tra i diversi provider dovuti a invii multipli, basta inviare una mail e il nostro STAFF che provvederà a risolvere il problema.

Grazie a chi vorrà contribuire liberamente al nostro viaggio!

SOSTIENI LIBERAMENTE IL NOSTRO VIAGGIO!

https://icebergfinanza.finanza.com/il-perche-di-un-contributo/

A questo indirizzo il nostro PUNTOSELLA aggiornerà nei commenti la sua personale rubrica mensile…

Ricordo a tutti coloro che avessero bisogno, che ICEBERGFINANZA è anche consulenza a 360 gradi, in mezzo a questa tempesta perfetta.

Cliccando sul link qui sotto e mandando una mail a icebergfinanza@gmail.com è possibile avere una consulenza strategica sui possibili sviluppi macroeconomici e finanziari dei prossimi mesi, oltre a ricevere i nostri manoscritti. Buona giornata Andrea

Chiunque volesse sostenere il nostro viaggio riceverà in OMAGGIO le analisi di Machiavelli. Per contribuire al nostro viaggio basta cliccare SUL BANNER a fianco dei post sul lato destro della pagina o andare alla sezione DONAZIONI…

SEMPLICEMENTE GRAZIE!

Il problema di andare contro al mercato è proprio questo: il tempismo è essenziale.

Anche Michael Burry rischiò di finire a gambe all’aria prima di realizzare un profitto record, e lui aveva informazioni e strumenti che pochi potevano avere all’epoca.

Secondo me ci vorranno ancora dei mesi prima che emerga palesemente il terrificante stato dell’economia mondiale, altri mesi di sofferenza per chi è andato contro al mercato in anticipo.

Fosse così facile fare i soldi con le crisi economiche sarebbero tutti ricchi.

Gli studiosi [quelli seri] dell’economia sanno benissimo che a scatenare OGNI pesante recessione avvenuta nel passato dell’economia reale [sempre anticipata da un PROFONDO RIBASSO dei mercati finanziari] è sempre stato un settore in particolare,

quello IMMOBILIARE…

chiaro il ‘perchè’ : il settore immobiliare si porta dietro un indotto GIGANTESCO, si pensi solo alla necessità di ARREDARE un appartamento o una casa appena acquistati, senza andare indietro a monte su cosa significa il costruire un EDIFICIO nuovo, circa tutte le MATERIE PRIME e i componenti che occorrono a farlo…

per non andare tanto lontani indietro nel tempo, basta solo osservare cosa accadde nel 2007…

Per avere un minimo di preveggenza (senza per questo ritenersi ‘profeti’) sull’andamento della finanza internazionale e dell’economia, basta quindi rivolgere un occhio attento all’andamento del mercato immobiliare dei PAESI che ‘contano’ (Cina inclusa pur non facendo parte del settore ‘occidentale’)

ebbene la verità che ci narrano i fatti attuali, ci racconta che IL SETTORE IMMOBILIARE si ritrova in fase di PESANTE RIBASSO in tutti i Paesi ‘che contano'(Cina inclusa, che non ha ancora metabolizzato il problema del proprio settore locale innescatosi già da diversi anni, ma a differenza di quanto accade nelle ‘democrazie’ dei Paesi occidentali molto brave a ‘truccare’ opportunamente i dati quando occorre, i Cinesi non te li fanno proprio nemmeno vedere…)

quindi, se tanto mi dà tanto… attenti a quello che stà per accadere nel medio breve…

è pur vero che prima del 2010, i ‘maghi’ della finanza (quelli delle Banche Centrali in particolare) non avevano ancora escogitato il trucchetto magico del QE a ripetizione, e che ora hanno questa possibilità che hanno imparato ad usare, come e quando gli conviene, ma voglio proprio vedere cosa faranno questa volta…

icebergfinanza:

Insolvenza Stato Italiano… ahahahahahahh!

Infatti francamente non ho mai condiviso queste paure.

Più salgono i rendimenti italiani, più compro.

Fra 3-4 anni tiriamo le somme.

Come sa meglio di me, il rendimento del BTP decennale sta scendendo dopo essere arrivato al 4,95% circa. Nonostante questa discesa oggi qualcosa ho comprato, vediamo se il rendimento tornerà a salire: nel qual caso come Lei anche io comprerò qualcosa in più.

Io penso che il forte rialzo dei tassi negli USA abbia sostenuto molto il dollaro e temo che quando i tassi scenderanno il dollaro ne soffrirà, quindi in Italia noi avremo dai treasuries un guadagno ridotto dal cambio.

Per questo le obbligazioni in euro come il BTP sono forse più interessanti dei treasuries (se le finanze della Repubblica Italiana tengono, come anche io credo).

Penso che questo mio dubbio sulla tenuta del dollaro quando i tassi USA scenderanno non sia condiviso da Andrea Mazzalai: e mi auguro che abbia ragione lui, visto che ho in portafoglio treasuries più che il doppio dei BTP.

Insolvenza Stato Italiano…

Anch’io non vedo particolari problemi… per il semplice fatto che l’Italia (al contrario della Grecia di 11anni fà con i suoi 350 mld € di Debt) è una sorta di corporazione “too big to fail”…

con 1/3zo delle emissioni governative ITA in circolazione ancora detenute da investitori esteri (stima di 700 mld €), con un debito italiano sulla piattaforma TS2 (Target2, piattaforma di transazione standard EU) di 600 mld di € (i tedeschi quali maggiori creditori non sono molto tranquilli al pensiero), se l’Italia viene lasciata fallire, trascina con se tutta l’UE e tutta l’area valutaria €uro,

alla Christine non basterebbe rimettere in moto la stamperia di Francoforte 24h su 24 per parare il colpo, dovrebbe telefonare in gran fretta oltre oceano alla sua amica Janet(Yellen) supplicandola di togliere dalla stamperia della Fed i cliché del $ e sostituirli con quelli dell’€uro e stampare anche lì a manetta, e forse non basterebbe nemmeno quello…

🙂 😀

Scusate ma io rimango allibito nel leggere le valutazioni di icebergfinanza e i commenti. Quale sarebbe la soluzione (in italia) ad una inflazione al 10% ? Quella di continuare a stampare? Ma non vi rendete conto che stanno scaricando tutti i costi sui risparmiatori e adesso anche sui nuovi debitori? Stanno accadendo cose che succedevano quando era il Re a battere moneta: superinflazione, rendimento nullo per i risparmiatori (svalutazione dei capitali a botte del 10% all’anno) e aumento dei tassi di prestiti e mutui per chi è così stupido da indebitarsi pensando che il costo del denaro basso possa consetirgli di fare mutui e andare a rubare in casa del risparmiatore che gli presta i soldi per fare il mutuo. Non vi rendete conto che le banche centrali si sono sostituite ai risparmiatori e continuano a inondare di liquidità, facendo finta di alzare i tassi? L’investitore è l’ultimo che deve azzardarsi a parlare di perdite, perchè investire in questo contesto è PURA SPECULAZIONE. Deve essere tutelato il risparmio privato, per prima cosa. I tassi devono continuare a crescere finchè i consumatori non si renderanno conto che è il caso di ridimensionare la propria folle vita fatta di spendita di moneta creata dal nulla, per sostenere l’utopia della crescita infinita e gli investimenti speculativi di chi commenta qui dentro preoccupato.

veleno50:

Tutti gli investitori in obbligazioni ci stanno rimettendo,compreso il sottoscritto. Flessioni a due cifre.L’ultimo investimento mi ha sorpreso il btp italia 1,60 2030. Recupero dell’inflazione reale più il tasso fisso. È imminente l’annuncio della percentuale dei primi sei mesi circa l’8% annuale lordo compreso il tasso fisso. Unico problema reale l’insolvenza dello stato italiano.

Scusa, su quali obbligazioni stai scommettendo che ti lamenti delle perdite? Di qualche azienda che non riesce piu’ a farsi prestare i soldi a tasso negativo con inflazione al 10%? Cioè prestito con regalo di un euro (fregato a me risparmiatore) per ogni dieci? Questa azienda DEVE fallire, perchè non puo’ sostenersi con i miei risparmi. Se tu ti obblighi su aziende che riescono a sopravvivere rubando a me, la colpa è tua.

Io non sono d’accordo. Se esiste un rating vuol dire ha un senso darlo, altrimenti, se nessuno può essere insolvente perché deve essere così, non capisco il motivo per cui il Bund renda molto meno del BTP. Io sono convinto, purtroppo, che l’Italia, anche per le dinamiche demografiche, oltre che per la sua scarsissima efficienza fiscale (eufemismo), sia naturalmente destinata a subire prima o poi un evento creditizio, la cui entità mi è ignota. Naturalmente, spero di sbagliare….

Infatti il Giappone, con il rapporto debito/pil al 250 % non insegna nulla! Inutile scrivere come faccio da anni, ognuno legge quello che vuole, la memoria non esiste.

Premesso che non escludo niente su questa terra, anche un ipotetico default giapponese, l’Italia riscuote meno fiducia dai mercati perché non sappiamo gestire le casse condivise, dal condominio allo Stato. Sperperi a non finire e inefficienze aberranti, al netto delle endemiche ruberie.

D’altronde, se la speculazione ogni tanto attacca noi e non il Giappone o l’antipatica Olanda non sarà solo per sfortuna.

In conclusione, penso solo che se non esistesse il rischio, tutti i titoli di stato sarebbero allo stesso livello di rendimento e investire nelle emissioni del Sudan o della Germania sarebbe la stessa cosa.

Questo sito è la mia Casa, ed essere in disaccordo su un punto riguardante un possibile accadimento futuro conserva intatta la mia grandissima stima per l’Autore, anzi il confronto costruttivo rafforza il mio attaccamento a questo angolo di libera e lucida analisi

Non mi lamento tranquillo, leggi meglio quello che ho scritto. Rileggi, non fare il professorino ad insegnare a messi come giocare a calcio. ?

@

giogio

“finchè i consumatori non si renderanno conto che è il caso di ridimensionare la propria folle vita fatta di spendita di moneta creata dal nulla…”

premesso che sono piuttosto d’accordo su quanto Lei afferma nel suo intervento,

il punto [e il problema] stà proprio [secondo me] nel trafiletto estrapolato che ho riportato sopra…

Il fatto è che la nostra società economica è basata SUL DEBITO.

Non tanto quella Italiana di 50anni fà, che privilegiava e TUTELAVA IL RISPARMIO, quanto invece la società di modello ANGLOSASSONE (alla quale anche quella Italiana si è vista costretta ad adeguarsi, a partire almeno da 40anni a questa parte) che anzichè TUTELARE e promuovere il risparmio privato, incoraggia fortemente IL DEBITO da parte dei consumatori.

Se non fosse così, che margine di guadagno e di utile potrebbero mai avere LE BANCHE?…

E se non fosse stato così, come avrebbe potuto prodursi il CRACK più eclatante degli ultimi decenni, quello del 2007?

Nel quale la ‘finanza creativa’ delle BANCHE ha ‘giocato’ proprio sull’indebitamento dei consumatori nord americani?…

Ed infatti, se andiamo a leggere le cifre ufficiali di indebitamento PRIVATO dei vari singoli Paesi, si hanno non poche sorprese :

come anno di riferimento 2020,

l’Italia vanta il 41% di DEBITO PRIVATO in rapporto al proprio PIL.

Attenzione ora :

USA al 75% di INDEBITAMENTO PRIVATO in rapporto al proprio PIL.

UK al 87%

negli altri Paesi EU non va molto meglio :

Olanda al 102%

Danimarca al 95%

Finlandia 67%

Belgio 61%

Francia 60%

Spagna 60%

Germania 55%

in altri due Paesi ‘extra UE’ ma assai rinomati quali Svizzera e Giappone, il debito privato rasenta in entrambi i casi il 100% in rapporto al proprio PIL…

alla conclusione di queste cifre (dati ufficiali facilmente reperibili, non inventati) quello che alla fine dispiace [specie per noi italiani] è notare quanto il “RIFLETTORE” DELL’UE sia sempre puntato verso l’Italia con il suo (a dire della Com.UE) ‘elevato debito pubblico’, mentre se si andasse a considerare un dato assai più significativo ai fini delle statistiche economiche, quale IL DEBITO AGGREGATO (PUBBLICO+PRIVATO), si scoprirebbe che sono ben altri Stati a dover essere fonte di forte preoccupazione, assai più dell’Italia…

@ mitopoietico

“l’Italia riscuote meno fiducia dai mercati…”

Si tratta esclusivamente di RICATTO perpetrato dalle ‘parti che contano’ (mercati finanziari che possono speculare sul debito Italiano) facendo leva su quanto dichiarato di volta in volta dalla POLITICA REGGENTE (Com.UE), sulla cui CREDIBILITA’ i primi fanno appoggio, ai danni di un Paese come l’Italia la cui unica colpa è stata quella di voler aderire ad un unione monetaria basata sul… NULLA, se non solo sull’uso della moneta unica.

Attendo ancora che qualcuno mi spieghi il significato di ‘SPREAD’ che possiede valenza solo in ambito Europeo, mentre invece nei 50 Stati Federali USA non esiste proprio il termine ‘spread’…

Quando si entra a far parte di un sistema simile a quello dell’€uro,

e non possiedi più LA TUA BANCA CENTRALE (al contrario del Giappone che possiede LA PROPRIA BANCA CENTRALE e LA PROPRIA DIVISA),

perchè la BCE NON è LA BANCA CENTRALE DELL’ITALIA (e neppure quella di Francia Germania e degli altri 24 Stati aderenti all’unione europea),

ti ritrovi ad essere un Paese esposto ad ogni sorta di RICATTO in ambito ECONOMICO, se non sei un Paese abbastanza forte (chiedere ai Greci per questo…) tanto da riuscire ad imporsi sugli altri… finisce che devi subire l’azione dei più forti (FR e DE con i suoi ‘cani da guardia’ Olanda e Finlandia) che finiscono per dettarti l’agenda economica di anno in anno, come avvenuto negli ultimi 15anni in ossequio alle cifre di bilancio… alla faccia di potersi ancora dichiarare Stato Sovrano, come fino a prova contraria (che non esiste) l’Italia ancora E’ a tutti gli effetti.

Analisi interessante. Tuttavia, non credo che siano arrivati con i missili puntati per farci entrare a suo tempo nell’unione monetaria. E se siamo sempre stati sperperoni ora ne paghiamo le conseguenze subendo i ricatti di chi ha i conti pubblici in ordine. Poi, la mistica del nostro risparmio privato non mi convince: siamo privatamente ricchi perché abbiamo devastato le casse pubbliche depredandole o non alimentandole. Dunque, arriverà il giorno in cui metteranno le mani sui soldi fermi sul Conto, credo

Devi essere connesso per inviare un commento.

Tutti gli investitori in obbligazioni ci stanno rimettendo,compreso il sottoscritto. Flessioni a due cifre.L’ultimo investimento mi ha sorpreso il btp italia 1,60 2030. Recupero dell’inflazione reale più il tasso fisso. È imminente l’annuncio della percentuale dei primi sei mesi circa l’8% annuale lordo compreso il tasso fisso. Unico problema reale l’insolvenza dello stato italiano.