in caricamento ...

HOUSING MARKET: LA STORIA AMA FARE LA RIMA!

Come ha scritto ieri Matteo Graham di Mortgagenewsdaily.com, gli ultimi giorni di marzo avevano offerto qualche speranza che il massiccio aumento dei tassi del 2022 poteva rallentare. I primi giorni di aprile hanno infranto quelle speranze e le cose sono solo peggiorate con l’inizio della nuova settimana. Dopo aver superato il 5% entro la fine della scorsa settimana, lunedì mattina ha portato il tasso fisso medio a 30 anni al 5,25%, un livello che non si vedeva dal 2009.

Prima di iniziare vorrei condividere un disagio che penso sia di molti.

Quello che sta accadendo la fuori è surreale! La Nato che provoca la Cina, gli Stati Uniti che provocano l’India, tutti che chiedono più armi, solo armi, sempre armi.

Un cancelliere austriaco che va a Mosca per suggerire a Putin che ha perso che si deve arrendere, cosa pensava di ottenere? Fantastico poi il clamore per l’intesa con l’Algeria, storico all’alleato di Putin per quattro spifferi di gas, per non parlare poi del gas in arrivo da oriente che passa sotto il suolo turco, sino a ieri amministrato da un feroce dittatore, come suggeriva il nostro banchiere, ora diventato pure un amico affidabile, l’uomo dei colloqui di pace.

Facciamo contratti con gli Stati più corrotti e politicamente instabili, Algeria, Angola, Congo, Mozambico, Qatar, Kazakistan e pure ci gasiamo in conferenza stampa che ora siamo liberi!

Surreale!

Ma torniamo a noi!

Se la Banca centrale aveva in mente di frenare l’ennesima bolla nel mercato immobiliare ebbene secondo le nostre informazioni ci sta riuscendo nella maniera peggiore, ovvero contribuendo al crollo delle transazioni e preliminari di compravendita.

L’ultimo verbale della banca centrale americana…

”… delineava una tabella di marcia esplicita per la normalizzazione. Mentre la Fed ha lanciato il processo di normalizzazione del 2017 con un colpo di 4 miliardi di dollari al mese per gli acquisti di MBS (titoli garantiti da ipoteca), il piano del 2022 prevede che la prima fase inizi con l’incredibile cifra di 35 miliardi di dollari al mese! La discrepanza è simile quando si tratta degli acquisti del Tesoro della Fed. Ancora una volta, sapevamo che sarebbe stato più grande e veloce, ma non così grande/veloce.

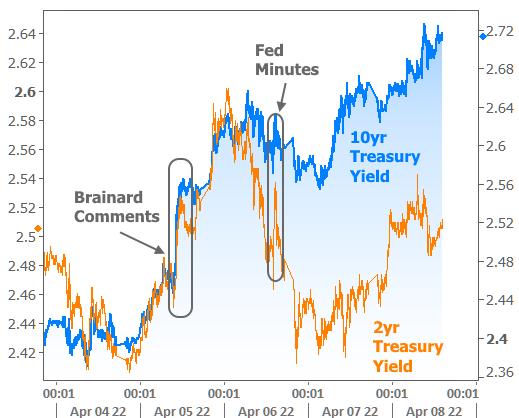

Poiché l’acquisto di obbligazioni da parte della Fed mira a tassi a lungo termine, è qui che abbiamo visto il maggior dolore dopo il rilascio del verbale. In altre parole , i rendimenti dei Treasury a 10 anni hanno continuato a salire mentre i rendimenti dei Treasury a 2 anni sono riusciti a riprendersi.

I tassi ipotecari si preoccupano dei rendimenti a 10 anni perché i rendimenti a 10 anni parlano delle tendenze dei “tassi a lungo termine” in generale.

In alternativa, dimentica tutto questo e osserva semplicemente la correlazione nel grafico seguente:

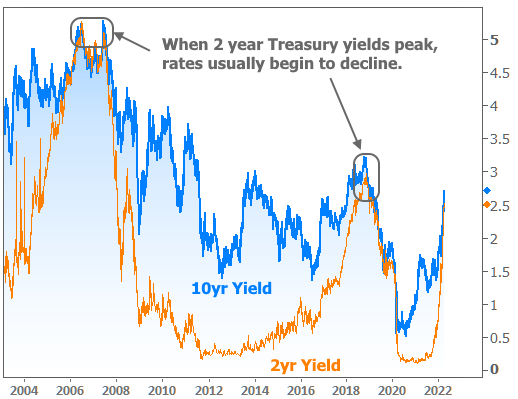

Sebbene i tassi a lungo termine siano correlati anche ai tassi a breve termine, come puoi vedere nei grafici seguenti, non è proprio la stessa cosa. I tassi a breve termine salgono e scendono più velocemente e meno spesso.

È interessante notare, tuttavia, che quando i tassi a breve termine raggiungono il picco, il sollievo in genere non è molto lontano per i tassi a lungo termine. Sfortunatamente, dobbiamo ancora confermare quel picco.

Tante cose sono così diverse in questo ciclo economico/monetario che i precedenti precedenti potrebbero non essere utili come al solito. Tutto ciò che sappiamo davvero al momento è che stiamo aspettando diversi sviluppi chiave. Il più importante tra questi sarebbe che i dati sull’inflazione mostrino segni di cambiamento. Ciò potrebbe richiedere mesi, tuttavia, e il mercato obbligazionario potrebbe aver prezzato una sovrabbondanza di cautela a quel punto.

Oggi il mercato sconta ben 10 aumenti di tasso, una follia.

Prima di ciò, stiamo aspettando di vedere cosa innescherà effettivamente la Fed nel suo prossimo incontro di maggio. Sicuramente faranno un’escursione, probabilmente dello 0,50%. È anche probabile che mettano in atto il piano di normalizzazione delineato nei verbali della scorsa settimana. Se questa è l’entità del danno, allora il mercato sarà finalmente sulla stessa linea con la Fed (salvo ulteriori accelerazioni nelle prossime settimane).

Paradossalmente, ciò significa che l’aumento dei tassi e la forte riduzione dell’acquisto di obbligazioni potrebbero effettivamente essere una buona cosa per i tassi a lungo termine.

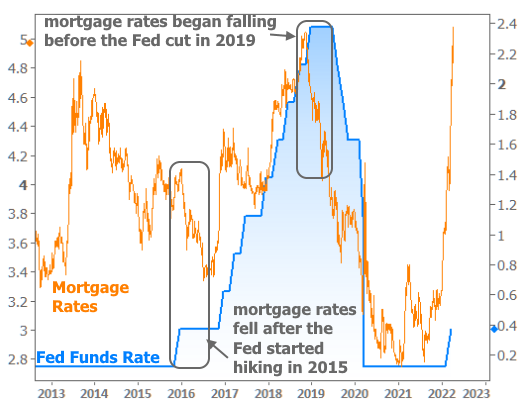

Non sarebbe la prima volta che vediamo un paradosso del genere.

I tassi a lungo termine fanno sempre del loro meglio per tenere conto delle possibilità future. Se sanno che è probabile che la Fed aumenti i tassi a breve termine o normalizzi gli acquisti di obbligazioni a un certo ritmo, sono liberi di passare alla loro prossima tendenza.

. In diverse occasioni passate, abbiamo effettivamente visto i tassi ipotecari scendere mentre la politica della Fed diventava restrittiva

Nelle prossime settimane avremo la risposta a tutte le nostre domande, quello che è certo è che più l’errore di politica monetaria sarà grande e più il collasso successivo dei tassi sarà epocale, vista l’impressionante mole di debito in circolazione.

A meno che non ci sia qualche ingenuo che pensi che si tratti solo di tassi fissi e che questi rialzi non influiranno in alcuna maniera con la crescita economica.

Il volume delle richieste di mutuo è nuovamente diminuito nella prima settimana di aprile. L’indice composito si è contratto del 6,3% dopo un calo del 6,8% la settimana prima. L’indice di acquisto è sceso del 3,4% mentre l’indice di rifinanziamento è sceso del 9,9%.

L’MBA Weekly Mortgage Application Survey è una panoramica completa del mercato dei mutui a livello nazionale e copre tutti i tipi di prestatori di mutui, comprese le banche commerciali, le istituzioni dell’usato e le società di banche ipotecarie. L’intero mercato è rappresentato dal Market Index che copre tutte le richieste di mutuo durante la settimana. Ciò include tutte le applicazioni convenzionali e governative, tutti i mutui a tasso fisso (FRM), tutti i mutui a tasso variabile (ARM), sia per l’acquisto che per il rifinanziamento.

MBA: Mortgage Applications Decrease in Latest Weekly Survey https://t.co/CvMLuzV0OG pic.twitter.com/fX7kjCgp9x

— Bill McBride (@calculatedrisk) April 6, 2022

Forse questa volta non accadrà nulla o poco, forse invece ci saranno gravi ripercussioni sempre che questa bolla immobiliare non sia stata accompagnata da nuove frodi come all’inizio secolo. La Fed, cambierà rotta in fretta e inizierà a comprare ogni asset legato all’immobiliare e titoli di Stato a lungo termine per fermare l’emorragia.

Quando aprii il blog nel 2007, tra i pochissimi in Italia ad avere previsto la crisi subprime, grazie ai miei studi storici e soprattutto alla crisi giapponese degli anni ’90, non avrei mai pensato di rivivere a breve una simile follia.

Non c’è stato un solo anno di pace dal 2008, una crisi dietro l’altra, un sistema marcio fondato sul debito e sulla speculazione, niente altro.

La chiave sta tutta nella velocità di circolazione della moneta, non circola il denaro nell’economia reale e se circola è solo debito debito debito debito debito debito …

La storia non è mai stata tenera con chi lo sottovaluta, ai posteri l’ardua sentenza!

Il resto l’abbiamo raccontato nel fine settimana in ”Guerra e Pace” non resta che attendere.

A questo indirizzo il nostro PUNTOSELLA aggiornerà nei commenti la sua personale rubrica mensile…

I manoscritti da inizio anno sono più che sufficienti per comprendere come coglierla, l’ultima grande occasione, la più colossale della storia, perché oggi sono tutti sul lato sbagliato di una barca che sta di nuovo per affondare.

Ricordo a tutti coloro che avessero bisogno, che ICEBERGFINANZA è anche consulenza a 360 gradi, in mezzo a questa tempesta perfetta.

Cliccando sul link qui sotto e mandando una mail a icebergfinanza@gmail.com è possibile avere una consulenza strategica sui possibili sviluppi macroeconomici e finanziari dei prossimi mesi, oltre a ricevere i nostri manoscritti. Buona giornata Andrea

Chiunque volesse sostenere il nostro viaggio riceverà in OMAGGIO le analisi di Machiavelli. Per contribuire al nostro viaggio basta cliccare SUL BANNER a fianco dei post sul lato destro della pagina o andare alla sezione DONAZIONI…

SEMPLICEMENTE GRAZIE!

Sono subito andati a chiedere gas a chi ci ha esteso la ZEE in Sardegna.Immagino che sia un particolare marginale.