in caricamento ...

INFLAZIONE… IL GRANDE MISTERO!

Ci sarebbe da sorridere per un mese intero a guardare la reazione ieri degli psicopatici di Wall Street, quando il chierichetto Biden ha comunicato loro che il pusher resta sempre lo stesso, Jerome Powell, confermato alla guida della Fed. La vigneta qui sopra del mitico Rich, ci ricorda che Powell è come la palstica, riciclabile, malleabile, che purtroppo non è …transitorio, come l’inflazione e ce lo dovremo sorbire per tanti anni ancora.

Gli psicopatici festeggiano la riconferma del pusher… https://t.co/aP3LxGrYSd

— Andrea Mazzalai (@icebergfinanza) November 22, 2021

E’ un falso falchetto, come il pongo, facilmente malleabile, lo sa bene Biden.

Alla fine non ha ascoltato la Warren che aveva definito Powell un uomo pericoloso, citando inoltre come esempio gli psicopatici governatori che giocavano in borsa mentre prendevano decisioni sulla pelle degli americani, sottolineando come Powell nel frattempo dormiva.

In fondo anche Trump, lo ha modellato a sua immagine e somiglianza.

“Ho fiducia che l’attenzione di Jerome Powell e Lael Brainard nel tenere l’inflazione bassa e i prezzi stabili”, oltre al loro impegno per la piena occupazione, “renderanno la nostra economia più forte che mai”, ha sottolineato Biden.

La reazione di Wall Street è stata immediatamente positiva. Nasdaq e S&P 500 hanno aggiornato i loro record.

Infatti anche il dollaro ha aggiornato il nuovo record annuale avvicinandosi a 1.12 come abbiamo più volte detto negli ultimi mesi.

Biden nelle prossime settimane potrà nominare altre 3 colombe in sostituzione di altri governatori in scadenza, il che per gli amici di Machiavelli è una benedizione.Il signor Biden annuncerà queste nomine all’inizio di dicembre, ha detto lunedì la Casa Bianca.

“Solo tre opinioni contano nella Fed, il presidente, il vicepresidente e il presidente della Fed di New York”.

2 sono uomini di Biden, 1 Powell lo diventerà per forza, poi ne aggiungerà altri 3.

Paura è!

WASHINGTON (Reuters) – Biden ha chiesto ad alcuni dei maggiori consumatori di petrolio al mondo – tra cui Cina, Giappone e India – di prendere in considerazione la possibilità di mettere sul mercato le proprie riserve di greggio pic.twitter.com/ME670ahCxu

— Andrea Mazzalai (@icebergfinanza) November 18, 2021

Nel frattempo dopo la disponibilità del Giappone a rilasciare una parte delle sue riserve di petrolio, oggi Biden dovrebbe fare la sua dichiarazione.

Alcuni giorni fa l’OPEC aveva respinto le pressioni del presidente degli Stati Uniti, Joe Biden, per estrarre molto più petrolio e abbassare i prezzi della benzina per gli automobilisti americani, decidendo di attenersi al loro piano di cauti aumenti mensili.

Un alto funzionario della Casa Bianca ha confermato lunedì sera all’ancora di CBS Evening News e caporedattore Norah O’Donnell che il presidente Biden annuncerà martedì un piano per il rilascio di petrolio dalla Strategic Petroleum Reserve, in coordinamento con altri paesi.L’amministrazione ha spinto Cina, India, Giappone e Corea del Sud a unirsi in uno sforzo coordinato per liberare le riserve di greggio.

Quindi ricordatevi gli obiettivi per i petrolio che abbiamo condiviso nel fine settimana insieme al nostro Machiavelli.

Ma veniamo ora a una perla che non fa altro che confermate che l’acqua è bagnata come solo noi di Icebergfinanza abbiamo raccontato in questi mesi, mentre la quasi totalità degli analisti, economisti, consulenti e giornalisti, il mercato intero, vi suggeriva di fuggire dal reddito fisso perchè i tassi sarebbero esplosi!

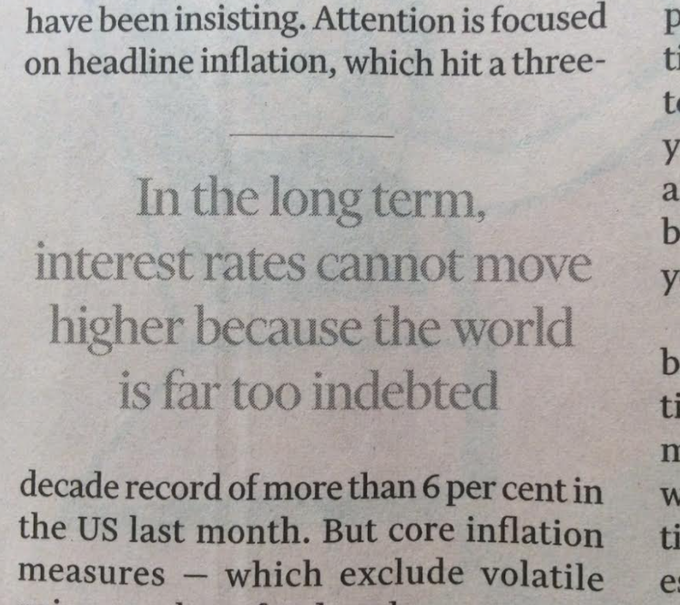

Nel lungo termine i tassi non possono salire, c’è troppo debito in circolazione, vi dice nulla questa frase, vi dice nulla la parola deflazione da debito, passi se lo suggerisce un blog di periferia, ma magari se ve lo dice il Financial Times, forse…

There is no easy escape from the global debt trap https://t.co/ndEDAmJYyb pic.twitter.com/qgqxP4cVYL

— Andrea Mazzalai (@icebergfinanza) November 22, 2021

Lo scrittore, capo stratega globale di Morgan Stanley Investment Management, è autore di “Le dieci regole delle nazioni di successo”

Uno dei grandi misteri dell’economia globale è il motivo per cui, sebbene l’inflazione stia tornando forte, i tassi di interesse a lungo termine si sono a malapena mossi negli ultimi mesi.

Finora gli analisti hanno spiegato questo strano comportamento del mercato come un sintomo della pandemia, guidato dalla paura di un’altra impennata dei casi, o da massicci acquisti di attività da parte della banca centrale o, soprattutto, dalla convinzione che l’attuale picco di inflazione sia temporaneo.

Nessuna di queste spiegazioni regge bene alla luce dei dati recenti, ma c’è una spiegazione che lo fa:

il mondo è in una trappola del debito.

Negli ultimi quattro decenni, il debito totale è più che triplicato, arrivando al 350 per cento del prodotto interno lordo globale. Man mano che le banche centrali hanno abbassato i tassi di interesse ai minimi recenti, il facile flusso di denaro in azioni, obbligazioni e altri beni ha contribuito ad aumentare la scala dei mercati globali dalle stesse dimensioni del PIL globale a quattro volte più grandi. Ora il mercato obbligazionario potrebbe percepire che l’economia globale inzuppata dal debito e gonfiata dalle attività è così sensibile agli aumenti dei tassi che qualsiasi aumento significativo non è semplicemente sostenibile.

Al picco della crisi, la Federal Reserve statunitense stava acquistando il 41% di tutte le nuove emissioni del Tesoro, ma i rendimenti a lungo termine sono rimasti vicini ai minimi storici anche dopo che la Fed e altre banche centrali hanno iniziato a segnalare all’inizio dell’autunno i loro piani per ridurre i loro acquisti . Inoltre, le banche centrali stanno acquistando obbligazioni di tutte le durate, quindi perché i tassi ora aumentano solo per le obbligazioni a breve termine?

(…)Eppure il rendimento dei titoli di stato a 10 anni è ora ben al di sotto del tasso di inflazione in ogni paese sviluppato. È probabile che il mercato intuisca che, qualunque cosa accada nel breve termine all’inflazione e alla crescita, a lungo termine i tassi di interesse non possono aumentare perché il mondo è troppo indebitato.

Man mano che i mercati finanziari e il debito totale crescono in percentuale del PIL, diventano sempre più fragili. I prezzi delle attività e il costo del servizio del debito diventano più sensibili agli aumenti dei tassi e rappresentano ora una doppia minaccia per l’economia globale. Nei precedenti cicli di inasprimento, le principali banche centrali hanno generalmente aumentato i tassi di circa 400-700 punti base.

Ora, un inasprimento molto più mite potrebbe causare problemi economici a molti paesi. Il numero di paesi in cui il debito totale supera il 300 per cento del PIL è aumentato negli ultimi due decenni da una mezza dozzina a due dozzine, compresi gli Stati Uniti. Un aumento aggressivo dei tassi potrebbe anche sgonfiare i prezzi elevati delle attività, che di solito è deflazionistico anche per l’economia. Queste vulnerabilità spiegherebbero perché il mercato sembra così concentrato sullo scenario di “errore di politica”, in cui le banche centrali sono costrette ad aumentare bruscamente i tassi, facendo scattare l’economia e infine spingendo i tassi verso il basso.

In effetti, il mondo è bloccato in una trappola del debito, il che suggerisce che mentre il rifiuto dei tassi a lungo termine di aumentare in modo significativo è nuovo e inaspettato, potrebbe anche essere del tutto razionale.

Non c’è altro da aggiungere siamo stati i soli in Italia, nessun altro a suggerirvi di stare tranquilli che i tassi a lungo non sarebbero mai saliti oltre un certo livello, a suggerire a chi aveva la disponibilità di cogliere l’ennesima opportunità questa primavera e ora siamo ben oltre il 15 % di performance dai minimi.

Ma la grande occasione è solo all’inizio, grazie a tutti coloro che hanno avuto fiducia in noi, soli come sempre controcorrente contro tutti, in direzione OSTINATAMENTE contraria, ma con solide basi empiriche e analitiche.

In OUTLOOK 2022 condivideremo gli obietti per i prossimi anni, il grande inverno sta per tornare.

I manoscritti da inizio anno sono più che sufficienti per comprendere come coglierla, l’ultima grande occasione, la più colossale della storia, perché oggi sono tutti sul lato sbagliato di una barca che sta di nuovo per affondare.

Ricordo a tutti coloro che avessero bisogno, che ICEBERGFINANZA è anche consulenza a 360 gradi, in mezzo a questa tempesta perfetta.

Cliccando sul link qui sotto e mandando una mail a icebergfinanza@gmail.com è possibile avere una consulenza strategica sui possibili sviluppi macroeconomici e finanziari dei prossimi mesi, oltre a ricevere i nostri manoscritti. Buona giornata Andrea

Chiunque volesse sostenere il nostro viaggio riceverà in OMAGGIO le analisi di Machiavelli. Per contribuire al nostro viaggio basta cliccare SUL BANNER a fianco dei post sul lato destro della pagina o andare alla sezione DONAZIONI…

SEMPLICEMENTE GRAZIE!