in caricamento ...

INFLAZIONE: LA TEMPESTA IN UN BICCHIERE D’ACQUA!

Come abbiamo scritto tempo fa l’antibiblioteca dell’inflazione non ci sta al momento dando ragione, più che i dati sull’inflazione l’andamento dei mercati che sull’inflazione ci stanno scommettendo in maniera univoca.

Qualcuno potrebbe giustamente dirci che stiamo operando un’astrazione selettiva delle informazioni visto che consideriamo solo i dati che supportano le nostre convinzioni e ignoriamo o sottovalutiamo quelli che vanno in altra direzione.

Come scritto la scorsa settimana questa volta potrebbe essere diverso, ma se in questi 12 anni avessimo sempre preso in considerazione le nostre analisi e visioni come distorsioni cognitive avremo miseramente fallito, più o meno come hanno fatto le banche centrali e i mercati in tutta la loro storia.

Della leggenda metropolitana dei mercati efficienti abbiamo già parlato, della boutade che il mercato ha sempre ragione è meglio lasciare perdere, perché negli ultimi 20 anni, mai una volta il mercato ha visto giusto, mai una sola volta dalla bolla dot-com sino alla crisi subprime, passando per innumerevoli crisi dalle più grandi alle più piccole di questi anni.

Dalle meraviglie infinite di internet sino al prezzo delle case che sale all’infinito, passando per l’onnipotenza delle banche centrali che hanno tutto sotto controllo e che non possono che far salire all’infinito i prezzi degli asset.

Se questa volta sarà diverso ce lo suggerirà la storia, noi nel frattempo continuiamo ad analizzare dati e tendenza, ma soprattutto a riportarvi i suggerimenti della storia.

Alcuni mi hanno scritto per quale motivo non abbiamo cambiato strategia portandoci in autunno sui titoli legati all’inflazione.

Bene diamo un’occhiata ai dati.

Ne prendiamo solo un paio suggeriti recentemente dal Corriere della Sera tutta roba da quattro o cinque stelle Morningstar, ma vi posso assicurare che potete cercare a lungo a meno che non siate tra quelli che comprano sempre sui minimi e vendono sempre sui massimi.

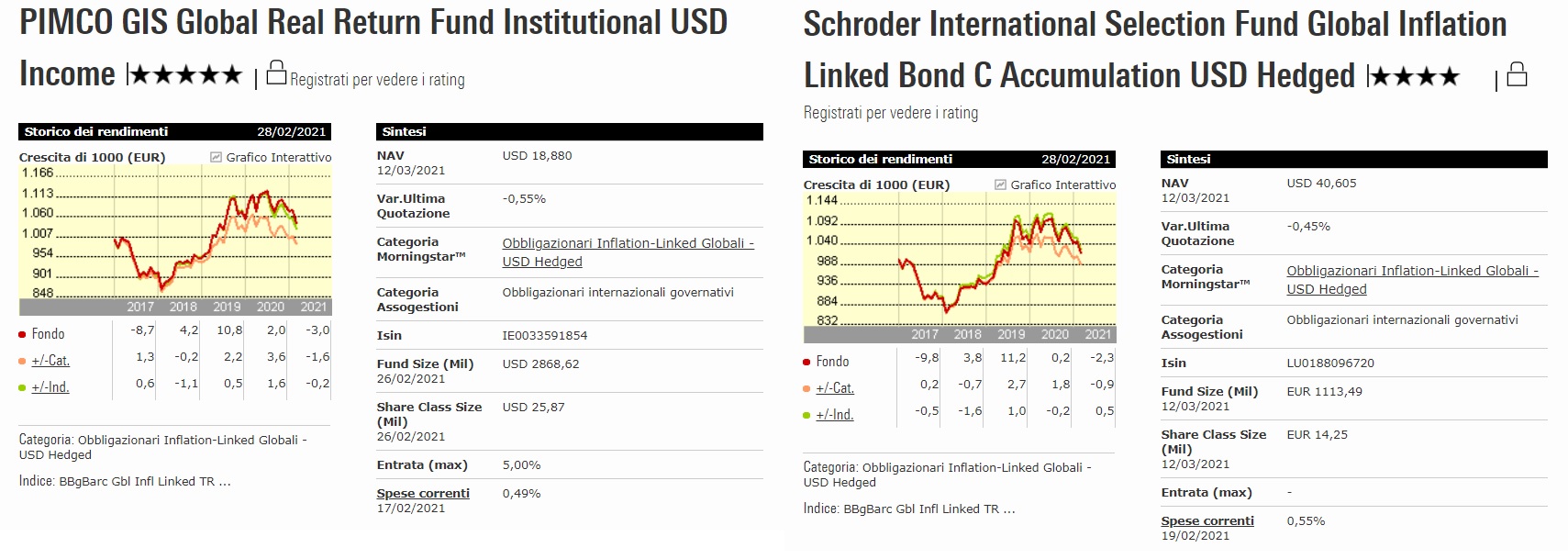

Partiamo dal PIMCO Global Real Return e dal SCHRODER Global Inflation Linked Bond

Clicca sull’immagine per ingrandire.

Sorpresa! Sorpresa o realtà, o paradosso come meglio preferite, le performance sono negative.

Nella fase di esplosione delle aspettative questi strumenti stanno perdendo, il motivo è semplice, la duration di questi titoli che guarda al lungo termine, difficilmente influenzabile dalle aspettative di breve.

Ecco spiegato in parole semplici perché non stiamo prendendo in considerazione e non abbiamo preso in considerazione questi asset.

Primo perché crediamo che a parte qualche scintilla di breve, l’inflazione nel medio e lungo termine è destinata a restare un sogno, secondo perché i rendimenti reali sono ben altra cosa.

C’è chi pensa che il nuovo stimolo fiscale colpirà un’economia con limitate capacità produttive. Primo la capacità produttiva dell’industria manifatturiera americana è piena, perché a differenza della scorsa primavera oggi le industrie non sono chiuse e la catena di approvvigionamento in crisi è una leggenda metropolitana, secondo perché come abbiamo spiegato nell’ultimo manoscritto dedicato di Machiavelli ben poco dello stimolo fiscale produrrà crescita, visto il moltiplicatore negativo di molti stimoli fiscali democratici.

Certo nei prossimi mesi usciranno i dati, se vedrà il pil aumentare e l’inflazione pure, ma come sempre, il Giappone insegna, sarà un’illusione di breve termine.

C’è chi dice che in genere questi strumenti legati all’inflazione sovraperformano le obbligazioni nominali a tasso fisso quando l’inflazione è in aumento, ma ci sono due cosuccie che in molti dimenticano.

Primo comprare TIPS o altri strumenti richiede il rischio di prendere posizione su rendimenti reali che da anni sono sempre più in discesa e comunque molto bassi.

Chi vuole scommettere su un rapido o vicino rialzo dei tassi da parte delle banche centrali si faccia avanti e tanti auguri.

Secondo le obbligazioni indicizzate all’inflazione, da sole, non forniscono necessariamente protezione dai cambiamenti nelle aspettative di inflazione.

In un contesto nel quale l’inflazione sembra aumentare e i rendimenti reati restano negativi, anche se in aumento, le obbligazione indicizzate non sono certo il migliore investimento.

Detto questo vediamo cosa è successo venerdì visto che il mercato ha portato i rendimenti a un doppio massimo sul trentennale e a superare il massimo sui decennali.

Di sicuro nonna Yellen, sarà molto contenta di pagare molti interessi nelle nuove emissioni da trilioni di dollari che il Tesoro americano dovrà emettere.

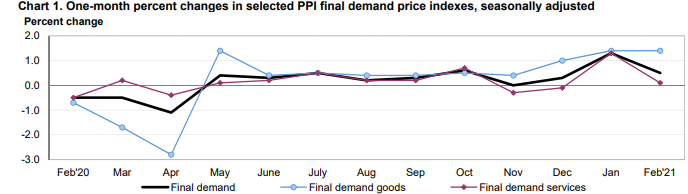

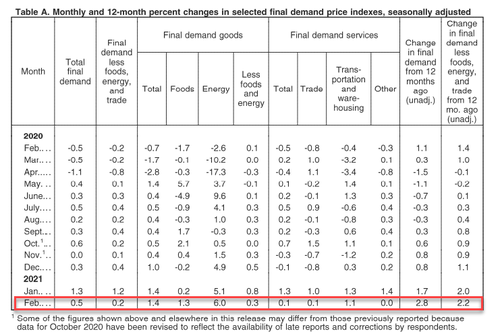

Nulla di particolarmente interessante dai dati dei prezzi alla produzione, dopo quelli al consumo.

Dopo tutto questo putiferio siamo solo allo stesso livello di ottobre 2018, certo vedremo altri dati più avanti ma qualche sorpresa arriverà.

Il PPI core come pure il CPI core ha deluso, basta togliere i prezzi dell’energia, della benzina, dei trasporti e l’inflazione è solo del 2,5%.

Si certo, il petrolio arriverà a 100 dollari, auguri!

Peccato che nei prossimi mesi dovremo ancora osservare se i produttori saranno in grado di trasferire i prezzi ai consumatori finali senza rimetterci fatturato.

Il quaranta per cento dell’aumento di febbraio dell’indice per i beni della domanda finale è attribuibile ai prezzi della benzina, che sono aumentati del 13,1 per cento.

Un aumento del 3,6% dell’indice per il trasporto di passeggeri è stato un fattore importante nell’aumento dei prezzi di febbraio per i servizi di domanda finale.

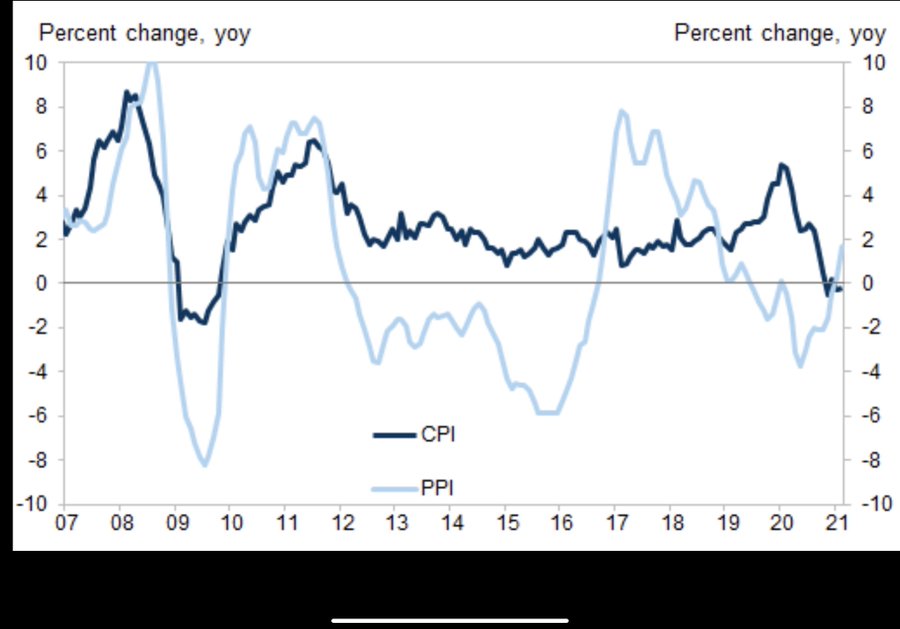

Tenete d’occhio questa tendenza, sono i prezzi al consumo CPI e alla produzione cinesi, ci sarà da divertirsi nei prossimi mesi.

Certo fa più clamore un albero che cade che una foresta che cresce, la foresta della deflazione da debiti. Posso fare tutte le analisi di questo mondo, ma ci sarà sempre qualcuno che dimentica.

C’è una cosuccia che vi racconterò domani che sta accadendo in Germania dove il marcio è ormai diventato una fogna a cielo aperto, ma per oggi basta, abbiamo già scritto abbastanza.

Per il resto, una meraviglia il messia Draghi, il DPCM è diventato un decreto legge che verrà discusso in Parlamento per essere approvato senza fiatare, i lockdown continuano come i cambiamenti, zone rosse ovunque, cambiare tutto per non cambiare nulla.

Prima morire e poi liquidare, ecco la ricetta del nuovo messia Draghi e dei suoi discepoli. È così sarà nei prossimi anni fini a quando la politica capirà che con una pandemia bisogna convivere soprattutto se mutante… pic.twitter.com/vkrI0hMqkY

— Andrea Mazzalai (@icebergfinanza) March 14, 2021

Il Conte TER prosegue, la SVALUTAZIONE INTERNA continua, stiamo distruggendo la DOMANDA INTERNA direbbe un certo Mario Monti di mia conoscenza, ma si, qualcosa è cambiato, oggi il Mario di chiama Draghi.

Ricordo a tutti coloro che avessero bisogno, che ICEBERGFINANZA è anche consulenza a 360 gradi, in mezzo a questa tempesta perfetta.

Cliccando sul link qui sotto e mandando una mail a icebergfinanza@gmail.com è possibile avere una consulenza strategica sui possibili sviluppi macroeconomici e finanziari dei prossimi mesi, oltre a ricevere i nostri manoscritti. Buona giornata Andrea