in caricamento ...

PETROLIO: OIL…NEGATIVE PRICES UN MONDO TOTALMENTE CAPOVOLTO!

Non c’è nulla di normale in questo mondo, nle mondo finanziario, Oscar Wilde amava dire che la follia nei singoli è l’eccezione ma nelle masse è la regola.

In questi giorni mi è stato raccontato di fantomatici consulenti che ai loro clienti è stata prospettata una miracolosa ripresa dei prezzi del petrolio, ovviamente dell’economia, migliaia e migliaia di parco buoi mandati al macello.

Nel febbraio del 2015 quando il prezzo del petrolio era a 65 dollari in una intervista a BusinessCommunity dissi…

Il petrolio ha raggiunto prezzi inimmaginabili fino a pochi mesi fa. Quanto resisterà la corsa alla shale oil negli USA? E quali saranno le conseguenze del ribasso?

La sensazione è che la caduta non sia ancora conclusa e che forse i minimi del 2008/2009 verranno rivisti negativamente.

Infatti ad inizio del 2016 scendemmo sotto i 30 dollari, rompendo i minimi del 2009.

A fine anno, mentre il petrolio viaggiava a 60 dollari, al barile nel nostro OUTLOOK 2020 LA PROFEZIA abbiamo scritto…

Per quanto riguarda il petrolio la nostra visione di medio e lungo termine non cambia, l’obiettivo sotto i 30 dollari resta! I recenti incrementi del prezzo sono stati quasi esclusivamente a beneficio della quotazione di Saudi Aramco e tutta la pubblicità che ha accompagnato il suo baraccone…. Gli analisti di Goldman Sachs prevedono per i prossimi due anni un prezzo del Brent stabile intorno a 60 dollari del 10 % inferiore a questi livelli.

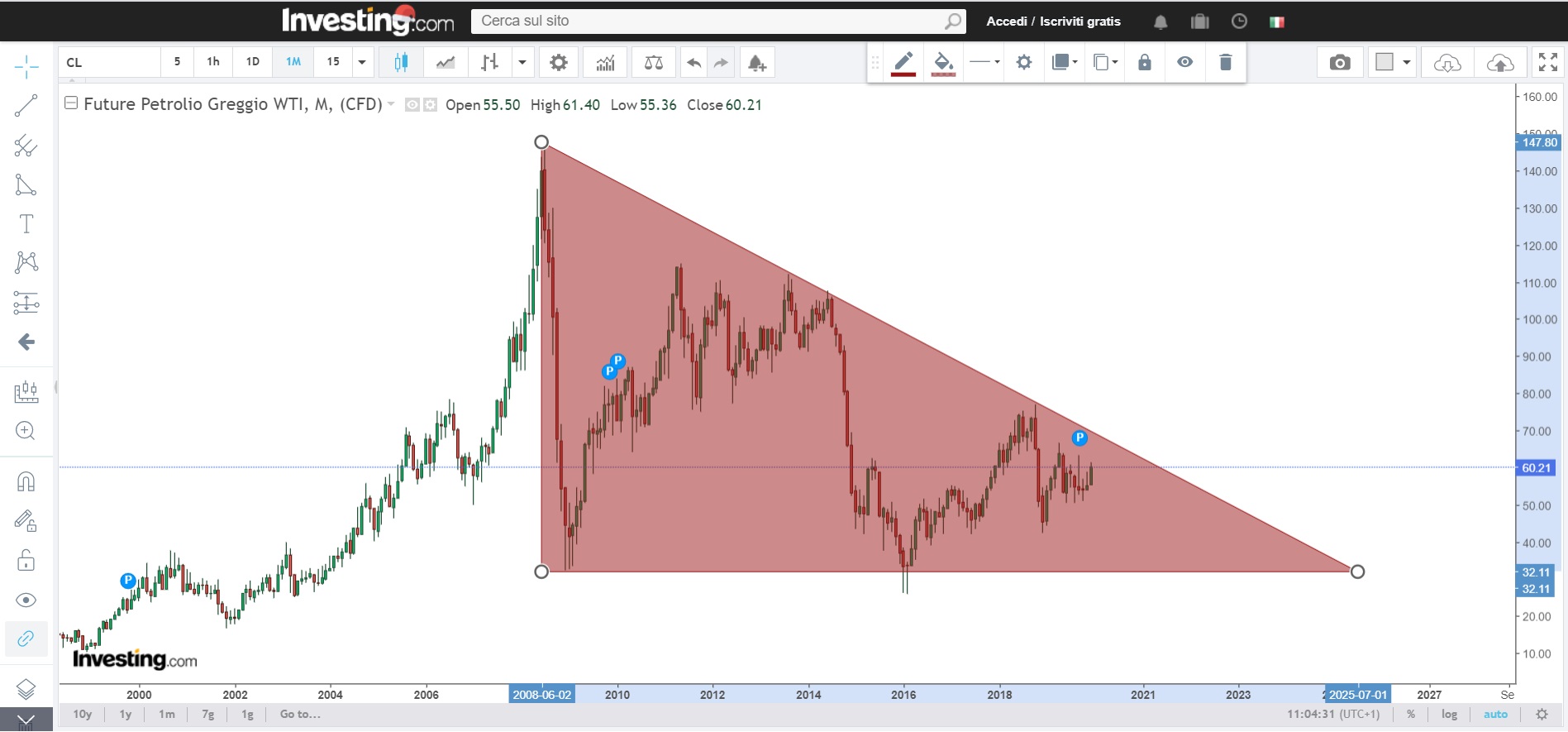

Bene noi facciamo sempre il contrario di quello che prevedono quelli di Goldman e riproponiamo la nostra view di medio e lungo termine… Trend chiaro, dinamica discendente di lungo termine all’interno del triangolo rosso discendente appunto che ne determina le sorti di medio e lungo.

Abbiamo puntualmente sfondato quota 30, ma memori di quello che avevamo detto circa sei anni fa, abbiamo rispolverato recentemente il nostro obiettivo di 10 dollari, mentre il petrolio rimbalzava sopra i 30 dollari…

Prepariamoci ad un prezzo del petrolio sotto i 10 dollari al barile!

— Andrea Mazzalai (@icebergfinanza) April 8, 2020

Prepariamoci ad un prezzo del petrolio sotto i 10 dollari al barile ho scritto il giorno 8 aprile, ma la realtà ha superato la fantasia…

MENO TRENTASETTE VIRGOLA SESSANTATRE ovvero una perdita superiore al 305 % nello spazio di un istante per il petrolio in consegna a maggio!

Petrolio a scandenza maggio scende del 94% a 1,02 dollari al barile, per poi crollare a – 300% in negativo’a – 40 dollari. Non c'è posto dove conservare l'olio per la consegna a maggio. Nei prossimi giorni panico tra i fondi di investimento e ETF carta straccia … pic.twitter.com/CKbCEMljUI

— Andrea Mazzalai (@icebergfinanza) April 20, 2020

Dopo i tassi negativi, per la prima volta nella storia arrivano anche i prezzi negativi del petrolio, comprendo che è assurdo, difficile comprendere per la gente comune, ma nella finanza, nulla è normale, anche se esiste una spiegazione a questo fenomeno.

In molti ridevano quando qualche anno fa prospettavo tassi negativi, prospettavo banche che chiedevano di essere pagate per depositare risparmi, banche che pagavano perchè i clienti si rivolgessero a loro per avere un prestito…

Danimarca: i soldi non costano niente con i mutui a tasso negativo https://t.co/SyFsiXev9M

— euronews Italiano (@euronewsit) November 4, 2019

Si, ti pagano per prendere soldi in prestito, ieri sul mercato del petrolio, ti pagavano quasi 40 dollari perchè tu ti prendessi il petrolio e te lo portassi via.

Oggi è tornato sopra lo ZERO, un barile di West Texas Intermediate WTI per le consegne di maggio viene commercializzato all’apertura dei mercati a 0,56 dollari, contro una chiusura ieri sera a New York di -37,63 dollari.

La spiegazione di quanto è accaduto ieri è semplice, meno semplice giustificare chi paga 40 dollari per regalarti il petrolio purche te lo porti via…

…l’agenzia Bloomberg ha riportato che un centro di stoccaggio di oro nero in Oklahoma sarebbe ormai vicino alla massima capacità. A magazzini pieni, i venditori sono disposti a pagare i compratori pur di farsi ritirare la merce, visto che non c’è più spazio per stoccarla. L’impossibilità degli estrattori di smaltire il materiale in magazzino nel brevissimo, complice la paralisi della domanda, genera questa inversione dei prezzi mai vista. Non a caso, il contratto di giugno del Wti è sempre in calo, ma in forma meno drammatiche: meno 15,64% per cento a 20,89 dollari al barile. Un gap tra i due contratti che non si era mai verificato. Tiene meglio il Brent, in queste ore: perde “solo” il 7 per cento (a 26,23 dollari al barile). Insomma, un quadro che rende del tutto insufficiente il piano Opec e G20 di tagli alla produzione per riequilibrare il mercato.

Ovviamente come potete vedere gli altri contratti, quelli di giugno, luglio o tra un anno, propongono altri prezzi tra i 20 dollari e i 33 del gennaio del prossimo anno, ma credetemi non è finita qui.

Il rischio è che la chiusura dei pozzi per l’eccesso di offerta, danneggia l’attività estrattiva ed è estremamente costoso.

Una giornata da record nel mercato del greggio in quanto i raffinatori rifiutano i barili e i livelli di stoccaggio negli Stati Uniti. C'è ben poco prr impedire al mercato fisico un ulteriore crollo negativo nel breve termine… #sapevatelo https://t.co/nOA8QZtlal

— Andrea Mazzalai (@icebergfinanza) April 20, 2020

Le compagnie petrolifere sono quindi costrette a pagare per far funzionare i loro pozzi, mentre offrono barili a prezzi negativi per liberarsene e sino a quando l’offerta non verrà ridotta i prezzi resteranno in tensione. Sino alla metà di maggio non vi sarà pace.

Qualcosa accadrà… e non sarà piacevole per molti, soprattutto per gli imbecilli che hanno consigliato di scommettere sulla ripresa del petrolio. https://t.co/dyCFhgdDTL

— Andrea Mazzalai (@icebergfinanza) April 20, 2020

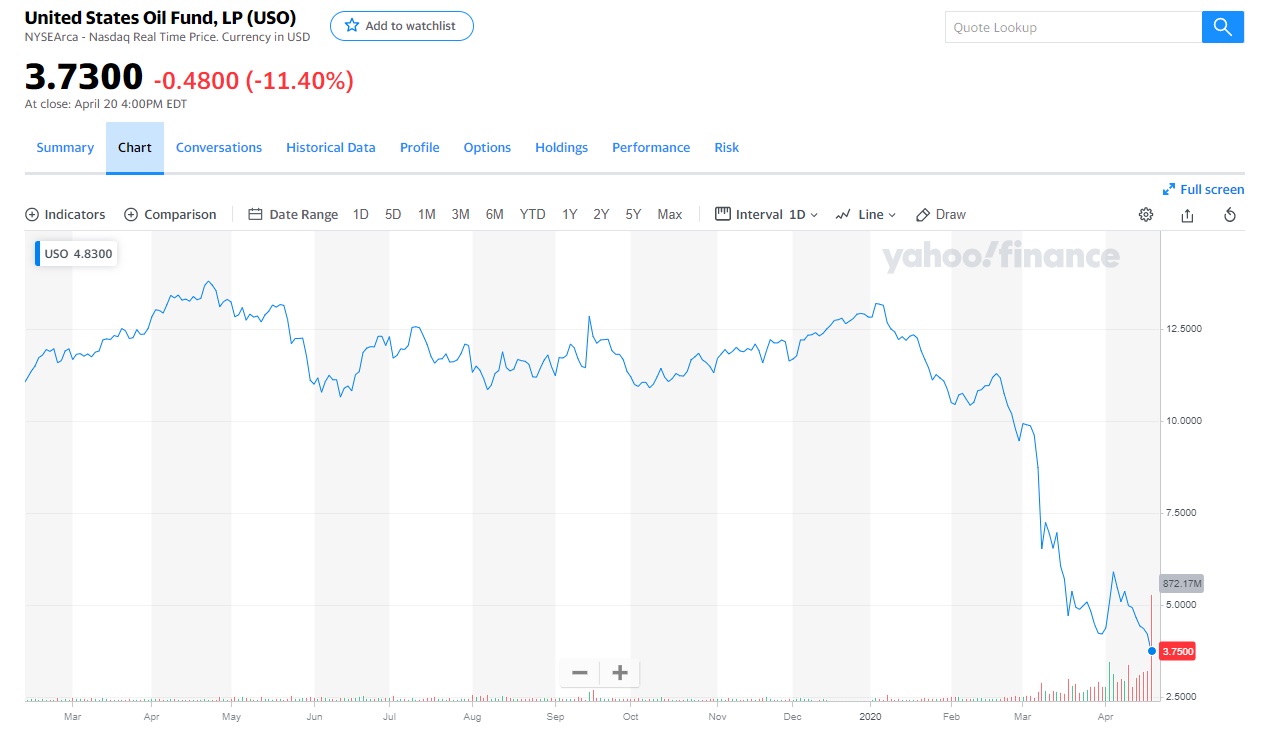

Sarà interessante osservare cosa accadrà alle compagnie petrolifere americane, ma soprattutto alle migliaia di contratti, ETF e fondi comuni imbottiti di petrolio.

Non deve essere stata una grande giornata per i possessori di fondi indicizzati al prezzo del petrolio ieri…

Ma soprattutto non deve essere stato bello perdere oltre il 75 % da inizio anno…

Le storture sembrano derivare soprattutto da attività condotte dallo US Oil Fund, costretto da «condizioni del mercato e richieste dei regolatori» ad operare alcuni aggiustamenti del portafoglio, come spiega in una comunicazione alla Sec: finora investiva solo nella prima scadenza dei futures, il front month, ma da venerdì 17 ha cominciato a spostare il 20% del portafoglio sul contratto del mese successivo.

In pratica vende Wti per maggio (contribuendo al crollo delle quotazioni) e compra Wti per giugno. Movimenti banali, salvo che a compierli è il classico elefante nella cristalleria.

Lo US Oil Fund – meglio conosciuto dai trader come USO, dal ticker con cui è quotato – era già il più grande Etf sul petrolio del mondo. Ma oggi è diventato davvero gigantesco, al punto da controllare un quarto delle posizioni aperte sul Wti: un dominio senza precedenti, benché favorito dalla ridotta liquidità sul mercato. (Sole24Ore)

Ora visto che secondo Bloomberg, questo ETF possedeva il 25 % del contratti future in scadenza a maggio, i risparmiatori che lo hanno sottoscritto, hanno dovuto vendere o prendere in consegna il petrolio fisico. Peccato che questi giganti di carta straccia non sono creati e ideati per prendere in consegna il petrolio fisico, quindi quanto è successo ha la sua “SMOCKING GUN” pistola fumante.

Le banche esposte a questa implosione del petrolio? Divertitevi pure, nel frattempo date un’occhiata ai Vostri portafogli, fondi comuni e amenità varie, INDUSTRIA DEL RISPARMIO GESTITO PASSIVA e poi fatemi sapere!

Ma non è finita qui…

BOOOOM! Attenzione sta per collassare un impero di carta! As U.S. financial markets have rebounded feverishly this past month from the worst of the coronavirus-induced sell-off, CLOs has been conspicuously absent from the rally https://t.co/QnsHMERBoq di @markets

— Andrea Mazzalai (@icebergfinanza) April 20, 2020

Davvero pensavate di esservi liberati delle famigerate salciccie subprime?

La Treccani suggerisce che i CLO sono..

CLO (Collateralized Loan Obligation) Obbligazione garantita da collaterale nella forma di crediti originati da prestiti Rientra nella più generale classe dei CDO, obbligazioni garantite da vari tipi di collaterali. Consiste nel raggruppare una molteplicità di crediti di taglio medio-alto, concessi da istituzioni finanziarie (dette originatori), tipicamente nella forma di prestiti sindacati (prestito) accordati per le esigenze di finanziamento di particolari operazioni imprenditoriali, come le operazioni di leveraged byout da parte di manager, o di espansione per acquisizione da parte di aziende prive del capitale di rischio necessario allo scopo. I crediti vengono conferiti a un’entità finanziaria intermediaria, che provvede a emettere obbligazioni per un importo corrispondente al volume dei crediti raggruppati, dopo aver preventivamente proceduto a una operazione di tranching. Essa consiste nella suddivisione del volume globale del credito raggruppato in parti (tranche), aventi differente priorità nel rimborso del debito. Tali obbligazioni sono usualmente collocate presso investitori istituzionali a condizioni di prezzo o di tasso evidentemente diverse, per compensare la maggior rischiosità delle tranche a bassa priorità, che sono le prime a essere colpite da eventuali insolvenze dei debitori. Gli investitori istituzionali provvedono, a loro volta, a diffondere presso il pubblico almeno una parte delle varie tranche obbligazionarie.

Sta per arrivare un’altra bomba atomica sui mercati, basta qualche downgrade di troppo è forse per questo che le agenzie di rating se ne stanno mute e rassegnate, prima di essere definitivamente chiuse. Hanno ricevuto ordini precisi, non esagerate, questa volta è diverso.

Ora attendiamo i prossimi avvenimenti e la prossima settimana è giunto il tempo di entrare di nuovi nella sfera magica del nostro Machiavelli con i suoi fantastici manoscritti dedicati a tutti coloro che sostegno liberamente il nostro viaggio, il nostro lavoro.

Stay tuned, giovedì e la settimana prossima ci sarà davvero da ridere, per non piangere!

>> Il rischio è che la chiusura dei pozzi per l’eccesso di offerta, danneggia l’attività estrattiva ed è estremamente costoso.

Non dubito che la chiusura dei pozzi sia costosa ma mi domando se i Paesi nei quali la pace sociale poggia sulle sole entrate petrolifere non rischino di esplodere. Penso in particolare al Nord Africa ed al Vicino Oriente, zone già in equilibrio molto precario di suo in tempi ‘normali’, figuriamoci quando i rispettivi governi non hanno più risorse economiche per mantenere le loro popolazioni nullafacenti ed in crescita esponenziale.

Da cinico realista quale sono credo che siamo alla vigilia di sconvolgimenti geopolitici di portata epocale. E non saranno pacifici.

Un mondo totalmente capovolto come il paese delle meraviglie …. di Alice.

Il prezzo del petrolio va in negativo perchè non c’è domanda e con una sovrapproduzione non si trova più posto dove accatastarlo.

Mmmm … potrebbe toccare anche a qualche altro prodotto ??? … che ne so , a me ne viene in mente uno in particolare del tipo le AUTOMOBILI forse tra un pò qualche concessionario telefonerà che pur di liberargli il salone ci paga per portargli via un automobile , che poi che me ne faccio di un auto nuova fiammante se la posso usare solo per andare al supermercato .che a volerlo ti porta a casa la spesa.

Che sia per questo che qualcuno sta abbaiando che l’ Italia serve …. come parcheggio ?

Ciò di cui state dibattendo è reale o è una fuga ? In Italia ci sono attualmente 108.237 casi positivi e un numero imprecisato ma c’è chi stima essere 3-5 volte superiore di asintomatici. I nuovi casi solo a Milano erano ieri circa 300. In condizioni di assenza di controlli ne generano 300 mila in 30 giorni e 2,5 milioni in 40 (esercizio puramente teorico in un paese come l’Italia sinché tengono le strutture sociali e civili, ma è quello che avviene ora nei paesi poveri, l’ottanta percento del pianeta) . Singapore è la carta di tornasole, tecnologia, controllo della popolazione, eccellente sistema sanitario, catena di comando corta. Seconda ondata nata da pochi casi di ritorno, sotto casta nei dormitori, gli schiavi che ogni società usa per raccogliere pomodori, pulire le strade, mantenere le fognature, gli invisibili che a destra e a sinistra si fa finta di non vedere e svolgono un ruolo più essenziale del 100% di chi lavora in finanza. Lock down completo sino a fine giugno.

Il Covid-19 farà a pezzi le strutture economiche, sociali e civili di tutti i paesi. Porre al centro dei propri pensieri il petrolio, il dollaro, l’euro, la geopolitica, è segno di disconnessione dalla realtà, un mondo che non esiste più nel quale fuggire in quanto lo si conosceva, per non vedere quella realtà che oggi è l’unica a governare ogni istante e ogni azione di ogni individuo, ricco o povero di questo pianeta, per un periodo indefinito e dalle conseguenze indefinite.

Uno potrebbe avere anche 1 miliardo ma non lo può spendere, dunque non esiste, tutto il potere di acquisto che abbiamo viene speso al supermarket perché ci sono e per ora ben forniti, nient’altro.

Nelle condizioni di oggi serve una strategia valida per la realtà di oggi, non quella di ieri. In un libro di management di James C. Collins intitolato Good to Great (Bravi ad eccellere), Collins riporta una conversazione che ebbe con James Stockdale riguardo alla strategia che adottò durante il suo periodo di prigionia in Vietnam (sette anni e mezzo di torture).

«Non ho mai perso la fede e non ho mai dubitato, non solo che sarei uscito, ma anche che alla fine avrei prevalso e trasformato l’esperienza nell’evento definitivo della mia vita, che, in retrospettiva, non avrei voluto fosse stato diversamente.»

Quando Collins chiese chi non ce la fece a sopravvivere alla prigionia, Stockdale rispose:

«Oh, è facile, gli ottimisti. Oh, loro erano quelli che dicevano: “Usciremo per Natale”. E il Natale arrivò e passò. Poi dissero: “Usciremo per Pasqua”. E la Pasqua venne e passò anche quella. E poi per il giorno del Ringraziamento, e poi di nuovo Natale. E morirono di crepacuore.»

Stockdale, quindi, aggiunse:

«Questa è una lezione molto importante. Non devi mai confondere la fede nel fatto che alla fine ce la farai — cosa che non ti puoi mai permettere di perdere — con la disciplina per affrontare i fatti più brutali della tua realtà attuale, qualunque essi possano essere.»

luigiza@finanza:

>> Il rischio è che la chiusura dei pozzi per l’eccesso di offerta, danneggia l’attività estrattiva ed è estremamente costoso.Non dubito che la chiusura dei pozzi sia costosa ma mi domando se i Paesi nei quali la pace sociale poggia sulle sole entrate petrolifere non rischino di esplodere. Penso in particolare al Nord Africa ed al Vicino Oriente, zone già in equilibrio molto precario di suo in tempi ‘normali’, figuriamoci quando i rispettivi governi non hanno più risorse economiche per mantenere le loro popolazioni nullafacenti ed in crescita esponenziale.

Da cinico realista quale sono credo che siamo alla vigilia di sconvolgimenti geopolitici di portata epocale. E non saranno pacifici.

Non è che ami molto i toni catastrofici, ma qualche perplessità la nutro a mia volta.

Se il prezzo del greggio è troppo basso per molti produttori e se le prospettive dell’economia reale non inducono a ritenere una ripres nell’immediato… purtroppo restano sul tappeto ipotesi di shock di differente natura per una ripresa dei corsi. Di certo il momento non è dei più facili.

Questa situazione sta costringendo un sacco di players produttivi a chiuderere in parte o del tutto la propria produzione. Il problema è che chiudere un pozzo non è la stessa cosa che chiudere un rubinetto. chiudere un pozzo è costoso, deve essere fatto con molta attenzione, perchè non si rovinino le infrastutture (principalmente per corrosione) e non si blocchi il flusso direttamente dal di sotto. Alcuni pozzi erano aperti anche se a basso tasso di produzione, finchè c’era un margine di guadagno. Ora chiudere quel tipo di pozzi significa semplicemente chiuderli per sempre, perchè i costi di chiusura non verranno compensati dai possibili ricavi in tempi accettabili… Uno studio di JP Morgan mi pare ha valutato che questa crisi sovrapproduttiva finirà col cancellare dal quadro ben 5 milioni di barili al giorno di produzione. Non male come shock petrolifero di ritorno. Ma questo varrà a medio termine… sembra che ci sarà uno shock produttivo di offerta prima che si verifichi questo qui…

A proposito di coronavirus…………….

consiglio la visione e l’ascolto di questo video

che ritengo interessantissimo

io, a differenza di mio cugino che ha sempre la soluzione

su tutto, essendo ignorante in materia, …… di questo dottore

mi fido…..

A dispetto di molti ha una esposizione comprensibile a molti

o addirittura a tutti e mi sembra, ripeto mi sembra, che non

abbia conflitti d’interesse Quello che dice mi sembra che

dovrebbe essere divulgato sulle televisioni a copertura

nazionali con opportuno dibattito con altri dottori che la pensino

in modo differente da lui.

È molto interessante.Finalmente si incomincia ad avere qualche

idea chiara.Speriamo che gli “esperti” che affollano gli schermi

della TV trovino il tempo per aggiornarsi e dare indicazioni più

sensate a chi deve decidere.

Buona visione e buon ascolto.

Devi essere connesso per inviare un commento.

Something Impossible Just Happened: A CLO Failed Its AAA Overcollateralization Test

https://www.zerohedge.com/markets/something-impossible-just-happened-clo-just-failed-its-aaa-overcollateralization-test

Si aprono le danze capitano