in caricamento ...

NULLA E’ GRATUITO… C’E’ UN COSTO ANCHE PER QUESTO!

Ieri un altro governatore della Fed di Dallas Kaplan ha ammesso che la politica monetaria è in trappola che la Federal Reserve non ha alternative, sta creando una nuova bolla per tenere in piedi il sistema, il QE4 è ufficialmente partito nel settembre del 2019, mentre qualche ingenuo si beve le rassicurazioni di Powell…

"La mia opinione è che sta avendo effetto sulle attività a rischio", ha detto Kaplan. “È un derivato del QE iniettiamo più liquidità; influenza le attività a rischio. Questo è il motivo per cui dico che la crescita del bilancio non è gratuita. C'è un costo per questo. " Tic tac! https://t.co/eLpo5iHgfb

— Andrea Mazzalai (@icebergfinanza) January 16, 2020

“La mia opinione è che la politica monetaria sta avendo effetto sulle attività a rischio”, ha detto Kaplan. “È un derivato del QE, iniettiamo più liquidità; influenza le attività a rischio. Questo è il motivo per cui dico che la crescita del bilancio non è gratuita. C’è un costo per questo.

Qualcuno inizia a mettere le mani avanti, senza fretta.

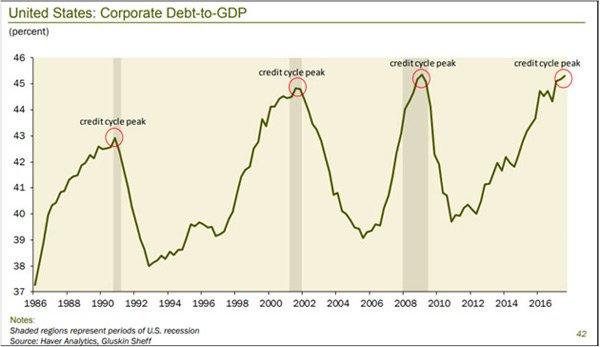

Peccato che il problema non sia solo il QE, il problema maggiore è la creazione di un’enorme massa di debito, favorita da tassi ridicoli, come ridicolo è colui che ogni anno, analista o economista vi parla del rischio del ritorno dell’inflazione.

Oggi servono quasi 4 dollari di debito per aumentare di un dollaro la crescita economica, come direbbe il nostro Lacy, l’indebitamento improduttivo distrugge l’economia, e migliaia di aziende zombie fallite contribuiscono a metter in crisi e far fallire aziende sane.

Chi si esalta per la crescita americana del due virgola, non ha capito nulla, il debito improduttivo ha conseguenze devastanti a lungo termine sull’economia. Affascina osservare grandi banche americane come JPMorgan e Morgan Stanley, trimestralmente fare utili superiori al pil di interi stati, mentre la Federal Reserve è costretta a salvare quotidianamente da quattro mesi mezzo sistema bancario mondiale.

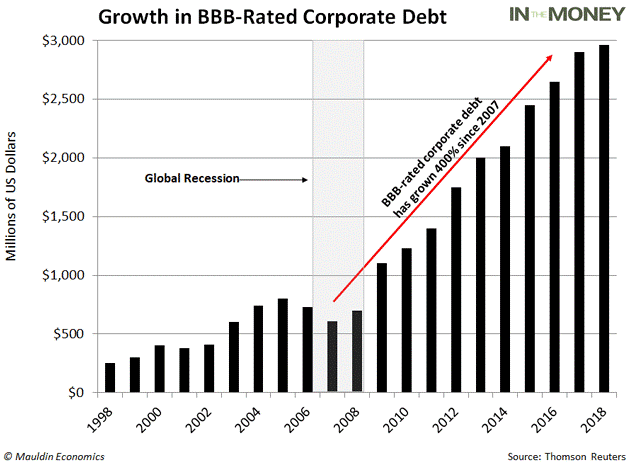

La Federal Reserve preferisce regalare denaro gratuitamente ad aziende fallite che a loro volta lo utilizzano nella maniera più improduttiva possibile, ovvero per riacquistare azioni proprie, fare contento qualche grasso e avido azionista, foraggiando e ingrassando i loro manager.

L’unico desiderio di un manager quotato a Wall Street è quello di aumentare il valore delle proprie azioni e non di fare investimenti o innovazione, assunzioni o incentivi.

Per il momento ci fermiamo qui e facciamo un salto indietro nella storia riprendendo alcuni passaggi del libro di JKGalbraith, il nostro economista preferito, un pezzo tratto da un nostro vecchio post, cronaca pura dalla Grande Depressione del ’29…

Torniamo agli anni venti, durante i quali un’infinità di piccole società si erano raggruppate con lo scopo principale di ridurre eliminare o regolare la concorrenza.

Ognuno di questi giganti dominava un settore dell’industria e quindi esercitava una notevole influenza sui prezzi e sulla produzione.

In quelli anni, un tizio qualsiasi della cerchia urbana di New York o Chicago poteva, senza imbarazzo, gloriarsi di essere un genio finanziario.

Erano gli anni dei cieli blu infiniti, ogni operazione finanziaria era benedetta come la più innovativa e spettacolare, ogni record veniva sistematicamente abbattuto e gli occhi stellati di Wall Street ignoravano completamente i segnali di deterioramento dell’economia reale scommettendo su una ripresa prossima ventura.Secondo Galbraith, a quei tempi era vivo l’interesse per l’organizzazione ramificata dell’attività bancaria, ed era largamente diffusa l’opinione che le leggi statali o federali fossero un’arcaica barriera a un consolidamento che avrebbe riunito le banche dei piccoli centri in pochi gruppi regionali o nazionali. Furono tenuti in grande considerazione vari accorgimenti diretti ad eludere lo scopo della legge, fra essi in particolar modo le società finanziarie di credito.

Il capolavoro di architettura finanziaria speculativa in quelli anni, quello che, più di ogni altro espediente, permise di soddisfare la domanda di titoli ordinari, quindi di investimento, furono le cosiddette società di investimento, INVESTMENT TRUST, che io oggi paragonerei senza ombra di dubbio ai fondi hedge e private.

Una tipica Investment Trust, conteneva titoli di 500/1000 società di gestione. Di conseguenza il risparmiatore con poche sterline era in grado di ripartire il rischio come avviene oggi con l’acquisto di quote di fondi di investimento appunto.

Gli amministratori dei trust godevano della massima discrezione nell’investimento dei fondi a loro disposizione, togliendo al comune azionista la possibilità di interferire nelle decisioni societarie!

Una recente ricerca della SEC guarda caso ha scoperto che molti manager vendono quantità significative di azioni proprie, appeno dopo aver annunciato il riacquisto delle azioni delle società che amministrano, il massimo del conflitto di interesse, ma poco importa in un mondo di avidi speculatori.

Tenetevi forte dopo la crisi del 2009, la cifra spesa per riacquistare azioni, mentre il parco buoi se ne stava alla larga dal casinç è di oltre 1.200.000.000.000 di dollari e poi qualche idiota si chiede per quale motivo l’economia faccia fatica, i salari restino compressi e la classe media sparisce come neve al sole.

Io credo che siano tutti d’accordo, gestori, banche d’affari e banche centrali, in cuor loro credono ancora al trickle down, pensano che qualche gocciolina continui a scendere e riesca ad oliare l’economia reale, ma in realtà questa gente è più pericolosa di un esercito, come direbbe il buon Thomas Jefferson.

Ricordo a tutti quanto accadde una quarantina di anni fa in Giappone…

Ecco alcuni passi tratti da ” Un mondo di bolle ” di Edward Chancellor, studioso di storia a Cambridge ed Oxford, editorialista del Financial Times e dell’Economist.

Riferendosi alla grande crisi giapponese, alla ormai tripla lost decade giapponese, Chancellor scrive:

” Il giorno dopo il crollo di ottobre i rappresentanti delle più importanti società di brokeraggio del Giappone – Nomura, Daiwa, Yamaichi e Nikko, chiamate le “quattro grandi” – furono convocati al ministero delle Finanze. Ricevettero l’ordine di mantenere il mercato delle azioni NTT e di impedire all’indice Nikkei di scendere sotto quota 21.000. Ubbidendo a questa richiesta i broker offrirono ai loro clienti più importanti garanzie contro le perdite per incoraggiarli a rientrare nel mercato. Nel giro di pochi mesi l’indice Nikkei aveva recuperato le perdite e stava puntando verso nuovi picchi. In forma ufficiosa i funzionari del ministero delle Finanze si vantarono che la manipolazione del mercato azionario erà più facile del controllo del mercato valutario.”

Credo che non vi sia bisogno di aggiungere nulla, ma proseguiamo:

” Nel complesso i “quattro grandi” pesavano per più di metà degli scambi del mercato azionario di Tokyo.(…) In un rapporto intitolato “Theme Chasing: The Engine of the Tokyo Stock Market” una banca d’investimento americana avvisava i suoi clienti: “L’istinto del gregge è un solido istinto di sopravvivenza in un ambiente di eccessiva liquidità”.Grazie alle loro ampie partecipazioni azionarie nella stampa i “quattro grandi” broker riuscirono a manipolare l’informazione che raggiungeva i loro clienti.

Più o meno quanto è accaduto alla fine del 2018 quando stava collassando tutto e Mnuchin, fece un paio di telefonate ai suoi amici di Wall Street per ordine di Trump, miraccomando ragazzi, non scherziamo, tenete in piedi la baracca, non importa come, frodate, manipolate, ma tenete in piedi la baracca. Quattro aziende a Wall Street tengono in piedi la baracca da sole, Apple e Microsoft valgono l’intera capitalizzazione del mercato tedesco il DAX, su 500 azioni che compongono lo S&P500 solo 15 hanno ottenuto performance spettacolari!

Solo un demente non ha ancora capito cosa sta succedendo, un demente e migliaia di operatori che non possono permettersi che il baraccone si fermi.

Date un’occhiata ai grafici qui sotto e mi raccomando continuate ad investire in qualche fondo di investimento a caso, senza sapere cosa c’è dentro di bello…

Le vedete queste aziende qui sopra, non prioducono nulla o quasi, non investono, l’unica cosa che sanno fare è emettere bond a tassi negativi per poi ricomprarsi le proprie azioni. Dite che esagero, a pensare male si fa peccato ma spesso e volentieri si colpisce il bersaglio.

Non so quanto durerà, a noi non interessa, nel frattempo incassiamo cedole generose, poi passeremo all’incasso.

Il prossimo giro non ci saranno prigionieri, migliaia di società spazzatura falliranno in mezzo ad una semplice recessione e non basteranno i tesorucci in circolazione per salvare patrimoni e redditi. Lo so che i vostri consulenti, non solo quelli della banca sotto casa, vi suggeriscono quotidianamente di comprare titoli illiquidi o corporate, confidando di stare lontani dagli inutili bond sovrani, lo so che vi affascinano con nuovi spettacolari traguardi per il 2020, ma un minimo di consapevolezza non fa mai male, perchè nessuno vi avvertirà quando arriverà il momento della festa.

Lo sapete per quale motivo il buon Donald, qualche giorno fa gloriandosi dell’ultimo record faceva riferimento alle pensioni degli americani, i famigerati 401K?

Semplice, non c’è più nulla in quei contenitori vuoti, nessun rendimento, solo mercati pompati possono produrre un’illusione, al prossimo giro, le pensioni dovranno pagarle direttamente con i soldi stampati dalla Federal Reserve.

Consiglio a tutti di rileggersi attentamente questo pezzo, soprattutto i nove punti chiave di una deflazione da debito e cosa insegna la storia, come andrà a finire al prossimo giro…

Le banche centrali, quelle che qualcuno di Voi considera onnipotenti, non vi salveranno dalla prossima crisi, anzi la crisi la stanno creando loro, una bolla spettacolare, la storia insegna come direbbe il nostro Galbraith che la perniciosa inutilità della politica monetaria e i rischi che derivano dal fare affidamento su di essa sono oggi una realtà.

Come sempre nella storia capacità finanziaria e perspicacia polita sono inversamente proporzionali. La salvezza a lunga scadenza non è mai stata apprezzata dagli uomini d’affari se essa comporta adesso una perturbazione nel normale andamento della vita e nel proprio utile. Cosi si auspicherà l’inazione al presente anche se essa significa gravi guai nel futuro. Questa è la minaccia per il capitalismo (…) E’ ciò che agli uomini che sanno che le cose vanno molto male fa dire che la situazione è fondamentalmente sana!

Suvvia, stavo scherzando, non succederà più nulla, loro hanno tutto sotto controllo, come direbbe il buon Machiavelli ne suoi manoscritti, in fondo una crisi è anche un’opportunità!

post storico da salvare e far vedere ad amici tra qualche anno

Grande Mazzalai

NOTIZIA DEL GIORNO

https://www.istat.it/it/archivio/237472

Si stima che il surplus commerciale a novembre 2019 aumenti di 897 milioni di euro (da +3.975 milioni a novembre 2018 a +4.872 milioni a novembre 2019). Nei primi undici mesi dell’anno l’avanzo commerciale raggiunge +47.909 milioni (+83.331 milioni al netto dei prodotti energetici).

I cinesi sanno che l’ unica nazione che non potranno mai conquistare è l’Italia. ,

Sta nascendo un nuovo rinascimento ?

Ancora qualche giorno di festeggiamenti,….. scriveva alcuni giorni fa

Capitano Andrea… la musica suona ancora, …….e che musica!!!!!

OKKIO che… il sensore della retromarcia continua a suonare ed ha

aumentato la sua frequenza di ALLARME così come l’intensità del suono.

Cosa sta succedendo?

Ci stiamo avvicinando al GARD RAIL (13.596 = max del gennaio 2018).

Cosa fare?

Considerato che venerdì siamo arrivati a qualche centimetro di distanza13.557,50 ….

buonsenso vorrebbe che azionassimo il freno per evitare l’impatto oppure,

se distratti dall’uso del cellulare, ammaccarlo leggermente e poi che ci respinga verso

il centro della carreggiata, oppure andare a sbatterci contro con la volontà di travolgerlo

e poi “viaggiare verso NORD contromano con il nostro GARD RAIL rimasto che ci faccia

da paratia sottostante.

Lasciando perdere la visione fantastica, torniamo ai gelidi numeri cinematici che ci indicano

a 13.351,33 un gelido supporto valido per tutto il 2020 se il MASSIMO ANNUALE registrato

venerdì scorso non dovesse essere più superato ed un supporto mobile che cresce di circa

5,5 punti al giorno e che venerdì segnava il valore di 13.468,86 mentre la sua gemella viaggia

con la medesima accelerazione a 13.562,84 e che nell’ultimagiornata di scambi invece era nel

ruolo di resistenza

Continuerà per un pò a fluttuare in laterale fino a 13.145,17 che la gemella di quella che transita

a 13.351,33 prima di andare ancora più giù?

Osservare grafo allegato

Puntosella , magari è la volta buona che lo supera e vola verso i fatidici 14.000/14.200 che tanti prevedono in giro nei vari forum e da li poi un bel salto nel vuoto fino a tornare con i piedi per terra ma molto a terra , tu che ne pensi ? può essere ?

il valore di 13.596 è come fosse un semaforo con funzione rilevatore,UNA FOTOCELLULA, che oltre una certa distanza, se il soggetto mobile – Mr. Price – ha un valore minore, allora rimane con luce rossa continua, ma appena si avvicina ed entra nel raggio TARATO per rilevare la presenza di estranei, ecco che cambia colore e se il soggetto, tenta di oltrepassare la soglia, ma poi non ne è convinto e torna indietro ecco che scatta l’allarme, che viene disattivato in due modi: 1) rintracciando ed uscendo da cono di rilevazione;2) passare con decisione il livello soglia(13.596) e far così colorare il semaforo di VERDE.

PS: Sopra suddetto livello soglia si intravedono, nei grafi allegati, delle traiettorie che potranno portare anche a 14.000 punti e non solo, l’importante è guidare con attenzione e consapevolezza, consci che altri impunemente possono scorrazzare per la città non rispettando le regole.

E’ la Legge dell’Inerzia Sistemica, ci sono battaglie che le persone di “Principii” combattono anche se sanno che sono perse in partenza, ha senso combatterle anche se si è consapevoli che non se ne può mutare la direzione di tendenza, serve per dopo, oltre che per rallentare i processi in atto, serve per vincere (sempre relativamente) la Guerra, le “masse proletarie” capiscono e maturano nel processo anche se è di disintegrazione e disfacimento.

Si sono allevati un immenso sistema parassitario e di tirapiedi sotto ricatto che ne costituisce la base inerziale, non sanno nemmeno più cosa fare per gestire il gioco recuperando anche dal passato persone e situazioni, deformando, riadattando mistificando, l’analisi, il pensiero e l’azione, come “sostegno” di copertura ideologico.

Se ne inventano una al giorno e sono divisi.

Per chi si “oppone” all’andazzo tutto va visto solo con modalità di appoggio “tattico” o disimpegno, non esiste più la “rappresentanza” e da molto ne hanno dissolto i meccanismi e gli equilibri dinamici e la dinamica reale in particolare qui in europa è reazionaria anche se da altre parti il punto di crisi è più profondo e rischioso.

Per rilassarti, accendi qualche volta la TV, hanno dato campo libero al movimento di liberazione delle galline che insieme ai polli fanno sedute di autocoscienza parlando per ore a vanvera senza ascoltarsi, infatti non vi è nulla da ascoltare, togli per precauzione l’audio.

Devi essere connesso per inviare un commento.

@ IcebergFinanza ha scritto :

“Peccato che il problema non sia solo il QE, il problema maggiore è la creazione di un’enorme massa di debito, favorita da tassi ridicoli, come ridicolo è colui che ogni anno, analista o economista vi parla del rischio del ritorno dell’inflazione.

Chi si esalta per la crescita americana del due virgola, non ha capito nulla, il debito improduttivo ha conseguenze devastanti a lungo termine sull’economia.

Affascina osservare grandi banche americane come JPMorgan e Morgan Stanley, trimestralmente fare utili superiori al pil di interi Stati, mentre la Federal Reserve è costretta a salvare quotidianamente da quattro mesi mezzo sistema bancario mondiale.

La Federal Reserve preferisce regalare denaro gratuitamente ad aziende fallite che a loro volta lo utilizzano nella maniera più improduttiva possibile, ovvero per riacquistare azioni proprie, fare contento qualche grasso e avido azionista, foraggiando e ingrassando i loro manager.

[in relazione a graph “GROWTH in BBB-Rated Corporate Debt”] –> Le vedete queste aziende qui sopra, non producono nulla o quasi, non investono, l’unica cosa che sanno fare è emettere bond a tassi negativi per poi ricomprarsi le proprie azioni…

”

Non solo per quanto ho quotato più su : i miei complimenti; articolo solido, esauriente (e convincente). Da salvare in archivio.

Capitano,

meno male che metti a disposizione il tuo prezioso tempo per cercare di spiegare e divulgare ciò che la moltitudine ormai non vede nemmeno più, tutti quanti entusiasti a correre dietro come topolini e applaudire l’operato delle BC come se queste fossero l’ “incantatore col flauto” della nota fiaba…

Magari avranno pure ragione loro (non credo)… ma non vorrei che ci risvegliassimo una mattina in un futuro imprecisato, come accadde nell’Agosto del 2007 (per chi se lo ricorda) quando emersero ufficialmente le prime avvisaglie di problemi “tecnici” legati ad operazioni finanziarie “in grande stile” che nessuno aveva osato prevedere prima ancora che immaginare nelle conseguenze critiche “se qualcosa fosse andato storto” (e quel “qualcosa” si verificò…), solo che questa volta potrebbe essere molto MOLTO peggio di allora, nelle conseguenze a cascata ANCHE sull’economia reale.

Ha dell’incredibile quanto si stia ripetendo per ciò che la storia ha già visto accadere quasi un secolo fà in USA, che diede l’innesco alla più grande crisi economica globale già allora…