in caricamento ...

AMERICA: STRESS TEST SHOW !

Recentemente su AmericanBanker Neil Weinberg ha scritto uno splendido pezzo intitolato How U.S. Banking Wasted Its Fukushima Moment.

Tralascio il triste ricordo dei recenti stress test relativi alle banche europee dove la spettacolare analisi della European Banking Authority, EBA per gli amici portò a promuovere le banche irlandesi e la famigerata DEXIA poi prontamente fallite nello spazio di un istante, ovvero nazionalizzate.

Secondo Neil le due tragedie, quella devastante provocata dal terremoto in Giappone e quella altrettanto devastante provocata dalle banche americane hanno molto in comune.

In entrambe le crisi, la tempistica precisa era impossibile da pevedere, ma le cause sono responsabilità dell’uomo. In entrambi i casi, la collusione tra le autorità di regolamentazione e coloro che dovevano essere regolati ha portato ad un disgustoso disprezzo per la sicurezza.

Prima di ogni crisi, gli esperti di gestione del rischio hanno condotto prove di stress e hanno assicurato al mondo che anche nel peggiore dei casi, i sistemi di prevenzione delle catastrofi ci segnalano che ci si può fidare.

La corruzione e la mancanza di immaginazione su ciò che potrebbe annullare i sistemi di prevenzione del rischio ha portato alla calamità. Il risultato è stato una sorte di distruzione di massa e la fine di un tenore di vita di milioni per persone in ogni paese.

L’autore dell’articolo avendo vissuto in Giappone per oltre due decenni, è un attento studioso dei suoi punti di forza e di debolezza.

In the wake of the Fukushima disaster, the Japanese people have recognized that their leaders are not to be trusted. They proved themselves no longer willing to live with the disaster-prevention systems their leaders had falsely told them were fail-safe. . The Japanese have taken drastic measures, shuttering 52 of its 54 nuclear power facilities .

Essi hanno drasticamente ridotto i consumi di energia e intensificato l’uso di carburanti alternativi. . In altre parole, non si sono lasciati cullare da un falso senso di sicurezza e non hanno lasciato passare le occasioni per far si che questa crisi non vada sprecata.

Invece gli americani stanno costruendo sempre più centrali atomiche del rischio troppo grandi per fallire. Nella lista che vedrete sono tutte ai primi posti e lo stress test è l’ennesima farsa di questa stagione dominata da incompetenti e da un manipolo di falliti che sta amministrando il fallimento del sistema.

Agli Schettini americani che con il loro inchino hanno fatto affondare l’economia mondiale è stata fornita una nuova e fiammante nave da crociera per viaggiare ancora di più a leva!

America’s response to the crisis reminds me of the heart-rending story of an elderly

farmer near Fukushima who tried to give away cabbage from her fields, too

traumatized to face the reality that her way of life was over and nobody

would be eating her produce for a long time to come .

La risposta americana alla crisi mi ricorda la struggente storia di un anziano

agricoltore nei pressi di Fukushima che ha cercato di vendere i cavoli dei suoi

campi, troppo traumatizzato per affrontare la realtà dal fattp che il suo stile di vita

era finito e che nessuno avrebbe mai più mangiato i suoi cavoli per molto tempo a venire. Come quel contadino, gli americani hanno rifiutato di affrontare la realtà.

Conclude Neil …We not only wasted a crisis, but have set ourselves up for a potentially bigger one to follow.

Non solo è stata sprecata una crisi ma si stanno preparando le basi per una più potenzialmente devastante che verrà!

E loro, ma soprattutto Bernanke, uno dei principali responsabili di questa immensa crisi, al quale è stato rinnovato il contratto, un medico che ha clamorosamente sbagliato la diagnosi ma che si vanta di aver prodotto una cura miracolosa all’inizio della crisi…

(Il Sole 24 Ore Radiocor) – Washington, 17 mag 2007 – ‘Non ci sara’ alcun effetto di contagio sostanziale dal mercato ‘subprime’ al resto dell’economia o al sistema finanziario’. Lo ha detto Ben Bernanke, presidente della Riserva Federale, commentando, in un convegno presso la Chicago Federal Reserve Bank, la crisi che da qualche mese scuote il mercato dei mutui ipotecari ‘subprime’ negli Usa. Bernanke ha detto di prevedere un acuirsi dei problemi di liquidita’ nel settore quest’anno e nel 2008, ma ha aggiunto che la crisi nel suo complesso avra’ soltanto un impatto ‘limitato’ sul resto del mercato immobiliare. Il settore dei mutui, ha sottolineato, e’, in generale, ‘molto solido’ con la sola eccezione degli strumenti ‘subprime a tasso variabile che coprono circa due terzi dei prestiti totali ‘subprime’ e il 9% circa dei primi mutui in circolazione. SOLE24ORE

Nel mio libro troverete tutte le testimonianze con le quali questi illuminati continuavano a manificare la solidità del sistema finanziario americano di fronte alla tempesta subprime e ora con un colpo a sorpresa sono riusciti a promuovere persino una discarica a cielo aperto come la più grande banca americana che non solo ha assorbito la spazzatura del più imponente fallimento dell’industria dei mutui americani ma anche la polveriera dei derivati che si nasconde sotto il cadavere di uno delle maggiori banche d’affari americane prima della grande crisi. Fantastico la crisi è finita, andate in pace!

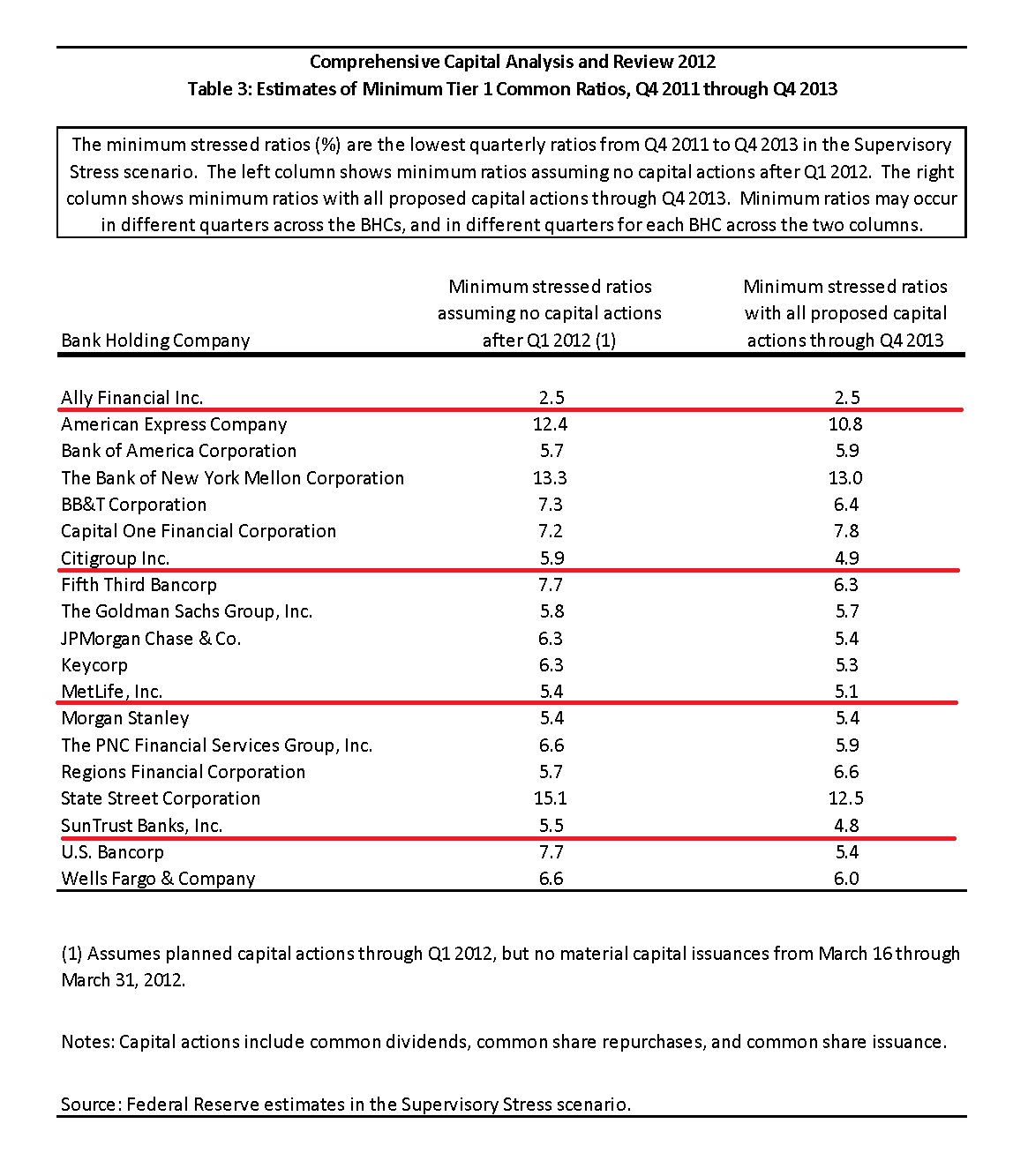

Ieri VALORI ha scritto che … La Fed ha elaborato venticinque variabili: comprese le stime sul Pil, sui prezzi immobiliari e sugli indici dei prezzi al consumo. Sulla base di tali dati, sono stati elaborati diversi scenari. Quello di recessione ipotizza che un -8% del Pil statunitense, un crollo del 21% dei prezzi immobiliari e un tasso di disoccupazione pari al 13%. Questa non è, ad ogni modo – ha precisato la banca centrale – una previsione sul futuro dell’economia. L’obiettivo è quello di assicurarsi che le banche riescano a sostenere una crisi del genere senza far ricorso ai finanziamenti pubblici che hanno destato tante polemiche in seguito alla crisi globale. Giovedì verranno resi noti i risultati: vale a dire le previsioni sulle entrate, sui ratio di capitale e sui profitti (o, viceversa, sulle perdite) delle banche in un periodo di nove trimestri.

Secondo Jason Goldberg, analista di Barclays Capital interpellato dall’agenzia Bloomberg, «il settore ha riserve di capitale senza precedenti e bilanci molto più puliti rispetto a due anni fa». Gli stress test, dunque, sono destinati a dare la dimostrazione del fatto che «il settore bancario gode di basi solide». Nella giornata di ieri la Fed ha fatto sapere tramite un comunicato che le diciannove banche nel quarto trimestre del 2011 detenevano complessivamente riserve di capitale sicuro (Tier-1) pari a 759 miliardi di dollari. Si tratta di un netto aumento rispetto al primo trimestre del 2009, quando ammontavano a 420 miliardi.

Questi si esaltano e corrono a varare piani di riacquisto delle proprie azioni e distribuire dividendi a pioggia con un Tier Core One appena sopra il 5 % e noi massacriamo Unicredit e mezzo sistema finanziario europeo per portare il Core Tier One al 9 %!

Ovviamente tutto progettato ad arte! Se il FOMC a parte la solita litania dei tassi a zero per i prossimi vent’anni avesse lasciato passare l’idea che di QE3 per il momento non se ne parlava neanche per sogno, cosa meglio di uno stress test anticipato con risultati mirabolanti per il lazzaretto americano avrebbe sostenuto e fatto volare i mercati americani oltre i massimi dell’anno!

Ovviamente è accaduto tutto per caso, visto che a JPMorgan prima della chiusura è scappata la notizia che aveva superato lo stress test e che avrebbe distribuito ai poveri nelle strade di New York dividendi raddoppiati ricomprando loro nuovi vestiti e fornendo un tetto, magari lo stesso pignorato in questi anni attraverso frodi e manipolazioni, arte nella quale le banche americane sono professioniste!

Si JPMorgan quella del mitico Dimon, quello che da mesi urla che … (ASCA) – Roma, 12 set – Basilea 3 e’ anti americana. Il numero uno di JP Morgan Jamie Dimon boccia senza appello le nuove norme e in una intervista al Financial Times afferma di ”essere quasi convinto che gli Stati Uniti dovrebbero abbandonare gli accordi di Basilea”. ”Non condivido regole che sono manifestatamente anti americane” sentenzia il ceo di JOP Morgan in particolare sulle norme che obbligherebbero le banche globali a rafforzare il capitale.

Si Dimon quello che ha passato lo show test con il 5,4 % un pelo sopra la sufficienza che si esalta e urla al mondo che JPMorgan è sana come un pesce … roba da piegarsi in due dalle risate o da controllare la rabbia!

Questa è gente che dovrebbe finire dietro le sbarre per manipolazione di mercato. In molti sapevano e manipolando future hanno preparato il missile finale decollato dai mercati!

Insider e istituzionali stanno vendendo e con questi movimenti in molti si preparano a tirare le reti della tonnara una volta che anche gli ultimi ingenui si saranno accomodati! SHort squeeze servito!

Scusate se ogni tanto perdo l’aplomb nelle mia analisi ma sono umano!

Vuoi mettere questi spettacolari prodigi della natura finanziaria in confronto alle nostre banchette disperate che hanno fatto ricorso a ben 1000 miliardi di liquidità per non restare arse dall’arsura della crisi europea. Un altro tassello per sostenere il sogno americano a scapito di quello europeo. La guerra mediatica continua!

Tanto in Europa non c’è un solo politico che comprende quello che in realtà sta accadendo!

Tralascio infine un’analisi dettagliata sul terzo livello contabile delle banche americane, sui giochi contabili messi in atto in questi mesi, sulle acrobazie fatte per nascondere la realtà ma come spesso sottolineo la verità sarà sempre più figlia del tempo!

Tanto non serve a nulla, lo spettacolo continua godetevelo, loro sanno quello che è bene per Voi! Gli asini e le mucche continuano a volare!

Chi fosse interessato all’analisi ANNO 2012: ESPLOSIONE DEL DEBITO! che fa il punto sui rischi e stelle polari del 2012 può richiederla con una libera donazione cliccando sul banner in cima al blog o QUI

Icebergfinanza partecipa al ” ENEL BLOGGER AWARD 2012 ” Se qualcuno di Voi trova un attimo di tempo ed è disponibile a sostenerci , questo è l’indirizzo per votare Semplicemente grazie! http://www.enelbloggeraward.com/

Sorpresa: l’indice mutui casa è sceso del 2,4% rispetto la scorsa settimana. Niente di preoccupante,tutto previsto venivamo da una lunga serie positiva che un ritracciamento è del tutto salutare,quindi ottima occasione per far salire gli indici azionari.

(ASCA) – Milano, 14 mar – Il differenziale tra titoli di Stato italiani e bund tedeschi puo’ scendere ”senza colpo ferire” fino a 180 punti base. A sostenerlo e’ Maria Cannata, direttore generale del debito pubblico del ministero del Tesoro, convinta che sul fronte dello spread ”abbiamo tanto da guadagnare”, tanto che ”100 punti base possono andare via tranquilli tranquilli”. La Cannata si e’ soffermata in particolare sui livelli dello spread prima della crisi della scorsa estate: ”A giugno eravamo a 180, prima che cominciasse il delirio. Fino a quel livello si puo’ tornare tranquilli senza colpo ferire”. Difficile, invece, ipotizzare un calo dello spread sotto i 100 punti base: ”Tornare a 20-30 – ha detto la Cannata – sembra irrealistico e forse non molto corretto”.

Opss… con questa euforia se la stanno cercando! Speriamo in bene ma è meglio restare fuori!

T-Bond 30 anni tasso al 3,38% al massimo di agosto 2011, il mercato sta aprendo gli occhi? O gli asini stanno atterrando? Oppure i cinesi hanno deciso di non incrementare gli investimenti nel debito usa(e getta)?

Devi essere connesso per inviare un commento.

La mucca la vedo in foto,mi sono perso l’asino a no eccolo…….nello specchio. Grazie Andrea per quello che scrivi, mi sento meno somaro.