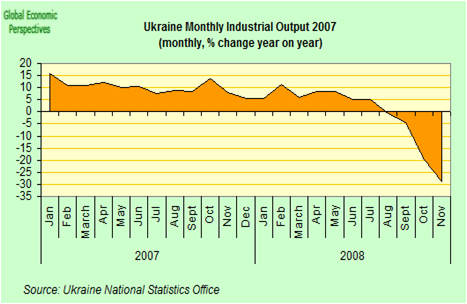

…. in Ukraine.

From Edward Hugh:

in caricamento ...

Anche quest’anno ormai sta volgendo al termine, un anno intenso, un anno che ha rivelato in maniera definitiva quello che Icebergfinanza sostiene da tempo ovvero la Madre di tutte le crisi finanziarie ed economiche della Storia, una crisi senza precedenti di intensità superiore alla stessa Grande Depressione ma nelle conseguenze ancora tutte da verificare anche se le rotte future si alterneranno tra Scilla e Cariddi, tra i gorghi e i mulinelli, le tempeste e gli uragani che il 2009 ci proporrà all’orizzonte senza dimenticare che esiste ancora la possibilità di assistere alla comparsa di altri innumerevoli misteri nascosti nel triangolo delle Bermuda della finanza creativa.

Sarà anche un anno di Speranza il 2009, la speranza che questo sistema possa rinascere dalle sue ceneri, la speranza che questo sistema possa ritrovare nell’uomo e nella sua creatività quella capacità mai sopita di affacciarsi sull’orlo di un abisso per ritrovare all’improvviso se stesso attraverso gli ideali e i valori che accompagnano l’essenza dell’ Umanità ma se mi chiedete di credere in questo sistema e nelle sue istituzioni, nelle politiche monetarie e in quelle governative lasciatemi il beneficio del dubbio, un dubbio che va al di la di qualunque illusione di breve termine. Il lungo termine è un territorio inesplorato, un’isola sconosciuta dove solo il tempo e la sua genesi saranno in grado di offrirci la naturale conclusione di anni di squilibri sistemici.

Non credo che basti scrutare il dibattito in corso nelle varie scuole di pensiero economico, siano esse keynesiane o monetariste, austriache o socialiste o neoliberiste dimenticando il fine ultimo dell’economia, ovvero l’uomo.

Il tramonto di una leggenda, il tramonto di tante leggende, il tramonto della sicurezza e della fiducia in questo sistema, nello spazio di un istante il Tempo è stato in grado di pennellare pagine epocali che contribuiranno a ridisegnare la storia della finanza e dell’economia, in grado di mettere in discussione qualunque sicurezza o presunta Verità.

La Verità è Figlia del Tempo, l’eco di questo aforismo di Lord Francis Bacon, grande filosofo inglese del 15° secolo, ha suggellato negli ultimi mesi il lavoro di analisi e ricerca di Icebergfinanza, una lunga navigazione attraverso i fondamentali reali di questa crisi, una serie di analisi macroeconomiche suggellate anche dalla microrealtà.

Non sarà un post autocelebrativo, le conseguenze di questa crisi nella loro gravità, vanno al di là di quanto ancora il sistema sia in grado realmente di percepire, ma è bene che si sappia che tutto ciò era prevedibile anche nel pensiero storico di illustri economisti, anche se la follia nelle masse è la regola, mentre nel singolo è un’eccezione.

Il New Deal programmato dal nuovo presidente degli Stati Uniti Obama con la creazione di 2/3 milioni di posti di lavoro, una rivoluzione infrastrutturale, l’insieme di interventi e programmi di prestiti ed emissioni speciali e creative da parte delle Banche Centrali spesso al limite della disperazione, sono la testimonianza della consapevolezza di questo sistema ma non sono sinonimo di risoluzione del problema principale ovvero della sostenibilità di questo sistema, che deve essere profondamente ripensato.

Questo sistema che oggi sta cercando di rianimare il paziente è lo stesso medico che ha sottovalutato i sintomi di questa crisi epocale, nei laboratori politici e monetari sono presenti gli stessi medici che hanno sottovalutato l’obesità di questo sistema accompagnandone la sua "deregulation" in nome di un presunto benessere collettivo, gli stessi medici che oggi "sperimentano" i loro studi, le loro ideologie sul sistema finanziario ed economico in stato di coma profondo, una sorta di elettroshock del quale nessuno conosce le possibili conseguenze.

Sono interventi strutturali da camera di rianimazione, essenziali nel breve termine, ma dei quali vi sarà da osservare i reali benefici nel medio e lungo termine.

Le banche centrali e gli stessi governi dovranno pensare ad un intervento strutturale di medio e lungo termine per questo sistema, che senza il loro intervento sarebbe letteralmente imploso.

thanks to Krugman.blogs

Dalla profondità della Depressione immobiliare sino all’implosione del sistema finanziario, dal dissesto delle banche d’investimento orfane della leva finanziaria sino alla socializzazione delle perdite attraverso l’intervento di politiche keynesiane, dalla recessione ormai ufficiale e più volte negata alla dinamica della disoccupazione oscurata da un modello stagionale semplicemente inaffidabile, sono queste le principali dinamiche che la rotta del nostro veliero ha esplorato intravvedendo con largo anticipo la possibile evoluzione della crisi.

Ogni analisi ed ogni post di questo lungo viaggio sono la testimonianza vivente di come navigando nell’oceano del realismo, analizzando e studiando il passato vi si possa trovare una guida per il futuro, solo una guida ma non la soluzione, in quanto oggi quotidianamente il mercato sta facendo la Storia, sta riscrivendo la Storia!

Sarà un post molto lungo, attraverseremo la Storia per arrivare a comprendere meglio la dinamica di questa crisi, solo la conoscenza e la consapevolezza portano a osservare e comprendere sino in fondo ma mai abbastanza

La distruzione di possibili 10.000 miliardi di ricchezza prodotta da questa crisi in circa 15 mesi, unitamente al prosciugamento sistemico delle principali fonti di liquidità del sistema ci rassicurano su un lungo periodo di deflazione che si presenta all’orizzonte dell’economia americana e di conseguenza mondiale, sempre che qualcuno non creda ancora alla favola del decoupling, alla possibilità che le altre economie possano sopravvivere senza i consumi degli americani.

Vi ricordate il MEW MortgageEquityWithdrawals ovvero la possibilità di estrarre ricchezza dalle proprie abitazioni, uno dei motori della leggenda del consumatore americano, il bancomat per eccellenza che ha sostenuto questa irrazionale stagione dei consumi grazie alla possibilità di finanziare la spesa delle famiglie attraverso linee di credito garantite dal continuo e "perpetuo" aumento delle quotazioni immobiliari? Ebbene grazie a CALCULATED_RISK scopriamo che ……..

Here are the Kennedy-Greenspan estimates (NSA – not seasonally adjusted) of home equity extraction for Q3 2008, provided by Jim Kennedy based on the mortgage system presented in "Estimates of Home Mortgage Originations, Repayments, and Debt On One-to-Four-Family Residences," Alan Greenspan and James Kennedy, Federal Reserve Board FEDS working paper no. 2005-41.

…….la festa è finita, uno dei propulsori della crescita infinita dei consumi ha cessato di esistere e credetemi questa "fiaba" resterà tale per molto e molto tempo ancora.

Se a questa situazione aggiungiamo la terribile dinamica nell’occupazione in atto e togliamo la possibilità di rifinanziare il debito, la possibilità di accedere facilmente al credito credo che servirà a ben poco se non a nulla l’opzione zero messa in atto dalla Federal Reserve, difficilmente al di la di qualsiasi stimolo fiscale i cittadini americani riusciranno a riprendere il ritmo di spesa al quale erano stati abbituati in nome di un presunto benessere collettivo, un benessere spesso e volentieri a servizio esclusivo del sistema, che sostiene l’offerta con la fantasia creativa del debito, qualunque esso sia, una delle cause principali della Grande Depressione del ’29.

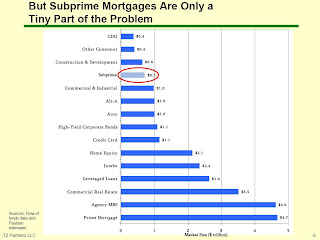

Ora qualcuno di Voi si chiederà quale sia la dimensione reale dei vari mercati, dei settori dell’immobiliare americano, dimensioni che possano aiutare il lettore ad avere una maggiore consapevolezza in riferimento alle potenziali svalutazioni che verranno.

Ebbene grazie a T2 PartnersLCC possiamo avere una scala delle reali dimensioni del mercato immobiliare americano a partire dalla consistenza del fenomeno "subprime" il più piccolo in assoluto per dimensioni che corrisponde a "soli" 700 miliardi di dollari. I prestiti Alt-A ovvero di fascia intermedia contano per circa 1000 miliardi mentre i JumboMortgage per 2.400 miliardi.

Resta inoltre da non dimenticare assolutamente le dimensione del mercato immobiliare commerciale CRE con un volume di prestiti che arriva alla ragguardevole cifra di 3500 miliardi di dollari sino a giungere agli Agency MBS e ai Prime Mortgage che insieme riescono a totalizzare complessivamente la cifra di quasi 10.000 miliardi di dollari, esprimendo rispettivamente 4600 miliardi e 4700 miliardi di volume complessivo.

Gli ultimi dati provenienti dal mercato immobiliare testimoniano se mai ve ne fosse stato bisogno che la dinamica immobiliare del calo dei prezzi non troverà la sua conclusione nemmeno durante l’anno 2009 ma si protrarrà sino al 2010.

Se poi qualcuno ha dimenticato l’ invitato principe del 2009 ecco che il CRE ovvero Commercial Real Estate bussa alla porta della recessione.

Nearly $5 billion in development projects in New York City have been delayed or canceled because of the economic crisis, an extraordinary body blow to an industry that last year provided 130,000 unionized jobs, according to numbers tracked by a local trade group.

The long-term impact is potentially immense, experts said.

Not surprisingly, unemployment in the construction industry is soaring: in October, it was up by more than 50 percent from the same period last year, labor statistics show.

……un impatto potenzialmente immenso nel lungo termine e la disoccupazione che sale di oltre il 50 % nella città principe per eccellenza, New York, non è certo un bel biglietto da visita per il 2009!

Ora se come ben sapete provate a paragonare queste cifre, le cifre del grafico di cui sopra che vi consiglio di non dimenticare, agli oltre 57.000 nozionalmente parlando credit default swaps riportati nel sito della BIS o magari ai quasi 685.000 derivati complessivi che circolano nel sistema avete una visione della realtà assolutamente realistica, un oceano di carta dove navigano barchette immobiliari.

Inoltre come non sottolineare che questa depressione immobiliare arriva a colpire al di la dell’immaginazione sino a risalire oltre le disponibilità reali dei fondi pensioni, Calpers per eccellenza….

Calpers in recent weeks said it expects to report paper losses of 103% on its residential investments in the fiscal year ended June 30.

…….perdite per il 103 % come è possibile direte Voi, nessun mistero quando la leva diventa il fascino quotidiano anche i fondi pensione devono restituire miliardi di dollari di liquidità ottenuta per scommettere sui mercati immobiliari, nessuna chiamata di margine solo una semplice constatazione!

Bini Smaghi prima di Natale in una nota dell’Ansa ci dice che….

L’ingegneria finanziaria, almeno per un periodo e’ finita”. ”Questa e’ l’ultima crisi – ha aggiunto – di un sistema in cui la finanza ha sfruttato al massimo la redditivita’ del capitale. Ora quel sistema e’ rimesso in discussione. Dovra’ nascere un’economia dove c’e’ molta piu’ attenzione al capitale, alla prevenzione del rischio. Bisogna ripensare il sistema finanziario e cambiare una serie di regole, mettere dei limiti alla ricerca del profitto immediato per un logica di piu’ lungo periodo”.

Sono commosso profondamente commosso, piano piano arriviamo anche alla logica della " crescita sostenibile ", non ho parole!

Comunque sia l’ingegneria finanziaria sarà anche finita, ma secondo il WSJonline gli effetti collaterali proseguono e proseguiranno anche nel prossimo anno….

Synthetic CDOs are vulnerable at this stage in the financial crisis, because of the way they work. They generate income by selling insurance against bond defaults, typically on a pool of 100 or more companies. One way they do so is by entering into contracts known as "credit-default swaps." Investors, such as the town of Parkes, receive regular payments from credit-default-swap buyers, which are usually banks or hedge funds.

…..e si quando nei miei post scrivevo CDOs la piccola s stava per synthetic altra magia demenziale di questa epoca irripetibile, un derivato dalla potenziale massima implosione. Un CDOs per alcuni investitori istituzionali era come un CDO qualsiasi nessuno faceva caso a quella piccola s ma il loro effetto boomerang non tarderà a farsi sentire nell’arco del 2009, si investitori istituzionali quelli esperti, professionali al massimo.

Con queste perle finanziarie sintetiche si ottengono rendimenti attraverso la vendita di assicurazioni contro i default di un’obbligazione in un contesto di innumerevoli bond societari. Chi investe in questi strumenti riceve una remunerazione da coloro che acquistano gli swaps ma a loro volta ora devono proteggersi dal possibile default di questi prodotti.

Through Torquay, Parkes had sold insurance on many of the same companies.

As market turmoil began to claim financial firms such as Lehman Brothers Holdings Inc., the companies frequently turned out to be in Torquay’s portfolio. Torquay was hit by five of the seven major defaults that have occurred in 2008: Lehman, Washington Mutual, Freddie Mac and Icelandic banks Kaupthing and Glitnir.

Ecco che ad esempio uno di questi capolavori era composto da ben cinque degli ultimi fallimenti eccellenti anche se la composizione totale arrivava a 150 emittenti diversi ma il limite oltre il quale si rischiava la perdita dell’intero investimento corrispondeva al solo 4,1 % ora la soglia del 3,3 % sarebbe già una conquista ma non si sa mai e credo che il prossimo anno dal "Triangolo delle Bermuda " finanziario avremo tante altre sorprese…..

"This isn’t what investors, and the professionals that created these products, envisioned or wanted to happen," says Mark Adelson, chief credit officer at Standard & Poor’s……..si questo non era quello che avevano previsto i dementi che hanno costruito questi prodotti sintetici ma in fondo nessuno aveva previsto nulla perchè come noi tutti ben sappiamo………nulla era prevedibile, nulla neppure la piccola piramide di Ponzi che il buon Madoff aveva innocentemente inaugurato!

Chissà probabilmente anche le stesse istituzioni nazionali, comuni o stati arriveranno sulla soglia del default.

Il Financial Times scrive che le economie emergenti vedi Ucraina e Ungheria ad esempio potranno soffrire il sovraffollamento delle emissioni governative nel prossimo anno con un totale presunto di oltre 3000 miliardi di dollari di bond emessi tre volte superiore al 2008.

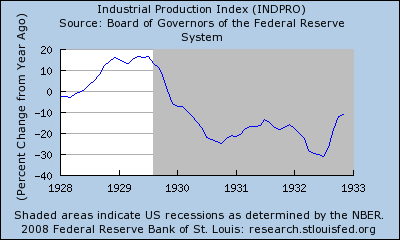

Si parla spesso dei numeri della Grande Depressione come ad esempio il – 26 % del PIL nel periodo 29/33 oppure l’oltre 25 % nella disoccupazione o il meno 50 % nella produzione industriale tra il 1929 e il 1932……..

Thaks to stlouisfed.org

……..ma sembrerebbe che via sia già qualche paese al mondo che sta vivendo la sua depressione come ci racconta PAULKRUGMAN …….

In questo preciso momento ogni motore dell’economia mondiale, dall’immobiliare al settore azionario, dai prezzi all’ingrosso a quelli al dettaglio, dalle materie prime sino ai prodotti finali, dai consumi agli investimenti ci ricorda che la deflazione è fra noi e dubito che per il momento basti innondare di liquidità i mercati pure attuando iniziative di "quantitative easing" compresa la stampa della moneta per permettere alla classe media di alimentare la leggenda dell’inflazione, inflazione che von Mises vede come un aumento della quantità di denaro e banconote in circolazione e quindi già presente tra di noi nei sintomi di questa politica monetaria e non solo nei sintomi ma anche nei grafici della Federal Reserve di Saint Louis. Date un’occhiata nel canale grigio che segna la nuova recessione ufficiale.

A revised measure of the St. Louis adjusted monetary base ( QUI )

Se invece noi vediamo l’inflazione come quel fenomeno che genera l’aumento dei prezzi in conseguenza ad un più elevato tenore di vita, un aumento di salari, rendite, interessi e profitti allora in questo caso la deflazione è il nostro destino.

In America e nel Mondo, dai bonus alle riduzioni dei salari, dalle settimane corte ai lavori partime, senza dimenticare la terribile influenza della disoccupazione esponenziale, la deflazione sta erodendo il potere di acquisto dei consumatori.

Questa tabella del BLS dimostra che le ristrutturazioni aziendali attraverso la riduzione della forza lavoro non si fermerà tanto facilmente.

Comunque sia Nouriel Roubini su Project-syndicate.org ci dice che …..

The long-term consequences of the resulting surge in fiscal deficits are serious. If the deficits are monetized by central banks, inflation will follow the short-term deflationary pressures; if they are financed by debt, the long-term solvency of some governments may be at stake unless medium-term fiscal discipline is restored.

Nevertheless, in the short run, very aggressive monetary and fiscal policy actions – both traditional and non-traditional – must be undertaken to ensure that the inevitable stag-deflation of 2009 does not persist into 2010 and beyond.

……le conseguenze a lungo termine dell’aumento del deficits fiscale sono serie e se il debito viene monetizzato dalle banche centrali l’inflazione seguirà a breve termine le pressioni deflazionistiche.

Anche se Fisher governatore della Fed di Dallas un falco dell’inflazione sussurra che …."We’re well aware that at some point, God willing, we’ll have to tighten and we’ll have to act and I’m here to tell you that my voice will be very loud at that juncture, but right now that’s not the issue," Fisher said.

……fa veramente impressione osservare un falco dell’inflazione, un governatore che è stato spesso in passato in prima linea ad urlare la sua preoccupazione per l’inflazione dire che oggi l’inflazione non è il problema principale che…..

Nel frattempo la leggenda del consumatore americano si sta dissolvendo nei dati relativi al tasso di risparmio personale, sinonimo di un comportamento deflativo, si risparmia in maniera particolare di fronte alle incertezze, ai rigori dell’inverno che verrà, quando si attendono prezzi in discesa.

Qui sotto via BIGPICTURE avete un grafico postato nel lontano 2006 che ci dice più di mille parole…..

Ma non si tratta solo di America anche in Italia secondo i dati dell’associazione dei consumatori la contrazione dei consumi è reale sia in quantità che in qualità……

Roma, 26 dic. (Ign) – La crisi non risparmia il Natale. E i consumi scivolano giù del -20% rispetto al 2007. E’ quanto risulta dalle prime stime delle associazioni dei consumatori che parlano di una forte contrazione dei consumi sia in quantità che in qualità e di una situazione poco incoraggiante anche per quanto riguarda i prossimi saldi, con un calo previsto del 30%.

Federconsumatori sostiene che le spese nel periodo natalizio si sono attestate a circa 6 miliardi e mezzo con una caduta di oltre 2 miliardi di euro rispetto all’anno scorso. In diminuzione soprattutto gli acquisti relativi all’abbigliamento e calzature, pari a -20%. Calo che, secondo i dati del Codacons, è ancora più evidente: -23%. Diminuzioni registrate anche nel settore mobili, arredamento per la casa ed elettrodomestici, profumeria e cura della persona (-10%) ed elettronica di consumo (-5%). In controtendenza sottolinea invece Federconsumatori le cartolibrerie (+1,5%).

Per il Codacons con il segno meno anche gli acquisti dei giocattoli (-10%). E se i consumi alimentari sono stabili rispetto agli anni passati, nessun problema per i prodotti hi-tech e lusso che registrano dati positivi. Il Codacons inoltre riferisce che la spesa pro capite a Natale non ha superato i 200 euro. "Questi dati non promettono niente di buono per i prossimi saldi invernali – dice il presidente Carlo Rienzi – la contrazione degli acquisti potrà arrivare fino al 30% rispetto ai saldi 2007".

I consumatori dunque confermano la gravità della crisi attuale e del prossimo futuro in assenza di interventi concreti. Per questo si rende necessaria, secondo Elio Lannutti e Rosario Trefiletti di Federconsumatori-Adusbef, "una manovra di politica economica per dare fiato al mercato, famiglie ed imprese, al cui centro vi siano due precise questioni: la tutela del reddito dei lavoratori allontanati dal ciclo produttivo ed un processo generale di defiscalizzazione di almeno 1200 euro all’anno per le famiglie a reddito fisso, lavoratori e pensionati".

Ora non vorrei riproporre i dati relativi alla stagione natalizia in America ma credo che queste frasi riassumano in maniera evidente la situazione……

Retailers, which started offering discounts of 50 percent or more weeks ago, had been counting on post-Christmas sales to help rescue what will probably be the worst holiday season in four decades.

………la peggiore stagione in oltre quattro decenni……

“This week isn’t going to do it,” Flickinger said in a Bloomberg Television interview. “Consumers are more cash- and credit-constrained than ever before. After a 25-year spending tsunami, they’ve shifted from spending to savings.”

Dopo 25 anni lo tsunami della spesa ha spostato l’ago della bilancia dai consumi ai risparmi…..forse la pietra angolare per un’economia sostenibile, per un consumo sostenibile.

Comunque sia anche nella nostra e cara vecchia Italia l’indebitamento sta assumendo proporzioni esponenziali…..

Nel 2008 i debiti delle famiglie italiane sono aumentati del 41,1%, con punte che raggiungono il +53,2% in alcune province come Cremona. E’ quanto sottolinea Contribuenti.it spiegando che "al 30 novembre 2008 il livello medio del debito delle famiglie italiane ha raggiunto la cifra di 19.630 euro e la piu’ ‘esposta’ e’ la provincia di Roma, con oltre 24.250 euro". rainews24.it

Ora la politica della Federal Reserve dimostra solo una cosa, che la situazione è semplicemente drammatica! Alzo gli occhi al cielo e sorrido a leggere commenti e analisi di giornalisti, economisti ed esperti che alimentano la leggenda del coraggio di Bernanke, solo un uomo che sperimenta la sue teorie sull’economia, figlio del monetarismo di Milton Friedman un’ideologia fallita che nasconde la crisi che verrà, un uomo che ha passato la sua vita a studiare una crisi che gli si è presentata davanti agli occhi negli stessi sintomi, un uomo che ha nascosto la situazione dietro il velo dell’economia fondamentalmente solida e del sistema finanziario americano modello per il mondo intero.

Che poi si vada nella direzione di un’esplosione dell’inflazione è tutto da vedere in quanto il Giappone è li con la sua storia a dimostrare che non basta fornire liquidità al mercato, se la liquidità non raggiunge il mercato, l’economia, ma ristagna nel settore finanziario e foraggia la speculazione, non basta fornire liquidità se questa non raggiunge il consumatore, la deflazione induce al risparmio in attesa di tempi migliori, di occasioni deflative.

"The Fed," she argues, "has gone about as if the problem is a shortage of liquidity. That is not the basic problem. The basic problem for the markets is that [uncertainty] that the balance sheets of financial firms are credible."

Il problema non è quello della liquidità, ma come sostengo da mesi è un problema di fiducia, fiducia in queste istituzioni, incertezza nei bilanci, bilanci che siano credibili.

So even though the Fed has flooded the credit markets with cash, spreads haven’t budged because banks don’t know who is still solvent and who is not.

Questa incertezza dice Ms.Schwartz è il problema fondamentale del mercato del credito, quindi la liquidità è insufficiente, non è in grado di andare al di la dei problemi reali, che oggi sono la fiducia e la solvibilità, aggiungo io, un problema di fiducia che corrisponde alla mancanza di acquirenti, mancanza di acquirenti per titoli "tossici" che secondo Anna dovrebbero essere acquistati dal governo con i fondi del TARP.

Ecco perchè comunque un presunta crisi di liquidità, si è trasformata in una crisi di fiducia per arrivare inevitabilmente ad una crisi di insolvenza.

Harry Truman il presidente americano durante la seconda guerra mondiale, amava ricordare che la recessione è quando il tuo vicino perde il posto mentre la depressione è quando il posto di lavoro lo perdi tu. Comunque la si voglia vedere in questo articolo del professor SCOTT_REYNOLDS_NELSON si può intravedere tra le pieghe della Storia che non solo il 1929 fu l’anno dell’inizio della Grande Depressione ma che probabilmente la vera Grande Depressione ebbe origine nella crisi del 1873 originata dal panico per il fallimento della grande banca di New York Jay Cooke dove la situazione peggiorò ulteriormente allorché si tentò di rispondere alla caduta dei prezzi con ulteriori riduzioni salariali, le quali provocarono nuove cadute nei consumi.

Si la Storia, un contesto storico profondamente diverso ma spesso terribilmente simile nei suoi sintomi, un messaggio che ha accompagnato in questi due lunghi anni il viaggio di Icebergfinanza.

La mia capacità di sintesi ed analisi a nulla avrebbe portato senza informazioni di primordine, senza fonti e dati di prima mano, spesso obiettivi anche se soggettivi, la ricerca della Verità a qualunque costo, la nostra splendida navigazione ben difficilmente avrebbe evitato scogli e banchi di sabbia, spesso nascosti sotto il pelo dell’acqua al di là di imponenti iceberg che il mio intuito mi aveva fatto scorgere ben prima che l’onda della crisi raggiungesse le coste della nostra Italia.

Da Calculated Risk eccellente luce nella grande depressione immobiliare a Barry Ritholtz autentico Sherlock Holmes finanziario ed economico, da Nouriel Roubini che non ha bisogno di presentazioni sino a John Mauldin, senza dimenticare il mitico Paul Kasriel e quel professionista fondamentale che è John Hussman , da Alphaville uno dei blog del Financial Times sino a Mike Shedlock, arrivando a Yves Smith.

Restano tre piccoli segreti, tra guide illuminanti in questa lunga notte ma come dimenticare la stella polare del recentissimo premio nobel all’economia Paul Krugman che ho conosciuto al festival, Robert Reich e Kenneth Rogoff, Joseph Stiglitz e il professor Hamilton di Econbrowser per giungere infine a Robert Shiller e Gary Shilling del quale esploreremo insieme l’orizzonte per il prossimo anno.

Nessuna pretesa, anche se attraverso l’analisi fondamentale è possibile individuare un punto di arrivo intermedio di questa crisi, un’ipotesi che prenda in considerazione ogni salto di vento e l’arrivo di nuove tempeste e nuovi uragani, analisi fondamentale che deve necessariamente essere integrata dall’analisi tecnica visto che milioni di attori sui mercati la utilizzano come un dogma, mappe nautiche che consulteremo insieme a coloro che hanno contribuito al blog e a coloro che vorranno contribuire in futuro.

Un particolare ringraziamento va anche a coloro che in Italia hanno contribuito attraverso scambi di opinione e confronti spesso costruttivi alla rotta del mio veliero, costringendomi spesso a mettermi in discussione a sollevare qualche dubbio, anche se la rotta era tracciata da tempo. Ma non solo esperti o professionisti del settore ma anche tanti e favolosi compagni di viaggio, che ricordo con piacere e che accomuno in un grande abbraccio senza dimenticare nessuno, ripeto nessuno, i Vostri nomi, i Vostri nickname sono ben incisi sulle tavole di legno di questo nostro veliero.

L’orizzonte del 2009 porterà con se tramonti conosciuti e albe silenziose, si albe silenziose che potranno essere riassunte in un’attenuazione dei fenomeni che hanno contraddistinto questa crisi epocale dopo un’inevitabile accelerazione finale.

L’orizzonte resta sconosciuto anche se man mano che passa il tempo vanno delineandosi sempre più i contorni di un mondo, di un sistema che cerca la soluzione nel passato senza curarsi del futuro, delle nuove generazioni, un sistema che dovrà essere rifondato, non stravolto ma integrato da sistemi, idee, progetti che noi abbiamo già visitato nei nostri mondi alternativi, un social business che accompagni il capitalismo, lo umanizzi, lo indirizzi al servizio dell’uomo e dei suoi sogni, dei suoi progetti, perchè su questa terra c’è posto per tutti gli uomini e le donne, per i loro progetti, per i loro sogni, per la sua stessa Essenza, solo se ognuno di noi saprà creare il cambiamento, saprà rinunciare al superfluo, diversamente sarà la fine di un sistema un tramonto infuocato per lasciare il posto all’alba che verrà.

Icebergfinanza come un cantastorie che si esibisce nelle strade e nelle piazze delle città!

Non solo e sempre economia e finanza, ma anche alternative reali da scoprire e ricercare insieme in ……..

La "filosofia" di Icebergfinanza resta e resterà sempre gratuitamente a disposizione di tutti nella sua "forma artigianale", un momento di condivisione nella tempesta di questi tempi, lascio alla Vostra libertà, il compito di valutare se Icebergfinanza va sostenuto nella sua navigazione attraverso le onde di questo cambiamento epocale!

Per sostenere ICEBERGFINANZA clicca qui sotto

Un post molto interessante dall’amico Romanico:

una domanda:

ma se le iniezioni di liquidita’ rimangono saldamente in mano alle banche che non allargano i cordoni della borsa creditizia….come fa ad esserci piu’ moneta circolante che crea inflazione?

sento sempre parlare, da chi ne sa di piu’, del fatto che aumentando la massa monetaria circolante, si ha piu’ disponibilita’ di denaro e si alimenta la richiesta e di conseguenza i prezzi salgono

ma a naso, questo avviene se la moneta sovrabbondante e’ in mano a molti e non a pochi

insomma se la moneta extra non circola non alimenta la richiesta di merci, se ragionando per assurdo, oggi si stampasse il doppio del pecunio esistente e si consegnasse tutto in mano al paperone di turno…..questo paperone, dopo aver soddisfatto ogni suo bisogno, non aumenterebbe la richiesta di merci in modo sensibile

inoltre mi tormenta un altro ragionamento: se la presente crisi e’ stata generata dal credito facile e spesso privo di reale contropartita (ad es un mutuante 30ennale che non assolve ai suoi obblighi di creazione della ricchezza che ha gia’ speso, perche’ magari resta senza lavoro)

se, insomma, questa crisi e’ stata generata da una massa di denaro fittizia abnorme, che ora e’ sparita…..non e’ che l’inflazione da eccesso di massa monetaria l’abbiamo gia’ patita e che questa immissione di denaro fresco di stampa altro non fa che cercare di sostituirsi gradualmente alla massa di denaro virtuale sparita e non puo’ creare inflazione perche’ al limite la somma denaro virtuale + denaro reale e’ ancora maggiore del denaro di nuovo conio + denaro reale?

anchio avevo gli stessi dubbi, penso che andremo più verso una depressione alla Giappone, 10 anni pagando 100% del PIL alle banche.

A loro fa comodo, hanno i contanti per aquistare i saldi, hanno i debiti 10X il PIL mondiale, che rendono interessi (addirittura!!!) possono stare belli seduti aspettando per 30 anni i pagamenti. Quelli che non riusciranno a pagare, perchè non hanno lavoro perderanno le proprietà, che verranno comprate dalle banche per spiccioli.

L’iperinflazione, per loro NON va bene, i debiti perdono valore. Meglio sono 10 anni di schiavitu, dove lavoreremo per pagare i debiti fatti dagl’altri.

italia e non solo..la cocainomanizzazione (esiste come parola?) dei popoli sta raggiungendo dimensioni aberranti.

Ho osservato persone comportarsi in modi apparentemente assurdi e inspiegabili, ho osservato una buona percentuale delle giovani generazioni già bruciate da anni di abuso di coca..

ma cosa sta succedendo?

fino a qualche anno fa la coca era la droga dei ricchi per antonomasia. Poi venne il 2001 e le twin towers.

Dopo venne l’invasione dell’afghanistan.

Da allora..coca per tutti..dai 12 ai 90 anni..e adesso che l’afghanistan sta ricadendo nelle mani dei taliban..si tolgono soldati dall’iraq per mandarli là..non per il petrolio..non per il terrorismo..non per la democrazia..ma per un sentimento botanico d’amore verso un papavero tanto prezioso..la droga..il mercato più redditizio per tutti i governi del mondo..obama..come possiamo fidarci di una persona come questa visto le premesse..

de

Andrea, anch’io propendo per un periodo non breve di deflazione prima dell’iperinflazione.

Aggiungo inoltre, per chi non riesce a comprendere bene il significato di quantitative easing, i link a due articoli scritti per “profani”.

http://duecents.blogspot.com/2008/12/quantitative-easing.html

http://duecents.blogspot.com/2008/12/quantitative-easing-x-seconda-parte.html

Saluto a tutti.

matteo

Devo dare atto di grande capacità di sintesi di questo articolo.

Unica cosa che mi sento di aggiungere, è una maggiore analisi, sugli effetti, dell’incredibile “farsa” messa in piedi dalle istituzioni finanziarie.

Dare la colpa della crisi ai SubPrime, si ritorcerà contro il sistema, la gente non solo perderà la fiducia ma sarà altamente diffidente verso il mondo finanziario e questo condurrà ad una mancanza di riferimenti istituzionali che porteranno alla vera catastrofe (leggere trasformazione).

Ha poco senso, parlare di deflazione e inflazione, dato che si esclude l’elemento principale di questa crisi.

Il vero Convitato di pietra che tutti sembrano non voler nominare. Proprio la comparsa di questo elemento sulla scena del teatro porrà termine al primo atto del capitalismo e inizierà il secondo atto.

Fino ad oggi almeno in Europa a parte alcune migliaia di cassa integrati non c’è ancora sentore dello Tsunami.

Dell’Islanda si parla poco, quasi a volerla dimenticare, dell’Equador (è andato in Default) sembra che proprio nessuno lo voglia nominare.

Ma cosa succederà quando tutti vedranno emergere dalle nebbie la verità.

La gente che ignora totalmente quello che sta accadendo, si sveglierà di colpo, non importa qualè sarà la causa scatenante, il convitato di pietra apparirà e avrà un nome e si chiamerà PANICO.

La capacità delle masse è quella di muoversi all’unisodo.

Nello stesso modo in cui adesso le masse stanno prendendo con filosofia la crisi, allo stesso modo le vedremo esplodere in un ondata di rabbia, quando saranno sopraffatte dal panico.

Attualmente siamo in una situazione finanziaria tragica, ma questo non è percepito, immaginate cosa succederà se scoppia il panico e si darà l’ordine di chiudere le Banche che verranno prese d’assalto.

Praticamente sarà il blocco totale dell’economia.

Il nostro riferimento storico della crisi non deve èssere l’America del 29, che non ha nessunissima relazione con la crisi di oggi.

Il nostro riferimento della crisi è L’Europa dopo la prima Guerra, con alcuni stati con economie in sovrapproduzione, altri iper indebitati e con forti tensioni sociali latenti.

La crisi del 29 fu figlia della crisi degli eventi che si ebbero in Europa.

Quello che successe negli Stati Uniti non ha poca importanza, la crisi naque con la fine della prima guerra mondiale e fini con l’inizio della seconda guerra mondiale.

Quello che sto cercando di dire è che non si possono fermare gli eventi o cercare di invertire la rotta e tornare indietro.

Chi sta al vertice, lo sa benissimo, l’unica soluzione è quello di ridistribuire meglio la ricchezza.

Il vero scoglio è l’attuale classe dirigente, detentrice (in modo quasi sempre truffaldino) di larga parte della ricchezza, che non mollerà tanto facilmente le presa.

Con la fine di un certo tipo di ideologia socialista e con la fine del capitalismo senza regole, forse qualcuno comincierà a parlare di “New Social Age”.

La quadratura del cerchio non sarà semplice e comporterà un vero e proprio scontro.

Ma se scontro deve essere scontro sia.

La vecchia èlite cercherà di risolvere il probblema scatenando una guerra vera, in nome della quale cercherà di limitare alcune libertà per tenersi attaccata al potere, cercando di far ripartire l’economia.

Non mi stupirei se qualche stato scivolasse verso dittature, o che in qualche stato esplodesse una vera e propria guerra civile.

Quello che ci aspetta è almeno un ventennio ricco di tensioni.

Sono più di dieci anni che il sistema sta rinviando la resa dei conti.

Verranno prima le lacrime e poi il sangue, l’illusione di aver creato una società bella e democratica, destinata a durare, è andata a sbattere contro le solite diseguaglianze.

Se questo vi può apparire come un giudizio esagerato, fuori dalle righe, di come sarà l’evoluzione della crisi, date uno sguardo a quello che si diceva due anni fa e pensate a quanto eravamo scettici allora e a quanto e invece gravissima la situazione attuale.

-Il Compasso-

Buongiorno a tutti.

L’articolo di oggi del Capitano Andrea mi è piaciuto moltissimo, anche se un pò inquietante per le prospettive future.

Leggendo i post mi sono piaciuti anche il #3 e Il Compasso #6; anche perchè si comincia ad intarvedere nell’economia reale e vita di tutti i giorni gli effetti di questa crisi……. ma io direi di aspettare qualche mese per capire meglio.

Vorrei aggiungere un ultima cosa sul’immobiliare, che è il settore che conosco meglio; lo avevo già scritto tempo fà che il valore di un immobile è ZERO che il voler considerare un immobile un CAPITALE è stato un grosso errore; un immobile è semplicemente un tetto sopra la testa per quando piove o un posto per viverci.

Forse qualcuno potrebbe dire che quello che affermo è folle………… ognuno crede o pensa quello che vuole, ma che provi a vendere il proprio immobile……………

Io sicuramente non lo compro e nel caso ne avessi bisogno, lo costruisco da solo.

Provo a riscriverlo il valore di un immobile è ZERO fino a momento del rogito, spero di essere stato più chiaro; e di conseguenza provate ad immaginare quale potrebbe essere la portata della crisi bancaria se solo considerassimo il vero valore degli immobili!!!!!!!!!!!!

Alla prossima

SD

mmm… fine d’anno scopiettante a bordo, pare quasi di sentire una nota di nervosismo di fronte al mare che ci aspetta.

Nei prossimi mesi forse molti nodi arriveranno al temuto pettine e …. non sarà facile scioglierli, anche perché, come qualcuno a già sottolineato, chi dirige la nostra povera nazione (senza distinzioni) ed il sistema finanziario in generale, non brillano per alcuna capacità, all’infuori dell’intrallazzo e del malcostume.

D’altronde se il sistema intorno a noi fosse stato almeno parzialmente efficiente, non saremmo in questa tempesta.

Che delusione gli USA, tante regole e tanti costi per essere quotati nella “grande” borsa di New York e poi scopri che queste istituzioni …. si fanno fregare come l’ultimo dei creduloni da persone che semplicemente non resistono alla tentazione.

Speriamo che lo squadrone di eroi reclutato da Barack abbia una specie di metamorfosi e si trasformi in qualcosa di nuovo, visto che buona parte dell’attuale crisi è stata creata e ribadita da tale pool di pensatori.

Tornando a Noi … personalmente temo molto l’azionario nei primi mesi dell’anno nuovo e non sono troppo illuso dai BTP o dalle obbligazioni in genere. Magari sicuramente meglio le BEI, ma se poi la buffera si fa tempesta, allora …. si salvi chi può.

Stò allegramente alla larga dai derivati, in genere.

E’ vero, “la casa è sempre la casa” diceva qualcuno …. ma se le cose vanno molto male e per le lunghe, chi può avere la certezza di riuscire a mantenerne il possesso? Tasse, debiti e normale manutenzione spesso superano le capacità dei più volenterosi, soprattutto in tempo di crisi e soprattutto se si hanno più case.

Forse l’unica vera ricetta è liquidità e diversificazione ai massimi, a 360°, sempre con un occhio alle quotazioni e una borsa di ghiaccio per mantenere il sangue freddo.

D’altronde in Italia al momento, l’unica certezza che possiamo avere è rappresentata proprio dagli Euro nel portafoglio o sotto al letto, proprio perché di emissione e garanzia sopranazionale, e da materie prime quali oro, argento e similari.

Suggerimenti?

Saluti a Tutti

Francia R

io aggiungerei anche ,che dopo 40 di sfruttamento del popolo creando denaro dal nulla che non vale nulla,e che ha riempito tutti i buchi possibili,sarà un pò difficile,continuare ……………….direi che è finita ,o si cambia o si fà una bella guerra ,la terza

avere fiducia negli euro?

buona questa,ricordo che è probabile la fuori uscita dell’italia dall’euro con svalutazione del 30% rispetto agli euri della germania ,che mica staranno fermi però,vanno giù anche quelli,tutto questo senza iperinflazione.con inflazione al90%

dove andrà la carta iguenica della BCE

il valore di un immobile dipende dal valore dell’affitto(rendita)sostenibile nel tempo.più cala il reddito medio più scende l’affitto e quindi il valore immobiliare.con redditi medi sui 1000 euro,l’affitto sostenibile è secondo me 200 euro,se oggi l’affitto medio(o mutuo è lo stesso) è 800euro,significa che il valore immobiliare dovrà necessariamente portarsi nel tempo a1/4 del valore attuale.

per #10

se non sbaglio gli eurini sono garantiti dalla Bei e sono uguali per tutti (almeno le banconote), quindi in caso di fuoriuscita dell’Italia “dall’euro” continuerebbero a mantenere il loro valore, a differenza di nuove valute +/- esotiche create dai paesi “fuoriusciti”.

E’ chiaro che per i paesi in uscita sarebbe come l’argentina, ergo nuova moneta interna e risparmi rapidamente in “vacca”, mentre in teoria l’euro rimarrebbe sul suo piedistallo.

Non sò quanto può valere il regionamento nella realtà, ma in teoria avere una parte del patrimonio in euro in tasca (Non in banca) dovrebbe garantirne il “mantenimento”, o sbaglio?

dire che l’iperinflazione non và bene alle banche è una pazzia.

ma se sono le banche che la creano,

sarebbe come dire che le banche attuano la politica del suicidio,

non credo propio, al contrario , l’inflazione fà calare il debito e aumentare il capitale ,la gente è cosi spinta a indebitarsi,,,,,con le banche

che creando denaro dal nulla guadagnano non tanto con gli interessi ma con la creazione di denaro.

per10 . il ragionamento non tiene conto della probaBILE nascita di una nuova moneta PER ITALIA SPAGNA , GRECIA E PORTOGALLO(EURO DI SERIE B),

CPME MAI LO SPREAD FRA I TITOLI ITALIANI E TEDESCI è DE 135 PUNTI?

COME MAI DAVANTI AGLI EURI STAMPATI IN GERMANIA C’è LA LETTERA S.?

PER 6* ,

SONO PIENAMENTE D’ACCORDO,PENSO CHE SARà PERFINO PEGGIO

#14

Svalutare gli euro provenienti dall’Italia rispetto a quelli di altri paesi (o viceversa) sarebbe estremamente stupido. Ne varrebbe la credibilità stessa della moneta Euro.

Discorso diverso sarebbe la svalutazione degli euro su cc, tramite trasformazione forzata in “altra” moneta.

GLI EURO TEDESCHI HANNO UNA S DAVANTI IL NUMERO DI SERIE.

Salve a tutti, mi pare che ci sia un pochino di confusione, quindi a questo indirizzo

http://it.wikipedia.org/wiki/Banconote_euro

trovate la spiegazione di tutte le lettere presenti sulle emissioni di banconote e altro.

Comunque pensare veramente che la nostra Italietta possa uscire dall’Euro con questo mare in tempesta, non mi fa stare meglio sicuramente.

Saluti

Ecco un link che può chiarire molto sulle banconote in circolazione:

http://it.wikipedia.org/wiki/Banconote_euro

saluti

L’Italia non uscirà dall’euro, non ci sarà nessuna rivoluzione francese e nessuno morirà di fame per strada. Anche quello che dice il post 4 è una balla.

Stella

Sarò molto breve…..anche se gli spread tra i vari paesi ci raccontano che qualcuno sta scommettendo sul default dell’Italia, io non lo credo possibile, ma non solo io anche un certo Nouriel Roubini!

Detto questo non c’è da dormire sugli allori ma è indubbio che il sistema Italia è uscito finanziariamente meglio di altri da questa crisi e non sempre per meriti propri ma per una sana mancanza di cultura anglosassone….. e mi fermo qua in quanto per altri motivi avrei da scrivere per mesi se non anni.

Se poi andiamo a guardare gli altri paesi non vi è alcun dubbio che se l’Inghilterra fosse nell’ Eurozona sarebbe una dei primi candidati all’uscita, della Svizzera nonostante tutto è meglio non parlare, della Francia tutti hanno presente il grado di coinvolgimento del suo sistema finanziario e soprattutto assicurativo nella finanza creativa per arrivare alla Germania che al di là del sistema paese offre un’autentica implosione del suo sistema finanziario a meno che qualcuno dimentichi che IKB e LB Sachen LB e WestLb e Hypo Real Estate sono state nazionalizzate come pure le banche irlandesi, olandesi e fiamminghe senza dimenticare la Spagna e il suo sogno immobiliare infranto.

L’ America oggi è l’emblema stesso del fallimento, un paese che riesce come per magia a nazionalizzare il suo sistema finanziario ed automobilistico, a socializzare l’azzardo morale, facendo apparire come per magia migliaia di miliardi di dollari senza riuscire ad assicurare ad esempio l’assistenza sanitaria al proprio popolo, un paese dove la flessibilità del lavoro viene idolatrata con licenziamenti di massa ogni qualvolta i profitti scendono dello zerovirgola illudendo la sua gente con la favola del debito ha ben poco da insegnare agli altri.

Noi siamo fondamentalmente geniali e creativi ma abbiamo un gusto supremo per l’autolesionismo, abbiamo un senso della nazione e del paese vicino allo zero, abbiamo i governanti che ci meritiamo destra, centro o sinistra che sia, l’eredità di un debito pubblico enorme ma la speranza di un risparmio privato che il mondo ci invidia.

Comunque sia, siamo noi la nostra cara e vecchia Italia, noi nella nostra indifferenza quotidiana, noi nella nostra genialità e creatività esplosiva.

Possiamo solo migliorare quando ognuno di noi incomincerà a pensare a tutto fuorchè a se stesso, al suo interesse personale.

Ma anche questa è un’altra storia, storia di uomini e donne che fanno la Storia oppure che si lasciano trascinare impotenti dalla Storia stessa.

Andrea

Andrea,

trovo per la prima volta il tuo bolg che mi sembra una delle poche cose interessanti che ci sono nel panorama italiano. Complimenti.

Alessandro – http://castellidicarte.blogspot.com/

Bravo Compasso, (post n. 6)

perfettamente d’accordo con te.

La situazione in cui versa l’Italia è un mix di arretratezza finanziaria, inefficienza del sistema, debito e ignoranza sociale. Io un cocktail così non lo berrei mai! E chi lo dovrà bere (gli italiani), il mattino dopo si sveglierà con un gran brutto mal di testa.

Saluti.

RedLizard

……Ma per quale motivo la deflazione amplifica il debito visto che in un ambiente deflativo i tassi sui mutui tendono a scendere e spesso l’onere sul debito si riduce?

La risposta più semplice è che la deflazione del debito provoca un aumento del rischio di fallimento per i soggetti economici siano essi famiglie, imprese o istituzioni governative ad opera di un ambiente economico che vede la recessione tagliare i posti di lavoro e quindi i redditi, i profitti e le entrate fiscali……..

Mio commento:

La deflazione non è reale, questa fase è fisiologica, in quanto i prezzi erano saliti tanto, è la stessa cosa che avviene prima dello tsunami, infatti prima l’acqua del mare si ritira, “DEFLAZIONE”, dopo un’onda anomala “INFLAZIONE” si schianta nella terra ferma “MERCATO” e i danni dell’onda anomala causata dallo Tsunami saranno molto peggiori della DEFLAZIONE.

Questa deflazione non è reale, perchè i prezzi erano troppo alti, tutti i prezzi del sistema ed in tutto il mondo erano oltre la realtà infatti Il PIL mondiale genera 55.000 miliardi di dollari, i derivati hanno creato 700.000 miliardi di dollari, abbiamo circa 640.000 miliardi di dollari fantasma, infatti questo valore è dentro i prezzi di ogni prodotto e servizio, perciò questa DEFLAZIONE è il mare che si ritira, cioè i prezzi che sgonfiano per colpa della scossa sismica nei fondali dell’oceano della finanza creativa o dell’oceano dei 650.000 miliardi di $, ma tra poco l’onda dello Tsunami con violenza inflattiva ma relativa, non assoluta spazzerà con armonia tutto quello che la speculazione ha creato.

Dico INFLAZIONE relativa e non assoluta, dopo capiremo perché……

Non dovete essere esposti in azioni cioè non state a vicino la spiaggia, ma iniziate a camminare verso la montagna, specialmente adesso che la DEFLAZIONE o l’acqua del mare si ritira in modo anomalo, ma diciamo grazie alla natura che sempre ci avvisa prima di spazzare tutto con violenza armonica.

sd n7 .

ma che fai usi la coca pure te?

Il valore lo fa il mercato, non dire fregnacce.

zero un casa?? maddai, ma per piacere.

Per #25 anonimo, puoi pensare o credere quello che vuoi; la vita è piena di illusioni!!!!!!!!

E pensa che riguardo all’immobiliare e a tutto quello che c’è dietro non ho ancora incominciato a parlare, o per caso credi che la maggioranza delle abitazioni sia stata costruita a “caso” perchè bisogna costruirle nel modo che vedi!!!!!!!!! hihihihihihi

Un piccolo esempio; ti sei mai chiesto perchè l’altezza di un piano di una abitazione è alto dai 2,50-2,70 metri !!!!!!!! Il caso non esiste è stato tutto programmato, legiferato ed organizzato.

Mi stò divertendo un mondo hihihihi.

SD

Ok, oggi sono in vena di confidenze.

Facciamo un altro esempio; perchè non provare a far analizzare le emissioni di prodotti chimici nocivi all’interno di un abitazione.

Per farlo ci costerebbe un sacco, forse l’ENEA ci riuscirebbe hihihihihihi.

SD

Un altra piccola confidenza.

La formula chimica degli intonaci per abitazione:

Sabbia, cemento, calce e ……………qualcos’altro per tenerla insieme hihihihihihihihi altrimenti cade tutta sul pavimento hihihihihi.

SD

#21

Grande Andrea quando sei sintetico nei tuoi post riesco a seguirti anche meglio!

Guido

grandiosa disamina ti assicuro rivaleggi con molti speakers strapagati che incontro spesso nei meeting,,sei un mito!!!!!

Sempre per anonimo #25, un ultima chicca sull’immobiare; poi basta così, per oggi.

Del gas radioattivo Radon, ne hai mai sentito parlare, si stima che sia la seconda causa di tumore al polmone dopo il fumo delle sigarette.

Ma non c’è da preoccuparsi perchè in molte zone i proggettisti ne tengono conto e le abitazioni vengono costruite con un intercapedine che le separa da terra. Però c’è un piccolo problema; chi ha scritto le norme non aveva molte nozioni di aerodinamica e ventilazione hihihihi.

Prova a fare un semplicissimo esperimento, soffia dentro a una bottiglia e controlla se il gas all’interno viene “ventilato” oppure no hahahahaha.

Un saluto

SD

Ma che centra ??

Chi sei l’uomo ragno degli specchi?

SISI coca è la risposta.

Ciao

finisco per oggi.

saranno state le minorenni che ti sei …. in thailandia che ti hanno rincitrullito?

Radon? è storia vecchia ormai.. se ne parla da 30 anni.

sono alte 2.50 2.70 perche è un buon compromesse. non fare il sapientone ahaahah

Per #35, puoi scrivere quello che ti pare, non mi interessa.

Ma offendere persone che non conosci, oltretutto minorenni dovrebbe farti pensare al livello della tua ………………

SD

“la Madre di tutte le crisi finanziarie ed economiche della Storia, una crisi senza precedenti di intensità superiore alla stessa Grande Depressione”.

questo scrivi andrea.

man mano che il tempo passa stai diventando più pessimista.

a dir la verità, anch’io lo sto diventando.

ma visto che la tua visione ti porta ad essere piu scettico,…..credo che dobbiamo aspettare molto di più che non la prossima primavera ,

come avevi prospettato in estate,… per cominciare a vedere qualche segnale di ripresa.

come dici bene , se gli americani non potranno piu consumare come hanno fatto fino adesso,…nessuno si potrà sostituire a loro.

e alllora cinesi, giapponesi ,tedeschi, a chi venderanno le loro merci.

c’è proprio da ripensare il capitalismo perchè non si potrà piu estrarre valore dalle cartolarizzazioni.

e che utili potranno avere le aziende se i consumi diminuiranno drasticamente.

e che utili potranno fare le banche se il denaro non circolerà che in minima parte

e chi potra pagare i debiti dello stato ?

io penso che per diversi anni non se ne parla nemmeno di ripresa.

e (idea malsana ) non è che in medioriente si sta cercando la “pura provocazione” per risolvere i problemi come sempre gli americani fanno……….coinvolgendo tutti in un conflitto arabosionista.

IL DIRETTO

Salve a tutti

Una domanda semplice semplice … su “yahoo finanza” ho trovato questa notizia: “Consob: proroga fino al 31 gennaio il divieto di vendite allo scoperto”, dove però si aggiunge che alcune figure “private”(?) potranno già vendere allo “scopertino” purchè in possesso dei titoli (?).

Qualcuno mi può chiarire la necessità di riavviare senza modifiche sostanziali, un sistema di vendite che ha portato al collasso mezzo mondo fra ottobre e novembre?

C’è nencessità di riprendere la “rumba” o di fare contento qualcuno?

Saluti a tutti i marinai e vi invito a non farvi prendere dal nervosismo proprio per la fine dell’anno, se mai meglio altre attività …….

Francia R

Caro Diretto, il mio in fondo è solo un terribile realismo, ma sono sereno perchè sento sensazioni positive per orizzonti lontani, passeremo ancora attraverso una notte più buia e profonda ma qualcosa mi dice che la luce è laggiù all’orizzonte ………

Non parlo di quotazioni, parlo di una rivoluzione silenziosa, che parte dal basso dalla consapevolezza ….per quanto riguarda la tarda primavera 2009 a dire il vero ne parlo sin dall’estate 2007 ma riguarderà solo e sempre i valori di borsa mentre l’economia continuerà nella sua rotta ben definita, in fondo lo S&P CASE/SHILLER pur scendendo di oltre un 2 % mese su mese e di un 18 % anno su anno è pur sempre solo a meno 23/24 % dalla vetta e la strada verso i meno 35 % o più è ancora lunga……sarà un lampo improvviso, finito ed effimero….ma osserveremo mese per mese, settimana per settimana, giorno per giorno l’evoluzione!

Una buona notte a tutti, domani userò l’ironia ed una favola per salutare l’anno che verrà…..

Andrea

è proprio vero che non si finisce mai di stupirsi di quanto quest’anno ci ha portato, dopo tutto quanto successo, dopo ancora lo schema Ponzi di Madoff, ecco l’ultima che apprendo su Wallstreetitalia:

“L’uso di cocaina da parte di operatori del mondo della finanza può aver avuto un ruolo nel dispiegarsi della crisi che ha colpito i mercati. A spiegarlo è il direttore dell’Istituto di scienze farmacologiche Mario Negri di Milano, Silvio Garattini.”

http://www.wallstreetitalia.com/articolo.aspx?art_id=654627

+moc

ho ciccato in pieno i 1000 e non più 1000 dell’oro a fine anno..vabbè..

qui comunque si parla di economia senza prendere in considerazione la geopolitica..è un pò che non si parla più dell’iran..ho come la sensazione che se ne tornerà presto a parlare..

ciao

de

in questo blog c’è tanto pessimismo, ma tanta verità.

Io penso che però il tempo dell’essere pessimisti sia un po’ passato. Credo che il primo trimestre dell’anno possa avere ancora qualche tensione ma il piu è fatto. I mercati si riprenderanno molto prima dell’economia reale, che non vedrà la ripresa prima della fine del 2009. Tassi bassissimi ed energia crollata avranno impatti positivi sui consumi; le borse avranno da un certo punto una direzione decisa al rialzo, mentre il petrolio farà molta fatica a tirarsi su molto al di la dei 60/70dollari. Sarà l’oro ad essere la grande delusione dell’anno, perchè tutti se l’aspettano oltre il cielo, ed invece deluderà; le case scenderanno ancora, in America al livello menzionato ed in Europa, come in Italia, il calo sarà piu modesto ma il consolidamento durerà forse un decennio e non si salirà piu di prezzo. Il vero affare signori miei sono le azioni, specialmente quelle che valgono il 30% del capitale proprio, e la devastazione avvenuta nel 2008 le ha portate quasi tutte a quel livello. Quando si vedrà il lampo di luce di cui parla A.M. allora torneranno a prezzi ragionevoli. Buon anno a tutti

Per IL DIRETTO

Un poeta?????

No guarda, per me sei solo un personaggio aggressivo che fa critica distruttiva e non costruttiva oltretutto COMPLETAMENTE IMPREPARATA PER PARLARE DI ECONOMIA E MERCATI FINANZIARI.

Da quando ho postato nel blog mi hai solo attaccato. Non voglio più parlare con un aggressivo come te.

Financial Markets LAB

COSA CI DICE ANDREA MAZZALAI?? OCEANICO IL SUO POST,DA LEGGERE CON CALMA E RIFLESSIONE.GRAZIE ANDREA[..] MERCOLEDÌ, 15 LUGLIO 2009 DEFLAZIONE e DEBT DEFLATION: RITORNO AL FUTURO! Sebbene una rondine non faccia primavera, ai cultori dell’arte inflativa, basta mezza rondine per far primavera, una mezza rondine le cui ali sono inzuppate di petrol [..]

LETTURA IMPEGNATIVA PER IL WEEK END[..] FONTE http://icebergfinanza.splinder.com/post/20964969/DEFLAZIONE+e+DEBT+DEFLATION%3A+R mercoledì, 15 luglio 2009 DEFLAZIONE e DEBT DEFLATION: RITORNO AL FUTURO! Sebbene una rondine non faccia primavera, ai cultori dell’arte inflativa, [..]

Devi essere connesso per inviare un commento.

bravo..molto self control..quasi inglese direi..cazza la randa capitano..prevedo maretta..

http://www.bloomberg.com/apps/news?pid=20601087&sid=ai3pbN.JY7tY&refer=home

de