in caricamento ...

INFLATION… CANNONBALL!

Non potevo non condividerla questa meravigliosa vignetta, Rich ha un talento straordinario nel semplificare la consapevolezza attraverso la sua matita, ma questa volta sbaglia, la vera palla di cannone nella piscina della Fed è in realtà l’obeso consumatore americano che oggi è a dieta nonostante trilioni di dollari di sussidi…

L’ho scritto in tutte le salse in epoca non sospetta senza stimoli continui l’economia americana è morta.

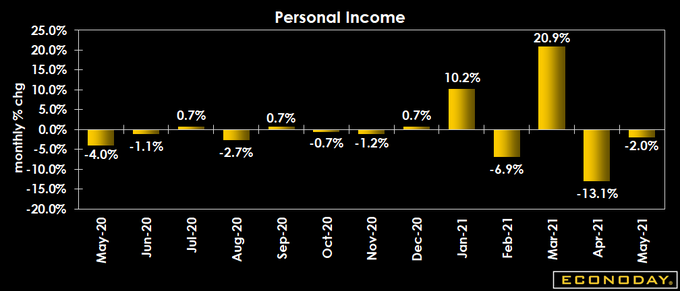

Il BEA riporta che il reddito personale è sceso di un altro 2,0% a maggio. Questo segue un calo del 13,1% ad aprile.

La spesa personale era piatta, mentre i soliti scienziati prevedevano il solito aumento.

in sintesi il reddito personale è diminuito di 414,3 miliardi di dollari a maggio, quello disponibile di 436,3 miliardi ovvero il 2,3%, il risparmio personale come percentuale del reddito personale disponibile è stato del 12,4%.

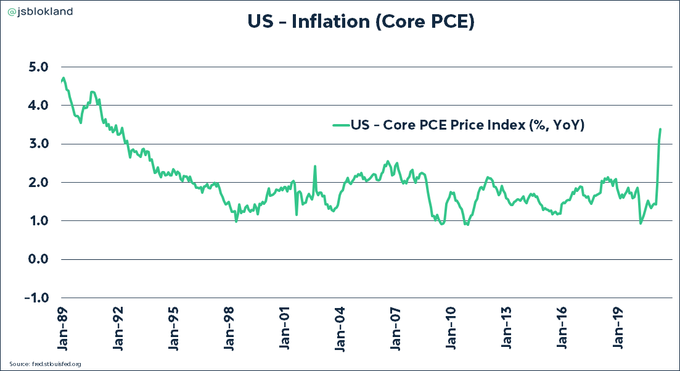

Qualcuno venerdi si è agitato per l’indice dei prezzi PCE che utilizza la Fed sopra solo del 3,9 %, quello core 3,4 % tutta qui la meraviglia prodotta dalla speculazione?

Certo non si vedeva da 30 anni e allora, ma davvero non avete ancora capito che la situazione è diversa oggi?

Buongiorno … le illusioni sono in dirittura di arrivo! Sei ancora in tempo per comprendere che una deflazione da debiti è un processo lungo decenni! https://t.co/dzwB30o0yr

— Andrea Mazzalai (@icebergfinanza) June 28, 2021

Recentemente c’è stato il più spettacolare calo in pochi giorni delle aspettative di inflazione della storia, un’intensa strambata generale.

Tutto suggerisce che la maggior parte dell’aumento della spesa in questi mdesi è dovuto a un enorme aumento dei sussidi, non all’aumento dei salari.

La festa dei sussidi è finita, sta per finire anche quella relativa al sostegno all’occupazione…

La festa dei sussidi sta per finire il grande inverno è alle porte… pic.twitter.com/9fg3WGPIui

— Andrea Mazzalai (@icebergfinanza) June 29, 2021

Quando sarà finita nei dati di settembre o forse agosto sulla disoccupazione, ne vedremo delle belle a Jackson Hole, Powell non potrà che confermare che l’inflazione è transitoria.

“Questo è un momento straordinariamente insolito e non abbiamo davvero un modello di alcuna esperienza di una situazione come questa”, ha dichiarato il presidente della Fed Jerome Powell in una conferenza stampa mercoledì successivo alla riunione di giugno della banca centrale. “Dobbiamo essere umili riguardo alla nostra capacità di comprendere i dati”.

Il rapido aumento dei pensionamenti si traduce in un minor numero di persone disponibili al lavoro, il che significa che il mercato del lavoro potrebbe raggiungere la soglia di piena occupazione a livelli di occupazione inferiori e un tasso di partecipazione alla forza lavoro inferiore rispetto a prima della pandemia.

“È un’economia diversa”, ha detto Powell. “In realtà non sappiamo esattamente quale sarà la partecipazione della forza lavoro mentre andiamo avanti”.

Dopo l’Europa anche l’America corre il rischio della giapponizzazione, è già li sullo sfondo, sempre meno potere di acquisto ai giovani, una popolazione sempre più vecchia, i baby boomers, il propulsore dell’economia USA sta per esaurirsi.

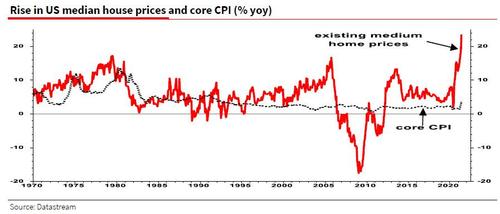

Vedo che il mercato continua a fare gli occhi da mercante, consumi in calo sensibile, il mercato immobiliare in rapido declino, le aspettative di inflazione stanno di nuovo crollando.

Sei pronto per l’ultima grande scommessa?

Come ha scritto recentemente Albert Edwards, la Fed è in trappola, non potrà più normalizzare i tassi.

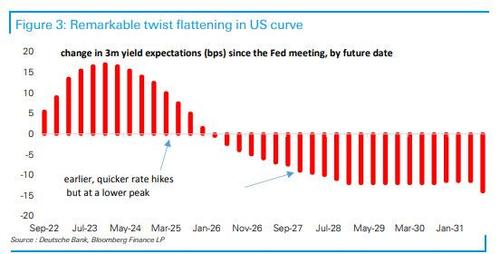

I bond vigilantes hanno chiaramente avvertito tutti che anche se la Fed tenterà un aumento dei tassi sarà brevissimo, effimero e le conseguenze disastrose per i rendimenti che crolleranno…

Detto altrimenti, se la Fed decidesse di fare un rialzo – come prima ha suggerito Powell e poi Bullard venerdì ha raddoppiato facendo crollare le azioni – il mercato sta dicendo che non sarà in grado di andare molto lontano prima che l’inflazione e la crescita raggiungano un limite di velocità, spingendo aspettative di rendimento dopo l’aumento iniziale ad un livello inferiore.

Albert Edwards: The Fed Is Trapped In An Epic Bubble, It Can Never Normalize Rates Again https://t.co/MiF81uAD9K

— zerohedge (@zerohedge) June 24, 2021

Secondo Edwards, il mercato non deve preoccuparsi molto di domande così banali come “l’inflazione è transitoria o no” per il semplice motivo che l’ambizione della Fed di normalizzare i tassi non potrà mai essere raggiunta.

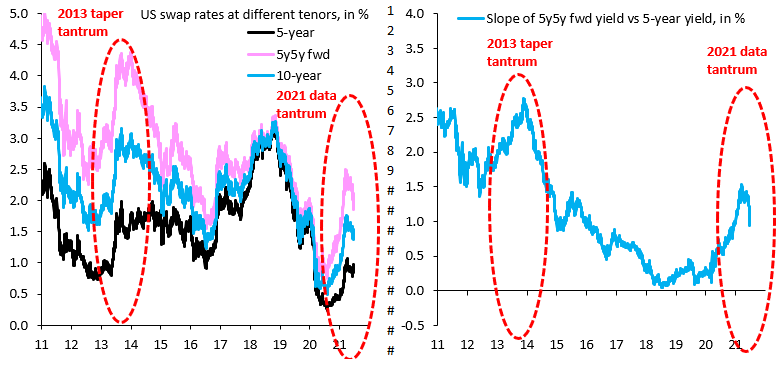

Edwards scrive che mentre il commercio globale di reflazione era già in ritirata, il capo della Fed si è allontanato dalla Fed nella sua dichiarazione di intenti tornando sorprendentemente falco la scorsa settimana…

E anche se non era proprio all’altezza del “Taper Tantrum” del 2013 di Bernanke, ha chiaramente dimostrato la sensibilità del mercato alle intenzioni della Fed, per quanto volubili possano essere. La sorpresa più grande: dopo una svendita iniziale, la parte lunga del mercato obbligazionario ha registrato un rally – in contrasto con la forte svendita avvenita nel 2013,… forse il mercato ora si rende conto che un ciclo di inasprimento della Fed è impossibile?”

Non è solo questo: con la Fed che si è impegnata a riflazionare tutto, non solo l’economia e il mercato azionario ma anche il mercato immobiliare, un crollo in uno qualsiasi dei tre si tradurrebbe in una depressione immediata. Ecco perché Edwards pensa che il mercato obbligazionario “semplicemente non creda che la Fed possa portare avanti il suo discorso più duro. Perché? Perché dopo aver creato un’altra enorme bolla dei prezzi delle case in termini reali, sono intrappolati”…

… che conferma ciò che abbiamo detto dal 2009: che “le banche centrali sono diventate schiave delle bolle che soffiano – i mercati forzano rapidamente un’inversione di qualsiasi stretta. Questa volta non sarà diverso”.

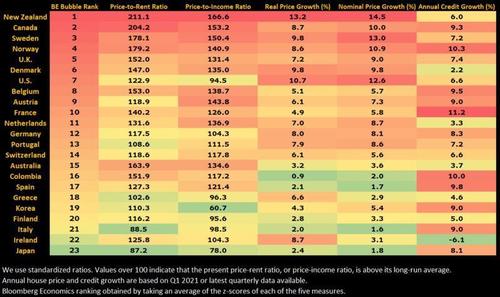

E parlando di bolle dei prezzi delle case…

… Edwards conclude che ” questa è ora una bolla immobiliare globale di proporzioni epiche mai vista prima da uomini o bestie…

In conclusione: qualsiasi tentativo di normalizzazione porterà all’immediato scoppio di una o più bolle di asset.

In settimana avremo altri dati importanti sull’occupazione e sullo stato dell’economia USA, forse saranno positivi, se non lo sono ora che tutto è stato riaperto quando mai, una riapertura che farà scendere piano, piano i prezzi delle materie prime e le isterie sull’inflazione.

Lo ripeto per l’ennesima volta sei pronto per l’ultima grande occasione?

I manoscritti da inizio anno sono più che sufficienti per comprendere come coglierla, l’ultima grande occasione, la più colossale della storia, perché oggi sono tutti sul lato sbagliato di una barca che sta di nuovo per affondare.

Ricordo a tutti coloro che avessero bisogno, che ICEBERGFINANZA è anche consulenza a 360 gradi, in mezzo a questa tempesta perfetta.

Cliccando sul link qui sotto e mandando una mail a icebergfinanza@gmail.com è possibile avere una consulenza strategica sui possibili sviluppi macroeconomici e finanziari dei prossimi mesi, oltre a ricevere i nostri manoscritti. Buona giornata Andrea

La Fed da tempo ha perso il controllo dei tassi, controlla solo i tassi a brevissimo, il resto della curva dei rendimenti è dominio della deflazione da debiti. Qui non è questione di teoria economica o meno, è semplice, non esiste alternativa al dollaro e allo strapotere USA, geopolitico, militare, finanziario e commerciale. Il resto è fuffa dall’euro alle cripto, che verranno messe fuorilegge non appena daranno fastidio alla moneta fiat. Non si può tornare più indietro, si può solo esplorare l’infinito potere di una banca centrale, le teorie non servono a nulla, ora la scommessa è su quanto le banche centrali perderanno la fiducia del mercato, allora e solo allora, non ci sarà alternativa all’oro e a una possibile rivoluzione.

Stanno facendo del loro meglio a tutto campo e hanno accelerato, non mi pare più il caso di provare a rallentarli, vanno favoriti, la convinzione e la determinazione va premiata.

Devi essere connesso per inviare un commento.

Bell’articolo, con grafici che rendono bene l’idea, anche se Io non seguo la teoria keynesiana come lei: Mi sento più vicino a Lucas (aspettative razionali). Posso farle una domanda in merito alla teoria economica a cui tanto tiene? Può la FED, unica banca emittente il dollaro, che come tutti sappiamo è l’UNICA vera moneta di riserva, non avere più a disposizione la sua arma principale, e cioè il tasso di interesse? O invece sarebbe meglio, a questo punto, rivalutare l’oro e passare a un paniere di monete? Stiamo rischiando una guerra mondiale per tenere in piedi una moneta, a mio modesto avviso, fallita.

Grazie