in caricamento ...

INFLAZIONE… ASPETTANDO GODOT!

La quiete prima della tempesta estiva, verrebbe da dire, tutti ad aspettare i dati sull’inflazione al consumo di domani in America, mentre i bond vigilantes hanno fatto recapitare un messaggio interessante a chi continua a scommettere sulla stagflazione o sull’iperinflazione…

A proposito di quelli che ogni giorno si alzano disperati e scrivono o leggono che la Cina sta buttando via tutti i suoi tesorucci, che la Russia, il due di picche finanziario mondiale, sta bruciando tutti i dollari e i treasuries o altre amenità del genere, suggerisco di rilassarsi, al debito americano ci pensa la FED, il resto è puro contorno…

https://t.co/u2frFzk0cH pic.twitter.com/pfxMEOsojx

— Andrea Mazzalai (@icebergfinanza) June 8, 2021

La banca centrale americana ha acquistato il 56 % delle recenti emissioni e detiene il 76% del deficit fiscale federale, di cosa stiamo parlando?

Alle volte è come tirare un calcio di rigore dalla linea di porta contro l’ignoranza che regna sovrana sui mercati finanziari e sulle fonti di informazione, senza il dollaro, il mondo si ferma!

Ma questa volta partiamo dall’Europa, visto che in molti si ostinano a comprare euro in mezzo al lento e inesorabile declino dell’Europa, dati magnifici in arrivo dalla Germania…

… segnalare ulteriormente che la carenza di semiconduttori e altri colli di bottiglia nelle forniture stanno minando la ripresa della più grande economia europea. Ma quale carenza solo speculazione! https://t.co/JoKp9EcX5k

— Andrea Mazzalai (@icebergfinanza) June 8, 2021

Cala inaspettatamente la produzione in Germania, tanto per cambiare sorpresa, inaspettato, non previsto.

Ora chi si ostina a paragonare questo periodo agli anni 70 parlando di stagflazione è un ignorante o non conosce la storia. E’ naturale che l’attuale tendenza, per la maggior parte legato a pura e semplice speculazione è insostenibile per un’economia che già da prima della pandemia aveva un grande problema, un eccesso di produzione e la mancanza della DOMANDA.

Come sottolinea Jacques Sapir…

Oggi, agitare lo spettro di un ritorno all’inflazione significa non comprendere affatto i problemi, sia ciclici che strutturali, del mondo post-Covid, ma anche rendere al proprio Paese il peggiore dei servizi.

Più che a un problema di inflazione, ci troviamo davanti a un problema di distribuzione.

"Sapir – È possibile un ritorno all'inflazione?" https://t.co/Hq4jJC8Tsn pic.twitter.com/KqKdAFebU2— VOCI DALL'ESTERO (@vocidallestero) May 28, 2021

Ad esempio, andando indietro con il tempo sento dire che sta accadendo la stessa cosa che è successa dopo la seconda guerra mondiale.

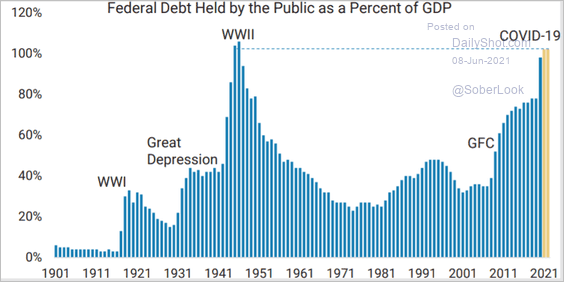

Recentemente vi abbiamo raccontato insieme a Machiavelli come la nuova linea Maginot sui rendimenti avrebbe tenuto, come era davvero differente quello che accadde nella seconda guerra mondiale e come suggerisce Lance Roberts, c’è un’enorme differenza tra il debito attuale e quello della seconda guerra mondiale…

There is a massive difference between the #Debt to #GDP ratio today versus #WWII.

In WWII the debt was used to #manufacture for the war effort (Productive) versus today where the debt is primarily #socialwelfare (non-productive). pic.twitter.com/feBArXU0RL— Lance Roberts (@LanceRoberts) June 8, 2021

Nella seconda guerra mondiale il debito è stato utilizzato per l’industria manifatturiera, per lo sforzo bellico (produttivo) mentre oggi il debito è principalmente destinato al welfare ai sussidi e non è produttivo.

Il debito improduttivo e spesso a carattere essenzialmente speculativo è un potente rigenerante della DEFLAZIONE da DEBITI, ma la memoria storica è corta.

Carenza di semiconduttori? Ci stiamo prendendo in giro?

Ma davvero pensate che siano bastati un mese e mezzo di lockdown totale o quasi un anno fa per causare l’attuale problema, hanno forse bombardato tutte le acciaierie del mondo per causare l’attuale rialzo dell’acciaio o non crescono più foreste per determinare l’incredibile rialzo del legno.

Materie prime, salgono i prezzi: frena la transizione ecologica e digitale. Il ruolo della Cina https://t.co/4lzaO2yD2W

— Marco Liera (@LieraMarco) June 7, 2021

A parte le semplificazioni, cerchiamo di non scherzare troppo.

Fabbriche di elettrodomestici, mobili, alimentari, automobili, a singhiozzo si stanno fermando tutte. Proprio ora che riparte la domanda. La questione è che pressoché tutte le materie prime sono diventate introvabili e costosissime. Gli inglesi la chiamano «everything bubble»: la bolla sui prezzi di qualunque cosa. Per un Paese trasformatore come l’Italia, che deve importare quasi tutto, sta diventando un problema serio. Quanto sta accadendo è il risultato di tre fattori che si sommano: reali, finanziari e logistici.

Le cause

Partiamo da quelli «reali». Nei primi mesi della pandemia i valori dei prezzi delle materie prime sono crollati del 20-30%. La Cina, che ha un’economia pianificata, ne ha subito approfittato per fare scorte, avvantaggiata anche dal fatto di essere ripartita con quattro mesi di anticipo. Ma subito dopo i prezzi hanno ricominciato a salire, e ora sono alle stelle, perché tutti i Paesi sono ripartiti di scatto, con i magazzini di ogni continente vuoti per colpa dell’organizzazione «just in time» (le imprese si sono abituate, per essere più efficienti, a non accumulare scorte) e, quindi, adesso vanno riempiti da zero. Poi ci sono cause che hanno a che fare con i mercati finanziari. Le materie prime sono diventate un investimento interessante perché sono prezzate in dollari, moneta debole in questo momento, quindi sono convenienti per chi le acquista in euro o altre valute. Inoltre: investire in titoli di Stato dà rendimenti bassissimi, quindi tanto vale mettere soldi in materie prime e sui titoli derivati a esse legati. A tutto questo bisogna aggiungere l’aumento a dismisura dei costi di trasporto. Il Dry Baltic Index, indice che sintetizza gli oneri di nolo marittimo per prodotti secchi e sfusi (minerali, cereali, eccetera), ha registrato nell’ultimo anno un +605%. Tra le cause anche l’introduzione del nuovo regolamento approvato dall’Organizzazione marittima internazionale che impone a tutte le navi di abbassare la quota di zolfo nell’olio combustibile: dal 3,5% (massa per massa) dal gennaio 2020 si passati allo 0,5%. Questo cambiamento ha comportato la «rottamazione» di parte delle navi e «revamping» di altre, anche per le navi portacontainer e portarinfuse che trasportano merci dalle Americhe, dall’Africa, dall’Asia e dall’Australia, e il costo si è scaricato sui prezzi.

Bene qui ci sono alcune cause, la Cina in primis, la stessa Cina ha con l’incidente di laboratorio di Wuhan ha contribuito a diffondere il virus per il mondo, ma la base è sempre la domanda e la DOMANDA è ancora a livelli inferiori a prima della pandemia!

Non solo in Germania ieri è calata pure la fiducia sull’economia il famoso indice ZEW…

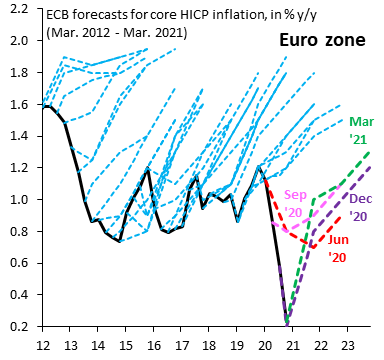

Senza inflazione salariale nessuna speranza per chi da anni e anni scommette sull’inflazione perdendo sistematicamente, per non parlare delle banche centrali che non ne hanno mai indovinata una!

Ma davvero qualcuno crede che le aziende siano disposte ad aumentare i salari in maniera permanente in mezzo ad una crisi di debito e di domanda, quando preferiscono da sempre utilizzare gli utili per ricomprarsi azioni e tenere artificialmente alti i prezzi, distribuirsi tra di loro bonus e premi, senza fare alcun investimento degno di nota?

Facciamo una tavola rotonda sulla fame nel mondo? Europa popolo di fessi! Microsoft, 315 miliardi di profitti in Irlanda (il 75% del Pil) e zero tasse pagate @corriere https://t.co/LhICerbUqO

— Andrea Mazzalai (@icebergfinanza) June 3, 2021

Non resta che attendere, la Grande Occasione è di nuovo sul tavolo, forse ci vorrà del tempo o forse tutto accadrà quando meno tutti se lo aspettano.

Ricordo a tutti coloro che avessero bisogno, che ICEBERGFINANZA è anche consulenza a 360 gradi, in mezzo a questa tempesta perfetta.

Cliccando sul link qui sotto e mandando una mail a icebergfinanza@gmail.com è possibile avere una consulenza strategica sui possibili sviluppi macroeconomici e finanziari dei prossimi mesi, oltre a ricevere i nostri manoscritti. Buona giornata Andrea

…stò notando che finalmente, rispetto alla iniziale ridicola versione fornita dai media (e da svariati esponenti della comunità scientifica mondiale) all’opinione pubblica secondo la quale il Covid-19 sarebbe di “origine naturale”(sic), sempre più fonti stanno battendo [e diffondendo] la pista di origine “da laboratorio” del virus… meglio tardi che mai… negli ambienti scientifici (e in quelli militari di alto livello, CIA e Pentagono per intenderci) sapevano già da tempo che i cinesi stavano “giocando” con sangue di animali vari in alcuni dei loro laboratori, non è certo un caso che il Covid-19 abbia avuto il suo innesco di partenza nella città di Wuhan, sede di uno di questi laboratori… un altra cosa è certa: ce ne sarebbe abbastanza per chiedere i danni alla Cina (in passato, per ragioni economiche immensamenti minori delle conseguenze scatenate dal Covid-19, sono state dichiarate GUERRE da uno Stato ad un altro) salvo che quest’ultima è attualmente davvero troppo GRANDE (da leggersi: POTENTE, dato che possiede un apparato militare di prim’ordine, compresi ordigni termo-nucleari e vettori intercontinentali per trasportarli a destinazione) per andarla a solleticare anche solo per idea… inoltre quest’ultima, nella ormai ultra decennale contesa tra “occidente vs oriente” scaturita dal termine della IInd WW, potrà sempre contare sul fido alleato russo al proprio fianco, che sarà “un due di picche” accertato a livello finanziario, ma che può contare anch’esso su un apparato militare formidabile (fattore che pone la Russia al vertice mondiale in ordine di importanza), oltre al fatto che il sottosuolo del suo sterminato territorio possiede [al contrario di EU e USA] ogni genere di materia prima necessaria al modello industriale attuale.

…

“Le materie prime sono diventate un investimento interessante perché sono prezzate in dollari, moneta debole in questo momento, quindi sono convenienti per chi le acquista in euro o altre valute. Inoltre: investire in titoli di Stato dà rendimenti bassissimi, quindi tanto vale mettere soldi in materie prime e sui titoli derivati a esse legati.”

Già! proprio ciò che è accaduto a partire dalla seconda metà del 2020 [per volontà evidente di grossi investitori dalla “capacità di fuoco” molto elevata] che ha portato a schizzare verso l’alto le quotazioni di molte materie prime nel 2021… non ci voleva un fine economista per comprenderlo : in tempi come quelli attuali dove le obbligazioni statali rendono praticamente ZERO (perchè tutte le emissioni sono regolarmente acquistate dalla Fed e dalla BCE per i paesi UE) i mercati finanziari [E I LORO PRINCIPALI ATTORI] si muovono alla ricerca di un minimo di “gain”, nessun territorio è escluso dai loro movimenti speculativi in grado di garantire loro quanto ricercano…

Devi essere connesso per inviare un commento.

Ciao Andrea a grazie dell’analisi. Come vedi il petrolio alla luce dei recenti movimenti di prezzo?