in caricamento ...

ASTA BCE LTRO: IL GIOCO DELLE TRE CARTE

Ve lo ricordate il principio di Peter che abbiamo visto insieme alcune settimane fa …

Il teorema di base, detto appunto il principio di Peter, è questo: “In una gerarchia, ognuno tende a salire fino a raggiungere il proprio livello di incompetenza”.Secondo Sutton serve a illustrare l’ascesa al potere della Superclasse che governa il capitalismo mondiale. “Avendo conquistato posizioni nelle quali sono destinati a fallire – sostiene Sutton – cominciano a usare un arsenale di tattiche per dissimulare la loro incompetenza. Distraggono l’attenzione dai loro errori spostando sistematicamente la colpa su altri. L’inganno diventa lo strumento per creare l’illusione di un progresso. Oggi noi siamo sommersi da una marea di imposture, create da quel modo di pensare e di agire”.

Un manipolo di falliti amministra un fallimento e l’immissione di liquidità in dosi sempre più massicce non è altro che l’ammissione indiretta del loro stesso fallimento, il modo per continuare a socializzare le perdite e privatizzare i profitti!

L’unica soluzione alla crisi europea sono i “firewall” e i “quantitative easing”, morfina pura per un malato terminale!

Scrive sulla STAMPA Tonia Mastrobuoni…

” La convinzione di Mario Draghi è sempre stata che una Germania isolata è un pessimo affare. Perché è il maggior contribuente dei salvataggi europei e perché la Bundesbank è un’azionista imprescindibile, per la Bce. Il presidente dell’Eurotower è dunque tra i principali alleati della linea iper rigorista di Angela Merkel. Ma dinanzi all’inasprirsi del dibattito che si registra a Berlino, con prese di posizione sempre più aggressive dei falchi – ministri «pesanti» come Schäuble e Friedrichs ma anche banchieri ed economisti di rango – contro l’allargamento dell’Esm, contro il secondo salvataggio della Grecia, contro le operazioni straordinarie della Bce e adesso contro le due mega aste da 1000 miliardi di euro a favore delle banche, anche Draghi non riesce più a contenere una notevole irritazione.

Anche perché quegli attacchi si stanno coagulando in parte contro di lui.

E la sua irritazione è salita alle stelle soprattutto dopo una lettera che il governatore della Bundesbank, Jens Weidmann, si è premurato di far avere ieri non solo al suo indirizzo ma anche a quello del quotidiano conservatore Faz .

All’indomani della seconda mega asta triennale della Bce, l’ex consigliere della Merkel ha segnalato «rischi crescenti nell’area euro» e ha chiesto che i parametri sui collaterali che possono essere depositati dalle banche presso l’Eurotower in cambio di liquidità vengano inaspriti. Che Francoforte torni, ancora in piena crisi, al regime pre-crisi. Il problema, per Weidmann, sono i rischi per l’Eurosistema connessi a quei titoli, se dovessero saltare banche e Paesi dell’Eurozona (le due cose, si badi bene, devono avvenire insieme per causare perdite alle banche centrali).

Inoltre, il presidente della Bundesbank è preoccupato, spiega una fonte Bce, perché «drogando» le banche con tonnellate di liquidità il rischio è che non emergano gli istituti che hanno un problema di solvibilità e non più di mancanza di fondi, i cosiddetti «zombie».

Ha ragione Weidmann come dargli torto! Peccato che questo scienziato accademico responsabile della Banca centrale tedesca, organo di viilanza si sia dimenticato in questi anni di dare un’occhiata all’orgia subprime disseminata in mezza europa dalle banche tedesche. Sono stati bravi i tedeschi ad additare la pagliuzza che si trovava nell’occhio del nostro sistema finanziario per nascondere la loro trave! Invece che lamentarsi quotidianamente con le loro fobie inflattive e monetarie, svalutino responsabilmente i crediti inesigibili nei confronti di Grecia, Portogallo Irlanda e Spagna e la smettano di frignare sul rigore di bilancio.

” Infine, il tedesco sembra dare indirettamente ragione ad economisti molto ascoltati in Germania come Hans Werner Sinn che sostengono che ormai la Bundesbank sia piena fino all’orlo di titoli tossici.Peccato, fanno notare fonti vicine a Draghi, che Weidmann abbia votato prima a favore dell’allentamento dei criteri sui collaterali, e poi contro. Un comportamento ondivago e «poco consono, per un presidente Bundesbank», nota con una punta di veleno la fonte. Un atteggiamento che rasenta la scorrettezza nel momento in cui il capo della Buba fa uscire sui giornali posizioni che non ha sostenuto con la stessa nettezza nelle riunioni Bce. Tra l’altro, le due volte che si è votato per decidere sulle mega-aste triennali, tutti i membri del board hanno votato all’unanimità a favore, il tedesco compreso.

La posizione di Weidmann, comunque, non è quella del «fronte del Nord», insomma dei soliti Paesi-falchi come Finlandia Olanda o Austria. È isolata. Perché l’uscita sulla Faz – altro motivo di irritazione per Draghi – è soprattutto a uso interno. Merkel è ormai circondata da chi, come alcuni ministri sia liberali sia del suo stesso partito (e soprattutto dell’ala bavarese, la Csu), esprime dubbi pesanti sulla possibilità che la Grecia possa essere salvata. Altri gridano allo scandalo perché a causa delle operazioni straordinarie anticrisi il bilancio della Bce (tremila miliardi) ha ormai superato quello della Fed – un durissimo articolo su questo tema è uscito ieri addirittura sulla progressista Sueddeutsche Zeitung . Fortuna che in serata Merkel ha fatto capire chiaramente con chi sta: «La Bce, prestando soldi alle banche, sostiene l’euro e aiuta le banche». Punto e a capo.

Si punto a capo! Peccato che nessuno conosca la storia, quello che è accaduto in Giappone, tutti ai piedi del governo Monti, tutti ammirati da quello che sta facendo Draghi!

FRANCOFORTE/MILANO, 2 marzo (Reuters) – Con il regolamento della seconda operazione triennale di finanziamento delle Bce, avvenuto ieri, hanno toccato un nuovo record i fondi depositati a fine giornata dalle banche presso l’istituto centrale, balzati a oltre 770 miliardi. Secondo i dati quotidiani dell’istituto centrale, ieri sera i depositi overnight ammontavano a 776,941 miliardi di euro rispetto ai 475,219 miliardi di mercoledì sera. In discesa i prestiti overnight, passati a 572 milioni da 2,963 miliardi della seduta precedente. L’istituto centrale di Francoforte ha inoltre reso noto che nell’ambito del secondo programma di acquisto di covered bond da 40 miliardi, avviato lo scorso 3 novembre, gli acquisti ammontavano a 7,496 miliardi dai 7,410 miliardi precedenti.www.twitter.com/reuters_italia

E la notizia dove sta, tutti li ad evidenziare che il denaro non affluirà nelle gole arse dell’economia reale, come se fosse solo un problema di portare il cavallo alla fonte e non magari un problema di un cavallo che non ne vuol più sapere di bere direttamente da fonti avvelenate.

State pur certi che è solo un problema temporaneo nessuno lascia liquidità il cui onere si aggira intorno all’1 % per ricevere lo 0,25 % giusto il tempo per guardarsi intorno e poi di nuovo tutti al casinò!

Come scrive FTALPHAVILLE

Instead, here’s pretty much the same thing worded differently, courtesy of Danske Bank (on the first Ltro):

Does this mean that the operation has failed to stimulate government bond purchases? No, not really. If a bank uses money from the LTRO to buy government bonds (or any other paper) in the secondary market, the amount will still show up as a deposit at the ECB (now on behalf of the seller’s bank). If a bank buys government bonds in the primary market, the amount will also show up as bank deposits at the ECB if the government spends the receipts or places them at a private bank. Thus, the increase in deposits doesnot imply that the 36 months LTRO has failed to stimulate government bond purchases (or other trading for that matter).Only if the amount received by the government is placed on the government’s account in the central bank will it not show up as bank deposits at the ECB (autonomous liquidity factors would then be increased instead, which happened to some extent in the last few weeks of 2011). So, if governments undertake substantial frontloading of their bond issuances, we should expect to see a decline in deposits.

Questo significa che l’operazione non è riuscita a stimolare gli acquisti dei

titoli di Stato? No, non proprio.Se una banca utilizza il denaro tratto dalla LTRO per comprare titoli di Stato sul mercato secondario, l’importo verrà comunque visualizzato come un deposito presso la BCE. Pertanto, l’aumento dei depositi presso la BCE non implica che la LTRO non è riuscita a stimolare gli acquisti dei titoli di Stato.

Non è certo una novità questa per l’intero sistema finanziario mondiale, un sistema tecnicamente fallito tenuto in piedi dall’immissione di liquidità che non è altro che una partita di giro contabile a parte l’eccezione speculativa.

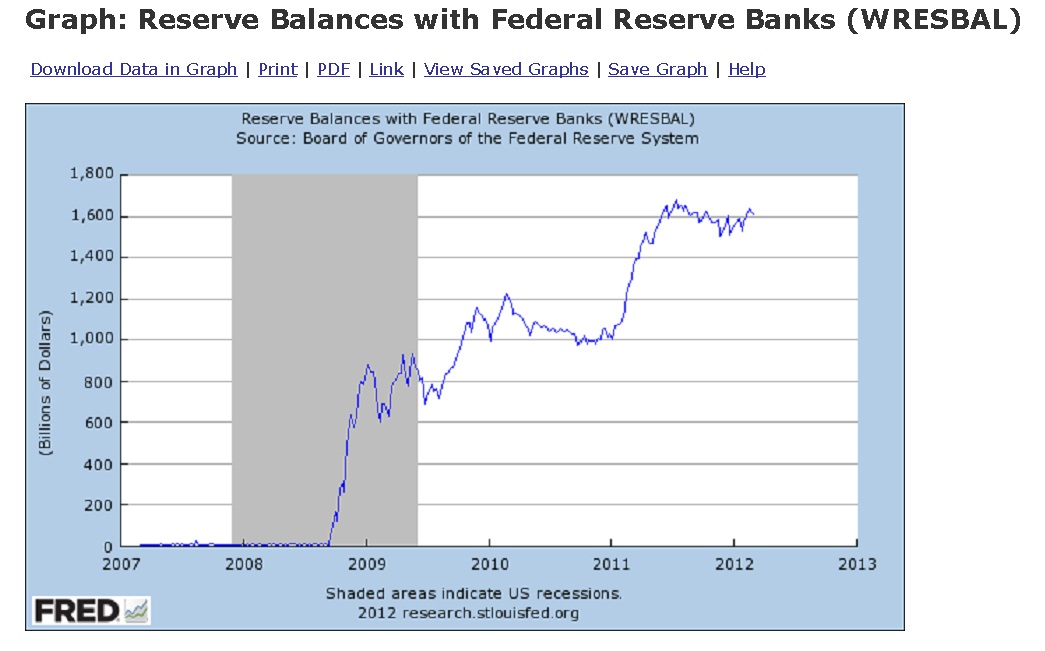

Dall’inizio della crisi in America la base monetaria è esplosa di quasi 2 trilioni di dollari, 2.000.000.000.000 di dollari, tutte innocenti pecorelle fuggite dal recinto della Federal Reserve…

…pecorelle che in realtà sono quasi tutte tornate all’ovile sotto forma di riserva obbligatoria …

… o addirittura attraverso le riserve in eccesso depositate presso la stessa Federal Reserve!

Quindi per quanto riguarda la liquidità a disposizione dell’economia reale direi che la sostanza è tutta nascosta nelle cifre qui sopra riportate e nulla cambierà anche in Europa, l’America non è poi molto differente!

Il resto sono chiacchere almeno sino a quando qualcuno si accorgerà che la balla quotidiana del troppo grandi per fallire non è altro che uno dei tanti specchietti per le allodole che un manipolo di incopetenti falliti utilizza per nascondere la Realtà!

Se ritieni interessante questo articolo condividilo con i Tuoi amici utilizzando i tasti di condivisione Twitter, Facebook, Linkedin e tanti altri ancora in fondo all’articolo stesso.

E’ stata spedita la nuova analisi dal titolo “STRONG BUY ITALIA” un viaggio nell’Italia che verrà, osservando le dinamiche che ci attendono nelle prossime settimane per gettare le basi per i prossimi anni.

Chi fosse interessato all’analisi ANNO 2012: ESPLOSIONE DEL DEBITO! che fa il punto sui rischi e stelle polari del 2012 può richiederla con una libera donazione cliccando sul banner in cima al blog o QUI

Icebergfinanza partecipa al ” ENEL BLOGGER AWARD 2012 ” Se qualcuno di Voi trova un attimo di tempo ed è disponibile a sostenerci , questo è l’indirizzo per votare Semplicemente grazie! http://www.enelbloggeraward.com/.

“Il problema, per Weidmann, sono i rischi per l’Eurosistema connessi a quei titoli, se dovessero saltare banche e Paesi dell’Eurozona (le due cose, si badi bene, devono avvenire insieme per causare perdite alle banche centrali)”.

Il viaggio del debito (spesso junk): banche—->stati sovrani——>banche centrali. Ma queste ultime sono di proprietà delle prime, però possono stampare moneta. Tendono a salvare le prime a scapito degli stati sovrani, che si trovano schiacciati nella morsa ricattatoria del fallimento.

A quando la resa dei conti?

Penso che potrà partire da quando Goldman Sachs riuscirà a piazzare il suo candidato come antagonista di Obama. Da quel momento completa libertà d’azione!!!