in caricamento ...

STRESS TEST ENNESIMA FARSA EUROPEA.

Una premessa è indispensabile prima di leggere questo lungo articolo e meno male che ero in ferie 😉

Se non avete tempo, se non volete approfondire, se vi sembra tutto troppo complicato leggete i titoli e gli articoli di prima pagina del gossip italiano e internazionale e non perdete tempo a seguirci ne ora ne mai.

Se invece volete un’analisi indipendente a tutto campo seguiteci nelle prossime settimane insieme a Machiavelli contribuendo liberamente al nostro viaggio, dove condivideremo gli stessi stress test che ci hanno permesso nel 2008 di individuare ben 8 banche su 10 in America, fallite, nazionalizzate o incorporate nella Grande Recessione!

Forse a qualcuno era sfuggito o forse no, ma gli stress test EBA sono sinonimo di fallimento. Tutti i precedenti test avevano promosso alcune banche irlandesi, Dexia e Bankia, poi inevitabilmente fallite e nazionalizzate. Inoltre credete davvero che loro avrebbero avuto il coraggio di andare sino in fondo nella ricerca della verità?

Basta pensare al grado di flessibilità concesso a MPS e alle altre banche, per comprendere che è stata l’ennesima farsa.

Quindi perchè non dubitare anche di questo soprattutto se si escludono banche come quelle portoghesi e greche o si valutano banche spagnole già risanate con capitali europei. Per quale motivo escludere dallo scenario avverso l’ipotesi di un lungo periodo di deflazione da debiti e quindi tassi di interesse negativi e limitarsi ad ipotizzare solo il ritorno di un’improbabile inflazione e rialzo dei tassi che gioverebbe alla redditività delle banche?

Quindi perchè non dubitare anche di questo soprattutto se si escludono banche come quelle portoghesi e greche o si valutano banche spagnole già risanate con capitali europei. Per quale motivo escludere dallo scenario avverso l’ipotesi di un lungo periodo di deflazione da debiti e quindi tassi di interesse negativi e limitarsi ad ipotizzare solo il ritorno di un’improbabile inflazione e rialzo dei tassi che gioverebbe alla redditività delle banche?

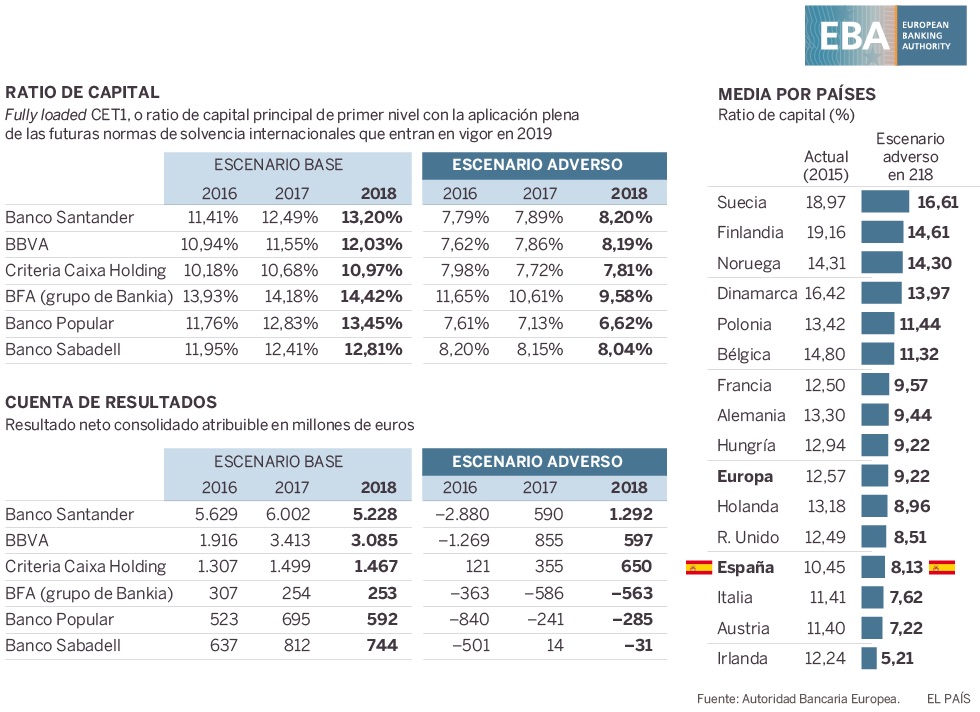

Se date un’occhiata al dato aggregato per nazione pubblicato sopra, noterete che tra i primi quattro Paesi più virtuosi trovate Svezia Norvegia e Danimarca attualmente fuori dall’euro.

Partiamo dal centro di gravità permanente, ovvero come loro hanno calcolato lo scenario avverso evidenziando quattro rischi sistemici che secondo il CERS sono alla base del rischio sistemico in Europa. Se partiamo dal primo ci accorgiamo che è perfettamente inutile prendere in considerazione un sensibile incremento dei rendimenti obbligazionari amplificato dalla scarsa liquidità presente sui mercati.

Per quale motivo il CERS non ha preso in considerazione I TASSI NEGATIVI e le implicazioni di una politica monetaria estremamente pericolosa per la redditività del sistema bancario?

Cosa significa deboli prospettive per la redditività delle banche in un contesto di bassa crescita nominale, a fronte di aggiustamenti di bilancio non ancora completati.

Cosa significa deboli prospettive per la redditività delle banche in un contesto di bassa crescita nominale, a fronte di aggiustamenti di bilancio non ancora completati.

Inoltre vengono presi in considerazione crescenti timori per la sostenibilità del debito nei settori pubblico e privato non finanziario, in presenza di una crescita nominale modesta.

Ma davvero c’è ancora qualche ingenuo che crede che i debiti pubblici siano un problema di fronte alla monetizzazione sistematica delle banche centrali?

Ma per favore non fatemi ridere.

E infine si considerano future tensioni in un settore bancario ombra in rapida espansione, aggravate da rischi di contagio e di liquidità.

Ma davvero dopo 8 anni hanno ancora da incominciate a smantellare il sistema bancario ombra? Quanto ci vuole a valutare come spazzatura l’enorme discarica derivata e di asset strutturati stimati a prezzi di fantasia (mark to fantasy) nel famigerato livello tre che alcune banche stimano ancora a prezzi di realizzo?

L’Asset quality review avviata dalla due autorità europee (Eba e Bce) è appena agli inizi e se ha raggiunto risultati già soddisfacenti per quanto riguarda il portafoglio crediti, ancora molto rimane da fare per il portafoglio titoli e in particolare per quello più opaco (il cosiddetto “livello tre”) perché composto da titoli privi di mercato. L’indagine Mediobanca su un campione di 66 banche internazionali (di cui 29 europee, quasi la metà del totale attivo di bilancio) pubblicata due giorni fa rivela che l’esposizione al rischio di mercato delle banche europee è ancora molto elevata. Il fair value dei derivati in portafoglio alla fine del 2014 era di quasi 7 trilioni di euro (circa il doppio degli Stati Uniti) e addirittura il valore netto riportato in bilancio superato da titoli privi di mercato. L’indagine Mediobanca su un campione di 66 banche internazionali (di cui 29 europee, quasi la metà del totale attivo di bilancio) pubblicata due giorni fa rivela che l’esposizione al rischio di mercato delle banche europee è ancora molto elevata. Il fair value dei derivati in portafoglio alla fine del 2014 era di quasi 7 trilioni di euro (circa il doppio degli Stati Uniti) e addirittura il valore netto riportato in bilancio superava di venti volte quello americano. Inoltre, le attività di livello tre rappresentavano il 20,6 per cento del patrimonio complessivo, contro il 13,1 per cento delle banche americane. E si badi che questi dati sono fortemente influenzati dalle grandi banche francesi, tedesche e inglesi che sono ancora orientate all’attività di investment banking (…)

Le sei maggiori Landesbanken tedesche, dopo aver bruciato agli inizi della crisi un terzo del loro patrimonio per aver investito nei titoli strutturati americani, hanno prodotto negli ultimi sette anni un modestissimo utile aggregato, pari allo 0,2 per cento dei ricavi, e hanno chiuso in rosso l’esercizio 2014. I grandi colossi dei mercati da Deutsche Bank a Barclays cambiano ceo e piani strategici con la volubilità con cui le signore cambiano i cappellini, ma i risultati continuano ad essere modesti e deludenti. (…)

Il fatto è che l’Europa ha preferito affidare ai singoli Paesi il processo di ristrutturazione: in questo modo si possono mettere cerotti sulle ferite più gravi (tanto più se si concede una certa flessibilità) ma il problema di fondo rimane in tutta la sua gravità e per definizione si aggrava e si cronicizza con l’andare del tempo.

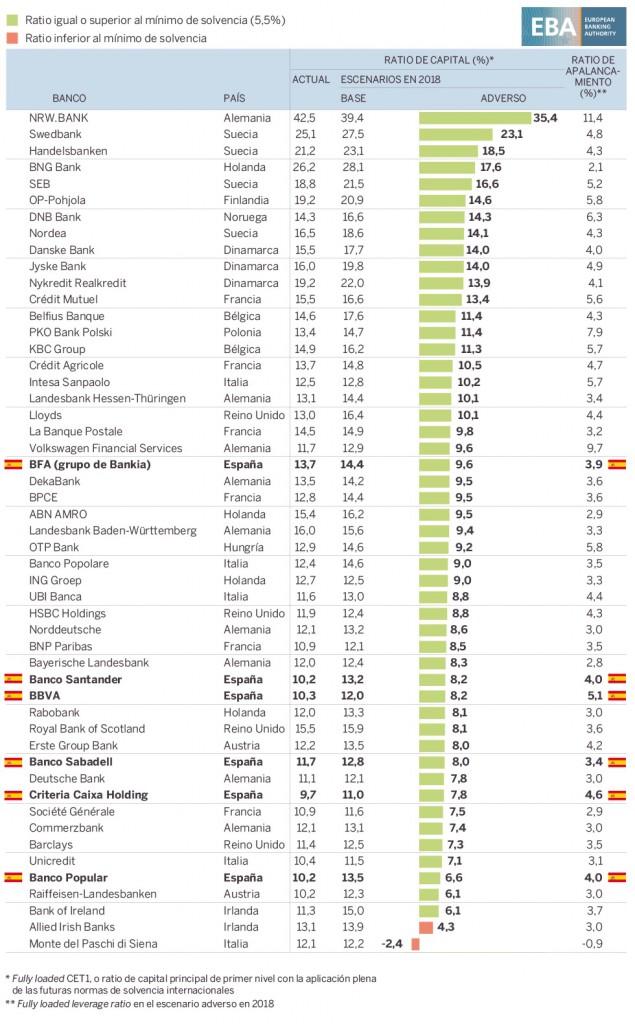

Chi parla delle banche francesi e tedesche più solide di quelle italiane in media non ha capito nulla. Se vogliamo usare le medie per polli di Trilussa facciamo pura ma raccontare che i requisiti medi della Germania sono a 9,6 punti e quello della Francia a 9,8 mentre il nostro è sotto l’8% significa non tenere conto che Commerzbank e DeutscheBank sono rispettivamente la terza e la quarta banca a rischio in caso di scenario avverso.

Lo hanno evidenziato subito anche loro e al di là del solito “better than expected” la notizia del giorno non è il fallimento di MPS o il grande risultato di Intesa ma che il sistema finanziario tedesco è una bomba ad orologeria che esplodere tra il 2017 e il 2018…

I nostri clienti e i nostri lettori sanno fin dal 2011 che la nostra preferita in termini di coefficienti patrimoniali è sempre stata Intesa e infatti…

Messina (Intesa), siamo i più forti in Europa – “Il risultato degli stress test rappresenta un passaggio rilevante per Intesa Sanpaolo: siamo i più forti in Europa tra le grandi banche in termini di solidità patrimoniale ed i nostri coefficienti superano ampiamente le richieste dei regolatori, anche nello scenario più avverso”.

Ecco io fossi stato in Messina avrei evitato di gasarmi troppo anche perché il resto del sistema bancario italiano potrebbe trascinarsi dietro anche Intesa alla prossima crisi.

Non dimentichiamoci che a parte la ormai fallita MPS, Unicredit nello scenario avverso è al 7,10%, ma si colloca comunque al quarto peggior posto fra i 51 istituti europei per capitale su base transitoria, ed è la sesta peggiore banca nello scenario avverso.

Ora come in una vasca piena di squali e piranha l’EBA ha evidenziato i punti deboli, le perdite di capitale delle varie banche e statene certi nelle prossime settimane i mercati fiuteranno l’odore del sangue.

L’ Autorità Bancaria Europea (EBA), nonché la Vigilanza della Banca centrale europea (BCE) sono convinte che gli stress test bancari siano un vaccino per lo stato di salute del sistema bancario europeo, banche italiane incluse, perché forniscono ai mercati finanziari informazioni rilevanti. Ma è proprio vero?

Ci sono altri due possibili scenari: che gli stress test siano un semplice placebo, che nulla dia ai mercati che i mercati non sappiano già; che addirittura siano un batterio nocivo, provocando movimenti nei prezzi azionari che siano distorsivi nella direzione come nell’intensità. La prima applicazione degli stress test nel novembre 2014 fu un vero disastro da questo punto di vista. (…)

Ma questi stress test servono a qualcosa?

Le autorità di vigilanza ne sono convinte, sulla base del seguente ragionamento: lo stress test rivela al mercato qualcosa che non sa, quindi gli consente di valutare meglio le banche, dunque il sistema bancario nel suo complesso. Quindi gli stress test sono un utile vaccino?

Ma è vero? La risposta va cercata nella reazione dei mercati azionari alle notizie offerte dalle autorità. In generale una notizia è rilevante – offre cioè informazioni inedite – quando crea nel prezzo di un’azione un effetto anomalo, rispetto alla dinamica normale. Quindi l’effetto anomalo è sinonimo di rilevanza. (…)Quindi i prezzi delle azioni, a partire da lunedì, ci diranno se la seconda tornata degli stress test europei è stata rilevante e credibile. Da questo punto di vista, la prima tornata – novembre 2014 – fu un vero disastro. (Donato Masciandaro tratto dal Sole24Ore)

Quindi ai posteri la non più ardua sentenza!

Contribuisci anche tu LIBERAMENTE a tenere in vita un’isola di condivisione quotidiana nell’oceano infinito di questa tempesta perfetta, l’informazione indipendente…

Chiunque volesse ricevere le ultime analisi di Machiavelli può liberamente contribuire al nostro viaggio CLICCANDO SUL BANNER a fianco dei post sul lato destro della pagina…

SEMPLICEMENTE GRAZIE!

Sono talmente stanco che mi era sfuggito questo post, infatti ho fatto i commenti nell’altro…

Notate che ieri d.bank nonostante sia molto ma molto piu’ debole (eufemismo) di unicredit, ha perso infinitamente meno in borsa. E’ tutto pilotato, ragazzi. Vogliono far cadere le italiane una dopo l’altra, le altre straniere messe male le sostengono comunque…Vediamo oggi…

@ Stanziale

Vogliono far cadere le [banche] italiane una dopo l’altra, le altre straniere messe male le sostengono comunque…

…

mi sa tanto che fiuti nella direzione giusta (così come condivido appieno l’editoriale del sempre valido G.Sapelli che hai linkato);

e mi fa specie che al capezzale di un grande malato quale MPS si sia mossa una coalizione che non si vedeva dai tempi dello sbarco in Normandia, ben 8 grandi banche di livello internazionale delle quali [non a caso] 4 grandi banche yankees (JPMorgan, Citi, BoA e l’immancabile Goldman quando si tratta di far leva sui cadaveri viventi, come rocca salimbeni in questo momento),

e la cosa non può indurre a pensare che :

1) l’italia non ha più (se mai l’ha avuta) la forza per risolvere i suoi problemi bancari (già tremano gli azionisti di Unicredit all’idea di un probabile aumento di cap da 5~6 miliardi, e dopo tutto quello che è accaduto ad Atlante 1 che si è dovuto salvare le due banche venete in cancrena vaporizzando oltre 3 miliardi in un attimo, ormai da raschiare nel fondo del forziere è rimasta solo la ruggine e i bla bla bla bla bla senza senso nelle parole di renzino e del suo pietoso governo che tentano di trascinare dentro il vortice delle sofferenze bancarie i fondi previdenziali degli ordini professionali italiani, molti dei quali hanno già risposto con una solenne pernacchia alla proposta)

2) è ancora più evidente che i 4 lupi e i 4 avvoltoi hanno fiutato tanto di quel sangue (= potenziali plusvalenze) nella carcassa terminale di MPS da essersi presentati con tale entusiasmo al banchetto da far quasi sospetto, perchè è chiaro che questa operazione non la fanno per pietà caritatevole verso MPS e il governo italiano o per spirito di amicizia verso l’intera nazione italiana.

Mamma mia…

ma oltre noi, qui in questo blog, in italia la gente non immagina dove ci stà portando tutto questo ??? a cosa ci stà portando la politica clientelare -e relativa opaca mala gestione- che si era annidata in molte importanti banche italiane da svariati decenni, non esclusi enti quali Bankitalia ???

dopo la semi desertificazione industriale compiuta (con grande gioia dei tedeschi) dopo che quel poco che è rimasto nel settore è stato preso e ingoiato da soc estere (francesi in particolare) adesso non manca altro che lo step successivo,

ovvero che si ingoino anche le banche italiane, così poi potremo dire felici [mica tanto noi italiani] di essere ritornati al ‘600.

Tutte le nostre banche principali quotate sono delle pubblic company comprese le Generali non fate confusione,sono tutte attaccabili, comunque sono gestite meglio delle piccole ,l’ eccezione Mps non è una regola.Lascia lavorare il manovratore che se la sta cavando bene,purtroppo come vedi c’è già un atro colosso bancario sotto attacco ,oltre all’aumento da 7/8 miliardi è meglio che venda qualche gioiello se c’è rimasto in cassaforte ,Fineco, Pioneer,tutto il restante della banca polacca etc etc. buone vacanze

Boss su twitter ironiizzi sui dividendi promessi da Carlo Messina AD di Intesa. Il titolo crolla un po meno degli altri però non tiene, oggi quando uscirà la semestrale se dovesse avere ricavi e utili in crescita cosa c’è da ironizzare, lui fa il suo lavoro e cerca di trasmettere fiducia sul lavoro che sta svolgendo per la banca e pare lo faccia molto bene.Questo è il mercato tu compri carta straccia australiana, americana e guadagni beato te,gli altri comprano il succo la polpa e rimettono soldi gira cosi per ora .Sei bravo a capire le paure di chi ha soldi da investire sei imbattibile, anche la tua foto trasmette serenità sei molto bravo,the best.buone vacanze

Come mai dopo il taglio dei tassi in Australia il dollaro austr. si rafforza e i rendimenti dei bond aumentano?

Non dovrebbe accadere l’inverso?

Grazie anticipate per l’eventuale risposta.

Era un taglio già scontato dai mercati. Le prossime dinamiche però sono chiare e il trend riprenderà.

sherpa@finanza,

Ero rimasto al vediamo oggi. Nulla da aggiungere. Sono anni che scrivo che il sistema bancario italiano deve andare interamente in mano straniera, era chiaro dai primi provvedimenti del governo Renzi. Mi pare proprio che le azioni delle banche italiane stanno andando verso lo zero, onde permettere alla carta straccia usa uk de fr di spazzare via cio’ che rimane delle nostre fondazioni con irrisori aumenti di capitale. Tutto sara’ perduto, da mps a unicredit persino ubi(temo) che e’ un gioiellino. e le altre. D’altra parte se non hai la moneta sovrana e la banca centrale, e’ normale che ti spossessano di tutto. ma proprio tutto. E’ 40 anni che i complici piddioti ci lavorano, dopo aver privatizzato le maggiori e (abbastanza) floride banche italiane, un sacco di discorsi sul liberismo, un mare di fusioni per arrivare ad una unica banca e poi svendere tutto, in un colpo solo, in particolare la banca che ha l’attivo, se non erro, pari alla meta’ e oltre del pil italiano. Nessuno o quasi reagisce. Non ne rimarra’ neanche una, di aziende italiane in grado di competere con le tedesche sui mercati. Non mi meraviglierei, anzi, che entri in campo per gli aumenti di capitale delle banche italiane, lo stato francese e lo stato tedesco, direttamente. lo hanno gia’ fatto, qua e la’. Poi naturalmente sara’ la volta delle opere d’arte italiane, che in un week end saranno portate via con i tir…non ci vuole un genio a capirlo, e ci sara’ un Renzi, o chi per lui, che dira’ “l’operazione non grava sul contribuente italiano” . Tanto l’italia e’ piena di piddioti e liberisti che bevono tutto….Occhio, in grecia gli stipendi minimi sono di 100 euro mensili. Qualche centinaia di migliaia.

@ Veleno

dividendi promessi da Carlo Messina AD di Intesa. Il titolo crolla un po meno degli altri però non tiene, oggi quando uscirà la semestrale se dovesse avere ricavi e utili in crescita

…

In effetti la 2da trim è andata perfino meglio delle previsioni degli analisti per quanto riguarda utile netto progressivo al 2do sem e di sicuro la situazione di Intesa in base ai suoi numeri si può definire più tranquilla se paragonata ai numeri che hanno pubblicato recentemente Deutsche Bank e Commerzbank tanto per fare due nomi importanti di un paese che ci critica spesso sul fronte banche… quando magari farebbero bene a lasciar perdere per concentrarsi ed occuparsi dei loro problemi [banche] che in quanto a criticità sono in grado di oscurare i nostri…

al momento, nel settore dei bancari ita, Intesa sembra essere l’unico su cui puntare anche se cautamente, lasciando perdere tutto il resto che “speriamo se la cavi” incrociando le dita e facendo scongiuri… nonostante le parole rassicuranti di padoan e renzi su MPS io non sono affatto tranquillo su di essa pur non avendoci nulla a che fare (ciò che preoccupa è la portata di MPS verso l’intero settore e relativa credibilità), e la cosa che fa specie è che F.Boccia del pd (attuale Pres Commissione bilancio del Tesoro) è da qualche settimana che si stà nervosamente esprimendo in toni piuttosto critici verso renzi e padoan non condividendone la strategia con la quale hanno affrontato il problema MPS, segno che la vicenda MPS non ha affatto gli sviluppi scontati che molti (sia nel governo che in ABI che in MPS stessa) vorrebbero far credere alla nazione intera…

( idleproc@finanza, )

Stanziale fai bene , metaforicamente parlando, a gridare continuamente ” Al lupo , al lupo “.

Tieni conto che i futuri conquistatori del mondo ” i cinesi ” sono ben consapevoli che non riusciranno MAI a conquistare l’italia perchè , e lo dicono loro ( prova a chiederglielo visto che la maggior comunità non vive distante da te ), abbiamo avuto il RINASCIMENTO eeeeee guarda caso come mai all’epoca fallirono le maggiori famiglie fiorentine ????

So che lo sai

https://it.wikipedia.org/wiki/Storia_di_Firenze

per i più curiosi la risposta a metà.

Il crack finanziario

L’avvio della guerra dei ….

Come si dice da queste parti ????

La storia non si ripete ma ama spesso fare la rima … ( anche sulla cartastraccia UKAKKA ??? ).

Devi essere connesso per inviare un commento.

i mercati hanno detto la loro.

Stoxx banks -2.30%