in caricamento ...

CREPE IMMOBILIARI!

Non passa giorno senza conferme nella realtà che una recessione, e probabilmente una crisi finanziaria siano all’orizzonte, soprattutto nel mercato immobiliare, mentre la stiamo vivendo, aspettando che qualche bella addormentata smetta di “aggiustare” la realtà e la certifichi.

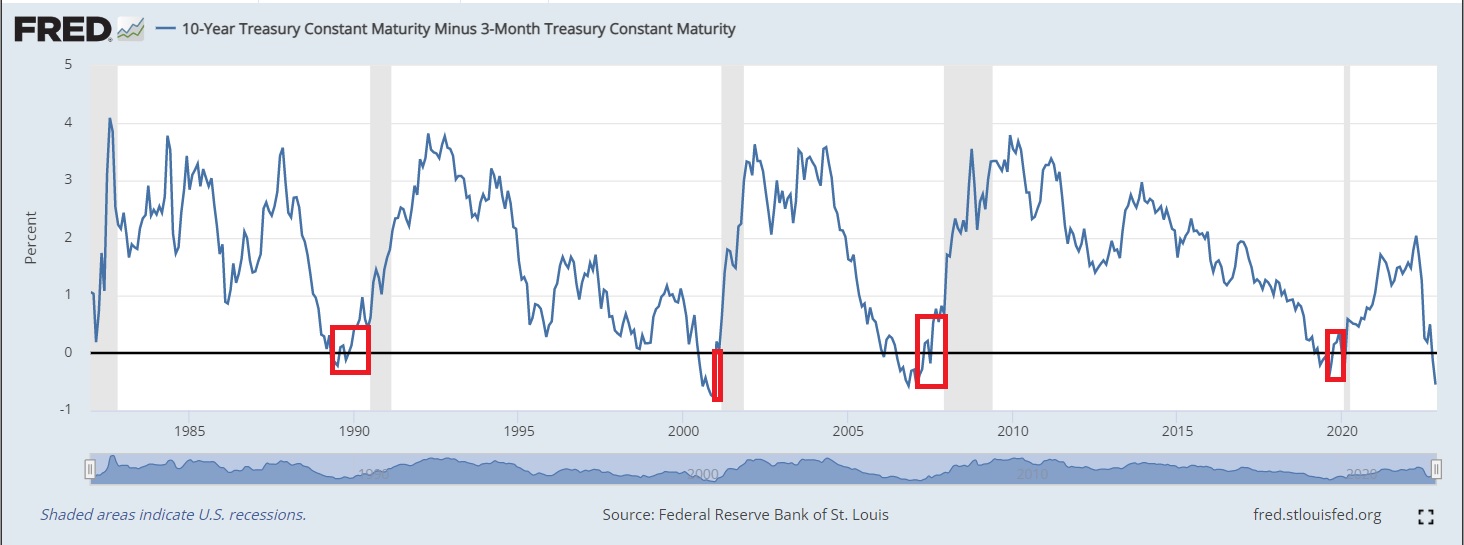

Le curve dei tassi, gli spreads, non potrebbero essere più chiari di così!

Zero possibilità di scappare al destino, con tanti saluti all’atterraggio morbido di mia nonna la Fed.

La vicepresidente Brainard ha affermato che l’inasprimento cumulativo si vede meglio nelle condizioni finanziarie complessive e la lettura più chiara di questi proviene dalla curva dei rendimenti del Tesoro…

“L’intera curva da uno a 10 anni si è spostata sopra l’1% in termini reali. “Questo è un grande cambiamento in un periodo di 9 mesi.”

Loro lo sanno, stanno deliberatamente provocando una recessione, dopo la responsabilità di aver portato l’inflazione a questi libelli.

Il presidente della Fed di Kansas City, Esther George ha dichiarato in questi giorni:

“Vedo un mercato del lavoro un ottima salute, non so come si possa ridurre questo livello di inflazione senza avere un vero rallentamento, e forse abbiamo bisogno anche di una contrazione economica per arrivarci”.

Il messaggio è chiaro.

Noi ci godiamo questo antipasto sui rendimenti, ma a dicembre Powell tirerà dritto per la sua strada, continuerà ad alzare, anche il governatore della Fed Chris Waller conferma:

“I responsabili politici non possono agire sulla base della speranza. Non mi lascerò ingannare da un solo rapporto”.

In realtà, il picco è stato raggiunto, gli affitti inizieranno a scendere presto, la storiella dei colli di bottiglia a causa della pandemia non sta più in piedi, l’unico rischio è che la speculazione torni ad alimentare petrolio e gas, anche se ora sono ai minimi termini.

La storiella dei colli di bottiglia ha trovato il suo epilogo!

Easing supply-chain pressures mean consumers can look forward to their first normal holiday season in three years; experts are projecting full store shelves—and even bargains https://t.co/sBuYXliUeu via @WSJ— Andrea Mazzalai (@icebergfinanza) November 18, 2022

Scaffali talmente pieni che i porti sono vuoti, perchè i magazzini sono strapieni e se non si vende in questi due mesi, tanti saluti all’economia e all’occupazione.

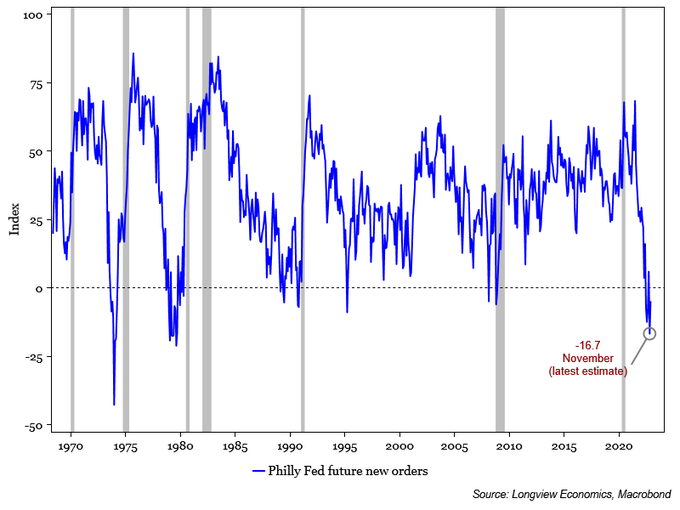

Pensa che nel secondo distretto manifatturiero d’America, lquello di Philadelphia, la situazione sta precipitando, laggiù la recessione è certa, ma ovviamente non importa, hai visto che bello le borse continuano a salire …

Philly Fed details vs. Earnings per share 😱 .. Worst ever

H/T (@MikaelSarwe) pic.twitter.com/iySfO1a2rb

— Andreas Steno Larsen (@AndreasSteno) August 22, 2022

E’ restato un ultimo esaltato, Bullard l’unico governatore che vuole i tassi tra il 6 e il 7%, gente il cui cervello bivacca in una biblioteca, lontana dalla realtà.

Ieri la conferma che il mercato immobiliare è in avvitamento…

I pignoramenti stanno per esplodere, la politica prova a metterci una toppa…

DC received $50 million in federal dollars for homeowner assistance and funding still is available. We know that 7,000 DC residents are at risk of foreclosure, so please help us spread the word about the help available through this program. More info here: https://t.co/N6OZwQDA4Y

— Archive: AG Karl A. Racine (@AGKarlRacine) November 13, 2022

Per carità, siamo solo all’inizio, ma il 2005 non è poi così lontano, la storia suggerisce che si inizia sempre così.

L’eroico consumatore americano, pagherà la rata del mutuo, rimborserà le sue carte di credito o prima userà lo stipendio per fare benzina e spendere e spandere nel black friday o giorno del ringraziamento, aspettando Babbo Natale?

E’ incredibile, non avrei mai pensato di rivivere la crisi subprime, mai eppure, sono qui dopo 14 anni a raccontare un’altra debacle immobiliare, il ritorno del trend secolare della deflazione da debiti!

L’informazione indipendente ha bisogno anche del Tuo prezioso sostegno!

E’ uscito il nuovo Machiavelli, intitolato “LA CALMA PRIMA DELLA TEMPESTA’” per tutti coloro che hanno contribuito o vorranno contribuire al nostro viaggio.

I manoscritti da inizio anno sono stati una bussola perfetta dopo un periodo di crisi, ma come sempre la verità è figlia del tempo.

Ribadisco per l’ennesima volta che se ci sono problemi di ricezione, firewall, spam, comunicazione tra i diversi provider dovuti a invii multipli, basta inviare una mail e il nostro STAFF che provvederà a risolvere il problema.

Grazie a chi vorrà contribuire liberamente al nostro viaggio!

A questo indirizzo il nostro PUNTOSELLA aggiornerà nei commenti la sua personale rubrica mensile…

Ricordo a tutti coloro che avessero bisogno, che ICEBERGFINANZA è anche consulenza a 360 gradi, in mezzo a questa tempesta perfetta.

Cliccando sul link qui sotto e mandando una mail a icebergfinanza@gmail.com è possibile avere una consulenza strategica sui possibili sviluppi macroeconomici e finanziari dei prossimi mesi, oltre a ricevere i nostri manoscritti. Buona giornata Andrea

Chiunque volesse sostenere il nostro viaggio riceverà in OMAGGIO le analisi di Machiavelli. Per contribuire al nostro viaggio basta cliccare SUL BANNER a fianco dei post sul lato destro della pagina o andare alla sezione DONAZIONI…

SEMPLICEMENTE GRAZIE!

Deflazione da debiti, mentre inflazione e’ sopra al 10% in europa. chissa’ dove bivacca il cervello dell’autore invece….

Non riesce a capire che inflazione e’ su lato offerta non domanda, e se cresce il costo di produzione, si puo’ avere recessione, ma senza deflazione. Perche’ se un prodotto costa alla produzione 10 anziche’ 5, non lo vendi piu’ a 6. Piuttosto chiudi, e hai recessione, ma con INFLAZIONE!!!

Beata ignoranza… ma il genio che è in Lei riesce a scorgere oltre il proprio naso? Sa cosa è una deflazione da debiti, ha mai vissuto realmente gli anni 80 e la stagflazione? È dagli anni 80 che i tassi continuano a cadere come una pallina che scende dalla montagna, rimbalzando sempre più in basso come accadrà anche questa volta. Ma no, le menti geniali, si guardano intorno, scorgono un paio di anni di inflazione e salgono in cattedra a dare lezioni. Da brividi!

Non avertene, Capitano…

Il fatto è che la maggioranza del mondo pende letteralmente dalle labbra dei vari ‘geni’ in circolazione: Yellen, Powell, Lagarde… Draghi… e dal “comitato” di Davos…

Sono stati questi (ma prima di questi devono doverosamente essere ricordati Bill Clinton e Alan Greenspan) ad avere creato le basi della follia economica del XXImo secolo.

E sono così bravi ed astuti nei loro intenti, che riescono perfino a farsi acclamare [dalla maggioranza del mondo di fessi] ‘per quelli’ che riescono a governare al meglio la situazione.

Se il mondo stà andando a rotoli, non è colpa solo DEGLI ATTORI, ma anche colpa DEL PUBBLICO [di fessi] che li sta a guardare e ad ascoltare, dando loro consenso…

“Apple oggi capitalizza oltre 2 trilioni di dollari e ha cambiato il mondo con i suoi prodotti, innovandolo.”

Nulla da obiettare a Jobs e alla sua creatura “che ha cambiato il mondo” (al limite il dubbio pende se in “meglio” o se in “peggio” a scelta di chi legge),

ma ‘col cavolo’ che Apple si sarebbe mai sognata di capitalizzare “oltre 2 trilioni di dollari” (e con essa alcune altre soc. private della tech economy) senza l’appoggio determinante di Clinton e Greenspan e di quelli che hanno seguito il solco tracciato dai primi due a partire dal 2000, senza tutta quella ENORME GIGANTESCA MASSA MONETARIA CREATA ARTIFICIOSAMENTE DAL NULLA…

l’anno 2000 è da considerarsi ‘l’anno zero’ del nuovo assetto mondiale, grazie alla DEREGULATION voluta da Alan Greenspan e ratificata da Bill Clinton, a partire dalla quale si vede assistere alla nascita di MOSTRI ECONOMICI sotto forma di MULTINAZIONALI di RACCOLTA di CAPITALI (quelli messi generosamente a disposizione dalle BC sotto forma di QE), diventate progressivamente così GROSSE e POTENTI (da influenzare l’operato e le scelte monetarie delle stesse BC) da sostituirsi agli Stati Sovrani nel delicato ruolo di governare intere Nazioni…

Molto probabilmente tra 20 anni analizzeremo quanto accaduto in questi anni, principalmente la politica atrocemente espansiva delle banche centrali, e avremo avuto “ragione”.

Gli immobili citati nell’articolo, Apple e un infinita’ di altre cose non valgono assolutamente i prezzi di oggi. Però avrei potuto seguire il trend fino a che hanno iniettato liquidità, e poi uscire a novembre quando si è iniziato a parlare chiaramente di politiche restrittive. Tutto qui

Come scriveva Von Mises nel suo libro “ L’azione Umana “, si poteva evitare tutto ciò in un unica maniera , ossia smettendo di ampliare la base monetaria attraverso alleggerimento quantitativo e finanziamenti artificiali tipo TLTRO-LTRO o QE pandemici , ossia rinunciare ad ogni stimolo e fare in modo che la recessione conseguente abbia pulito gli eccessi , ma la storia è molto lunga , andavano puliti i bilanci di carrozzoni bancari e L unica maniera era di calciare il barattolo , convincere il pubblico che andava tutto bene e passare quel debito dalle mani istituzionali a quelle dei privati , fatto sta che ci sono riusciti alla grande , perché il mondo è pieno di fessi che pensano positivo .

Ad oggi pure il settore cripto si sta schiantando , perché non è agganciato a nulla se non a valute Fiat completamente sganciate dal unico valore reale , L ORO!!

Ad oggi quasi tutti gli istituzionali e fondi pensione non investono più in oro ,(e argento), che è L Unico investimento sensato in una situazione del genere .

Hanno convinto le masse impecorite che gli immobili sono denaro reale ed i prezzi si schianteranno ancora di più , come le cripto d altronde , che sono i nuovi semi di tulipano 5.0, favorendo ciò che è riserva di valore da sempre .

P.s. L esperimento euro è giunto al termine , è stato una vittoria eclatante per drenare ricchezza dai fessi e convogliarla in nuove situazioni

“Ad oggi quasi tutti gli istituzionali e fondi pensione non investono più in oro (e argento), che è L Unico investimento sensato in una situazione del genere”

A livello di “istituzionali” occidentali penso che sia così come dice, ma in realtà qualche soggetto MOLTO GROSSO è ancora [e sempre] particolarmente attento ed attivo sul mercato del GOLD,

la cui domanda è stata fortemente sostenuta nel 2022 e particolarmente nel terzo trimestre, quando nel mese di Ottobre un PESCE GROSSO, ma davvero MOLTO GROSSO ha acquistato da solo, di botto in soluzione unica qualcosa come 300 Tonnellate di ORO (valore corrispondente in ‘coriandoli di carta stampati’ pari a oltre 18 miliardi di US $ al fixing ufficiale di Londra a Ottobre c.a.), come è trapelato dall’organo che ha in mano il mercato del metallo giallo, il World Gold Council che ovviamente non ha fornito indicazioni sul “soggetto” in questione… sulla cui natura si può solo andare per supposizioni… io penserei in primo luogo alla CINA, che dal 2015 insieme alla Russia ha dato il via alla più spettacolare ‘Corsa all’ORO’ dai tempi del Klondike, rastrellando furiosamente tutto quanto si riesce a trovare sulla piazza senza mai fermarsi, tanto che si ipotizza che le riserve Auree di Cina e Russia, che non forniscono dati aggiornati sulle proprie riserve, siano arrivate ai livelli più alti a livello globale anche più di quelle degli USA… penserei trattarsi anche della Russia, grazie all ENORME SURPLUS COMMERCIALE 2022 che le è derivato dalle ridicole sanzioni Europee poste nei suoi confronti, salvo che gli Anglosassoni [CHE HANNO IN MANO IL MERCATO DELL’ORO] potrebbero aver posto il veto se l’acquirente in questione era riconducibile a Putin…come seconda opzione io indicherei un Paese che negli ultimi anni stà crescendo ENORMEMENTE di cui nessuno parla mai (tra ‘quelli’ che ‘contano’) : L’India… della quale l’FMI ha previsto per il 2023 il trend di crescita più ALTO in assoluto a livello mondiale (+6,3% di incremento di PIL), anche più della Cina…

Devi essere connesso per inviare un commento.

Oggi su repubblica.it è stato pubblicato un interessante video risalente al 1997, nel quale S. Jobs rispondeva a una domanda di un partecipante a un convegno, di natura vagamente offensiva, anche se sensata. Ebbene, la risposta fu da maestro.

Steve Jobs ebbe successivamente ragione. In quel momento Apple era in stato comatoso mentre oggi capitalizza oltre 2 trilioni di dollari e ha cambiato il mondo con i suoi prodotti, innovandolo.

Oggi voglio solo dare uno spunto: sono convinto che le scenario di questo sito si concretizzerà, e pure il sottoscritto parla di giapponesizzazione dell’economia da un decennio. E tuttavia, ogni giorno mi trovo a dover affrontare una situazione sensibilmente diversa, per il momento. A chi nel mio piccolo ho consigliato in questi anni di investire in un certo modo mi trovo oggi a dover rispondere con rammarico, pur tenendo ferma la convinzione sul futuro scenario.

Ecco, la risposta di Jobs può darmi un importante spunto per metterci serenamente un punto, ammettere gli errori e voltare pagina senza risentimenti, anzi facendo tesoro delle critiche giustamente subite: sicuramente non creerò una nuova Apple della finanza, ma almeno avrò iniziato il percorso nella direzione giusta.

https://video.repubblica.it/tecnologia/tech/venticinque-anni-fa-steve-jobs-ci-ha-insegnato-come-rispondere-a-un-offesa/432119/433075?ref=RHRT-BG-I0-P1-S1-T1