in caricamento ...

HONG KONG CINA: ATTACCO ALL’AMERICA

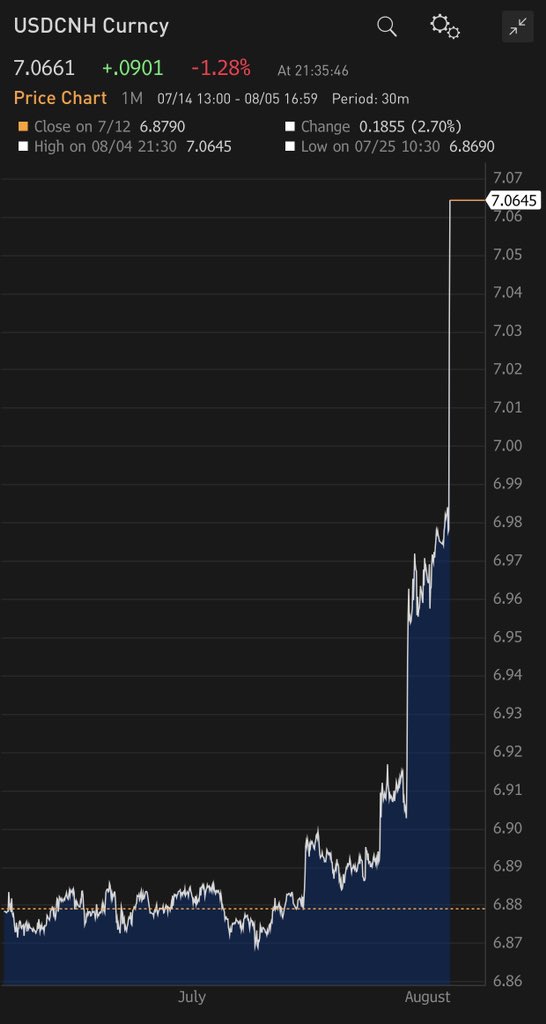

Una nuova guerra valutaria sembra essere iniziata…

Pechino, 05 ago 06:00 – (Agenzia Nova) – Il tasso di cambio dello yuan si è indebolito sotto l’importante soglia psicologica di 7 per dollaro sui mercati onshore e offshore questa notte …

La situazione ad Hong Kong sta degenerando, altro alle variabili, tassi, dazi ora entra in ballo anche quella geopolitica…

Hong Kong, i manifestanti bloccano aerei e treni. La governatrice: "E' emergenza" [news aggiornata alle 04:56] https://t.co/tjmIkLaykD

— Repubblica (@repubblica) August 5, 2019

Peggiore serie negativa consecutiva da oltre 22 anni al mercato di Hong Kong.

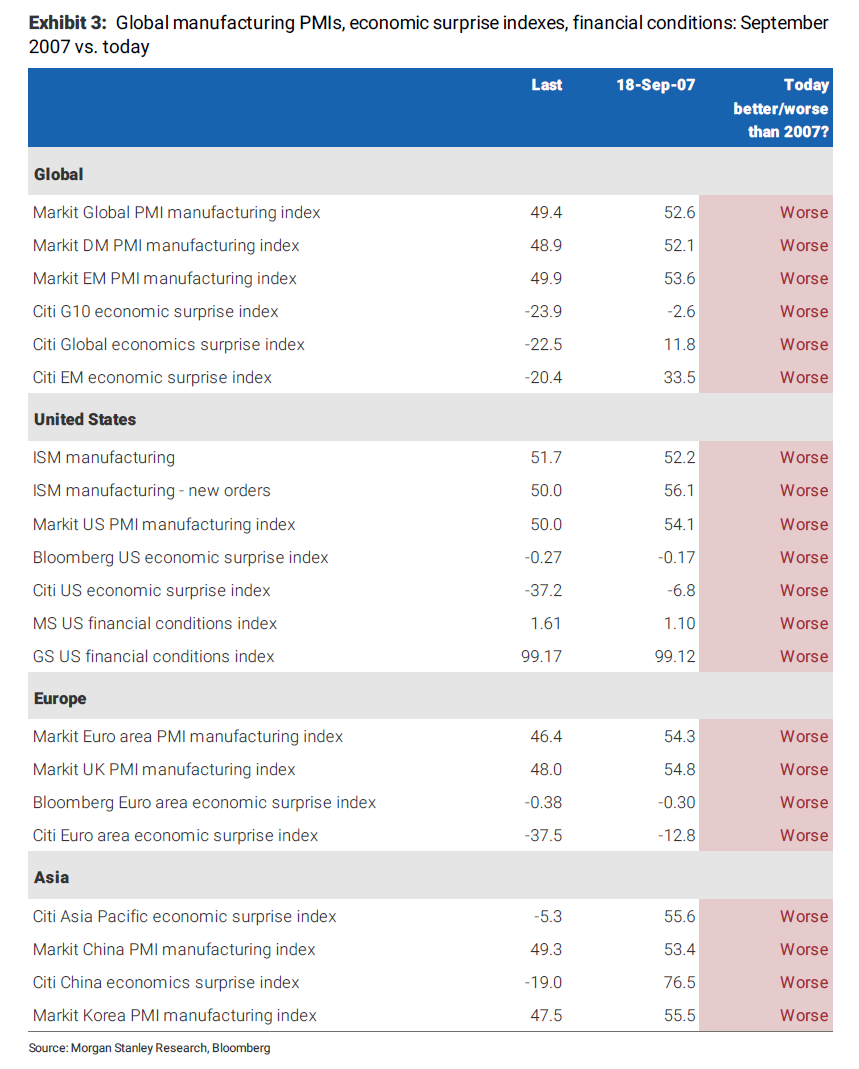

Oggi iniziamo dai dati macroeconomici, il mercato sta iniziando a scontare anche le cattive notizie, i dati che stanno uscendo, uno peggio dell’altro e non solo i tweet di Donald Trump…

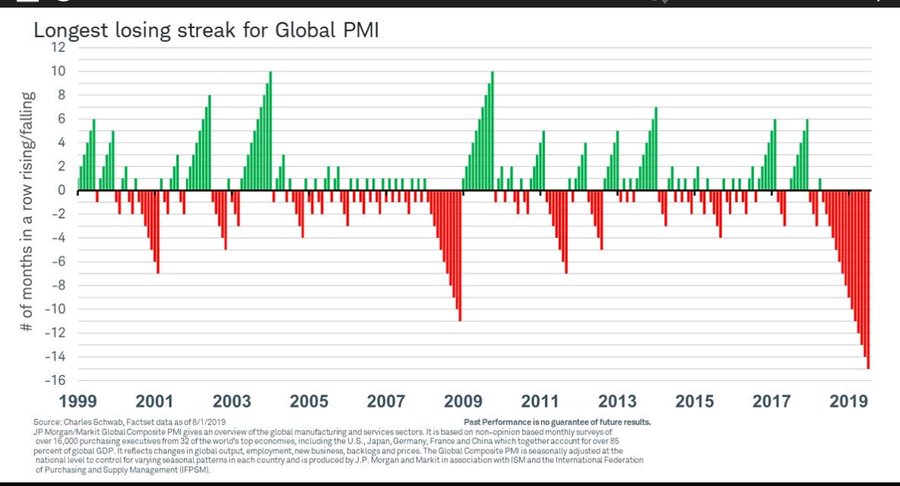

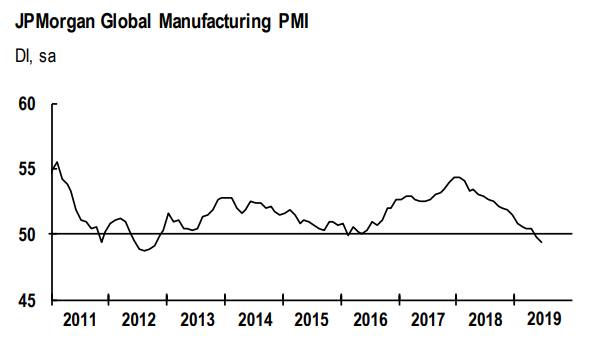

Manufacturing recession deepens with 15 months in a row of a falling global purchasing mamagers index. pic.twitter.com/wEawTI16nN

— Jeffrey Kleintop (@JeffreyKleintop) August 2, 2019

Davvero brutte notizie dal Purchasing managers’ index (PMI)

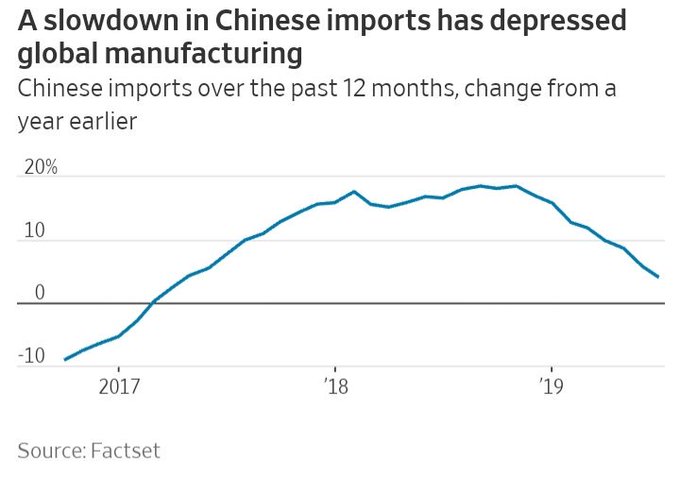

La recessione dell’industria manifatturiera globale è or una realtà all’inizio di un lungo cammino, quella della guerra commerciale…

Questa volta però non sarà come nel 2011/2012 anni della doppia crisi Grecia e Italia, questa volta a meno di miracoli, nulla eviterà una prolungata recessione accuita dalla guerra commerciale.

19 Paesi presentano un indice manifatturiero in contrazione sotto 50 punti, non Paesi qualunque, ma Cina, Germania, Giappone, Francia, Corea del Sud, Regno Unito e Italia, con gli Stati Uniti vicini alla linea recessiva.

La Germania presenta il suo peggior indice manifatturiero degli ultimi 7 anni…

Per l’Europa intera il peggior risultato dal 2012.

Purtroppo in Europa abbiamo anche i peggiori burocrati al mondo, un manipolo di mercenari che vende la salute dei suoi elettori per quattro automobiline tedesche, gente pessima capace di aprire le porte alla pessima carne in arrivo dagli USA…

Usa, Trump annuncia: “Firmato accordo per vendere più carne bovina americana nell’Unione europea” https://t.co/WxO8kTsOop

— Il Fatto Quotidiano (@fattoquotidiano) August 2, 2019

«Oggi firmiamo un accordo rivoluzionario che renderà più facile l’esportazione di carne americana nell’Unione Europea. Abbiamo negoziato per un certo periodo, perché pensavamo che i nostri allevatori non fossero trattati nel modo corretto. Questa è una vittoria strepitosa per i nostri allevatori e per i consumatori europei, dato che la carne americana è considerata la migliore del mondo».

La speranza è che questo accordo non venga in alcuna maniera ratificato dal Parlamento europeo.

Ora l’accordo deve essere ratificato dal Parlamento europeo prima di entrare in vigore. Se passasse, i produttori statunitensi potranno vendere all’Europa fino a 35 mila tonnellate di carne di vitello all’anno, per un periodo di sette anni.

Vedremo se davvero l’Europa ha barattato la salute dei suoi contribuenti con l’industria automobilistica tedesca.

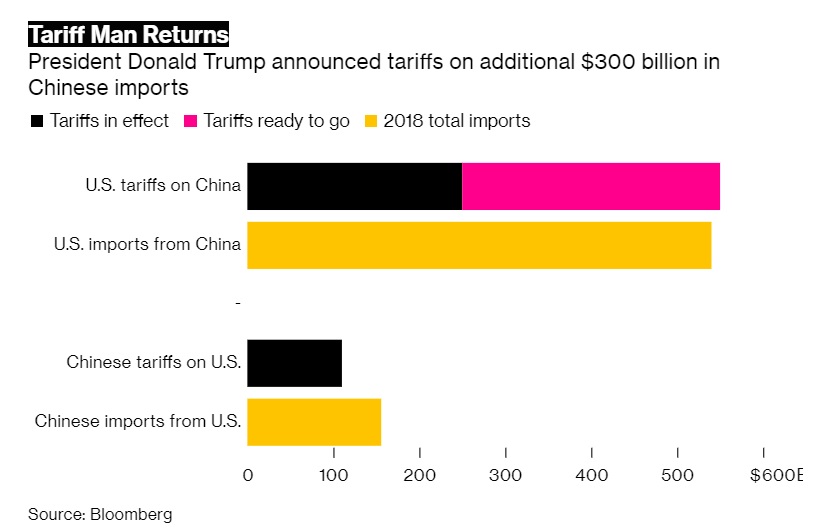

Quello che invece è certo è che la guerra commerciale con la Cina è arrivata ad un punto di non ritorno. Qualunque notizia nei prossimi giorni, servirà esclusivamente per prendere tempo, ormai non c’è più alcun spazio per un accordo.

President Trump overruled advisers to ramp up tariffs on China after a heated exchange in which he insisted levies were the best way to make Beijing comply with U.S. demands https://t.co/2hBA5JV7EA

— The Wall Street Journal (@WSJ) August 4, 2019

Tutti, tranne il signor Navarro, un falco nella guerra con la Cina, hanno obiettato categoricamente sulle nuove tariffe … Ciò ha stimolato un dibattito della durata di quasi due ore … Pechino insiste sul fatto che le tariffe devono essere abbassate in cambio delle concessioni richieste dagli Stati Uniti Il presidente ha affermato che la sua pazienza si è esaurita e ha sostenuto la tesi secondo cui le tariffe erano la migliore forma di leva finanziaria contro la Cina. Alla fine i suoi consiglieri hanno annuito e aiutato il presidente a redigere il tweet che annunciava un’estensione delle tariffe a tutte le importazioni cinesi.

Proprio ieri Trump ha ulteriormente minacciato la Cina di non attendere le nuove elezioni, perchè questa volta se vincerà, non farà alcun accordo o al massimo un accordo peggiore di questo con la Cina.

ICYMI: Trump warns China that if he wins re-election in 2020, the outcome could be no agreement or a worse trade deal https://t.co/28KLCK35nX via @ReutersTV pic.twitter.com/TG2fs0UxaQ

— Reuters Business (@ReutersBiz) August 4, 2019

Attenzione perchè questa volta non si tratterà dei soliti dazi, se nulla cambierà questo è davvero un punto di non ritorno.

“Per i cinesi, Trump sta perdendo la sua ultima parte di credibilità , è stato messo in discussione che i colloqui possono essere tenuti a settembre come previsto “, ha detto Zhou Xiaoming, ex funzionario e diplomatico del Ministero del Commercio. “Affare o no, la Cina è preparata per lo scenario peggiore.”

Secondo gli analisti di Bank of America, questa volta non accadrà come in passato dove si è evitato di colpire direttamente i beni di consumo, diversamente questa volta potrebbero essere colpiti oltre 120 miliardi di dollari di beni che vanno dai computer ai cellulari, dalle attrezzature sportive ai giocattoli, abbigliamento e calzature.

Il che significa che i consumi potrebbero subire una grossa battuta di arresto.

Il consigliere economico della Casa Bianca Larry Kudlow, in un’intervista a Bloomberg Television, ha confermato che l’amministrazione sta pianificando di imporre la tariffa del 10% su alcune importazioni cinesi il 1 ° settembre, ma ha segnalato che potrebbe anche non accadere. “Molte cose buone possono succedere in un mese”, ha detto.

Ormai la musica è sempre quella!

Il problema è che come scrivo da due anni, la guerra commerciale ha reso il sistema economico globale molto più fragile che nei mesi che hanno preceduto la Grande Recessione del 2007 culminata con il fallimento di Lehman Brothers.

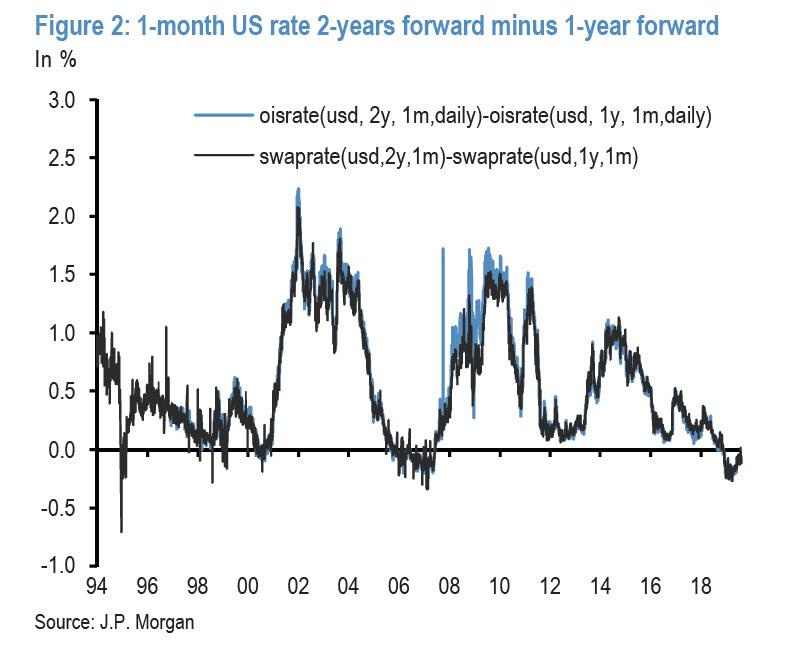

Chi ci segue sa che recentemente gli analisti del reddito fisso di JPMorgan hanno cambiato decisamente idea, e ora seguono le orme del grande Machiavelli, so per certo che alcuni di loro sono in possesso dei nostri “manoscritti.”

Come vedremo a breve negli ultimi due giorni il mercato sta già scontando un ulteriore taglio dei tassi della Fed a settembre, non importa di ciò che dice Powell.

JPMorgan’s Bob Michele is sounding the alarm for a coordinated effort by global central banks to commit to reflation – meaning the Fed would very aggressively cut short-term rates. Otherwise, he argues, 10-year Treasury yields will head to zero. https://t.co/5BS7XdO3Qh

— Lisa Abramowicz (@lisaabramowicz1) July 29, 2019

Tuttavia, come dimostra lo stratega di JPM, la persistente negatività di questo spread al momento ricorda più gli episodi di recessione del 2001/2007 piuttosto che gli episodi di aggiustamento della politica della Fed a metà ciclo 1995/1998 .

Quindi non c’è alcun aggiustamento della politica monetaria in corso, molto probabilmente entro la fine dell’anno la FED sarà costretta a ridurre di almeno un punto i tassi.

Non solo il mercato dei tassi sta completamente ignorando le parole di Powell, ma continua a prezzare delle riduzioni sino almeno all’inizio del 2021, con una curva dei tassi continuamente piatta sino addirittura al 2023.

La mossa di Trump mette all’angolo la Federal Reserve o tagli i tassi o io continuo ad innasprire la guerra commerciale, con un mercato obbligazionario americano che continua a scontare una recessione con il rendimento a 5 anni che sconta addirittura una probabilità del 70 %.

Ribadisco per l’ennesima volta, attenzione ai mercati emergenti!

Come prontamente pronosticato la scorsa settimana la corsa del dollaro si è temporaneamente conclusa, ma gli obiettivi sono estremmente ambiziosi.

Il mercato obbligazionario continua a chiedere a gran voce ulteriori riduzioni dei tassi, la Fed non vuole tagliare i tassi oltre un certo livello, Trump chiede tassi zero, entrambi avranno tassi negativi e una recessione!

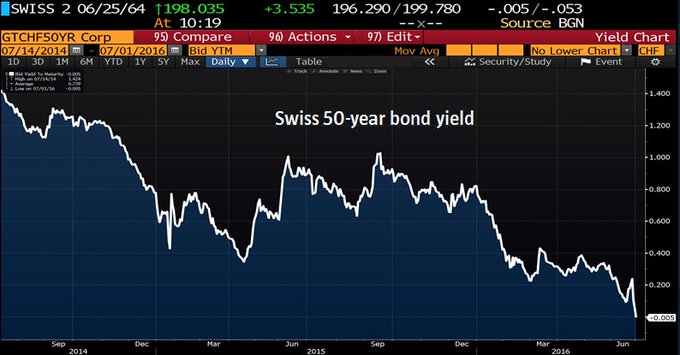

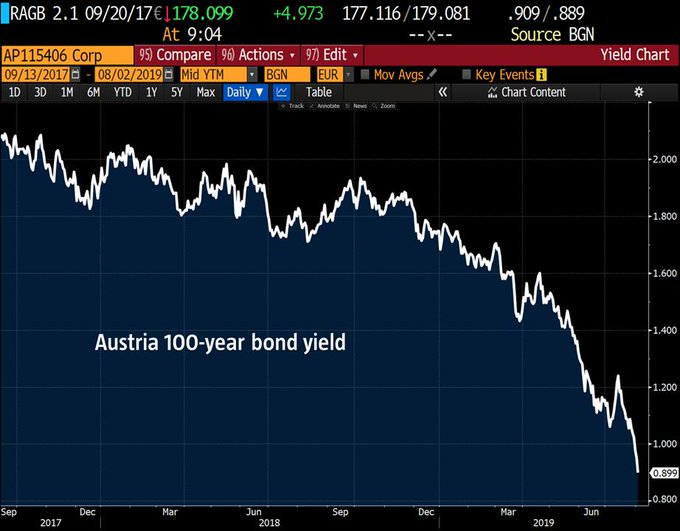

Nel frattempo in Germania tassi zero a 30 anni, l’intera curva dei tassi sino a 30 anni è in negativo, in Svizzera siamo in negativo a 50 anni, in Austria si compra il 100 anni con solo 1 % di rendimento.

Ora anche la curva dei tassi olandese è completamente negativa…

All German government debt yields less than zero now, including 30-year bonds. https://t.co/Y4MJIZIqAT

— Lisa Abramowicz (@lisaabramowicz1) August 2, 2019

Oggi il 30 anni americano è a 1,32 ben 1,2 figure sotto i massimi di ottobre…

Ci spiace per chi non ha creduto nelle nostre analisi, bastava studiare la storia e la deflazione da debiti, le sue dinamiche, benvenuti nell’era glaciale i tassi negativi ovunque sono all’orizzonte, il più incredibile e affascinante esperimento della finanza moderna.

Con una riduzione dei tassi, l’obbligazionario paesi emergenti non potrebbe performare positivamente… data la ricerca sfrenata di rendimento? Pur essendo esposti in dollari, almeno inizialmente (prima di un’eventuale recessione)

No perché siamo già in recessione tecnica in quasi tutto il mondo e la corsa al dollaro è evidente. Di fatto con il dollaro che si rafforza gli emergenti verranno giù come birilli. Potrebbero performare positivamente se il dollaro tornasse a 1,20. Ma ti pare possibile? Io direi ZERO possibilità.

Anzi peggio, man mano che la recessione si palesa i gestori scaricheranno azioni e bond emergenti per comprare beni rifugio, quindi meglio disfarsi di qualsiasi cosa emergente il più presto possibile.

Devi essere connesso per inviare un commento.

Ottima analisi come al solito. Già finite le vacanze?