Gli investitori professionali si stanno dirigendo verso la copertura, rendendo la corsa ai titoli di stato il commercio più affollato nell’ultima indagine della Bank of America Merrill Lynch Fund Manager.

La mossa segna la prima volta che la preferenza degli investitori per Treasury è in cima alla lista, in una porzione del sondaggio attentamente monitorato che risale alla fine del 2013. I titoli di stato statunitensi, citati dal 27% degli intervistati, hanno spinto il commercio tecnologico a lungo al primo posto. Tech (26%) è scivolato al secondo posto, seguito dalle scommesse sul rialzo del dollaro USA (18%) e sui titoli europei a breve (9%).

E alla fine piano, piano arrivano tutti, chi manca sono i piccoli risparmiatori che secondo le mie informazioni quando vanno in banca o quando chiedono al loro promotore, si sentono rispondere che sono estremamente pericolosi, che ci sono altri investimenti più redditizi o addirittura si vedono applicare commissioni e spread da capogiro, credetemi spesso e volentieri al limite della denuncia.

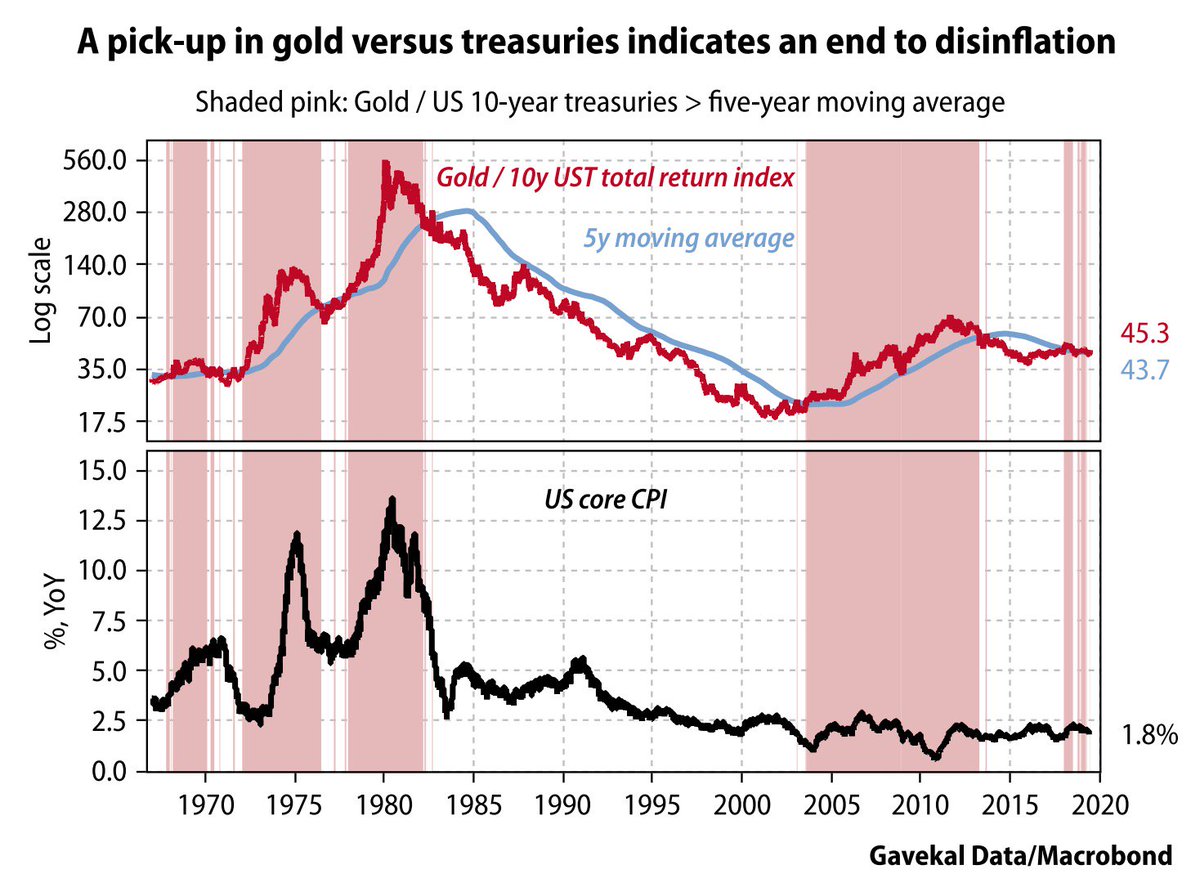

Ora mancano solo loro, i retail, altri si sono già posizionati da tempo, abbiamo davanti uno dei più lunghi mercati toro obbligazionari della storia…

Hanno abbandonato le posizioni nelle azioni globali alla loro più bassa allocazione dal fondo della crisi finanziaria a marzo 2009, e hanno aumentato le allocazioni obbligazionarie a un sovrappeso mai visto da settembre 2011.

Con l’avvicinarsi della stagione degli utili, le aspettative per gli utili societari sono scese di 40 punti percentuali, con un 41% netto che ora si aspetta un deterioramento nel prossimo anno. Questo è il più grande tuffo di un mese nei 23 anni di storia del sondaggio del gestore di fondi.

Molti non hanno ancora compreso la dimensione di quanto è successo negli ultimi nove mesi, in molti stanno ancora cercando rendimento in investimenti fallimentari, tipo i famigerati PIR, solo chi non sa cosa significa fine ciclo economico poteva proporre un simile investimento ai suoi clienti…

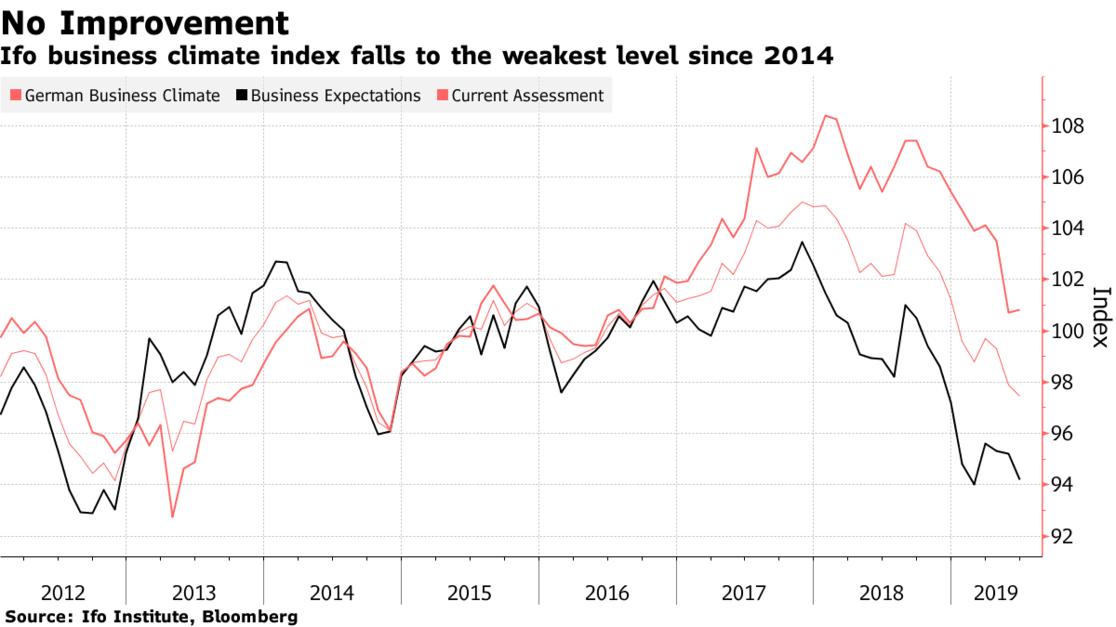

Grazie alla segnalazione del nostro amico Roberto, qui avete la dimensione di quanta gente si stia spostando suk nostro campo di regata…

Infatti non tutti hanno avuto fiducia nei nostri suggerimenti, non tutti amano la storia e l’analisi empirica, spesso e volentieri non hanno pazienza, ma le opportunità non mancano come non mancano rischi e pericoli in questo ambiente che si preannuncia esplosivo.

La stupidità del mondo finanziario è infinita come la manipolazione e la memoria corta…

Cerberus has resurrected home equity-backed securities. https://t.co/SGmEfpXoRi

— Lisa Abramowicz (@lisaabramowicz1) June 25, 2019

Noi siamo qui come nel 2006/2007 a mettervi in guardia dalla nuova tempesta perfetta, Dow Jones Transportation e small cap stanno suggerendovi di girare al largo dalle azioni, noi invece di mettervi al riparo…

Oops! Two groups of stocks are about to send crisis-era signals on the economy: Small caps, transportation shares tumble relative to S&P 500. Prior dislocations have preceded broader market sell-offs. https://t.co/DaH9WhVBrv pic.twitter.com/W8aj5uBGFD

— Holger Zschaepitz (@Schuldensuehner) June 24, 2019

Consiglio inoltre di fare molta attenzione ai Vostri portafogli soprattuto per quanto riguarda le obbligazioni ad alto rischio e quelle spazzatura, il momento è delicato ed esplosivo, fuggire prima di restare coinvolti nell’esplosione…

assolutamente vero.

……manca sono i piccoli risparmiatori che secondo le mie informazioni quando vanno in banca o quando chiedono al loro promotore, si sentono rispondere che sono estremamente pericolosi, che ci sono altri investimenti più redditizi o addirittura si vedono applicare commissioni e spread da capogiro, credetemi spesso e volentieri al limite della denuncia.