in caricamento ...

CHINA’S UNSUSTAINABLE DEBT!

Affascina osservare come i partecipanti al mercato hanno sempre la memoria corta, basta davvero poco per dimenticare quello che è accaduto negli ultimi sei mesi…

China debt load reaches record high as risk to economy

China’s Unsustainable Debt can Lead to Financial Outburst

Ogni tanto a corrente alternata qualcuno torna ad occuparsi del rischio Cina.

Il debito totale della Cina è aumentato al 249 per cento del suo prodotto interno lordo (PIL) nel primo trimestre di quest’anno. Secondo alcuni economisti, ciò potrebbe comportare un rallentamento prolungato della crescita economica del paese. Da tempo noi di Icebergfinanza attraverso le analisi di Machiavelli, vi raccontiamo che il debito è una seria ipoteca sulla crescita futura e che in una deflazione da debiti l’ultima opzione sono i default e le ristrutturazioni di massa.

Ha Jiming, della Goldman Sachs Chief Investment Strategist, ha scritto in un rapporto di che ” tutti i principali paesi, che hanno avuto a che fare con un rapido aumento del debito hanno vissuto sia una crisi finanziaria che un rallentamento prolungato della crescita del PIL.”

Secondo il Financial Times, Pechino ha già fatto ricorso a prestiti massicci per contribuire ad aumentare la crescita economica, consentendo un debito netto totale di 162 miliardi di yuan ($ 25 miliardi) dati relativi alla fine di marzo, contando sia i prestiti nazionali che quelli esteri.

Pechino spende per sostenere la crescita a breve termine, nonché per contrastare la crisi finanziaria a lungo termine, e il nuovo indebitamento è salito di 6,2 miliardi di yuan (95 milioni di dollari) nei primi tre mesi del 2016. Secondo i dati della Banca centrale, questo è il più grande aumento trimestrale degli ultimi anni.

Tralasciando il debito basterebbe dare un’occhiata alla bilancia commerciale cinese…

…alla dinamica delle esportazioni negli ultimi mesi …

…al debito estero …

… ai flussi dei capitali …

… al tasso di inflazione …

Thanks to Trading Economics

Le aspettative sono di una riduzione di solo il 20 % rispetto allo scorso anno della fuga di capitali per tutto il 2016 ma non è escluso che la dinamica acceleri …

China expected to see $538 billion capital exodus in 2016

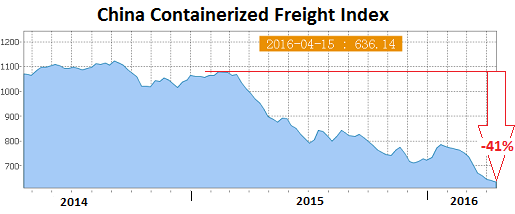

Inoltre il China Containerized Freight Index non lascia scampo alle interpretazioni

Per il periodo da gennaio a marzo le esportazioni sono in calo del 9,6% anno su anno. In particolare:

Per il periodo da gennaio a marzo le esportazioni sono in calo del 9,6% anno su anno. In particolare:

- Per gli Stati Uniti -8,8%

- Per Hong Kong -6,5%

- Per il Giappone -5,5%

- Per la Corea del Sud -11.2%

- Per Taiwan -3,7%

- Per i paesi ASEAN -13,7%

- Per l’UE -6,9%

- Per il Sudafrica -29,6%

- Per il Brasile -47,2%

- In Australia -1,9%

- Per la Nuova Zelanda -12,4%.

Aspettiamo quindi che la Fed martedì ci racconti che pericoli e squilibri globali sono in ridimensionamento e che è stato solo un brutto sogno!

Un paese del genere, con i numeri che vanta, se emette un colpo di tosse -o peggio un influenza- non può non condizionare tutto il resto del mondo (l’ho detto spesso);

quando si pensa ai giganti dell’economia, solitamente vengono in mente nomi di banche americane (o anglosassoni in genere) ma la realtà attuale mostra un foto ben diversa :

al giorno d’oggi la banca più grande al mondo [per numeri a bilancio e giro d’affari complessivo] è cinese (ICBC Industrial Commercial Bank of China) seguita non lontano in classifica da altri due colossi cinesi (China Construction Bank e Bank of China) in buona compagnia di quelle americane e inglesi…

Il vero problema (e conseguente rischio sistemico per il mondo intero) del vorticoso aumento del debito cinese [verificatosi dal 2005 al 2015 con accentuazione dal 2014] è senz’altro non di ordine pubbl (al 41% del pil secondo ultimi dati) ma di ordine privato.

Secondo le stime dei più autorevoli studi di settore, in China si annida il 40% dell’intero debito privato mondiale.

Questo gigantesco debito privato non è riconducibile alle famiglie, ma prevalentemente alle imprese.

E l’arresto della crescita cinese spiega quello che stà avvenendo in quel settore, che è anche al contempo la causa dell’aumento di questo elevato debito privato – come un cane che si morde la coda;

il settore che mostra con più evidenza questa tendenza [con relativo rischio] è quello del FERRO e dell’ACCIAIO

(che guarda caso si è diretto ad interessare i settori europei : i cinesi non sanno più come riversare in casa loro [visto che la domanda ha subito un repentino arresto] tutte quelle montagne di ferro & acciao prodotte negli ultimi anni, che hanno pensato bene di riversarlo nel mondo intero a costo bassissimo mettendo sugli allarmi i produttori europei per concorrenza sleale)

che stà mettendo in forte difficoltà molte soc produttrici cinesi, in pratica molte di esse sarebbero sull’orlo del fallimento (e già fallite nel 2015) se non fossero adeguatamente sostenute dalle banche locali, dato che la maggior parte del debito che queste imprese hanno creato (soprattutto negli ultimi anni) non è più sorretto da adeguato cash flow generato dalle stesse aziende; i cinesi anzichè lasciare fallire quelle imprese hanno deciso di tenerle in piedi come zombies viventi, inondandole di liquidità (perchè il debito contratto è gravato da interessi, inutile dirlo, e questi alla fine si devono pur corrispondere).

Non c’è nulla di nuovo qui : è l’ennesimo schema di Ponzi messo in atto che, come ogni torta che si rispetti (e quella creata in China è G-I-G-A-N-T-E-S-C-A) è in grado di attirare SPECULAZIONE economica altrettanto gigantesca, il che non fà altro che alzare ulteriormente il potenziale di quello che è un problema [ed un rischio] ancora calmierato dalla poderosa capacità degl istituti bancari cinesi; certo è che le cifre in gioco fanno paura.

Molto spesso Andrea -ed altri- hanno ribadito che la prossima crisi epocale povrebbe scaturire solo da innesco Americano;

in fatto di possibili “inneschi”, io non sottovaluterei la China (avendo a mente i numeri attuali)…

aorlansky60:

Un paese del genere, con i numeri che vanta, se emette un colpo di tosse -o peggio un influenza- non può non condizionare tutto il resto del mondo (l’ho detto spesso);quando si pensa ai giganti dell’economia, solitamente vengono in mente nomi di banche americane (o anglosassoni in genere) ma la realtà attuale mostra un foto ben diversa :

al giorno d’oggi la banca più grande al mondo [per numeri a bilancio e giro d’affari complessivo] è cinese (ICBC Industrial Commercial Bank of China) seguita non lontano in classifica da altri due colossi cinesi (China Construction Bank e Bank of China) in buona compagnia di quelle americane e inglesi…Il vero problema (e conseguente rischio sistemico per il mondo intero) del vorticoso aumento del debito cinese [verificatosi dal 2005 al 2015 con accentuazione dal 2014] è senz’altro non di ordine pubbl (al 41% del pil secondo ultimi dati) ma di ordine privato.

Secondo le stime dei più autorevoli studi di settore, in China si annida il 40% dell’intero debito privato mondiale.

Questo gigantesco debito privato non è riconducibile alle famiglie, ma prevalentemente alle imprese.

E l’arresto della crescita cinese spiega quello che stà avvenendo in quel settore, che è anche al contempo la causa dell’aumento di questo elevato debito privato – come un cane che si morde la coda;

il settore che mostra con più evidenza questa tendenza [con relativo rischio] è quello del FERRO e dell’ACCIAIO

(che guarda caso si è diretto ad interessare i settori europei : i cinesi non sanno più come riversare in casa loro [visto che la domanda ha subito un repentino arresto] tutte quelle montagne di ferro & acciao prodotte negli ultimi anni, che hanno pensato bene di riversarlo nel mondo intero a costo bassissimo mettendo sugli allarmi i produttori europei per concorrenza sleale)

che stà mettendo in forte difficoltà molte soc produttrici cinesi, in pratica molte di esse sarebbero sull’orlo del fallimento (e già fallite nel 2015) se non fossero adeguatamente sostenute dalle banche locali, dato che la maggior parte del debito che queste imprese hanno creato (soprattutto negli ultimi anni) non è più sorretto da adeguato cash flow generato dalle stesse aziende; i cinesi anzichè lasciare fallire quelle imprese hanno deciso di tenerle in piedi come zombies viventi, inondandole di liquidità (perchè il debito contratto è gravato da interessi, inutile dirlo, e questi alla fine si devono pur corrispondere).

Non c’è nulla di nuovo qui : è l’ennesimo schema di Ponzi messo in atto che, come ogni torta che si rispetti (e quella creata in China è G-I-G-A-N-T-E-S-C-A) è in grado di attirare SPECULAZIONE economica altrettanto gigantesca, il che non fà altro che alzare ulteriormente il potenziale di quello che è un problema [ed un rischio] ancora calmierato dalla poderosa capacità degl istituti bancari cinesi; certo è che le cifre in gioco fanno paura.

Molto spesso Andrea -ed altri- hanno ribadito che la prossima crisi epocale povrebbe scaturire solo da innesco Americano;

in fatto di possibili “inneschi”, io non sottovaluterei la China (avendo a mente i numeri attuali)…

Per la cina il problema è il debito denominato in valuta straniera, quindi bisogna vedere quel 249% del pil di debito come si compone.

Se è vero che i cinesi hanno chiuso le loro posizioni debitorie in dollari come sostiene il capitano con cui concordo, difficilmente la cina sarà l’innesco

Devi essere connesso per inviare un commento.

Andate , crescete e moltiplicate i debiti.

E’ il Multinazionalismo opss pardon volevo dire la globalizzazione dove tutto è strettamente collegato alla cura Monti … ” abbiamo distrutto la domanda interna ” … del mondo intero.