in caricamento ...

NUOVI FOCOLAI IMMOBILIARI!

Se mai qualcuno avesse ancora dei dubbi sull’incredibile correlazione sistemica di questa crisi, credo che le vicende degli ultimi giorni riferite all’improvviso rialzo dei tassi a lungo termine, testimonino come un’eventuale ripresa dell’economia ( se mai ve ne sarà realmente una sostenibile ) possa rivelarsi l’ennesimo fuoco di paglia che potrebbe incendiare nuovamente la foresta pietrificata immobiliare.

CalculatedRisk ci dice che il rapporto tra i rendimenti dei titoli del tesoro a dieci anni e i tassi dei mutui ipotecari a 30 anni ( Freddie Mac ), la loro correlazione dal 1971 è molto alta. Sulla base di questa correlazione un rendimento del 3,7 % come quello raggiunto recentemente suggerisce un tasso all’incirca del 5,6 % dei mutui a trentanni il che ci riporta alle nostre ultime discussioni riaprendo anche solo temporaneamente la questione dei mutui ARMs.

Ricordate quando si sottolienava che una buona parte di questi mutui a tasso variabile essendo agganciati al libor e ai titoli di stato sembravano dissinescati dal crollo dei rendimenti a lungo termine….ebbene ora abbiamo una rappresentazione di cosa potrebbe accadere se per qualsiasi motivo i tassi a lungo dovessero schizzare al rialzo inseguendo le aspettative di inflazione, alquanto sterili peraltro.

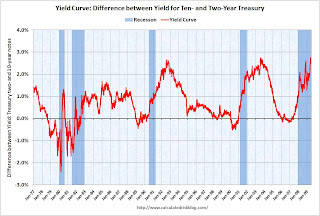

Bloomberg sottolinea come …….. The difference in yields between Treasury two- and 10-year notes widened to a record on concern surging sales of US debt will overwhelm the Federal Reserve’s efforts to keep borrowing costs low.

Thanks to Magic CALCULATEDRISK!

The so-called yield curve steepened to 2.75 percentage points, surpassing the previous record of 2.74 percentage points set on Aug. 13, 2003.

Usually a steep yield curve precedes a period of decent growth, but several analysts suggest the current ten year sell-off is due to concerns about increased Treasury issuance to finance the deficit.

Solitamente questo è un segnale che anticipa l’avvio di una seria ripresa dell’economia ma alcuni analisti sottolineano come la dinamica sia dovuta ad una preoccupazione per un deciso aumento delle emissioni del Tesoro per finanziare il debito americano. Se penso a quanto è accaduto nella "lost decade" la crisi giapponese direi che per il momento non vi è alcun pericolo di mancata sottoscrizione del debito pubblico americano anche se la tensione è ai massimi livelli.

Ora come dice CalculatedRisk questa è una gran bella sfida per la Federal Reserve in relazione al disperato tentativo di tenere i tassi sui mutui ipotecari ai minimi livelli. La curva dei rendimenti lancia un chiaro avvertimento, vedremo se il motivo è un’illusione del mercato.

Ora si tratta di osservare se il mercato ha solamente voluto vedere il bluff della banca centrale, ovvero se ora il quantitative easing, la stampa di moneta per l’acquisto dei titoli a lungo termine riprenderò a pieno ritmo, diversamente la credibilità della Fed subirà un duro colpo e con essa le aspettative di inflazione reali.

La nemesi continua, non perdetevi questo post di MikeShedlock.

We have to see where all this settles over the next few days before making a near to mid-term call on the outright damage because at this point, Fed or Treasury shock and awe is almost certain.

Dobbiamo vedere dove tutto questo si depositano nei prossimi giorni prima di effettuare uno vicino a medio termine della chiamata in causa a titolo definitivo danno a questo punto, Fed o del Tesoro shock e stupore è quasi certa.

Si un’autentica sfida rilanciata da questa notizia apparsa su BLOOMBERG….

The U.S. delinquency rate jumped to a seasonally adjusted 9.12 percent and the share of loans entering foreclosure rose to 1.37 percent, the Mortgage Bankers Association said today. Both figures are the highest in records going back to 1972. Fixed rates rose to 4.91 percent, Freddie Mac said. New home sales fell 34 percent from April 2008, the Commerce Department said.

The three-year housing slump is proving resistant to efforts by the Federal Reserve and the Obama administration to lower rates and keep homeowners from failing on their mortgages. One in every eight Americans is now late on a payment or already in foreclosure as mounting job losses cause more homeowners to fall behind on loans, the MBA said.

……che tradotto significa che ormai le conseguenze di questa recessione hanno trasferito ai piani alti i problemi di foreclosures….

(…) It shows the mortgage problem has shifted from a subprime issue to a job-loss problem, he said.

….il fenomeno subprime è ormai tramontato ora guardiamo all’alba ….. Prime fixed-rate mortgages given to the most creditworthy borrowers accounted for the biggest share of new foreclosures at 29 percent, and prime adjustable-rate mortgages were 24 percent, Brinkmann said.

Questa è la stessa notizia tradotta e sintetizzata da WallStreetItalia.…….

Pressate dalle cattive condizioni del mercato del lavoro e dal calo dei prezzi degli immobili, le famiglie americane stanno continuando a riscontrare grossi problemi nel ripagamento delle rate dei mutui.

Nel primo trimestre il tasso d’insolvenza e’ balzato al 9.12%, maggior livello dal 1972, anno in cui sono iniziati i rilevamenti del dato. A riferirlo e’ la Mortgage Bankers Association (MBA).

Il mercato immobiliare statunitense si e’ deprezzato di $2.400 miliardi nell’ultimo anno, in parallelo ad un balzo del tasso di disoccupazione al 6.9% nel quarto trimestre 2008, il maggiore dal 1933. Purtroppo il mercato del lavoro restera’ debole ancora per diversi mesi (le richieste continuative di sussidio continuano ad aggiornare i record assoluti su base settimanale) e lo scenario che si prospetta ancora per diverso tempo non e’ dei migliori, caratterizzato da un livello di pignoramenti in forte crescita.

Che facciamo ora, facciamo finta di niente, vogliamo dimenticarci che la correlazione e il contagio è nato e morirà con la rinascita del mercato immobiliare che non avverrà prima di alcuni anni, non prima di avere completamente assorbito l’imponente debito contratto dal sistema americano. Continuamo a dare un’occhiata alla produzione che sta anemicamente ripartendo per ricostituire quel minimo di scorte o di magazzino necessario alla speranza di consumi che non vedranno una ripresa degna di nota sino a quando l’onere del debito non verrà depurato da tutti gli eccessi di questi lunghi anni.

Sarà interessante notare quale tipo di ripresa economica sarà possibile rilancoare e su quali basi, in presenza di tassi che urlano la paura di un debito governativo che non potrà fare altro che salire per aspirare quello finanziario e in alcuni casi delle imprese. Qualunque ripresa possibile evidenzierà l’ipoteca del debito che sino a che non verrà onorata sino in fondo non permetterà di uscire definitivamente da questa crisi.

Lasciate perdere l’inflazione, lasciate perdere quei bravi ragazzi che stanno speculando sul petrolio, giocano una partita tutta loro, con i soldini che il contribuente americano mette a loro disposizione; gli anni della "Grande Moderazione " ci hanno insegnato che l’inflazione è sostanzialmente un’appendice speculativa anche perchè forse qualcuno si è dimenticato che per produrre inflazione non basta la base monetaria che si espande all’infinito ma serve anche l’accelleratore, la velocità di circolazione della moneta e per qualche anno la frizione slitterà ancora!

Dimenticatevi l’inflazione e guardate nella direzione della deflazione da debiti anche Fisher della FED di Dallas ci dice che oggi abbiamo una moderata deflazione ComeDonChisciotte ( Grazie, Luca! )

"I still hold the view that a sustainable recovery in the United States will start in 2010, if we are lucky," said Feldstein, a Harvard University professor who sits on US President Barack Obama’s Economic Recovery Advisory Board.

Certo, solo se saremo fortunati ad evitare tutte le variabili in sospeso, potremo vedere qualche segnale di ripresa nel secondo trimestre, ma non sarà l’inizio di una ripresa sostenibile ha detto Martin Feldstein, presidente del NBER ente preposto alla rilevazione dell’inizio e della fine di ogni recessione.

"I think the fundamentals are for the dollar to come down. We have an enormous trade deficit," he said. "I don’t think inflation is a problem in 2009 and probably not in 2010. The big problem now is how to get the economy growing again."

Nessun problema di inflazione per due anni, poi vedremo!

Devo ammettere inoltre che è abbastanza sorprendente ascoltare Rogoff e Mankiw fare i menestrelli dell’inflazione, per chiamare a raccolta gli americani incoraggiandoli al consumo ora piuttosto che quando i prezzi saranno saliti…… Rogoff è a favore del 6 % per un paio di anni, certo basta il pensiero è cosi facile anche determinarne il livello ad immagine e somiglianza.

Prima o poi a forza di gridare al lupo al lupo, quando meno nessuno se lo aspetta, il lupo si presenterà all’appuntamento con la storia, sempre che si ricordi ancora come di pronuncia la fatidica riposta……che bocca grande hai…..è per inflazionarti meglio, cara bambina!

Comunque sia, credere che in un oceano di insolvenze reali e potenziali, il mercato abbia voglia di credere alla favola dell’inflazione testimonia più una speranza accademica che una realtà e se come difficilmente avverrà all’inflazione non fa seguito un aumento dei salari, nessuna ripresa sostenibile aiuterà l’economia ad affogare il debito.

Stiamo cercando di evitare la deflazione ha detto recentemente Bernanke ad una conferenza presso la Fed di Atlanta, a questo punto non resta che stare ad osservare in silenzio, anche perchè se l’inflazione riuscirà solo a stimolare il prezzo delle materie prime e il petrolio in particolare, i danni all’economia, alle famiglie e alle imprese saranno rilevanti, altro che inflazione per affogare il debito.

Non solo, ma andiamo per esempio a dare un’occhiata alle meraviglie contabili che hanno determinato i favolosi risultati delle maggiori banche americane nel primo trimestre dell’anno aiutandoci con una delizia che proviene da ECONOMPICDATA

Vi ricordate quanto questo pezzo di Bloomberg….

Citigroup posted a $2.5 billion gain because of an accounting change adopted in 2007. Under the rule, companies are allowed to record any declines in the market value of their own debt as an unrealized gain.

Per la regoletta contabile ogni guadagno mancato a seguito del declino del valore di mercato dei propri titoli si trasforma in un meraviglioso gain!

Ma ora date un’occhiata ha quanto è accaduto negli ultimi mesi ….

30 Year Auctions Anno d’asta 30

Quindi se la matematica non è un’opinione con i tassi dei titoli a 30 anni tornati sopra il 4,6 % queste obbligazioni si sono mangiate una tonnellata del loro valore ovvero oltre il 30 % dal loro picco, il 18 % dall’asta di febbraio.

Il che in parole povere significa che la magia di Citigroup e di molte altre realtà finanziarie sta per sparire….anche guardando alla performance dei titoli a 10 anni passata dal 2,2 % al 3,7 %.

Conclude quindi Jake che gli Stati Uniti non hanno certo bisogno di un tasso effettivo di inflazione per assistere al decadimento del valore del debito nazionale.

Nel frattempo continua il lento recupero dei sussidi di disoccupazione, anche se restano ancora alcuni mesi prima di avere la certezza di aver raggiunto il picco, la richieste continuative, sfondano record su record e la tendenza a quattro settimane rintraccia leggermente. Sono curioso di vedere come il peggior scenario ipotizzato dai modelli della Fed per lo "stress test" riuscirà a resistere ad un livello di disoccupazione non previsto.

Per quanto riguarda le vendite di nuove abitazioni la tendenza non mi sorprende, le condizioni dell’economia reale sono pessime anche di fronte ad incentivi e prezzi ridotti ai minimi termini, la pressione al ribasso per la vendita di una casa proveniente da un pignoramento esercita un’attrazione maggiore di una casa nuova.

Inoltre l’aspetto sin qui evidenziato di un nuovo rialzo dei tassi ipotecari, per quanto ancora tutto da verificare non è certo una gran bella notizia per il mercato immobiliare e l’alto livello delle scorte di abitazioni invendute eserciterà ancora per un certo tempo una pressione al ribasso sui prezzi.

Il presidente della Berkshire Athaway di Buffet ha sottolineato come non vedremo un punto di equilibrio nella prima metà del 2011, a seguito di un sensibile "inventario ombra" ( case pignorate, REOs non ancora immessi nel mercato ) o almeno sino a quando l’inventario non avrà raggiunto i sei mesi di arretrato.

Il gap esistente tra le vendite di abitazioni nuove e quelle soggette alla distorsione dei pignoramenti e delle "distressed sales" è senza alcun dubbio impressionante e dovrebbe fare aprire gli occhi a coloro che vedono in ogni istante la luce in fondo al tunnel seguita da una serie di fuochi artificiali che ci porteranno ad una rapida ripresa.

Click on graph for larger image

Click on graph for larger image

L’economia americana dovrà fare a meno per un lungo periodo di tempo del sostegno del mercato immobiliare che ha davanti a se ancora dinamiche sconosciute e interrogativi che vanno al di la di semplici considerazioni e tendenze storiche.

Inutile ricordare poi il fattore delle revisioni, nulla di trascendentale certo ma come possiamo ben vedere la percentuale di errore continua a restare di certa rilevanza……

This is 0.3 percent (±14.5%)* above the revised March rate of 351,000, but is 34.0 percent (±11.0%) below the April 2008 estimate of 533,000.

Questa è un’autentica depressione immobiliare, le cui dimensioni sono pari solo alla demenziale proliferazione di pratiche ipotecarie che ormai non sono più identificabili solo con il fenomeno subprime, ma che si spingono ben oltre sino a raggiungere la deregulation politica.

Montecristo:

Complimenti per il bellissimo articolo sul denaro.

Enzo Bianchi pur avendo studiato Economia e commercio all’università di Torino ha fondato una comunità monastica a Bose sperduta frazione del comune di Magnano.

Quanto stridono le sue giuste parole rapportate a notizie anche recenti, come l’ultima assemblea di Banca Intesa, ove a colpirmi è stata non tanto la presenza del fondo Algebris che è intervenuto depositando 22,2 milioni di azioni, ma la Mittel Partecipazioni Storiche intervenuta non soltanto con i 15 milioni di titoli di sua proprietà ma anche con i 29,6 milioni di titoli di proprietà dello Ior.

Lo Ior ( da Wikipedia) è una banca privata istituita nel 1942 da Papa Pio XII . Precedentemente esisteva un’ Amministrazione speciale chiamata “Amministrazione delle opere di religione. Il 27 giugno 1942 un documento autografo di papa Pio XII lo trasforma nell’”Istituto per le Opere di Religione”, una banca con scopo di lucro, dotata di personalità giuridica propria. Con questa trasformazione lo IOR divenne un vero e proprio istituto di credito avente come oggetto d’impresa quello di far fruttare i capitali a disposizione.

Ha una sola sede, collocata nel torrione di Niccolò V a sua volta addossato al Palazzo di Sisto V residenza del pontefice all’interno dello Stato della Città del Vaticano.

Lo IOR consta di 130 dipendenti, un patrimonio stimato (nel 2008) di 5 miliardi di euro, 44 mila conti correnti (riservati a dipendenti vaticani, ecclesiastici ed una ristretta quantità di enti privati). Rilevanti sono gli investimenti esteri, in prevalenza in titoli di Stato o portafogli a basso rischio. Gli interessi medi annui oscillano dal 4 al 12%. Non esistendo tasse all’interno dello Stato vaticano, si tratta di rendimenti netti.

Il bilancio e tutti i movimenti che vengono fatti dall’Istituto sono noti solo ed esclusivamente al Papa, al collegio dei cardinali che lo gestiscono, al Prelato dell’istituto, al Consiglio di sovrintendenza, alla Direzione generale ed ai revisori dei conti.

Una rete di contatti con banche sparse nel mondo rende possibile l’esportazione di quantità illimitate di denaro in assoluta riservatezza, poiché Città del Vaticano non aderisce ai patti internazionali antiriciclaggio. Inoltre, il conto può essere aperto sia in euro che in valuta straniera. I clienti vengono identificati solo attraverso un numero codificato, alle operazioni non si rilasciano ricevute, non esistono libretti di assegni intestati allo IOR e tutti i depositi e passaggi di denaro avvengono tramite bonifici. Infine, avendo sede in uno Stato sovrano, ogni richiesta di rogatoria deve partire tramite il ministero degli esteri del paese richiedente. Finora nessuna rogatoria è stata concessa dal Vaticano.

E’ meglio fermarsi qui’.

Quanto è difficile la coerenza a tutti i livelli!! Quanto è diverso Enzo Bianchi ma anche molti altri, lo stesso Andrea che da tempo non parla più di oro proprio per i motivi elencati dal Priore Enzo Bianchi!

Sono esempi irraggiungibili dal sottoscritto, ma è così bello che ci siano.

Mas

l’articolo è bello, ma mi fa sorgere una curiosità-veramente senza intenti polemici, semplice curiosità-: come mai la maggior parte dei cattolici in Italia, secondo tutti i sondaggi, parteggia per l’uomo più ricco d’Italia?

Migliaia di miliardi messi nelle mani dei grandi investitori e qualche spicciolo sulle tasche dei contribuenti: finora questa è stata la cura per uscire dalla crisi……..e gli effetti si stanno cominciando a vedere: aumento delle materie prime e della curva dei tassi, tutto il resto fermo. Alla prossima bastonata forse decideranno di scendere ai piani bassi, sempre che non sia troppo tardi.

Prospettive sempre più fosche per quanto mi riguarda, l’attuale bombardamento di ottimismo mi sembra solo l’ultima presa in giro di un sistema che ha varcato il limite e non sa che fare.

Mats74

Sai Mas una volta un prete mi racconto’ una barzelletta irridente nei confronti dei preti giusto x farmi capire che anche loro erano uomini,come tutti gli altri, con pregi e difetti, e come tali con ambizioni e desideri piu’ o meno giusti piu’ o meno sbagliati. Anche nella Chiesa come in tutto l’universo umano esistono correnti di pensiero differenti e correnti di Azione differenti…che spesso si scontrano e a volte si incontrano, ma sarebbe un discorso troppo lungo da affrontare qui e probabilmente anche un po’ fuoriluogo.

il Fringuello

No….non c’è nulla di fuoriluogo in questo blog che vuole abbracciare ogni argomento che riguarda l’uomo eccetto la politica o meglio un certo tipo di politica.

Posso solo aggiungere una mia personale visione che abbraccia ogni ambito della vita.

Se Dio fosse un Grande Mangiafuoco probabilmente ognuno di noi sarebbe un burattino, come spesso lo siamo in realtà nella vita di ogni giorno dove i fili sono tirati da altri che ambiscono all’olimpo, ambiscono alla divinità del dio mammona.

Invece siamo liberi, infinitamente liberi di decidere cosa fare della nostra vita e ogni istituzione sulla terra è fatta di uomini e donne, liberi di scegliere se abbracciare la vita o la morte.

Questa è la differenza, siamo liberi di scegliere dove andare, abbiamo potere di morte o di vita sui nostri fratelli e sorelle, si può distruggere un’esistenza speculando o semplicemente seminando odio!

E oggi la finanza ombra ha distrutto il sistema sociale ed economico e i suoi menestrelli stanno ancora cantandone le lodi!

Andrea

Certamente, non tutti i cattolici sono anche cristiani.

Da tempo, da molto tempo ormai, la gerarchia cattolica non è nulla più che una casta religiosa, a parte pochissime eccezioni. Se quardate un concilio di cardinali, vi verrà lo spavento: una pletora di mummie avvizzite, con la testa immersa nel 1700 o poco più avanti (o indietro).

Ovviamente, la gerarchia non è la base. QUesta comprende al suo interno un po’ di tutto, ma davvero di tutto.

Personalmente, credo che non esista una chiesa cattolica, ma qualcosa di simile a una specie di poltiglia, vagamente densa e vischiosa, con sopra appiccicata una etichetta: “Chiesa Cattolica Romana”.

Credo che sia una caratteristica di tutte le grandi religioni, dato che queste abbracciano decine e decine di milioni di persone e situazioni estremamente diverse. Se non fossero dei gran blob, non otterrebbero che la frantumazione in sottosistemi (vedi alla voce “scismi”).

Saluti

Phitio

Andrea scusa, il fuoriluogo era solo dovuto alla delicatezza e complesita’ dell’argomento, non che in questo blog non si possa, ci mancherebbe altro e in ogni caso a dirlo non dovrei essere io ma tu che sei un ospite squisito.

Bisognerebbe parlare di un’istituzione con tutte le sue contrapposizioni interne tra destra e sinistra ecclesiastica, tra “ortodossi”, progressisti, e laicato cattolico, tra i vari ordini e le loro finalita’, ordini istituzionalizzati e ordini in attesa di istitzionalizzazione ecc. ecc.

Troppo lungo x me qui, ma c’e’ un bel testo di Ferruccio Pinotti Poteri Forti, collegato al tema della finanza cattolica e allo scandalo dell’ambrosiano che anche se non completamente spiega abbastanza bene, con ottima documentazione e lavoro di ricerca, se letto tra le righe ( e neanche poi tanto) un sistema complesso e una parte dello scontro tra finanza cattolica e Finanza Laica.

Mas troveresti anche tanti dei perche’ delle partecipazioni che citavi in precedenza, e’ uno scontro che va avanti da oltre 50 anni e gli attori sono sempre gli stessi.

Il fringuello

BRAVO ANDREA !!

SEI ATTUALMENTE IL MIGLIORE !!!

perchè sei unico a ricordare:

forse qualcuno si è dimenticato che per produrre inflazione non basta la base monetaria che si espande all’infinito ma serve anche l’accelleratore, la velocità di circolazione della moneta e per qualche anno la frizione slitterà ancora!

L’INFLAZIONE SE ARRIVERA’ SARA’ SOLO FRA 12 – 24 MESI E NON ORA.

SCAMBI DI PIACERI IN SALSA GEOPOLITICA (USA- OPEC ) E INVESTMENT BANKING (BANCHE D’AFFARI) SONO LA CAUSA PRINCIPALE DELL’AUMENTO DEGLI ENERGETICI, E DELL’ORO.

NON è RISCHIO CONCRETO ED ATTTUALE DI INFLAZIONE PROSSIMA.

GRAZIE DI ESISTERE ANDREA MAZZALAI

con affetto e stima Riccardo Isalberti

Montecristo:

Andrea ci sono notizie per l’uscita del tuo libro?

Roubini si è convertito all stagflazione, dal 29 siamo andati al 73.

I politici guardano le borse e dicono il peggio è passato, le borse guardano i dati e dicono meglio del previsto, gli analisti (che sono gli stessi della bolla immobiliare) forniscono il consensus in modo che venga battuto.

Un circolo vizioso.

Beh Roubini e’ la terza volta in 6 mesi che cambia idea da iperinflazione a deflazione a stagflazione… bisogna ringraziarlo x la chiarezza direi

il fringuello

i tassi dei mutui … ‘sto “mega rialzone” dei Mortgage Rate non mi preocuppa più di quanto mi abbia rassicurato nel forte ribasso deli ultimi 12 mesi …. Fogar

i tassi dei mutui … ‘sto “mega rialzone” dei Mortgage Rate non mi preocuppa più di quanto mi abbia rassicurato nel forte ribasso deli ultimi 12 mesi …. Fogar

i tassi dei mutui … ‘sto “mega rialzone” dei Mortgage Rate non mi preocuppa più di quanto mi abbia rassicurato nel forte ribasso deli ultimi 12 mesi …. Fogar

i tassi dei mutui … ‘sto “mega rialzone” dei Mortgage Rate non mi preocuppa più di quanto mi abbia rassicurato nel forte ribasso deli ultimi 12 mesi …. Fogar

(ANSA)- ROMA, 29 MAG -L’indice dei responsabili per gli acquisti del distretto di Chicago a maggio e’ crollato inaspettatamente a 34,9 punti da 40,1 punti di aprile. L’ indicatore dell’andamento del comparto manifatturiero statunitense evidenzia una decisa frenata dell’attivita’. Gli analisti prevedevano un rialzo a 42 punti. Continua cosi’ una contrazione per l’ottavo mese di fila perche’ quota 50 e’ la soglia di demarcazione fra espansione e contrazione del ciclo.

questo nn è l’indice di fiducia …è il manifatturiero… sono dati reali ,

ma nn sembra interessare a nessuno

vuoi mettere la fiducia michigan a 68,7 invece di 68…

Montecristo:

Non sò se vi è chiaro,ma si è formata una mini bolla sui mercati.

Trento è bellissima ma…tu si…rimani il migliore! MIGLIORE!!!

Valentina & company

p.s speriamo di sentire qualcosa di nuovo…nei prossimi giorni…per ora non è successo…il nuovo lo leggiamo sempre..instancabilmente qui..

Grazie.

Buongiorno a tutti,

un saluto veloce prima di partire, speriamo di non trovare troppe code per giungere all’appuntamento delle 16 puntuali.

un abbraccio a tutti

A Trento non sono proprio riuscito ad andare, ho ascoltato qualche intervento in web-tv ma mi sembra che si discuta della scoperta dell’acqua calda.

Del resto gli eminenti partecipanti hanno dato una tale prova di visione nei mesi passati da far ben sperare per il futuro…

ad maiora

Il Cuculo

P.S. Peccato non ci sia la possibilità di fare in diretta delle domande dal web…

Magari la prossima edizione.

(x #19 montecristo)

MINI BOLLA …pronta a scoppiare.

12% mutuatari insolventi,

600.000 nuovi disoccupati al mese,

migliaia di famiglie ridotte sul lastrico assistite da organizzazioni caritatevoli,

ed invece W.S. con i trilioni di Obama continua a danzare nel salone delle feste del…titanic.

Dando per scontato il raggiungimento di 950-1000 SP con un rialzo del 50% non è serio definirlo un semplice rimbalzo.

Scartando per ovvi motivi (grafici) la crisi a L,

rimanegono 3 possibilità

U

V

W

l’andamento dei mercati sembrerebbe puntare a convincerci sulla crisi a V, ma in condizioni di economia ancora molto debole, anche per quanto detto sopra, appare un tentativo velleitario- speculativo, pertanto ritengo che l’andamento a W sia ancora il più probabile ed il più realistico.

Pertanto non è un rimbalzo, ma una falsa (e pilotata) partenza.

andrea un abbraccio grande…e spero di conoscerti presto…ti seguo sempre..anche di nascosto al lavoro….lorenzo…

“…c’e’ un bel testo di Ferruccio Pinotti Poteri Forti, collegato al tema della finanza cattolica e allo scandalo dell’ambrosiano che anche se non completamente spiega abbastanza bene…”

Caro amico, nulla da eccepire sullo studio di Pinotti, però se qualcuno dei cosiddetti “progressisti” avesse fatto uno studio di questo tipo su chi ha effettivamente finanziato il movimento prima “socialista” e poi comunista “internazionalista” (ora, con altri nomi, “globalista”) e avesse rese pubbliche le fortissime connessioni tra banchieri “globali” (la “finanza occulta” di cui parla anche Thomas Merton) e rivoluzioni organizzate del secolo scorso credo che la verità sulle elite mondiali sarebbe molto più chiara presso le masse che, invece e purtroppo, tenute volutamente all’oscuro di tutto ciò, rimangono assolutamente passive, facilmente manipolabili dal primo finto progressista “abbronzato” di turno che i top-bankers hanno deciso di piazzare per l’ennesimo gioco di simulazione della verità.

Ciao

Ric

PS Mi pare che anche questi argomenti siano, di fatto, economia, o sbaglio? Se sono fuori luogo oppure off-topic vi chiedo, cortesemente, di comunicarmelo. Grazie.

Ric, amico, purtroppo il tema era un’altro, assolutamente nulla di politico ( di cui come gia’ detto in precedenza anche a Cuculo preferisco non interessarmi, ma che vedo dai tuoi interventi a te sta particolarmente a cuore). Il discorso era affrontato a seguito dell’intervento di Mas sullo IOR e voleva essere tuttaltro che anti- qualcosa, evidenziavo infatti soltanto il fatto che non si puo’ parlare di Istituzioni come quella della Chiesa in maniera semplice ed evidenziandone soltanto alcuni lati negativi, seppur veri, senza prendere in considerazione anche i lati positivi e il dibattito interno presente nell’istituzione stessa. Il libro di Pinotti ( e non e’ il solo), sebbene intervenga su un caso che e’ tuttaltro che edificante, lascia xo’ ben capire la profondita’ e l’asprezza del confronto presente nell’Istituzione Chiesa. Almeno per me il concetto di Umanita’ e del Libero Arbitrio e’ fondamentale da comprendere quando si affronta il tema; La Chiesa e’ fatta di uomini e a volte alcuni di essi x libera scelta sbagliano, ma altri x la stessa libera scelta fanno un bene immenso.

detto questo non affrontero’ piu’ l’argomento.

il Fringuello

A proposito di Roubini; secondo me è stato un pò enfatizzata la sua capacità profetica; ha solo visto un pò meglio di tanti altri che sono stati assolutamente cechi; mi ricordo che circa un anno fa prevedeva la ripresa per questa primavera; ma per ora vedo solo una ripresa…di chiacchiere di ripresa.

Gab

Non capisco perchè ve la prendiate con Roubini..la moderna cassandra che gira in limousine presente ad ogni talk-show..vita dura per le cassandre moderne..e pensare che fino a poco fa era uno dei fari di certi capitani di ventura..d’altra parte il nobel è una garanzia..robert merton e myron scholes ce lo vogliono ricordare..deflazione certo..in mancanza di circolazione di moneta..la velocità, tra l’altro, è praticamente impossibile da calcolare..per cui ben venga..l’iperinflazione a weimar e zimbabwe sono da imputarsi allo shopping selvaggio di milioni di poveri e disoccupati.

i soldi sono come le armi..una volta creati verranno usati..sei mesi fa si diceva (in questo sito) petrolio stabile a 35$..oggi guardo la borsa e lo vedo a 70$..certo.. non saranno i 140$ dello scorso anno..argento a 16$..oro a 980$..tassi che salgono..dollaro che ha appena iniziato un cammino di svalutazione..mi siedo sulla riva del fiume e aspetto di veder passare la deflazione..

Vi saluto con un aforisma..

“La borsa ha ormai raggiunto una notevole stabilità economica.”

Irving Fisher, 17 ottobre 1929.

De

S&P 940 (sopra i max di gennaio)

WTI 70$

EUR/USD 1.42

Dovrebbe tenere fino alle trimestrali

poi un buon -25% generalizzto dovrebbe riportare i valori a livelli più correlati con la realtà.

Se non avviene può significare che si è iniettata troppa liquidità nel sistema tale da creare un bolla in piena crisi.

ad malora

Il Cuculo

Devi essere connesso per inviare un commento.

Così il Dio del denaro inganna gli uomini

Repubblica — 28 maggio 2009 pagina 1 sezione: PRIMA PAGINA

PECUNIA, l’ argent, il denaro: il motore dell’ economia? Il mezzo di scambio per eccellenza che si è imposto come standard universale? Misura non solo per il mercato dei beni e dei servizi, ma anche misura sul mercato del lavoro? Il denaro mi spinge a esprimere il valore economico mediante l’ aggettivo «caro» («Questo prodotto è più o meno caro…»), in parallelo all’ affetto che induce a dire a un altro «caro» («Mio caro..»). Caro, cher, dear: una stessa parola per misurare il denaro e per misurare l’ affetto… Ma il denaro è un mezzo o un fine? Dipende per chi. Non è certamente un fine per l’ economia, che insegue la produzione e la distribuzione dei beni e dei servizi. Non è un fine neppure per l’ impresa, la quale vuole creare una ricchezza, un utile. E per l’ individuo? Il fine è la felicità che dipende dall’ amare e dall’ essere amato, dal senso trovato nel vivere, da un certo benessere materiale, dunque anche dal denaro. Sì, per alcuni il denaroè percepito come la chiave per accedere alla felicità. Platone nei Nómoi e Aristotele nella Politeía pensano che sia naturale trarre vantaggio dalla terra e dagli animali, ma che non lo sia arricchirsi con il denaro. Allo stesso modo i profeti di Israele, seguiti dai padri della chiesa, condannano quanti prestano denaro a interesse, creando denaro con il denaro. Anticipiamo il testo della lezione che Enzo Bianchi, priore di Bose, tiene stasera a Bologna per il ciclo “Regina Pecunia” Questa patologia del legame con il denaro è stata definita «cupidigia» e letta come la fonte di molti mali, di enormi disastri, economici, politici e oggi anche ecologici. Dunque il denaro è un mezzo necessario, in sé non è né bene né male: è uno strumento che esiste dal VI secolo a.C. sotto forma di moneta, che sta nell’ ordine delle mediazioni e come tale permette lo scambio (allo stesso modo del linguaggio, per esempio), è «una vittoria sulla distanza» – afferma Georg Simmel nella sua Filosofia del denaro -, è un mezzo che permette di abbattere le frontiere sociali e geografiche. D’ altra parte il denaro, proprio per la sua qualità rappresentativa, può essere un fine in sé, un agente di accumulazione delle ricchezze, capace di possedere una grandezza autonoma e una forza seducente. Lao Tze, il sapiente cinese fondatore del taoismo (VI secolo a.C.), racconta una storia paradigmatica, la storia di Tsi. Questi era un uomo sedotto dal denaro, avido di ricchezza. Un mattino, recatosi al mercato, vide un banco di cambio, rubò il denaro e fuggì, ma fu subito arrestato da una guardia che gli domandò: «Come hai potuto pensare di rubare questo denaro e poter fuggire inosservato?». Tsi rispose: «Mentre rubavo il denaro io non vedevo la gente, vedevo solo il denaro!». Ecco, il denaro esercita un tale fascino che occulta la presenza di altre persone e altre cose, un fascino che accorda addirittura la forza di rubare… Sì, il denaro ci seduce, entra in noi come una presenza efficace e contribuisce in modo sordo ma reale a tessere i nostri rapporti, le nostre relazioni con le cose e con gli uomini. Io possiedo il denaro, ma il denaro mi possiede altrettanto. Il denaro ha un posto invadente nei miei desideri, decide di molti miei desideri. Per questo nell’ Antico Testamento il denaro è definito mediante la parola keseph, la cui radice verbale ( kasaph) indica il «desiderare ardentemente», il vero e proprio «languire» per qualcosa. Diventa allora rivelativa la lettura del Vangelo, dove il denaro è personificato. Gesù dichiara che il denaro è una potenza, anzi è un dio: «Nessuno può servire a due signori: o odierà l’ uno e amerà l’ altro, o si attaccherà all’ uno e disprezzerà l’ altro: non potete servire a Dio e a mammona». E si badi bene: il termine «mammona» è in opposizione a Dio, l’ amore per mammona esclude l’ amore per Dio. Questo è il radicalismo evangelico di Gesù. Il denaro per lui non è semplicemente una cosa che l’ uomo può possedere o no: può diventare facilmente un dio, un idolo al quale sacrifichiamo facilmente la vita degli altri e alieniamo noi stessi. Lo esprime bene l’ autore della Lettera di Giacomo, quando descrive il denaro come un verme che divora coloro che lo possiedono, ingannandoli e portandoli alla distruzione e, nello stesso tempo, è fonte di ingiustizia: “E ora a voi, ricchi: piangete e gridate per le sciagure che vi sovrastano! Le vostre ricchezze sono imputridite, le vostre vesti sono state divorate dai vermi (dalle tarme); il vostro oro e il vostro argento sono consumati dalla ruggine, la loro ruggine si leverà a testimonianza contro di voi e divorerà le vostre carni come un fuoco. Avete accumulato tesori per gli ultimi giorni! Ecco, il salario da voi defraudato ai lavoratori che hanno mietuto le vostre terre grida; e le proteste dei mietitori sono giunte alle orecchie del Signore dell’ universo”. Nel cristianesimo, inoltre, il rapporto con il denaro va letto nello spazio della possibile idolatria («La cupidigia è idolatria»), e «l’ idolo prima di essere un falso teologico è un falso antropologico» (Adolphe Gesché), un’ alienazione dell’ uomo. Non si dimentichi, in proposito, che il termine «mammona» deriva dalla radice ebraica aman (da cui viene amen ), che contiene l’ idea dell’ aderire con fiducia, dunque della fede. Il denaro infatti chiede fede-fiducia in sé e diventa sicurezza, falsa sicurezza contro la morte, saturazione dei bisogni più veri che abitano il cuore dell’ uomo, presenza potente che inducea vedere solo lui, il denaro, e a non vedere gli altri, ad agire senza gli altri e, se necessario, anche contro gli altri. Per questo le parole di Gesù sono macigni: “Non accumulate tesori sulla terra, dove tignola e ruggine consumano e dove ladri scassinano e rubano … Perché dov’ è il tuo tesoro, là è anche il tuo cuore”. Ecco la domanda essenziale: dove sta il mio cuore? Qualè per me la vera ricchezza? Il denaro è per me strumento di relazione e di condivisione, e dunque di comunione con gli altri, oppure strumento di egolatria? E attenzione: Gesù non era un profeta pauperista che non toccava il denaro. Nella sua comunità c’ era una «cassa comune», appunto del denaro messo in comune, non sottoposto al regime del «mio» e del «tuo», ma destinato alla communitas, destinato anche a chi era nel bisogno, in modo che la koinonía fosse la forma del vivere insieme. Comprendiamo allora come normante per la comunità cristiana la descrizione fatta da Luca della primitiva chiesa di Gerusalemme, nata dalla Pentecoste: “Tutti coloro che diventavano credenti … tenevano ogni cosa in comune”. “Tutto tra loro era comune … nessuno era bisognoso”. Nella storia del cristianesimo questa «utopia» è stata ininterrottamente meditata e interpretata, e ancora oggi le esigenze poste dal Vangelo non hanno perso nulla della loro attualità e del loro valore ispirante e normativo per la prassi cristiana. Se mai, occorrerebbe l’ onestà di chiedersi per quale motivo siamo diventati così restii ad ascoltare queste parole, che suonano desuete agli orecchi della maggior parte dei cristiani: perché insistiamo tanto su altri aspetti dell’ agire morale, mentre preferiamo essere tiepidi o addirittura tacere sulla necessità della condivisione materiale dei beni, via maestra per eliminare, o almeno attutire, il bisogno e la povertà? La regina pecunia, il dio denaro, chiede affidamento, fiducia, sottraendoli in tal modo al rapporto con gli altri. E in questo tempo in cui – come ha scritto di recente Luigi Zoja – non solo Dio è morto, ma è morto anche il prossimo, il denaro domina e seduce più che mai. In realtà l’ unico nemico capace di duellare contro la morte, l’ unico capace di vincerla non è il denaro ma l’ amore, l’ amore dell’ altro e degli altri, è la comunicazione, la condivisione, la comunione per quanto è possibile. – ENZO BIANCHI