in caricamento ...

LA VOCE DEL POPOLO! MAIN STREET!

WASHINGTON – U.S. President George W. Bush on Wednesday warned Americans and legislators reluctant to pass a $700 billion financial rescue plan that failing to act fast risks wiping out retirement savings, rising foreclosures, lost jobs, closed businesses and even "a long and painful recession."

His dire warning came not long after the president issued extraordinary invitations to presidential candidates Barack Obama and John McCain, one of whom will inherit the mess in four months, as well as key congressional leaders to a White House meeting on Thursday to work on a compromise. ckwstv.com/news

Dopo l’11 settembre si torna a richiedere carta bianca senza alcuna condizione in nome del rischio sistemico oggi, della guerra preventiva ieri, della presenza di armi di distruzione di massa! Oggi le armi di distruzione di massa sono state nascoste nei sotterranei della finanza creativa!

The plan, which asks Congress for funds to buy devalued securities from financial institutions, would drive the debt above 70 percent of gross domestic product and the annual budget gap to an all-time high, possibly exceeding $1 trillion next year, economists estimated.

At risk for the world’s largest economy: a jump in interest rates prompted by the glut of additional Treasuries needed to finance the plan, and a diminished desire among international investors to add to their holdings.

Nel frattempo gli uragani S&P & FITCH si abbattono su WAMU Washington Mutuals candidandola allìappuntamento del venerdi con la lista FDIC dei fallimenti bancari! FITCH_CUT_WAMU_LONG_TERM….

E’ giunta l’ora di dare un’occhiata ai portafogli memori dell’esperienza LEHMAN!

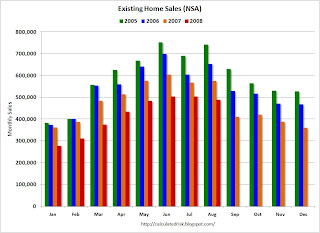

Infine troviamo il tempo sempre e comunque per dare un’occhiata ai fondamentali delle vendite di case esistenti che testimoniano oltre l’ 80 % delle transazioni complessive dell’intero mercato immobiliare americano.

Un saluto ad Andrea a cui non smetterò mai di ringraziare per i suoi interessantissimi post, grazie di informarci!.

Personalmente credo che si sta aprendo la strada per la nuova moneta “Amero” e a farne le spese saranno migliardi di semplici persone. Sul sito di Effedieffe troverete maggiori informazioni per chi può essere interessato, cmq oggi SONO CONTENTO, oggi ho “prestato” i miei primi 50$ con Kiva.org a un ragazzo del Mozambico e ad un gruppo di 4 donne imprenditrici in Pakistan. Credo fermamente che il microcredito sia UNA delle soluzioni per riportare questo mondo sulla linea dell’equilibrio. In fondo è tutto una questione di equilibrio, come la Natura insegna.

scusate, mi sono dimenticato di firmarmi sul Post precedente della donazione a Kiva.

Mi chiamo Marco Baldissara.

Buongiorno a tutti ,magari il mio intervento risulterà ripetitivo,ma più passa il tempo e più mi convinco che dietro a tutto c’è il concetto ,per me catastrofico,di capitalismo friedmaniano che ha stimolato a tal punto l’inventiva di nuove soluzioni finanziarie ,prive di regolamentazione ma colme di rischi,da creare la versione più spietata,in senso economico ovviamente, dell’ ” animal spirits” termine coniato da un nobile economista oramai scomparso.

Teo

Le mie interpretazioni della attuale situazione finanziaria mondiale contano come il due di coppe quando comanda bastoni. Secondo voi non c’è puzza di ” TRAPPOLA DELLA LIQUIDITA’ ” ??

sì è probabile che un continuo aumento della liquidità ed un ulteriore abbassamneto dei tassi porti alla trappola di liquidità.

Forse ci avviamo verso una “giapponese” malattia che ha colpito il giappone negli ultimi 15 anni…. tassi vicini allo zero, crescita asfittica, deflazione. Non per niente il giappone adottò questa ricetta proprio per salvare le banche travolte dal crollo della bolla immobiliare. Ma si sa la storia ha sempre la simpatica abitudine di ripetersi in luoghi e tempi diversi….

ciao Marco

Marco (#6) ha ragione solo in parte, purtroppo. E’ vero che la situazione tra l’America attuale e il Giappone anni ’90 è molto simile: anche allora come oggi la crisi si scateno’ in seguito a una discesa dei prezzi degli immobili con conseguenti problemi sul sistema bancario. Ma c’è una SOSTANZIALE DIFFERENZA: all’epoca il TASSO DI RISPARMIO dei giapponesi era molto più alto di quello attuale degli americani e permise al Giappone di finanziare il proprio debito pubblico non dovendo completamente dipendere dall’estero. Inoltre I TASSI D’INTERESSE in Giappone erano molto più alti di quelli americani odierni. Oggi invece abbiamo un mix esplosivo come viene descritto ottimamente su questo articolo: http://contraryinvestor.com/mo.htm.

Un saluto a tutti i naviganti, alla ciurma compagna di viaggio e al nostro Capitano Andrea.

Il Cigno Nero (quello vero…)

PS: il mitico Marc Faber ha così commentato la fusione tra BofA e Merrill Lynch: “The takeover of Bank of America of Merrill Lynch is, of course, an exchange of bad paper for even worse paper;

in other words, the one-eyed bank buys the blind bank. Bank of America, having already bought a terrible asset, which is Countrywide Financial, is buying another asset about which they have little idea about the value of its securities.”

Quelli della memoria corta !!!

Chiedo chi si ricorda di Enron, Tyco International, Adelphia, Peregrine Systems e WorldCom ?

Ebbene tanti si ricorderanno quale fu il topolino che venne partorito dalla politica US per far fronte a tali e tanti scandali ravvicinati, fu il mitico SARBANES-OXLEY ACT, per chi dei lettori sia in un qualsiasi posto di lavoro, si ricordera’sicuramente delle montagne di procedure, regole, audit, corsi a cui tutti sono stati sottoposto o meglio violentati per far fronte a tale richiesta al fine di garantire trasparenza.

La nascita di tale atto per cercare di fare chiarezza e’ impeccabile, si cerco’di far in modo che le cose non passasero sotto il tavolo, che non vi fossero conflitti di interesse e via dicendo, ed il mondo si dovette adeguare, per un problema Americano.

Dopo analisi e commissioni i maggiori problemi che portarono all fallimanto (criminale) di tante societa’furono siassunti in:

1-Conflitto interessi degli auditor;

2- Fallimento dei Board nel vigilare e capire cosa stava succedento;

3- Conflitto interesse degli analisti;

4-Budget SEC inadeguato alle funzioni richieste;

5-Eccessivo Credito Bancario, senza capire i rischi sottostanti;

6-EccessivI compensi per gli executives (CEO, etc).

Non pensiate che sia un mago basta solo fare una ricerca su internet, e troverete tutta la letteratura (cominciate da http://en.wikipedia.org/wiki/Sarbanes-Oxley_Act)

Ebbeno da allora cosa abbiamo imparato ?

La SOX come la chiamano affettuosamente tanti dove e’ andata a finire, ancora una volta si e’tornati al punto di prima, ingordigia umana ha avuto il sopravvento e per motivi chiamiamoli generali nulla e’ successo e siamo al punto di partenza da cui se ne deduce che Enron, Tyco International, Adelphia, Peregrine Systems e WorldCom non sono servite a nulla come lezioni, come a nulla servi’ il salvataggio di LTCM anni addietro, il Moral Hazard, ossia l’azzardo trionfa sempre, come andare a giocare al casino’sapendo che all’uscita di ridanno le fiche (tratto dal Capitano)…che le fiche siano il nuovo superpiano di salvataggio…ma poi ?

Saluti

Massimo

..scusate qualche errore ortografico…non era voluto.

Massimo

C’è un importante articolo pubblicato su Vox (Daniel Gros e Stefani Micossi) che fa venire i sudori freddi a noi europei…alle banche europee tutte…

http://www.voxeu.org/index.php?q=node/1669

ci spiega anche perchè AIG è stata così sollecitamente salvata…

concentriamoci sulle conseguenze “europee”…

AIG aveva venduto protezione creditizia a banche europee per circa 300 miliardi di dollari….come ammesso dalla stessa AIG, lo scopo era “comprimere il fabbisogno di capitale di vigilanza, e non mitigare il rischio dei propri trading books”……

Ne consegue un occultamento della vera, effettiva esposizione al rischio e aumento esponenziale della leva finanziaria complessiva ( total assets/equity): per le prime 10 banche europee, questo rapporto si aggira attorno a 35 (contro i 20 delle banche americane: tutto da stabilire se in questo make-up bancario americano ci sia lo zampino di livelli occulti di contabilità…)

Ma, si badi, ufficialmente la leva delle banche europee, in rapporto al patrimonio di vigilanza, si aggira mediamente attorno a 10… il maquillage sembra essere stato effettuato grazie proprio ai Cds di AIG, il cui fallimento avrebbe fatto esplodere anche le banche europee…

la graduale liquidazione di AIG potrebbe determinare la necessità di un deleveraging anche per le banche europee, replicando da noi i disastri americani…

si pensi a questi dati: le passività totali (liabilities) di Deutsche Bank ( leva totale, come definita sopra, superiore a 50 !) ammontano a circa 2000 miliardi di euro, oltre l’80 per cento del pil tedesco…. Le passività totali di Barclays (leverage > 60 !! ) sono pari a 1300 miliardi di sterline, più del pil del Regno Unito….Fortis, leva “solo” 33.3, ma passività superiori al PIL del suo Paese, il Belgio…

too big to fail, ma anche too big to save , dicono gli articolisti…

guardate la leva (total assets/equity) delle principali banche europee:

Leverage Ratio (total assets/equity)

UBS 46.9

ING Group 48.8

HSBC Holding 20.1

Barclays Bank 61.3

BBV Argentaria 20.1

Deutsche Bank 52.5 (2007)

Fortis 33.3

Lloyd’s TSB 34.1

RBS 18.8

Credit Agricole 40.5

BNP Paribas 36.1

Credit Suisse 33.4

La BCE potrebbe farsi carico di alcuni problemi? forse…

” Ma in GB e Svizzera possono solo pregare che non succeda nulla di grave ai giganti che hanno in casa…”

ad maiora

Gabriel

WOW”!!!!!!

La qualità degli interventi su questo blog stà crescendo di intensità e guai a tutti coloro che non avendo le basi tecniche per intervenire restano all’ombra delle vele senza esprimere la loro opinione!

Non vi è nulla di importante quanto il pensiero di un uomo o di una donna, il suo vissuto, le sue certezze e le sue debolezze, l’espressione della sua stessa essenza e qui su Icebergfinanza siamo tutti sullo stesso piano, ognuno Capitano della propria Vita!

Oggi si sta consumando l’ultimo atto di una grande scommessa, forse l’ultima scommessa per arginare la realtà fondamentale che è fatta di un crollo dei beni durevoli, di un aumento esponenziale della disoccupazione e di un imponente cedimento delle vendite di nuove abitazioni che porterà ad una acellerazione della discesa dei prezzi delle abitazioni!

Il TED spread vola oltre il 3 % abbondantemente e lo spread della Commercial Paper sfonda il limite superiore del grafico!

Non resta che sperare, ma le premesse non sono delle migliori!

Andrea

Andrea volevo farti una domanda.

A seguito di questa crisi, secondo te negli anni a venire è più probabile uno scenario inflattivo o deflattivo ?

Ho letto diverse opinioni a sostegno delle due ipotesi, ma non riesco a farmi un’idea.

In base ai tuoi studi cosa ritieni più probabile ?

Grazie

Matteo

Matteo,

secondo me avremo uno scenario inflattivo nel breve termine. Il dollaro continuerà a svalutarsi spingendo all’insù petrolio e materie prime e la Cina non sarà più in grado di produrre a prezzi da saldo. A un certo punto credo inoltre che il governo USA sarà costretto ad accendere le rotative per “stampare” al fine di spesare il piano di salvataggio che nessuno vorrà finanziare e ripianare i debiti (l’inflazione favorisce i debitori, stato e banche e penalizza i creditori). Quindi credo che ci sarà una inevitabile fiammata inflazionistica ma non prolungata.

Nel medio-lungo invece si avrà una pesante deflazione legata ad una profonda recessione, modello giapponese appunto. Dipenderà molto da quanto violenta sarà la svalutazione del dollaro (inflazione globale) e da quanto violenta sarà la recessione (deflazione globale).

ciao, Marco

Come già espresso in altri miei interventi, sono perfettamente d’accordo con quest’ultimo di Marco, anche perchè vi sono obiettivi di 1,8 – 2 per il dollaro e 180 per il petrolio.

Per quanto riguarda la ridistribuzione del reddito voglio farvi partecipi di ciò che ho saputo martedì.

Già 2000 anni fa sapevano che il reddito andava ridistribuito. Lo sapevano bene gli ebrei che ogni 7 anni azzeravano i debiti, ogni 7 anni

RIMETTEVANO I DEBITI AI LORO DEBITORI.

Invece, ora, alle banche di tutto il mondo non resta che … pregare, ma chissà se conoscono il Padre Nostro…

******************************

Al commento n° 8 di Massimo aggiungerei sempre e comunque:

W LE FICHE

O’, l’ha scritto prima lui.

Bill

E adesso, signori (si fa per dire, pirati della malora), leggetevi questo e se Andrea o qualche altro pirata ne avesse già parlato, scusate, ma me lo sono perso.

Cos’è il signoraggio

(di Sandro Pascucci – http://www.signoraggio.com)

Il signoraggio è una truffa monetaria e psicologica a cui tutti noi siamo soggetti. Questa truffa si nasconde e si potenzia dietro una cortina di silenzio e di morte e ha attraversato gli ultimi 300 anni senza lasciar trapelare nulla della propria esistenza.

Si usa dire che “il più grande inganno del diavolo sia stato far credere all’umanità che lui non esiste” ed è proprio grazie a questa diabolica tecnica che il signoraggio è padrone del mondo ma in maniera trasparente per tutti noi.

Non sentirai mai parlare di signoraggio in TV o suoi libri, nessun cantante ci farà mai una canzone né un comico uno spettacolo. I politici non litigheranno mai per il signoraggio e non vedrai mai la Guardia di Finanza arrestare qualcuno per quest’argomento.

Il signoraggio è il massimo potere del pianeta e tutti noi ne siamo schiavi.

Tecnicamente il signoraggio è il lucro che si genera dal creare moneta.

La legislatura internazionale prevede attualmente che siano le Banche Centrali a creare moneta, sia contante che scritturale.

Un esempio chiarirà il meccanismo:

creare una moneta (sia essa di carta, in metallo o virtuale come un c/c) ha dei costi, dovuti alla materia prima, alla manodopera e ai servizi necessari di contorno, come la distribuzione, le tecniche anticontraffazione, etc..

Il costo maggiore è il materiale di cui è composta la moneta, e l’insieme di tutti i vari costi su indicati vanno a determinare il suo VALORE INTRINSECO.

La moneta però riporta sulla facciata un numero che indica un altro valore:

il VALORE NOMINALE (o, per l’appunto, DI FACCIATA o anche LEGALE).

I due valori (intrinseco e nominale) differiscono tra loro e la loro differenza determina quello che si chiama SIGNORAGGIO, ossia il guadagno che ha chi ha creato quella moneta.

Ovviamente chi crea moneta tende a segnare un valore nominale più alto possibile rispetto al valore intrinseco, altrimenti ci rimette.

Avviene ad esempio nelle monetine da 1 centesimo poiché per farle occorre spendere 15 centesimi.

Ora vediamo ciò che avviene nella creazione della moneta-oro e della moneta-carta.

Anticamente le monete metalliche erano in oro e quindi con un valore intrinseco piuttosto alto. Il “signore” che coniava queste monete imprimeva loro un valore nominale più alto per poterci guadagnare e permettersi così un “aggio” economico notevole.

Infatti questo Potente riceveva l’oro dai commercianti con la richiesta di convertirlo in moneta sonante e semplicemente metteva la sua effige per GARANTIRE la bontà del pezzo da lui creato (coniato). Era una sorta di garanzia e per questo aveva il suo guadagno.

Ad esempio con 9 grammi d’oro si poteva coniare una moneta e dire che era da 10 gr. d’oro (ma in realtà composta da 9 gr. d’oro + 1 gr. di metallo non nobile). La differenza tra valore nominale (10) e valore intrinseco (9) era il signoraggio (un grammo d’oro per moneta).

Verosimilmente l’operazione poteva essere eseguita dal Signore anche coniando 10 monete impiegando realmente 10 gr. d’oro per ogni pezzo ma trattenendone una come compenso, sempre del 10% di lucro si trattava!

Quando all’oro si è sostituita la carta il discorso è peggiorato (per noi) e il signoraggio è arrivato a quasi il 100%

Infatti per stampare una banconota da 5 euro o una da 500 euro bastano 30 centesimi di euro e consideriamo anche che tale banconota non è più legata all’oro (non ha più ‘copertura’ e non è più ‘convertibile’). Questo vuol dire che il Signore moderno, ossia chi oggi CREA moneta (ad esempio la BCE in Europa o la Federal Reserve negli USA) ha un potere enorme. Infatti questi organi privati (tutte le Banche Centrali sono private) possono ricattare o comunque influenzare intere Nazioni.

Basti pensare che la Banca Mondiale (di proprietà della Federal Reserve e della Banca d’Inghilterra, a loro volta tutt’e due private e padrone anche del Fondo Monetario Internazionale) nega prestiti a quei Paesi che NON ACCETTANO di privatizzare il settore dell’acqua potabile! E questo è solo un esempio.

Chi ha ben capito il meccanismo del signoraggio ora avrà anche compreso che ELIMINARE la banconota è un’azione PEGGIORATIVA in quanto sparisce, per le Signore Banche, il ‘costo’ e aumenta al 100% il signoraggio sulla moneta elettronica. Inoltre la moneta è sottoposta ad un interesse (ad. es. 3%) che fa lievitare il debito dei Cittadini di un Paese sovrano oltre il valore nominale della moneta stessa! In pratica una moneta (banconota) da 100 euro costa al cittadino 103 euro e al Banchiere solo 30 centesimi. Questo è il signoraggio.

Si potrebbe ovviare a tutto ciò in un modo molto semplice: basterebbe infatti che lo Stato, finalmente Sovrano, emettesse moneta senza debito, come fa, ad esempio, con le monete metalliche (naturalmente quelle con valore nominale maggiore del valore intrinseco, ad esempio i pezzi da 50 centesimi, 1 e 2 euro). I più smaliziati avranno capito ora la presa in giro del defunto governatore DUISENBERG nei confronti di TREMONTI quando quest’ultimo chiedeva di sostituire le monete metalliche da 1 e 2 euro con banconote di pari valore e l’ex governatore (morto in circostanze misteriose) rispose dicendo: “Ma il sig. Tremonti sa che così facendo il suo Paese perderebbe il diritto di signoraggio sulla massa di denaro sostituita?”.

Dal momento che la banconota non ha un corrispettivo in oro (le banconote sono convertibili in dollari USA ma dal 1971 il Dollaro USA non è più convertibile in oro) non c’è ragione che ad emetterla sia una entità privata né tanto meno che questa entità abbia un monopolio su tale emissione. Inoltre le spese per servire questo prestito (interesse) sarebbero evitate e lo Stato, ovvero tutti noi, avrebbe la REALE autonomia di gestione del Paese.

Chi teme che lo Stato possa in qualche modo iniziare a stampare moneta fuori misura e fuori controllo è una persona che non ha fiducia nello Stato.

Sappiamo bene che i politici nostrani sono collusi con ogni interesse immaginabile (banche, petrolio, armi, droga, prostituzione ecc..) ma la domanda che dobbiamo porci è molto semplice:

Perché un politico dovrebbe RIFIUTARE la responsabilità di creare denaro per il popolo?

Se egli è onesto non ci dovrebbero essere problemi poiché opererà secondo ETICA e REGOLE corrette e democratiche. Solo un politico disonesto, con un ultimo barlume di sincerità dirà: “No, guarda.. non darmi questa stampante in mano perché mi conosco e mi stamperei montagne di soldi per me e i miei amichetti!”.

Fortunatamente in questo caso la soluzione è semplice: si ringrazia e si manda a casa l’individuo prima che possa fare, per sua stessa ammissione, dei danni terribili.

L’ultimo caso è che il politico sia effettivamente disonesto…

Ma se è disonesto perché dovrebbe rifiutare una così ghiotta occasione?

Non per remore morali in quanto abbiamo detto che è già disonesto.

Se non lo fosse (disonesto) accetterebbe subito la stampante e si comporterebbe come i tanto decantati Governatori di una qualsiasi e privatissima Banca Centrale, ai quali è riconosciuta stima e saggezza fuori dall’ordinario e notoriamente operano secondo il bene della Comunità.

Einaudi ebbe a dire:”Alla scarsità dell’oro si è sostituita la saggezza del governatore [della Banca Centrale, n.d.A.]” (sic!).

Ma allora un ladro perché non ruba? Forse perché c’è un pezzo grosso molto più potente di lui? Forse c’è un’entità che NON VUO

LE dargli la stampante e far si che si crei denaro per il popolo (pur con il rischio di ruberie politiche)? E questa entità superiore è onesta? Se così fosse DOVREMMO IMMEDIATAMENTE cedergli ogni potere, poiché saprebbe ben governarci, di sicuro meglio del politico di cui sopra, o no? E se fosse invece disonesta perché ha in mano la stampante e affama il popolo facendolo vivere in un regime di anemia finanziaria? E questa entità superiore disonesta tanto, anzi più, del politico chi è se non Il Grasso Bankiere©?

E’ evidente che il politico NON VUOLE E NON PUO’ prendere la stampante in nome del popolo perché i banchieri privati internazionali NON LO PERMETTERANNO MAI.

Eleggiamo persone che sono sponsorizzate dai banchieri e che quindi non opereranno mai in un’ottica popolare ma sempre a vantaggio dei loro VERI DATORI di lavoro.

E’ pur vero che solo POLITICAMENTE si potranno invertire le cose ma per far ciò occorre la CONSAPEVOLEZZA di una grande fetta della popolazione, che sia informata, cosciente e motivata ad operare un RADICALE CAMBIAMENTO NELLA SCENA POLITICA.

A tal fine questo articolo deve essere divulgato presso il Popolo tutto, assieme ad altri scritti, libri, manifestazioni e dibattiti pubblici che spieghino quale sia LO VERO MALE DELLO MONNO e le soluzioni terribili e dolorose che si dovranno presto adottare per non cadere nel baratro.

In un prossimo articolo approfondiremo aspetti importanti della questione e chiuderemo in un terzo articolo parlando di Riserva Frazionaria, altra truffa questa, vera responsabile dell’Inflazione e del potere delle Banche Commerciali che creano denaro dal nulla tramite i Conti Correnti che ci obbligano oggi ad avere.

(sandropascucci)

Ringrazio Marco e Bill per le risposte sintetiche ma esaurienti

Matteo

Per chi non lo sapesse in:

http://www.centrofondi.it

L’economia per tutti.

Scarica gratuitamente e diffondi l’e-book di Piero Sanna:

LAMONETA COME STRUMENTO DI DOMINIO e le possibili alternative al vigente sistema monetario

Quello della partecipazione al godimento dei beni materiali della Creazione è, secondo Giovanni Paolo II (Centesimus annus, n. 28) un “diritto” la cui soddisfazione darà luogo ad “un mondo più giusto e per tutti più prospero”. Dunque, “l’elevazione dei poveri è una grande occasione per la crescita morale, culturale ed anche economica dell’intera umanità”; un dovere che discende dal principio della destinazione universale dei beni della terra e dell’equa distribuzione delle risorse.

Se qualcuno Lo avesse ascoltato !!

……Qualcuno lo sta ascoltando…..è un processo lungo di cui probabilmente non ne vedremo i frutti ma l’importante è seminare!

Andrea

Devi essere connesso per inviare un commento.

Dove sono finiti i soldi?

E’ vero, me lo confermano ogni giorno anche le persone, commercialisti ecc., con cui parlo. La gente non ha più soldi, ma non è mai stata immessa sul mercato così tanta liquidità. E allora dove sono?

SONO IN MANO A POCHI.

A livello economico non vedremo la fine di questo processo di aggiustamento storico e ricorrente fino a che la gente non avrà di nuovo la possibilità di guadagnare e di spendere. Dovranno, per esempio, dire: “l’azienda che assume in Cina deve assumere almeno l’equivalente in USA” o cose del genere. Prevedo, quindi, tempi molto lunghi, anche perchè si sta perdendo tempo a fare il contrario degli errori del ’29, come se fosse una cosa giusta. Ricordo che in alcune patologie polmonari, quando il paziente è in grave carenza di ossigeno, per ucciderlo basta dargli l’ossigeno. O se nutro normalmente un bambino affamato, di quelli che vediamo purtroppo in TV, lo uccido in poco tempo.

A livello finanziario non vedremo la fine finchè tutte le principali banche non saranno fallite, perché, come in Highlander: “Ne resterà soltanto uno” o, come è scritto sul dollaro: “E pluribus unum”…. Visto Buffet, la candidata sembra Goldman

Allora i soldi ri – usciranno e, speriamo, in un mondo profondamente trasformato in meglio.

Bill