in caricamento ...

CONDUITS LA NUOVA MINACCIA GLOBALE! (aggiornamento continuato sul fenomeno CONDUITS)

www.mida.co.uk/MIDAwebsite%20-%20tradenews.htm

Come scritto in un precedente post, il banchiere Max Weber, presidente della banca centrale tedesca sottolineò il fenomeno liquidità con le seguenti parole:

“ Se sottovalutate il rischio, non venite da noi a cercare aiuto in liquidità! Più a lungo la cosa andrà avanti, più la situazione si farà rischiosa e più avrete bisogno di fortuna.

E’ tempo che il mercato finanziario faccia un passo indietro, verso una più adeguata assegnazione del prezzo in base al rischio e forse di rinunciare ad un accordo anche se sembra attraente….. La liquidità globale si prosciugherà e quando saremo a quel punto, parte di questa svalutazione del rischio si normalizzerà.”

Parole profetiche, parole portate dal vento che le banche centrali di mezzo mondo hanno in sintesi disatteso!

“ Se sottovalutate il rischio, non venite da noi a cercare aiuto in liquidità!

Situazione decisamente paradossale se pensiamo che il governo tedesco è intervenuto per salvare la IKB tramite la banca pubblica KFM. Non doveva intervenire? Il discorso è molto lungo e complesso e riguarda in sintesi la "MORAL HAZARD".

Provate Voi, se vi riesce ad entrare in un casinò sapendo che, in fondo anche se perdete i Vostri soldi prima o poi il croupiers ve li restituisce o qualcuno ve ne impresta altri per continuare a giocare!

In questi giorni, quella che sembra una mossa disperata, contraddice in tutto e per tutti alcune precedenti dichiarazioni.

Nell’ultimo FOMC, ribadendo le precedenti versioni la Federal Reserve comunica che la politica monetaria considera l’inflazione o meglio le aspettative di inflazione il pericolo principale. Recentemente la BCE ha fatto capire che l’inflazione è un pericolo serio e che la politica monetaria è accomodante, segnalando in maniera inequivocabile un rialzo dei tassi a settembre.

Segnali di fumo inequivocabili! Un mare di liquidità, un evento eccezionale e ripeto l’eccezionale per chi non l’avesse capito è stato riversato sul mercato per tentare di spegnere l’incendio, un’intera piscina per spegnere un fiammifero? Visto l’autocombustione che stà propagandosi per il mondo intero ( vedi la CREDIT CRUNCH MAP INTERACTIVE sul mio blog) la situazione è terribilmente seria forse drammatica.

E pensare che economisti e analisti tecnici non hanno ancora capito che le loro analisi lasciano il tempo che trovano di fronte all’eccezionalità di un evento mai accaduto nella storia della finanza!

Siamo alla vigilia della scadenza di strumenti finanziari emessi a fronte di operazioni di cartolarizzazione dei crediti denominate ABCP ovvero Asset Backed Commercial Paper, gli stessi che riguardano il rischio di insolvenza della Industrie Kredit Bank tedesca, ai quali numerose banche dovranno fare fronte.

A proposito di cultura finanziaria, sarei curioso di sapere quanti in questo istante conoscono il significato del "veicolo finanziario" conduit. Conduit in inglese stà a significare appunto un veicolo finanziario che appoggiandosi ad un istituto finanziario per le sue linee di credito si finanzia a breve per investire sul lungo termine ovviamente anche in attività rischiose.

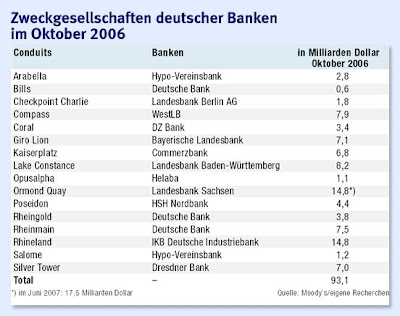

In Germania il Rhineland Fund è al centro delle preoccupazioni di IKB ma uno studio di Moody’s segnala che le banche tedesche sono dotate di alcuni conduits per un totale di 100 miliardi di dollari riferiti a ottobre dello scorso anno. Immaginatevi quanto saranno in questo momento dopo la cavalcata di questi ultimi mesi, dove operazioni di LBO e M&A e scommesse sul mercato immobiliare americano erano all’ordine del giorno.

Qui sotto troverete la tabella relativa ai conduits in essere alle varie date e come vedrete più alto è l’importo più evidente è il rischio di insolvenza della banca in questione.

Ricordatevi queste parole ABCP o SIVs perchè a breve prenderanno il posto degli ormai obsoleti CDOs CMOs CLOs.

Ricordatevi queste parole ABCP o SIVs perchè a breve prenderanno il posto degli ormai obsoleti CDOs CMOs CLOs.

Mi conoscete come una persona moderata nelle sue affermazioni e non sono di facili catastrofismi ma una diversione oggi voglio farla.

Ogni giorno di più mi convinco che ormai siamo arrivati in prossimità dell’ APOCALYPSE NOW". Sento gli elicotteri che arrivano, elicotteri delle Banche Centrali di mezzo mondo che portano i loro carichi di liquidità pronti all’evenienza.

Giorno dopo giorno mi accorgo che la mia cultura finanziaria è estremamente limitata di fronte all’ingegneria finanziaria di questi ultimi anni. Le alchimie di questo tempo mi convincono giorno dopo giorno che ormai la situazione stà sfuggendo di mano e nessuno o forse pochi se ne stanno rendendo conto.

Ho appena spiegato in sintesi cosa sia un " CONDUITS " ma nessuno conosce la dimensione di questo nuovo fenomeno finanziario. Immaginate un numero enorme di investimenti con finanziamenti a breve per investire in attività ad alto rischio ovviamente illiquide come abbia visto che improvvisamente richiedono il rientro una sorta di chiamata di margine.

Omologazione d’investimento esplosiva! Questa in sintesi è il nuovo fronte apertosi sui mercati globali. Operazioni effettuate tramite i veicoli di investimento strutturati denominati SIVs.

Immaginatevi inoltre investimenti a lungo termine in strumenti finanziari che equivalgono a rating della galassia AAA e improvvisamente vengono declassati perlomeno a BBB-. PANICO TOTALE! ILLIQUIDITA’ MASSIMA!

Forse è nascosto nel potenziale distruttivo di queste ABCP il senso del cambiamento improvviso nell’atteggiamento della Banche Centrali. Oggi gli ABCP sono come dei fantasmi che aleggiano sui libri contabili degli istituti finanziari di mezzo mondo.

Scommesse sul mercato "subprime" o sui sui derivati o solo effetto temporaneo di mancanza di liquidità, di valutazioni, di domanda?

|

La "commercial paper" (carta commerciale) è uno strumento finanziario a breve termine, costituito da una promessa di pagamento in forma cambiaria priva di garanzie reali, con scadenza fissa, emessa al portatore e negoziata a sconto. Questo strumento viene normalmente utilizzato dalle imprese per la copertura del fabbisogno di capitale circolante. |

" CAMBIALI " che dovrebbero scadere in questi giorni, cambiali che dovrebbero ammontare a miliardi di dollari, cambiali che richiedono un intervento straordinario, unico per un evento mai successo nella storia della finanza mondiale.

Scommesse omogenee, a senso unico ecco perchè oggi giorno dopo giorno è un bollettino di guerra, esposizioni su esposizioni vengono comunicate al mercato e le insolvenze sono dietro l’angolo.

Solo il tempo e credo che non ci vorrà molto ci dirà la dimensione di questo nuovo fenomeno che associato al fenomeno "subprime", al fenomeno " CDOs e derivati affini" e al fenomeno "LBO" ovvero la leva finanziaria, ma quelli che credono sia solo un temporale di mezza estate, credetemi vivono in sostanza la sindrome di Peter Pan.

Nei prossimi post entreremo nei dettagli, ma sin da ora questa è la nuova frontiera dei prossimi giorni, una novità in esclusiva!

Aggiornamento quotidiano da BLOOMBERG.COM!

COVENTREE_FAILS_TO_SELL_ASSET_BACKED_COMMERCIALPAPER

E visto che siamo in tema ecco una guida superlativa sul NEW YORK TIMES per comprendere l’ingegneria finanziaria, per uscire dal tunnel della

"INCULTURA FINANZIARIA"

HOUSING_BUSTS_AND_HEDGE_FUND_MELTDOWNS:_

A_SPECTATOR’S_GUIDE.

Confesso che mi risulta difficile comprendere come qualcuno sia ancora convinto che il sistema finanziario non sia stato contagiato dal fenomeno "subprime"!

Nell’articolo di BLOOMBERG.com si parla della probabile insolvenza dell’ultimo colosso americano nel campo dei mutui ipotecari, Countrywide, dopo il fallimento di NewCentury Financial Corp i numero due e di American Home Mortgage e Homebanc Mortgage.

Ovviamente non si tratta dei colossi del credito americano, ma di istituzioni "secondarie" che si occupano esclusivamente del credito ipotecario, finanziate direttamente o indirettamente dai grandi colossi del credito americani.

Qui non si tratta solo di mutui subprime, ma il riferimento alla categoria Alt-a ovvero "midprime" è ormai evidente in quanto le conseguenze di questa bolla ipotecaria hanno colpito istituti di primarie dimensioni.

Nell’articolo si fà inoltre riferimento alla "COMMERCIAL PAPER" di Countrywide, che secondo la CNBC viene offerta ad un rendimento del 12,54 % per una carta commerciale a 30 giorni. L’azienda aveva preso in prestito precedentemente ad un tasso del 0,15 % sopra il LIBOR che scambia attualmente al 5.57 %.

MERRILL_CITES_BANKRUPTCY_PROSPECT

Sembrerebbe che la liquidità per le Asset Backed Commercial Paper si stia rapidamente estinguendo.

Per osservare l’evoluzione della liquidità nei mercati e determinarne le future tensioni non c’è migliore osservatorio dei rendimenti della carta commerciale garantita da titoli ovvero ABCP. Come dimostra il caso della Countrywide i rendimenti di questo segmento del mercato finanziario sono letteralmente esplosi.

Le difficoltà delle varie istituzioni nel rinnovare le loro emissioni relative alla carta commerciale sono la nuova cartina tornasole delle reali difficoltà che si incontrano sul mercato.

BERSAGLIO CENTRATO!

Ora dopo ora, giorno dopo giorno mi accorgo che avendo puntato la mia attenzione sui conduits e sulla " commercial paper" ho realmente messo a fuoco la nuova minaccia globale.

SAN FRANCISCO (MarketWatch) — I problemi di ipoteca di Subprime si sono sparsi talmente attraverso il mercato del credito che stanno incominciato a causare gravi problemi nel mercato della carta commerciale, che fornisce il combustibile di breve durata per far funzionare il mercato corporativo americano…………

In sintesi una dimostrazione in più di questo devastante "effetto farfalla" che stà contagiando il sistema economico-finanziario

16 agosto 2007 |

|

Nuovi guai dagli Usa: allarme Merrill Lynch su finanziamenti a breve |

La crisi dei mutui subprime che sta provocando pesanti ripercussioni su tutte le Borse mondiali si sta allargando a coinvolgere l’intero mercato dei crediti, e in particolare il mercato dei «commercial paper», una fetta da 2.200 miliardi di dollari. Si tratta di titoli di riconoscimento di debito cartolarizzato con la quale la società emittente riconosce ad un’altra società un debito esigibile a scadenza prefissata. Per l’emittente è uno strumento di finanziamento a breve termine paragonabile all’utilizzo del cosiddetto "denaro caldo". Per l’investitore è uno strumento di gestione della liquidità a breve termine in teoria assai interessante sotto il profilo del rendimento.

Sino ad ora, questi strumenti sono stati uno dei punti di forza della Corporate America perché le hanno permesso di raccogliere finanziamenti a breve a condizioni spesso migliori rispetto alle condizioni imposte dalle banche. Ma ora la situazione sta cambiando rapidamente. «Le turbolenze nel settore dei mutui subprime si stanno spargendo rapidamente al mercato dei commercial paper – recita la nota spedita mercoledì ai clienti da David Rosenberg, analista di Merrill Lynch -. Al momento questa crisi sembra molto peggiore rispetto a quanto avviene di solito alla fine di ogni ciclo creditizio».

Nel corso delle ultime ore, in effetti, numerose aziende che operano nel comparto come Conventree, Kkr Financial e Thornburg Mortgage, hanno riportato un improvviso stallo nelle loro attività. Kkr Financial ha reso noto di temere perdite per oltre 200 milioni di dollari a causa della sua esposizione alle cartolarizzazioni di mutui commerciali. Mercoledì il titolo ha subito un tracollo a Wall Street chiudendo in ribasso di oltre il 30 per cento. Kkr, che sta valutando di seguire Blackstone sulla strada dell’Ipo, controlla il 12% di Kkr Financial.

La canadese Conventree, che gestisce circa 16 miliardi di commercial papers garantiti da asset collaterali (in maggior parte mutui immobiliari, prestiti per l’acquisto di una casa e altre obbligazioni), ha reso noto martedì di non essere riuscita a vendere nuovo debito per rifinanziare emissioni a breve per 950 milioni di dollari, alcune delle quali stavano giungendo a maturazione. Su questa notizia, Coventree ha perso oltre il 70% del suo valore martedì e mercoledì il gruppo ha comunicato di non essere riuscito a vendere nessun nuovo commercial paper. La situazione minaccia di complicarsi ulteriormente nel corso dei prossimi giorni perché diverse società di rating hanno annunciato l’intenzione di rivedere al ribasso i loro giudizi sulle società che emettono commercial papers.

Le società di rating del resto sono al centro delle polemiche perché nel corso degli ultimi anni avevano spesso dato i massimi voti anche alle cartolarizzazioni di mutui subprime valutandole dunque alla stessa stregua di veicoli di investimento tradizionali come i Treasury. Ora la corrente sta cambiando rapidamente: Fitch ha abbassato dal suo livello più alto di giudizio a «speculative», cioè spazzatura, il giudizio su Kkr Financials spiegando che alcune delle emissioni della finanziaria avevano fallito i test sui collaterali dati in garanzia. E questa mossa rischia di essere solo la prima di una lunga serie. Per la Corporate America il rischio è quello di perdere un importante rubinetto di liquidità a basso costo: se questo dovesse avvenire, investire in nuove infrastrutture e in programmi di espansione diventerebbe molto più costoso.

Dall’altra parte del mondo, intanto, la società australiana di credito immobiliare Rams ha annunciato di avere difficoltà a rifinanziare 6,17 miliardi di dollari australiani (circa 5 miliardi di dollari americani) a causa di una carenza di liquidità sul mercato, dovuta alla crisi dei prestiti ipotecari ad alto rischio negli Stati Uniti. «In ragione di una mancanza di liquidità sul mercato, Rams non ha potuto rispettare le scadenze e di conseguenza i due programmi totalizzanti 6,17 miliardi di dollari sono stati prolungati», ha indicato la società in un comunicato. Ora Rams ha 180 giorni di tempo per procedere al rifinanziamento. Il titolo alla Borsa di Sidney ha perso quasi il 36 per cento.

Il cristallo è fragile ma trasparente mentre la mancanza di trasparenza in questo momento mi sembra del tutto evidente .

Troppi interessi fanno si che il libero pensiero prima ancora che il libero mercato sia diventato merce sempre più rara.

Se a ciò si aggiunge la competenza diviene quasi introvabile.

Complimenti anche da parte mia

Mario

[…]Giorno dopo giorno mi accorgo che la mia cultura finanziaria è estremamente limitata di fronte all’ingegneria finanziaria di questi ultimi anni[…]

Questo e’ il punto chiave. Fondamentalmente non sappiamo. Non ci e’ dato sapere. I fondamentali a cui anche Weber si rifa’ sono stravolti da almeno trenta anni eppure il mondo e’ andato avanti.

Quanta liquidita’ puo’ assorbire il mondo? Se si gioca ormai solo sul valore consuetudinario della moneta cos’e’ realmente l’inflazione?

Le teorie neoclassiche non hanno una reale efficacia sulla spiegazione del ciclo economico, ma la scuola austriaca non ha nessuna efficacia previsionale e i modelli su cui si basa sono troppo semplici.

Alla fine… non sappiamo.

Cosa succedera’? C’e’ sempre qualcuno che ci guadagna e qualcuno che perde. Chi guadagna perde carta ed incassa beni, chi perde incassa carta e perde beni. Alla fine e’ il mercimonio della carta contro la liberta’.

Il processo non e’ finito, non e’ ancora competo, ancora 15 anni e vedremo chi e’ il Re.

Mi fanno arrabbiare un casino (dato l’ articolo …. un casinò ! ^_^ ) … le agenzie di rating …che danno aaa alla spazzatura .

Fa veramente paura …. il tutto … lo ripeto : più si va avanti più non riesco a capire le dimensioni di questo immenso marciume .

Hai veramente ragione , io non sapevo dell’ esistenza di questi strumenti ! (anche se mi par di aver capito che sono simili alle cartolarizzazioni)….e io che mi preuccupavo degli Alt-A … e ora arrivano anche questi !

SPAVENTOSO !!!

Sicuramente con il ritorno della percezione del rischio anche i rubinetti di giappone e svizzera si chiuderanno (sparirà il carry trade) e poi !?

E se domani dicessero che la crescita del pil americano era stata soppravalutata ? che l’ economia non è in grado di reggere !?

Nemmeno le mosche (alias banche centrali) potranno fare niente !

E ragionevole pensare che pensare a prepararsi ad una crisi forse superiore al ’29 non sia del tutto sbagliato .

Tutti ai posti di combattimento !

http://admin.royalnavy.mod.uk/upload/img_400/1045745189b.jpg

By Fabio

Ps : grande articolo Andrea ! (come sempre)

http://www.nowandfutures.com/images/US_GDP_and_money.png

Il GDP usa e’ sopravvalutato da almeno 2 anni, e questo si sapeva, ma il sistema continua a girare.

L’unica cosa che interessa alle BC e’ rastrellare ricchezze e vendere carta. Non credo ci sara’ un crisi come quella del ’29, ci saranno, come ci sono da decenni, tante piccole o meno piccole crisi ma che non sconvolgeranno il mondo. Ci sara’ qualche “volatilizzazione” di patrimoni prettamente speculativi di cui nessuno, a parte i titolari, sentira’ la mancanza, e ci sara’ un massiccio impoverimento della classe media e una progressiva, silenziosa, incomprensibile ai piu’, schiavizzazione degli individui.

L’obbiettivo e’ l’economia di puro debito. Dal punto di vista delle BC, l’indebitamento, anche se insoluto, e’ l’obbiettivo, non un problema.

Finche’ le banche avranno il culo parato dalla fornitura di liquidita’ da parte delle BC, il perseguimento del crescente indebitamento di Stati, imprese e famiglie verra’ perseguito senza sosta e senza ostacoli.

Quando questo processo sara’ completo, tra pochi anni, allora il sistema cambiera’… e ne vedremo delle belle.

Ma la mia opinione e’ che questi piccoli “jump” delle borse di questi giorni non sono ancora l’inizio della catastrofe, sono solo delle manifestazioni del processo.

Sui dati che ci vengono comunicati , vorrei fare una considerazione .

Io non ho mai pensato che siano falsati ! C’è il gioco delle revisioni , ci sono i discorsi incerti dei banchieri , ma non mi sono mai permesso di dire che sono dati scorretti o peggio ancora falsi .

E’ inoltre bene ricordare la differenza tra stime e dato !

Bisogna inoltre ricordare che alcuni dati macroeconomici provengono anche da fonti non strettamente correlate alle banche o ai governi .

Ma se noi non crediamo o meglio non ci fidiamo dei dati macro , o dei bilanci delle imprese è inutile parlare di economia !

Milioni di analisti si basano su questi dati , e non parlo dei soli mercati azionari o obbligazionari ma parlo anche degli stipendi ecc…e sopprattutto delle scelte che le imprese fanno ogni giorno!

By Fabio

Un’ altra cosa :

Vi allego un buon articolo di lavoce.info

http://www.lavoce.info/news/view.php?id=28&cms_pk=713&from=index

Fa capire la differenza tra realtà e percezione .

CIAO A TUTTI …

by Fabio

Purtroppo credo che ormai siamo giunti inevitabilmente alla resa dei conti! Non credo che andrà avanti ancora per molto in quanto l’effetto domino in realtà si interrompe all’improvviso, ma in questo caso siamo solo all’inizio. D’ora in poi lo ripeto radar puntato sulle notizie e sui comunicati. L’economia è già alla fine del ciclo e le econimie emergenti abbisognano dei consumi americani come dell’aria essenziale. Nessun decopling evierà il contagio. Cerchiamo di essere realisti, questo è un evento straordinario di cui nessuno conosce la portata. In ogni angolo del pianeta è in corso una frenetica revisione dei propri portafogli e le sorprese non finiscono qui. Per quanto riguarda i dati comunicati ai mercati nessuno mette in dubbio la veridicità, ma perlomeno il dubbio che siano raccolti e comunicati con una certa superficilità in base a modelli che fanno pensare ad una certa approssimazione questo si è giusto e doveroso pensarlo.

Andrea

A PROPOSITO DELLA CREDIT CRUNCH MAP VORREI SEMPLICEMENTE FAR NOTARE CHE IN CHE I BOLLINI VERDI CORRISPONDONO A COLORO CHE SONO ANDATI SHORT OVVERO COLORO CHE HANNO SCOMMESSO CONTRO IL FENOMENO “SUBPRIME” E SI TROVANO ESCLUSIVAMENTE IN AMERICA!!!!!!

A VOI OGNI CONSIDERAZIONE!

Andrea

Grazie per l’ articolo del new york times , indirettamente hai risposto ad un mio commento !

Preciso che il mio commento sula veridicità dei dati non è rivolto a nessuno in particolare (mi riferisco in particolare a paoloprometeo) . Era una precisazione mia e basta.

Scrivo questo commento per evitare equivoci e fraintendimenti .

Ciao ….a tutti

by Fabio

WAL MART e HOME DEPOT hanno rilasciato i loro segnali di fumo. D’ora in poi come ormai già da tempo e saggio sedersi sulla riva del fiume e lasciare scorrere la corrente. Il fiume si ingrosserà sino alla piena! Ora è il tempo di riflettere.

BUON FERRAGOSTO A TUTTI!

Pensate solo a quando si diffondera’ il panico!!!

Altro che nuovo 1929!!!!

Ci vorranno altri 15 anni per diffondere il panico. Godetevi le vacanze 🙂

In realta’… non e’ successo niente.

“Yet, the uncomfortable fact is that by any historical standard, nothing that serious has happened”, notes Lex. “For example, in the second-last week of July, US junk debt yields jumped by 50 basis points using Lehman Brothers’ index. But since the end of 1986, a weekly rise or fall of at least 50 basis points has been seen no fewer than 37 times. Also, the idea that equity volatility is unprecedented is dubious. The S&P 500 index has lost 6 per cent in four weeks. An equivalent move in either direction has been seen 123 times since 1986.”

E’ vero non è successo niente.

O meglio non ancora…………..

Scusami Andrea , se sono ancora Indietro 😀 …te sei già ai commercial paper !

14:48 – Crisi subprime: la Ue conferma esame su agenzie rating -2-

(Il Sole 24 Ore Radiocor) – Bruxelles, 16 ago – “Quanto alle preoccupazione sull’apparente lentezza della reazione delle agenzie all’evidente peggioramento del mercato da meta’ 2006, abbiamo chiesto al ‘Committee of European Security Regulators’ di esaminare la questione nel rapporto annuale che aspettiamo per l’aprile 2008”, ha detto la portavoce. “Teniamo d’occhio gli sviluppi sui mercati, incluse la supervisione normativa e gli hedge fund. Riteniamo che ci sia una struttura normativa e di supervisione robusta, ma stiamo seguendo la situazione e trarremo le lezioni che vanno tratte”, ha aggiunto. Fonti della Commissione hanno poi sottolineato che la questione non e’ il ruolo delle agenzie di rating in se’, ma piuttosto i tempi di reazione alla crisi. “Il problema riguarda quella che e’ stata percepita come lentezza nel mettere in creditwatch i titoli subprime” ed e’ questo quello che sara’ discusso nel rapporto del Cesr, sottolinea la fonte aggiungendo che “quello che e’ successo negli ultimi 12 mesi (sul mercato subprime, ndr) era foriero di problemi in arrivo”

A cosa serve ora !?

dov’ era la comissione prima !? nessuno si era mai posto il dubbio !? mah ….!

Ciao a tutti …

PS: come dimensioni i commercial paper & co. come sono rispetto ai subprime !?

Ciao a tutti !

By Fabio

scusate ma non essendo un tecnico di economia annoto solo le impressioni che ho e cioe’ che i “grandi” faranno pagare il tutto ai “piccoli” o ai “normali” (gente comune) come sempre. ora mi chiedo se la difficolta’ sarà come quella del 1929 esistera’ un problema di default del sistema bancario? per intenderci i ns risparmi che giacciono dentro le banche hanno rischio di insolvenza nella restituzione?! so che e’ in blog e che le risposte non devono dare adito a reazioni da chi legge ma proprio per questo volevo sapere cosa ne pensate. Quali strumenti quindi secondo voi o atteggiamenti prudenziali per un essere comune che ha poca dimestichezza con cdo etc etc?! complimenti a tutti per gli interventi e uno particolare all’andrea grande condottiero : ciao da marcoeco

Compra BOT e aspetta che in 8 – 12 mesi arriveranno al 8% 🙂

NON SI DANNO CONSIGLI OPERATIVI … così sta scritto !

lascio ad Andrea … il giudizio dei commenti .

Io per un pò vi lascio .

Vi saluto tutti , specialmente Andrea

Arrivederci !

Mercato immobiliare in Calo in USA, Australia, Spagna etc …. in Italia arriverà l’onda d’urto?

Non sono competente in materia ma ho il presentimento che la FED e la BCE in modo particolare stiano nascondendo la vera portata del problema che investe non solo i subprime, ma ache il settore dell’economia che in questi ultimi tempi è stata drogata ad arte. Per finire vorrei un parere sulla BCE che con la sua politica scimmiotta gli USA alzando i tassi di interesse in un momento di scarsa ripresa economica del vecchio Continente. Questa politica dell’Euro forte ci porterà al collasso tra non molto.

Keynes proponeva che si passasse dalle opinioni dei teorici all’esperienza degli uomini pratici. In questi mesi numerosi studi e avvertimenti avevano messo in guardia dal possibile rischio di un crollo sistemico.

In sintesi un’opinione da teorici, avvertimenti da teorici ma pur sempre calibrati e realistici.

La FED in questi mesi ha passato il tempo a tranquillizzare il mercato sull’inesistenza di un possibile contagio al sistema ed all’economia.

Oggi sostiene il rigore del credito dopo aver dimenticato il timone della nave in questi anni. Colpevolmente dimenticato!

Per quanto riguarda la BCE oggi Samuelson, premio Nobel, la omaggia con l’esperienza degli uomini pratici che agiscono portandosi appresso le altre banche centrali.

Non restava molto da fare, considerando l’epicentro del possibile “credit crunch” situato in Europa e precisamente nella Germania dei condiuts, la nuova frontiera del rischio sistemico.

Possiamo fermarci a discutere per ore, giorni, mesi, anni sulla valenza di questi interventi, sulla “moral hazard” l’azzardo morale di questo intervento che in sintesi accomuna buone e cattive gestioni.

Il passato nasconde molte verità, le teorie lasciano il tempo che trovano ora è il tempo delle sperimentazioni.

Come dice Bernstein, gli uomini d’affari tendono ad identificare le svolte solo dopo l’evento ( vedi agenzie di rating colpevolmente o consapevolmente ignare ) ma questo resterà alla storia come un evento di ” sottovalutazione globale”.

Per quanto riguarda l’onda lunga del mercato “subprime” prima o poi colpirà tutte le realtà immobiliari mondiali, alcune crolleranno, altre correggeranno in fondo si ridimensioneranno. In Italia la realtà verrà lentamente ridensionata ma non mi aspetto un vero e proprio crollo sempre che l’effetto farfalla non contagi l’economia mondiale.

In fondo, forse, la nostra “arretratezza” finanziaria ci ha lasciato il senso della misura anche se quà e la si intravedono i germogli di questa stravagante stagione irrazionale.

Ciao Andrea

(ANSA) – NEW YORK, 16 AGO – La Casa Bianca vede ancora una crescita solida dell’economia ed evita commenti sulle turbolenze dei mercati finanziari. ‘Come il presidente George W. Bush ha detto, l’economia statunitense e’ fondamentalmente solida e cosi’ ci aspettiamo di continuare a vedere una crescita’, dice il portavoce della Casa Bianca, Gordon Johndroe che precisa di non ‘commentare i movimenti odierni dei mercati’.

Ed ora chi ha il coraggio di riferire alla Casa Bianca che i consumi stanno declinando, che gli investimenti sono anemici, che il settore manifatturiero è molto debole e il mercato immobiliare stà entrando in una grande depressione!

Chi riferirà dell’inizio di una probabile debolezza nell’occupazione, che l’ultimo movimento del dollaro annullerà i benefici della svalutazione, che i profitti sono in larga parte dovuti alla globalizzazione.

(ANSA) – ROMA, 16 AGO – La crisi dei mutui subprime, e i suoi effetti sui mercati internazionali, era difficile da prevedere. Lo ha detto l’Ad di Credit Suisse. Secondo quanto riporta l’agenzia Bloomberg, Brady Dougan ha riferito al Financial Times che ‘francamente era difficile per chiunque anticipare come si sarebbero sviluppati i mercati subprime’

Scusatemi ” il BLOG è stato un errore” nonostante la mia “ignoranza” finanziaria in fondo ho previsto quello che nessuno poteva prevedere!

Ogni tanto l’ironia non guasta!

Andrea

Per chi desidera conoscere le dimensioni del mercato della “commercial paper” basta ricordare che……….

La crisi dei mutui subprime che sta provocando pesanti ripercussioni su tutte le Borse mondiali si sta allargando a coinvolgere l’intero mercato dei crediti, e in particolare il mercato dei «commercial paper», una fetta da 2.200 miliardi di dollari. Si tratta di titoli di riconoscimento di debito cartolarizzato con la quale la società emittente riconosce ad un’altra società un debito esigibile a scadenza prefissata. Per l’emittente è uno strumento di finanziamento a breve termine paragonabile all’utilizzo del cosiddetto “denaro caldo”. Per l’investitore è uno strumento di gestione della liquidità a breve termine in teoria assai interessante sotto il profilo del rendimento.

In sintesi si tratta di un mercato che muove oltre il doppio del mercato “subprime” (1000 miliardi di dollari) e piano, piano se sommiamo il mercato del LBO delle cartolarizzazioni, dei CDO e affini e delle “commercial papers” ci stiamo avvicinando alla capitalizzazione del New York Stock Exchange superiore ai 20.000 miliardi di dollari.

Andrea

[…]In fondo, forse, la nostra “arretratezza” finanziaria ci ha lasciato il senso della misura anche se quà e la si intravedono i germogli di questa stravagante stagione irrazionale[…]

Questo e’ vero. Anzi… non solo e’ vero, ma mi da qualche speranza per il futuro. Flebile… ma me la da. Se intervenisse un miracolistico ritorno di un condizionamento socio culturale legato al valore del lavoro e della morigeratezza, l’Italia potrebbe in parte salvarsi.

Certo con GoldmanSachs al governo… sara’ difficilissimo…

Ansa del 2007-08-17 20:08

Mutui: Padoa- Schioppa, bene la Fed

Taglio tassi riflette valutazione piu’ seria del problema

(ANSA) – ROMA, 17 AGO – Secondo Padoa-Schioppa, la forza dell’economia mondiale e di quella Usa in particolare non sono messe a repentaglio dalla crisi dei mutui. La mossa della Fed, che oggi ha tagliato il tasso di sconto al 5,75%, secondo il ministro, ”riflette una valutazione piu’ seria del problema che si deve affrontare, pero’ e’ anche una mossa tempestiva e una mossa che da’ fiducia al mercato”.

Commento: intanto se guardate la foto pubblicata sul sito il “nostro” ministro ha il palmare in mano e sta vendendo le sue azioni….

Devi essere connesso per inviare un commento.

Un paio di riflessioni, da oltre oceano di tabelle, numeri veri esposizioni a possibili perdite se ne vedono ben poche, per cui si rinforza il sospetto che nessuno sappia o voglia dire la reale dimensione del problema e quanto potrebbe pesare pure su prossime generazioni, pensiamo ai fondi pensione e un loro serio azzeramento di molti asset.

Poi la cosa che piu’ impressiona e’ l’ uniformita’ di azione e strumenti, tutti hanno creato prodotti simili da ogni parte del mondo, il che se permetti amplifica ancormente il rischio…riprendendo il tuo paragone del casino’ come se tutti con 36 numeri giocassero secco un solo tipo di gioco e puntassero tutto su un sol numero tutti lo stesso….tutti contemporaneamente.

Saluti e complimenti

Massimo