in caricamento ...

HOUSING BUBBLE?

Mentre un sempre più ondivago Robert Shiller si sforza nel suggerire agli investitori che non c’è alcuna bolla in atto nel mercato azionario, elemosinando i bassi tassi di interesse, sarebbe interessante sapere cosa ne pensa del mercato immobiliare americano, questo secondo noi a livelli di bolla, che supera i mesi che precedettero la Grande Recessione.

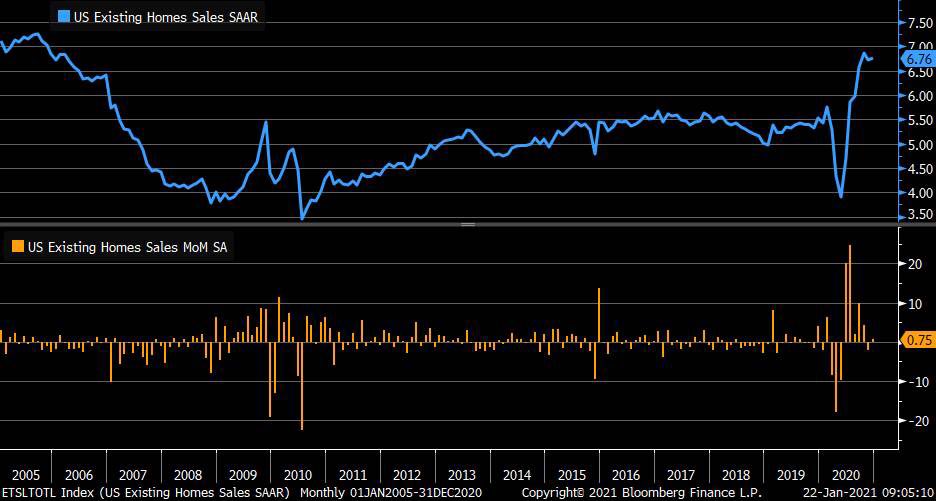

Sales of previously owned homes rose in 2020 to the highest level since 2006, as ultra-low interest rates and remote work during the pandemic increased home-buying demand. https://t.co/8HosjHlCef

— Real Time Economics (@WSJecon) January 24, 2021

Sia ben chiaro anche se qua e la se ne intravvedono le tracce, oggi sul mercato del credito il livello di frodi e manipolazioni di redditi e patrimoni che abbiamo visto prima della crisi subprime è bel lontano dalla madre di tutte le crisi immobiliari.

I prezzi e le vendite di case esistenti hanno raggiunto i livelli record del 2006, grazie ai tassi di interesse a livelli estremamente bassi.

La scorsa settimana, il governatore della Banca centrale canadese, ha dichiarato di non essere preoccupato per la bolla immobiliare del paese, affermando che i bassi tassi di interesse e la domanda di spazio piuttosto che la speculazione sono alla base dell’aumento dei prezzi.

La politica monetaria accomodante, la preferenza per più spazi abitativi e la capacità di lavorare da casa durante la pandemia sono le ragioni principali per cui la domanda di case unifamiliari in tutto il paese è stata così robusta ha suggerito in una recente intervista a Bloomberg.

Ovviamente ha ragione, poco importa se i prezzi delle case ormai sono fuori dalla portata della classe media, basta indebitarsi, il denaro te lo regalano, salvo poi sperare che i tassi salgano insieme all’inflazione.

Non ci sarà alcun crollo immobiliare nei prossimi anni, i tassi resteranno a zero in eterno, ma un lento ed inesorabile declino dei prezzi, perché se anche i tassi sono a zero, a zero resteranno anche i redditi. I prezzi torneranno a scendere, lentamente ma inesorabilmente.

Sarebbe interessante capire cosa accadrebbe se il mercato facesse esplodere i tassi come le banche centrali richiedono.

Analizzare questa tendenza in piena pandemia è come cercare un ago in un pagliaio, il prezzo medio di acquisto scivola sempre più dalla portata della classe media americana, non si capisce bene chi stia comprando, la percentuale di vendite a dicembre più alta dal 2004 e il secondo record storico di sempre per le vendite nel mese di gennaio.

Che tutto ciò avvenga in mezzo a una pandemia lascia molto perplessi, ma proviamo a prendere per buoni questi dati anche se sappiamo che spesso in passato sono stati sensibilmente revisionati a distanza di mesi e anni.

Da inizio 2020 ben oltre 1,7 milioni di proprietari di case hanno smesso di onorare i loro mutui anche se per ora i pignoramenti sono ai minimi storici.

https://twitter.com/danwibg/status/1352720594563952640?s=20

1,54 milioni di famiglie sono in ritardo sul pagamento delle rate e 1,7 milioni sono gravemente in difficoltà.

Qui stanno finendo i soldi inviati dal governo americano alle famiglie, con un tasso di insolvenza grave ( prestiti scaduti da più di tre mesi ) in lieve declino.

Nel complesso però nel 2020 le insolvenze gravi sono aumentate di oltre il 250 %.

E’ chiaro che il dato è meno grave del previsto grazie alle moratorie e alle deroghe che le banche e il governo americano hanno concesso alle famiglie colpite dalla pandemia.

Capisco se un simile livello di vendite fosse avvenuto nei mesi di luglio o agosto, settembre dopo i lockdown della primavera del 2020, ma per il mese di dicembre qualche riflessione la farei.

Una parte di questa intensa attività sarebbe riconducibile alla fuga dalle grandi città ad opera della pandemia, verso zone rurali e più vivibili. Estremamente ridotto il livello degli inventari, livelli che non di vedevano dagli anni ’90.

Inutile dire che i bassi tassi di interesse giocano un ruolo determinante in questa nuova bolla immobiliare, che potrebbe proseguire ancora per anni, viste le condizioni di base del credito.

“La cosa ancora migliore è che è probabile che questo slancio continui nel nuovo anno, con più acquirenti che dovrebbero entrare nel mercato”. (NAR)

La bolla immobiliare è tornata a pieno regime.

In un recente sondaggio la pandemia ha distrutto i risparmi di milioni di americani, ha costretto le persone a indebitarsi e creato livelli di instabilità abitativa e reddituale enormi.

Sto pensando alla devastazione che questo virus sta producendo nelle giovani generazioni, la gestione della scuola, dell’insegnamento, i rapporti personali che sono fondamentali nell’adolescenza.

Mentre si continuano a dipingere meraviglie, gli americani ricevono miliardi e si divertono su Netflix, dimenticando la pandemia, la realtà è ben diversa nei sondaggi seri e soprattutto reali…

Ecco alcuni dei principali risultati:

- Il 55% delle persone è più preoccupato per la pensione oggi rispetto a questo periodo dell’anno scorso.

- Il 44% degli americani teme che non sarà mai in grado di andare in pensione, il massimo storico.

- Il 23% degli americani non ha alcun piano pensionistico.

- Il 51% degli americani avrà bisogno di un terzo stimolo fiscale entro i prossimi 3 mesi.

- Il 48% dei bianchi americani non potrebbe sopravvivere più di 3 mesi con i propri risparmi.

- Il 25% degli americani oltre i 60 anni non potrebbe sopravvivere più di 3 mesi di con i propri risparmi, il massimo storico.

- Il 75% delle persone licenziate a causa di COVID-19 non è riuscito a ottenere più di 500 dollari.

- Il 45% dei neri americani ora teme di rimanere indietro sull’affitto o sul mutuo rispetto al 44% degli ispanici americani e al 28% dei bianchi americani.

Sono dati impressionanti ma a Wall Street pensano a far salire pensioni che gli americani probabilmente non riceveranno mai, la classe media americana è ormai estinta.

Per giovedì si prevede un Pil sopra il 4 % nell’ultimo trimestre dell’anno, il 6 % per tutto il prossimo anno, scommesse importanti, non parliamo poi degli utili delle aziende, roba forte davvero.

Milioni e milioni di disoccupati, milioni che hanno abbandonato la forza lavoro e vivono di elemosina, sussidi, come avete visto dal sondaggio, il 75 % di chi ha perso il posto di lavoro non è riuscito ad ottenere più di 500 dollari al mese, altro che 2000 o qualche altra invenzione.

Soldi a pioggia, significa anche soldi a chi già lavora, ovvero più risparmio e servizio al debito.

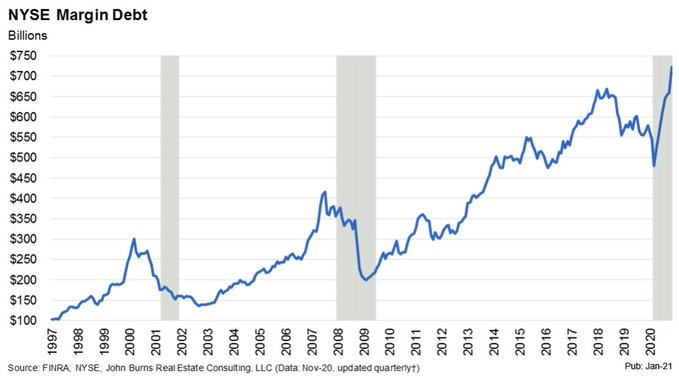

Nuovi minimi storici assoluti per i rendimenti dei titoli spazzatura e investimenti a debito a leva ovunque, sempre ai massimi storici.

Ricordo a tutti coloro che avessero bisogno, che ICEBERGFINANZA è anche consulenza a 360 gradi, in mezzo a questa tempesta perfetta.

Cliccando sul link qui sotto e mandando una mail a icebergfinanza@gmail.com è possibile avere una consulenza strategica sui possibili sviluppi macroeconomici e finanziari dei prossimi mesi, oltre a ricevere i nostri manoscritti. Buona giornata Andrea

Buongiorno circa un anno fa’ il bond raggiunse il rendimento minimo e l ultrabond che io utilizzo su cmcmarkets raggiunse i 250 punti oggi siamo a 207 nello stesso tempo il nasdaq tocco i 7000 per oggi essere intorno ai 13500 per non parlare di Tesla che tocco i 350 pre split e oggi quasi a 900 cioè i vecchi 4500 bhe i numeri almeno nell ultimo anno non sono rosei,a una mia domanda il dr.Mazzalai mi rispose che tali valori erano il nulla e che avremo visto quotazioni più alte e rendimenti più bassi addirittura negativi attualmente il bond ha rendimenti nominali superiori al 1% e il trentennale sfiora il 2% con i suoi 1.8%in questa lotta tra deflazione da debiti e iniezioni di liquidità chi vincerà e la sua analisi orientata verso tassi negativi è ancora valida o ha cambiato opinione,(penso di no)sarebbe interessante un suo commento

ti quoto ma solo fino ad un certo punto, la maggior svalutazione delle case potrà esserci soprattutto dove c’è una alta concentrazione di persone e un alto livello di tensione sociale, cosa assai più probabile nei grossi centri padani che nelle stupende valli dolomitiche….

Anche nel centro Italia dal 2010 ad oggi i prezzi sono scesi di un terzo dai massimi, i terreni con contrazioni maggiori anche perché i costi di costruzione, allacciare utenze ,licenze edilizie e tutto ciò che è legato alle spese di costruzione non sono calate di prezzo,. Esiste una contraddizione di fondo oggi si compra a prezzo inferiori al costo stesso di costruzione basta fare qualsiasi piccola riparazione domestica per vedere che non esiste più proporzione tra cosa costano i semplici componenti, una presa, un tubo, un rubinetto o mano d’opera.

Il problema di molti di Voi è che ragionate a settimane, mesi, ho scritto nell’outlook per quale motivo non ho cambiato idea a differenza di molti, anche di coloro che seguivo. Le mia sono basi tecniche, non spasmi da speculazione pura, negli ultimi 12 anni mercati, banchieri centrali e guru dei bond hanno fallito miseramente le loro indicazioni sui tassi e sull’inflazione e per qualche tempo ancora continueranno a fallire, poi tra qualche anno all’improvviso…

Devi essere connesso per inviare un commento.

Guardando le statistiche demografiche della mia città, mi sono accorto come sia elevata l’incidenza di anziani e come sia bassa l’incidenza dei gionavni e ormai anche degli stranieri.

Tra un decennio vi sarà sempre meno gente, prospetto un forte calo demografico e con esso la domanda di case nuove. Siccome il prezzo delle case è determinato in maniera marginale dal costo di costruzione, e in maniera preponderante dal costo del terreno (sono di Trento), con l’abbassarsi della domanda, prospetto un decrescere del prezzo. E’ una ipotesi, vediamo come si sviluppa la cosa nei prossi anni. Presumo che la stessa situazione ci sia nelle altre zone di Italia e in America, per cui mi aspetto un declino dei prezzi anche su base demografica, e non solo su base economica.